Что такое опционы, как их использовать для хеджирования рисков и торговли0 (0)

Содержание:

Важные понятия для общего понимания работы механизма

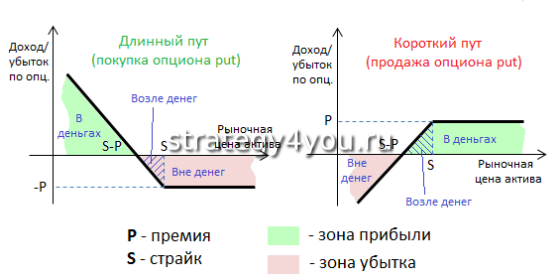

Трейдеры должны всегда следить за ценой исполнения опционов, чтобы не понести большие убытки, покупая дешевые активы, имеющие цену исполнения, относящуюся к позиции «вне денег».

Существует 3 вида состояния опционов:

- «Вне денег» (ОТМ). Это период, когда курс дериватива отошел от страйк-цены в сторону продавца на большое число позиций.

- «В деньгах» (ITM). Это период, когда трейдер может завершить безубыточную сделку, а в некоторых ситуациях и получить некоторую прибыль (курс играет на руку покупателю).

- «Возле денег» (ATM). Это ситуация, когда курс быстро меняется в сторону покупателя, и в скором времени опцион перейдет в категорию «в деньгах».

Учитывая вышеперечисленные категории, трейдеры манипулируют опционами, стоимость которых снижается по мере того, как приближается время завершения действия договора.

Если говорить о коротких сделках, которые совершаются в течение торгового дня, трейдер должен правильно проанализировать ситуацию на бирже. Для того чтобы он мог правильно оценить амплитуду курсовых колебаний, необходимо тщательно изучить дневной параметр АТР, который является усредненным показателем изменения цены за указанный промежуток времени.

Благодаря такому анализу он сможет увидеть, какие колебания курса ожидаются в будущем и какой наибольший показатель страйк-цены будет для него оптимальным.

Большинство опытных трейдеров приобретает опционы не для того, чтобы держать их до полного окончания действия договора. Как только они попадают в позицию «в деньги», трейдеры моментально рассчитывают прибыль от их реализации и при положительном сальдо быстро реализуют договор. Этот принцип является фундаментом для трейдеров, занимающихся направленным видом торговли и разрабатывающих стратегии совершения сделок данной категории.

Риск-менеджмент в опционной торговле

Напомню возможные варианты развития событий по сделкам с опционами:

- Цена БА идет в сторону, выгодную покупателю контракта. Он либо исполняет его, либо закрывает досрочно (за счет встречной позиции). Потери равны премии, но прибыль за счет роста стоимости БА перекрывают их.

- БА идет в направлении, невыгодном для покупателя. Контракт можно не исполнять после экспирации, убытки ограничены премией или стоимостью опциона.

- С точки зрения потенциальных потерь продавцы Путов и Коллов находятся в более невыгодном положении так как в теории их убыток не ограничен. Стоимость БА может меняться в любом диапазоне, страйки могут быть даже отрицательными. При неблагоприятном стечении обстоятельств можно не только обнулить депозит, но и заиметь долг перед брокером. Речь идет о непокрытых продажах, когда базового актива у продавца нет.

Пример расчёта

Например, при покупке Колла со страйком 130 000 премия (стоимость опциона) составляет 4590 руб. за контракт, в Квике эти данные указаны в столбце «Предложение Call». Потери в худшем случае не превысят 4590 руб.

В момент входа в рынок:

- При покупке блокируется ГО в размере 6856,83 руб.

- При продаже – ГО растет.

Подбирая минимальный капитал, учитывайте именно гарантийное обеспечение. Оно может возрастать, поэтому нужен запас прочности депозита. В целом, РТС довольно дорогой инструмент, опционы на фьючерсы на акции обойдутся дешевле. Для старта рекомендую как минимум 20-30 тыс. рублей и аккуратную работу с минимальными объемами.

Что касается убытка, то, если видите, что прогноз неверен, зафиксируйте текущую ситуацию, открыв обратную позицию. Можете наметить для себя положение «виртуального стопа» и фиксировать убыток вручную. Например, при пробое уровня или прохождении определенного расстояния в пунктах.

Снижение рисков в опционной торговле

При работе на ФОРТС и продаже непокрытых опционов обязательна страховка таких позиций. Без этого рискуете попасть на неудачное изменение цены базового актива и потерять как минимум весь капитал.

При покупке опционов такого требования нет, но и здесь есть методы снижения рисков. Иногда удается сделать портфель безрисковым с небольшой доходностью. Ниже разберем несколько примеров повышения надежности торговли. Подробнее о тактике работы с этими инструментами рассказывает пост про анализ и стратегии опционов, сейчас ограничимся разбором нескольких тактик снижения риска при продаже непокрытых контрактов:

- Sell Strangle. Методика подразумевает продажу Колла и Пута с одной датой истечения, но разными страйками. Strike Колла выше, чем у Пута, это обязательное условие, иначе смысл конструкции теряется. В итоге получаем прогнозируемый риск портфеля и диапазон цен базового актива, при которых торговля окажется как минимум не убыточной.

- Sell Straddle. Тактика напоминает предыдущую, но здесь совпадают не только даты экспирации, но и страйк. За счет этого несколько меняется форма кривой изменения стоимости портфеля в зависимости от цены исполнения. В отличие от продажи Стрэнгла, здесь нет плато в верхней части.

- Sell Butterfly. Более сложная конструкций, но риск в отличие от 2 предыдущих подходов не безразмерен, нет вероятности слить депозит. Даже при работе с минимальным объемом придется иметь дело как минимум с 4 контрактами. Если депозит небольшой и работаете, например, с Ri, капитала может не хватить для продажи бабочки. Есть 2 способа построения этой модели – с использованием только Путов или Коллов, а также с применением обоих типов контрактов. В последнем случае используется комбинация продажи Straddle и приобретения Strangle. За счет бабочки выделяется диапазон страйков, когда портфель позиций будет убыточным (потери ограничены), в остальное время получаем фиксированный профит.

- Sell Condor. Подход похож на бабочку с тем отличием, что на кривой должны получить плато вместо пика. Как и в предыдущем примере строится и с использованием только Коллов/Путов, и с разными типами контрактов.

Если продавать без страховки, то убыток будет нарастать по мере изменения стоимости базового актива. На рисунке ниже – кривая изменения результата при продаже непокрытого Колла на фьючерс на индекс РТС.

Обратите внимание на правую часть графика, нет ограничителя убытка. Новички именно так и сливают депозиты, открывают позиции, не ожидая резкого движения графика БА, и теряют весь капитал за 1 сделку

Общие сведения о бессрочных опционах (XPO)

Опционный контракт дает его держателю право, но не обязанность, купить (для опциона колл ) или продать (для опциона пут ) определенную сумму базовой ценной бумаги по заранее определенной ( страйковой ) цене при истечении срока действия опциона или до него.. Бессрочный опцион предоставляет такие же права без истечения срока.

Бессрочные опционы технически классифицируются как экзотические опционы, поскольку они нестандартны, хотя их можно рассматривать как обычные опционы, поскольку единственной модификацией является отсутствие установленной даты истечения срока. Для некоторых инвесторов они представляют собой преимущество перед другими инструментами (особенно, когда дивиденды и / или право голоса не являются приоритетными), поскольку цена исполнения бессрочного опциона позволяет держателю выбрать точку цены покупки или продажи и свой потенциал для покупки. Срок действия / продажи по этой цене не истекает. Кроме того, XPO могут быть предпочтительнее стандартных вариантов, поскольку они исключают риск истечения срока действия.

В то время как бессрочные опционы имеют некоторые благоприятные особенности и были предметом некоторых интересных научных работ в области финансовой экономики, практическое использование XPO трейдерами ограничено. Никакие зарегистрированные опционные биржи не перечисляют бессрочные опционы в США или за рубежом, поэтому, если и когда они будут торговать, они будут происходить на внебиржевом (OTC) рынке. Следовательно, у типичного трейдера никогда не будет контакта ни с одним из этих вариантов. При покупке будет сложно найти подходящую стоимость, а написание бессрочного опциона подвергает трейдера риску до тех пор, пока этот опцион остается открытым.

Одним из примеров экзотического внебиржевого опциона, который сочетает в себе бессрочный опцион с функцией ретроспективного анализа, является российский опцион. Это не имеет никакого отношения к тому, где торгуется опцион. Этот вариант также является теоретической идеей и нигде активно не торгуется. Разным типам вариантов часто даются названия стран, чтобы быстро отличить один стиль от другого.

Что такое опцион

Причем важная особенность их как финансовых инструментов заключается в том, что продавец и покупатель могут не исполнять условия данного контракта. У них имеется опция его исполнения, откуда собственно и присвоено такое название подобным финансовым инструментам. От английского слова option — выбор или возможность.

Сам по себе опцион не существует. Он обязательно привязан к цене какого-то реального актива — будь то цена акции, нефти, золота, валюты или кофе, зерна. Главное условие, должное быть соблюдено при их использовании, — это наличие рынка, на котором существует свободное ценообразование. На нем нет монопольного регулирования ни со стороны государства, ни со стороны крупных коммерческих корпораций.

Итак, это финансовые контракты, которые продаются и покупаются на фондовых, валютных и товарно-сырьевых биржах. Также некоторая часть для страхования валютных рисков реализуется через банки. Существуют только в электронном виде. Бумажные опционные контракты сейчас скорее редкость, чем обычная финансовая практика.

Примеры опционов

Опционные контракты имеют множество форм, учитывающих особенности того или иного рынка, где они применяются. Есть реальные, используемые в бизнесе, в частности — в строительных или девелоперских проектах. Есть внебиржевые и биржевые. Есть еще экзотические, условия которых привязаны к каким-то конкретным рыночным факторам или моделям.

Вне зависимости от того, какой именно тип применяется, все они делятся на две больше категории:

Для чего нужны

Нужны, чтобы застраховать покупателя или продавца базового актива, товара от изменения цены, которая является для него нежелательной. Купленный опцион закрепляет цену товара.

Как работают

Чтобы понять, как работают в действительности, приведу часто встречающийся на практике случай.

Допустим, фермер выращивающий пшеницу под будущий урожай, взял кредит, засеял поле с расчетом того, что осенью цена1-й тонны пшеницы будет 1000 долларов. Но в сельском хозяйстве есть риск, который фермер самостоятельно контролировать не может.

Может быть как избыток зерна на рынке, так и его недостаток. Соответственно он покупает пут с расчетом того, что урожайность будет хорошей. Т.е. это негатив для цены на рынке. Цена, по которой он будет продавать свою пшеницу на рынке, зафиксирована в опционе и равна 1000 долларов. Плата за опцион 20 долларов.

Правовые аспекты

Правовые аспекты применения опционов находятся в поле регулирования финансовых рынков, которое в РФ закон определил за ЦБ РФ (закон о ЦБ РФ).

Этот государственный финансовый регулятор определяет:

- кто может продать — это финансовые организации, имеющие соответствующую лицензию на осуществление операций с финансовыми инструментами;

- порядок обращения — их формат, стоимость, ответственность сторон за нарушения;

- регулирует всю претензионную работу, связанную с обращением финансовых инструментов.

Стратегии опционов

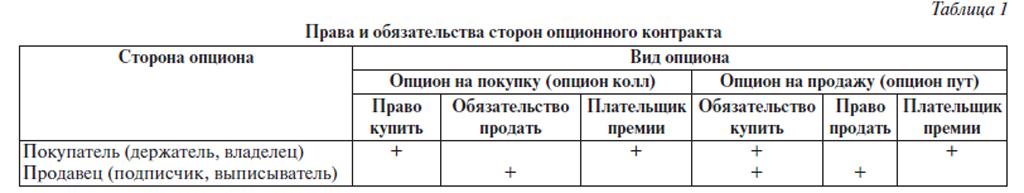

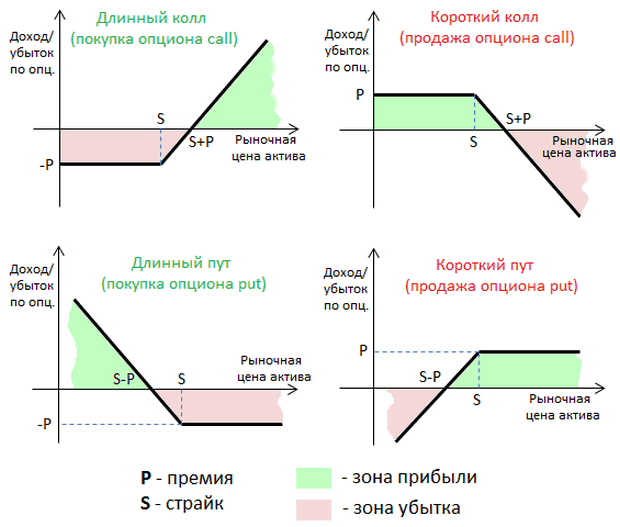

Существуют четыре базовые стратегии для покупателей и продавцов опционов (Американские опционы):

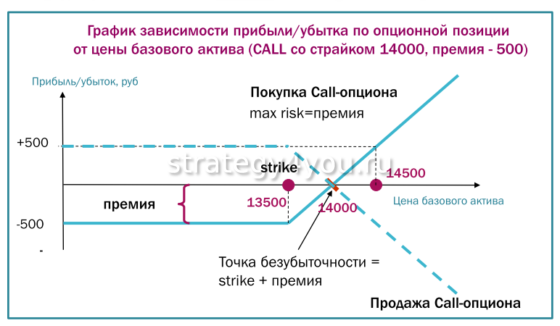

Покупка опциона Call

Инвестор, ожидающий роста цены акций, может купить опцион Колл для покупки базового актива по фиксированной цене в будущем. Расходы при покупке опциона – премия продавцу. Инвестор не обязан покупать базовый актив, если рыночная ситуация будет ему не выгодна, но может сделать это в любой момент до истечения срока действия опциона.

Убыток инвестора ограничен премией по опциону, в отличие от неограниченного убытка при непосредственной покупке базового актива.

Держатель опциона Колл может продать свой опционный контракт в любой момент до истечения срока действия опциона. Это имеет экономический смысл в любое время, когда спотовая цена базового актива выше цены исполнения опциона. Инвестор получит прибыль в том случае, если цена базового актива вырастет больше, чем размер премии, которую он уплатил продавцу опциона.

Если цена базового актива к моменту истечения срока действия опциона упала ниже, чем цена исполнения опциона, держатель опциона не исполняет опцион и терпит убыток в размере премии.

Пример:

Если цена исполнения опциона Колл равна 1 000 рублей, а премия по опциону равна 50 рублей:

1 вариант: В течение срока действия опциона цена базового актива поднялась до 1300 рублей. Инвестор исполняет опцион (покупает базовый актив за 1000 рублей) и продает его на спот-рынке. С учетом уплаченной премии, прибыль инвестора составит 250 рублей.

2 вариант: В течение срока действия опциона цена базового актива упала до 900 рублей и выше не поднималась. В этом случае инвестор отказывается от своего права исполнения опциона и его убыток составляет 50 рублей.

Покупка опциона Put

Инвестор, ожидающий снижения цены базового актива, может купить опцион Пут для продажи базового актива по фиксированной цене в будущем. Инвестор не обязан продавать базовый актив, если рыночная ситуация будет ему не выгодна, но может сделать это в любой момент до истечения срока действия опциона.

Если цена базового актива до истечения срока действия опциона упала ниже, чем уплаченная продавцу премия за опцион, инвестор получит прибыль. Если цена базового актива не опустилась ниже цены исполнения опциона, инвестор потеряет только уплаченную по опционному контракту премию.

Важно отметить, что инвесторы, использующие опционы Пут, не обязательно должны владеть базовым активом. Можно продать базовый актив в шорт и откупить его, используя опцион

Продажа опциона Call

Инвестор, ожидающий снижения цены базового актива, может продать опцион Колл. За это он получает премию от покупателя опциона.

Если цена базового актива упала ниже цены исполнения опциона, покупателю опциона будет невыгодно его исполнение и прибыль продавца составит премия по опциону.

Пример:

Если цена исполнения опциона Колл равна 1 000 рублей, а премия по опциону равна 100 рублей:

1 вариант: Цена базового актива упала до 700 рублей и до окончания срока действия опциона не поднималась выше 1 000 рублей. Покупателю опциона невыгодно исполнять свой право и покупать базовый актив по 1 000 рублей, когда его можно купить на спот-рынке по 700-1 000 рублей. Он отказывается от исполнения опциона и прибыль продавца составит 100 рублей.

2 вариант: До окончания срока действия опциона цена базового актива поднялась до 3 000 рублей. Покупатель опциона исполняет свое право купить базовый актив по 1 000 рублей и продает его на спот-рынке по 3 000 рублей. Убыток продавца опциона составит 900 рублей.

Продажа опциона Put

Инвестор, ожидающий роста цены базового актива, может продать опцион Пут. За это он получает премию от покупателя опциона. Если цена базового актива в течение срока действия опциона будет выше цены исполнения опциона, продавец опциона получит прибыль в размере премии.

Если цена базового актива упадет ниже цены исполнения опциона, больше, чем размер премии, продавец опциона получит убыток.

Достоинства и недостатки опционных стратегий

Опционные стратегии имеют разные соотношения дохода и убытка в зависимости от выбранной стратегии. Достоинствами стратегий покупки опционов является ограниченный убыток (премия по опциону) и неограниченный доход. Недостатками стратегий продажи опционов является ограниченный доход и неограниченный размер убытка.

С точки зрения теории вероятностей более безопасными считаются стратегии покупки опционов. Опытные трейдеры используют продажу опционов, но только как часть сложных опционных стратегий.

Как используют

Существуют типовые рыночные ситуации, в которых инвесторы пользуются рассматриваемыми финансовыми инструментами.

В ситуации, когда трейдер ждет повышение биржевых котировок на акции определенной компании он покупает call опцион.

В ситуации, когда трейдер прогнозирует снижение биржевых котировок на ценные бумаги конкретной компании он покупает put опцион.

При этом следует понимать, что у любой сделки всегда есть как минимум две стороны. В нашем случае трейдер, покупающий ценные бумаги, осуществляет открытие длинной позиции long. Трейдер, продающий фондовые активы, осуществляет открытие короткой позиции short.

Как видно из представленных выше графиков, различают 4 разновидности основных позиций:

- long call;

- short call;

- long put;

- short put.

Что такое бессрочный опцион (XPO)?

Бессрочный опцион – это нестандартный или экзотический финансовый опцион без фиксированного срока погашения и лимита исполнения. Хотя срок действия стандартного опциона может варьироваться от нескольких дней до нескольких лет, бессрочный опцион (XPO) может быть исполнен в любое время без истечения срока. Бессрочные опционы считаются американскими опционами, тогда как европейские опционы могут быть исполнены только в срок погашения опциона.

Эти контракты также называются «бессрочными опционами» или «бессрочными опционами».

Ключевые выводы

- Бессрочный опцион (XPO) – это опцион, у которого нет даты истечения срока и ограничений по времени, когда он может быть исполнен.

- Бессрочные опционы нигде не котируются и не торгуются активно. Если они будут торговать, что бывает редко, сделка будет происходить на внебиржевом рынке.

- Оценить бессрочный вариант сложно, поскольку ученые все еще публикуют статьи о различных способах его реализации.

Виды опционов

Классификация зависит от выбранного критерия.

По типу:

- Европейские. Неудобны тем, что позволяют владельцу права покупки/продажи воспользоваться им только в срок экспирации. Это снижает пространство для маневра. Например, до срока экспирации цена БА меняется в выгодном направлении, но трейдер не может досрочно исполнить контракт. Он ждет до срока истечения, за это время график может уйти в убыточную сторону. К дате экспирации он может перейти в состояние «вне денег».

- Американские – гибче по сравнению с европейскими за счет того, что могут исполняться в любой день до истечения. Трейдер может реализовать свое право на продажу или покупку базового актива до экспирации. Это повышает шансы на успех, нет привязки к конкретной дате, контроль над сделкой сохраняется на протяжении всего срока ее службы.

Предположим, в конце мая покупается опцион Колл (базовый актив – фьючерсы на акции Аэрофлота). Выбран страйк 8000 руб, это значит, что для заработка нужно, чтобы при исполнении контракта цена находилась выше 8000 руб.

Дата исполнения установлена на 17 июня 2020г. Этот пример показан для Московской биржи, на ней торгуются американские опционы, поэтому трейдер может исполнить его до 17.06.20.

Если бы торговался европейский тип, то трейдеру пришлось бы ждать экспирации. По регламенту она происходит 17 июня 2020г. во время вечернего клиринга (18:45-19:05 МСК, обычно время ограничено 18:45-19:00 МСК, но в дни, когда происходит экспирация контрактов, временной диапазон увеличивается на 5 минут). К этому моменту Call опцион становится менее прибыльным – котировки акций Аэрофлота снизились в район 85 руб. за 1 бумагу.

Исполнение контракта все равно дает прибыль, но по сравнению с досрочным закрытием по более высокому курсу трейдер теряет больше половины потенциальной прибыли. Именно поэтому популярнее американский тип.

Что касается фиксации результата по сделке, то он может выполняться как открытием встречной позиции, так и непосредственно досрочным исполнением текущего контракта. Второй вариант применяется при отсутствии контрагента для заключения встречной сделки.

По методу организации торговли:

- Маржируемые (фьючерсного типа). В момент заключения сделки премия не перечисляется продавцу контракта, а, как и в случае с фьючерсами, на счетах продавца и покупателя фиксируется гарантийное обеспечение. Еще одно отличие от второго типа – присутствие вариационной маржи, она перечисляется по итогам каждой торговой сессии.

- Немаржируемые – при покупке контракта премия перечисляется продавцу, на его счете фиксируется ГО под опцион. Вариационной маржи нет, вместо этого при изменении цены меняется ГО на счете продавца (подписчика). Есть и прочие различия в том, как работают эти типы контрактов

Поставочные опционы

Так называются те контракты, по которым происходит поставка базового актива. При этом трейдера не заставляют держать контракт до экспирации (если он американского типа), позиции можно закрыть обратной сделкой – так фиксируется торговый результат. Можно обратиться к брокеру для досрочного исполнения.

Как правило, в роли базового актива выступает фьючерсный контракт. Экспирация опционов (поставочных) происходит за 2 дня до истечения соответствующего фьючерса во время вечернего клиринга на ММВБ.

Поставочные опционы и фьючерсы широко используются в реальном бизнесе для хеджирования рисков. Этот тип контрактов позволяет, например, подстраховаться на случай неблагоприятного изменения цены на сырье, оборудование, валюту и прочие категории базовых активов.

Что такое опционы

Опцион – контракт, позволяющий купить (call) или продать (put) базовый актив (товар либо ценные бумаги) в будущем по фиксированной цене (strike). Его особенностью является то, что обладатель такого контракта может использовать, а может и не использовать свое право на покупку (продажу).

За возможность использовать «отложенную» сделку вы должны заплатить определенную сумму, называемую премией опциона, которая и становится ценой контракта. Время, на которое откладывается сделка, называется экспирацией.

Как работают

Разберем пример работы этого дериватива.

Представим, что вы являетесь владельцем магазина детских игрушек. Прогнозы показывают, что в канун Нового года цена на плюшевых медведей поднимется с 200 до 500 рублей.

Если прогноз сбудется и цена поднимется до пятисот рублей за штуку, то вы используете опцион и покупаете игрушки на сумму 100 * 200 = 20 000 рублей, хотя рыночная цена составляет 500 * 100 = 50 000 рублей. В итоге экономия составляет 29 тыс. руб.

В случае если стоимость упадет до 100 руб. за штуку, покупать товар станет невыгодно, поэтому вы не используете опцион и теряете только цену контракта (1000 руб.). В итоге вы экономите 20 000 — 10 000 — 1000 = 9 тыс. руб.

Виды опционов и варианты их использования

Опционные контракты подразделяются на биржевые и внебиржевые. Первые имеют те же принципы обращения, что и фьючерсные контракты. Участники торгов определяют только размер премии, все же остальные условия устанавливаются биржей.

Условия заключения внебиржевых контрактов определяются непосредственно участниками сделки (обычно ими выступают крупные инвестиционные компании, которым необходимо хеджировать позиции).

По типу базового актива контракты распределяют на следующие:

По характеру исполнения опционы делятся на американские и европейские. Первый вариант предполагает исполнение только в момент экспирации. Американские деривативы позволяют исполнить контракт в любое время до истечения срока действия.

Чем торговля опционами отличается от фьючерсов

У фьючерса и опциона сходный принцип действия, однако они имеют одно существенное отличие: фьючерсный контракт обязывает выполнить условия независимо от того, выгодно это его обладателю или нет. Опционный лишь дает право.

Следовательно, обладатель может использовать, а может и не использовать его. В случае неисполнения контракта убытком будет только сама стоимость дериватива.

Могут ли новички без денег заработать на рынке опционов

Да, но однократно. Существует миф, что рынок опционов – золотая жила, торговля на которой дает 70 % прибыли каждому новичку. Такой исход возможен, но лишь раз или два по чистой случайности. После этого новичок со 100 % вероятностью сольет свой депозит.

Это связано с тем, что финансовые рынки не казино: без четкой прибыльной торговой стратегии и системных действий новичок будет полагаться только на удачу, а она в большинстве случаев не на его стороне.

Сколько можно заработать на опционах начинающему

Хотя большинство начинающих трейдеров теряют свои деньги, все-таки существуют способы избежать потери депозита. Для начала необходимо найти (а постепенно дорабатывать) торговую систему, после чего научиться следовать ей на демонстрационном (учебном) счете.

И только затем можно открывать реальный счет. Для начала хорошим результатом торговли будет 3–5 % в месяц, в перспективе рост прибыли не ограничен.