Условия рефинансирования ипотеки других банков в втб

Содержание:

- Необходимые документы

- Что такое «рефинансирование»?

- Условия рефинансирования

- Программы и процентные ставки

- Условия и требования

- Документы для рефинансирования ипотеки

- Рекомендуемые ипотечные продукты других банков

- Причины отказа

- Как рефинансировать ипотеку, взятую в другом банке

- Пошаговая процедура рефинансирования ипотеки

- Условия рефинансирования ипотеки в ВТБ 24

- Условия программы рефинансирования ВТБ

- Преимущества рефинансирования для клиентов

Необходимые документы

Для участия в программе рефинансирования от рассматриваемой банковской структуры вам в обязательном порядке потребуется предоставить следующие документы:

- Ваш паспорт. При наличии созаемщиков требуются и их паспорта.

- Документы, подтверждающие наличие у вас официального дохода. В роли этого документа обычно применяется справка 2-НДФЛ.

- Договор, который вы подписывали при оформлении ипотеки в сторонней банковской структуре. Также вам потребуется справка из стороннего банка о том, что вы своевременно оплачивали взносы по ипотеке.

- Также необходимо предоставить свою трудовую книжку.

- Кроме того, вам необходимо свидетельство, которое подтверждает факт того, что вы владеете недвижимостью, которая будет выступать в роли залога.

Следует быть готовым к тому, что сотрудники банковской структуры могут потребовать от вас предоставления дополнительных документов, таких как военный билет и т.д.

Что такое «рефинансирование»?

Рефинансирование – это внесение изменений в договор уже взятой ипотечной ссуды. Процедура состоит из заключения нового кредитного договора с ВТБ, в котором будет указан сниженный процент по ипотеке, уменьшенный ежедневный платеж.

При необходимости финансовая организация сможет увеличить срок предоставления займа. Банк предлагает воспользоваться услугой рефинансирования ипотеки как текущим клиентам, так и заемщикам других учреждений, переведя долговые обязательства на счета ВТБ.

Рефинансирование ипотеки в ВТБ производится на следующих условиях:

- Уменьшение размера годовой ставки.

- Изменение суммы ежемесячного взноса, в расчете из новой ставки по кредиту.

- Изменение условий внесения платежей исходя из возможностей заемщика.

- При необходимости, увеличение срока кредитования.

Программы ипотечного кредитования в ВТБ постоянно совершенствуются. Финансовая организация предлагает одни из самых низких ставок по рефинансированию среди всех остальных банков страны.

Однако стоит понимать, что кредит – это коммерческий продукт, условия которого не могут быть убыточными для ВТБ. Именно поэтому финансовая организация индивидуально работает с каждым клиентом, тщательно рассматривая возможность одобрения заявки.

Особое внимание на программу рефинансирования ипотеки от ВТБ следует клиентам, имеющим более одного кредита. Финансовое учреждение готово пойти навстречу, предложив максимально уменьшить размер ежемесячных выплат, при этом увеличив срок пользования займом

Подать заявку на рефинансирование может любой человек, имеющий кредитные обязательства в ВТБ или сторонней финансовой организации

Важно, чтобы клиент вовремя выплачивал долг, соблюдая все без исключения разделы договора

Если ВТБ даст положительный ответ, старый договор займа будет аннулирован, а новый вступит в силу сразу, как будет подписан. В следующий отчетный период выплаты будут производиться по уменьшенным процентам.

Условия рефинансирования

Говоря о том, как рефинансировать ипотеку в ВТБ, нельзя не отметить того аспекта, который отвечает за условия получения подобного кредита непосредственно.

Получив ипотечные займы, к примеру, в Сбербанке, позже можно перекредитовать ипотеку под меньший процент в ВТБ банке, главное – соответствовать всем требованиям финансовой структуры.

Статья в тему: Рефинансирование кредитов в ВТБ: 3 основных предложения

В финансовом учреждении ВТБ рефинансировать ипотеку других банков – просто, заемщику нужно лишь быть согласным со всеми условиями, собрать необходимый пакет документов и подтвердить уровень своей платежеспособности, остальное – «дело» нескольких часов. Кстати, говоря, о рефинансировании ипотеки в ВТБ, условиях и процентных ставках в 2018 году, самое время их и озвучить.

- Процентная годовая ставка: 9,7%.

- Валюта выдаваемого займа: российские рубли.

- Размер рефинансируемой ссуды не может превышать 80% от рыночной стоимости залога, к примеру, квартиры или автомобиля.

- Максимальный период кредитования: 30 лет.

- Максимальный размер ипотечного займа: 30 миллионов рублей.

- Возможность досрочного погашения предусмотрена.

Именно на таких условиях можно перекредитовать ипотеку под меньший процент в ВТБ банке.

Главное — это иметь солидный и, что немаловажно, стабильный доход, при надобности, предоставить поручителя или залог, быть предельно честным и откровенным при заполнении анкеты.

Ипотека другого банка

Большой плюс ВТБ банка заключается в том, что он готов выкупить уже полученный гражданином кредит у сторонней финансовой структуры, то есть, погасить задолженность заемщика перед первичным кредитором в полном объеме. Таким образом, процесс по рефинансированию ипотеки Сбербанка в ВТБ более чем реалистичен, главное – правильно подойти к реализации задуманного.

Большой плюс ВТБ банка заключается в том, что он готов выкупить уже полученный гражданином кредит у сторонней финансовой структуры, то есть, погасить задолженность заемщика перед первичным кредитором в полном объеме. Таким образом, процесс по рефинансированию ипотеки Сбербанка в ВТБ более чем реалистичен, главное – правильно подойти к реализации задуманного.

Многие граждане, согласно статистическим данным, уже не единожды успешно проводили операцию по рефинансированию ипотеки Сбербанка в ВТБ, причем, беспроблемно, они оставались очень довольными, ведь условия в банке ВТБ по рефинансированию ипотеки других банков – идентичны вышеуказанным, никаких дополнительных пониженных или повышенных процентов и взысканий.

Программы и процентные ставки

Перед подачей заявки на рефинансирование ипотеки в ВТБ необходимо ознакомиться с тем, какие программы и процентные ставки готов предложить банк. Только в этом случае можно будет подобрать оптимальный вариант перекредитования, который поможет сэкономить бюджет и снизить финансовую нагрузку.

Стандартная

Льготными условиями могут воспользоваться работники сферы здравоохранения и образования, налоговых и правоохранительных органов, таможни, а также органов муниципального и федерального управления. Стандартная программа перекредитования ипотеки в ВТБ для физических лиц доступна на следующих условиях:

- Ссуда выдается на срок от 1 до 30 лет.

- Кредит можно оформить только в российских рублях.

- Размер максимальной суммы зависит от региона (например, для жителей Москвы – 3000000 рублей).

- Размер процентной ставки для держателей зарплатной карты ВТБ – 8.3%, для постоянных клиентов – 8.8%.

- Не исключено досрочное погашение ипотеки без ограничений и штрафов.

- За безналичный перевод финансовых сбережений в другой банк и оформление кредита комиссионный сбор не взимается.

- Клиент ВТБ может привлечь до трех созаемщиков.

Экспертами предусмотрены специальные программы перекредитования: «Ипотека с господдержкой», «Победа над формальностями». Для уточнения условий рефинансирования необходимо лично обратиться в отделение ВТБ.

«Победа над формальностями»

Это упрощенная схема перекредитования ипотеки, которая не требует подтверждения официального дохода и отличается минимальными сроками рассмотрения поданной заявки (максимум 24 часа). Процентная ставка по программе находится в пределах 8.5% годовых, но только в том случае, если клиент выберет комплексное страхование (страхование права собственности, недвижимости, жизни и здоровья заемщика, потери работы). Ставка возрастет до 9.5%, если заемщик откажется оформлять страховой полис. Срок кредитования граждан в банке ВТБ по этой программе находится в пределах от 1 до 20 лет.

С господдержкой

Если будут соблюдены все требования банка ВТБ, тогда семьи с детьми могут рефинансировать ипотеку по программе с государственной поддержкой. В этом случае эксперты ВТБ предлагают ставку 5% годовых на весь срок кредитования (при комплексном страховании). Максимальная сумма займа не может превышать 12 млн. рублей.

Условия и требования

Эксперты банка ВТБ 24 готовы выполнить перекредитование ипотеки по условиям, которые не имеют существенных отличий от рефинансирования в других банках. Существует ряд общих условий:

- ВТБ не принимает в залог права по договору покупки недостроенного объекта недвижимости (заемщик может предложить в залог другое жилье, которое находится в его собственности).

- Не нужно получать официальное разрешение первого кредитора на то, чтобы перевести ипотеку и обеспечение в ВТБ.

- Клиент может получить дополнительные средства на цели личного потребления.

Перед обращением в ВТБ для перекредитования ипотеки вместе с другими потребительскими займами следует оформить возврат подоходного налога (при желании клиента). После выдачи новой ссуды налоговый орган может отказать в возврате, сославшись на изменения условий договора. В процессе перекредитования ипотеки в ВТБ такой проблемы можно избежать.

Требования к залогу

Для рефинансирования ипотеки залоговое имущество должно быть оформлено заемщиком в сторонней кредитной организации. Объект недвижимости должен быть достроен (введен в эксплуатацию) и официально оформлен в собственность клиента ВТБ. В соответствии с действующими законодательными нормами ипотека должна быть зарегистрирована в течение 60 дней со дня выдачи денежных средств и погашения кредита в другой кредитной организации.

Если заемщик готов предложить экспертам ВТБ другой объект недвижимости в качестве залога, тогда жилплощадь должна быть свободна от обременений в виде ипотеки. В этом случае регистрация залогового имущества будет осуществлена до выдачи займа.

Требования к кредитам

Перекредитование ипотеки не является выходом из сложившейся ситуации, когда у заемщика нет денег для исполнения своих кредитных обязательств. Перекредитование существенно отличается от реструктуризации. Для получения такого кредита нужно иметь достаточную платежеспособность. В ВТБ действуют следующие требования к кредитам:

- Своевременная выплата ипотеки в течение последних 12 месяцев. Эксперты ВТБ допускают наличие одного просроченного платежа длительностью до 30 календарных дней либо трех платежей сроком не более 5 дней.

- Со дня подписания текущего кредитного договора должно пройти минимум 180 календарных дней.

- На момент подачи заявки у клиента не должно быть задолженности по ипотеке.

При обращении в ВТБ для рефинансирования ипотеки граждане должны помнить, что до окончания срока действия текущего кредитного договора должно оставаться минимум 3 месяца.

Требования к заемщикам

От потенциальных заемщиков эксперты ВТБ требуют немного. Для рефинансирования ипотеки клиент должен соответствовать следующим требованиям:

- Заемщик должен иметь российское гражданство.

- Возраст клиента должен быть в пределах от 22 до 65 лет для мужчин. Максимальный возраст для женщин – 60 лет. Например, мужчина в 58 лет сможет оформить кредит максимум на 6 лет. Последний платеж по ипотеке должен быть внесен тогда, когда ему будет 64 года.

- Заемщик должен подтвердить свой официальный доход справкой по форме банка либо с помощью документа 2-НДФЛ.

- Необходимо иметь постоянную либо временную регистрацию на территории Российской Федерации (не обязательно в регионе по месту оформления ипотеки).

- Кроме основного места работы, можно сообщить работникам ВТБ еще 2 дополнительных источника доходов.

- Нужно документально подтвердить официальное трудоустройство по основному месту работы.

Сумма

Максимальная сумма займа зависит от конкретного региона и оценочной стоимости залоговой недвижимости. Например, жители СПб и Москвы могут оформить заявку максимум на 30000000 рублей. А вот для жителей Екатеринбурга, Владивостока, Красноярска, Казани, Ростова-на-Дону, Новосибирска, Уфы, Тюмени и Сочи допустимая сумма кредита снижена до 15000000 рублей. Максимальная сумма ипотеки для жителей остальных регионов составляет 10000000 рублей.

Сумма займа не может превышать 80% от оценочной стоимости залогового объекта. При кредите по 2 документам оформляемая в ВТБ сумма не может быть больше 50% от рыночной стоимости недвижимости.

Документы для рефинансирования ипотеки

Большинство банков потребуют предоставить следующие документы для рефинансирования ипотеки:

- Заявление. Может быть подано в письменном или электронном виде (анкета заполняется по форме банка);

- Паспорт гражданина РФ (если банки выдают кредиты гражданам другого государства, можно использовать документы этих стран). При этом женатым/замужним клиентам понадобится также письменное и нотариально заверенное согласие супруги/супруга;

- Справка 2-НДФЛ/3-НДФЛ или справка по форме самой кредитно-финансовой организации, которую нужно будет заполнить (включая печать предприятия и подпись руководителя) по месту работы. Если есть дополнительные источники заработка, их также нужно будет подтвердить соответствующими документами. Банк может затребовать в дополнение к этому выписку с лицевого счета заемщика.

- Документ о подтверждении занятости – копия трудовой книжки или договора ГПХ. Если вы являетесь зарплатным клиентом того банка, в котором оформляете рефинансирование, эта справка вам не понадобится.

- СНИЛС и ИНН. Некоторые банки требуют оба документа, для некоторых достаточно одного из них (к примеру, рефинансирование ипотеки в ВТБ 24 по условиям 2018 включает предоставление СНИЛС, а в «Альфа-Банк» можно предоставить на выбор один из документов);

- Все документы, касающиеся действующего кредита: ипотечный договор, справка об остатке платежей, иногда включая график и сумму выплат по каждому месяцу. В дополнение к этому может потребоваться выписка, подтверждающая пополнение ипотечного счета.

В том случае, если для банка достаточно указанных документов, он может согласиться рефинансировать ипотеку. Как правило, такое решение будет небыстрым – порядка двух, а иногда и до пяти рабочих дней (это время зачастую зависит от скорости проверки данных конкретным менеджером банка). Когда вам одобрено перекредитование под меньший процент, у вас есть от трех до четырех месяцев на урегулирование ситуации с первым банком. Не все организации рады досрочному закрытию кредита, т. к. преждевременная выплата, как и задолженность по платежам, является негативным явлением: погашение кредита не по графику требует корректировки запланированного оборота средств. Взяв разрешение организации, в которой вы оформили ипотеку, нужно определить последовательность дальнейших действий с банком, выбранным для рефинансирования, – может потребоваться новое заявление на получение кредита. В случае отказа вам также нужно проконсультироваться со специалистом того организации, которая выдает кредит на погашение ипотеки, чтобы выбрать оптимальный способ решения ситуации. Когда вопрос с досрочным закрытием ипотеки будет улажен, необходимо будет собрать следующие документы для рефинансирования ипотеки – уже на саму недвижимость:

- выписки из ЕГРН и домовой книги,

- документ о том, что у вас нет задолженности по коммунальным платежам,

- кадастровый паспорт.

Весь этот перечень нужно будет предоставить банку, в котором вы планируете рефинансировать ипотеку. Если все требования банка выполнены, средства будут перечислены на ипотечный счет по старому кредиту. После его погашения нужно взять справку из банка об отсутствии к вам финансовых требований. Ее можно получить в организации, в которой вы закрыли ипотеку, в течение 28 дней, если этот срок вас не устраивает и вам нужно получить ее быстрее, стоимость услуги будет составлять порядка тысячи рублей.

Далее необходимо пройти процедуру смены залогодержателя. У каждого банка она может иметь свои отличия: какие-то организации сами договариваются с банком, выдавшим ипотеку, другие, к примеру «Райффайзенбанк», предлагают клиенту забирать закладную самостоятельно. Банк может также потребовать застраховать объект залога от возможной невыплаты по кредиту – в пяле случаев можно переоформить старую страховку, но в большинстве ситуаций нужно будет заключить новый договор.

После завершения процедуры можно приступать к погашению нового займа.

Рекомендуемые ипотечные продукты других банков

Акция

Лицензия №1481

Ипотека «Господдержка 2020» 6,4

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 300 000 до 3 000 000 руб.

- Ставка: от 6.05%

- Срок: от 1 года до 30 лет

- Первоначальный взнос: от 15%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья

- Решение: больше недели

- Поручительство: возможно

- Залог: обязательный залог приобретаемого имущества

Лицензия №2272

Семейная ипотека 8,5

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 300 000 до 12 000 000 руб.

- Ставка: от 3.5%

- Срок: до 25 лет

- Первоначальный взнос: от 15%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья, Вторичный рынок жилья, Загородная недвижимость

- Решение: до 3-х дней

- Залог: обязательный залог приобретаемого имущества

Лицензия №2210

Ипотека «Господдержка 2020» 8,7

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 500 000 до 3 000 000 руб.

- Ставка: от 5.34%

- Срок: от 36 до 300 месяцев

- Первоначальный взнос: от 20%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья

- Залог: обязательный залог приобретаемого имущества

Лицензия №3292

Ипотека с господдержкой 2020 8,8

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 1 000 000 до 3 000 000 руб.

- Ставка: от 6.49%

- Срок: от 1 года до 30 лет

- Первоначальный взнос: от 15%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья

- Залог: обязательный залог приобретаемого имущества

Лицензия №1326

Семейная ипотека 8,7

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 600 000 до 12 000 000 руб.

- Ставка: от 4.79%

- Срок: от 3 до 30 лет

- Первоначальный взнос: от 15%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья, Вторичный рынок жилья

- Решение: день в день

- Залог: обязательный залог приобретаемого имущества

Причины отказа

Практика свидетельствует о том, что не все заявки на участие в описываемой программе одобряются. В некоторых случаях потенциальный заемщик может получить отказ. Среди основных причин получения отказа необходимо упомянуть следующие:

- Вы обладаете плохой кредитной историей.

- Банк не устраивает ваш размер ежемесячного дохода.

- В бюро кредитных историй отсутствует какая-либо информация о вас.

Преимущества и недостатки рефинансирования ипотеки в ВТБ

Рассматриваемая программа от ВТБ является довольно востребованной среди наших сограждан, так как обладает целым рядом преимуществ, среди которых:

- Экономия. Благодаря процедуре рефинансирования вы сможете снизить значение ставки по ипотечному займу, а, следовательно, сэкономить.

- Возможность уменьшения размера ежемесячного платежа. Программа рефинансирования позволяет уменьшить размер ежемесячных платежей, а, следовательно, и нагрузку на ваш бюджет. Это достигается за счет уменьшения размера процентной ставки, а также увеличения срока кредитования.

Рассматриваемая программа, помимо преимуществ, обладает и некоторыми недостатками, которые также следует принимать во внимание:

- Наличие возрастных ограничений. Так, например, продолжительность срока кредитования для людей старше возрастной категории является ограниченной, из-за чего они не могут сильно уменьшить размер ежемесячного платежа.

- Стать участником описываемой программы могут лишь лица, обладающие отечественным гражданством.

- Если ваша заявка на участие в программе рефинансирования будет отклонена, банковская структура не сообщит вам о причине отказа. Таким образом, вы не сможете понять, что именно нужно изменить при оформлении заявки, чтобы в следующий раз получить положительный ответ.

Несмотря на имеющиеся недостатки, программа рефинансирования от ВТБ является оптимальным решением для снижения размера ежемесячных платежей по ипотеке.

Как рефинансировать ипотеку, взятую в другом банке

Ипотека – это залоговый кредит. Банк выдает деньги заемщику не просто так, а в обмен на залоговые обязательство по объекту недвижимости. Хотя при этом сама недвижимость остается у заемщика, банк имеет право изъять ее и продать, чтобы возместить то, что не смог заплатить человек, оформивший ипотеку.

Вот почему, при рефинансировании действующей ипотеки, оформленной в другом банке, ВТБ банк попросит вас перезаключить залоговое соглашение, как только обременение на недвижимость будет снято другим банком.

Но перед этим придется также совершить ряд сопутствующих процедур:

-

Оценить объект недвижимости силами специальной организации-оценщика.

-

Разорвать прежний договор страхования и заключить новый.

Банк, в котором была изначально оформлена ипотека, не имеет права отказать вам в досрочном погашении долга. И, как только вы его погашаете в полном объеме, он снимает обременение с недвижимости. Теперь она будет выступать залогом по новому кредиту, который вы оформляете в ВТБ 24. При этом в другой банк возможно будет обратиться уже тогда, когда вы получите одобрение вашей заявки на рефинансирование со стороны ВТБ 24.

Осуществляет ли ВТБ рефинансирование ипотеки других банков на более выгодных условиях, чем Сбербанк или другой крупный банк? Ответить на этот вопрос сложно. Во-первых, к каждому клиенту применяется индивидуальный подход. Так, для работников самого банка, а также тех, кто получает заработную плату на его карту, условия будут наиболее выгодными. В целом же на процент по ипотеке (а ведь именно он выступает главным параметром «выгодности» кредита) будет влиять качество залога (недвижимости), размер зарплаты потенциального заемщика, его стаж, возраст, кредитная история и другие параметры. В том же случае, если к выплате осталось более 80 % от стоимости жилья, банк и вовсе может отказать, даже если все остальные условия будут полностью соблюдены.

Для того, чтобы в ВТБ 24 условия, по которым осуществляется рефинансирование ипотеки других банков, были еще более привлекательными для клиентов, банк предлагает присоединить к ипотечному кредиту другие, ранее им оформленные. Всего объединить можно, как уже говорилось выше, до 6 кредитов.

Пошаговая процедура рефинансирования ипотеки

Соблюдение рекомендуемого алгоритма действий при рефинансировании ипотеки в ВТБ поможет избежать распространенных ошибок. В общих чертах процедура выглядит следующим образом:

- Подача корректно оформленной заявки в ВТБ.

- Одобрение заявки экспертами финансовой компании.

- Подготовка необходимых документов по объекту недвижимости.

- Одобрение жилплощади.

- Подписание кредитного договора.

- Погашение ипотеки в другой кредитной организации.

- Получение подтверждения о поступлении средств и закрытии кредита.

- Официальная регистрация залога.

- Уменьшение процентной ставки по займу.

Соблюдение пошаговой инструкции поможет выполнить рефинансирование ипотеки Сбербанка в ВТБ в максимально сжатые сроки.

Необходимые документы

Для перекредитования ипотеки в ВТБ необходимо заполнить заявление по образцу. Заявку можно подать на сайте финансовой компании либо в результате личного посещения офиса банка. Если заявка будет одобрена, тогда клиент должен прийти в офис ВТБ с необходимым пакетом документов. В стандартный перечень вошли:

- Оригинал или копия паспорта гражданина РФ.

- Корректно составленное заявление.

- СНИЛС.

- Справка о доходах по форме банка или 2-НДФЛ (зарплатным клиентам понадобится только номер пластикового носителя).

- Заверенная копия трудовой книжки либо выписка из нее.

- Данные об истории погашения кредита (выписка по ипотечному счету либо любой другой документ, который сможет подтвердить тот факт, что клиент надлежащим образом исполнял возложенные на него обязательства).

- Для мужчин младше 27 лет понадобится военный билет.

- Официальная справка из другого банка об остатке суммы задолженности по займу и отсутствии просрочек.

Процедура оформления заявки

Перед обращением в банк нужно правильно составить заявлением и указать всю необходимую информацию. В документе не должно быть ошибок и неточностей, так как это вызовет подозрения у работников кредитной организации. Заемщик может воспользоваться образцом заявления, чтобы понять, как правильно оформить заявку.

Какую информацию нужно указать

- Образование.

- Личные данные заемщика и поручителя, а также контактная информация. Дополнительно клиент должен указать степень родства с поручителем.

- Место работы, стаж и основные сведения о работодателе.

- Семейное положение, количество детей.

- Нужно указать, является ли заемщик участником зарплатного проекта ВТБ.

- Условия оформления кредита.

- Наличие активов (финансовые накопления, недвижимость, автомобиль).

- Цель кредита.

- Заемщик должен указать, есть ли у него алиментные обязательства.

- Страхование.

- Дополнительные активы.

- Желаемый платежный период.

- Дополнительные данные о заемщике (планируются ли в скором времени долгосрочные командировки, смена места работы либо места проживания, изменение семейного положения и состава семьи).

- Будут ли использованы специальные программы кредитования.

- Дополнительное место работы.

На финальном этапе нужно дать согласие на обработку указанной информации, а также указать дату и поставить подпись.

Условия рефинансирования ипотеки в ВТБ 24

-

Ставка для кредита в банке ВТБ 24 составляет от 9.7 % на весь период кредитования.

Читайте по теме:

Реально ли рефинансировать кредит в одном и том же банке? -

Оформить можно только в рублях.

-

Физическим лицам доступно досрочное погашение займа в любой момент, без опасения навлечь на себя санкции со стороны банка.

-

Максимальная сумма составляет 30 миллионов рублей. Она зависит, прежде всего, от рыночной стоимости недвижимости, которую клиент оформляет в залог банку. Кроме того, максимальная сумма, то есть 30 миллионов, доступна только для жителей столицы и Санкт-Петербурга. 20 миллионов могут получить жители городов: Сочи, Тюмень, Владивосток, Казань, Екатеринбург, Красноярск, Новосибирск, Ростов-на-Дону. Для всех остальных заемщиков займ не может превышать 10 миллионов рублей).

-

Комиссии за оформление кредита и рассмотрение заявки не взимаются.

-

Максимальный срок кредита составляет от 20 до 30 лет (в зависимости от полноты предоставляемых сотрудникам банка документов).

-

Размер кредита не может превышать 80 % от стоимости залоговой недвижимости на рынке (последний показатель определяется на основании данных, предоставленных независимой оценочной компанией, в которую обязан обратиться потенциальный заемщик). Если клиент может предоставить неполный пакет документов, то сумма рефинансирования не будет превышать 50 % от рыночной стоимости оформляемой в залог недвижимости).

О том, какие нужны документы, сказано на сайте банка, ниже мы к этому вопросу еще вернемся.

От кредитов, рефинансируемых для физических лиц, можно ожидать, что их условия окажутся более выгодными, чем были изначально у ипотечного кредита. И это действительно так: условия рефинансирования ипотеки в ВТБ 24 в настоящий момент относятся к числу наиболее выгодных среди всех крупных российских кредитно-финансовых учреждений. Сроки рассмотрения заявки не превышают пяти рабочих дней. Если анкета отправляется через форму обратной связи на сайте банка, то сотрудник банка может перезвонить вам уже через несколько часов (в рабочее время).

Процентная ставка

Процентная ставка по рефинансированию ипотеки в ВТБ 24 зависит от ряда параметров и может составлять:

-

10 % — для абсолютного большинства клиентов, соответствующих требованиям банка.

-

9,70 % — более низкий процент предоставляется для тех клиентов, которые получают зарплату на карту ВТБ 24.

-

10,70 % — процентные ставки вырастают для тех, кто не готов или не в состоянии предоставить в банк полный пакет документов, но при этом имеет хорошую кредитную историю и соответствует всем остальным требованиям банка.

Для рефинансирования ВТБ предлагает такие же ставки, как и для обычного ипотечного займа.

Рефинансируя кредиты, взятые на приобретение квартир большой площади, банк также может предложить еще более выгодный процент – всего 9,5 %.

Выгода – вот главный вопрос, который стоит перед потенциальным клиентов банка. Как снизить, понизить, снижают – как рефинансировать так, чтобы от этого была финансовая выгода? Вот именно поэтому, прежде чем решиться на данный шаг, стоит все тщательно проанализировать, поскольку на деле иногда выгода оказывается меньше, чем хотелось бы.

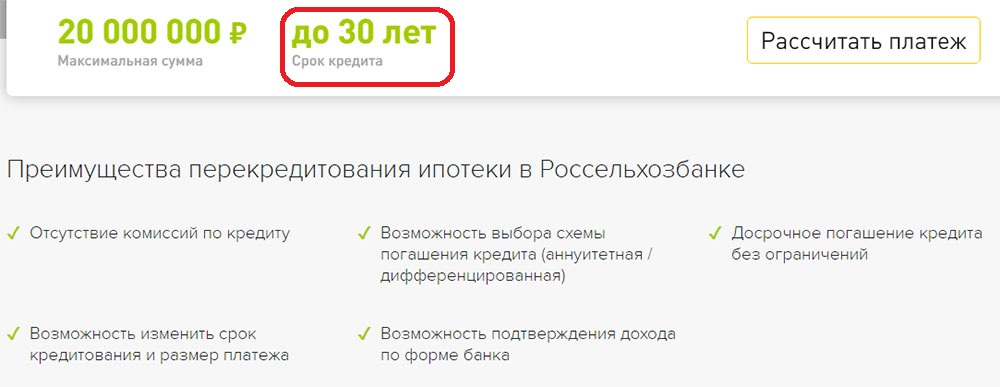

Условия программы рефинансирования ВТБ

В 2018 году клиенты, решившие подать заявку на перекредитование в ВТБ, погасив ипотеку в сторонней финансовой организации, могут рассчитывать на следующие выгодные условия:

- Валюта – российские рубли.

- Годовая ставка – от 9,2%, остается неизменной весь срок.

- Имеется возможность повторного участия в программе, при возникновении подобных предложений от ВТБ.

- Сумма ипотечного кредита – до 80% от стоимости объекта недвижимости.

- Срок предоставления займа – до 30 лет.

- Наличие дополнительных комиссий – отсутствует.

- Имеется возможность частичного/полного досрочного погашения.

- Возможно привлечение третьих лиц поручителями.

Важно знать! С 6 ноября 2018 года в ВТБ произошло повышение процентных ставок по программе рефинансирования. Ранее она была меньше на 0,4% пункта

Исключение составляет военная ипотека и займ с государственной поддержкой для семей, родивших второго, третьего ребенка.

Все вышеперечисленные условия являются общими. Во время подачи заявки на рефинансирование специалист ВТБ поможет подобрать оптимальную программу, проконсультировав по списку предъявляемых требований.

Окончательное решение зависит от платежеспособности клиента, чистоты кредитной истории, полноты пакета документов. ВТБ учитывает доходы самого заемщика, а также остальных членов семьи, созаемщиков.

Рефинансирование других банков

Подать заявку на рефинансирование может не только клиент, оформивший ипотеку в ВТБ. Она может быть взята в Сбербанке, Газпромбанке и других кредитных учреждениях. Если заявка будет одобрена, ВТБ самостоятельно погасит текущей займ, выдав взамен новый на более интересных условиях.

Основные требования, предъявляемые ВТБ

Прежде чем подавать заявку на рефинансирование, следует узнать, какие требования предъявляет ВТБ к своим потенциальным заемщикам:

- Клиент может быть гражданином другой страны.

- Не имеется ограничений по времени регистрации на территории РФ.

- Любая деятельность гражданина другой страны на территории России обязана быть подтверждена документально, с указанием размера дохода.

- Возраст – от 22 до 65 лет. Для женщин планка снижена до 60 лет.

- Общий стаж на текущем месте работы – от 6 месяцев.

- Общий трудовой стаж – непрерывно более 12 месяцев.

Требуемый пакет документов

При подаче заявки нужны следующие бумаги:

- Удостоверение личности.

- Второй — на выбор.

- Бумага, подтверждающая наличие постоянного дохода и его размер.

- Подтверждение дохода каждого созаемщика.

- Подтверждение дополнительного дохода.

Важно знать! Подать заявку на рефинансирование ипотеки можно в любом регионе присутствия офисов ВТБ, вне зависимости от места прописки или проживания

Услуга страхования при рефинансировании

Услуга страхования не является обязательной, однако, в случае с рефинансированием ВТБ может потребовать ее обязательного оформления. Под защитное действие полиса попадает:

- Жизнь и здоровье заемщика.

- Взятая в кредит недвижимость.

Если ранее клиент приобрел полис у компании, являющейся партнером ВТБ, его просто продляют. Оформление нового не требуется.

Преимущества рефинансирования для клиентов

Сегодня Сберегательный банк РФ считается одним из ведущих банков, который предоставляет выгодные условия кредитования. Но если ипотечный кредит был оформлен в 2016 году, ставка на тот момент составляла от 12,5 %.

Теперь же ВТБ-24 предлагает произвести рефинансирование ипотеки, взятой в Сбербанке, под процентную ставку 9,45 %. В этом случае клиент получает еще ряд преимуществ. Среди них:

- снижение суммы платежа за счет уменьшения процентной ставки, которая предлагается банком для новых клиентов;

- снижается ежемесячного платежа за счет увеличения срока кредитования;

- подбор удобного графика платежа, который чаще всего совмещается с графиком получения заработной платы клиентом;

- перевод валютного займа в рубли, если ипотека в Сбербанке была оформлена в инвалюте.

На заметку! Рефинансирование ипотеки Альфа Банк в 2020 году

Банк ВТБ-24 предлагает своим клиентам произвести рефинансирование кредитов, которые были взяты на покупку вторичного жилья или жилья в новостройке. При этом обратиться по вопросу снижения кредитной ставки могут не только те, кто оказался в трудной жизненной ситуации и не справляется с платежами, но и каждый желающий, кто хочет снизить процентную ставку по кредиту.

В этом случае залоговое имущество переходит от Сбербанка в ВТБ-24. То есть квартира, купленная по ипотеке, будет находиться в залоге у банка до тех пор, пока заемщик не выплатит сумму займа.

При обращении в ВТБ-24 по вопросу рефинансирования, можно объединить несколько кредитов в один, но главное, чтобы один из кредитов был ипотечным. Можно объединить в один кредит ипотеку, потребительский кредит и сумму займа по кредитной карте.

Более выгодные условия в 2021 году могут получить клиенты, получающие заработную плату на карту ВТБ-24. Кроме того, для самого банка предложение рефинансирования тоже выгодно, так как он получает нового клиента, а вместе с ним и прибыль.