Как рассчитать и получить декретные пособия для предпринимателя ип

Содержание:

- Расчет декретных в 2020 и 2021 году с помощью онлайн‑калькулятора

- Декретные выплаты для ИП – какие получает, порядок расчета

- Выплаты, преференции и льготы для ИП во время беременности и после рождения ребенка, которые получит женщина ИП не зависимо от выплат или их отсутствия в ФСС

- Декретный отпуск для предпринимателя – как ИП уйти в декрет

- Порядок расчета сумм пособия и оплаты листков нетрудоспособности

- Процедура регистрации

- Размер взносов

- Налоги для ИП во время беременности

- Как получить пособие безработной женщине, имеющей на него право

- Постановка на учет на раннем сроке для индивидуального предпринимателя

Расчет декретных в 2020 и 2021 году с помощью онлайн‑калькулятора

Может ли получить БиР отец ребенка?

Отец и другой член семьи не может, так как данное пособие предназначается только женщинам.

Каков срок обращения?

За пособием лучше обратиться сразу при получении в консультации больничного листа. Затягивать не стоит, так как срок ограничен достижением ребенка шестимесячного возраста.

Когда пособие получают на руки?

Выплачивают пособие либо до 27 числа в следующий после подачи заявления месяц, либо в день заработной платы.

Как рассчитать бир?

Для подсчета требуется вычислить средний доход за последние два года и умножить его на количество дней декрета (140/156/194 дня). Сделать это можно и с помощью нашего калькулятора.

Зарплата за какой период учитывается в расчете и входят ли в этот период больничные, отпуск?

Учитываются доходы за те два года, которые предшествовали декрету. Например, ушли в декрет в 2018 году – усредняются доходы за 2016 и 2017 годы. Отпуска также входят в вычисления. Исключение составляют дни больничных и отпуска по беременности и родам и по уходу за малышом. В том случае, когда один декрет следует за другим без выхода на работу, данный период можно заменить в расчете другими годами, когда начислялась заработная плата.

Можно ли беременную уволить и куда можно обращаться за выплатой, если предприятие обанкротилось?

Если вы в положении, то вас могут уволить лишь при банкротстве и ликвидации организации, но пособие все равно будет выплачено. Для этого нужно подать заявление и нужные документы в органы соцзащиты, имея на руках соответствующие справки.

Как рассчитываются декретные, если женщина трудилась на двух работах?

При совмещении на протяжении двух предшествующих декрету лет выплатить пособие обязаны оба работодателя.

Как изменится пособие, если я работала на полставки?

Если до декрета женщина трудилась на полставки, то пособие также будет в два раза меньше, чем при работе на полную ставку.

Положено ли пособие, если беременная получает образование в вузе?

Студенткам очного отделения пособие рассчитывают на основе размера стипендии.

Куда обращаться безработным?

Выплаты пособий нетрудоустроенным беременным осуществляются органами соцзащиты.

Когда я должна подать документы на получение пособия?

Заявление и справки необходимо подать не позднее, чем ребенку исполнится полгода.

Когда должны выплатить пособие?

Выплата перечисляется не позднее десяти дней после написания заявления либо до 27 числа следующего месяца.

Как рассчитываются декретные при рождении ребенка?

Единовременное пособие рассчитывается умножением на базовый и районный коэффициент, также учитывается количество родившихся детей. Калькулятор поможет подсчитать их быстро и точно.

Если я безработная, а муж трудоустроен, можно ли оформить пособие на него?

Да, допускается выплата любому из родителей. Но тогда ему нужно предоставить справку о том, что вы эти деньги не получили и не претендуете на них.

За получением пособия, нужно обратиться в бухгалтерию по месту работы. После предоставляет всего пакета документов, в течение 10 календарных дней, назначают выплату. Выплата происходит в ближайший день выплаты заработной платы.

Не работающая женщина за получением пособия, обращается в местное Управление социальной защиты. Предоставив все необходимые документы, в течение 10 календарных дней назначается выплата пособия. В заявлении указывается способ, удобный для получения выплат.

Вне зависимости от количества дней проведенных в отпуске до родов, общее количество дней отпуска не меняется. Если до родов, было потрачено не 70, а 60 дней, то после родов дни продлеваются на количество оставшихся дней.

При усыновлении ребенка в возрасте до 3 месяцев пособие по БиР выплачивается со дня его усыновления и до истечения 70 (в случае одновременного усыновления двух и более детей — 110) дней со дня рождения ребенка. В случае усыновления ребенка обоими супругами льготы предоставляются супругу, которому предоставлен отпуск в связи с усыновлением.

При рождении двойни размер пособия увеличивается в 2 раза. Если при рождении 1 малыша, размер пособия составляет 40%, а при рождении двойни 80%. Однако, размер пособия не может превышать размера заработной платы, поэтому при рождении трех и более детей, размер пособия составит 100% от размера заработной платы.

При постановке на учет на раннем сроке беременности — до 12 недель с начала беременности, выплачивает единовременное пособие. Выплата положена только официально трудоустроенным женщинам, студенткам очной формы обучения и военнослужащим.

С 1 февраля 2021 года по 31 января 2022 года размер выплаты без учета районного коэффициента, составляет 708,12 рублей.

Декретные выплаты для ИП – какие получает, порядок расчета

В целом, предпринимательницы в декрете могут рассчитывать на большую часть существующих пособий и выплат, связанных с материнством. Однако ряд из декретных пособий для ИП предоставляется в безусловном порядке, другие же требуют обязательной уплаты взносов в ФСС и не предоставляются в случае ухода в декрет без их оформления. К безусловным выплатам, льготам и преференциям, которые положены беременной или родившей предпринимательнице вне зависимости от её статуса плательщика страховых взносов можно отнести:

- Единовременное пособие при рождении ребенка. Это пособие в 2018 году выдается всем без исключения матерям по факту рождения здорового ребенка и выплачивается на каждого конкретного ребенка. Его размер составляет 16873 рубля, оно выдается один раз.

- Ежемесячное пособие при рождении первого или второго ребенка до полутора лет в случае, если семейный доход на человека является ниже полутора прожиточных минимумов по региону. На 2018 год оно выплачивается в размере прожиточного минимума на ребенка, установленного в субъекте РФ, данный показатель не может быть ниже, чем 10532 рубля в месяц.

- Ежемесячное пособие по уходу за ребенком до 1,5-летнего возраста. Такое пособие могут получить как плательщицы ФСС, так и матери детей, не уплачивающие страховые взносы. В первом случае выплата будет производиться из средств ФСС, во второй ситуации – в органах социальной защиты. Предпринимательницы, так же, как и женщины, не уплачивающие страховых взносов, могут рассчитывать лишь на минимальную выплату в размере 3 142,33 рублей и 6284,65 рублей на первого и второго ребенка, соответственно.

- Материнский капитал. Он выдается в виде сертификата при рождении второго или последующего детей, если сертификат не получался ранее. Обналичить данный сертификат можно только при рождении второго ребенка для получения дополнительного ежемесячного пособия, в случае если суммарный доход на семью не превышает 1,5 прожиточных минимумов на каждого его члена. Однако просто сертификат на 453026 рублей выдается каждой матери и может быть потрачен на приобретение недвижимости, погашение ипотеки, покупку лекарств и реабилитационных услуг ребёнку или же получение им образования. Кроме этого, имеет право родившая женщина, в том числе и предпринимательница, использовать его средства для направления на накопительную часть собственной пенсии.

- Родовой сертификат. Данный документ является по методике предоставления средств аналогичным материнскому капиталу – он выдается в размере 10 тыс. рублей и может быть потрачен исключительно на услуги женской консультации, родильного дома или приобретение медикаментов для рожающей или родившей матери. Однако в отличие от маткапитала, данный сертификат предоставляется на каждую беременность.

Получать пособие по уходу за ребенком до 1,5 лет может как его мать, так и любой другой член семьи, в том числе и иные индивидуальные предприниматели. Аналогичным образом имеет право любое означенное лицо и на отпуск до трех лет по уходу за ребенком.

Вышеозначенные льготы предоставляются всем без исключения матерям, как предпринимательницам, так и не имеющим данного статуса лицам. Соответственно, единственным крупным официальным декретным пособием, требующим обязательной предварительной оплаты взносов в ФСС является пособие по беременности и родам. Ежегодный взнос в ФСС должен быть уплачен за весь предшествующий выходу в декрет год. При этом уплатить страховой взнос можно в любой момент до 31 декабря рассматриваемого периода. Размер отчислений в ФСС вычисляется из федерального МРОТ, установленного на начало года, по следующей формуле:

МРОТ*0,029*12

То есть, в 2017 году объем необходимых отчислений составлял 2610 рублей, а в 2018 году он составляет 2714,4 рубля.

Размер же пособия по беременности и родам для декретниц-предпринимателей, вычисляется аналогичным образом из МРОТ, так как именно в означенном объеме они отчисляют взносы в ФСС.

То есть, пособие составляет на 2018 год с 1 февраля 43675,4 рубля и выплачивается единым платежом при предоставлении больничного листа в территориальное отделение ФСС. При этом следует учитывать, что размер пособия может быть выше в случае, если длительность декретного отпуска будет более 140 дней, например, при многоплодной беременности или осложнениях после родов. Также, женщины-предпринимательницы, уплачивающие страховые взносы могут рассчитывать и на получение дополнительного пособия за раннюю постановку на учет в женской консультации. Оно в 2018 году составляет 632,6 рубля.

Выплаты, преференции и льготы для ИП во время беременности и после рождения ребенка, которые получит женщина ИП не зависимо от выплат или их отсутствия в ФСС

- При рождении ребенка выплату в виде разового пособия. С 2021 года данное пособие выплачивается в связи с рождением ребенка всем матерям и рассчитано на каждого отдельно взятого ребенка. Величина данного пособия равна 16873 рубля.

- Пособие, которое выплачивается матери в течение 1,5 лет после рождения ребенка. Данное пособие выплачивается каждый месяц до обозначенного возраста ребенка не зависимо от того, вносила ли мать ребенка взносы в страховой фонд или нет. Для ИП размер ежемесячных выплат на первого ребенка составит 3142,33 руб., а на второго – 6284,65 руб.

- Пособие, выплачиваемое каждый месяц при рождении ребенка, первого или второго, пока ребенок не достигнет возраста 1,5 лет в ситуации, когда доход на члена семьи будет ниже 1,5 прожиточных минимумов в соответствующем регионе. С 2021 года размер данного пособия определяется величиной прожиточного минимума на ребенка, закрепленного законодательством РФ.

- Пособие в виде материнского капитала. Данное пособие выдается при рождении второго ребенка, а также следующего ребенка. Представляет из себя сертификат. В денежной форме его можно получить как дополнительные средства при условии, что общий доход на всю семью составляет не более 1,5 величины прожиточного минимума на каждого отдельно взятого члена данной семьи. В то же время, полученный сертификат может быть использован для покупки недвижимости, лекарств для ребенка, получения в последующем образования, погашения займов по ипотеке. Кроме того, женщина, родившая второго и последующего ребенка, имеет право средства полученного сертификата использовать как накопительную составляющую пенсии для себя.

- Пособие в виде родового капитала. Данное пособие по аналогии с материнским капиталом выдается в виде сертификата в размере 10,0 тыс. руб. Использовать его возможно только на услуги роддома, врачей женской консультации, покупку лекарств для матери. Родовой капитал выдают на каждую беременность женщины.

Не только мать, но и другой член семьи, включая и других индивидуальных предпринимателей, имеет право на получение пособия на ребенка, пока ему не исполнится 1,5 лет. Такое же право распространяется и на любого члена семьи на дополнительный отпуск, продолжительность которого определяется 3-х летним возрастом ребенка.

Декретный отпуск для предпринимателя – как ИП уйти в декрет

Вопрос того, должен ли предприниматель приостанавливать свою деятельность на период декрета, не является окончательно урегулированным с точки зрения законодательства. В частности, требований об обязательном прекращении деятельности предпринимателя законодательство не предусматривает, то есть беременная или родившая мама может получать полноценное пособие, находясь в декретном отпуске для ИП без сотрудников и продолжая заниматься предпринимательской деятельностью.

Однако при необходимости приостановить работу, она имеет право это сделать и перестать платить на время всего декретного отпуска отчисления в ПФР. Других налоговых платежей и страховых взносов это не касается – они должны взыматься в полном размере, предусмотренном законодательством.

Избавление от обязанности выплаты взносов в ПФР касается исключительно ситуаций, когда предприниматель не ведет деятельности, а приостановил ей. В противном случае все налоги и отчисления следует проводить в обычном режиме.

Ответ же на вопрос, как ИП уйти в декрет, достаточно прост. В общем случае, если предприниматель оплачивал взносы в ФСС на добровольной основе в течение прошлого отчетного года, таковой женщине необходимо явиться с больничным листом по беременности и родам в территориальное отделение ФСС и предъявить документ на рассмотрение.

В данном случае в течение десяти дней будет произведена проверка, а средства будут выданы указанным предпринимательницей способом до 26-го числа следующего месяца после окончания проверки – их можно получить почтовым переводом, зачислением на расчетный счет предпринимателя или наличными средствами.

Разницы между декретным отпуском для ИП без сотрудников или отпуском, предоставляемым предпринимателю, имеющему рабочие места, практически нет. Однако в случае приостановления деятельности работодатель должен объявить простой или сократить штат работников со всеми соответствующими выплатами и компенсациями работникам. Но само приостановление является правом, но не обязанностью уходящих в декрет предпринимательниц.

Декрет индивидуального предпринимателя: важные нюансы Ведение бизнеса может проводиться не только в формате индивидуального предпринимателя. Многие бизнес-леди организовывают свое дело в виде ООО, являясь единственным учредителем. В таковом случае, фигурировать в качестве плательщиков страховых взносов на добровольной основе они не могут. Однако они также могут уйти в декрет при условии, что они являются сотрудниками своего же предприятия, в том числе главным бухгалтером или директором. В таком случае, если им начисляется полноценная зарплата и соответствующий трудовой и страховой стаж, выход в декрет и декретные выплаты рассчитываются по стандартной для работников схеме.

Индивидуальные предприниматели не могут быть трудоустроены в штате своего же бизнеса, так как заключение трудового договора физического лица с тем же самым физическим лицом не предусмотрено. В то же время ограничений на заключение трудового договора юридического лица, пусть и с единственным физлицом –директором, который по существу является и учредителем юридического лица, является целиком и полностью законным.

К предпринимателям в вопросах добровольного страхования также приравниваются и, соответственно, при уплате взносов, могут уходить в декретный отпуск следующие категории лиц:

- Учредители и участники фермерских хозяйств.

- Адвокаты.

- Нотариусы.

Получение пособий предполагается и для индивидуальных предпринимателей, которые одновременно с этим трудоустроены на постоянную или временную работу. В таком случае предпринимательницы имеют возможность получать пособие и как плательщики взносов в ФСС в качестве ИП, и как трудоустроенные граждане. В данном случае одно из пособий по беременности и родам выплачивается непосредственно работодателем, другое – получается напрямую в отделении ФСС.

Женщины, находящиеся в декретном отпуске, могут открыть ИП и вести предпринимательскую деятельность без ограничений и без потери причитающихся им пособий и выплат.

Порядок расчета сумм пособия и оплаты листков нетрудоспособности

Предпринимателю, который в предыдущем году сумел рассчитаться с ФСС по взносам, положена оплата больничных за счет Фонда. Его сумма зависит от размера заработка и общего страхового стажа, в течение которого за него перечислялись страховые взносы. Необходимо помнить, что в зачет идут и суммы, уплаченные предпринимателем самостоятельно, и суммы, перечисленные за него другими работодателями (например, когда предприниматель трудился по контракту). Процент выплаты больничного соответствует общим правилам:

- 60% – за стаж 0-5 лет;

- 80% – за стаж 5-8 лет;

- 100% – за стаж свыше 8 лет.

Средним заработком для ИП считается сумма МРОТ, поэтому пособие по нетрудоспособности для предпринимателя рассчитывается, опираясь на количество дней в месяце, когда наступила нетрудоспособность, количества дней болезни, а также процента выплаты по стажу и величины МРОТ в текущем году.

См. также:

Процедура регистрации

Начнем с того, что действующим законодательством РФ никаких ограничений или наоборот каких-либо дополнительных льгот для мамочки, которая собирается открыть ИП в декрете не предусмотрено.

То есть необходимый пакет документов готовится наряду со всеми и с ним необходимо обращаться в органы налоговой службы для регистрации.

Но еще до совершения вышеуказанных действия, необходимо определиться с тем, какой вид деятельности женщина будет осуществлять и выбрать код ОКВЭД. Скорее всего, это будет оказание различного вида услуг.

Если деятельность будет осуществляться и получаться доходы, то обязательно необходимо проводить отчисление в ПФР. Исключение составляют только случаи, когда женщина – ИП находится в декрете и деятельность не осуществляет, и доходы не получает. В этом случае она должна предоставить справку из налоговой об отсутствии доходов, справку об отсутствии движения денежных средств по счетам (при наличии таковых), копию свидетельства о рождении ребенка, а также написать соответствующее заявление.

Если женщина не имеет возможности самостоятельно обратиться в отделение налоговой, то она может воспользоваться следующими способами:

- Через представителя по нотариально оформленной доверенности

- С помощью он-лайн услуг интернета

- Или обратиться в юридическую или консалтинговую фирму

Это важно знать: Сколько можно брать дней в счет отпуска и как их оформить

Во всех этих случаях документы для регистрации должны быть заверены нотариально.

Особый статус беременной бизнес – леди

Вопрос выплаты пособий волнует всех беременных женщин, в том числе и предпринимателей. Иногда мамочки не предполагают, что их статус влияет на назначение и выплаты пособий на ребенка.

В список лиц, которые подлежат обязательному государственному социальному страхованию, индивидуальные предприниматели не входят. С ним можно ознакомиться в ФЗ № 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством». Это связано с тем, что для государства ИП – не является субъектом правоотношений, так как он взносы в страховые фонды не уплачивает и, как следствие, не может рассчитывать на денежные выплаты. Но не стоит отчаиваться! Будущая мамочка всегда сможет добровольно зарегистрироваться, уплатить в ФСС до 31 декабря 2016 года 2158 рублей 99 копеек (эта сумма рассчитывается отдельно каждый год) и рассчитывать на все выплаты.

Размер взносов

Он рассчитывается по схеме, принятой для определения величины фиксированного пенсионного платежа. За основу для этой цели берется МРОТ (6204 руб. для 2016 г.) действующий в текущем году, а также актуальный тариф по взносам. Так, за 2016 год предприниматель обязан уплатить следующую сумму, рассчитывающуюся по следующей формуле:

1 МРОТ х 2,9% х 12 месяцев = взнос в ФСС за год.

6204 х 2,9% х 12 мес. = 21 58,99 руб.

Перечислять платежи можно как ежегодно, так и ежемесячно, однако полностью страховая сумма, причитающаяся ФСС за текущий год, должна быть заплачена до 31 декабря. Только тогда предприниматель со следующего года получает право болеть, рожать ребенка и ухаживать за ним за счет ФСС. Те, кто не выплатил страховые взносы полностью, этой возможности автоматически лишаются.

Налоги для ИП во время беременности

Закон позволяет не платить налоги, если фирма не ведет экономической деятельности. Это касается налоговых выплат и отчислении в ПФР. Если во время беременности и после родов женщина продолжает вести экономическую деятельность, то все положенные взносы требуется осуществлять в обычном режиме.

Взносы при ведении индивидуального предпринимательства ничем не отличаются от обычных

Вопрос о необходимости приостановки деятельности во время нахождения в декретном отпуске еще не урегулирован на законодательном уровне. На практике нет разницы для ИП без сотрудников и с сотрудниками при выходе в декретный отпуск. Однако при наличии штатных сотрудников и желании приостановить экономическую деятельность требуется соблюсти все нормы и сократить штат с осуществлением всех причитающихся выплат. Чтобы этого не делать возможно решение проблемы следующим образом:

- сама предприниматель уходит в декретный отпуск на законных основаниях;

- оформляет нотариальную доверенность на другого человека, который будет вести дела компании от ее имени;

- если нет доверия другим лицам, возможно заключить договор с аутсорсинговой компанией.

Избежать выплаты налогов в период декрета смогут только женщины, чьи компании не занимаются экономической деятельностью

Сегодня аутсорсинг позволяет экономить до 30%, так как не нужно содержать штатных бухгалтеров. При этом компании предоставляют гарантию на составляемые отчеты. Сотрудники могут взять на себя все вопросы, касающиеся документооборота и сдачи отчетности в ФНС и ПФР. Тогда не придется сокращать сотрудников и терпеть убытки. При этом будут предоставлены все положенные социальные выплаты и пособия.

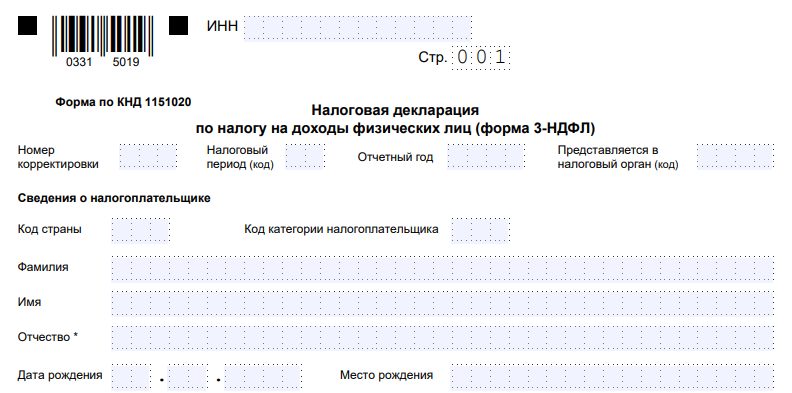

Особенности заполнения 3-НДФЛ

Этот вопрос тоже важен для всех предпринимателей, так как больничные выплаты (в том числе по беременности и родам) облагаются налогом. То есть они должны отображаться в этом отчете. Заполнять его несложно, необходимо быть внимательным и следовать подстрочнику.

При заполнении важно указывать отдельно больничные и выплаты по беременности и родам. Так, они могут находиться в различных отчетных периодах, если больничный получен в одном месяце, а выплата по нему производится месяцем позже

Тогда последней датой работы с листком нетрудоспособности будет последнее число месяца, когда были получены деньги.

Заполнение формы 3-НДФЛ для сдачи налоговой отчетности

На сайте ФНС есть рекомендации и уточнения по заполнению формы 3-НДФЛ. За несвоевременную сдачу отчета налагается штраф. Стоит отметить, что при отсутствии ведения экономической деятельности сдавать отчеты по форме 3-НДФЛ не обязательно. Но при заполнении нулевых отчетов проблем не будет, сотрудники ФНС обязаны их принять. Учитывая постоянные нововведения в области налогообложения, многие руководители компаний и ИП сдают отчеты во время отсутствия транзакций у компании, чтобы потом, когда вновь будут введены изменения, не возникало проблем. О том, какие штрафы грозят при непредоставлении 3-НДФЛ можно прочесть ниже.

Штрафы за непредоставление 3-НДФЛ

Таким образом, получить декретные предпринимателю несложно, но для этого необходимо оплачивать страховые взносы в ФСС. Учитывая то, что они будут минимальными, стоит понимать, что выгоднее: ежегодно платить часть прибыли, чтобы при беременности получить компенсацию, или отказаться от сотрудничества с ФСС и продолжать работать независимо от наличия ребенка. Тем более, что закон позволяет предоставить другому лицу генеральную доверенность, чтобы оно сдавало все требуемые отчеты в ФНС, ПФС и другие государственные структуры.

Как получить пособие безработной женщине, имеющей на него право

В 2021 году декретные выплаты безработным, оказавшимся в этом статусе вследствие ликвидации работодателя, выдаются по правилам, приведенным в Порядке назначения пособий (утв. приказом № 668н):

- За назначением выплаты придется обратиться в орган соцзащиты (п. 18).

- Потребуется предъявить (подп. «б» п. 16):

- заявление на выплату;

- больничный;

- заверенную в установленном порядке выписку из трудовой книжки со сведениями о последнем месте работы;

- справку о признании безработной, выданную службой занятости;

- решение налогового органа о факте прекращения работодателем деятельности;

- справку из органа соцзащиты по месту регистрации о неназначении пособия, если обращение осуществляется по месту фактического проживания/пребывания, не совпадающему с местом регистрации.

- Средства выделяются из федерального бюджета по целевому назначению для использования в регионах (подп. «б» п. 17);

- Размер пособия фиксированный (300 руб.), ежегодно индексируется с 1 февраля (п. 12, отсылающий к ст. 8 закона № 81-ФЗ, и ст. 4.2 закона № 81-ФЗ).

С 01.02.2021 года размер пособия по БиР с учетом индексации составил 708,23 руб. (постановление Правительства РФ от 28.01.2021 № 73).

Назначается пособие не позднее 10 календарных дней с даты обращения, но выплата производится в месяце, следующем после месяца обращения, не позднее 26-го числа. Средства перечисляются через банк или почту (п. 18).

В связи с выплатой декретных безработной женщине в 2021 году упомянем еще и о ситуациях вынужденного увольнения с места постоянной работы, не лишающих возможности получить пособие по беременности и родам. Это увольнение:

- из-за необходимости переезда к месту новой работы мужа или месту его жительства;

- при выявлении подтвержденного медицинским заключением заболевания, не позволяющего продолжать работу или жить в месте ее нахождения;

- по причине наличия членов семьи, нуждающихся в постоянном уходе, что подтверждено медицинским заключением.

Если декретный отпуск начинается не позднее месяца с даты увольнения, обусловленного одной из таких причин, обратиться за пособием можно по месту бывшей работы (п. 14 Порядка назначения пособий, утв. приказом № 668н).

Постановка на учет на раннем сроке для индивидуального предпринимателя

Данная выплата является дополнительной к декретному пособию и может быть назначена только, если предприниматель встанет на учет в женской консультации не позже, чем двенадцать недель беременности. С 1 февраля 2017г. оно составляет 613.14 руб. выплачивается оно в том же порядке через фонд социального страхования, как и все остальные пособия.

Для фонда потребуется предоставить:

- Паспорт

- Справку с консультации о сроке беременности

- заявление

Данная выплата ежегодно индексируется, поэтому ее размер будет зависеть от даты наступления страхового случая.

Единовременное пособие при рождении ребенка для ИП

Данная выплата для предпринимателей является такой же, как и для остальных женщин. По состоянию на 1.02.2017г. оно составляет 16350.33руб. Ее может оформить как сама женщина, так и ее работающий му-предприниматель.

Право женщины-предпринимателя на материнский капитал

На данный момент выплаты по капиталу претерпели множество изменений:

- во-первых продлен срок до 2021 г., что позволит улучшить рождаемость

- во-вторых, семьи, где появится второй и последующий ребенок в случае низкого уровня их жизни, а именно на одного члена семьи доход составит менее 1.5 прожиточных минимума, получат возможность на ежемесячную выплату за счет средств материнского капитала в соответствии с прожиточным минимум в их регионе. Получать такое пособие семья сможет до достижения ребенком полутора лет.

- в третьих – теперь можно оплатить образование ребенку уже с рождения, а именно детский сад, кружки, ясли, не только в государственных учреждениях

Законопроектом установлено, что сумма пока не поменяется, покупка автомобиля на эти деньги по – прежнему невозможна и выплаты наличными, к сожалению, тоже пока не введутся.