Можно ли продать ипотечную квартиру от втб24

Содержание:

- Преимущества и недостатки схем продажи

- Возможные трудности

- Как продается квартира в ипотеке ВТБ 24

- Способы продажи квартиру

- Способы реализовать недвижимость в ипотеке

- Способы продажи

- Продажа недвижимости по переуступке ипотечного долга

- Кому выгодна сделка с квартирой в залоге?

- Способы продажи

- Какие документы потребуются для сделки?

- Процедура продажи

Преимущества и недостатки схем продажи

Первую схему можно назвать наиболее простой но, в то же время, более выгодной для банка, чем для покупателя. Банк с удовольствием даст разрешение на продажу, ведь он в любом случае получит свои деньги, в том числе и запланированную прибыль. Однако подобная сделка является достаточно небезопасной для покупателя залоговой квартирыё а потому схема может рассматриваться только в том случае, если продавец и покупатель хорошо знают друг друга и доверяют друг другу на слово.

Опасность заключается в следующем: после того, как долг перед банком будет погашен, а залоговое обременение снимется, продавец (он же текущий залогодержатель), может «передумать» продавать квартиру, после снятия с нее обременения (по заявлению банка). В результате чего покупатель будет не в состоянии получить у банка уплаченные по договору деньги, как и не сможет принудить продавца оформить право собственности.

При рассмотрении подобной схемы потенциального покупателя должна насторожить сильно заниженная (по отношению к рыночной) цена – это может говорить о готовящемся мошенничестве.

Вторая схема представляется более безопасной, поскольку заинтересованные в оплате стороны получают доступ к денежным средствам лишь по мере выполнения ими договорных обязательств. Однако есть ряд нюансов «технического» характера, которые могут поставить под сомнение безопасность сделки для покупателя залоговой квартиры. Так, органам УФРС требуется порядка 5 дней на проведение процедуры снятия залогового обременения, а для перерегистрации собственности – 10 дней. Поэтому в промежуток после снятия обременения сделка купли-продажи может быть отменена текущим собственником, которому квартира передается в полное распоряжение.

В этом случае банк не может получить деньги, поскольку не выполнил условия договора перед продавцом, а покупатель не может получить квартиру. Ситуация не является неразрешимой, однако сопряжена с неприятными задержками.

Третья схема (и ее многочисленные разновидности) является, по мнению экспертов RealtyPress.ru, наиболее безопасной, хотя подготовка документов может быть весьма хлопотливым занятием. Опять-таки предлагается использовать банковские ячейки для размещения денежных средств, предназначенных банку для оплаты оставшейся части долга, и продавцу (остаток общей стоимости квартиры). Однако смысл манипуляций, как и комплект документов, существенно отличается.

После получения от банка официального согласия на проведение сделки происходит переоформление залогодержателя, теперь должником банка становится покупатель. По окончанию этапа банк получает доступ к деньгам, хранящимся на его ячейке, и снимает с квартиры залоговое обременение, а продавец – свой остаток.

Возможные трудности

Если требуется продать квартиру, заложенную в банке ВТБ 24, придется предварительно ознакомиться со всеми вероятными трудностями. Например, возможны сложности в процессе поиска покупателя. Человека может отпугнуть обременение на квартиру, в результате чего он испугается вероятных проблем и откажется от сделки.

Когда квартира

покупается за наличные, покупателю придется сначала погасить задолженность

продавца. Иначе финансовая организация откажет в продаже ипотечной

недвижимости. Необходимость внесения предварительной оплаты (а ее размер может

быть существенным, что зависит от остатка долга) может смутить покупателя.

Стоит

также отметить тот факт, что банки не заинтересованы в том, чтобы заемщики

досрочно погашали ипотеку, поскольку они теряют часть процентов. Поэтому ВТБ 24

потребует обосновать необходимость таких действий и согласится на сделку при

наличии серьезных причин у продавца.

Также нужно понимать,

что продажа ипотечной квартиры займет больше времени, чем реализация

недвижимости без обременения. Единственным «смягчающим обстоятельством» может

стать сниженная стоимость.

Иногда банк требует

внести 1% от общей суммы ипотеки, и только потом дает согласие на продажу. В

зависимости от размера займа, может получиться существенный вклад. К примеру,

если квартира приобреталась за млн.

рублей, то банку придется отдать 50 тысяч рублей.

После одобрения банка

придется выписать всех лиц, зарегистрированных по определенному адресу.

Как продается квартира в ипотеке ВТБ 24

Способы реализации ипотечного имущества в различных банках могут отличаться.

В ВТБ 24 чаще всего используются следующие схемы:

- Самостоятельная продажа квартиры. При таком раскладе заемщик должен располагать свободными средствами для погашения остатка задолженности по кредиту. Далее все просто. Продавец погашает долг, снимает обременение и реализует жилье по стандартной схеме купли-продажи.

- Реализация с одновременным погашением ипотеки за счет средств аванса, переданного покупателем. В данном случае договор купли-продажи будет содержать существенное условие, предусматривающее погашение долга перед ВТБ 24 предварительно переданной продавцу суммой (авансом или задатком). Когда кредитор списывает задолженность и дает добро на снятие обременения, сделка регистрируется, а продавец получает оставшуюся сумму от продажной цены квартиры.

- Продажа квартиры с параллельным погашением долга перед банком за счет средств строительной компании или риелтора. Данный способ применяется нечасто и состоит он в следующем: застройщик со скидкой выкупает квартиру заемщика, погашая при этом ипотечный долг, после чего реализует приобретенную недвижимость собственными силами.

- Кроме строительной компании, в качестве приобретателя может выступать агент по недвижимости, который погашает ипотеку и выкупает квартиру за счет средств найденного им покупателя.

Особого внимания заслуживают схемы реализации новостроек, так как в данном случае покупатель не просто погашает долг перед кредитором, но и становится новым участником долевого строительства. Подобные сделки реализуются не иначе как по переуступке прав требования, а стоимость недвижимости, как правило, ниже рыночной цены.

Способы продажи квартиру

Существует несколько вариантов передачи жилья с обременением:

- Досрочное погашение с обременением;

- Самостоятельная продажа;

- Продажа жилья через банк;

- Продажа долговых обязательств на жилье;

- При сопровождении банка.

Перед выбором одного из способов, учтите, что ориентироваться необходимо на условия ипотеки, сумму займа, срочность проведения операции и ситуацию на рынке недвижимости.

При сопровождении банка

Если вам не хочется искать новых владельцев своими силами, то нужно обратиться к банку, который продаст квартиру в ипотеке и сопроводит сделку.

Тогда нужно подписать документ о передаче прав банку, а сама процедура продажи может проводиться без участия владельца.

После процедуры старый владелец может забрать свою сумму по погашению задолженности на депозитном счете, если такие деньги остаются.

Досрочное погашение с обременением

Но сделать это сложно, потому что квартира еще будет находиться под обременением.

После получения положительного ответа банка, нужно сделать следующее:

- Высчитать сумму, нужную для погашения кредита на квартиру по ипотеке;

- Заключить соглашение;

- Выписать жителей квартиры;

- Внести задаток;

- Закрыть кредит по ипотеке;

- Переоформить права собственности на нового владельца.

Самостоятельная продажа

Используя этот метод – главное, не скрывать факт, что квартира находится в ипотеке у банка, относится к недвижимости с обременением.

Далее, претендент должен сам прийти в банк с просьбой погасить задолженность по кредиту.

Полезное видео:

Далее нужно оформить документы о согласии обеих сторон, выплатить сумму долга, перенести деньги для банка и бывшего владельца на счета, снять обременение, переоформить документы на право владения и пройти оформление в Россреестре.

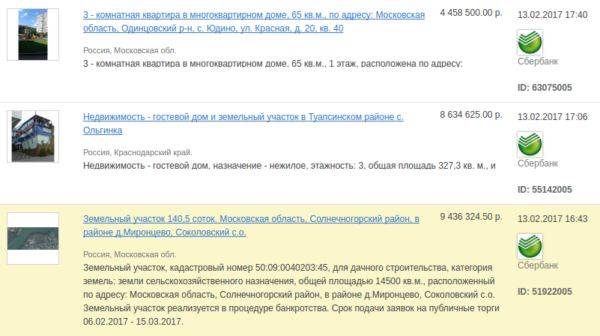

Продажа ипотечного жилья банком

В данном варианте продажи жилья, находящегося в ипотеке, только банк занимается процедурой, ищет покупателей, заключает договора и регистрирует права собственности.

Пример фотографии с объявлениями Сбербанка о продаже квартир, что были в ипотеке:

Владелец должен только оставить свои подписи и выписаться с квартиры.

При таком раскладе нужно только внести деньги в виде разницы и суммы купленного жилища на два счета.

Главный минус процедуры в том, что помещение продают не слишком выгодно.

Продажа долговых обязательств

При передаче жилья и обязательств по кредиту, бывший заемщик просто передает свои обязанности покупателю.

Тогда происходит заключение нового договора, в котором он перенимает на себя обязательства по выплате оставшейся суммы задолженности.

Видео по теме:

Далее нужно отдать разницу бывшему владельцу и переоформить права собственности на себя, а заёмщик уступает кредитные обязательства новому хозяину при помощи подписания договора, но это не распространенный вариант.

Способы реализовать недвижимость в ипотеке

Основные способы продать квартиру, которая на данный момент времени находится у вас в ипотеке, мы перечислили выше в этой статье. Сейчас мы более подробно разберем три основных пути решения данной ситуации.

Погашение задолженности перед банком в счет выручки от продажи

Важно здесь то, что ни в коем случае нельзя скрывать от вашего потенциального покупателя факт нахождения квартиры под банковским обременением.

Если вы не сообщите об этом покупателю, а потом этот факт раскроется, то все стороны могут посчитать, что вы хотите провернуть незаконную аферу и вовлекаете покупателя в ситуацию без его ведома. Когда вы полюбовно договоритесь со всеми сторонами, которые имеют отношение к текущему вопросу, то, в итоге, сама сделка будет проведена просто и быстро.

Когда покупатель найден, остается пройти следующий порядок действий:

- Перед тем, как продать квартиру в ипотеке, покупатель должен обратиться к вашему банку и изъявить свое желание приобрести жилплощадь с обременением.

- С помощью сотрудников финансовой организации составляется предварительное соглашение о купле-продаже и, естественно, заверяется у нотариуса.

- Когда все это сделано, покупатель в одну ячейку в банке кладет сумму, необходимую для досрочного погашения ипотеки продавца, а во вторую — оставшуюся сумму для передачи бывшему владельцу жилплощади.

- Кредитор официально обременение с квартиры и она становится доступной к продаже.

- После этого можно спокойно оформлять основной договор сделки и вносить данные в реестр.

- Когда сделка оформлена и данные изменены в реестре и банк, и продавец получают доступ к своим банковским ячейкам.

В данном случае можно обратиться к грамотному риелтору, который поможет найти хорошего покупателя и верно выполнить каждый из шагов. А можно также действовать с помощью банка. Сотрудник финансовой компании может сам вести сделку и заниматься документами, что значительно облегчит ситуацию. Плюс здесь в том, что банк, как заинтересованное лицо, сможет быстро найти покупателя и договорится с Регпалатой и другими инстанциями, а минус в том, что кредитор не будет набивать цену вашему жилью. Его задача — продать быстрее и погасить ваш долг.

Досрочное погашение ипотеки по согласию с банком

В этом случае придется поискать покупателя довольно долгое время и найти такого, который согласится выдать часть денег вам до сделки, чтобы вы погасили ипотеку и сняли обременение. Найти такого человека тяжело, ведь многие подозревают мошенничество везде, но можно. Нужно действовать через юриста или риелтора, которые помогут убедить покупателя в законности ваших действий, составят договор на нужную сумму и заверят его у нотариуса, чтобы он ни о чем не волновался. Даже, если ваше ипотечное жилье еще недостроено, его все равно можно продать таким способом, ведь многие хотят купить подешевле.

Здесь процедура состоит из следующих шагов:

- Получаем разрешение от кредитора. То есть заемщик должен сказать банку, почему он хочет быстро погасить свой долг, ведь банку здесь мало выгоды. Это формальность, но сделать это нужно для спокойствия покупателя.

- Банк определит точную сумму задолженности, на основе которой можно будет составить договор с покупателем.

- Все, прописанные в жилплощади, люди выписываются.

- Покупатель вносит задаток и потом выплачивается ипотека.

- Далее, происходит обычная сделка купли-продажи с учетом задатка и перерегистрация квартиры на нового собственника.

Реализация квартиры вместе с задолженностью перед банком

В этом случае заемщик продает свою квартиру вместе с ипотечным долгом по переуступке. Это значит, что все обязательства по ипотеке перейдут после завершения сделки на покупателя. При этом кредитная организация должна заключить договор с тем, кто хочет приобрести ваше жилье. Желающих пойти на такое довольно много, ведь в этом случае квартиру можно приобрести по довольно низкой стоимости и это очень выгодно. Сама процедура здесь не отличается от обычного оформления ипотеки в банке. Только всю эту процедуру теперь проходит покупатель вашего жилья:

- сбор необходимых документов и предоставление их в банк;

- составление заявки на ипотеку и ее рассмотрение;

- оценка недвижимости;

- переоформление в государственном реестре.

Продавцу квартиры нужно будет только подписать документы и получить разницу в деньгах с покупателя. Для ипотеки покупатель может обратиться и в другой банк, но тогда бумажной волокиты будет в два раза больше. Здесь все дело в более выгодных условиях по ипотеке. Этот способ более удобен при разводе супругов, являющихся собственниками квартиры.

Способы продажи

Осуществить реализацию кредитной квартиры можно несколькими способами. Существуют такие методы продажи ипотечного жилья.

Передав долговые обязательства другому лицу

При таком способе продажи реализуется не само жилье, а ипотека на него.

Договор по кредиту переоформляется на другое лицо – потенциального покупателя квартиры, который берет на себя долговые обязательства займа, и обязуется погасить задолженность продавца в полной мере.

Нюанс состоит в том, что лицо, приобретающее ипотечное жилье, вероятней всего получит переоформленный кредит на других условиях.

Банк может предоставить заем на других условиях: с повышенными процентами, с более высоким залогом.

Через финансовое учреждение (банк)

Покупателя заемного имущества находит владелец ипотеки, а посредничеством занимается банк.

Сумма сделки становится больше, так как за сопровождение сделки финансовое учреждение берет фиксируемый процент.

Как осуществляется процесс продажи квартиры в ипотеке ВТБ:

- В финансовом учреждении открываются 2 ячейки, — за их аренду банк отдельно берет комиссию. По решении сторон, ее оплачивает или реализатор, или будущий владелец жилья.

- Банк передает перечень документов в регистрационную палату с целью снять обременение с квартиры.

- Далее следует оформление договора о купли-продажи нотариусом.

- Право собственности покупателя и договор о покупке визируется в регистрационной палате.

Первая ячейка – для суммы остаточного долга по займу. Вторая – для разницы цены жилья и остатку по кредиту. Доступ к банковским ячейкам открывается при предоставлении зарегистрированного договора о сделке купли-продажи и свидетельства о праве покупателя на владение собственностью. Если сделка не совершилась, тогда покупатель забирает свои финансы.

Нотариуса выбирает сам банк.

Продать самостоятельно

Этот способ предусматривает продажу жилья без участия банковского учреждения. Лицо, осуществляющее реализацию, находит покупателя и выполняет все операции самостоятельно.

Алгоритм действия самостоятельной реализации:

- Составляется обращение в банк с целью получить справку о размере задолженности. Она нужна для установления доверительных отношений между покупателем и реализатором.

- Заключается предварительное соглашение купли-продажи с будущим владельцем квартиры.

- Нынешний собственник получает от покупателя часть средств в счет оплаты задолженности.

- Погашается ипотека. Эту операцию может осуществить как сам продавец, так и покупатель.

- Участники сделки получают от банка документы для избавления недвижимости от обременения и передачи права собственности имуществом.

- Полученные бумаги отправляются в регистрационную палату.

- Снимается ограничения на владение имуществом.

- Закрепление сделки происходит у нотариуса. Там же оформляется соответствующий договор.

Продажа недвижимости по переуступке ипотечного долга

Клиент также может уступить свой долг третьему лицу. Такой способ выбирают лица, у которых нет возможности собрать и выплатить достаточную сумму за жилье. Накопленных денежных средств хватает для покрытия разницы между стоимостью недвижимости и остатка задолженности по ипотеке (тела кредита и начисленной процентной ставки).

У сделки есть свои положительные и отрицательные стороны. Текущий заемщик как правило не может рассчитывать на выгодность сделки. Сумма жилья с учетом начисленных процентов значительно превышает среднерыночную. Поэтому кредитор просто передает задолженность. Но при этом значительно сокращается размер переплаты.

Для рассмотрения заявки новому владельцу недвижимости понадобится полный пакет документов. Если банк сочтет клиента неблагонадежным, он вероятнее всего получит отказ. Кроме того, заявителю могут не понравиться дополнительные условия. Ведь согласно с требованиями банка, процентные ставки устанавливаются на уровне текущих ипотечных программ.

Кому выгодна сделка с квартирой в залоге?

Необходимость реализации недвижимости, обремененной залогом, чаще всего возникает у граждан, которые более не в состоянии выполнять свои обязательства перед банком-кредитором. Подобные сделки стали неизбежным следствием масштабного развития ипотечного кредитования и позволяют заемщику с максимальной выгодой продать кредитную квартиру, полностью рассчитаться с банком и сохранить, таким образом, денежные средства, уже внесенные по кредиту.

Иного способа продать залоговую квартиру, чем найти покупателя, который внесет в банк полную сумму задолженности, для заемщика попросту не существует. Операция не является простой и несет для покупателя определенные риски, что определяет снижение продажной цены недвижимости. А возможность приобрести недорогое жилье вызывает интерес потенциальных покупателей.

Покупка квартиры под залогом является достаточно сложной сделкой и бытует мнение, что подобную квартиру можно приобрести чуть ли не за бесценок. Это мнение в корне неверно, так как, несмотря на залоговое обременение, рыночная ценность квартиры остается прежней. И все же, сложность сделки, а также риски для покупателя, сопряженные с покупкой залоговой квартиры, обуславливают снижение стоимости подобной недвижимости до 15%-20%.

Способы продажи

Как продать ипотечную квартиру? Как мы уже отметили выше, обычная схема с договором купли-продажи здесь не работает. Любой из описанных нами далее способов начнется с обращения в банк.

Всего существует четыре варианта продажи собственности в залоге банка:

- Досрочное погашение ипотеки,

- Продажа с погашением ипотеки по ходу сделки,

- Продажа жилья вместе с долгом,

- Продажа недвижимости банком.

Расскажем о каждом способе подробнее.

Досрочное погашение ипотеки

Самый простой для понимания, но крайне сложный для владельцев жилья способ – досрочное погашение кредита и снятие обременения с квартиры с последующей ее продажей. Как это выглядит на деле?

Для этого вам потребуется заранее найти покупателя с уже имеющейся суммой для оплаты. Вы берете задаток, погашаете им оставшийся долг в банке, снимаете обременение, после чего продаете уже свободное от залога жилье. Поэтапно схема выглядит так:

- Получение согласия от банка и определение оставшегося долга;

- Составление предварительного договора купли-продажи с покупателем и заверение его у нотариуса;

- Выписка всех зарегистрированных жильцов из квартиры – включая ее владельца и несовершеннолетних;

- Получения задатка, равного по сумме оставшемуся долгу, и внесение средств в банк;

- Подписание договора и регистрация нового права собственности;

- Получение остатка от покупателя.

С одной стороны, этот способ – самый простой и понятный. С другой – самый рисковый для покупателя. Существует множество историй о том, как продавец получал задаток и просто переставал выходить на связь. Случалось и так, что продавец заболевал или умирал, и его родственники и наследники отказывались возвращать деньги. Закон, конечно же, будет на стороне покупателя, однако судебный процесс может затянуться на очень долгое время. Поэтому сложно найти того, кто согласиться приобрести ипотечное жилье по этой схеме.

Продажа с погашением ипотеки по ходу сделки

Как продать ипотечную квартиру с большей вероятностью? Во втором способе банк участвует как получатель задатка, а сделку проводит владелец. Но при этом используются две банковские депозитарные ячейки. Как это выглядит?

- Продавец получает согласие банка и определяет сумму оставшегося долга;

- Покупатель открывает две депозитарные ячейки: одна в размере невыплаченной ипотеки, другая с остатком – для продавца;

- Подписывается договор купли-продажи, регистрируется сделка;

- Продавец получает деньги, чтобы погасить остаток долга, а залоговое обязательство переходит покупателю;

- Покупатель получает погашенную закладную, после – выписку об отсутствии обременения;

- После выполнения всех перечисленных условий продавец получает оставшиеся деньги из второй ячейки.

Продажа жилья вместе с долгом

Этой схемой пользуются покупатели, у которых нет достаточных средств для покупки – вместе с квартирой им передаются обязательства предыдущего владельца. При этом условия по ипотеке могут остаться прежними или поменяться. Главный плюс для покупателя – возможность купить новую собственность на лучших условиях, чем при оформлении «свежей» ипотеки.

Как продать квартиру в ипотеке по схеме «перезайма»?

- Сообщите в банк о желании досрочно погасить кредит;

- Найдите покупателей, готовых взять жилье в ипотеку, уже имеющих сумму не меньше, чем оставшийся долг по кредиту;

- Заключите договор задатка с покупателем и заверьте его у нотариуса;

- Покупатель вносит первый взнос, которым полностью погашает ваш долг;

- С недвижимости снимается обременение;

- Далее оформляется новая ипотека, но уже в банке, в котором ее хочет оформить покупатель;

- Происходит оценка жилья;

- После одобрения сделки подписывается новый договор купли-продажи и регистрируется право перехода собственности.

Продажа недвижимости банком

Этот способ чаще всего применяется при серьезных просрочках по кредиту или тогда, когда сам заемщик не имеет возможности далее выплачивать долг. В этом жилье продается на специализированных площадках.

- Первый этап – получение согласия как банка, так и заемщика;

- Подписание согласия на продажу через структуры кредитной организации;

- Оценка собственности и выставление ее на торги, поиск покупателей – процесс может затянуться на долгое время, а цена – понижаться. При этом продавец – то есть первый заемщик, — не сможет этому возразить;

- Покупатель снова создает две ячейки: в первую помещается сумма, равная долгу заемщика, во вторую – деньги для продавца. В зависимости от суммы долга, покупатель может не получить ничего с этой сделки;

- Заключение договора купли-продажи, снятие обременения и открытие ячейки;

- Регистрация перехода права собственности и открытие ячейки с деньгами для продавца.

Какие документы потребуются для сделки?

Особенность ипотечных сделок – внушительный пакет документации. В зависимости от выбранной схемы продажи, список может различаться:

- Личные документы всех вовлеченных сторон (гражданские паспорта).

- Выписка из ЕГРН, подтверждающая правомочность распоряжения жильем, когда для сделки снимается обременение с собственности.

- Техническая документация из БТИ (в отдельных регионах обязанность по выдаче техпаспорта исполняет МФЦ).

- Выписка из домовой книжки (оформленная в виде справки по форме №9), фиксирующая всех проживающих. К моменту получения справки нужно выписать всех зарегистрированных ранее жильцов.

- Документ, подтверждающий отсутствие долгов по ЖКХ.

- При продаже собственности, часть которой принадлежит несовершеннолетнего, предварительно согласовывают продажу с органами опеки, однако случай наделения несовершеннолетнего частью ипотечной квартиры неприменим в силу существующих положений об ипотеке.

- Письменное согласие супруга (в том числе, бывшего) на проведение сделки (заверяет нотариус).

- Заключение экспертов об оценке недвижимости. Услуги оценщика оплачиваются отдельно, а организацию для проведения оценки выбирают из числа рекомендованных банком.

Процедура продажи

Процедура продажи жилого помещения в ипотеку немного отличается от аналогичных сделок, осуществляющихся без привлечения кредитов.

Процедура продажи жилого помещения в ипотеку немного отличается от аналогичных сделок, осуществляющихся без привлечения кредитов.

Ее отличие состоит в том, что деньги дает банк, поэтому такая сделка характеризуется некоторыми особенностями, о которых будет рассказано ниже, в виде пошаговой инструкции.

Пошаговая инструкция

Для того чтобы будущей продавец по такой сделке знал досконально свои права и обязанности, о том как происходит продажа квартиры по ипотеке, приведена пошаговая инструкция.

- Прежде всего, необходимо подготовить все необходимые документы. Перечень их будет приведен ниже.

- Затем следует встретиться с покупателем и обсудить детали сделки. Он должен сообщить, что собирается покупать жилье по ипотечному кредитованию, при этом предварительно осмотреть саму квартиру. Для этой цели, лучше сделать это в присутствии специалиста, который внимательно осмотрит коммуникации, общее состояние объекта недвижимости. Такой шаг обезопасит и покупателя и продавца от возможного отказа банка в кредите по причине плохого состояния квартиры.

- Следующий шаг. Когда все договоренности достигнуты, стороны должны подписать предварительный договор купли-продажи. Это обязательное требование, так как на основании него передается задаток, и он показывается банковскому учреждению, что является основанием начала проверки заемщика и объекта недвижимости.

- Далее банковское учреждение (его представители) связываются с продавцом и обговаривают с последним конкретное время, когда они смогут осмотреть жилое помещение со своим специалистом, а покупатель за собственные средства должен обратиться к лицензированному оценщику, и получить от него акт рыночной оценки (стоимости) жилого помещения, и застраховать его.

- Если покупателя, продавца и банк все устраивает, тогда подписывается договор купли-продажи, и продавцу перечисляется необходимая сумма на его счет, или выдается наличностью в кассе банка. То есть происходит оформление продажи квартиры или иного жилого помещения.

Вот как происходит продажа по ипотеке недвижимого имущества, как видно ничего сложного в этом нет.

Важно понимать, что разные банки могут устанавливать свои дополнительные требования к страхованию ипотечного жилья.

Перечень необходимых документов

Порядок продажи любого недвижимого имущества предусматривает сбор необходимых документов. Если к решению этого вопроса привлекается риэлтор, то он и занимается их сбором.

Порядок продажи любого недвижимого имущества предусматривает сбор необходимых документов. Если к решению этого вопроса привлекается риэлтор, то он и занимается их сбором.

Если продавец решил существенно сэкономить, тогда ему и принадлежит право подготовки предпродажных бумаг.

Перечень необходимых документов для продажи квартиры у продавца будет следующий:

- свидетельство о праве собственности, или другой документ, подтверждающий этот факт (например, распоряжение муниципалитета, если квартира была приватизирована);

- выписка из государственного реестра о том, что на жилую недвижимость отсутствуют аресты, залог, и другие ограничения;

- техническая документация (паспорт, кадастровое дело), если были перепланировки, то она должна быть обновлена;

- выписка из домовой книги, паспортного стола о количестве зарегистрированных лиц;

- справка из коммунальных предприятий, о том, что по жилью нет задолженности по коммунальным услугам;

- если продается недвижимость, где проживает или прописан ребенок, иное лицо, нуждающееся в уходе (например, инвалид первой или второй группы), тогда требуется разрешение органа опеки, что они не против совершения продажи;

- в случае если жилое помещение принадлежит нескольким собственникам, то нужны их письменные, нотариально заверенные разрешения на отчуждение квартиры или дома, так как они получат денежные средства равные их долям.

Сам покупатель обязан будет предоставить акт оценки покупаемой недвижимости, а также застраховать недвижимость.

Важно отметить, что особенности таких документов как справка о прописанных (выписка из домовой книги), а также документ об отсутствии долгов по коммунальным услугам имеют ограниченный срок действия не более 2-3 месяцев. Поэтому их лучше заказывать перед заключением сделки.