Рассрочка, ее плюсы и минусы, и подводные камни

Содержание:

- Преимущества и недостатки кредита и рассрочки

- Договор и условия рассрочки

- Как правильно оформлять рассрочку

- Отличия рассрочки от кредита

- Отсрочка исполнения решения суда

- Способы взыскания долга с юридического лица

- Судебная практика

- Стоит ли брать телефоны в рассрочку

- Чем отличается рассрочка от кредита?

- Выплата задолженности и досрочное погашение

- Как заработать на рассрочке?

- Разновидности кредитов с низким процентом

- Где взять рассрочку на телефон

- Особенности оформления рассрочки и кредита в магазине

- Выдача кредитной карты

- Что делать, если в рассрочке отказано?

Преимущества и недостатки кредита и рассрочки

Если вы не знаете, что выгоднее – кредитование или рассрочка, изучите все достоинства приобретения товаров в рассрочку перед кредитованием, а также минусы этих способов приобретения товаров.

Достоинства рассрочки:

- Отсутствие процентов переплаты за товар. Если смотреть на эту характеристику, рассрочка оказывается выгоднее, чем кредит. Но необходимо помнить о дополнительных затратах, требующихся в период оформления покупки. Это может быть единоразовая комиссия в момент получения товара, покупка страховки.

- Оперативность оформления.

- Не нужно собирать большой пакет документов.

- При оформлении рассрочки не проверяется история кредитования заемщика.

- Гибкая схема выплаты долга.

- Возможность просто обменять товар в ситуации необходимости либо возвратить средства.

Недостатки рассрочки:

- Короткий период возвращения. При крупных покупках ежемесячная выплата составляет значительную сумму.

- Не всегда существует возможность купить тот товар, который необходим.

- Внесение начального взноса.

- Владельцем товара человек станет только при выплате всей цены покупки.

Преимущества кредита:

- Период кредитования – от 1 месяца до нескольких десятков лет.

- Получив ссуду, человек может купить нужный товар, где пожелает.

- Можно оформить быстрый заем за небольшой период времени.

Недостатки кредита:

- Существует переплата в виде процентов.

- Иногда нужно оформлять залог.

- Для оформления кредитной заявки необходимо принести в банк большой пакет документов.

- При оформлении кредита будут проверять кредитную историю заемщика.

- Значительные штрафные санкции за несвоевременную выплату.

В любом случае, перед оформлением сделки, необходимо изучить условия соглашения, чтобы в будущем избежать переплат и штрафных санкций.

Договор и условия рассрочки

У каждой торговой организации собственные условия рассрочки. В договоре участвуют две стороны: продавец и покупатель, которые сами договариваются об условиях. Услуга характеризуется следующими условиями:

- размером первоначального взноса. Почти все магазины требуют внесения до 50% от общей стоимости покупки;

- отсутствием или наличием процентов. Некоторые торговые организации взимают небольшие проценты, зависящие от размера инфляции или ключевой ставки Центробанка;

- сроком погашения. Обычно на погашение всей задолженности даётся от 6 до 12 месяцев, так как в основном стоимость товара не слишком высока. Однако иногда, когда вещь дорогостоящая, срок погашения может составлять 24 месяца;

- приобретаемая вещь считается залогом в соответствии с договором купли/продажи. До тех пор, пока покупатель не выплатит 100% стоимости, магазин является официальным владельцем товара;

- некоторые договоры могут предусматривать жёсткое штрафование за просрочку ежемесячного платежа. Магазин вправе даже изъять товар, не возвращая выплаченную сумму;

- после того, как внесён последний платёж, выдаётся соответствующая справка, подтверждающая это, которую покупателю нужно хранить.

В договоре рассрочки обязательно должны указываться следующие сведения:

- Данные продавца и покупателя.

- Название товара.

- Сумма первоначального взноса.

- График выплат по месяцам с указанием общей суммы и предоплаты.

- Перечень способов оплаты.

Как правильно оформлять рассрочку

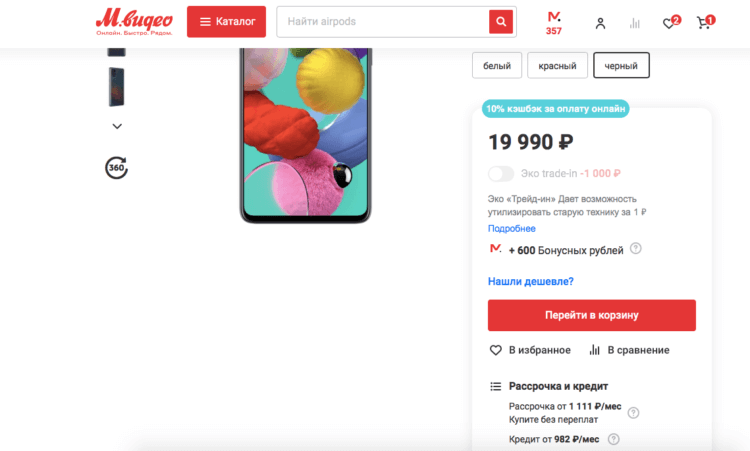

Обратите внимание, что на сайте оформить рассрочку проще и зачастую выгоднее, чем в магазине

Я рекомендую подавать заявку на рассрочку через сайт магазина. На это есть несколько причин:

- Можно отказаться от страховки и дополнительных услуг;

- Можно самостоятельно выбрать банк и условия;

- Можно лично убедиться, нужно ли покупать дополнительные аксессуары, чтобы получить одобрение;

- Можно в спокойной обстановке ознакомиться с условиями кредитования;

- Выше риск получить одобрение, потому что решение не зависит от кредитного менеджера.

Немногие знают, но при личном оформлении кредита или рассрочки и отказе от страхования и дополнительных услуг можно получить от кредитного менеджера «код». Они имеют право ввести его в процессе оформления заявки, если вы чем-то им не понравитесь. Для мошенников существует один код, для лиц в состоянии опьянения – другой, а для обладателей поддельных или испорченных документов – третий. Но иногда они им злоупотребляют и используют в отношении тех, кто отказывается подключать SMS-информирование или оформлять страховку.

Отличия рассрочки от кредита

Рассрочка не является кредитом в прямом смысле слова, хотя и имеет много чего общего. Перечислим по пунктам основные различия и нюансы.

- В договоре фигурируют всего два лица: покупатель и продавец. Они самостоятельно определяют условия сделки и заключают договор без посредников.

- Дается чаще всего без процентов.

- Отсутствие комиссий за платёж и штрафов за просрочку. Хотя через суд магазин может рассчитывать на дополнительные выплаты, но подавать в суд из-за мелочи вряд ли станет.

- Рассрочку можно оформить лишь предъявив паспорт.

- Договор регулируется «Гражданским кодексом».

- В рассрочке отказывают крайне редко, в отличии от кредита.

Некоторые банки предлагают взять рассрочку через них. Однако по сути такой договор будет являться кредитом, но без процентов. Это покажется супер выгодно, если не знать того факта, что банк просто включил проценты в стоимость товара сразу. Выгода в этом случае сомнительна, поскольку товар изначально продаётся по завышенной цене. Разница и есть проценты, которые заплатит клиент, просто они «скрыты». Плюс к тому же Вам, возможно, навяжут какую-нибудь страховку.

Отсрочка исполнения решения суда

Согласно действующему законодательству принятое решение может быть отсрочено или рассрочено. Для этого требуется написать образец заявления в то ведомство, которое принимало постановление и выдавало исполнительный лист. Сделать это может любой участник процесса, как истец, так и ответчик. Для предоставления рассрочки по долговым обязательствам могут быть обстоятельства, делающие невозможным выполнение должника своих обязательств в срок. Рассматриваются они судьей в индивидуальном порядке. Таковыми могут стать тяжелое материальное положение или причины другого характера, существенно препятствующие реализации постановления.

Что такое отсрочка исполнения решения суда?

Что же представляет собой рассрочка по выплате долга? Под этим понятием подразумевается законная возможность не исполнять возложенные на ответчика обязательства в определенный период времени. Неисполнение может быть как полным в этом промежутке — отсрочка, или частичным — рассрочка. Сколько времени будет составлять это период, определяется отдельно в каждой частной ситуации. Говоря общедоступным языком, ситуацию можно описать так. Ответчика обязали выплачивать долг по кредиту или иному долгу. Денег сейчас нет. Он просит предоставить отсрочку. Судья, установивший необходимость выплаты долговых обязательств, рассматривает все имеющиеся обстоятельства и принимает соответствующее определение. А ответчик за льготный период может заработать денег для выполнения возложенных обязательств.

Основания для отсрочки исполнения решения суда

На основании действующего законодательства РФ и АПК, должник имеет право написать ходатайство в соответствующие органы для прошения о получении рассрочки по осуществлению постановления о выплате долга. Таковое может быть связано не только с кредитными обязательствами, но и со множеством других случаев. Тот суд, который определил необходимость выплат и их размер, может рассмотреть заявление о предоставлении льготного периода. Однако, как показывает практика, не всем и не всегда такого рода прошения удовлетворяют. Основания для вынесения положительного ответа должны быть весомыми, существенно мешать исполнению обязательств должника в срок и в полном объеме. При этом, такие факторы должны быть исключительными, не носить системного характера. Арбитраж перед вынесением окончательного вердикта о возможности отсрочки тщательно и в индивидуальном порядке рассматривает представленные материалы и доказательства невозможности выполнения должником своих обязательств.

Среди объективных причин рассрочки можно упомянуть следующие:

- потеря основного источника дохода и тяжелое материальное положение вызванное данным фактом;

- серьезное физическое заболевание;

- выселение в связи с долгом.

Предугадать, каково будет судебное постановление по такому роду вопросов о взыскании крайне сложно. Это можно проверить только опытным путем. Однако, практика таких заявлений существует. И в ней есть ряд положительных примеров.

Заявление об отсрочке исполнения решения суда образец 2018 как написать?

Написать заявление о предоставлении льготного периода может любая сторона участница процесса. Документ его подается в тот орган, который рассматривал дело и выдавал исполнительный лист. В образце заявления требуется указать ведомство, в который оно подается, на чье имя и от кого. Здесь же нужно подробно описать дело и принятое по нему заключение. В образце заявления требуется написать основание, которое является существенным препятствием для исполнения обязательств

Также крайне важно включить информацию о том, в какой срок указанное обстоятельство будет устранено и возложенные обязательства будут выполнены. Подобный образец нужно заполнить в соответствии со своим данными и скачать его здесь:

Взыскатель при этом вправе подать возражение на заявление об отсрочке исполнения решения суда. Окончательное постановление остается за судьей. Полученное заключение по данному вопросу также можно обжаловать в вышестоящих органах.

Способы взыскания долга с юридического лица

Даже если обеспечительные меры не были приняты, имея на руках исполнительный лист, вы можете воздействовать на должника следующими способами.

Наличие исполнительного документа позволяет взыскать долг с юридического лица как распространенным способом передачи его для исполнения в ФССП, так и некоторыми другими, менее популярными вариантами.

Предъявление листа на расчётный счет

В соответствии с ч. 8 ст. 69 Закона № 229-ФЗ «Об исполнительном производстве» вы как взыскатель имеете право обратиться в налоговый орган и запросить информацию о финансовом состоянии вашего должника. Сведения предоставляются при предъявлении исполнительного листа.

ИФНС может вам сообщить, сколько денег на счетах должника, номера этих счетов и данные, где они размещены.

Согласно ч. 6 ст. 70 Закона № 229-ФЗ вы самостоятельно имеете право обратиться в банк и потребовать обращения взыскания на средства, хранящиеся на расчетном счете общества-должника. Это самый простой и быстрый способ взыскать долг по исполнительному листу с должника.

Обращение взыскания на имущество

Обратить взыскание на имущество сложнее, так как вам потребуется обратиться за помощью в суд или к приставу.

Процедура состоит из двух этапов:

- Изъятие имущества или арест. Осуществляется на основании постановления пристава, решения суда или исполнительной надписи нотариуса. Процедуру проводит представитель ФССП. Указать имущество, которое будет арестовано или изъято может и сам должник в пределах суммы долга. Цель данного этапа – ограничить право распоряжения собственностью.

- Реализация. Продажа имущества осуществляется с целью погашения долгов с вырученных денег. Реализация осуществляется через торги. Недорогостоящее имущество (до 30 000 рублей) разрешается продать должнику самостоятельно.

Привлечение учредителей к субсидиарной ответственности

Если ООО не имеет средств для выплаты долга, из-за чего начат процесс по признанию общества банкротом, привлечь к ответственности разрешено учредителей или контролирующих лиц должника (Глава III.2 Закона № 127-ФЗ).

Основаниями для привлечения виновных к ответственности могут быть:

- причинение кредиторам ущерба действиями учредителей или руководства должника;

- неподача заявления о несостоятельности в установленный срок;

- нарушение ведения хозяйственной деятельности, что повлекло неплатежеспособность ООО;

- сокрытие или искажение данных при внесении сведений о банкроте в государственный реестр;

- бездействие руководства, повлекшее банкротство.

Рассмотрение заявления кредитора о привлечении руководства ООО или учредителей к ответственности происходит в суде, где рассматривается дело о банкротстве.

Обращение взыскания на долю в уставном капитале

Если иного имущества у должника нет, кредитор вправе обратить взыскание на долю участника в уставном капитале ООО.

Обычно обращение взыскания осуществляется на основании судебного решения. Но есть и исключение – если условие о взыскании включено в договор о залоге, обращаться в суд не нужно.

Банкротство – заявление кредитора

Если общество задолжало вам более трехсот тысяч, вы самостоятельно можете инициировать процедуру банкротства в отношении должника. За 15 дней перед обращением в Арбитражный суд, необходимо опубликовать уведомление о своем намерении в ЕФРСДЮЛ – реестр сведений о деятельности юрлиц, где отражается информация обо всех предъявленных к компании требованиях о банкротстве.

Далее подавайте заявление в Арбитражный суд о признании недобросовестного контрагента банкротом. Будьте готовы к тому, что процесс может затянуться на длительное время, а в ряде случаев и вовсе не получится вернуть долг назад.

Судебная практика

Как правило, для взыскателей выплата подтвержденного судебным решением долга путем рассрочки является экономически менее выгодной или вовсе нежелательной в силу финансовой необходимости или срочности исполнения собственных обязательств перед иными кредиторами.

Так, ПАО «Волгоградэнергосбыт» (далее – гарантирующий поставщик, общество) обратилось в суд с заявлением о рассрочке исполнения решения Арбитражного суда Волгоградской области от 28.08.2015, ссылаясь на невозможность исполнения данного судебного акта по причине отсутствия у общества денежных средств, вследствие чего единовременная выплата обществом взыскателю долга невозможна.

Взыскателем являлось ПАО «МРСК Юга» (далее – сетевая компания, взыскатель), которое возражало против удовлетворения заявления о рассрочке исполнения судебного акта в силу недоказанности невозможности его исполнения, а также в связи с тем, что рассрочка исполнения судебного решения повлечет для общества невозможность исполнить надлежащим образом свои договорные обязательства.

По мнению сетевой компании, ходатайство общества о предоставлении рассрочки надлежит расценивать как злоупотребление правом, поскольку общество производит оплату за оказанные и принятые услуги не в сроки, установленные договором, а преимущественно на основании вступивших в законную силу судебных актов о взыскании задолженности за услуги по передаче электрической энергии.

Так, с учетом процессуальных сроков рассмотрения исковых требований, а также сроков на обжалование общество получает значительную отсрочку в оплате при недоказанности обстоятельства, что предоставление рассрочки будет способствовать достижению исполнимости судебного акта.

Суды трех инстанций подтвердили возможность предоставления рассрочки исполнения решения Арбитражного суда Волгоградской области от 28.08.2015.

Арбитражные суды пришли к выводам, что рассрочка исполнения судебного акта и перечисление взыскателю суммы долга ежемесячно в течение года равными платежами позволит обществу исполнить судебный акт без ущерба для социально значимого производственного процесса своей деятельности как гарантирующего поставщика электрической энергии в Волгоградской области.

Суды отметили, что предоставление отсрочки или рассрочки исполнения судебного акта является исключительной мерой, которая должна применяться судом лишь при наличии уважительных причин либо неблагоприятных обстоятельств, затрудняющих исполнение решения арбитражного суда.

При оценке таких причин и обстоятельств суд должен исходить из необходимости соблюдения баланса интересов как должника, так и взыскателя.

Арбитражные суды пришли к выводу о невозможности исполнения судебного решения обществом единовременно в установленный законом срок по объективно существующим и неустранимым в момент обращения за рассрочкой причинам.

В то же время платежи, произведенные с рассрочкой, реально исполнимы, отвечают интересам как общества, так и взыскателя и не влекут существенных убытков для сетевой компании.

Суды указали, что стабильное функционирование деятельности гарантирующего поставщика отвечает интересам сетевой компании, поскольку позволит в полном объеме при отсутствии отрицательных последствий для обеих сторон исполнить судебный акт, гарантирует регулярное поступление обществу денежных средств из конкретных источников.

В то же время суды подчеркнули, что сетевая компания не представила достаточные доказательства в подтверждение довода о причинении ей существенных убытков в связи с предоставлением обществу рассрочки.

Таким образом, доводы сетевой компании о ее трудном финансовом положении в силу статьи 324 АПК РФ не могут служить основанием для отказа в удовлетворении заявления при наличии подтвержденных документально данных, затрудняющих исполнение решения.

Не согласившись с выводами арбитражных судов, сетевая компания обратилась с кассационной жалобой в Верховный суд Российской Федерации, в которой просила судебные акты первой, апелляционной и кассационной инстанций отменить, ссылаясь на нарушение судами норм права.

vestiprava.com/stati/kak-oformit-rassrochku-ili-otsrochku-ispolneniya-resheniya-suda.html sudebnayapraktika.ru/grazhdanskie-dela/rassrochka-ispolneniya-resheniya-suda.html juresovet.ru/otsrochka-i-rassrochka-ispolneniya-resheniya-suda/ www.vegaslex.ru/analytics/analytical_reviews/the_armed_forces_confirmed_the_possibility_of_installment_payment_debt/ iskiplus.ru/zayavlenie-o-rassrochke-ispolneniya-resheniya/

Стоит ли брать телефоны в рассрочку

Планируя покупки, стоит рассчитать, что выгоднее для вашего личного бюджета, целиком сразу оплатить интересующий вас товар либо удобнее будет вносить платежи за устройство раз в месяц.

Определившись с тем, что вам интересна именно рассрочка платежа, нужно решить, где оформить такую услугу, так как от этого напрямую зависит конечная стоимость приобретаемого товара.

Предупреждение!

Кредит – это покупка товара или получение денежных средств по процент. При оформлении кредита сторонами подписывается типовой договор, в котором прописаны сроки выплаты денежных средств, а также процентная ставка.

Выдача кредита оформляется либо непосредственно в отделении банка, либо у менеджеров кредитной организации в самом магазине электроники.

В таком случае, покупатель переплачивает от 10 до 30 процентов от первоначальной стоимости смартфона. Если покупатель по любой причине не вносит своевременно платеж, то на него немедленно налагаются штрафные санкции, а также пени за каждый день просрочки.

Если покупатель долговременно не выплачивает положенные суммы за покупку, штрафы обязательно будут многократно увеличены и в итоге могут даже превышать начальную цену смартфона.

Внимание!

Если же покупатель решает взять устройство в рассрочку, то в таком случае оформляется беспроцентный заем. Чаще всего такую услугу предоставляют непосредственно сами магазины, где приобретается электроника.

При рассрочке цена смартфона делится на несколько равных частей, которые выплачиваются каждый месяц. Дополнительные проценты за подобную услугу не предусмотрены. Однако, если не выплатить положенную сумму вовремя, магазин заберет устройство обратно, не возвращая уже уплаченной стоимости за смартфон.

Исходя из вышесказанного, именно беспроцентная рассрочка оказывается наиболее выгодным вариантом покупки товара. Следует упомянуть о минусах данной услуги:

- в рассрочку даются не все модели смартфонов, следует следить за обновлениями и выбирать подходящий вариант из предложенных магазином.

- зачастую требуется выплатить первый взнос.

- приобретаемый смартфон станет собственностью пользователя после момента полной выплаты рассрочки.

Явным преимуществом подобной услуги является:

- полное отсутствие каких-либо переплат за смартфон.

- быстрое оформление сделки, не нужно никаких подтверждений от банка.

- для оформления рассрочки требуется только паспорт.

- отбивается точкой в конце предложения. Не точкой-запятой или каким-то другим знаком.

- гибкость предлагаемых вариантов погашения обязательств перед магазином.

- нет участия коллекторов в решении споров.

Это интересно: Как можно использовать материнский капитал: разбираемся в сути

Чем отличается рассрочка от кредита?

Чтобы понять, в чем заключаются отличия между рассрочкой и кредитом, следует рассмотреть каждое из данных понятий в отдельности. Что такое рассрочка, подробно описано выше. Остается дать определение понятию «кредит».

Кредит — это предоставление банком средств клиенту во временное пользование на установленный срок под проценты для определенных целей, например для приобретения дорогостоящих товаров. Данная сделка в обязательном порядке сопровождается заключением договора. Часто для гарантии возврата средств требуется предоставление залога или привлечение поручителей и созаемщиков.

Следовательно, рассрочка отличается от кредита возможностью погашать задолженность равными платежами без дополнительных комиссий и переплат на протяжении нескольких месяцев. При этом не требуется предоставление залогового имущества, привлечение поручителей и другие виды обеспечения возврата средств. Кредит может оформить только финансовое учреждение, а рассрочку — любой поставщик товаров и услуг.

Внимание! Чтобы привлечь покупателей и повысить объем продаж, многие продавцы позволяют оплачивать товар небольшими частями. При этом срок выплаты задолженности может устанавливаться до 2 лет

Чем отличается рассрочка от кредита в магазине при покупке?

Многие крупные сети магазинов бытовой техники, автосалоны или ювелирные дома, желая увеличить товарооборот, приглашают представителей банков для оформления кредитов непосредственно на месте продаж.

Некоторые кредиторы предлагают клиентам рассрочку вместо ссуды. Но нельзя при этом забывать, что банки никогда не работают бесплатно. Если финансовое учреждение предлагает покупателю средства в долг без комиссии, значит магазин продал кредитору товар по оптовой цене. Отсутствие процентов за пользование заемными средствами будет возмещено прибылью, полученной в результате разницы между розничной и оптовой стоимостью покупки.

Внимание! Несмотря на то, что покупатель приобретает товар без переплат, данная сделка считается кредитной. При оформлении беспроцентной рассрочки клиенту может быть предложено множество дополнительных услуг, таких как страховка, техобслуживание, гарантийный срок

Рассрочка в чистом виде может быть предоставлена покупателю только самим продавцом. Обычно такие предложения действительны в течение определенного периода. В это же время могут действовать акционные цены на отдельную категорию товаров, но приобрести их в рассрочку удастся только по стандартной стоимости.

Выплата задолженности и досрочное погашение

После того как вы оформили покупку, со следующего месяца необходимо вносить платежи. Это легко в МТС, так как оплатить рассрочку можно любым доступным способом: через банкомат, в мобильном приложении, в личном кабинете, в терминале и офисе продаж. Вам понадобится номер счета, куда следует отправлять платежи.

В МТС узнать остаток по рассрочке можно несколькими способами:

- Обратиться с паспортом и документами о кредите к сотруднику в удобном для вас отделении.

- Обратиться с проблемой по телефону с банком 8 (800) 250-05-20 и сообщить оператору необходимые сведения.

- Получить выписку со счета в терминале.

- Пройти авторизацию в личном кабинете банка на сайте или в мобильном приложении.

Для полного погашения необходимо написать соответствующее заявление в отделении банка либо же разместить полную сумму на личном счету и уведомить банк о желании произвести полную оплату. Информация по рассрочке МТС представлена в личном кабинете, перед переводом денег уточните остаток, который следует заплатить.

Если наша статья помогла Вам, ставьте лайк!

Как заработать на рассрочке?

Казалось бы, что общего может быть у кредита и получением прибыли. Вместе с тем, зная определенные финансовые хитрости, можно действительно заработать на покупке товара в рассрочку.

Для примера возьмем тот же телефон iPhone 7 Plus, цена которого в магазине 70 тысяч рублей.

Ранее мы говорили о том, что продавец товара предоставляет банку существенную скидку, которая и является основным заработком Кредитора по услуге беспроцентной рассрочке (5-10%).

Как заработать на рассрочке

Если у вас есть при себе вся сумма на покупку товара, то можно сэкономить следующим образом. Попросите кредитного специалиста, оформляющего рассрочку показать вам график платежей.

В документе будет указана сумма товара, которая будет отличаться от той, что вы видите на ценнике. Это и есть та самая скидка, которую получает банк, но при этом вы, как розничный покупатель, не можете на нее рассчитывать.

Так вот если оформить кредитный договор и погасить досрочно его на следующий день, вы будете должны заплатить не 70 тысяч, а 63-65 тысяч. Разница в скидке и будет вашим заработком.

Разновидности кредитов с низким процентом

Сбербанк предлагает самые низкие процентные ставки по потребительским кредитам. В эту категорию входят две разновидности займов:

- кредит без обеспечения;

- кредит с поручением физических лиц.

Ставки по ним начинаются с 15,5% в год. Такое значение обусловлено необходимостью страхования собственных рисков банка от неуплаты кредитов заемщиком.

Вот еще несколько кредитов с относительно низкими процентами:

- кредит под залог имущества (от 12,85% годовых);

- кредит на нужны сельского хозяйства (от 14% годовых);

- кредит на образование (от 5% годовых).

Все эти программы требуют сбора обязательного пакета документов и довольно долгой проверки.

Где взять рассрочку на телефон

Любая рассрочка — это кредит, на сумму процентов которого магазин делает скидку. Правда, сделать скидку может не любой магазин, а только крупный

Рассрочку дают не везде. Поскольку магазин делает вам скидку на сумму процентов за счёт собственной прибыли, просто чтобы повысить таким образом продажи, рассрочки встречаются только в крупных торговых сетях:

- М.Видео

- Эльдорадо

- Связной

- Евросеть

- Ситилинк

- ДНС

- Корпорация «Центр»

- Юлмарт

- МТС

- Мегафон

- Билайн

На самом деле магазинов, где можно получить рассрочку, намного больше. В их число, кстати, входят фирменные магазины производителей электроники. Это может быть Samsung, LG, Xiaomi, Huawei и так далее

Главное условие, на которое нужно обратить внимание, состоит в том, что рассрочку должен давать банк, а не магазин. Дело в том, что у магазинов, как правило, рассрочки предоставляются на меньший срок – от 3 до 6 месяцев, тогда как у банков, которые запартнёрились с торговыми сетями, она может достигать двух, а в отдельных случаях даже трёх лет

Особенности оформления рассрочки и кредита в магазине

Чаще всего сетевые магазины по продаже бытовой техники, ювелирных изделий, автомобилей привлекают к сотрудничеству банки, чтобы для увеличения товарооборота покупателям предоставлялась возможность взять мгновенный кредит. Непосредственно в магазине при обращении к банковскому сотруднику оформляется кредит на определённый вид товара.

Некоторыми банками предлагается не кредит, а рассрочка. Но нужно помнить, что банки не работают бесплатно. Если покупателю предлагается беспроцентная рассрочка, значит, банк выкупил у магазина товар по оптовой стоимости, а разница оптовой и розничной цены будет считаться процентами. По сути, покупатель не переплачивает, однако, это будет кредитом. Кроме того, при беспроцентной рассрочке банк может предлагать ряд дополнительных услуг (например, техническое обслуживание, страховку, гарантийный срок).

В случае с чистой рассрочкой оформлением занимается представитель магазина. Чаще всего такие покупки можно делать только в определённое время, то есть они носят характер акции. Также нужно учитывать, что в этот момент на определённую вещь может действовать скидка, но в рассрочку её продадут по стандартной стоимости. Торговая организация реализует в рассрочку не все виды товаров. При покупке каждого вида продукции применяются совершенно разные сроки рассрочки.

Выдача кредитной карты

Кредитная карта по своему функционалу очень напоминает обычный кредит. Хотя существуют и серьезные различия, заключающиеся в следующем:

- Сумма денег, выдаваемых в рассрочку не очень большая. Обычно она не превышает 20–50 тысяч руб. Определяя максимальную сумму займа, банк оценивает ежемесячные доходы держателя карты. Чем они выше, тем больше денег клиент сможет снять со своей кредитной карты.

- Кредитная карта является более удобным способом кредитования.

- При погашении средств в установленный срок, проценты по ним не начисляются. Такой период называют льготным. За пользование средств в течение него банк не взимает процентов совсем. А вот после окончания этого периода, начинают начисляться проценты.

- Быстрота оформления кредита – всего за несколько часов заявку могут одобрить и произвести печать пластиковой карты.

- Возможность возврата определенного процента денежных средств (как правило, до 3-5% от суммы) на свой счет при совершении покупок посредством кредитной карты в магазине, являющемся партнером Сбербанка.

Что делать, если в рассрочке отказано?

При отказе рекомендуется повторно направить заявление, лучше, если это будет через 2-3 месяца после получения отрицательного решения

Заявление нужно сопроводить максимально большим набором документальных подтверждений наличия уважительной причины.

Важно не переставать вносить платежи, хотя бы в минимально возможном размере. Также имеет смысл озвучить в заявлении свои предложения касательно вариантов предоставления рассрочки

При таком подходе существует вероятность, что должнику пойдут навстречу.

Если исполнитель коммунальных услуг отказал в рассрочке, будучи обязанным ее предоставить, это повод решать вопрос через суд, Госжилинспекцию (ГЖИ) или органы прокуратуры.