Инвестиции в драгоценные металлы: антикризисная защита для вашего портфеля

Содержание:

- Что это такое

- Какие детали нужно внимательно изучить при выборе банка для вклада в золоте

- График курса золота+ анализ 50 лет истории цен

- Главная функция золота – защитный актив

- Плюсы и минусы инвестиций в золото

- Способы вложить деньги в золото

- Вторая причина

- Установление стоимости золота в России

- Платина и палладий

- Выгодно ли вкладывать деньги в золото

- Золото сильно скачет в цене

- Вклады в золото: плюсы и минусы

- Оценка текущего состояния цены на золото

- Золото на бирже

Что это такое

За последние 15 лет, цена на золото выросла с 200 $ за унцию до 1350 $.

За последние 15 лет, цена на золото выросла с 200 $ за унцию до 1350 $.

Для людей, которые думают о завтрашнем дне, всегда необходимо иметь возможность вклада средств в стабильное место. Лучшим средством, для того чтобы сохранить в период нестабильности валютных рынков свои сбережения, являются золотые вклады.

Сегодня осуществлять подобную инвестицию может каждый гражданин нашей страны. Но в отличие от хранения сбережений в валюте, золото является ценным металлом, который имеет свои особенности.

Так, цена такого товара в течение последних 15 лет выросла более чем в шесть раз и продолжает расти. Но стоит понимать, что это не постоянный рост и время от времени бывают и падения цены, на чем, кстати, можно заработать.

Возьмите на заметку: правильные инвестиции в золото – это всегда долгосрочные вложения, так как динамика роста цены на этот драгоценный метал почти всегда была и остается положительной.

Некоторые люди советуют производить разделение своих инвестиций. Другими словами сделать вклад в золото банковский и физический. Но такой принцип хранения своих средств не всегда является оправданным.

Также стоит отметить, что многие курсы, посвященные урокам правильных инвестиций, в подавляющем большинстве случаев являются не более чем ложной информацией, которая не соответствует действительности. Для того, чтобы открыть в банке «металлический» вклад, необходимо обратиться в то финансовое учреждение, которое имеет возможность работать с куплей-продажей драгоценных металлов клиентам.

Именно это подталкивает многих обращаться именно в Сбербанк, имеющий большое количество отделений, расположенных в каждом уголке страны и находящихся под надзором ЦБ РФ.

Какие детали нужно внимательно изучить при выборе банка для вклада в золоте

Главное – надежность финансовой организации. А она, как правило, обратно пропорциональна уровню дохода от сотрудничества. Самые заманчивые условия всегда будут предлагать менее надежные и более мелкие конторы, с которыми я связываться не рекомендую.

Процентные ставки по золотым вкладам

Проценты на такие счета не выплачиваются. Доход от вложений складывается из двух составляющих – роста цены на золота и прибыли от удачных операций по покупке и продаже металла.

В каком банке вклад в золото лучше

Как я уже говорила, лучше выбирать надежную финансовую организацию. В части тарифов и прибыльности такого счета, условия для клиентов в большинстве банков практически одинаковы: счет бессрочный, комиссия минимальна, или отсутствует. Основной доход банк получит на курсовой разнице при операциях с металлом.

Плюсы и минусы вклада в золото в Сбербанке

К положительным моментам можно отнести:

- Надежность организации;

- Возможность осуществлять операции по счету без ограничений по количеству и сумме транзакций;

- Высокий потенциал прибыльности;

- Максимальная ликвидность средств.

Негативные стороны вложения:

- Вклады не попадают под действие закона о государственном страховании вкладов ФЗ № 177-ФЗ;

- Полученный доход является объектом налогообложения и подлежит самостоятельному декларированию;

- Нет процентов, как при размещении средств на депозит;

- Внесение на ОМС, и выдача с него физического металла не осуществляется.

График курса золота+ анализ 50 лет истории цен

В период с 2014 по 2019 год на рынке золота тренда не было, цена за унцию болталась в промежутке 1000-1400$. В конце 2019 года ФРС начала постепенно снижать базовую процентную ставку, и это дало толчок для роста драгоценного металла — начался бычий тренд. Коронавирусный кризис вынудил понизить ставку до минимума. Как следствие, цены быстро достигли исторического максимума 2075$ в середине 2020 года. Сегодня же график курса золота выглядит так:

Доходность золота в 2020 году составила 24% — лучший результат за десятилетку. Правда это всё равно меньше, чем у серебра (47%), но рынок золота значительно больше и его труднее «расшевелить». Котировки и так близки к историческим максимумам:

Скачать данные к статье «Инвестиции в золото»

В 1968 году золото стоило 40$ за тройскую унцию (31.1 грамм), а через 50 лет уже 2000$, доходность такого вклада составила бы около 5000% в долларах. По формуле сложного процента получается около 8% в год — отличный результат для долгосрочных инвестиций. Для сравнения, средняя доходность американского индекса акций Dow Jones — 9% в год.

Важные события в истории рынка золота:

- 1980 год — крупные спекуляции привели к взлёту курса золота с 200 до 600$.

- 2000 год — начало падения фондового рынка США, известного как «кризис доткомов». Причина старта бычьего тренда 2001-2012 годов.

- 2008 год — мировой финансовый кризис, за следующие 4 года золото удвоилось в цене.

- 2012 год — конец 11-летнего тренда роста, инвесторы сбрасывают золото на фоне восстановления мировой экономики после кризиса.

- 2019 год — первое за 11 лет снижение процентной ставки ФРС, а также нарастание проблем в мировой экономике привели к росту цен с 1300$ до 1600$ за несколько месяцев.

- 2020 год — исторический максимум курса золота 2073$ за унцию.

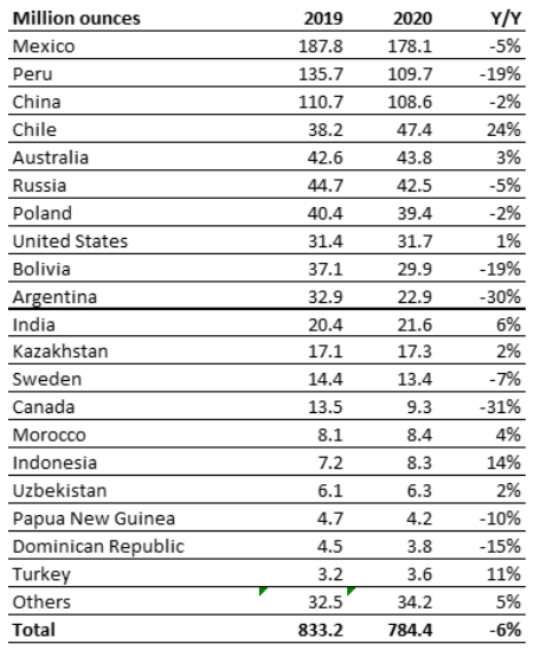

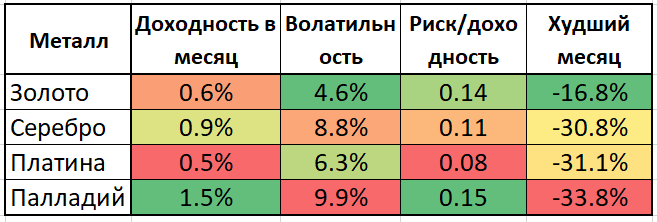

Легко заметить закономерность — золото хорошо растёт в периоды экономических кризисов и какое-то время после них. Благодаря этому оно пользуется популярностью среди инвесторов в нестабильные периоды на рынке акций и считается защитным активом. Более того, золото — одно из самых надёжных вложений денег среди всех драгоценных металлов:

Инвестиционные показатели драгметаллов за 25 лет

Конечно, в среднем палладий в плане доходности выглядит интереснее, но многое еще зависит от точки входа, да и не факт что рост его котировок продолжится в прежнем темпе — а вот риски при покупке этого металла очень высоки. Золото меньше всего подвержено колебаниям и в случае распродаж курс падает медленнее. В крайнем случае ради повышения доходности можно купить золото с кредитным плечом.

Кстати о точках входа

Если вы хотите вложить деньги в золото, но не знаете когда лучше сделать покупку — обратите внимание на сезонность. В среднем во второй половине года золото растёт лучше, чем в первой:

Такое распределение не случайно и связано с Индией и Китаем — главными потребителями желтого металла и изделий из него в мире. В Индии спрос растёт во время сезона свадеб летом — по традиции в приданом обязательно должны быть украшения из золота. Поднебесная относительно недавно начала делать свой вклад в сезонность золота — на китайский Новый год в январе-феврале.

Далее давайте рассмотрим, как и кем используется золото и каков рыночный баланс на рынке металла в 2021 году.

Главная функция золота – защитный актив

Эксперты WGC полагают, что немецкие и российские инвесторы видят в золоте прежде всего защитный актив. Люди покупают желтый металл ради сохранения своих сбережений. В России 43% таких инвесторов, в Германии – 37%. Следующий по значимости мотив – вложение средств на длительный срок (37 и 36% соответственно). Намного меньше инвесторов, которые видят в золоте возможность быстрого заработка (11 и 12% соответственно).

Такое отношение к золоту подтверждают и другие исследования. Согласно одному из них, проведенному по заказу Reisebank, в слитки или золотые монеты вложились 38% немцев.

Плюсы и минусы инвестиций в золото

Сегодня мы рассмотрели несколько способов вложения денег в золото, и теперь понимаем плюсы и минусы таких вложений:

- Золото — надёжная инвестиция. Доходность золота в долгосрочной перспективе вряд ли особо удивит привыкших к иксам инвесторов фондового рынка и биткоин-оптимистов. С другой стороны, риски инвестирования в драгоценный металл заметно ниже и это большой плюс, потому что тренды меняются медленно и вполне предсказуемы.

- Постоянный рост котировок. Это может занять 10-20 лет, но курс золота так или иначе обновит исторический максимум. В акциях этому нет гарантии — любая компания может обанкротиться. Основные причины бычьего тренда в XXI веке: постепенная инфляция доллара США и регулярные (раз в 8-12 лет, почти по расписанию) экономические кризисы.

- Страховка от кризиса. Что бы не случилось в экономике страны или планеты, золото будет в цене. Финансовый кризис стимулирует спрос на металл и позволяет инвесторам легко выйти в плюс. В случае сильной девальвации национальной валюты, которую испытывали большинство стран бывшего СССР и не один раз, цена золота вырастет (привязана к доллару) и перекроет минус из-за курсовых потерь.

Из минусов инвестиций в золото я бы выделил:

- Длинный инвестиционный горизонт. Это неприятный минус для тех, кто не готов ждать результата годами. Инвестиции в золото — история долгосрочная, фазы экономического цикла меняются медленно. Кроме того, случаются долгие периоды медвежьего рынка, на котором лучше вообще не трогать золото или покупать его недалеко от уровня себестоимости производства. Конечно можно зарабатывать на коротких позициях против долгосрочного бычьего тренда, но это более рискованно.

- Реинвестирование не работает — это минус. В отличие от дивидендных акций, золото не приносит никакой прибыли, пока слиток не продан или позиция на бирже не закрыта. Таким образом деньги не приумножают сами себя и остаётся только рассчитывать на рост цен в будущем. Который, впрочем, гарантирован на 99.9% если запастись терпением.

- Дополнительные затраты. Инвестирование в золото подразумевает небольшой минус от возможной прибыли в виде комиссий, налогов, спреда. Такая ситуация в большей или меньшей степени касается всех инвестиционных инструментов, но с драгоценными металлами проявляется более ярко.

Мне было интересно изучать рынок драгоценных металлов, но в этой статье лишь верхушка айсберга. Еще есть палладий, который добавляет к капиталам инвесторов по плюс 20-30% уже несколько лет подряд. Серебро с древнейших времен ходит в паре с золотом, но о нём часто забывают.

Что касается золота — это интересный долгосрочный способ инвестирования. Вряд ли будет ошибкой сказать: «Не знаешь куда девать деньги — вложи деньги в золото», ведь это один из самых надёжных активов. Вопрос в том, каким способом это сделать. Как считаете?

Загрузка …

Друзья, спасибо что читаете Блог Вебинвестора! Статьи выходят нечасто, поэтому стараюсь сразу давать побольше полезной информации. Если вам нравится то, что я делаю — пожалуйста, распространяйте ссылку на статью в соцсетях, чатах, расскажите о блоге друзьям и коллегам:

И не забывайте подписываться на обновления любым удобным способом 🙂

Ну и конечно же комментируйте статью! Уверен, у многих из вас есть опыт покупки золота, расскажите.

Желаю удачных инвестиций в золото!

Способы вложить деньги в золото

Существует много способов вложить деньги в золото, и у каждого есть как плюсы, так и минусы. Минусы традиционных вложений — это высокие издержки, присущие таким операциям.

Варианты (основные) инвестиций в металл:

- Слитки,

- Инвестиционные монеты (+ памятные/коллекционные),

- ОМС,

- Ювелирные украшения и антиквариат,

- «экзотические» и опосредованные варианты.

Золотые слитки

Если средства вложить в золото путем приобретения слитков, нужно быть готовым к тому, что возникнет необходимость оплачивать их дальнейшее содержание, к примеру, охрану, причем нужно помнить, слитки при покупке облагаются НДС 18% от суммы сделки. Плюс при продаже — ещё 13% подоходного налога. Итого, чтобы что-то заработать, стоимость металла должна вырасти минимум выше 31%.

Инвестиции в слитки принято считать вложениями на долгосрочный период.

ОМС

Можно использовать обезличенные металлические счета – это хороший и надежный вариант, если главная задача инвестора – сохранить и обезопасить капитал от утраты или обесценивания. Но такой инструмент, как ОМС, не позволит вам за короткое время заработать на золоте, поскольку курс купли-продажи золота устанавливает банк, и разница между покупкой и продажей весьма существенна.

ОМС часто сопоставляют с валютным депозитом. На ОМС не распространяется действие закона о страховании банковских вкладов

Пополнить обезличенный счет можно путем совершения безналичного перевода с другого металлического счета, внесением драгоценных металлов в физической форме, приобретя металл (в обезличенной форме) за наличные по курсу банка.

В ряде редких случаев ОМС предлагаются с процентами.

Преимущество ОМС — отсутствие НДС. Впрочем, если закрывая счёт,вы пожелаете получить металл в виде слитка, а не его денежный эквивалент, то будьте готовы заплатить всё те же 18% НДС.

Инвестиционные и памятные монеты

Есть вариант покупки золотых инвестиционных монет. Это специальные монеты, ценные количеством содержащегося в них драгоценного металла.

С инвестиционными монетами работают многие крупные банки по всему миру. В России лидером в этом направлении является Сбербанк.

Монеты выгодны отсутствием НДС, При продаже платим 13% налога на доходы

Важно учесть, что покупка и продажа таких монет происходит по внутреннему курсу банка, дельта порой составляет значительную сумму, поэтому это опять же инструмент для длительных вложений

Стоит так же заметить, что банки очень придирчивы к состоянию выкупаемых монет.

Стоит заметить, что среди драгоценных бывают и памятные — коллекционные монеты. Ограниченный тираж, художественная ценность и высокая цена. Здесь помимо металла значение имеет нумизматическая ценность. Инвестировать в такие монеты нужно со знанием нумизматического рынка.

Интересные мысли и прогнозы по золоту от тов. Хазина (ещё от 13 года… посмотрите, что сбылось).

Ювелирные изделия и антиквариат

У любого ювелирного изделия к стоимости содержащегося в нём металла есть наценка, связанная с трудом ювелира, заводская наценка, логистика и т.д. Если смотреть на ювелирку как на инвестиции непосредственно в металл, то после покупки вы сразу теряете до 50% стоимости.

Да, это очень просто: зашёл в магазин и купил, да, внешне — это очень красиво и в трудные времена легко реализуемо, но, опять же для инвестирования не самый лучший вариант

Исключения — работы признанных мастеров, где имеется художественная ценность и антикварные изделия. Обычно со временем ценность таких активов увеличивается, но для того чтобы купить правильные украшения нужны знания данного рынка.

Акции золотодобывающих компаний

Удивительно, но даже в кризисы они зачастую растут. Золото — актив-убежище — универсальная валюта. Особенно это актуально в странах, сидящих на ресурсной игле. Нефть теряет в цене, золото растёт — мы это наблюдаем в кризисы 14 и 20 годов.

Данные на 19.07.2021

LNZL15960SELG43.63POLY1634.2PLZL14169.5POGR23.54

Чтобы купить акции — выбираем брокера и через него совершаем сделку. Регистрация у лидеров рынка доступна онлайн, как и пополнение счёта. Буквально несколько минут и вы уже можете инвестировать в «золотые» акции.

Например те, кто покупал акции золотодобывающих компаний в январе-феврале, уже в марте имели до 30% прибыли.

Прочие способы инвестирования

Опосредованными способами можно назвать:

- ETF — один из наиболее популярных и модных вариантов.

- Фьючерсы на золото.

- Структурные продукты, содержащие акции золотодобывающих компаний или иные бумаги, ассоциированные с золотом.

Вторая причина

Защита от войн и революций

Но здесь возникает другая проблема — где их хранить?

Если в банковской ячейке, то вам вряд ли удастся его забрать, если на улице

будут идти военные действия. Поэтому остается один вариант — закопать у

себя на участке.

Как я уже говорил на семинарах, законно стать владельцем золота,

посетив завод или компанию, занимающуюся его добычей, не получится. Вам

понадобятся посредники — биржи или банки. Как частному инвестору, вам

доступны золотые слитки, монеты (инвестиционные, коллекционные), ювелирные

изделия. Расскажу вкратце о преимуществах и особенностях перечисленных видов

активов.

Ювелирные изделия

Самый доступный актив — украшения, которые можно купить

в ломбарде, ювелирном магазине, даже через интернет. Наверняка такой объект

инвестиций оценят женщины — и красиво, и практично. Но стоит ли

инвестировать в украшения? Как опытный инвестор, обрисую лишь часть «подводных

камней»:

- при покупке в цену

изделия будет включен НДС. И, когда будете продавать, НДС никто не вернет; - вы покупаете не чистое

золото, а сплав. Обычно украшения изготавливают из золота 585 пробы. Для вас

это значит, что ценного металла в изделии — примерно половина; - в чистом виде драгметалл

обходится дешевле ювелирного изделия, поэтому вы платите за «красивую картинку»

иногда больше, чем она того заслуживает; - есть риск приобрести

подделку. Да, такое случается даже в ювелирных магазинах.

Проба может не соответствовать сплаву, а то и вместо золота продают дешевый сплав в позолоте.

Основной

минус украшений — их низкая ликвидность. Кому и где их продавать? В

ломбард придется сдавать за половину цены или по стоимости лома. Поэтому не

рекомендую такой способ инвестиций. Исключение составляют профессиональные

коллекционеры, понимающие толк в редких и ценных украшениях.

Слитки

В

отличие от ювелирных украшений, металл в слитках имеет 999 пробу. Масса слитка

варьируется от 1 г до нескольких килограммов. Слитки из драгметаллов можно

купить в банках. Но перед тем, как помчитесь за покупкой, учтите следующее:

- стоимость слитка

включает в себя НДС, если купленный слиток не хранится в хранилище банка; - велики расходы на

хранение и риск — слитки могут украсть; - привязку к определенному

банку: проще продать слиток именно тому банку, где он был куплен, поскольку

банки неохотно приобретают «чужие» слитки. А если и купят, то могут возникнуть

затраты на экспертизу подлинности, либо банк приобретет «чужое» золото дешевле

«своего»; - банки без охоты выкупают

даже свои слитки. По большому счету они ориентированы на продажу.

Итак,

что мы имеем: потерю в виде НДС (20 % от цены), а еще спред, о котором я

уже упоминал выше. По аналогии с обменом валюты, всегда есть 2 курса — на

покупку и на продажу. Возможно, удивлю многих: спред на золотые слитки может

доходить до 25–40 %. Чем меньше размер слитка, тем менее выгодно его

приобретение. Поэтому, если и стоит вкладываться в слитки, то только при

наличии значительных сумм и на очень долгое время.

Золотые монеты

Это

еще один способ инвестировать в золото. Если вы слышали, как «знакомые

знакомых» удачно купили десяток лет назад несколько коллекционных монет по

5 тыс. рублей, а сейчас их цена в 5–10 раз больше — не обольщайтесь.

Все не так просто.

Объясню.

Сможете ли вы с большой долей вероятности спрогнозировать, какую бутылку вина

(картину, марку) купить сегодня, чтобы через пару десятков лет ее стоимость

возросла? Если вы не являетесь экспертом в этой области — точно нет. Так и

с коллекционными монетами. Одни со временем дорожают, другие — нет. И это

при условии того же тиража, массы, чеканки, года и страны выпуска. Чтобы

разобраться в этом вопросе понять причину, нужно перерыть массу

профессиональной литературы. И даже после этого, при наличии узкоспециализированных

знаний, нет гарантии, что вы купите «те самые монеты».

Предположим,

вы купите монету. А где планируете продавать? В банках не часто выкупают свои

монеты. Убедитесь сами: на сайте Сбербанка представлен прайс на монеты. Из

более чем 3 тысяч выставленных на продажу банк выкупает только 200, да и то

почти вдвое дешевле цены продажи. Остаются коллекционеры, но они купят монеты

только при условии низкой цены.

Пожалуй,

стоит определиться с вопросом: а зачем вообще вам нужны эти монеты? Если с

целью получить какой-то доход в отдаленной перспективе, взвесьте, сколько

времени вам придется потратить на изучение вопроса, какую сумму вложить, и

главное — сколько сможете получить через десяток лет. Стоит ли оно того?

Установление стоимости золота в России

Для того чтобы определить, выгодно ли вкладывать деньги в золото, следует знать, как происходит установление цены за унцию желтого драгметалла в России.

Эта обязанность ложится на Центробанк России. Он устанавливает такую цену, которая не будет вредить экономике страны и ее валюте. Российская Федерация не является мировым центром по операциям с драгоценным металлом и поэтому, значение одного грамма золота основывается на мировой цене за унцию.

Основным центром, определяющим стоимость унции драгметалла, является Великобритания. Цена определяется дважды в день посредством Лондонского фиксинга. Процесс довольно прост, цена устанавливается в зависимости от спроса и предложения. Все как в учебниках по экономике.

Цена устанавливается в трех валютах: долларах, евро и фунтах стерлингов. Однако установленная стоимость драгметалла не постоянна во времени, она может постепенно изменяться, так как это всего лишь стоимость за определенное время.

Зал Лондонской биржи металлов, где и устанавливается «фиксинг» цен на драгметаллы.

Стоимость драгоценных металлов определяется Центробанком в российской валюте, то есть в рублях, ориентируясь на лондонский фиксинг.

Платина и палладий

Как и серебро, платина используется в промышленности и в ювелирном деле. По данным Reuters, 35 % спроса на этот драгметалл приходится на производство автомобилей, ещё 23 % — на другие сектора промышленности, в том числе электронику.

В отличие от платины, 85 % палладия используют в основном для производства катализаторов выхлопных газов в автомобилях, пишет Bloomberg. Многие страны, в том числе Китай, в последние годы ужесточают экологическое законодательство, что приводит к росту спроса на палладий со стороны автопроизводителей, отмечает издание.

Кроме того, в Европе многие потребители после «дизельгейта», когда стало известно, что автоконцерн Volkswagen подтасовал результаты экологических тестов, перешли с дизельных авто на бензиновые, пишет агентство. Это привело к падению спроса на платину и росту спроса на палладий. Дело в том, что катализаторы в дизельных автомобилях в основном состоят из платины, в бензиновых — из палладия.

В результате это привело к дефициту палладия, а цена драгметалла выросла с $640 за унцию в июле 2015 года до более чем $2 тыс. в июле 2020 года, стоимость платины за то же время снизилась с $985 до $861.

По прогнозам «Норникеля», одного из крупнейших в мире производителей палладия, металл будет дефицитным до 2025 года из-за повышенного спроса со стороны автопрома. Новых крупных проектов по его добыче не предвидится. Кроме того, природные запасы этих редкоземельных металлов ограниченны — в 2019 году в мире добыли около 6 млн унций платины и примерно 7 млн унций палладия (170 и 198 тонн соответственно), в то время как добыча золота составила примерно 3,5 тыс. тонн.

Выгодно ли вкладывать деньги в золото

Вложение в золото на сегодняшний день считается едва ли не единственным действенным методом по хранению и стабильному увеличение капитала. Однако не стоит думать, что производить свои манипуляции с золотом достаточно просто: необходимо всего лишь перевести свои активы в слитки, следить за динамикой цен и продать в подходящий момент. На деле такая схема является лишь верхушкой айсберга, а опытный инвестор знает наверняка – без грамотных расчетов и учета всех факторов нет смысла пускаться в «золотую» авантюру.

Факторы ценообразования

И хотя в наше неспокойное время то и дело вспыхивающих кризисов золото и принято считать своего рода тихой гаванью экономики, все же существует несколько причин, из-за которых золотой курс меняется то в одну, то в другую сторону. Среди таких ценообразующих факторов стоит перечислить:

- конфликты на политической почве,

- золотовалютный фонд страны,

- экономическое благосостояние государства,

- законодательство в области торговли драгметаллом.

Экономисты считают, что есть прямая зависимость стоимости золота от долларового курса: чем он ниже, тем быстрее происходит скупка металла, что увеличивает его итоговую рыночную стоимость. Скептики, в свою очередь отмечают, что, в отличие от вложения в ценные бумаги, инвестирование в золото достаточно нестабильное мероприятие. В противовес им статистика показывает: при точных расчетах и правильно подобранном времени доход от золотых накоплений может принести до 90% от начальных сумм.

Преимущества и недостатки золотого инвестирования

Еще до того, как начинать массовый размен своих денег на желтый металл, следует хорошенько ознакомиться со всеми положительными и отрицательными моментами дела, чтобы понять, выгодно ли хранить деньги в золоте конкретно в вашем случае. Возможно, вы придете к выводу, что лично ваши обстоятельства не позволяют осуществлять подобные манипуляции вообще.

Динамика роста золотых активов на протяжение последних 10 лет прибавила прибавила 300%

Итак, сперва обсудим преимущества золотых вложений:

- Никто не сможет отобрать у владельца его золотой запас: даже государственным структурам придется повозиться с поиском и изъятием фактического воплощения денег, чего не скажешь о виртуальном кошельке, который, при всех системах безопасной авторизации, едва ли можно назвать надежной копилкой.

- Золото – не банкнота, а драгоценный металл, «язык» которого известен всем народам и понятен на всех уровнях платежной системы в любых странах и континентах.

- Данный драгоценный металл никогда не обесценится и не потерпит окончательного краха, несмотря ни на какие катастрофы экономического и стихийного характера.

- Золото обладает высокой ликвидностью, то есть его в любой момент времени возможно превратить в «живые» деньги.

- Четырехзначные цифры (относительно рубля) на биржах по скупке и продаже золота возносят его на новый уровень колебания и делают недоступным для других ближайших конкурентов, будь то ценные бумаги или самые дорогие валюты.

Нельзя не упомянуть несколько важных недостатков инвестирования в желтый драгметалл:

- Необходимость долгосрочной игры (от 3 лет), потому как быстро получить прибыль не получится.

- Не представляется возможным найти банк, который бы мог предложить хорошие условия сделки без грабительского НДС (налога на добавочную стоимость).

- Из-за нестабильности финансовых потоков на рынке всегда есть риск потерять большую часть стоимости золотого вложения.

- Сложно предсказать динамику роста и падения рынка драгоценных металлов.

Что еще поможет будущему инвестору сделать выбор? Наблюдение за графиком падения и повышения стоимости этого благородного металла.

Золото сильно скачет в цене

— Что представляет собой золотой рынок с точки зрения спроса. Ведь насколько я знаю часть золота идет в промышленность, прежде всего в электронную, часть золота идет в ювелирную отрасль, часть золота идет в монеты, часть золота идет в слитки.

— Примерно пополам делится этот рынок. Половина — это инвестиционное золото, которое составляют слитки и золотые монеты, и еще половина — это ювелирное золото. И крупнейшие потребители ювелирного золота — это традиционно Азия, Индия и Китай. И примерно только 10 процентов рынка — это промышленность. То есть, как вы правильно сказали, платы всякие и так далее.

— Золото скачет в цене, причем довольно сильно скачет. Давайте разберемся, что такое мировая цена золота, потому что буквально до последнего месяца было принято считать, что цена золота определяется в Лондоне на бирже.

— Биржа — это слишком громкое название, это все золотой фиксинг. Шесть крупнейших банков, так называемых «золотых жуков», собираются, и два раза в день в телефонных переговорах договариваются о спотовой цене золота. Так было буквально полгода назад, с тех пор фиксинг был немного реформирован.

— Но они при этом собирают заявки? Или они для себя берут?

— А вот никто не знает. Проблема золотого фиксинга в том, что никто не знает, какие объемы стоят за дилерами крупнейших банков и стоят ли вообще. На самом деле, это вызывало много скандалов и вызывает до сих пор. Буквально в прошлом месяце «Дойче Банк», крупнейшего немецкого дилера золота, американские инвесторы обвинили в том, что он манипулирует ценами на золото в Америке, и он с ними пошел на мировую. То есть он согласился выдать участников картеля, он уже это подписал.

Эта новость вызвала очень большой интерес среди инвесторов. Мы с большим интересом сейчас следим, как он будет свидетельствовать против участников золотого картеля. Посмотрим, что будет.

Вклады в золото: плюсы и минусы

Инвестиции в этот драгоценный металл имеют следующие преимущества:

- При увеличении цен на золото растет инвестиционный капитал.

- Вклад можно открыть практически на любую сумму.

- При прекращении сотрудничества с банком есть возможность получить золото вместо денег – в отличие, к примеру, от валютных вкладов, в которых подобная возможность не предусмотрена.

- Инвестор может свободно управлять своими денежными средствами, переводить их с одного счета на другой, пополнять вклад, снимать наличные.

- Одно из главных преимуществ состоит в том, что прибыль по вкладу не подлежит налогообложению.

- На обезличенном счете можно проводить любые спекулятивные операции.

К недостаткам, как правило, относят следующее:

- Отсутствие начисления процентов по вкладу.

- Банки не представляют страховки по таким инвестициям.

- За проводимые операции по вкладу необходимо платить проценты.

- В момент снятия средств инвестору придется оплатить банку текущие расходы.

Оценка текущего состояния цены на золото

Делать прогноз цены золота – дело совершенно неблагодарное. Сегодня скажем одно, а завтра Трамп чихнёт в твиттере и оно вырастет на 4%. А послезавтра упадёт на 6%. В общем, это бессмысленно. В общих чертах можно сказать следующее:

- Ситуация на Ближнем Востоке далека от спокойствия, инциденты с Ираном происходят регулярно, Саудовскую Аравию атакуют дроны, периодически кто-то задерживает чьи-то танкеры с нефтью. Всё это, безусловно, заставляет предполагать возможное разгорание конфликта, возможные военные действия.

- Переговоры США и Китая не особенно продвигаются в 2019 году. Платёжный баланс меняется, совершенно неясно, что будет дальше. О военных действиях речи не идёт, но “торговая война” и упрёки со стороны американцев подстёгивают интерес инвесторов к защитным активам.

- Курс на дедолларизацию уж достаточно давно не является локальным направлением в России. Всё больше стран отказываются использовать в расчётах доллар, поэтому его роль снижается. У нас есть договоры с Индией, Китаем, Ираном. Список стран далее будет только расти.

Из всего сказанного можно сделать простой вывод, который сам напрашивается – золото в диапазоне от 1400$ до 1450$ можно назвать привлекательным для покупок. И делать их можно, дробя общую сумму на составляющие. Например, купить немного по 1450 и подождать, может, дадут купить и по 1440, и так далее.

А какие способы инвестирования в золото используете Вы?

- Покупаю слитки

- Металлические счета

- Покупаю акции золотодобывающих компаний

- Инвестирую в золотые ETF

- Инвестирую в ПИФы

- Торгую золотом на форексе

- Занимаюсь спекуляциями на бинарных опционах

- Я пока не инвестирую, а лишь думаю, ищу подходящий вариант

Золото на бирже

А что если совместить основные плюсы этих инструментов. И одновременно с этим ликвидировать главные минусы?

Было бы здорово!

ВуаЛя! Новый (старый) инструмент — покупка золота напрямую на бирже. Без лишних посредников (а значит и расходов) в лице фондов или банков.

Основные условия:

- 1 лот = 10 грамм (по текущим ценам — менее 50 тысяч рублей);

- за хранение — ноль рублей;

- высокая ликвидность — купить-продать можно в любой момент

- цены — биржевые.

Инвестор платит только за операцию купли-продажи (комиссия брокера и биржи). Обычно — это десятые-сотые доли процента от суммы сделки.

Ниже скриншот из мобильного приложения моего брокера.

Как видите, ликвидность на высоте. Доступно по 10-12 кг золота по лучшим предложениям (ниже в стакане еще больше).

Биржевой спред — всего 3 рубля (или около 0,065%). Сравните со спредом ОМС у Сбера. ЫЫЫЫ.

Недостатки.

Первый минус (думаю временный) — не все брокеры дают доступ на торги биржевым золотом.

Пока покупать золото можно через брокера Открытие (по крайней мере про других я не знаю). Новость на сайте брокера здесь.

Со временем я думаю, некоторые брокеры подтянутся. Но наверное не все. Инструмент GLD/RUB будет создавать прямую конкуренцию «родным» золотым фондам брокеров. Речь конечно же про ВТБ с его VTBG и Тинькофф с TGLD. Но это опять же только мои догадки.

Удачных золотых инвестиций!

Парочка дополнений про торговлю золотом на бирже.

Как пояснил мой менеджер в Открытии:

- Золото торгуется на валютном рынке.

- Брокер не берет плату за депозитную комиссию при операциях с драг. металлами. Инвестор оплачивает только комиссию от оборота (0,015%). Эта уловка позволит пользоваться тарифами брокера Открытие бесплатно. Напомню, что в Открытие есть неприятная плата за депозитарий — 175 рублей в месяц (если были операции с ценными бумагами). И ноль — когда сделок не было. Торговля золотом как раз не учитывается. И как вариант — можно использовать Открытие только для «золотых покупок».

- Золото на бирже, как и валюта — являются имуществом (как бы странно это не звучало) — п.2 ст.130 ГК РФ. Брокер не взимает налог с прибыли и не передает данные в налоговую (в нашем случае по золоту). ИНФОРМАЦИЯ К РАЗМЫШЛЕНИЮ.

- Инвестор, чтобы не платить налог на прибыль — может воспользоваться имущественным вычетом при продаже золота (подробности писал здесь) или продержать металл 3 года ( и применить ЛДВ).