Больничный лист для ип без работников

Содержание:

- Практические вопросы оформления больничного ИП

- Как правильно заполнить больничный лист?

- Как получить: открытие и закрытие БЛ?

- Выплаты и расчёт

- Как ип оплачивает больничный лист работнику по беременности

- Как получить больничные

- Когда ИП полагается больничный?

- Больничный лист ИП оплачивает ФСС

- О размерах и уплате взносов за ИП

- Оплата больничного для самозанятых по месту работы

- Как правильно уйти

- Документы для больничного листа в ФСС

- Вопросы по больничному у индивидуального предпринимателя

- Оплата

Практические вопросы оформления больничного ИП

Для всех лиц, зарегистрированных в Федеральной Службе Страхования, установлен крайний срок подачи сведений: не позднее 15 числа того месяца, который следует за отчетным. Что касается самих выплат, то они поступают до 31 декабря настоящего года (не позднее).

Для того чтобы получить пособие от Федеральной Службы Страхования, предприниматель должен пошагово выполнить следующую инструкцию:

- обратиться в местную поликлинику к лечащему врачу за справкой о нетрудоспособности;

- написать заявление с просьбой оплаты больничного на указанный срок (форма заявления — свободная);

- приложить копию квитанции, которая удостоверяет факт выплаты взносов в ФСС;

- предоставить всю документацию, перечисленную ранее в Федеральную Службу Страхования.

Что касается объема компенсационных выплат по больничному ИП, то он напрямую зависит от времени регистрации в ФСС.

В настоящее время законодательство установило следующие размеры выплат:

- страховой стаж до 5 лет: 60%;

- страховой стаж до 8 лет: 80%;

- страховой стаж более 8 лет: 100%.

Само понятие страховой стаж распространяется на периоды работы в государственной или муниципальной службе и все прочие варианты работы по Трудовому договору. Если же имели место и другие поводы для отчисления страховых взносов, то они также входят в страховой стаж.

Типичным примером оплаты по листкам нетрудоспособности является ситуация, когда предприниматель является совместителем, и вместе с этим он ведёт индивидуальный бизнес. При этом бизнесмен является участником Федеральной Службы Страхования и систематически отчисляет плановые взносы. Такое положение дает возможность предпринимателю получать компенсацию по листку нетрудоспособности одновременно из двух мест.

Не менее распространенной является ситуация, в которой до факта страхового случая предприниматель уже реализовался в бизнесе, но при этом продолжает выполнять обязанности по месту основной работы. Однако в Федеральную Службу Страхования он не отчислял взносы, поскольку не был зарегистрирован в данной организации. Соответственно, ему положена оплата листка нетрудоспособности у основного работодателя.

Если же предприниматель реализует себя в бизнесе, одновременно сотрудничая с несколькими работодателями, то он имеет законное основание самостоятельно выбрать, где получить компенсацию за листок трудоспособности.

Разумеется, это положение работает только в том случае, если имела место регистрация в Федеральной Службе Страхования, а факт систематических отчислений денежных взносов подтвержден документально.

Начисление компенсационных выплат для индивидуального предпринимателя должно выполняться по формуле:

Размер оплаты больничного для индивидуального предпринимателя = МРОТ*24 мес/730)*% страхового стажа*число дней.

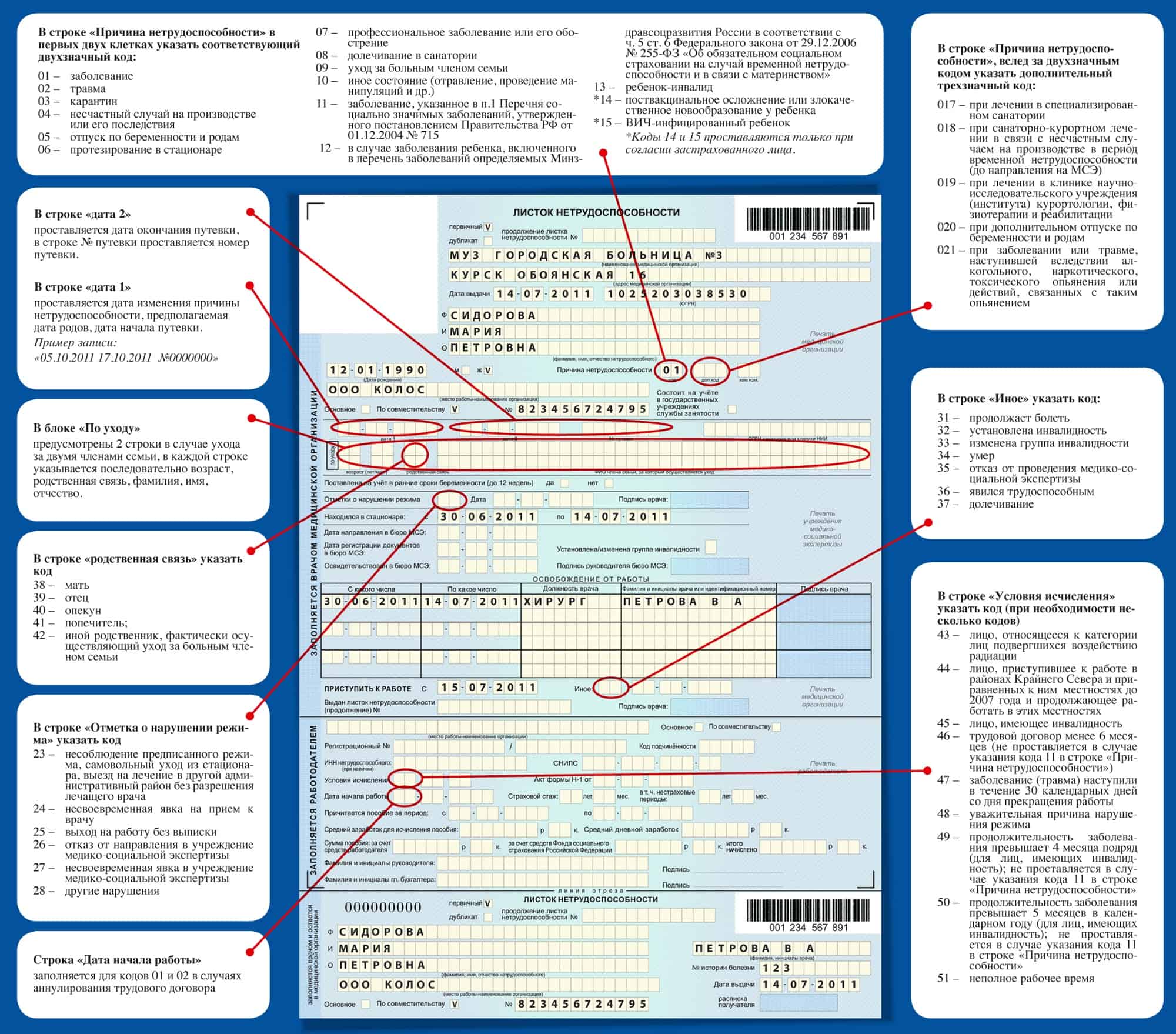

Как правильно заполнить больничный лист?

Та часть листка нетрудоспособности, за наполнение которой отвечает медицинское учреждение, должна заполняться в следующей последовательности:

- Самый верхний раздел заполняется медицинским работником. В первой строке следует отметить, является ли данный документ первичным либо это дубликат. Во втором варианте рядом с отметкой в форме галочки должен быть проставлен номер оригинала документа.

- После необходимо обозначить название и адрес организации, а также дату составления документа.

- Затем проставить дату, когда нетрудоспособность наступила.

- Далее необходимо указать шифр, под которым обозначается вид нетрудоспособности. Значение каждого шифра можно найти на оборотной стороне документа.

- Медицинское учреждение, выписывающее больничный лист, должно указать свой ОГРН.

- При заполнении следует проверить, корректно ли проставлены пол и дата рождения пациента.

- В разделе «по уходу» содержатся две строки, где необходимо вписать сведения о двух родственниках, за которыми обеспечивается уход.

- Существуют также специальные ячейки, где следует отметить период лечения в стационаре, группу инвалидности в случае наличия таковой.

- В ячейке, расположенной рядом, проставляется срок заболевания, полное имя и подпись лечащего врача. Тут же рядом можно увидеть информацию о том, когда следует приступить к выполнению служебных обязанностей.

Что касается той части, которую должен заполнить индивидуальный предприниматель, то там необходимо указать такие сведения, как:

- наименование ИП как работодателя;

- сделать отметку о виде заработка, который может быть основным либо по совместительству;

- ИНН;

- страховой номер лицевого счета;

- в случае получения производственной травмы должен быть составлен акт по форме Н1;

- период страхового и нестрахового стажа;

- сумма среднего и среднедневного заработка. В первом случае для ИП это будет уровень минимальной заработной платы, а во втором – определяется на базе первой;

- подпись и оттиск печати предпринимателя.

Образец заполнения больничного листа

Образец заполнения больничного листа

После того, как документ оформлен соответствующим образом можно обратиться в Фонд с заявлением и представить:

- паспорт;

- больничный лист;

- расчет причитающейся к выплате суммы.

Как получить: открытие и закрытие БЛ?

- Открытие больничного листа. Для этого должна быть причина (заболевание или травма у самого себя или ребенка, иного родственника). Лечащий врач ставит соответствующий код (как правило, «01»).

Датой начала больничного считается день обращения. Если обращение в медицинское учреждение произошло после рабочего дня или день практически полностью был отработан, его исчисление начинается со следующего дня. Закрытие и заполнение больничного листа. При выздоровлении больничный лист закрывается, о чем ставится соответствующая отметка. ИП в обязательном порядке на печатном варианте ставит свою подпись.

Вторая часть листа, предназначенная для бухгалтерии организации, заполняется ИП самостоятельно. На руки больному выдается печатный вариант больничного листа. Если медицинское учреждение использует электронные больничные, а ИП имеет возможность получить такой вариант бюллетеня, он также направляется ему (т.к. из-за отсутствия работников предприниматель сам занимается бухгалтерской отчетностью).

Выплаты и расчёт

Когда все бумажные вопросы и формальности улажены, и регистрация успешно завершена, актуальной становится практическая сторона — порядок уплаты страховых взносов, сумма пособия. Уплатить все страховые взносы необходимо до 31 декабря — то есть до конца года, в который было подано заявление.

Страховые взносы следует выплатить за все 12 месяцев, даже если регистрация была, например, в июле. Если же индивидуальный предприниматель не произвел все необходимые отчисления до 31 декабря, то получить пособие не получится.

Приведем пример — ИП оформил страхование в 2014 году, потеря нетрудоспособности происходит в 2015. Чтобы оформить пособие, ИП должен был произвести страховые отчисления за весь 2014 год. Отчисления можно выплачивать ежемесячно, ежеквартально и ежегодно — за весь год сразу.

Ежегодный обязательный взнос в 2019 году составляет около 2 100 рублей. Следовательно, ежемесячные отчисления составляют 175 рублей. Размер взноса зависит от уровня МРОТ и постоянно индексируется/меняется.

Индивидуальному предпринимателю также необходимо подавать ежеквартально отчёты, используя для этого форму 4-ФСС. Форма была утверждена Приказом Минсоцразвития N847.

Итоговая сумма пособия для ИП, как и в остальных случаях, сильно зависит от страхового стажа. Чем больше страховых отчислений было произведено, тем больше будет размер выплат. Если предприниматель уплачивал взносы 5 лет и менее, он может рассчитывать на 60% среднего заработка. При стаже от 5 до 8 лет — 80%.

Приведем пример расчёта больничного у ИП для следующего случая — предприниматель заболел гриппом и уходит на больничный. Количество дней нетрудоспособности составит 7 дней. МРОТ на 2016 год равен 6204 рублям. Страховой стаж в данном случае составляет 10 лет, следовательно, коэффициент будет равен 100%.Формула расчёта:

(МРОТ x 24/730)x СН xКС, где:

- КС — Коэффициент стажа.

- СН — Срок нетрудоспособности, количество дней.

Подставляем значения из примера:

- 6204 x 24/730 = 204 рубля — сумма пособия за один день.

- 204 х 7 х 100% = 1428 — умножаем высчитанную сумму на КС и количество дней нетрудоспособности.

Таким образом, за неделю больничного положена выплата в размере 1428 рублей. Нетрудно подсчитать — за год придется проболеть не менее 11 дней, чтобы страхование окупалось и хотя бы выходило в ноль.

В случае оплаты больничного по беременности у ИП, расчёт происходит аналогичным образом. Если для отпуска по БиР (беременности и родам) берем размер пособия в 204 рубля (8 и более лет страхового стажа) и срок больничного составляет 140 дней, то общая сумма выплат будет составлять — 28 560 рублей.

За месяц же выходит 30 х 204 = 6120 рублей. Помимо этого, можно рассчитывать на все прочие выплаты, связанные с БиР (например, единовременное пособие).

Как ип оплачивает больничный лист работнику по беременности

Правила заполнения больничного для ИП:

- Для оформления листка временной нетрудоспособности ИП используется только бланк строгой отчетности. Специальная форма предназначается для фиксации случаев заболеваний как работников, так и самих предпринимателей.

- Заполнять бланк больничного листка можно только черной ручкой (для заполнения вручную). В настоящее время медицинские учреждения используются печатный способ (прогоняют форму через обычный принтер).

- Текстовая часть листка временной нетрудоспособности должна заполняться только печатными буквами.

- Имя предпринимателя на больничном будет встречаться несколько раз, в графах наименование организации, получатель и руководитель.

Больничный по беременности и родам ИП По нормам действующего законодательства, женщины, занятые предпринимательством, имеют право на получение выплат по страховым случаям.

Тут же находится дата, указывающая, когда нужно приступить к работе.Заполнение больничного индивидуальным предпринимателем Индивидуальным предприниматель в больничном указываются такие данные, как:

- Наименование индивидуального предпринимателя как работодателя.

- Отметка о виде заработка – основной или по совместительству.

- Идентификационный номер.

- СНИЛС.

- Дата акта по форме Н1 – при производственной травме.

- Время страхового стажа и нестраховых периодов. Когда стаж представляет величину меньшую, чем один месяц, то проставляются нули. Нестраховые периоды – это армейская служба, работа в пожарной охране или в правоохранительной системе.

- Суммы среднего и среднедневного заработка.

Как оплачивается больничный по беременности и родам для ип?

/Больничный/Для ИП Трудовое законодательство распространяется и на индивидуальных предпринимателей. Лица, работающие на себя, имеют право принимать к учету и оплате больничные листы после проведения регистрационных мероприятий в фонде социального страхования.

Внимание Сведения предпринимателем подаются на себя как на гражданина, а не на организатора бизнеса. Регистрация в фонде социального страхования основывается на добровольных началах, поскольку в независимости от постановки на государственный учет, бизнесмены обязаны платить установленный на текущий год тариф по отчислениям

Регистрация в фонде социального страхования основывается на добровольных началах, поскольку в независимости от постановки на государственный учет, бизнесмены обязаны платить установленный на текущий год тариф по отчислениям.

Нужен ли больничный индивидуальному предпринимателю? Начало учета персонифицированных сведений обычно вызвано оптимизацией налогообложения. В частности, большую часть денежных средств на оплату продолжительного по срокам больничного листа ИП можно осуществлять за счет средств фонда социального страхования.

Как получить больничные

Без больничного листка выплаты от Фонда не получите. Поэтому если заболели, откройте больничный.

В поле «место работы» врач должен написать «ФОП» и ваши ФИО. Если вы наёмный работник, просите указать реквизиты места работы, а на работе вам выдадут копию больничного, чтобы вы могли получить выплаты и как ФЛПФизическое лицо — предприниматель .

Для получения больничных нужно открыть счёт для соцвыплат в любом банке (). Предпринимательский счёт не подходит.

Первые пять дней ФЛП болеет за свой счёт (), Фонд оплачивает больничные с 6-го дня, поэтому если больничный вам открыли на пять дней, пособие вы не получите.

Если оформили больничный ещё и как наёмный работник, то по такому больничному листку первые пять дней оплачивает работодатель.

В Фонд по месту регистрации вы подаёте:

- заявление-расчёт, как заполнить — расскажем ниже;

- копию заполненного больничного листа (оригинал оставляете у себя на случай проверки Фонда);

- cправку из налоговой, что у вас нет задолженности по уплате ЕСВ, или копии квитанций, подтверждающих уплату ЕСВ за последний год перед больничным;

- письменное уведомление с реквизитами счёта для зачисления больничных.

Когда ИП полагается больничный?

Лñþù ñø÷ýõÃÂüõý, þÃÂÃÂÃÂõÃÂÃÂòûÃÂÃÂÃÂøù ÃÂòþàôõÃÂÃÂõûÃÂýþÃÂÃÂàò úðÃÂõÃÂÃÂòõ øýôøòøôÃÂðûÃÂýþóþ ÿÃÂõôÿÃÂøýøüðÃÂõûÃÂ, øüõõàÿÃÂðòþ þÃÂþÃÂüøÃÂàñþûÃÂýøÃÂýÃÂù ûøÃÂÃÂ. àóÃÂðÃÂõ þÃÂóðýø÷ðÃÂøàñÃÂôõàÃÂúð÷ðýþ ýðøüõýþòðýøõ ÃÂÃÂ, úþÃÂþÃÂÃÂù þñÃÂðÃÂøûÃÂà÷ð üõôøÃÂøýÃÂúþù ÿþüþÃÂÃÂÃÂ. ÃÂÃÂÿøÃÂúð ôþúÃÂüõýÃÂð ñÃÂôõàÿÃÂþø÷òõôõýð ò ôõýàýð÷ýðÃÂõýøàÃÂþþÃÂòõÃÂÃÂÃÂòÃÂÃÂÃÂõóþ ûõÃÂõýøààþÃÂÃÂðöõýøõü ò õôøýþù ÃÂûõúÃÂÃÂþýýþù ñð÷õ. àÿþÃÂûõôÃÂÃÂÃÂõü, ôûàþÃÂÃÂõÃÂýþÃÂÃÂø ò ÃÂþýô ÃÂþÃÂøðûÃÂýþóþ ÃÂÃÂÃÂðÃÂþòðýøÃÂ, ñø÷ýõÃÂüõý ôþûöõý ñÃÂôõàôþôõûðÃÂàôþúÃÂüõýàÃÂòþøüø ÃÂõúòø÷øÃÂðüø.

ÃÂýþóøõ ÿÃÂõôÿÃÂøýøüðÃÂõûø öõýÃÂøýàÃÂðÃÂÃÂþ øÃÂÿþûÃÂ÷ÃÂÃÂàòþ÷üþöýþÃÂÃÂàýð ÿþûÃÂÃÂõýøõ òÃÂÿûðàø÷ óþÃÂÃÂôðÃÂÃÂÃÂòõýýþóþ ÃÂþýôð. ÃÂÃÂðòôð, ÃÂõðûø÷þòðÃÂàÃÂòþõ ÿÃÂðòþ ñõÃÂõüõýýÃÂõ ÃÂàÃÂüþóÃÂàÃÂþûÃÂúþ ò ÃÂþü ÃÂûÃÂÃÂðõ, õÃÂûø ÃÂöõ ýðÃÂþôøûøÃÂàýð ÿõÃÂÃÂþýøÃÂøÃÂøÃÂþòðýýþü ÃÂÃÂõÃÂõ ýõ üõýõõ óþôð.

Больничный лист ИП оплачивает ФСС

Индивидуальный предприниматель имеет также право, как и другие работодатели, оформлять листок нетрудоспособности и получать в период неработоспособности компенсирующие средства.

Чтобы Фонд страхования смог оплачивать б/л ИП, гражданин должен на добровольной основе оформить с ним договорные отношения. Для того, чтобы работники индивидуального предпринимателя смогли получать оплату компенсирующих средств, они должны быть официально трудоустроены.

Чтобы договор между ИП и Фондом Социального Страхования начал действовать, индивидуальный предприниматель:

- Перечисляет средства в Пенсионный Фонд.

- Оплачивает услуги Фонда Страхования.

Завершающим этапом в получении страхования, является:

- Сбор необходимых документов.

- Оформление заявления.

- Ожидание извещения.

На основании заключения договора с ФСС, владелец бизнеса становится застрахованным лицом. В случае оформления листа нетрудоспособности он вправе получать компенсацию.

Если индивидуальный предприниматель решает взять временный отпуск по беременности и родам или его работники уходят в декретный отдых, ФСС оплачивает период нетрудоспособности в первом и во втором случаях, согласно Законодательной базе РФ.

Оплата больничного листа для ИП в 2018

По Закону, больничный лист застрахованных ИП оплачивает ФСС. Размер выплаты компенсации зависит от трудового стажа и минимального размера труда. Если индивидуальный работодатель развивает бизнес меньше пяти лет, ему полагается компенсация в размере 60% МРОТ.

Если предприниматель будет работать в течение 5-8 лет, ФСС ему оплачивает 80% пособия. Больше восьми лет развития бизнеса, гарантирует получение 100% оплаты пособия. Такое право регулируется договором, между Фондом Страхования и предпринимателем.

ФСС оплачивает пособие по беременности и родам в том случае, если женщина регистрируется в Фонде и регулярно оплачивает взносы. Расчет пособия зависит от МРОТ. Для индивидуального предпринимателя, с 2017 года, расчет минимального размера оплаты труда, составляет 7 500 рублей.

Чтобы сделать расчет оплаты пособия за период листа нетрудоспособности, нужно:

- Осуществить расчет среднего размера зарплаты — МРОТ разделить на количество дней в месяце.

- Рассчитать трудовой стаж.

- Вычислить пособие. Результат среднего размера зарплаты, умножить на процент стажа.

- Конечный расчет пособия зависит от уровня налога.

Благодаря несложной формуле расчета компенсации, можно вычислить какой размер ФСС будет оплачивать.

Входит ли стаж ИП в стаж для расчета больничного?

Согласно пункту 2 Приказа от МинЗдравСоцРазвития, трудовой стаж ИП, входит в период больничного листа. Для этого нужно осуществить заполнение договора с ФСС, стать страховым лицом и оплачивать взносы.

В продолжительность рабочего стажа входит общее количество дней индивидуальной деятельности работодателя. Фонд Социального Страхования оплачивает пособие за период функционирования больничного листа, с учетом размера трудовой деятельности.

Сделать расчет страхового стажа, можно, опираясь на правила, которые прописаны в Законодательстве РФ. Благодаря расчету стажа, определяется сумма пособия ИП за больничный лист и по беременности и родам, согласно приказу Минздравсоцразвития.

Больничный у ИП без работников

Индивидуальные предприниматели входят в категорию людей, которые имеют право получать компенсацию в период нетрудоспособности.

Для того, чтобы ФСС начал оплачивать выходное пособие, индивидуальный работодатель должен:

- Написать заявление в свободной форме.

- Приложить к документу копии — паспорта, свидетельства о государственной регистрации и становлении на учет, выписки из госреестра.

На основании предоставленных документов и номера, на который нужно перечислить средства, стоит лишь ожидать извещения о процедуре оплаты пособия Фондом Страхования.

ИП и больничный по беременности и родам

Женщина-предприниматель вправе, как и другие работодатели, оформить больничный лист по беременности и родам. Для этого она должна иметь договорные отношения с ФСС и платить взносы.

В случае выполнения правил, предприниматель по беременности и родам получит оплату декретного отпуска и единоразовой компенсации, за становление на учет в женскую консультацию.

О размерах и уплате взносов за ИП

Согласно ФЗ № 255, размер страхового взноса представляет собой произведение МРОТ (на начало года, в котором был заключен договор) и двенадцатикратный размер тарифа страховых взносов (2,9%).

Важно! МРОТ в 2020 году составляет 11 280 рублей районный коэффициент, если он установлен законодательно для субъекта РФ. Таким образом, 11280 х 2,9 х 12 = 3925,44 руб

Таким образом, 11280 х 2,9 х 12 = 3925,44 руб.

Зачёт взносов в ФСС

Таким образом, с 1 января предприниматель сможет рассчитывать на получение пособия по временной нетрудоспособности. Если же сумма уплачена не будет, договор о добровольном страховании будет расторгнут.

Размер страховых взносов ИП в ФСС рассчитывается с учётом стоимости страхового года.

| Год уплаты взносов | МРОТ | Тариф | Сумма к уплате | Год получения компенсации |

| 2016 | 6204,00 | 2,9% | 2158,99 | 2017 |

| 2017 | 7500,00 | 2,9% | 2610,00 | 2019 |

Расчёт

7 500 руб. (МРОТ 2017) × 2,9% × 12 мес. = 2610 руб.

| Взносы можно уплатить | Способ уплаты |

| – единовременно – один раз за месяц

– раз за квартал – один раз в полгода |

– наличными деньгами через отделение банка

– безналичным способом через расчётный счёт – посредством почтовой связи |

При пропуске ИП срока платежей ФСС прекращает отношения с предпринимателем в автоматическом режиме, начиная с 1 января следующего года. Решение о прекращении страхования направляется ИП не позже 20 января. Взносы возвращаются в продолжение одного месяца.

| ★ Книга-бестселлер «Расчет больничного и страховые взносы в 2018» для чайников (пойми как рассчитывать страховые взносы за 72 часа) куплено 3000 книг |

Оплата больничного для самозанятых по месту работы

Первое исключение из общего правила — ситуация, когда физлицо параллельно с самозанятостью состоит в трудовых отношениях с работодателем.

Такое физлицо будет являться застрахованным на случай нетрудоспособности через работодателя. Больничный лист самозанятого может быть принят ФСС и оплачен, так как работодатель уплачивает взносы по ВНиМ по данному физлицу и может подтвердить это в ФСС.

Важно помнить, что для определения размера пособия по больничному будет учитываться только тот доход, который выплачен физлицу работодателем по месту трудоустройства. Потому что только с этих доходов уплачены взносы

Доходы физлица от самозанятости при определении размера оплаты больничного учтены всё равно не будут.

Также следует иметь в виду, что по договорам ГПХ взносы на страхование по временной нетрудоспособности заказчиком не оплачиваются. Для выплат по больничному у физлица должен быть именно трудовой договор.

Важно! Разъяснения от КонсультантПлюсПособие по временной нетрудоспособности за первые три дня болезни начисляет и выплачивает организация, в которой трудится работник. За остальные дни, начиная с 4-го дня нетрудоспособности, пособие назначает и выплачивает ФСС РФ.Подробнее о выплате пособий с 2021 года читайте в К+

Пробный доступ можно оформить бесплатно.

Как правильно уйти

Вне зависимости от количества больничного, гражданин получит зарплату

. Если он заболел, это вовсе не означает, что происходит утрата зарплаты или части ее. Конечно, сейчас все зависит от страхового стажа работника и корректно оформленного документа.

Стоит помнить, что больничный лист оформляется не только по болезни работника, но и при уходе за другим нетрудоспособным членом семьи, а также если СЭС отправила на карантин, при отправке в санаторий на восстановление.

В соответствии с действующим законодательством открывать лист нетрудоспособности необходимо в первый день недомогания. Это можно сделать, обратившись к врачу по месту пребывания. Он обязан оформить больничный, где отразится имя заболевшего, работодатель с правовой формой, должность и диагноз, а также время обращения.

По больничному каждый работник вправе рассчитывать на денежную компенсацию по временной нетрудоспособности. Остальные же документы не дают такого права.

Если у человека поднялась температура, то во избежание распространения инфекции Министерство здравоохранения рекомендует вызвать медицинский персонал на дом, то есть врач приходит домой, открывает больничный лист и назначает лечение. Но выдать документ он не может. Врач просто делает соответствующую запись в карточку. Уже после последующего посещения врача выдается документ.

Если у человека наблюдается высокая температура, любые типы интоксикации или кровотечения, острые боли, то это требует немедленной госпитализации. В этом случае больничный лист начинает свое действие со дня госпитализации. Его оформлением занимается не участковый, а лечащий врач.

Это важно знать: Удерживают ли с больничного листа суммы по исполнительному листу

Документы для больничного листа в ФСС

На возмещение затраченных средств по листку нетрудоспособности работодатель имеет право в случае предоставления в региональный департамент ФСС:

- Заявления, написанного в свободной форме. Кое-где на местах ФСС предлагает работодателям свои бланки заявлений. Это упрощает и систематизирует процесс получения возмещения пособий по больничным.

- Справки-расчета для подачи запроса на возмещение пособия (аналог актуальной ранее формы 4-ФСС).

Кроме того, региональный департамент Фонда может затребовать документальное подтверждение законности расходов, которые вынужденно понесла организация.

Документами, подтверждающими законность выплат, считаются:

- копия листка нетрудоспособности;

- копия трудовой книжки — для подтверждения трудовых отношений;

- платежные документы, удостоверяющие выплату компенсаций по больничному листу.

Справка-расчет должна отражать все сведения о перечисленных взносах, связанных с временной нетрудоспособностью для определения размера компенсации, которые должна возместить Федеральная служба страхования.

Данная справка составляется в свободной форме, поскольку федерального образца не существует. Однако при этом она обязательно должна содержать исчерпывающую информацию, исходя из которой ФСС установит размер возмещения.

К данной информации относится:

общая сумма взносов (имеются в виду не только начисленные и выплаченные, но также зачтенные и незачтенные взносы);

долг ФСС перед учреждением, предприятием или любой организацией, связанный с оплатой листков нетрудоспособности;

списанные долги (суммарно).

Таким образом, базовым моментом в период получения от Федеральной Службы Страхования возмещения является заполнение бланка Заявления. Поскольку единая, утвержденная официально форма данного документа не существует, работодатели пишут его в произвольной форме, самостоятельно.

В то же время в региональных ФСС практикуется использование местных бланков заявлений. Это очень удобно для работодателей. Им останется только посетить Фонд и забрать там бланк. Заполнение отдельных граф и строк сократит не только временные ресурсы, но и послужит гарантией безошибочного внесения данных.

Мнение эксперта

Новиков Олег Тарасович

Юрист-консульт с 7-летним стажем. Специализируется в области уголовного права. Член ассоциации юристов.

При этом региональный департамент ФСС, предлагая работодателям собственный бланк, обращает особое внимание на специальную строку для внесения номера налогоплательщика. По нему сотрудники ФЭС легко выяснят, имеют ли место льготные условия для предприятия или организации

Документы в Фонд также подаются заполненными по определенным правилам. В частности, ФСС имеет право не принять лист к оплате, если буквы при заполнении ячеек выходят за их границы. Кроме того, ранее можно было заполнять графы больничного только капиллярной или гелиевой ручкой. Сегодня допускается использование шариковой ручки.

Это важно знать: Как получить электронный больничный лист через СБИС

В региональный департамент Фонда может обратиться не собственно руководитель учреждения, а его представитель. Однако в этом случае сотрудник компании должен иметь при себе доверенность.

Форма доверенности — произвольная. Но она должна быть завизирована руководителем (подпись с расшифровкой). Кроме того, на доверенности должна стоять печать компании.

Вопросы по больничному у индивидуального предпринимателя

Вопрос № 1. Индивидуальный предприниматель, ведя свою деятельность, одновременно работает по совместительству. Он зарегистрирован в ФСС на добровольной основе. Каким образом он может получить больничный?

Ответ: Если ИП добровольно застраховался, вовремя внёс плату за предшествующий год и официально работает не менее двух календарных лет по трудовому соглашению, то он имеет право на выплаты сразу в двух местах.

Вопрос № 2. В каких ситуациях сотрудник, работающий у индивидуального предпринимателя, получает больничный из расчёта «минималки»?

Ответ: У работников индивидуального предпринимателя в качестве среднего заработка МРОТ берётся: когда страховой стаж составляет меньше, чем полгода; когда его средняя заработная плата ниже, чем минимальная; когда он не представил справку о зарплате с предыдущего мета работы.

Вопрос № 3. Если предприниматель, находясь на упрощённой системе, уменьшил единый налог на 50% от суммы взносов в ФСС за работников, нужно ли ему при сдаче декларации по УСН представлять в налоговую службу подтверждающие документы?

Ответ: Нет, не нужно. Налоговое законодательство не предусматривает подачу расчётов сумм взносов в соцстрах и копий платёжных поручений, подтверждающих их уплату. Требование такой документации является неправомерным.

Вопрос № 4. В каких случаях предприниматель имеет право на отказ в выплате пособия работнику, оформившему больничный в продолжение тридцати дней после увольнения?

Ответ: Больничный такому сотруднику не оплачивается, если он осуществлял уход за ребёнком или взрослым родственником; был на карантине; протезировании; лечился в санатории после стационара.

Вопрос № 5. Может ли предприниматель отказать в приёме больничного листа, если у его сотрудника нет справки с предыдущего места работы о заработке?

Ответ: Нет, не может. Если справка отсутствует, то пособие насчитывается из МРОТ. Когда справка будет представлена, нужно сделать перерасчёт.

Оплата

Рассмотрим, кто и как оплачивает БЛ. Больничный оплачивается по тому же принципу, что и обычным физическим лицам, осуществляющим деятельность по трудовому договору с организацией. Но при этом имеется ряд особенностей.

- Когда речь идет о работниках, их больничный оплачивается работодателем (первые 3 дня).

- Нетрудоспособность индивидуальных предпринимателей, чей договор социального страхования вступил в действие, оплачивается ФСС с первого дня.

В каком размере оплачивается?

Размер больничного пособия не будет превышать установленный законом МРОТ

, т.к. выплата основывается на этой сумме, а не на среднем размере заработной платы (ч. 2.1 ст. 14 ФЗ № 255).

Расчет пособия производится исходя из количества лет, которые ИП осуществляет свою деятельность или работал по трудовому договору в какой-либо организации (общий страховой стаж):

- более 8 лет – 100% МРОТ;

- от 5-8 лет – 80% от указанной выплаты;

- менее 5 лет – 60%.

Рассмотрим пример расчета. ИП Л.Н. Кулешов ранее не имел страхового стажа. В ФСС он зарегистрировался в прошлом году и своевременно внес взнос. Его больничный составил 15 дней. Средний дневной заработок равен 11280/31 (количество дней в месяце) = 364 рубля (с учетом округления суммы).

Сумма выплаты рассчитывается таким образом: 364 х 60% х 15 = 3276 рублей. Если бы Кулешов был зарегистрирован в ФСС более 8 лет назад или имел общий страховой стаж в 8 лет и 1 год в качестве ИП (также с наличием добровольного страхования), пособие было бы равно 5460 рублей (364 х 15).