Самое актуальное и обсуждаемое

Популярное

Полезные советы

Важно знать!

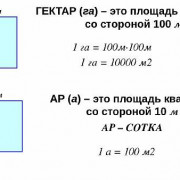

0 5 га это сколько квадратных метров

Меры

В каждом государстве правительство установило определённые единицы измерения для различных величин. Точно рассчитанная единица измерения, принятая в качестве образца, называется эталоном или образцовой...

Читать далее

12 видов продукции не подлежащей обмену и возврату согласно постановлению 55

20 лучших электрошокеров по отзывам. рейтинг 2021

1/3 стакана

1c:бухгалтерия 8: ндс при экспорте несырьевых товаров в еаэс

5 шагов, как приватизировать участок

7 нарушений прав работников, о которых работодатели не всегда знают

4 этапа организации бизнеса по сдаче квартир посуточно

111974 москва сортировочный центр: адрес на карте, куда дальше поступает посылка

8 знаков руками, которые водители подают друг другу

Рекомендуем

Лучшее

Важно знать!

10 принципов декларации прав ребенка, как соблюдаются в рф

Женевская декларация

Этот документ был разработан английским социальным реформатором Эглантин Джебб. Произошло это знаменательное событие в далеком 1924 году. Пятая Ассамблея Лиги Наций в Женеве 26 ноября...

Читать далее

14 рекомендаций, как успешно пройти собеседование по видеосвязи

7 простых шагов к покупке ипотечной квартиры

6 дельных советов как не стать заложниками вечного ремонта у соседей

7 видов строительных материалов не подлежащих возврату

50 лет свадьбы выплаты санкт петербург 2021

50 лет совместной жизни: размер субсидий и выплат от государства

22 самых дорогих дома в мире, выставленных на продажу

1862 г. полицейская реформа

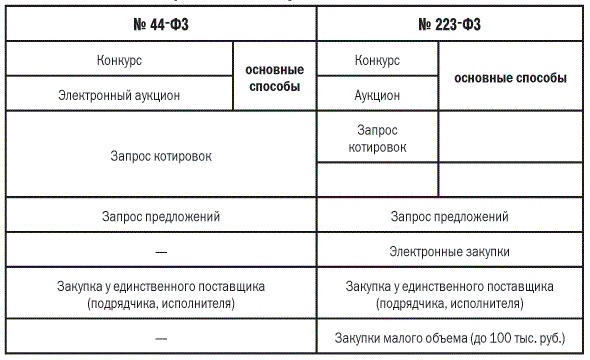

44-фз: возможно ли изменить срок исполнения контракта на более поздний из-за «коронавирусных» ограничений и какими документами обосновать это?

Новое

Обсуждаемое

Важно знать!

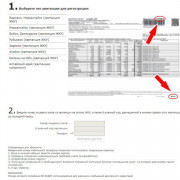

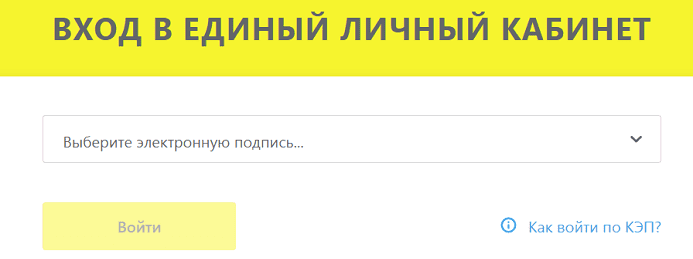

Регистрация и вход в личный кабинет гас правосудие

Как зарегистрироваться и получить доступ к личному кабинету ГАС Правосудие

Чтобы выполнить вход в личный кабинет ГАС Правосудие, нужно следовать инструкции:

На сайте https://esia.gosuslugi.ru/registration/...

Читать далее

Популярное

Актуальное

Важно знать!

Диспансеризация в 2020 году: какие обследования доступны по омс

1926 1925 1924 1923 1922

2. Инвалиды Великой Отечественной Войны.3. Лица, награжденные знаком "Житель блокадного Ленинграда", признанные инвалидами.4. Бывшие несовершеннолетние узники концлагерей Гетто,...

Читать далее

Как восстановить свидетельство о браке

Семейный кодекс рф 2021

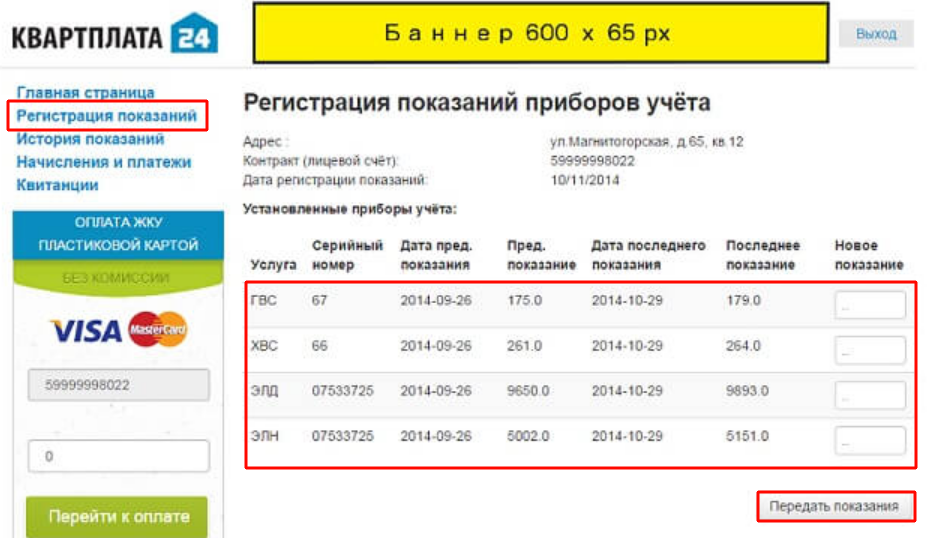

Личный кабинет kvartplata.info

Что такое девальвация: объяснение человеческими словами на простом примере

Производственный календарь 2021

Как подать онлайн-заявку на ипотеку в «россельхозбанке»

Чем особенна презумпция виновности в гражданском праве, ее функции

Время работы паспортных столов химок

Комплекс градостроительной политики и строительства города москвы

Обновления

Без рубрики

Расторжение брака и раздел имущества: защита правовых интересов с опытными юристами.

Без рубрики

Расторжение брака и раздел имущества: защита правовых интересов с опытными юристами.

Расторжение брака и раздел имущества: Юридические аспекты и советы

В современном обществе вопросы,...

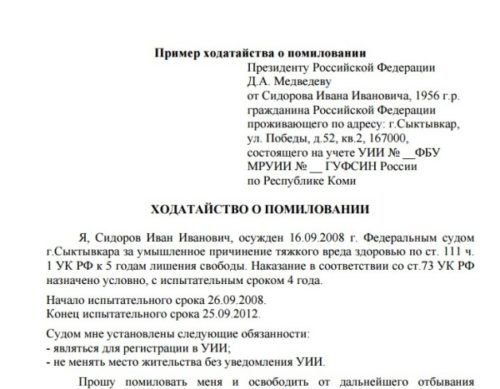

Амнистия: порядок и принципы освобождения преступников

Амнистия: порядок и принципы освобождения преступников

Другой комментарий к статье 84 УК РФ

1. Амнистия объявляется Государственной Думой Федерального Собрания...

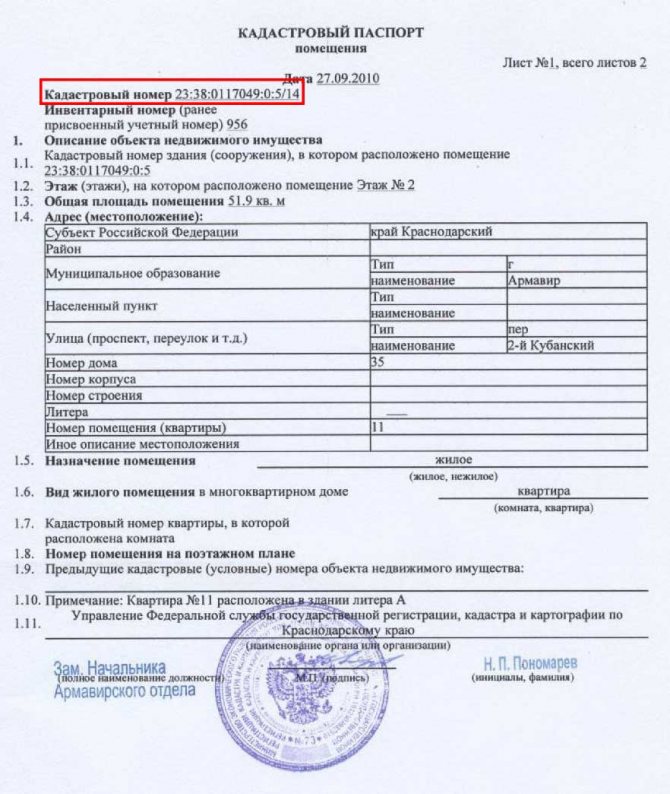

Публичная кадастровая карта рф на 28.07.2021

Публичная кадастровая карта рф на 28.07.2021

Google Карты — вид со спутника в высоком разрешении

Кроме отображения с МКС в реальном времени существуют...

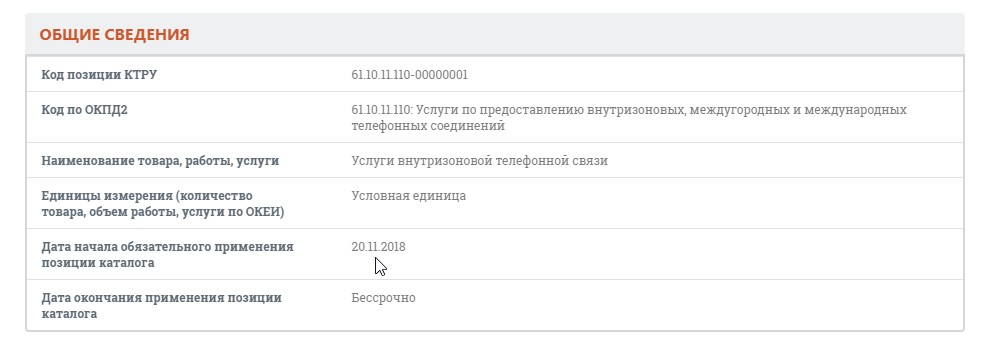

Ктру

Ктру

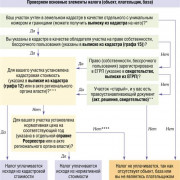

Как пользоваться

Заказчик обязан применять код КТРУ при формировании плана закупок и плана-графика,...

Проверить сведения о банкротстве физических лиц

Проверить сведения о банкротстве физических лиц

Статус и содержание реестра ЕФРСБ

ЕФРСБ – интернет-ресурс с публичной информацией, доступной всем гражданам...

Выход на пенсию мужчин 1960 года рождения

Выход на пенсию мужчин 1960 года рождения

О перспективах изменения закона

Изменения в закон уже приняты после долгих обсуждений в ГД России.

Основные...

Публикация сообщений в вестнике государственной регистрации

Публикация сообщений в вестнике государственной регистрации

Региональное представительство в которое будут поданы документы на публикацию

...

Честный знак: личный кабинет

Честный знак: личный кабинет

Оборудование для продажи маркированного товара

Для начала нужна онлайн-касса. Впрочем, она теперь есть...

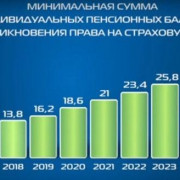

Ао «нпф сбербанка» 5 из 5. оценок: 2

Ао «нпф сбербанка» 5 из 5. оценок: 2

Плюсы НПФ Сбербанка

Безусловными преимуществами НПФ Сбербанка являются его стабильная и многолетняя...

Лекция 7. основы российского семейного права

Лекция 7. основы российского семейного права

Предмет и методы семейного права

Предметом регламентации семейного права являются отношения (имущественные...

Судебный кабинет рк

Судебный кабинет рк

Дело Альнура Ильяшева

13 июня 2020 года в Медеуском районном суде №2 Алматы началось судебное разбирательство...

Виды монополий

Виды монополий

Характеристики

Тремя определяющими характеристиками монополии являются: (1) наличие только одного продавца...