Ипотека в сбербанке

Содержание:

- Подводные камни досрочного погашения

- Какой платеж выгоднее по расчетам — аннуитетный или дифференцированный

- Ипотека или Кредит под залог недвижимости

- Калькулятор ипотеки Сбербанка 2020 года

- Калькулятор ипотеки Сбербанка 2021 года

- Как осуществляется перерасчет

- Первый взнос на покупку вторичной недвижимости

- Как посчитать ипотеку самостоятельно?

- Что можно узнать, если рассчитать ипотеку Сбербанка до подписания кредитного договора

- Можно ли самому высчитать размер и график платежей

- Особенности ипотеки как займа

- Популярные программы ипотечного кредитования от разных банков

- Ипотека в Сбербанке в 2021 году, условия ипотеки

- Кому предоставляется ипотека

- Как рассчитать аннуитетный платеж по ипотеке

- Схемы погашения

- У каких банков есть свои ипотечные калькуляторы

- Основная информация

- Оформление заявки на ипотеку онлайн

- Как рассчитать ипотеку в Сбербанке под 6 5 процентов

- Пошаговая инструкция по использованию

- Ипотека Сбербанка в 2019-2020: ставки

Подводные камни досрочного погашения

Наряду с положительными сторонами преждевременного погашения ипотечных займов, существуют ограничения. Досрочное погашение невыгодно банку, поэтому в договоре может быть прописано следующее:

- Минимальный размер платежа для досрочного погашения. В вашем договоре будет указана сумма, ниже которой списание невозможно.

- Дополнительная комиссия. По законодательству применять штрафы за закрытие долга запрещено. В договоре понятие «штраф» может быть заменено словом «комиссия». Она будет взиматься за перерасчет нового графика или проведение операций через кассу.

- Необходимость соблюдения формальностей. Вам нужно написать заявление о своем намерении расплатиться с банком досрочно как минимум за 30 дней.

Какой платеж выгоднее по расчетам — аннуитетный или дифференцированный

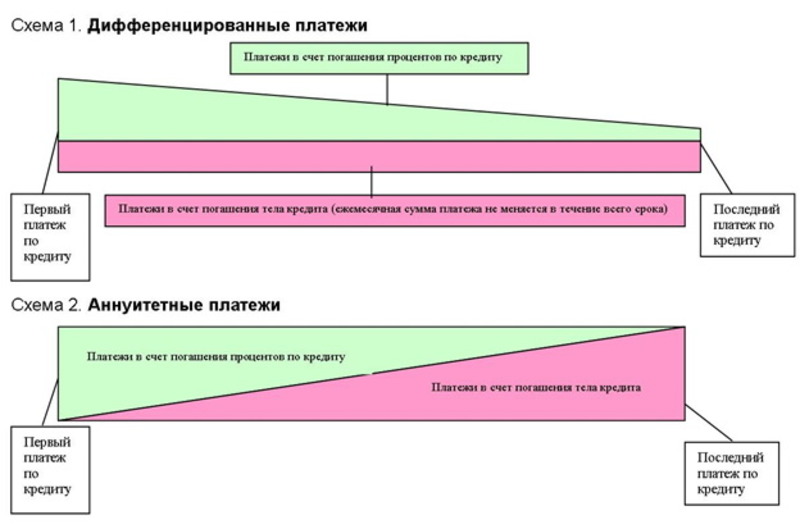

Существует миф о том, что от выбора схемы взносов по ипотеке зависят размер ежемесячных платежей. Если выбрать аннуитет, то необходимо каждый месяц переводить банку одну и ту же сумму. При дифференцированном платеже она другая: сначала высокая, а потом снижается из месяца в месяц. Если провести расчеты платежа по ипотеке по двум схемам, используя одни и те же данные, то получатся разные цифры. Потребители начинают их сравнивать и искать наиболее выгодный вариант, и это — ошибка.

Какой платеж выгоднее по расчетам — аннуитетный или дифференцированный

Если потратить немного больше времени и суммировать все ежемесячные суммы взноса по ипотеке в обоих схемах, то в результате получится одна и та же цифра. Проще говоря, общая итоговая сумма долга будет все равно одной и той же. Выше расписано, как рассчитать платеж по ипотеке при аннуитетных и дифференцированных платежах. Только сделать это нужно за каждый месяц, чтобы потом суммировать все платежи между собой. После этого наглядно станет видно, что при любой схеме размер долга по ипотеке будет одинаковым.

Для одних потребителей важно преодолеть все трудности на начальном этапе после взятия ипотеки. Они выбирают дифференциальные платежи, когда нужно перечислять больше всего средств в первые месяца после оформления кредитного договора

Другие же предпочитают стабильно вносить одну и ту же сумму, выбирая аннуитет.

Ипотека или Кредит под залог недвижимости

Приобретение собственного жилья, является одной из важнейших целей в жизни людей, особенно для молодых семей, строящие долгосрочные планы на жизнь. Не все молодые семьи способны купить квартиру или дом на начальном этапе семейной жизни. Ипотека, это отличный способ решения жилищных проблем, как для молодых семей, так и для всех физических лиц, желающих улучшить условия проживания. Ипотечный кредит, является достаточно долгосрочной формой кредитования, поэтому нужно принимать взвешенное решение при выборе ипотечной программы банка, чтобы купить квартиру в ипотеку, дом или земельный участок на выгодных и совершенно прозрачных условиях ипотеки. Сбербанк предлагает большой выбор ипотечного кредитования для физических лиц, а так же рефинансирование ипотечных кредитов.

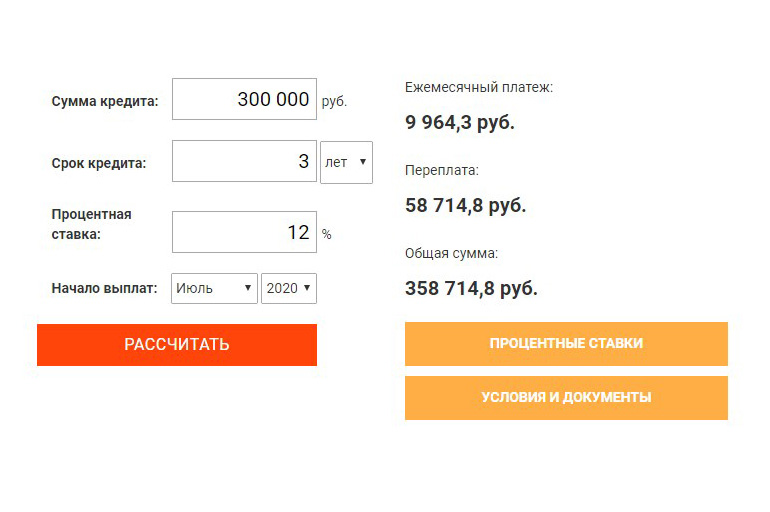

Калькулятор ипотеки Сбербанка 2020 года

Ипотечный калькулятор Сбербанка 2020 года имеет множество функций и различных параметров расчёта, с установкой исходных данных. Соответственно, в результате чего, получится произвести более точный расчет ипотеки Сбербанка онлайн и узнать точную процентную ставку на 2020 год, по выбранной ипотечной программе, в соответствии с условиями кредитования. Таким образом, клиент сможет самостоятельно провести абсолютный анализ предлагаемых банком программ ипотечного кредитования, выбрать и получить самый выгодный ипотечный кредит в Сбербанке в 2020 году.

Основные функции и параметры ипотечного калькулятора:

- Выбор цели ипотечного кредита;

- Установка стоимости недвижимости;

- Расчет ипотеки с первоначальным взносом;

- Установка желаемого срока кредитования;

- Наличие зарплатной карты Сбербанка;

- Возможность страхования жизни и имущества;

- Электронная регистрация прав собственности;

- Возможность получить скидку на недвижимость от застройщика;

- Возможность оформить ипотеку по программе «Молодая семья».

Калькулятор ипотеки Сбербанка 2021 года

Ипотечный калькулятор Сбербанка 2021 года имеет множество функций и различных параметров расчёта, с установкой исходных данных. Соответственно, в результате чего, получится произвести более точный расчет ипотеки Сбербанка онлайн и узнать точную процентную ставку на 2021 год, по выбранной ипотечной программе, в соответствии с условиями кредитования. Таким образом, клиент сможет самостоятельно провести абсолютный анализ предлагаемых банком программ ипотечного кредитования, выбрать и получить самый выгодный ипотечный кредит в Сбербанке в 2021 году.

Основные функции и параметры ипотечного калькулятора:

- Выбор цели ипотечного кредита;

- Установка стоимости недвижимости;

- Расчет ипотеки с первоначальным взносом;

- Установка желаемого срока кредитования;

- Наличие зарплатной карты Сбербанка;

- Возможность страхования жизни и имущества;

- Электронная регистрация прав собственности;

- Возможность получить скидку на недвижимость от застройщика;

- Возможность оформить ипотеку по программе «Молодая семья».

Как осуществляется перерасчет

Возможность частичного или абсолютного досрочного погашения ипотеки предусмотрена Федеральным законом №284, принятым в 2011 году. Согласно ему:

- Финансовое учреждение претендует на уплату только тех процентов, которые начислялись до даты ликвидации задолженности (иногда – на уплату лишь части этих процентов).

- Выплата процентов ипотечником должна осуществляться только по фактическому займу долга.

- Финансовая организация не вправе требовать выплаты процентов больше, чем было начислено за пользование заемными финансами.

Способ перерасчета и объем финансов, необходимых для досрочного погашения задолженности по ипотеке, зависят от используемого вида платежей. Их бывает два:

- Аннуитетные. Банк суммирует сумму займа с процентами и разбивает итоговое число на несколько равных платежей. Приведем такой пример. Пусть вы взяли ипотеку на 1 млн. р. под 10% годовых на 5 лет. Тогда за 5 лет переплата составит 50%, что приравнивается 0,5 млн. р. Вам придется выплатить и основной долг, и проценты. А это уже 1,5 млн. р. 5 лет – это 60 месяцев. Поэтому каждый месяц нужно будет вносить сумму, равную частному от деления 1,5 млн. р. на 60. Платеж составит 25 тыс. р. В первые расчетные периоды большую часть выплат будут составлять проценты, затем они сравняются с выплатами основной задолженности, а к концу действия ипотеки их доля будет наименьшей.

- Дифференцированные. Банк начисляет проценты только на фактический объем долга каждый месяц. Поэтому платежи от одного периода к другому меняются в меньшую сторону. Но их величина за первый месяц несколько выше, чем при аннуитетных платежах. Но за последние периоды они будут существенно ниже. Для примера возьмем те же данные, что и выше. За первый месяц нужно будет заплатить 1/12 от годового процента по долгу (получится 1% от миллиона) + 1/60 часть самой задолженности (поскольку в месяцев). После расчета получим те же 25 тыс. р. Но проценты в следующем месяце будут начисляться на сумму, равную разности 1 млн. р. и 16 тыс. 666 р. Поэтому платеж составит около 24 тыс. 860 р.

Сам перерасчет, независимо от метода совершения платежей, может быть осуществлен двумя способами:

- Путем уменьшения срока платежей (пример: нужно было платить 5 лет, а после частично досрочного погашения – 2 года);

- Путем уменьшения платежа (пример: нужно было каждый месяц платить 25 тыс. р., но придется вносить только 10 тыс. р.).

Рассмотрим, как будет происходить перерасчет ипотеки в обоих случаях в зависимости от типа совершаемых платежей.

Первый взнос на покупку вторичной недвижимости

Размер стартового платежа в этом случае начинается от 20%. Если человек не может подтвердить размер дохода, показатель повысится до половины стоимости жилья. Переплата начинается от 9,5% годовых.

Сбербанк производит проверку каждого клиента. Для этого используется так называемый метод скоринга. Суть способа состоит в начислении баллов за несоответствие гражданина тем или иным параметрам. В перечень характеристики входят:

- регулярность внесения платежей по ранее одобренным кредитам;

- количество возобновляемых займов, полученных заемщиком;

- продолжительность КИ и количество ранее полученных займов;

- количество раз, которое лицо обращалось за кредитом в течение 2 лет.

Учитываются доходы с места текущей работы. Необходимо осуществлять деятельность в течение минимум полугода. Учитывается общий размер зарплаты. Доход заемщика должен превышать прожиточный минимум в два раза и более. В расчет принимается доход на каждого члена семьи. Общий размер выплат по кредиту не должен быть больше 50% от зарабатываемых денежных средств.

Как посчитать ипотеку самостоятельно?

Заимодатели не скрывают условия предоставляемых денежных займов. Но даже при наличии схожих условий клиент должен помнить, что у разных заемщиков в одном и том же банке в отдельных случаях могут различаться процентные ставки по ипотеке и предоставляемая банком сумма. Каждое конкретное обращение, так или иначе, рассматривается кредитором индивидуально. Однако всегда можно посчитать ипотеку в Сбербанке, как и в любом другом, через ипотечный калькулятор в онлайн режиме или самостоятельно

Для этого важно знать несколько простых правил:

Расчет необходимых параметров зависит от формы выбранного платежа: аннуитетного или дифференцированного. Аннуитетный фиксированный платеж состоит не только из основной части долга, но и из процентов. При этом в самом начале должник гасит именно насчитанные банком проценты, а только позже, в последние несколько лет выплаты ипотеки, отдает сумму основного долга. А дифференцированный различный по суммам платеж на начальном этапе гораздо выше, чем в конце. Зато основной долг гасится уже с первых платежей, а проценты насчитываются лишь на оставшуюся после очередной выплаты сумму. Как рассчитать ипотеку в Сбербанке в таком случае? Прежде всего, нужно знать, каким типом платежей будет гаситься долг.

- Расчет должен производиться в той валюте, в которой будет предоставлен желаемый кредит. Однако многие банки предлагают одни и те же займы со схожими условиями выплаты, но в разных валютах. И от вида валюты может зависеть процентная ставка. Из-за чего кредит, взятый в долларах, может быть выгоден для выплаты даже в случае сильных курсовых колебаний, если проценты по такому долгу очень низки. Поэтому лучше сделать все возможные подсчеты сразу и увидеть, как рассчитать ипотеку в ВТБ 24 в зависимости от валюты, и как от этого меняется процент, сроки выплат и сумма переплаты долга.

- Также в расчеты обязательно нужно заложить возможные дополнительные расходы, которые уйдут на оформление самого займа. В итоге самая простая формула займа состоит из стоимости недвижимости плюс дополнительных расходов, минус первый взнос, если таковой предполагается видом ипотеки.

Но если сложностей с подсчетом общего долга обычно не возникает, то от процентной ставки и различных банковских комиссий зависит, как посчитать переплату по ипотеке. Кстати, эти комиссии начисляются в течение всего срока действия кредита. Самый грубый способ подсчета при этом таков: берется сумма нужной ипотеки, умножается на срок выплаты, полученный результат умножается на процентную ставку.

Однако насчитанная таким образом цифра на деле в несколько раз превышает тот, который будет рассчитан банком, так как сумма самого долга уменьшается с каждый платежом, а проценты считают на остаток. И если аннуитетный платеж еще можно высчитать самому, зная процентную ставку, благодаря его фиксированному типу. То, как посчитать ежемесячный платеж по ипотеке с дифференцированным платежом правильно могут рассказать только банковские специалисты.

Что можно узнать, если рассчитать ипотеку Сбербанка до подписания кредитного договора

Возможность рассчитать стоимость ипотеки в Сбербанке позволяет заблаговременно узнать итоговую стоимость приобретаемой недвижимости с учетом переплаты. Кроме этого, с помощью предварительного расчета кредита, Сбербанк предлагает ознакомиться с графической информацией об оплате с наглядным отображением ежемесячных платежей и остатком суммы задолженности (график платежей).

Для того чтобы понять как правильно рассчитать ипотеку в сбербанке, следует знать, что условиями кредитования может быть предусмотрено аннуитетное или дифференцированное погашение основной суммы долга и процентов по ней. Основное отличие этих двух способов заключается в том, что первый вариант предполагает внесение одинаковой суммы каждый месяц, а второй — разной (с постепенным уменьшением).

Аннуитетный метод будет более выгоден тем, кто предполагает досрочное погашение, ввиду того, что по этой схеме происходит первоначальное погашение процентов, а затем уже основной суммы долга. Дифференцированное начисление процентов предпочтительно тем заемщикам, которые не уверены в стабильности будущих доходов, так как основная финансовая нагрузка при такой схеме приходится на первую половину кредитного срока.

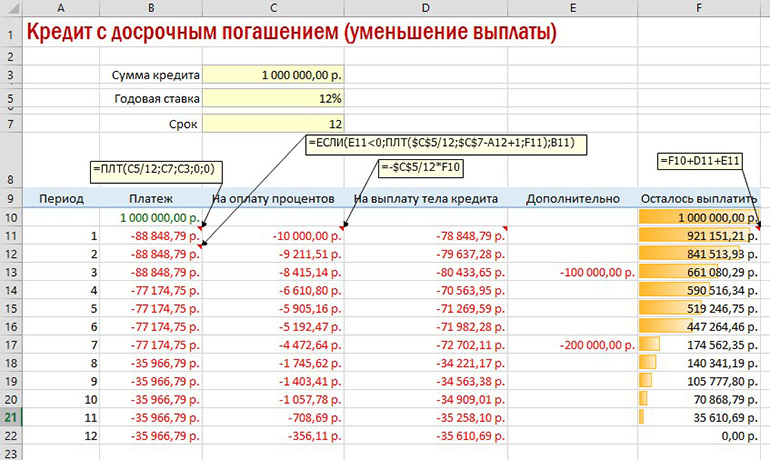

Можно ли самому высчитать размер и график платежей

Самостоятельный расчет параметров кредита можно выполнить в Excel. Для определения размера ежемесячного взноса используется встроенная функция ПЛТ.

Самостоятельно необходимо задать только 3 ее параметра:

- ставку кредитования;

- срок;

- изначальный размер долга.

Посчитать, какая доля от перечисляемой суммы будет приходится на погашение процентов, можно по формуле:

Остаток долга на дату платежа х Ставка х Длительность платежного периода в днях / Количество дней в году

Найдя разницу между размером взноса и суммой, уходящей на вознаграждение банку, можно узнать, насколько уменьшится основной долг.

Особенности ипотеки как займа

– это разновидность залога, служащего страховкой для того кредитора, который выдал деньги в долг. В качестве залога выступает обычно имущество, приобретаемое заёмщиком – недвижимость (квартира, доля в квартире, дом, коттедж). Но таковым обеспечением может быть и уже имеющаяся жилплощадь.

Собственником любого из этих объектов остаётся покупатель, однако при нарушении им долговых обязательств кредитор вправе отсудить залоговое имущество в свою пользу. Лицо, купившее жилье путём получения ипотечной ссуды, лишено права распоряжаться этой собственностью. То есть без разрешения кредитодателя продавать, дарить, обменивать её нельзя.

Сегодня банки разработали множество подобных программ. Определиться с тем, какой ипотечный продукт вам больше всего подходит, вы сможете, изучив ниже размещённый список основных доступных на отечественном финансовом рынке вариантов ипотеки. Она предоставляется:

- На жильё в новостройке.

- На квартиру на вторичном рынке жилья.

- На земельный участок.

- На строительство или покупку загородного дома.

Кроме того, существуют следующие виды ипотечного кредитования:

- Для молодых семей.

- Без первоначального взноса.

- .

- и прочие.

Популярные программы ипотечного кредитования от разных банков

В 2020 г. наиболее востребованными можно считать программы 3 банков. В первую очередь это Сбербанк. Он предлагает 12 программ для физических лиц, в рамках которых можно взять ипотеку на любой объект: от гаража и однокомнатной квартиры до загородного дома.

Минимальная ставка составляет:

- 2,6% – в рамках господдержки 2020 г.;

- 4,6% – на квартиру в новостройке;

- 7,8% – на вторичное жилье;

- 8,5% – на рефинансирование.

Второе место по популярности занимает ВТБ. Его преимущество – меньший первоначальный взнос для тех, кто оформляет кредит по 2 документам. В Сбербанке он составляет 50% от стоимости жилья, в ВТБ – 30%.

Минимальная ставка составляет:

- 6,5% – в рамках программы господдержки;

- 7,9% – для других предложений, в т.ч. и по рефинансированию.

Третье место у Россельхозбанка. Это во многом обусловлено наличием программы «Сельская ипотека». При участии в ней можно получить кредит под 2,7% годовых.

Второе предложение, условия которого сильно отличаются от тех, которые можно найти в других банках, – это «Ипотечные каникулы». Ставка начинается от 9,5%. В первый год после заключения договора вносить платежи не требуется. Но воспользоваться программой можно только при покупке жилья у партнеров банка.

Ипотека в Сбербанке в 2021 году, условия ипотеки

Ипотека Сбербанка является самым востребованным банковским продуктом на рынке кредитования. В 2021 году в Сбербанке созданы самые выгодные условия по ипотеке. Сбербанк в 2021 году предлагает большой выбор ипотечных программ для физических лиц и бизнеса (юридических лиц). Клиентам Сбербанка доступны все ипотечные кредиты с Государственной поддержкой, по программам субсидирования и низкими процентными ставками.

Ипотечные программы Сбербанка 2021 года

- Ипотека Сбербанка 2021 на вторичное жилье

- Ипотека на новостройку (квартира в новостройке)

- Ипотека в Сбербанке на строительство частного дома

- Ипотека Сбербанка на дом с земельным участком

- Ипотека на земельные участки под ИЖС

- Ипотека под залог имеющейся недвижимости

- Ипотека с Господдержкой для молодых семей с детьми

- Ипотека для молодой семьи в 2021 году, Госпрограмма

- Ипотека под материнский капитал в 2021 году

- Военная ипотека Сбербанка, условия предоставления

- Ипотека по двум документам, без подтверждения доходов

- Рефинансирование ипотеки других банков в Сбербанке

ОСНОВНЫЕ УСЛОВИЯ ПО ИПОТЕКЕ НА 2021 ГОД

- Процентная ставка по ипотеке: от 1,7% до 11,9%

- Сумма ипотеки: от 300’000 до 30’000’000 рублей

- Срок ипотечного кредита: от 1 года до 30 лет

Первоначальный взнос по ипотеке в 2021 году

Минимальный первоначальный взнос по ипотеке в 2021 году в Сбербанке составляет 15 % от стоимости недвижимости. Ипотека без первоначального взноса в 2021 году в Сбербанке не предоставляется. По программе «Ипотека плюс материнский капитал», первоначальный взнос или его часть, можно покрыть с помощью материнского капитала.

Процентные ставки по ипотеке в 2021 году

Минимальная процентная ставка по ипотеке в Сбербанке в 2021 году остается на прежнем уровне и составляет 7,6 % годовых. Данная ставка распространяется на ипотечные кредиты, направленные на покупку квартиры в строящемся многоквартирном доме, при соблюдении некоторых условий банка, а именно:

- Цель ипотечного кредита – Покупка квартиры в новостройке;

- Первоначальный взнос должен составить не менее 20 %, от стоимости;

- Срок ипотечного кредитования не должен превышать 7 лет;

- Получение зарплаты или пенсии на зарплатную карту Сбербанка;

- Страхование жизни в аккредитованных Сбербанком компаниях;

- Электронная регистрация прав собственности на недвижимость.

Снижение процентной ставки по ипотеке в Сбербанке в 2021 году

- На 0,5 % — для зарплатных клиентов Сбербанка;

- на 1,0 % — в случае страхования жизни заемщика;

- на 0,3 % — при покупке квартиры на ДомКлик;

- на 0,4 % — по программе «Молодая семья»;

- на 0,3 % — при онлайн регистрация сделки;

- до 6,7 % — скидка от застройщика на 1 год.

Кому предоставляется ипотека

На ипотеку от Сбербанка могут претендовать лица, которые соответствуют таким требованиям:

- наличие гражданства Российской Федерации;

- отношение к возрастной группе от 21 года до 75 лет – верхний предел рассчитывается к моменту завершения действия долгового соглашения;

- иметь общий трудовой стаж сроком не менее 1 года за предыдущие 5 лет – из них не менее 6 месяцев на действующем рабочем месте;

- супруги в обязательном порядке становятся созаемщиками, за исключением случаев, когда между ними заключён брачный договор.

По желанию заемщика есть возможность привлечения поручителей или созаемщиков, но в количестве не более трёх. В дальнейшем в зависимости от выбранной программы ипотечного кредитования понадобится предоставить определенный пакет документации.

Как рассчитать аннуитетный платеж по ипотеке

При подписании ипотечного договора кредитный специалист обязательно поинтересуется, по какой схеме заемщик хочет выплачивать долг: аннуитетной или дифференцированной. Они отличаются между собой размерами ежемесячных платежей, хотя вся сумму кредита в обоих случаях является одинаковой.

Если выбрать аннуитетную схему, то далее ежемесячно следует вносить абсолютно одинаковую сумму, и так — до конца срока кредитования. Размер платежа никак не меняется, он рассчитывается один раз, то есть при заключении ипотечного договора. Сумма дога равномерно распределяется на весь срок.

Например:

Формула, как рассчитать платеж по ипотеке для аннуитетной схемы:

АП=СК*(ПС/1-(1+ПС)-кп), где:

АП — аннуитетный платеж, который вносится каждый месяц до конца срока кредитования.

ПС — годовая процентная ставка.

СК — вся сумма взятого кредита.

КП — количество периодов.

Другой вариант формулы:

Как рассчитать аннуитетный платеж по ипотеке

Формула позволяет точно рассчитать, сколько нужно платить по ипотеке каждый месяц. Получившаяся цифра включает в себя все — и сумму основного долга, и начисляемых процентов. Это и есть тот самый платеж, который из месяца в месяц будет совершенно одинаковым. Он не меняется: не сокращается и не увеличивается.

Для многих потребителей удобно знать точную цифру своей задолженности и выплачивать одинаковые суммы ежемесячно. В отличие от дифференцированной схемы, в самом начале не нужно переводить самые большой размер платежей. Но и в конце они будут точно такими же, как и в начале, то есть не уменьшатся.

Схемы погашения

При оплате ипотечного кредита применяются две системы погашения — аннуитетная и дифференцированная. При аннуитетной системе заёмщик погашает задолженность на протяжении всего срока кредитования равнозначными платежами. Такой способ очень удобен для потребителей, позволяет спланировать семейный бюджет на следующие месяцы. Однако есть и недостатки, в начале периода кредитования преимущественная часть платежа направляется на оплату процентов, а погашение основного долга происходит во второй половине срока.

Дифференцированная схема подразумевает оплату основного долга с первого платежа. Сумма ежемесячных взносов постепенно уменьшается, самые крупные платежи приходятся на начало срока займа. Переплата при дифференцированной схеме значительно ниже по сравнению с аннуитетными взносами. На практике чаще всего применяется аннуитетная система оплаты.

Немаловажное значение при оформлении ипотеки имеет уровень дохода заёмщика и его супруга. Заимодавцы стараются не допускать ситуации, когда ежемесячный взнос превышает 40% от совокупного дохода

Высокая кредитная нагрузка может привести заёмщика к долговой яме.

У каких банков есть свои ипотечные калькуляторы

Собственные калькуляторы ипотеки для определения параметров ипотеки предлагают такие банки, как:

- Сбербанк;

- ВТБ;

- Альфа-Банк;

- Уралсиб;

- Росбанк;

- Совкомбанк;

- Россельхозбанк.

Подобный сервис дает возможность учесть различные условия, которые дают потенциальному заемщику право на снижение ставки, например:

- наличие зарплатной карты банка;

- работа в бюджетной сфере или в государственной компании;

- хорошая кредитная история.

Также можно провести расчет и с учетом обстоятельств, которые, согласно правилам выбранного банка, приведут к увеличению ставки:

- ведение деятельности в качестве ИП;

- отказ от страхования;

- первый опыт сотрудничества с этим кредитором.

Поскольку каждая финансовая организация устанавливает свои правила для индивидуального снижения/увеличения базовой ставки, учесть дополнительные факторы при расчете на стороннем калькуляторе сложно.

Основная информация

Получить ответы на любые вопросы можно как непосредственно в любом банковском отделении, позвонив на официальную горячую линию, или же прочитав эту статью. Минимальный размер первоначальной платы устанавливается на основании правил ипотечного процесса и вносится при оформлении ипотечного договора. Исключительно после погашения первого взноса продолжается оформление ипотеки. При возникновении ситуации, когда предоставленная клиентом сумма меньше допустимого порога, заявка на кредитование отправляется на повторное рассмотрение сотрудниками банка. После этого принимается решение, которое, в большинстве случаев, склоняется в сторону отказа.

Первоначальная сумма, которая превышает требуемый минимум, в свою очередь, сильно увеличивают вероятность получения положительного ответа на отправленную заявку (даже для потребителя с плохой кредитной историей). При большей первоначальной плате, банк берёт на себя возможные риски, которые возникают при финансировании недобросовестных лиц. Как правило, сотрудники учреждения руководствуются предоставленной суммой, так как даже при дефолте она сможет погасить расходы компании путём продажи залогового имущества.

Оформление заявки на ипотеку онлайн

Подавая заявление на получение ипотеки онлайн можно сэкономить 0.4%. Для этого необходимо рассчитать кредит, используя ипотечный калькулятор, далее заполнить онлайн анкету-заявление с данными полученными при расчете ипотеки на кредитном калькуляторе. И прикрепить копии документов.

Необходимые документы на получение ипотечного кредита

Если вы выбрали ипотеку с подтверждением дохода, то вам необходимо получить по месту работы справку 2-НДФЛ. Обязательно вначале получите форму справки в банке, так как у каждого банка своя форма и чужие они не принимают. Если вы выбрали ипотеку без подтверждения дохода (обычно увеличивается процент) тогда вам форма 2-НДФЛ не нужна. В обоих случаях вам потребуется также предъявить российский паспорт и один документ на выбор (заграничный паспорт, вод. удостоверение или военный билет).

Сейчас банки рассматривают кредит очень быстро. Обычно это занимает не более 2-х дней. В течении этого времени вам должна прийти смс с результатом – одобрили вам ипотеку или нет. В случаи одобрения ипотеки, вам необходимо явится в отделение банка с оригиналами всех документов в течении 30 календарных дней. По истечении этого срока, вам придется подавать заявление повторно.

Процентные ставки для расчета ипотеки онлайн

| Банк | Программа | Ставка | Сумма | Срок |

|---|---|---|---|---|

| Военная ипотека | 9.2% | 2502000р | 20 лет | |

| Гараж/машиноместо | 10% | 30000000р | 30 лет | |

| Загородная недвижимость | 9.5% | 100000000р | 30 лет | |

| Ипотека для участников программы реновации | 9.4% | 100000000р | 30 лет | |

| Ипотека с господдержкой для семей с детьми | 5% | 12000000р | 30 лет | |

| Вторичное жилье | 8.6% | 60000000р | 30 лет | |

| Залоговая недвижимость | 9.4% | 60000000р | 30 лет | |

| Ипотека для военных | 8.8% | 2840000р | 20 лет | |

| Ипотека с господдержкой | 5% | 12000000р | 30 лет | |

| Новостройка | 8.6% | 60000000р | 30 лет | |

| Новоселы | 8.1% | 60000000р | 30 лет | |

| Военная ипотека | 8.8% | 2814000р | 25 лет | |

| Рефинансирование | 8.9% | 45000000р | 30 лет | |

| Семейная ипотека | 4.5% | 12000000р | 30 лет | |

| Военная ипотека | 8.75% | 2700000р | 27 лет | |

| Дом мечты | 9.3% | 20000000р | 30 лет | |

| Ипотека по двум документам | 10.3% | 8000000р | 25 лет | |

| Ипотека с господдержкой для семей с детьми | 4.7% | 12000000р | 30 лет | |

| Ипотечное жилищное кредитование (вторичный рынок) | 9.1% | 60000000р | 30 лет | |

| Готовое жилье | 9.19% | 50000000р | 30 лет | |

| Строящееся жилье | 8.49% | 50000000р | 30 лет | |

| Под залог имеющегося жилья | 13.19% | 50000000р | 30 лет | |

| Рефинансирование | 8.69% | 50000000р | 30 лет |

ТОП5 банков: по выдаче кредитов

Кредитный калькулятор Сбербанка 2021

Ипотечный калькулятор ВТБ 2021

Кредитный калькулятор Газпромбанка 2021

Ипотечный калькулятор Россельхозбанка 2021

Кредитный калькулятор Альфа-Банка 2021

Ипотечный калькулятор Сбербанка 2021

Кредитный калькулятор ВТБ 2021

Ипотечный калькулятор Газпромбанка 2021

Кредитный калькулятор Россельхозбанка 2021

Ипотечный калькулятор Альфа-Банка 2021

Ипотечные калькуляторы банков

От 5%

Сбербанк

От 5%

ВТБ

От 4.5%

Газпромбанк

От 4.7%

Россельхозбанк

От 8.49%

Альфа-Банк

От 7%

Московский Кредитный Банк

От 7.95%

Банк «ФК Открытие»

От 6%

ЮниКредит Банк

От 4.99%

Райффайзенбанк

От 6.99%

Росбанк

От 4.5%

Промсвязьбанк

От 8.9%

Россия

От 6%

Совкомбанк

От 4.99%

Банк «Санкт-Петербург»

От 4.5%

Ак Барс

Ситибанк

От 4.9%

Банк Уралсиб

Почта Банк

От 6.9%

СМП Банк

Тинькофф Банк

От 7.6%

Московский Индустриальный Банк

От 8.85%

Связь-Банк

Русский Стандарт

От 4.9%

Банк ДОМ.РФ

Восточный Банк

От 4.5%

Возрождение

От 4.99%

Абсолют Банк

От 9.1%

Сургутнефтегазбанк

Хоум Кредит Банк

От 9.5%

Уральский Банк Реконструкции и Развития

От 4.9%

Банк Зенит

Ренессанс Кредит

От 6%

РНКБ

Кредит Европа Банк

ОТП Банк

От 9.9%

МТС Банк

От 4.9%

Транскапиталбанк

Русфинанс Банк

От 5%

Запсибкомбанк

От 4.9%

Банк Финсервис

От 11%

СКБ-Банк

От 10%

Союз

От 8.5%

Металлинвестбанк

Локо-Банк

Росгосстрах Банк

БКС Банк

От 4.9%

Примсоцбанк

От 10%

Банк Интеза

Как рассчитать ипотеку в Сбербанке под 6 5 процентов

Чтобы рассчитать ипотечный кредит, выберите один из вариантов меню:.

- Прежде всего, определитесь с целью. Это может быть покупка готового жилья, квартира в новостройке, строительство загородного дома. Также есть варианты военной ипотеки, для семей с детьми, для строительства гаража и так далее.

- Следующее – укажите стоимость недвижимости, сумму взноса и срок ипотечного кредитования.

- Установите дополнительные параметры: наличие зарплатной карты, взятие страховки, электронная регистрация права собственности и другое.

- Чтобы правильно рассчитать ипотеку, установите все параметры точно в соответствии с условиями выбранной вами ипотеки.

Пошаговая инструкция по использованию

Пошаговая инструкция по использованию ипотечного калькулятора выглядит следующим образом:

- открываем программу;

- вводим в поля формы все необходимые данные – стоимость приобретаемого жилья, применяемую к конкретно вашему случаю процентную ставку, сумму кредита и срок, на который он оформляется. Также нужно указать размер первоначального взноса, который вы готовы уплатить;

- запускаем калькулятор;

- получаем результаты расчетов – сумму ежемесячного платежа, общий размер переплаты, стоимость жилья с учетом конкретной процентной ставки.

Точность расчета ипотеки напрямую зависит от того, насколько достоверные сведения вы введете. Поэтому советуем заранее изучить условия всех кредитных программ, реализуемых Сбербанком, определиться с выбором одной из них.

Особенности калькулятора Сбербанка

Сбербанк предлагает эффективный финансовый инструмент, способный в онлайновом режиме:

- определить возможность и предельный размер досрочного

погашения ипотечного займа; - рассчитать сумму ипотеки за весь кредитный период;

- определить размер ежемесячных выплат по «телу» кредита;

- рассчитать ежемесячную процентную ставку;

- определить размер переплаты в процентах и денежном эквиваленте.

Полученный результат позволяет разобраться во всех нюансах, выбранной программы, объективно оценить собственные финансовые возможности и принять осознанное решение в отношении оформления ипотеки.

Аннуитетные и дифференцированные платежи

Но сегодня услуги онлайновых калькуляторов предлагаются каждым уважающим себя банком. Аналогичный сервис Сбербанка отличается на их фоне реальностью расчетов платежей по двум схемам: аннуитетным и дифференцированным.

- Аннуитентный вариант учитывает совокупность суммы основного долга и начисленных по нему процентов, которая вносится равными частями на протяжении всего периода кредитования.

- Дифференцированный расчет подразумевает начисление процентов на невыплаченную часть займа и ежемесячное уменьшение платежа.

Апробировав обе схемы с помощью ипотечного калькулятора 2021, клиент Сбербанка может выбрать оптимальный вариант, не прибегая к помощи консультантов. Этот эффективный инструмент также будет полезен:

- при выборе оптимальной суммы ежемесячных платежей рассчитанных, исходя из реальных доходов клиента;

- при получении подробностей о предполагаемых выплатах по процентам и по кредитному «телу»;

- при расчете возможного досрочного погашения ипотеки.

Применение ипотечного калькулятора актуально не только для юридических лиц, ИП и пенсионеров, наиболее выгодные условия предусмотрены Сбербанком для физических лиц – держателей карт заработной платы.

Нюансы досрочного погашения

Предоставление Сбербанком ипотеки в 2021 году по аннуитентной схеме предполагает погашение долга равномерными ежемесячными «порциями» на всем протяжении действия договора. Это значит, что сначала осуществляется выплата процентов, а ближе к завершению списывается основная сумма займа. Досрочное погашение ипотечного кредита в начальные годы дает возможность ощутимо сэкономить на переплате.

Пользуясь кредитным калькулятором, можно рассчитать промежуточные результаты частичной или полной досрочной ипотечной выплаты. При использовании материнского капитала и подсчете общей суммы долга, в калькуляторе, либо отмечают соответствующий пункт, либо в графу досрочного погашения вносят размер доступных денежных средств.

Заемщик, получивший возможность внесения крупной суммы однократным платежом может обратиться не только в офис Сбербанка, где после рассмотрения его заявления будет сразу подготовлен новый договор. Он также может досрочно погасить ипотеку через личный онлайновый кабинет в Сбербанке. Как только клиент досрочно погасит задолженность в полном объеме, приобретенная недвижимость перейдет в его собственность.

Плюсы онлайн-калькулятора Сбербанка:

- отсутствие регистрации:

- совершенно бесплатный;

- проверенные формулы расчетов;

- моментальный онлайн-расчет;

- возможность рассчитать остаток, после досрочного погашения ипотеки;

- регулярное обновление ключевых данных;

- универсальность, позволяющая рассчитать любой ипотечный кредит (в рамках специальных кредитных линий или без первоначального взноса).

Для успешного получения результатов вносятся значения таких базовых показателей, как процентная ставка, длительность периода и сумма ипотечного аванса.

Ипотека Сбербанка в 2019-2020: ставки

Сбербанк — флагман отечественной банковской системы. Он тесно сотрудничает с государством, предлагая новые пути решения квартирного вопроса.

Мы провели детальный анализ каждого метода, предлагаемого Сбербанком, и выявили их сильные и слабые стороны.

Важно: Российский рынок коммерческих банков работает по одной схеме. Изменяется внешняя оболочка и процентные ставки — внутренний процесс регламентирован законом

Снижение ставки по ипотеке в Сбербанке

Например, двигаясь в русле стандартной кредитной системы, банк снижает годовую процентную ставку, если перевести в его ведомство зарплатный или пенсионный счет.

Но посмотрим на схему с другой стороны. Выходит, что компания повышает ставку, если заемщик не согласен на некоторые условия компании.

Среди таких условий:

- Сумма первоначально взноса меньше 20% (+0.2%);

- Отказ от страхования (+1%);

- Кредит без подтверждения дохода и оплата менее 50% суммы (+0,3%).

Важно: Для каждой ипотечной программы свои надбавки. Настоятельно рекомендуем сразу спрашивать о них у менеджеров банка, а затем прибавлять их к расчету на калькуляторе

Кроме того, ставка формируется на основе кредитной истории клиента, его дохода и наличия поручителей.

Исключение — наличие брачного договора, регулирующего финансовое распределение внутри семьи.

Минимальная ставка

По условиям ипотеки Сбербанка, граждане, не попадающие под льготную категорию, могут получить минимальную ставку в 8%.

Для этого необходимо внести предоплату свыше 20%, оплатить займ за 7 лет и застраховать жизнь.

Воспользуйтесь калькулятором SIBSO, чтобы рассчитать свой кредит по минимальной ставке Сбербанка и определить, насколько выгодно будет соглашаться на такие условия.