Что делать если банк заблокировал карту — сроки разблокировки и порядок обращения

Содержание:

- Как избежать блокировки банковской карты?

- Как не попасть под подозрение

- Правила безопасного пользования банковскими картами

- 10 действий, приводящих к блокировке банковской карты

- Как происходит блокировка карты по новому закону, без согласия клиента?

- Что делать, если отказали в разблокировке

- Как разблокировать карту Сбербанка, если сам заблокировал

- Способы и нюансы блокировки карты

- Блокировка карта Сбербанка при отрицательном балансе

- Заблокировать карту сайте Сбербанка

- Какие действия банковская структура считает подозрительными

- За что Сбербанк может заблокировать карту?

- Порядок действий при блокировке

- Потеря доступа к карте

- Советы, как избежать блокировки

- Выводы

Как избежать блокировки банковской карты?

Зачастую, блокировка совершается из-за нестандартных операций по карте.

Избежать блокировки банковской карты возможно.

Следуйте таким простым рекомендациям:

- Уведомите банковских работников о предстоящей поездке за границу РФ. Вы можете позвонить в банк, написать консультанту в интернет-чате.

- Оформите вторую карту по тому же счету. Так вы сможете воспользоваться средствами по счету, если первую карту заблокируют.

- Снимайте деньги только в банке или терминалах, установленных в отделениях банков. Мошенники часто оснащают банкоматы скимминговыми устройствами и копируют карты. При снятии денег и введении пин-кода закрывайте рукой клавиатуру терминала.

- Совершайте покупки, расплачиваясь наличными средствами. Если вы боитесь, что где-то вашу карту будут использовать в обманных, мошеннических целях, держите ее при себе и расплачивайтесь «наличкой». Например, в ресторане не передавайте карту официанту.

- Узнайте заранее бесплатный номер телефона контактного центра, по которому можно позвонить в случае блокировки. При решении вопроса сразу же, карту разблокируют в одночасье.

- Не передавайте данные неизвестным лицам, звонящим вам и представляющимся сотрудниками банка.

Будьте бдительны и внимательны, тогда карту не заблокируют!

Как не попасть под подозрение

Банки не имеют права раскрывать все критерии, используемые при выявлении подозрительных операций. Но клиент может существенно снизить вероятность подозрений в отношении себя, соблюдая ряд простых рекомендаций:

- ИП нельзя использовать карту частного лица для получения денег от покупателей (заказчиков) и расчетов с поставщиками, подрядчиками. Для проведения таких операций надо открыть расчетный счет и при необходимости получить корпоративную карту.

- Не стоит заниматься незаконной предпринимательской деятельностью. Бизнес довольно просто зарегистрировать, а неуплаченные налоги не стоят возможных проблем в будущем, которые приведут к значительно большим потерям.

- Не надо оформлять на себя бизнес, если в нем не планируется принимать участия. Нельзя соглашаться даже с просьбами близких друзей или родственников стать номинальным директором или ИП.

- Использование наличных стоит свести к минимуму. Снимать наличку надо только при наличии действительной необходимости. Лучше пользоваться возможностью оплачивать покупки с карты.

- Нельзя передавать карты или доступ к онлайн-банкингу третьим лицам (даже родственникам). Платежные инструменты могут использоваться в транзитных операциях и для обналичивания незаконных средств. Не стоит соглашаться также принять перевод и снять деньги наличными.

- Все документы об операциях надо сохранять. Наличие договоров, накладных, квитанций и т. д. поможет проще объясниться при возникновении вопросов.

- Не стоит игнорировать запросы банка. Это только усилит подозрения. Лучше сразу начать сотрудничество и представить все запрошенные документы.

Правила безопасного пользования банковскими картами

Для того чтобы не возникало неприятностей, рекомендуем соблюдать несколько простых правил безопасности:

- Обязательно подключайте услуги SMS- и PUSH-информирования.

- Снимите блокировку SMS с коротких номеров на телефоне, чтобы вы могли своевременно получать сообщения банка о сомнительных операциях по вашей банковской карточке.

- Никогда не сообщайте информацию о банковских картах и счетах по телефону, даже работникам банка.

- Никогда не размещайте фотографии банковской карточки в сети Интернет.

- При использовании банкомата проконтролируйте, чтобы ваш ПИН-код никто не увидел: вводите его средним пальцем руки, а другими – закрывайте клавиатуру.

- Раз в 30–60 дней изменяйте ПИН-код.

- Не берите в качестве ПИН-кода простую информацию (например, год или дату рождения).

- Не храните ПИН-код рядом с банковской картой, тем более в письменном виде.

- Не пересылайте по электронной почте или в SMS данные счетов и банковских карт.

10 действий, приводящих к блокировке банковской карты

10 действий, влекущих за собой блокировку карты и счета, впервые были озвучены Сбербанком 10.07.2018.

Названные действия являются не только причиной блокировки, но и поводом для сомнения в благонадежности клиента, автоматически относят его к категории «подозрительный». По этим причинам могут быть заблокированы карты и счета как физических, так и юридических лиц

Не важно, намеренно или случайно клиент нарушает банковские правила, важно только то, что эти нарушения были. В случае многократного нарушения правил, например 5 раз подряд совершив запрещенные действия, клиент рискует войти в черный список, что навсегда лишит его возможности когда-либо воспользоваться услугами Сбербанка

Для сохранения репутации надежного клиента, лучше вообще не делать того, что финансовое учреждение может посчитать подозрительным. Судя по всему, эти правила используют многие российские банки, например «Альфа-Банк», ВТБ, «Открытие», «Тинькофф Банк» и некоторые другие. Почти стопроцентную гарантию никогда не столкнуться с проблемой, почему банк блокирует карту, дает соблюдение 10 несложных правил.

Итак, банковская карта и счет могут быть заблокированы, если:

- С расчетного счета регулярно выдаются крупные суммы на прочие нужды.

- Снимается крупная сумма сразу же после поступления денег на счет.

- Для снятия крупных сумм регулярно проводятся похожие сделки.

- Для снятия средств используются бизнес-карты.

- Поступление и снятие средств происходит в течение одного банковского дня.

- Снимаются наличные на цели, не предусмотренные при ведении бизнеса.

- Проводятся экономически неоправданные операции (например, выплата заработной платы в несколько сотен тысяч рублей в компании, подающей нулевые бухгалтерские отчеты).

- Регулярно открываются краткосрочные вклады, которые закрываются в течение месяца (сразу после того, обналичены поступившие средства).

- Осуществляется беспричинный перевод средств в другие банки, предлагающие не такие выгодные условия (например, более высокий процент за обслуживание).

- Невозможно установить участников сделки.

Как правило, карта Сбербанка блокируется в момент снятия крупной суммы, поступившей накануне (в период от 1 до 3 дней). Специалисты не рекомендуют действовать подобным образом, так как это может повлечь за собой определенные проблемы, включая передачу информации о поступлении в налоговую службу для проверки законности операции. Если финансовое учреждение обратится в ФНС, то вам придется заниматься не только вопросом снятия блокировки, но и доказывать сотрудникам налоговой, что это «чистые» деньги.

Как происходит блокировка карты по новому закону, без согласия клиента?

Порядок блокировки банковской карты таков:

- Представитель банковской организации выявляет сомнительные признаки совершенной операции с денежными средствами, согласно указанному Приказу Центробанка.

- Далее он накладывает блокировку на карту. Заметьте, только на карточку, не на банковский счет! Блокировка будет установлена на время. Максимальный срок блокировки — 2 рабочих дня. Согласие на блокировку не требуется.

- В течение 48 часов банковский специалист должен связаться с клиентом и расспросить о совершенной операции. Если клиент подтвердит совершенное действие, то блокировку снимут. Если выяснится, что владелец карты об операции ничего не знал — она будет отклонена.

- Если связаться в указанный временной период с владельцем карты для подтверждения операции не получится, блокировку все равно отменят, и средства переведут, но — только через два рабочих дня.

Отметим, что информацию обо всех попытках получить незаконный доступ к средствам клиентов банковские работники должны будут передавать теперь в Центральный Банк, в единую базу данных. Информацию из нее смогут получать только представители банковской сферы и платежных систем.

Что делать, если отказали в разблокировке

Если блокировка банковской карты со счетом в «Сбербанк» не снимается после предоставления всех запрашиваемых документов, то медлить с принятием решения нельзя.

Основанием для продолжения ограничений доступа к счету может стать недостаточная убедительность предоставленных документов. Деньги клиенту не возвращают до конца разбирательств.

Не нужно стараться напугать сотрудников банка разбирательствами или делать что-то противозаконное. Достаточно обратиться в суд, даже при очевидной безысходности.

Если суд обнаружит, что финансовое учреждение затянуло срок разбирательства более, чем на 3 рабочих дня, то в силу вступит статья из ФЗ-115, которая говорит о невозможности длительных блокировок без решения государственных органов.

Даже если требования ФЗ-115 не нарушены, но клиент не совершал незаконных операций, суд встанет на сторону последнего. При сотрудничестве с грамотным юристом истец может получить моральную компенсацию за удержание денежных средств.

Как разблокировать карту Сбербанка, если сам заблокировал

Банк предлагает два варианта как разблокировать карту Сбербанка: через Сбербанк онлайн или по телефону. Процедура занимает 2-3 минуты, при условии, что блокировка была инициирована самим владельцем.

Как разблокировать карту Сбербанка через Сбербанк онлайн (мобильный банк)

С 2019 года пользователи Сбербанк Онлайн могут разблокировать карту через мобильное приложение самостоятельно. Для этого следует в разделе детальной информации для соответствующей карты Сбербанка нажать «Разблокировать».

Как разблокировать карту Сбербанка по телефону?

Второй способ – это звонок на номер телефона 900 и дальнейшее следование инструкциям. Этот вариант подходит, если блок был установлен по инициативе клиента.

В ситуации, когда причина блокировки ошибочное введение ПИН-кода, не нужно предпринимать никаких действий, проблема решится сама через сутки.

Способы и нюансы блокировки карты

Заблокировать карту Сбербанка может не только владелец, но и другое лицо, которое обнаружило её после утери. Для этого нужно позвонить в клиентскую службу банка, телефон которой указан на карточке. Оператору необходимо сообщить номер и иные данные, указанные на ней, после чего сдать пластиковое изделие в ближайшее отделение банка.

Блокировочный процесс производится очень быстро, практически в момент обращения. Можно заблокировать карту Visa или любую другую не только путём личного посещения отделения банка, но и дистанционно.

Способы дистанционной блокировки карты:

- путём звонка на единый номер Контактного Центра Сбербанка России;

- через услугу «Мобильный банк»;

- в сервисе .

Блокировка и закрытие карты — разные процедуры.

Для закрытия карты необходимо расторгнуть договор об обслуживании в Сбербанке. Нужно заполнить заявление в ближайшем офисе банка и передать сотрудникам финансовой организации ненужную карточку. Работник банка уведомляет о закрытии банковского счёта и выдаёт соответствующую справку. Узнать, закрыт счёт или нет, можно через 45 дней — именно столько времени занимает процедура. Этот метод не используется, если карта была украдена.

Понять, заблокирована ли банковская карточка, можно воспользовавшись услугами онлайн-сервисов. Также можно обращаться к специалистам Контактного Центра по телефону горячей линии.

О том, что делать, если украли банковскую карту, и платно ли осуществляется процедура блокирования, расскажет видео. Снято каналом «Лайфхаки. Полезные советы.»

Через Контактный Центр банка

Необязательно связываться со специалистом — можно воспользоваться автоответчиком в тональном режиме набора, выбрав соответствующий раздел меню. Заблокировать карту, не дожидаясь установки связи с оператором, можно имея код клиента Сбербанка.

Дождавшись ответа специалиста, необходимо сообщить ему:

- причину блокировки;

- номер карты;

- инициалы владельца;

- кодовое слово, указанное при получении карты.

Обязательное условие — устная просьба пользователя должна быть письменно подтверждена. Придётся посетить ближайшее отделение банка, чтобы написать заявление о блокировке карты, которой пользовался человек, и прекратить доступ к счёту. Если это не будет сделано в ближайшее время, операции по карточке не приостановятся.

Можно пользоваться следующими номерами:

- 8-800-555-55-50 — справочная служба;

- 8-800-200-37-47 — номер обслуживания владельцев пластиковых карт.

Через «Мобильный банк»

Для блокировки карты Сбербанка посредством сервиса «Мобильный банк», можно выбрать один из двух способов — путём отправки смс-сообщения или посредством использования команды USSD.

Первый вариант предполагает сообщение следующих сведений:

- наименование операции (БЛОКИРОВКА, BLOCK, BLOKIROVKA; 03);

- последние четыре цифры номера карты;

- код причины блокировки.

Цифры, обозначающие коды причины блокировки:

- 0 — утеря карты;

- 1 — кража;

- 2 — карта застряла или исчезла в банкомате;

- 3 — иной вариант.

Текст смс-сообщения на номер 900 должен выглядеть так: БЛОКИРОВКА ХХХХ 1. После отправки сообщения операция подтверждается введением в специальное поле кода, который поступит в ответном СМС через несколько минут.

Второй способ блокировки карты Сбербанка — отправка специальных команд. При этом набирается сервисный номер и нажимается кнопка «Позвонить». Команда дополнительно содержит цифры короткого номера и код блокировки: *900*03*ХХХХ*1#.

Расшифровывается это так:

- 03 — команда блокировки;

- ХХХХ — последние четыре цифры банковской карточки;

- 1 — код причины блокировки.

Через Сбербанк Онлайн

Нужно войти в личный кабинет системы. На главной странице найти в списке карт ту, что нужно заблокировать.

Затем выполнить следующие действия:

- Выбрать вкладку «Операции», находящуюся напротив названия нужной карточки.

- После открытия всплывающего меню, найти и нажать «Заблокировать».

- Дождаться СМС-сообщение, содержащее секретный код.

- Ввести полученный код в специальное поле, подтверждая согласие на блокировку карты.

Блокировка карта Сбербанка при отрицательном балансе

Это самая простая ситуация когда банк блокирует карту при отрицательном балансе (кредитные карты или дебетовые карты без овердрафта) — вам достаточно пополнить счет и после того, как баланс вновь станет положительным, картой можно будет пользоваться вновь, разблокировка будет автоматической.

Кстати, иногда новые карты Сбербанка выпускаются изначально заблокированными, и чтобы её «включить» необходимо воспользоваться банкоматом: вставляете карту в банкомат, вводите ПИН-код и выполняете любую операцию с банковской картой, к примеру, проверяете баланс вашей карты — эта процедура автоматически разблокирует карту.

Для того чтобы обеспечить дополнительный уровень безопасности, кредитные карты Сбербанка, выдаваемые на руки клиенту, изначально заблокированы, и через 24 часа активизируется в автоматическом режиме.

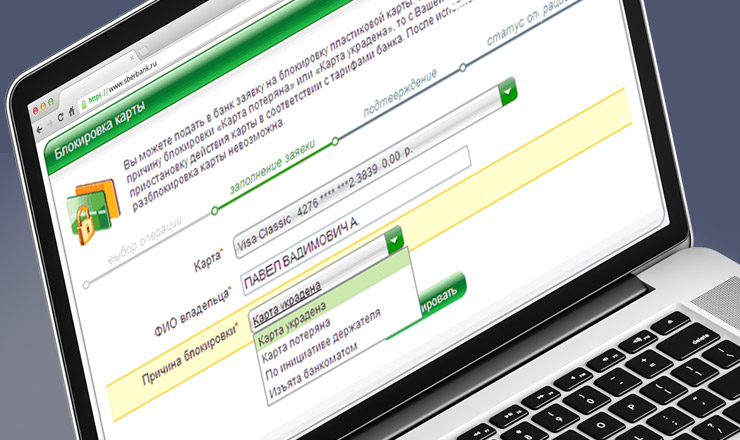

Заблокировать карту сайте Сбербанка

Для блокировки карточки на сайте банка, нужно совершить несколько действий:

- На сайте Сбербанк онлайн, следует зайти в свой личный кабинет.

- Подтвердить вход с помощью сообщения (при использовании услуги «Мобильный банк») или с помощью вкладки «Иной способ подтверждения».

- Выбрать ссылку «Карты» и нажать на карту, которую хотите заблокировать.

- Войти в операции и нажать заблокировать.

- Подтвердить блокировку.

Есть еще один способ, для этого нужно:

- В Сбербанке Онлайн заходим в личное меню и нажимаем кнопку «Заблокировать карту».

- Здесь необходимо заполнить заявку:

- Вводим данные карточки.

- Ф.И.О. владельца (обычно активируется автоматически).

- Описываем причину.

- Подтверждаем операцию.

Какие действия банковская структура считает подозрительными

Чтобы понять, могут ли заблокировать карту Сбербанка за переводы, нужно ознакомиться с причинами, которые чаще всего становятся основанием для разбирательств:

- Подозрение в краже карты. Основание для блокировки «пластика» по этой причине – трижды неправильно введенный пин-код. ФЗ-115 к этому отношения не имеет, «пластик» возвращается к работе после звонка клиента.

- Большое количество покупок за короткий срок. Карты, которые прикладываются к терминалу, не требуют ввода пин-кода, если оплачивать покупки до 1000 рублей. Злоумышленники знают об этом, поэтому стараются обналичить деньги с ворованной карты через магазины.

- Оплата товаров в других странах. Перед поездкой за границу нужно предупредить банк о том, что планируется использование карты для покупок, чтобы служба безопасности не посчитала переводы противозаконными.

- Постоянное обналичивание. Если клиент финансовой организации спешит снимать деньги с «пластика» после каждого получения, значит он боится блокировки карты. В службе безопасности об этом знают, поэтому операции считаются подозрительными.

- Обналичивание крупных сумм. Специалисты банка могут заблокировать карту, если клиент слишком часто снимает суммы свыше 600 тысяч рублей.

- Крупные транзакции на счета магазинов, торгующих оружием или медикаментами.

- Крупные переводы с карты, привязанной к счету ИП на счета других банков.

- Транзакции на суммы более 3 000 000 рублей, если их цель – покупка или продажа недвижимости.

- С карты для бизнеса совершаются переводы, которые не требуются для работы предпринимателя.

На то время, пока выясняется, есть ли в этих транзакциях мошеннический след, банк предпринимает следующие меры к клиенту:

- Онлайн-сервисы перестают работать.

- Снять наличные нельзя.

- Запрещены переводы и расчет через терминалы.

- Блокируются все выпущенные карты.

- Запрет на создание нового счета.

Если подозрительная транзакция – не первая за год, то физический или юридический банковский счет закроется без участия службы безопасности.

Реже причинами блокировки становятся ошибки в работе финансовой организации. Такие проблемы решаются по звонку в службу поддержки.

За что Сбербанк может заблокировать карту?

Все причины, почему Сбербанк может заблокировать карту, делятся на две группы: по желанию клиента и по инициативе банка. Последующие действия во многом определяются обстоятельствами, которые привели к блокировке.

Держатель карты чаще всего просит банк заблокировать ее в случае утери или при подозрении на возможность несанкционированного использования третьими лицами. В названных ситуациях можно заблокировать карту Сбербанка по телефону, через смс или мобильный банк.

Почему Сбер может заблокировать карту

Причин, по которым инициатором блокировки становится кредитная организация, гораздо больше:

Самой популярной причиной является неверный ввод ПИН-кода. Автоматическая блокировка карты осуществляется после трех ошибок. Обычно через сутки она снова становится активной. Однако если продолжать вводить неправильный ПИН-код, карта может быть изъята банкоматом.

Нередко бывает так, что Сбербанк заблокировал карту по звонку лиц, нашедших ее. Это помогает защитить денежные средства в случае утери кредитки.

Частой причиной блокировки карты становится решение суда

Если собственник кредитки не выполняет свои обязательства (например, не гасит кредит или не выплачивает алименты), на средства может быть наложен арест.

Еще одной важной причиной блокировки дебетовой или кредитной карты может стать подозрение на махинации с ней. Это помогает обеспечить безопасность денежных средств

Подозрительная активность, неуспешные попытки оплаты через интернет могут вызвать у сотрудников Сбербанка подозрения в том, что картой завладели третьи лица. В итоге доступ к ней будет приостановлен.

Важно быть внимательными и тем, кто получил в банке кредит. В договоре займа прописано, что при возникновении просроченной задолженности кредитор имеет право списать деньги с карты либо заблокировать ее в случае их отсутствия.

Держателям банковских карт полезно знать, за что их могут заблокировать. Это поможет не попасть в затруднительную ситуацию, когда срочно нужны деньги, а доступ к ним ограничен.

Порядок действий при блокировке

Обычно при блокировке карты банком или судебными приставами, на телефон приходит сообщение с предупреждением. Если карта заблокирована и вам известна причина, нужно ее устранить или дождаться автоматического снятия блокировки (в зависимости от ситуации).

В случае если причина не известна, необходимо обратится в банк за разъяснениями.

Если карту арестовали судебные приставы (что, в принципе, не законно без решения суда), то в Сбербанке не дадут ответа о причине блокировки. Будет нужно позвонить в службу судебных приставов. В этом случае только после устранения причин разблокировать карту станет возможным.

Потеря доступа к карте

Утраченная банковская карта может попасть в руки злоумышленников. В этом случае клиенту банка придется осуществить ряд простых мероприятий, позволяющих защитить денежные средства, находящиеся на расчетном счете, к которому открывает доступ активированная карта.

При потере, краже или взломе рекомендуется немедленно заблокировать действующую карту посредством обращения в офис финансового учреждения, использования аккаунта в системе интернет-банкинга или применения финансового телефона, привязанного к данному платежному инструменту.

Основные причины потери доступа к банковской карте:

Механическое повреждение носителей информации (магнитной полосы или микрочипа).

Случайная блокировка из-за невнимательности или излишней осторожности владельца карты.

Трехкратное введение неправильного ПИН-кода на этапе оплаты товаров и услуг.

Умышленная блокировка после потери, кражи или взлома карты.

Ошибки в работе банкоматов и терминалов самообслуживания.

Завершение срока действия личной кредитной или дебетовой карты.

Наличие просрочек по кредитной карте.

Изменение указанных ранее персональных данных держателя карты с последующим перезаключением договора.

Потеря данных, позволяющих использовать карту для совершения платежей.

Ошибки сотрудников финансового учреждения.

Утерянная банковская карта может стать причиной множества проблем. Во-первых, взломать карту не так уж сложно. Для этого мошенниками используются различные методики, в том числе скимминг (копирование карты), фишинг (сбор конфиденциальных данных в интернете) и вишинг (мошенничество по телефону). Во-вторых, после потери карты заемщик теряет доступ к своему банковскому счету, то есть не может совершать транзакции.

Коммерческие банки рекомендуют безотлагательно произвести блокировку утерянной или украденной карты. Для этого достаточно позвонить на специальный номер горячей линии, обратиться в ближайшее отделение банка или мгновенно получить доступ к личному аккаунту в системе интернет-банкинга. Блокирование карты предполагает временные ограничения, связанные с денежными потоками. Иными словами, карту невозможно будет использовать для оплаты товаров, заказа услуг и перевода валюты. Заблокированный баланс при этом никаким образом не мешает пополнению.

Если дебетовая карта регулярно используется для получения заработной платы, социальных выплат или пенсии, средства на нее будут поступать даже в заблокированном состоянии, но владелец платежного инструмента не будет иметь к ним доступ. Некоторые варианты блокирования позволяют ограничить лишь лимит использования средств. Например, за сутки с карты можно снять определенный процент от общей суммы.

Советы, как избежать блокировки

Клиент, использующий «пластик» от «Сбербанк» для получения прибыли, должен быть зарегистрирован как ИП. Иначе избежать блокировки карты физического лица сложно.

Большая активность счета может заинтересовать службу безопасности, особенно, если случай неединичный.

Но предоставлять в банк документы, обосновывающие легальность совершенных транзакций, до предъявления требований не стоит. Для собственной безопасности нужно хранить договоры, чеки, квитанции.

Служба безопасности финансовой организации не заинтересуется действиями клиента, если:

- Количество операций на карте не будет превышать установленных норм.

- Транзакции будут только на мелкие суммы.

- Процедура снятия не будет проводиться в новых местах.

- Кодовый набор символов будет вводиться без ошибок.

Подобные действия со стороны службы безопасности были актуальны и до вступления в силу ФЗ-115, но тогда выносилось предупреждение.

Сейчас с блокировкой могут столкнуться клиенты любой финансовой организации: «Альфа-Банк», «Сбербанк», «Тинькофф Банк» и других.

Выводы

Можно ли заблокировать банковскую карту? Можно. В ряде случаев даже необходимо: если вы потеряли карточку или вас ограбили; если ваш пароль известен третьим лицам; если по вашей карте проходят неизвестные вам денежные операции, обязательно замораживайте ваш пластик.

Это можно сделать на сайте банка, с помощью смс-сообщений, телефонного звонка на горячую линию или при прямом обращении в банк.

Таким образом вы сможете быть уверены, что ваши средства защищены. Платежи на заблокированную карту будут поступать в обычном режиме. Чтобы снять деньги с самостоятельно заблокированной банковской карты, достаточно обратиться в банк с заявлением и паспортом.

Блокировка карты, которая произошла из-за неверно введенного пин-кода, снимается автоматически в течение 24 часов.

Напоминаем вам, чтобы избежать крайних мер в виде блокировки карты, соблюдайте простые меры предосторожности: точно запомните пароли к каждой из ваших карточек, подключите смс-информирование от банка, не выдавайте личные данные по телефону, даже если вам представляются сотрудниками вашего банка, вводите пин-код так, чтобы его никто не видел, а также меняйте его хотя бы раз в три месяца