Инициация процедуры банкротства в отношении должника кредитором

Содержание:

- Разница между обычными и конкурсными кредиторами

- Уведомление конкурсных заимодателей

- Временное банкротство

- Залоговый заимодавец в процедуре несостоятельности

- Можно ли не возвращать кредит?

- Этапы банкротства

- Реестр требований кредиторов

- Права залоговых кредиторов

- Распределение залоговых средств

- Заявление о признании

- Участники и инициаторы дела о банкротстве компании

- Особенности процедуры банкротства отсутствующего лица

- Полномочия

- Его права и полномочия

- В чем заключается отличие

- Роль участия кредиторов в деле о банкротстве

- Какие бывают виды арбитражных управляющих – 4 основных вида

- Стадии процесса

Разница между обычными и конкурсными кредиторами

Определение конкурсных и других кредиторов приводятся в Федеральном законе №127.

Как уже упоминалось, конкурсными могут быть займодатели по фин. обязательствам.

Неконкурсными займодателями могут выступать лица, имеющие, помимо денежных, требования по исполнению обязательств, которые исходят из трудовых, налоговых и других правоотношений.

Отличия конкурсных кредиторов от кредиторов иных категорий сводятся к:

- Правовому положению в конкурсном процессе. Только конкурсные кредиторы могут совершать активные действия в конкурсном процессе.

- Типу долговых обязательств. Договор с конкурсными кредиторами предполагает компенсацию исключительно в денежном выражении. При этом в законе указаны категории займодателей, которые не могут получить статус конкурсных, несмотря на денежный характер обязательств, которые несет перед ними должник.

К таким категориям относят:

- уполномоченные органы;

- физических лиц, которым был причинен моральный или физический вред по вине несостоятельного лица;

- авторов интеллектуальной деятельности, которым должник должен выплатить вознаграждение;

- учредителей юридического лица, проходящего процедуру банкротства, перед которыми у предприятия остались незакрытые долги.

Уведомление конкурсных заимодателей

Проведению общего собрания предшествует уведомление каждого конкурсного кредитора. Оно производится в письменной форме, по почте, в срок не позднее 2-х недель до намеченного мероприятия. Если избран иной способ оповещения (телефонная связь, электронная почта), сообщение доставляется не позднее 5 суток, предваряющих дату заседания.

Когда количество конкурсных кредиторов превышает цифру в 500 участников, информация о собрании обязательно публикуется в СМИ. Сегодня официальным органом печати, публикующим информацию по делам о банкротстве, является «Российская газета». По закону опубликованные сведения могут заменить личное оповещение, если его доставка адресату не представлялась возможной.

В уведомлении указывается

— Личная информация;

— Место и дата предстоящего собрания;

— Список вопросов для рассмотрения;

— Регистрационный регламент.

Временное банкротство

В некоторых случаях организации банкроты имеют возможность восстановить свою платежеспособность за счет вливания средств или реструктуризации фирмы. Поэтому процесс признания их финансовой несостоятельности включает две дополнительные стадии – финансовое оздоровление и внешнее управление, которые идут после этапа наблюдения.

счет вливания средств или реструктуризации фирмы. Поэтому процесс признания их финансовой несостоятельности включает две дополнительные стадии – финансовое оздоровление и внешнее управление, которые идут после этапа наблюдения.

Возможность восстановления платежеспособности организации определяется арбитражным управляющим. Необходимость подобной меры зависит также от статуса организации. Если речь идет о градообразующих предприятиях, то именно сохранение компании становится приоритетной задачей.

Залоговый заимодавец в процедуре несостоятельности

Закон дает залоговым кредиторам преимущественные права по сравнению с другими кредитующими лицами. Речь идет о лицах, имеющих право на удовлетворение материальных требований из стоимости имущества, заложенного должником. В ходе производства залогодержатель приобретает особые, исключительные права при распределении имущества.

Законом установлено четкое распределение средств, полученных после реализации заложенного имущества:

- 70% стоимости залогового имущества идет на погашение иска залогового кредитора ( в рамках залоговых обязательств) .

- 20% от стоимости продажи залогового имущества идет на удовлетворение требований остальных субъектов процесса.

- Из остальной суммы выплачивается вознаграждение арбитражному управляющему и погашаются судебные издержки.

Можно ли не возвращать кредит?

В большинстве случаев ответ на этот вопрос будет отрицательным. Несведущие в финансовой сфере люди думают, что банкротство кредитора позволит им не возвращать оставшуюся сумму долга. К сожалению, это иллюзия. После того как банк признан банкротом, в нем вводится временная администрация. Основная задача ликвидаторов (зачастую временная администрация выполняет такие функции) — возврат выданных финансовой организацией кредитов. Мы уже говорили, что кредитор — это организация, которая рискует своими деньгами. Но, как оказывается, каждый займодатель хорошо знает как вернуть свои деньги.

Этапы банкротства

Этап 1

Претендент на несостоятельность оформляет заявку для открытия дела о банкротстве. В заявке должны быть указаны основные моменты:

- Доказанная сумма задолженности;

- Обоснование невозможности выплачивать долг;

- Сведения об объектах недвижимости, транспортных средствах, накоплениях, ценных бумагах;

- Номера счетов в кредитных организациях;

- Наименования кредиторов.

К заявлению необходимо приложить копии:

- Документов с обоснованием суммы возникшей задолженности;

- Документов, доказывающих отсутствие возможности рассчитаться с долгами;

- Описи и оценочных стоимостей;

- Списка кредиторов;

- Справок из банка о наличии счетов и вкладов;

- ССОПС;

- Свидетельства о браке;

- Свидетельства о разводе;

- Свидетельств о рождении детей;

- Справки о признании безработным из службы занятости;

- Документов о сделках должника за последние три года на сумму свыше трехсот тысяч рублей.

Судья обязан принять документы и начать производство не позднее пяти дней с момента подачи. Одновременно с подачей заявления обязанностью плательщика является открытие депозитного счета в суде и внесение суммы вознаграждения управляющего в размере 25 тысяч рублей.

Этап 2

Рассмотрение заявления и приложенных документов проходит на судебном заседании. Лицами, участвующими в процедуре, являются дебитор, кредитор, финансовый управляющий. После рассмотрения выносится решение о признании дебитора несостоятельным.

Этап 3

По решению суда происходит реализация имущества на торгах. Срок ее не должен превышать шести месяцев. Руководит этим процессом финансовый управляющий. Также подлежат изъятию денежные средства, вклады, карты, которые направляются на погашение задолженности. Согласно ст. 61.2 N 127-ФЗ сделки, осуществленные гражданином за последние три года, могут быть оспорены при условии, что на момент их совершения должник знал о долгах, а сама сделка заключена по заведомо заниженной стоимости. Имущество в этом случае возвращается и используется для погашения долгов, при этом покупатель становится кредитором и включается в общий список в порядке очередности. В распоряжении человека остаются минимальные средства для проживания, определенные прожиточным уровнем жизни.

Этап 4

По завершении реализации имущества управляющий предоставляет в суд отчет о продаже и погашении требований взыскателей. После этого сторона, признанная несостоятельной, освобождается от дальнейших платежей.

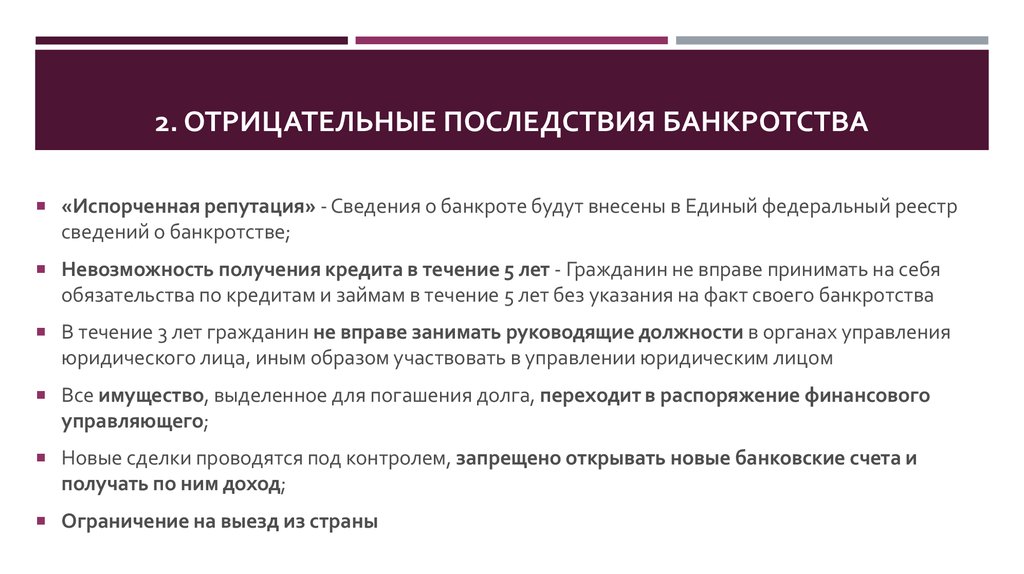

По окончании процедуры банкротство регистрируется в БКИ.

Реестр требований кредиторов

Все расчеты по кредитным отношениям ведутся в соответствии со специальным реестром требований.

Определение

Реестр требований кредиторов — это список, состоящий из сведений о кредиторах должника, их персональных данных, а также об их требованиях.

Документ находится в ведении арбитражного управляющего или реестродержателя. Его привлечение становится обязательным, когда общая численность внесенных в реестр кредиторов превышает 500.

Примечание

Решение о выборе реестродержателя, а также о его привлечении к ведению документа выносит общее собрание дающих заем.

Учет требований ведется в национальной валюте. Если сумма долга выражена в иностранной валюте, то ее пересчитывают в рубли по курсу Банка России.

Права залоговых кредиторов

Залог является одной из наиболее популярных форм обеспечения финансовых обязательств. В данном случае у залогодержателя есть возможность взыскания долгов с физического лица, если он не будет должным образом исполнять свои финансовые обязательства.

Залоговый кредитор может рассчитывать на удовлетворение своих требований в приоритетном порядке за счет продажи заложенного имущества, независимо от стадии банкротства: реализации или реструктуризации. Но за это он теряет право голоса на собрании кредиторов. Если он откажется от своего преимущественного права на залог, то он сохранит возможность влиять на ход процедуры банкротства.

Отказавшийся от привилегий залоговый кредитор обладает полным спектром прав всех остальных участников, а также может:

- передавать свое согласие на включение в предложенный план реструктуризации условий о погашении долговых обязательств по обеспеченным залогом требованиям;

- принимать участие в кредиторских собраниях, голосовать по важнейшим вопросам;

- накладывать взыскание на залог, если кредитор не голосовал за план реструктуризации;

- согласовывать условия реализации залога (порядок продажи и важнейшие условия);

- получить 80% от продажи залога в счет погашения задолженности физлица (оставшиеся 20% идет на погашении задолженности первой-второй очереди, выплату вознаграждения управляющему, компенсацию расходов суда и пр.);

- принять заложенное имущество, если его не удалось реализовать на торгах о оповестить о своем решении управляющего.

Таким образом, законодательство наделило кредиторов широким спектром прав, обеспечивающих им возможность контролировать ход процедуры, существенно влиять на ее ход и законным образом отстаивать свои интересы для удовлетворения их долговых требований к физическому лицу.

Распределение залоговых средств

Если залоговое имущество продано за более высокую цену, чем составляет долг, кредитор получит из них не 70%, как это пишется в законе, а только сумму долга. В остальных случаях его доля – 70% от суммы реализации залога.

Остальные средства распределяются так:

- 20% идет на погашение требований кредиторов первой и второй очередей, если остального имущества на их погашение не хватило;

- 10% предназначено на различные издержки и плату арбитражным управляющим, а также тем лицам, кого они привлекли.

СПРАВКА! Средства на организацию торгов и сохранение предмета залога также входят в последние 10%, то есть берутся из суммы реализации залогового имущества.

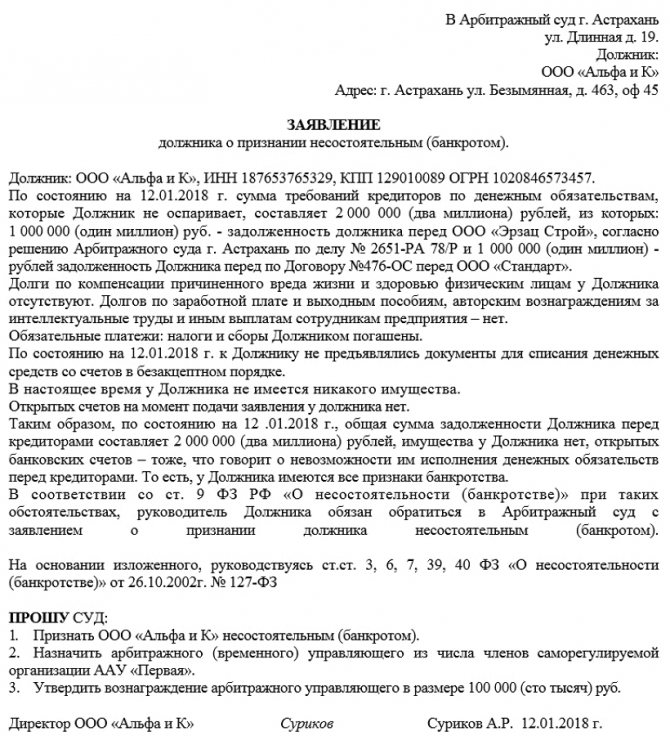

Заявление о признании

Эта категория участников имеет право инициировать процесс о несостоятельности должника, направив в суд соответствующее ходатайство. В своём заявлении заимодатель должен указать следующую информацию:

- реквизиты суда;

- сведения о неплательщике;

- реквизиты заявителя;

- сумму, сроки и основания возникновения задолженности;

- кандидатуру на должность управляющего;

- дата и подпись.

К заявлению следует приложить полный пакет документов и необходимые доказательства наличия долга (договора, копии судебных постановлений и прочие бумаги). Копию обращения заявитель направляет должнику. Если претензии к неплательщику выставляют несколько кредиторов, они могут объединиться и составить совместное заявление.

После получения заявления суд начинает проверку изложенной в нём информации. Если судья посчитает ходатайство о банкротстве правильным и обоснованным, он вводит процедуру наблюдения и назначает управляющего. При неправильном оформлении иска суд может отклонить, признав его необоснованным.

Таким образом, своевременная подача заявления и документов в суд даёт надежду кредиторам быстро и полностью погасить свои требования.

Участники и инициаторы дела о банкротстве компании

Действующая редакция №127-ФЗ выделяет несколько категорий участников процедуры банкротства. К ним относятся:

- представители организации-должника. В их число входят: руководители компании, сотрудники – рядовые и ответственные, а также владельцы;

- кредиторы. В список кредиторов включаются все организации и частные лица, доказавшие наличие задолженности юридического лица перед ними;

- контролирующие и уполномоченные государственные органы. Их участие в деле регламентируется законодательством;

- арбитражный управляющий. Независимый специалист, назначаемый арбитражным судом и занимающийся непосредственным проведением процедуры банкротства;

- судья арбитражного суда. Дела о финансовой несостоятельности компаний относятся к юрисдикции арбитражного суда;

- лицо, которое предоставило денежные средства для финансового оздоровления компании-должника. Данный участник присутствует в деле о банкротстве относительно редко в специально оговоренных положениями №127-ФЗ и дополняющими их нормативными актами случаях.

Важной особенностью банкротства юридического лица выступает возможность инициировать запуск процедуры как руководством предприятия, так и любым из его кредиторов. К числу последних относятся и сотрудники фирмы, перед которыми имеется задолженность по ЗП, также являющаяся своеобразным кредитом

Кроме того, подобное право предоставляется контролирующим государственным органам

К числу последних относятся и сотрудники фирмы, перед которыми имеется задолженность по ЗП, также являющаяся своеобразным кредитом. Кроме того, подобное право предоставляется контролирующим государственным органам.

В действующем законодательстве отдельно оговариваются случаи, когда руководство предприятия обязано подать заявление в арбитражный суд о необходимости запуска процедуры банкротства. В их число входят:

- отсутствие возможности рассчитаться с долгами компании;

- выявление признаков финансовой несостоятельности в ходе ликвидации бизнес-проекта;

- получение объективной информации о стабильности убытков и ухудшении платежеспособности предприятия.

В последнем случае речь обычно идет об аудиторском заключении или составлении годового отчета о деятельности компании. В каждой из перечисленных ситуаций руководителю организации предоставляется 30 дней на принятие решения о запуске процедуры банкротства. В противном случае ему грозит административная, а при доказательстве умысла – и уголовная ответственность.

Особенности процедуры банкротства отсутствующего лица

Дело о несостоятельности и банкротстве должников может рассматриваться даже в тех ситуациях, когда самого виновника нет. В тех ситуациях, когда гражданин, набравший долговых обязательств, исчезает и установить его местонахождение становится невозможным, ответственность за проведение всего процесса ложится на самих кредиторов. Они имеют право подать заявление о признании неплатежеспособности компании или отдельного гражданина.

Для того чтобы суд признал должника отсутствующим необходимо представить доказательства. Обычно признание отсутствия ответчика происходит на следующих основаниях:

- задолжавшие компания или лицо резко прекратили всю свою деятельность;

- отсутствует информация о местонахождении руководителя фирмы-должника, о его активах и офисе;

- нет никакой информации о месте проживания руководителя предприятия – временном или постоянном.

Отличительная черта такого процесса заключается в том, что абсолютно не важно, какой размер долговых обязательств – нет конкретной суммы, процесс начинается после подачи заявления. А основанием для передачи бумаг суду служит полное отсутствие какого-либо движения на счетах гражданина – это единственное условие для старта процедуры в отсутствие гражданина

Его активы должны находиться в состоянии покоя не менее одного года.

После объявления гражданина отсутствующим лицом, он не может просто внезапно появиться и лично передать документы с заявлением для старта или отмены процесса банкротства. Начать такое дело может либо кредитор, либо другой уполномоченный орган.

При передаче документов на рассмотрение суда, которое происходит в течение одного месяца, объявленное отсутствующим лицо признается банкротом. По истечении одного месяца, помимо статуса неплатежеспособности, начинаются этапы реализации имущества и конкурсное производство. При несостоятельности и банкротстве отсутствующего должника право подать документы лично ограничены. При появлении главного действующего лица, считавшегося исчезнувшим, при наличии основных признаков (прекращении деятельности, отсутствии движений на счетах) он может подать документы лично.

Полномочия

Уже на первом собрании кредиторов, участники имеющие право голоса, способны назначить арбитражного управляющего, причитающиеся ему выплаты и вознаграждение. Также они имеют исключительные полномочия в сфере:

— Принятия и изменения плана внешнего управления предприятием;

— Принятия решения или направление ходатайства в арбитраж о банкротстве, конкурсном производстве, финансовой санации, внешнем руководстве предприятием, изменении сроков их проведения;

— Выбора держателя реестра из списка аккредитованных кандидатур;

— Заключения мирового соглашения;

— Избрания председательствующего в совете кредиторов;

— Определения вопросов относящихся к его компетенции;

— Утверждения необходимых требований к кандидатурам внешнего, административного и конкурсного управляющего.

С 2008 года общее собрание, где правом голоса обладают конкурсные кредиторы, уполномочено прекращать хозяйственную деятельность должника. При этом не должны пострадать медицинские, оздоровительные учреждения, коммунальная инфраструктура городов и сельских поселений. После принятия соответствующего решения, назначенный управленец обязан в трехмесячный срок, прекратить продажу товаров и оказание услуг организацией должником.

Его права и полномочия

Права и полномочия конкурсного кредитора регулирует законодательство РФ, а конкретно ФЗ “О банкротстве”. И кредитор, согласно данным законодательства, имеет такие права:

- Право обратиться в арбитражную судебную организацию с иском-заявлением признать компанию обанкротившейся.

- Право на участие в собраниях и голосовании касаемо любых вопросов.

- Имеет право возражать относительно требований других кредиторов.

- Подать жалобу на арбитражного управленца в случае несоответствия его действий и должностных обязанностей.

- Право принимать участие и наблюдать за процессами течения банкротства.

- Имеет право на оспаривание решений судебных органов.

Имеются также полномочия:

- Полномочия влияния на выбор или замену конкурсного управленца.

- Полномочия в выборе реестродержателя из предложенных.

- Полномочия на заключение мировой сделки.

- Избирать председателя в совете кредиторов.

В чем заключается отличие

Понятия «конкурсный кредитор» и «кредитор» не всегда идентичны. Лица, перед которыми должник несет исключительно денежные обязательства – конкурсные кредиторы. Они — полноправные участники процедуры банкротства, данные о которых должны быть занесены в реестр. Кроме того, конкурсный кредитор одним из первых имеет право отстаивать свои финансовые интересы.

Кто не может быть конкурсным кредитором

В соответствии с действующим законодательством им не могут быть признаны:

- государственные службы и иные структуры, перед которым должник имеет неоплаченный долг;

- сотрудники организации, которым задержали выплату заработной платы;

- лица чьи результаты интеллектуальной деятельности были использованы компанией-банкротом;

- лица кому подлежат выплаты в случае причинения вреда их жизни и здоровью или морального ущерба,

- учредители предприятия, ставшего банкротом.

Признание конкурсным кредитором

После официального опубликования данных о банкротстве организации в суд должно быть подано заявление, чтобы компанию или физическое лицо признали конкурсным кредитором.

К нему необходимо приложить все документы, которые подтверждают факт задолженности со стороны фирмы-банкрота. Если суд вынесет положительное решение, заявитель получит статус конкурсного кредитора.

Права конкурсного кредитора

В соответствии с ФЗ РФ № 127 от 26.10.2002 г. лица в статусе конкурсного кредитора одновременно с представителями других органов входят в состав собрания кредиторов.

Большое значение имеет первое собрание кредиторов, основная задача которого защищать интересы кредиторов при расчетах с фирмой-банкротом. На таком собрании принимается общее решение, как будут гаситься долги. А также может быть принято решение о введении процедуры восстановления платежеспособности должника. Но обычно это временная мера для поступления денег, завершения производств чтобы потом погасить долги по фирме.

Права кредитора на таком собрании:

- выбирать вид процедуры банкротства (это может быть мировое соглашение или другой вид);

- контролировать должника;

- отстранять управляющего, которого предложил суд, а также предлагать собственную кандидатуру на эту роль;

- оспаривать решения суда;

- обращаться в суд по вопросам, связанным с процедурой банкротства.

Арбитражный суд не обязан учитывать решения собрания кредиторов. Судья вправе самостоятельно назначать этапы процедуры банкротства.

Роль участия кредиторов в деле о банкротстве

Институт банкротства предоставляет в распоряжение роли кредитора инструменты, позволяющие максимально эффективно воздействовать на должника.

Инструменты:

- Заявление в арбитражный суд. Порой факта подачи заявления бывает достаточно, чтобы «подстегнуть» должника. Фактором, влияющим на степень возможного участия лица в деле, является срок подачи заявления.

- Доступ к финансовому анализу. В распоряжение кредитора поступают отчеты арбитражного управляющего, результаты инвентаризации, заключения специалистов. На основании этой информации заимодавец может сделать выводы о финансовом положении оказавшегося несостоятельным партнера.

- Влияние на распределение имущества должника путем реализации права голосовать на собрании кредиторов.

- Выбор арбитражного управляющего.

- Контроль за действиями арбитражного управляющего. Собрание имеет право ходатайствовать о замене управляющего.

Какие бывают виды арбитражных управляющих – 4 основных вида

У такого специалиста множество прав и обязанностей. В зависимости от конкретных обстоятельств дела о банкротстве и решений, принятых судом, меняются и функции этого специалиста.

Бывают временные, административные, внешние и, наконец, конкурсные управляющие. Такое разделение совпадает со стадиями банкротства, предусмотренными для юридических лиц и граждан. Рассмотрим особенности каждой категории.

Вид 1. Временный управляющий

Такой специалист назначается арбитражным судом для официального наблюдения за должником.

Временный управляющий:

- следит за сохранностью имущества должника – чтобы тот, к примеру, не вывел активы с целью их сокрытия;

- анализирует финансовый статус должника;

- составляет список требований кредиторов;

- проводит собрание кредиторов.

Должность вводится на срок до 7 месяцев.

Вид 2. Административный управляющий

Задача такого сотрудника – финансовое оздоровление должника. Специалист проводит «реанимационные» процедуры для спасения компании или гражданина от полного разорения. Для восстановления платежеспособности клиента используются только законные финансовые процедуры.

На время процедуры финансового оздоровления управляющий приостанавливает начисление штрафов, пеней и неустоек. Отменяются также новые штрафные санкции кредиторов. Управляющий инициирует реструктуризацию долга и составляет реальный график погашения платежей.

Вид 3. Внешний управляющий

Внешнее управление – ещё один способ восстановить платежеспособность лица и привести в порядок его финансовые дела. Управляющий ведёт бухгалтерию своего подопечного, разрабатывает план погашения долгов, берёт на себя функцию управления делами компании (если речь о банкротстве юрлица).

Внешнее управление – не обязательная стадия: она вводится, если арбитражный суд согласится с целесообразностью подобной процедуры.

Длительность такого этапа – до 18 месяцев.

Вид 4. Конкурсный управляющий

Конкурсное производство – финальная стадия процедуры. Конкурсный управляющий должен на этом этапе удовлетворить требования кредиторов любым из предусмотренных законом способов.

Специалист уполномочен:

- распоряжаться активами должника;

- искать и возвращать его имущество, если оно находится у третьих лиц;

- привлекать профессиональных оценщиков с целью выяснить реальную стоимость имущества должника;

- продавать собственность должника на аукционе.

Функции конкурсного управляющего при банкротстве граждан выполняет финансовый управляющий. Он обладает аналогичными правами и выполняет те же задачи – удовлетворяет требования кредиторов, выявляет фиктивное банкротство, если оно имеет место, следит за соблюдением законности.

Таблица наглядно демонстрирует разницу между видами арбитражных управляющих:

| № | Виды управляющих | Цели | Длительность |

| 1 | Временный | Анализ финансового положения должника | До 7 месяцев |

| 2 | Административный | Восстановление платежеспособности | Не более 2 лет |

| 3 | Внешний | Финансовое оздоровление | Максимум – 18 месяцев |

| 4 | Конкурсный | Удовлетворение требований займодателей | 6 месяцев |

Стадии процесса

Банкротство – сложная и многоступенчатая процедура. Ее можно разделить на несколько стадий, каждая из которых выполняет определенные функции:

- наблюдение – стадия анализа и сбора информации;

- работа внешнего управляющего – контроль проведения мероприятий и сохранность имущества;

- оздоровление – мероприятия по нормализации работы предприятия путем эффективного управления;

- внешнее управление – назначение судом стороннего специалиста для руководства предприятием;

- конкурсное производство – инвентаризация и реализация активов для погашения долгов.

Каждая стадия имеет множество тонкостей. Проведение полной процедуры требует немало времени.

Наблюдение

Стадия продолжается около полугода. Производится сбор информации о состоянии финансовых дел должника. Это вспомогательная процедура, проводимая по особому постановлению суда.

Важный этап стадии наблюдения – первое собрание кредиторов. На этом мероприятии определяются дальнейшие цели и план действий. На собрании делается попытка найти удовлетворяющее стороны решение и заключить мировое соглашение.

Назначение управляющего

Независимые управляющие приступают к работе сразу после принятия судом заявления о банкротстве. Для каждого этапа может назначаться отдельный управляющий, обладающий соответствующими знаниями и опытом, но возможно ведение дела одним управляющим. Начиная с 2015 года должник не имеет возможности вмешиваться в процесс назначения управляющих и предлагать свои кандидатуры.

Оздоровление

Если после изучения финансовых дел предприятия обнаружены скрытые ресурсы или иные благоприятные обстоятельства, то суд назначает процедуру финансового оздоровления. Продолжительность этапа ограничена 2 годами. В течение этого времени руководство компании принимает решения только по согласованию с арбитражным управляющим.

Процедура оздоровления начинается, если на собрании кредиторов вынесено решение дать предприятию шанс на восстановление платежеспособности. На этот период:

- отменяются досудебные меры по погашению долгов;

- останавливаются все ранее изданные приказы о взимании средств с должника;

- не начисляются пени и штрафные санкции на прежние суммы долгов;

- запрещается выплата дивидендов;

- исключается работа по взаимозачету и бартерные сделки;

- запрещается любая передача долей компании.

Цель этого мероприятия – защита интересов кредиторов. Поэтому арбитражный управляющий контролирует, чтобы получаемые средства не уходили на другие нужды.

Процедура внешнего управления

Назначенный управляющий имеет обязанности, регламентированные законом «О банкротстве». Он проводит тщательный анализ деятельности, составляет подробный план действий, проводит полную инвентаризацию активов, выявляет потенциальные ресурсы. Возможные действия:

- закрытие нерентабельных отделений, цехов, торговых точек;

- продажа непрофильного имущества, не задействованного в производственном процессе;

- перепрофилирование производства, введение новых видов услуг;

- взыскание дебиторской задолженности;

- привлечение инвестиций.

Ежемесячно управляющий докладывает о проведенной работе перед судом и собранием кредиторов. Период работы внешнего управляющего составляет 1,5 года, иногда его продлевают до 2 лет.

Конкурсное производство

Это последняя стадия, направленная на полное удовлетворение требований должников. На этом этапе уже не ведутся попытки спасти компанию. Стандартный срок – 6 месяцев.

На этом этапе создается форд для расчета с кредиторами. В него включается все ликвидное имущество – здания, оборотные средства, автомобили, сырье и пр. Собранные активы направляются на аукцион. Вся сумма, полученная от реализации имущества, идет на покрытие долгов компании-банкрота.