Ипотека для молодой семьи в 2020 году от сбербанка: условия кредита без первоначального взноса

Содержание:

- Требования

- Программа «молодая семья». Ипотека в Сбербанке

- Какие нужны документы, чтобы взять кредит по специальной программе?

- Если супруга ушла в декретный отпуск – преимущества программы «Молодая семья»

- Какие объекты недвижимости подходят под программу «Молодая семья» от Сбербанка

- Программы кредитования для молодой семьи

- Условия выдачи

- Процесс оформления ипотечного займа

- Заключение

- Итоговое сравнение ипотечных кредитов для молодой семьи

Требования

Чтобы оформить кредит в Сбербанке, необходимо соответствовать некоторым требованиям. Оформить можно первичное или вторичное жилье. Срок кредита составляет до 30 месяцев. Предоставляется он в российской валюте. Ипотека под строительство недвижимости может быть оформлена от 300 000 рублей. При этом нужно оставить в залог до 85% жилья, если в семье есть 1 ребенок, и до 80%, когда детей еще нет.

В качестве залога оставляется купленное жилье. Перечисляется ссуда в ячейку или на личный счет. Оформить ипотеку можно в возрасте 21 – 35 лет. Подтвердить платежеспособность поможет справка 2-НДФЛ. Стаж работы на последнем месте должен быть выше 6 месяцев. Обязательным требованием является регистрация в стране.

Программа «молодая семья». Ипотека в Сбербанке

Наличие таких продуктов обусловлено реализацией проекта федерального значения, направленного на решение обеспеченности комфортным и доступным жильем граждан страны. В рамках банковского продукта для семейных многодетных граждан заемщики получают поддержку от государства, так часть кредита погашается за счет средств бюджета.

Преимуществом обращение в Сбербанк принято считать:

- выгодность условий кредитования;

- простота оформления и прозрачность процедур;

- возможность выбора вида ипотечного жилья;

- сопровождение и консультации на всех этапах сделки.

Помимо специальной программы для молодых семей с поддержкой государства в Сбербанке представлен широкий выбор стандартных ипотечных программ, в рамках которых можно приобрести жилье на общих условиях или с привлечением процедуры упрощенного оформления кредита. Для выбора доступно первичное и вторичное жилье, загородные и частные дома, земельные участки и получение денег на цели строительства.

В Сбербанке молодые семьи могут погашать часть кредита или первоначального взноса за счет средств материнского или жилищного капитала. Сегодня лидер финансового рынка дает возможность молодым семьям получить снижение базовой ставки на 0,4% в рамках специальной акции для такой категории заемщиков.

Дополнительную выгоду можно получить при принадлежности к категории зарплатных клиентов, согласии на подачу и оформление сделки при помощи электронного сервиса.

Возможно будет интересно!

Ипотека Сбербанка для многодетных семей под 6% в 2020 году

Какие нужны документы, чтобы взять кредит по специальной программе?

Для оформления ипотеки заемщик должен подготовить следующий пакет документов:

Паспорта заемщиков + копии, паспорта поручителей + копии. Паспорт должен быть действителен на момент сделки, без повреждений, без обложки. Если на момент оформления нет постоянной прописки, то должна быть временная регистрация.

Справка о доходах 2-НДФЛ или справка по форме банка.Получить можно в бухгалтерии, подписывает главный бухгалтер

Документ должен иметь печать и подпись руководителя.Важно! Внимательно проверяйте персональные данные, указанные в справке (паспортные данные, адрес регистрации, отчисления заработной платы). В случае получения зарплаты «в конверте» лучше заполнить справку по форме Банка.У каждого банка бланк справки индивидуален.

Копия трудовой книжки

В Банк она предоставляется для подтверждения места работы. Она должна быть заверена на каждой странице надписью: «Копия верна, ФИО и должность заверяющего сотрудника, подпись и дата». Везде должны быть проставлены печати. На последней странице должна стоять отметка, что заемщик работает по настоящее время.

Свилетельство о браке + копии. Свидетельство о рождении детей ( при их наличии в семье) + копии.

Документы, подтвержадющие родство ( если родители заемщиков выступают созаемщиками).

Сертификат на государственную субсидию ( при наличии).

Также Банк может потребовать приложить дополнительные документы как:

- военный билет (для мужчин до 27 лет);

- пенсионный страховой полис (СНИЛС).

При его наличии Банк имеет возможность увидеть отчисления работодателя.

Документы на недвижимость при оформлении ипотеки на:

-

Строительство дома:

- документ, подтверждающий право собственности на земельный участок для строительства;

- договор со строительной организацией для проведения работ на данном участке;

- смета на ведение работ, проект дома или другая документация.

-

Готовый частный дом с землей:

выписки из ЕГРН для проверки отсутствия обременений;

- документы, подтверждающие законность возникновения права собственности (договор купли-продажи, приватизации, дарения или свидетельство о наследстве и т.д.);

- кадастровый паспорт.

Также потребуются:

- предварительный договор купли-продажи;

- отчет об оценке дома;

- план дома;

- справка об инвентаризационной стоимости.

Квартиру вторичный рынок:

- договор купли-продажи;

копия свидетельства на жилье;

выписка из ЕГРН;

договор-основание возникновения права собственности;

паспорт продавца;

отчет об оценке.

Если продавец находится в браке, то понадобится также письменное согласие супруга или супруги на продажу, которое заверяется нотариусом или нотариально заверенное заявление продавца об отсутствии брака на момент покупки. При наличии детей необходимо разрешение органов опеки.

Квартиру первичный рынок: Пакет документов аналогичен покупке вторичному рынку. Но продавцом в данной сделке будет являться не физическое лицо, а юридическое – компания застройщик. Он должен быть аккредитован в Банке, поэтому сам заранее представляет полный пакет документов по себе:

Если супруга ушла в декретный отпуск – преимущества программы «Молодая семья»

В течение периода выплат по ипотечному договору очень многие женщины уходят в декретный отпуск. Зарплата жены входит в размер семейного бюджета. По программе предусмотрен вариант решения проблемы.

В банк потребуется представить несколько документов:

- Свидетельство о рождении малыша.

- Государственный сертификат о наличии материнского капитала. Сбербанк уточнит, будет ли погашаться кредит за счет материнского капитала, либо клиент дождется трехлетнего возраста ребенка.

- Выписка из ПФР по остатку средств на сертификате.

После предоставления указанных документов семьи могут рассчитывать на рассрочку от Сбербанка от 1 до 3 лет. Условие имеет законодательное подтверждение.

Какие объекты недвижимости подходят под программу «Молодая семья» от Сбербанка

По программе «Молодая семья» люди, полностью соответствующие требованиям финансовой организации, могут приобрести жилье первичного или вторичного рынка в ипотеку. При желании сделку можно оформить на жилой дом. В программе также участвуют квартиры, находящиеся на этапе строительства.

Каждый тип недвижимости имеет ряд преимуществ и недостатков. Перед тем, как приступить к сбору документов для ипотеки, нужно заранее просмотреть варианты и взвесить все «за» и «против». Независимо от того, какую квартиру будет приобретать клиент, необходимо заранее выяснить все нюансы оформления сделки.

Оформление страхового полиса – одно из обязательных условий ипотечного кредитования. При добровольном отказе от подписания договора размер процентной ставки может быть увеличен.

Вторичный рынок

Объекты вторичного рынка чаще всего имеют собственника. Иными словами, в Росреестре есть запись о том, что квартира была куплена ранее. Стоимость недвижимости этого типа, в сравнении с новостройками, значительно выше. На ценообразование может повлиять ряд факторов (район, наличие инфраструктуры, удаленность от метро).

Владельцы недвижимости вторичного типа стараются сэкономить, не прибегая к услугам риелтора. В этом случае стоимость жилья может оказаться необоснованно высокой: собственник назначает цену сам, руководствуясь только ему понятными принципами. Главное преимущества вторички – ее можно приехать и осмотреть в любое время, удобное для продавца и покупателя.

По качеству (наличие/отсутствие ремонта или отделки) жилье можно разделить на несколько разновидностей:

- Элитное. Квартиры в элитных домах чаще всего строятся по индивидуально разработанным проектам. Для обустройства готового жилья привлекаются дизайнеры. Комнаты в таких квартирах обычно изолированы, дом тщательно охраняется, за каждым владельцем закреплено парковочное место.

- Улучшенное. Квартиры этого типа находятся в многоэтажных (9-16) домах. Улучшенная планировка подразумевает наличие изолированных комнат, дополнительных кладовых, раздельных санузлов.

- Стандарт. Типовые квартиры со смежными комнатами. Чаще всего санузлы совмещены, площадь кухонь небольшая.

- Неблагоустроенное. Малогабаритные квартиры с небольшой площадью. Коммуникации (отопление, электро- и водобснабжение) могут отсутствовать.

Вторичное жилье в собственность оформляется быстрее, чем новостройка. Покупатель имеет возможность лично осмотреть объект недвижимости, поговорить с соседями и оценить степень износа здания.

Новостройки

Новостройки или объекты недвижимости первичного фонда пользуются популярностью у людей, решивших приобрести собственное жилье. Основное их преимущество – относительно невысокая цена (в сравнении со вторичкой). Юридически чистая постройка не имеет собственников, современные застройщики предлагают своим клиентам самостоятельно выбрать планировку и будущий дизайн квартиры.

Сбербанк имеет дело только с надежными застройщиками. Молодая семья, которая приобрела в ипотеку новостройку, может быть уверена в законности сделки. Основные преимущества жилья этого типа:

- комфорт (наличие пандусов, новых лифтов, широких лестниц);

- благоустроенные прилегающие территории (широкие асфальтированные аллеи, наличие детских площадок, подземных паркингов);

- качество строительства (большинство новостроек гидро- и теплоизолированы, установлены пластиковые окна).

Вокруг новостроек инфраструктура развивается стремительно, открываются магазины, детские сады, школы и медицинские учреждения

В новых комплексах большое внимание уделяют мерам безопасности: сигнализация, противопожарная защита устанавливается еще на этапе строительства

Покупка жилья в возводящемся здании

Если клиент решил принять участие в долевом строительстве, то он может приобрести собственное жилье по стоимости, в несколько раз ниже рыночной. Застройщик возводит здания на средства будущих владельцев квартир.

Способ достаточно современный, но рискованный: если молодая семья обратиться к недобросовестному застройщику, то может лишиться жилья из-за форс-мажорных обстоятельств (строительство могут заморозить или сделка окажется мошеннической).

Договор долевого участия необходимо оформлять в письменном виде. Сделка считается совершенной после появления соответствующей записи в Росреестре. Денежные средства вносят на счет Сбербанка, застройщик получит их только после завершения строительства и сдачи здания в эксплуатацию. Дополнительная мера безопасности не позволит дольщикам лишиться накопленного на жилье капитала.

Программы кредитования для молодой семьи

При желании взять ипотеку молодая семья может воспользоваться несколькими льготными программами, которые могут сейчас предложить банки. Помимо Сбербанка, такие предложения актуальны во многих других финансовых учреждениях. Но предварительно стоит уточнить на месте, какие именно льготы предоставляются молодым семьям с детьми или без них.

Ипотека под залог недвижимости.

Оформить выгодный долгосрочный кредит на приобретение жилья молодой семье реально без вступительного взноса, если предоставить банку залог в виде недвижимости. Это в том случае, если на время обременения заемщик не планирует проводить с недвижимостью какие-то сделки.

В подобной ситуации ипотеки молодой семьи без первоначального взноса величина процентной ставки будет чуть выше. Только при этом максимальный лимит кредита будет не более 90% от залоговой стоимости.

Стандартные условия нецелевого кредита под залог недвижимого имущества:

- годовой процент – 13-14%;

- лимит – от 500000 до 10000000 руб.;

- период рассрочки – до 20 лет.

Залогом может стать квартира, жилой дом или земельный надел (п.1 ст. 130 ГК РФ).

Займ на основе федеральной программы «Молодая семья»

Требования, которым должны удовлетворять семьи, желающие вступить в программу:

- совокупный возраст супругов – 70 лет (каждому по 35 лет и не больше);

- наличие российского гражданства;

- потребность в расширении или улучшении жилой площади, если она не соответствует санитарно-техническим критериям (прописано в ст. 15 и ЖК РФ);

- стабильный доход, позволяющий без проблем выплачивать ипотечный займ.

Внимание При участии в госпрограмме «Молодая семья» супругам будет выдана определенная денежная сумма (30% от стоимости жилья – бездетным и 35% – семьям с одним и более ребенком), которую обычно вносят в качестве первого взноса. А поскольку в Сбербанке он равняется 20%, то остаются еще средства, которые можно потратить на несколько последующих платежей

Желающим действовать на основе федеральной целевой программы предварительно потребуется встать в очередь как нуждающимся в улучшении условий проживания. Для этого потребуется собрать немало документов и подать их в уполномоченный орган. Как только подходит очередь семье выдают сертификат. Затем можно молодой семье приступать к оформлению ипотеки без первоначального взноса и поиску подходящего жилья.

Данный проект позволяет потратить выделенные средства на следующее:

- купить жилье на первичном или вторичном рынке;

- вложиться в домострой;

- уплатить первоначальный взнос по ипотеке;

- частично погасить тело уже имеющегося ипотечного займа.

ВАЖНО Существует одно ограничение при покупке жилья: на одного человека должно приходиться не более 18 кв. м

Так что на государственные средства нельзя купить большие апартаменты.

Условия программы «Молодая семья» могут различаться по регионам. Главное, чтобы у заемщика не было жилья в собственности, а если оно есть, то нуждалось в капитальном ремонте или было признано в аварийном состоянии.

С участием материнского капитала.

Молодые семьи с двумя и более детьми имеют возможность воспользоваться материнским сертификатом для погашения первичного взноса ипотеки. Только принимают во внимания такие правила:

- заявителем на ипотеку может выступать только лицо, владеющее сертификатом;

- необходимо составить долевое состояние, согласно которому после полной выплаты кредита детям будут выделены определенные доли в купленной квартире.

Материнский капитал надо предъявить в банк, на основании чего будет составлен дополнительный договор. В дальнейшем он покроется средствами, поступившими из госбюджета. После приобретения квартиры следует обратиться в ПФР с заявкой о переводе маткапитала в счет погашения ипотечного взноса. Средства поступают из Пенсионного фонда в течение месяца.

Военная ипотека.

Еще один способ избежать личных финансовых вложений на начальном этапе по ипотеке – это предложение для военнослужащих. Данное положение регламентируется статьей 9 ФЗ №-117 «О накопительно-ипотечной системе жилищного обеспечения военнослужащих».

На участника этой программы открывается накопительный счет, на который из местного бюджета перечисляются взносы на протяжении прохождения гражданином военной службы. Спустя 3 года после регистрации в НИС, военный сможет эти накопления потратить на первый взнос по ипотеке. В банк ему надо представить соответствующий документ – свидетельство целевого жилищного займа.

Последующие взносы по ипотечному займу продолжает вносить государство. В результате купленная квартира на все время выплат находится в залоге одновременно у банка и государства (ст. 77 ФЗ РФ № 102).

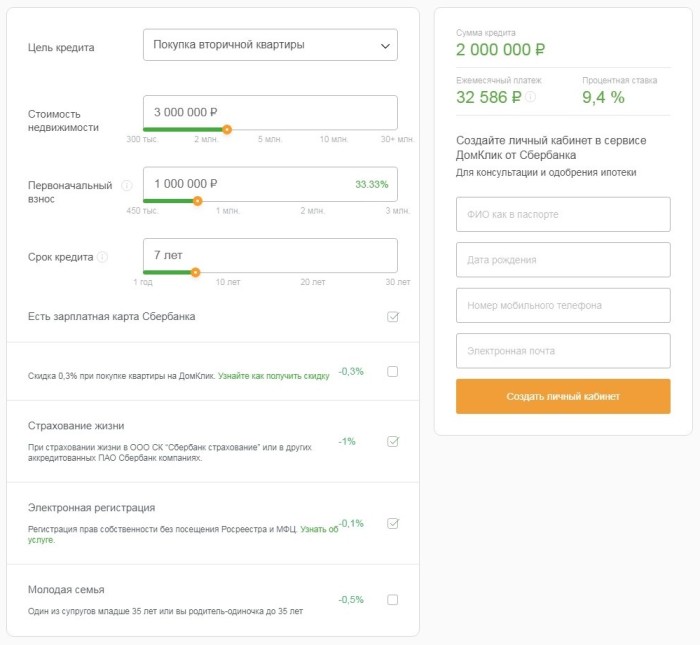

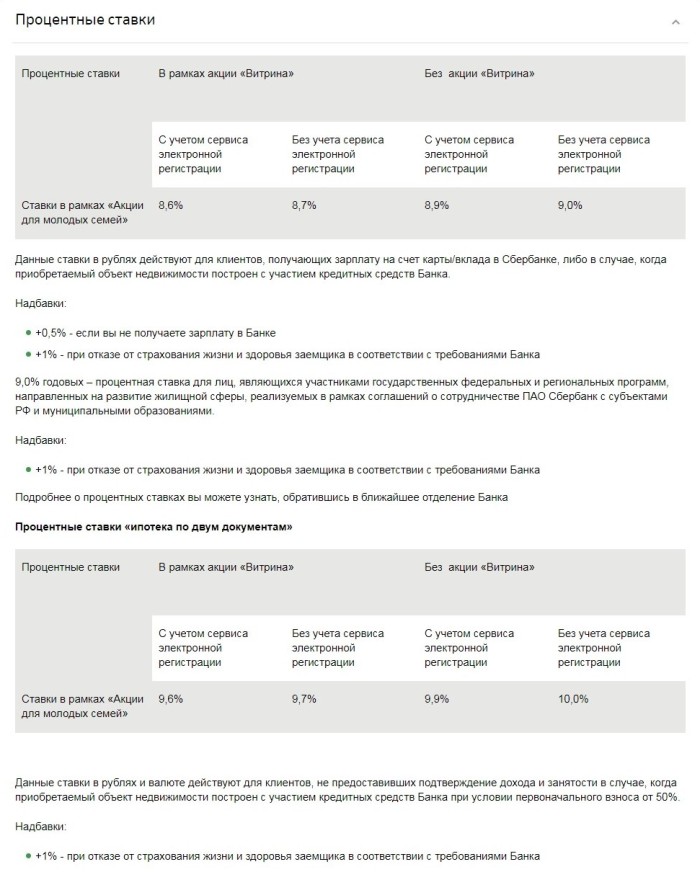

Условия выдачи

Ипотечный кредит «Молодая семья» ― это уникальный продукт в сфере услуг Сбербанка. Процент изменился с 10 августа 2017 года и варьируется от 8,6% до 9% годовых.

Клиент может выбрать из двух кредитных продуктов:

- «Приобретение готового жилья» (покупка на вторичном рынке).

- «Приобретение строящегося жилья» (покупка недвижимости у юридического лица в новом строящемся объекте).

Минимальная сумма ипотечной ссуды – 300 тысяч рублей на срок до 30 лет. Первоначальный взнос – от 15% стоимости приобретаемого жилья. Банк не штрафует за досрочное гашение ипотеки.

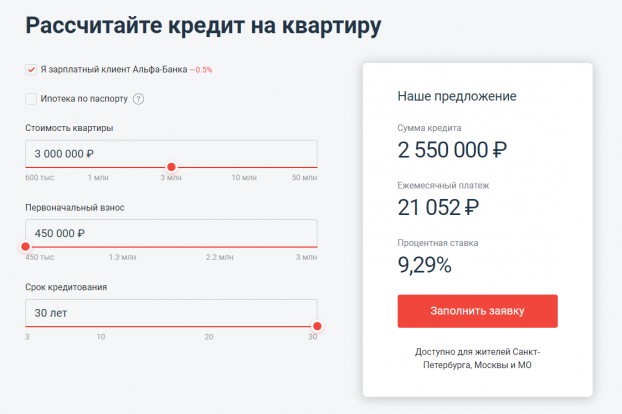

Важно! Молодая семья – это семейная пара до 35 лет, но и одинокая мама с ребенком, и одинокий отец, являющийся единственным опекуном несовершеннолетнего. Для предварительного расчета ипотеки и ежемесячных платежей можно пользоваться ипотечным калькулятором на сайте Сберегательного банка

Для предварительного расчета ипотеки и ежемесячных платежей можно пользоваться ипотечным калькулятором на сайте Сберегательного банка.

Подробнее о ставках процентов

Сбербанк, благодаря госпрограмме, уменьшил стандартный процент по ипотеке для молодежи.

При оформлении ипотечного кредита необходимо знать, что:

- основной процент составляет 9% годовых. При этом клиент не участвует в акции «Витрина», не регистрирует электронно право собственности. Базовый процент актуален для граждан, принимающих участие в альтернативных программах при помощи государства;

- клиенту, не участвующему в «Витрине», но планирующему использовать регистрацию электронно, предлагают 8,9% годовых;

- участникам акции «Витрина» предлагают 8,6% при электронной регистрации, 8,7% ― без таковой.

Кроме того, при отказе от оформления страхования жизни и здоровья ставка увеличивается на 1%.

Для семей с детьми банк предлагает ипотечную ссуду с господдержкой. Семьи, в которых появился или появится второй и последующий ребенок в период с 01.01.2020 г. по 31.12.2022 г., могут оформить ипотеку под 6%.

Требования к заемщику

Сбербанк предъявляет к каждому заемщику стандартные требования:

- наличие гражданства РФ;

- возраст 21–35 лет, для участников государственной программы ― до 30 лет на момент получения денег;

- стаж работы – 6 месяцев непрерывно на одном предприятии;

- подтверждение платежеспособности заемщика (банк не требует подтверждения дохода, если клиент имеет зарплатный счет в этой же кредитной организации);

- отсутствие отрицательной кредитной истории.

Особенности акции «Витрина»

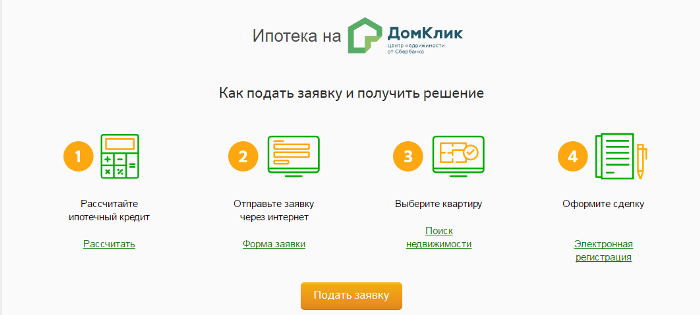

Банк предлагает понизить процентную ставку клиентам, воспользовавшимся каталогом недвижимости на сайте «ДомКлик». Разница составляет 0,3% от основной ставки. Акция запущена с 07.11.2017г.

Как это работает:

- заемщик представляет заявку и пакет документов;

- получает одобрение;

- регистрируется на сайте «ДомКлик»;

- выбирает объект недвижимости, обозначенный специальным символом «Одобрение Онлайн». Значок говорит о том, что объект проверен банком и клиенту нет необходимости предоставлять выписку из Росреестра;

- отправляет заявку через сайт на определенное жилье и дожидается одобрения.

Дополнительные льготы для молодых семей

Клиент получает дополнительные льготы при рождении детей:

- платеж по кредиту может быть отсрочен, пока ребенку не исполнится три годика (при этом проценты выплачиваются полностью);

- досрочное гашение без дополнительной платы (актуально в течение трех лет с момента рождения ребенка);

- неустойка составляет всего 0,5% в день при просроченном платеже.

Компенсация для молодых семей

Основной плюс ипотечной ссуды для молодежи – это привлечение субсидий по госпрограмме. Государство компенсирует заемщику 30% от стоимости жилья при наличии одного ребенка, 35% ― за второго, 40% ― при появлении третьего и т.д. Процент становится больше на 5 пунктов на каждого ребенка и последующих детей.

Основной плюс ипотечной ссуды для молодежи – это привлечение субсидий по госпрограмме. Государство компенсирует заемщику 30% от стоимости жилья при наличии одного ребенка, 35% ― за второго, 40% ― при появлении третьего и т.д. Процент становится больше на 5 пунктов на каждого ребенка и последующих детей.

Заявка на льготу оформляется 10 дней. После этого периода заемщик приобретает статус нуждающегося в улучшении условий проживания и получает сертификат, дающий право на льготы.

Сертификат используют для оплаты первого взноса или гашения кредита.

Процесс оформления ипотечного займа

Если вы приняли решение получить заем в рамках описываемой ипотечной программы, то вам необходимо посетить один из филиалов описываемой банковской структуры и сообщить сотруднику о своем желании. Далее вам предложат заполнить специализированную заявку. Вместе с заполненной заявкой вам потребуется передать сотруднику банковской структуры следующие документы:

- Свои личные документы, такие как паспорт, военный билет и т.д.

- Личные документы супруги(супруга), а также иных созаемщиков при их наличии.

- Бумаги, которые позволяет вам подтвердить заявленный уровень дохода(справка 2-НДФЛ). Также от вас потребуют предъявления документов, подтверждающих доходы созаемщиков.

- При наличии у вашей семьи дополнительных источников дохода, вам потребуется передать сотруднику банковской структуры документы, которые это подтверждают.

- Документы, подтверждающие факт трудоустройства заемщика и созаемщиков.

При заполнении заявки вам необходимо указать желаемые условия получения займа. Далее вам придется подождать рассмотрения вашей заявки. Обычно для этого требуется не более пяти рабочих дней. Если ваша заявка будет одобрена, у вас будет еще два месяца на подготовку документов, необходимых для покупки выбранного жилья.

Заключение

Госпрограмма от Сбербанка «Молодая семья» — это выгодные условия и реальные возможности. Приобрести жильё для создания семьи с каждым годом становится легче. Ипотека от Сбербанка «Молодая семья» в 2019 году, условия которой стали еще лучше, позволяет осуществить мечту о приобретении собственного жилья миллионам граждан.

Жилищный кредит только раньше был долгим и трудоемким процессом, сейчас же это упрощенное ипотечное кредитование в плане оформления, сбора документов, сроков рассмотрения. В общей сложности процедура с учетом полностью подготовленного пакета бумаг со стороны продавца и покупателя не занимает более двух недель, по истечении которых вы уже будете довольствоваться новоприобретенным жильем.

Результаты расчета:

Сумма выплат банку за весь период с учетом процентов:

Условия:

- получение на карту Сбербанка заработную плату;

- страхование жизни и здоровья в отделе «Сбербанк страхование» или других аккредитованных компаниях;

- по ипотечной программе с господдержкой 6% — 2 и более ребенка в семье.

- анкета-заявление на ипотеку;

- паспорт заемщика;

- при наличии временной регистрации потребуется документ, подтверждающий регистрацию гражданина по месту его пребывания;

- подтвердить документально финансовое положение и трудовую занятость заемщика (2-НДФЛ, справка по форме Банка, Налоговая декларация, договоры на получение дохода).

Дополнительно потребуется:

- свидетельство о браке;

- свидетельство о рождении ребенка.

После рассмотрения заявки и ее последующего одобрения необходимо предоставить дополнительный пакет документов, в который входят документы о кредитуемом жилом помещении, коими могут быть договор или предварительный договор о купли-продажи, договор о купли-продажи с отсрочкой оплаты. При одобрении кредита предпочтение отдается клиентам при наличии у них первоначального взноса. Подтвердить наличие такового можно, предоставив либо выписку об остатке денежных средств на счете у вашего банке.

Кредитная программа Молодая семья является долгосрочной ипотечной программой, которая позволяет приобрести желаемое жилье, не имея накоплений или возможности их осуществления. Программа, несомненно, выгодна и доступна в исполнении. Всегда доступен к посещению сайт, на котором возможно рассчитать ежемесячные выплаты с учетом индивидуальных условий. Однако, в связи с тем, что данная кредитная программа подразумевает долгосрочность со сроком выплат вплоть до 30 лет, необходимо иметь в виду, что пока не будет произведена оплата всего кредита, жилой объект будет находиться в собственности Банка.

Это интересно: Ипотека СКБ-банка — условия, проценты

Итоговое сравнение ипотечных кредитов для молодой семьи

| Ипотека Молодым семьям | Максимальная сумма | Максимальный срок | Процентная ставка | ||||

|---|---|---|---|---|---|---|---|

| 1 | Зенит (Квартира с господдержкой семей военных с детьми) | 9200000 | 9 200 000 руб. | 25 | 25 лет | 4.9 | 4.9 % в год |

| 2 | Примсоцбанк (Семейная ипотека) | 12000000 | 12 000 000 руб. | 30 | 30 лет | 4 | 4 % в год |

| 3 | Росбанк Дом (Семейная ипотека) | 12000000 | 12 000 000 руб. | 25 | 25 лет | 3.2 | 3.2 % в год |

| 4 | МКБ (Семейная ипотека) | 12000000 | 12 000 000 руб. | 30 | 30 лет | 6 | 6 % в год |

| 5 | ВБРР (Семейная ипотека) | 12000000 | 12 000 000 руб. | 30 | 30 лет | 4.8 | 4.8 % в год |

| 6 | Долинск (Ипотека для участников государственных программ поддержки семей) | 6000000 | 6 000 000 руб. | 30 | 30 лет | 8.25 | 8.25 % в год |

| 7 | Металлинвестбанк (Семейная ипотека) | 12000000 | 12 000 000 руб. | 30 | 30 лет | 4.8 | 4.8 % в год |

| 8 | Датабанк (Семейная ипотека и господдержкой Дом.РФ) | 6000000 | 6 000 000 руб. | 30 | 30 лет | 4.7 | 4.7 % в год |

| 9 | Совкомбанк (Ипотека с господдержкой для семей с детьми) | 8000000 | 8 000 000 руб. | 30 | 30 лет | 6.49 | 6.49 % в год |

| 10 | Банк Санкт-Петербург (Семейная ипотека с государственной поддержкой) | 12000000 | 12 000 000 руб. | 30 | 30 лет | 4.69 | 4.69 % в год |

| 11 | Зенит (Рефинансирование с господдержкой семей с детьми) | 9200000 | 9 200 000 руб. | 25 | 25 лет | 4.9 | 4.9 % в год |

| 12 | Зенит (Семейная) | 12000000 | 12 000 000 руб. | 25 | 25 лет | 4.9 | 4.9 % в год |

| 13 | Дальневосточный (Семейная ипотека с государственной поддержкой) | 6000000 | 6 000 000 руб. | 30 | 30 лет | 5 | 5 % в год |

| 14 | Примсоцбанк (Семейная ипотека для военнослужащих) | 4031593 | 4 031 593 руб. | 30 | 30 лет | 4.9 | 4.9 % в год |

| 15 | АТБ (Семейная ипотека) | 15000000 | 15 000 000 руб. | 30 | 30 лет | 4.7 | 4.7 % в год |

| 16 | Акибанк (Ипотека с господдержкой для семей с детьми) | 6000000 | 6 000 000 руб. | 30 | 30 лет | 5.1 | 5.1 % в год |

| 17 | СКБ-Банк (Семейная) | 12000000 | 12 000 000 руб. | 30 | 30 лет | 4.7 | 4.7 % в год |

| 18 | Промсвязьбанк (Семейная ипотека) | 12000000 | 12 000 000 руб. | 25 | 25 лет | 3.99 | 3.99 % в год |

| 19 | Акцепт (Семейная ипотека) | 15000000 | 15 000 000 руб. | 25 | 25 лет | 7.8 | 7.8 % в год |

| 20 | Кошелев Банк (Льготная ипотека для семей с детьми) | 6000000 | 6 000 000 руб. | 20 | 20 лет | 6 | 6 % в год |

| 21 | Банк Дом.РФ (Семейная ипотека для военнослужащих) | 4393690 | 4 393 690 руб. | 29 | 29 лет | 4.7 | 4.7 % в год |

| 22 | Уралсиб (Ипотека для семей с детьми) | 50000000 | 50 000 000 руб. | 30 | 30 лет | 5.5 | 5.5 % в год |

| 23 | Россельхозбанк (Молодая семья и материнский капитал) | 60000000 | 60 000 000 руб. | 30 | 30 лет | 7.85 | 7.85 % в год |

| 24 | Сбербанк (Ипотека с государственной поддержкой для семей с детьми) | 12000000 | 12 000 000 руб. | 30 | 30 лет | 4.7 | 4.7 % в год |

| 25 | Ак Барс (Ипотека с господдержкой для семей с детьми) | 12000000 | 12 000 000 руб. | 30 | 30 лет | 4.6 | 4.6 % в год |

| 26 | Абсолют Банк (Семейная ипотека) | 12000000 | 12 000 000 руб. | 30 | 30 лет | 5.49 | 5.49 % в год |

| 27 | Банк Дом.РФ (Семейная ипотека) | 12000000 | 12 000 000 руб. | 30 | 30 лет | 4.7 | 4.7 % в год |

| 28 | Райффайзенбанк (Семейная ипотека) | 12000000 | 12 000 000 руб. | 30 | 30 лет | 4.99 | 4.99 % в год |

| 29 | Газпромбанк (Семейная ипотека) | 45000000 | 45 000 000 руб. | 30 | 30 лет | 8.3 | 8.3 % в год |

Этапы получения ипотечного кредита

1Выберите подходящий банк

2Нажмите кнопку «Оформить»

3 Заполните заявку на сайте банка

Для поддержки молодых семей с детьми государство реализует льготную программу ипотечного кредитования. Стать ее участником могут семьи, в которых есть двое или более детей, а супругам исполнилось не более 35 лет. Таким семьям государство предоставляет субсидии для погашения кредита. За счет них условия ипотеки становятся более комфортными.

В программе семейной ипотеки участвуют многие банки, как федеральные, так и местные. Их предложения доступны разным категориям граждан в разных регионах РФ. Изучить их условия подробнее вы сможете на нашем сайте.

Преимущества

- Ставка по ипотечному кредиту снижается до 6% годовых

- Размер платежа будет удобным как при небольших, так и при средних доходах

- Семейную ипотеку можно взять как на покупку жилья, так и на рефинансирование действующего ипотечного кредита

- Банк при рассмотрении заявки учтет совокупный доход семьи

- Для жителей Дальнего Востока предусмотрены дополнительные льготы

Недостатки

- Заемщику придется дополнительно доказать свое право на льготу

- За счет семейной ипотеки можно купить только квартиру в новостройке суммой до 6 000 000 рублей

- При разводе право на льготу по ипотечному кредиту сохраняется только за супругом, которому переходят дети

Условия получения семейной ипотеки:

- Официально зарегистрированный брак или неполная семья

- Возраст каждого из супругов — до 35 лет

- Наличие дохода, достаточного для погашения долга

- Отсутствие собственного жилья или необходимость в улучшении жилищных условий

- Рождение второго или последующего ребенка с 2018 по 2023 годы