Продал гараж? плати налог! особенности налогообложения при продаже гаража

Содержание:

- Нужно ли платить налог с продажи гаража: цифры и примеры

- Декларирование

- Общая информация

- Ставка налогов на гаражи

- Существуют ли льготы для пенсионеров

- Декларирование продажи гаража

- Что такое налоговый вычет?

- Как получить льготу по налогу

- Последние изменения, относящиеся к продаже имущества

- Нужно ли платить пенсионеру налог при продаже гаража?

- Нужно ли платить налог с продажи гаража в данном случае?

- Как уплатить налог с продажи гаража в 2021 году, если оформили ее как дарение?

- Как рассчитать налог от продажи гаража, если право собственности установлено через суд?

- Какой налог положен с продажи гаража менее 3 лет в собственности за 450 тыс руб?

- Нужно ли платить налог с продажи гаража, построенного в 1981 году?

- Нужно ли платить налог при продаже гаража, который в собственности 3 месяца?

- Нужно ли платить налог с продажи гаража за 250 000 рублей?

- Налог с продажи гаража, оформленного год назад

- Должна ли я платить налог с продажи капитального гаража?

- Центральные моменты

- Налог на сараи, гаражи и другие хозпостройки – законопроект 2018 г

- Сумма налога при продаже гаража

Нужно ли платить налог с продажи гаража: цифры и примеры

Законом предусмотрено, если гараж числился в собственности более трех лет, подоходный налог не уплачивается. Это освобождает также и от необходимости подачи декларации в налоговые органы.

Если же продавец сравнительно недавно стал хозяином гаража и решил его продать, он может заплатить налоги по одному из двух вариантов, по собственному желанию или в зависимости от наличия или отсутствия у него ряда дополнительных документов:

- из вырученных за продажу средств вычитается сумма в размере 250 тысяч рублей (имущественный налоговый вычет), и уже от остатка определяется сумма налога, это все те же стандартные 13 %;

- для второго варианта необходимо предоставить документы, подтверждающие расходы продавца на покупку гаража, то есть, документы предыдущей сделки, 13 % в таком случае будут высчитывать на основе суммы, получившейся после вычета расходов продавца, которые он совершил во время покупки, из суммы доходов, полученных при продаже.

Те же варианты применимы и относительно к сделкам с прочим имуществом.

Допустим, человек продал свой гараж, который находился у него в собственности два с половиной года, за 300 тысяч рублей. Если он решит платить налоги по первому варианту, тогда для расчета налогов из 300 тысяч нужно будет отнять 250, и уже из оставшихся 50 тысяч выделять 13 %. Получится 6 с половиной тысяч. Ну а если гараж был продан, скажем, за 900 тысяч, тогда 13 % мы определяем уже из суммы в 650 тысяч (после фиксированного вычета), и у нас получится 84 с половиной тысяч.

Каким налогом облагается продажа гаража, если бы продавец выбрал второй вариант? Тут все будет зависеть от того, как много он потратил при покупке и как много приобрел от продажи. Получив от покупателя 300 тысяч за гараж, который ранее был куплен за 250 тысяч, налог будет определен из такой же суммы, как в первом случае, то есть, из 50 тысяч.

Обратите внимание: для сопоставления расходов и доходов понадобятся документы, подтверждающие, что предыдущий хозяин деньги получил, например, простая расписка

Декларирование

Все денежные операции с гаражом, которые попадают в категорию налогооблагаемых, подлежат декларированию в налоговых органах по месту прописки. Декларация подается не позднее 30 апреля того года, который следует за годом совершения сделки. Если продавец не успеет этого сделать, ему могут начислять за каждый просроченный месяц штрафы в размере 5 % от неуплаченной государству суммы налогов. Эти штрафы не могут быть меньше тысячи рублей, но также они не могут превышать 30 % от суммы неуплаты. При этом штрафы могут быть начислены даже в том случае, если проданное имущество не облагалось налогом по закону.

После того, как продавец задекларировал доходы, ему нужно будет уплатить положенный налог не позднее 15 июля того года, который следует за годом, когда была заключена сделка и получены средства. За неуплату также полагается пеня.

Как подать декларацию:

- обратиться лично в представительство налоговой службы;

- заказным письмом;

- воспользовавшись интернет-сервисом Государственных услуг;

- передав через знакомого или родственника, на которого оформлена нотариальная доверенность, предусматривающая, что представитель гражданина может действовать от его лица в налоговой.

Во втором и третьем случаях все равно придется обращаться в службу лично для подписания заявления.

Можно ли не уплачивать налоги, если являешься собственником гаража менее 3 лет?

После продажи гаража его бывший владелец может и избежать уплаты налогов. Это касается тех случаев, когда человек продает свое имущество за ту же сумму, с документальным подтверждением, или даже за меньшие средства, чем приобрел. То есть, выбрал второй вариант уплаты налогов по схеме: 13 процентов от (доходы – расходы). Если купил гараж за 500 тысяч и за столько же продал, налоги взимать за сделку не будут. Однако в этом случае гражданину все равно придется сообщить о сделке в налоговые органы, уложившись в положенные по законодательству сроки. Не платить смогут и те, кто получил от продажи своего имущества средства, покрываемые размером имущественного налогового вычета.

Платят ли пенсионеры налог с продажи гаража?

Пенсионеры пользуются льготами, предусмотренными Пенсионным законодательством страны. Даже если они владеют гаражом не более трех лет, государство освобождает их от уплаты налогов с продажи гаража.

Декларирование

Для многих граждан основной проблемой является обязанность самостоятельно рассчитать пошлину после реализации недвижимости правильно. Однако помимо погашения финансовых обязательств нужно также заполнить и передать декларацию в местный орган ФНС.

Отчетность заполняется согласно специальной форме НДФЛ-3. Представить документ чиновникам требуется до 30 апреля года, следующего за годом отчуждения сооружения. Заплатить сбор нужно до 15 июля следующего года. Данные о зарплате в декларации можно не указывать.

Декларированию подлежат доходы, даже если их размер меньше установленного вычета. За непредставление отчетности или несвоевременное перечисление средств законодатель предусмотрел штрафные санкции.

Уплата в госбюджет процентов с вознаграждения, заработанного после отчуждения гаража, обязательна для всех налогоплательщиков – резидентов и нерезидентов РФ. Ставки пошлины закреплены на федеральном уровне. В отдельных случаях граждане вправе претендовать на полное освобождение от перечисления НДФЛ или на налоговую скидку.

★ ★ ★

Общая информация

Если недвижимость принадлежит нескольким гражданам, которые состоят межу собой в родственных связях, то каждый владелец обязан оплатить свою часть налога.

Уведомление для оплаты налога, в котором указаны порядки и сроки оплаты, собственнику гаража выдает соответствующий налоговый орган, действующий по месту нахождения собственности.

Налог на недвижимость является местным взносом, который зачисляется в бюджет по месту нахождения сооружения плательщика.

Плательщиком в данном случае принято считать владельца, который может быть как гражданином нашего государства, так и иностранцем.

Ставка налога на гараж устанавливается правовым актом представительных органов самоуправления, в соответствии с общей суммой инвентаризационной цены за гараж. Инвентаризационной величиной недвижимости принято считать его стоимость, учитывая износ строительных материалов и расходы на их приобретение, которые были использованы при сооружении, строительстве гаража.

Как оформить гараж в собственность , вы узнаете, прочитав нашу статью.

Как получить право собственности на металлический гараж? Ответ здесь.

На данный момент граждане РФ уплачивают такие типы налогов на гараж, как:

- Имущественный. Взнос уплачивает любое лицо, которое имеет в собственности гараж и данный факт, должен быть, оформлен документально, то есть недвижимость поставлена на учет в Росреестре.

- Земельный. Такое строение, как гараж неотъемлемо от участка земли под ним, то есть его собственнику придется вносить и земельный налог. Это осуществляется при условии: оформленного права владения, бессрочного использования, наследуемого пожизненного владения. Когда участок в безвозмездном пользовании или находится в аренде, то производить платеж налога не нужно, в случае аренды оплачивается арендная плата.

- Подоходный. Он вносится в бюджет посредством НДФЛ в случае продажи, передачи в дар, наследования. Ставка налогообложения 13%.

Уведомление про оплату налога приходит в отведенные законом сроки. В документе указана сумма, что подлежит внесению в бюджет, есть квитанция, по которой следует оплачивать. Обращаться нужно в налоговый орган по месту регистрации собственности.

Как получить право собственности на металлический гараж? Ответ здесь.

Ставка налогов на гаражи

Налог исчисляется по кадастровой стоимости гаража с момента регистрации права собственности на такой имущественный объект. Последним днем, за который начисляют налог, является завершающий день владения активом.

Налог на гараж в частном доме рассчитывается из кадастровой стоимости, установленной на это имущество по состоянию на начало отчетного года. Налог на гараж, пристроенный к дому, будет рассчитываться как налог на нежилое помещение. О том, что эта часть здания является нежилой, должно быть указано в правоустанавливающих документах.

Ставка налогообложения на гаражи установлена ст. 406 НК РФ в размере 0,1%. Этот тариф может быть откорректирован решением местных властей – в сторону уменьшения до нуля или в сторону увеличения, но не более чем в 3 раза.

Налогообложению по ставке 0,1% подлежат и зарегистрированные машино-места. Их определение дано в ст. 4 закона от 03.07.2016 г. № 315-ФЗ. Под это понятие подходят части зданий и сооружений, предназначенные исключительно для размещения автотранспорта. Если в свидетельстве на право собственности не указано, что человек владеет именно машино-местом, к нему будет применяться ставка 0,5% от кадастровой стоимости (как для прочих имущественных объектов). В таком случае для применения ставки налогообложения 0,1% необходимо:

- обратиться в Росреестр для внесения изменений в правоустанавливающие документы, так как налоги на гаражи в 2019 году начисляются с привязкой к типу налогооблагаемого актива;

- при наличии корректно оформленных правоустанавливающих документов, в которых объект налогообложения идентифицирован как машино-место, достаточно обратиться в ФНС для актуализации информации и перерасчета обязательств.

При переходе на вычисления по кадастровой стоимости для недопущения резкого роста фискальной нагрузки на граждан используется формула начисления налога с учетом корректирующих коэффициентов: находится разница между налогом по кадастровой и инвентаризационной стоимости, итог умножается на специальный коэффициент и к результату прибавляется размер обязательства, выведенный по инвентаризационной цене. Коэффициент может иметь следующие значения (п. 8 ст. 408 НК РФ):

- 0,2 – если речь идет о первом налоговом периоде применения кадастровой стоимости;

- 0,4 – для второго года после перехода на новые правила расчета налога;

- 0,6 – для третьего года;

- с четвертого года коэффициент не применяется.

Например, налог на гараж Москва установила на уровне 0,1% (закон г. Москвы от 19.11.2014 г. № 51 с изм. от 21.11.2018). Причем ранее существовало разграничение ставок для гаражей на частных территориях и в офисных, торговых центрах. В последнем случае тариф налогообложения был выше обычного, но к нему можно было применять понижающие коэффициенты. Сейчас для всех видов гаражей и машино-мест в Москве действует единая ставка имущественного налога – 0,1%.

В большинстве субъектов РФ за основу при расчете налога принимается кадастровая оценка недвижимости, но до 2021 года в некоторых регионах может применяться инвентаризационная стоимость. С начала 2021 года планируется переход на начисление имущественного налога по всем категориям объектов только из кадастровой стоимости во всех регионах. На сегодняшний день продолжает использоваться инвентаризационная стоимость в ряде субъектов, например, в республике Алтай, Алтайском, Приморском крае, Волгоградской, Иркутской, Курганской, Свердловской, Томской областях.

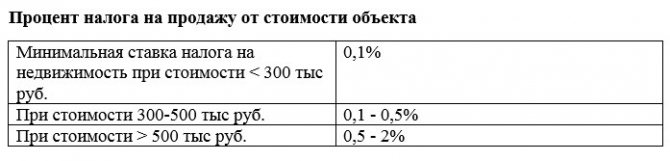

При расчете налога по инвентаризационной стоимости налоговой базой является стоимость объекта, скорректированная на коэффициент-дефлятор (в 2021 г. он был равен 1,481; в 2021 г. – 1,518). При этом ставки устанавливаются на местном уровне в следующих диапазонах:

- при налогообложении гаража, по которому налоговая база (инвентаризационная стоимость, умноженная на коэффициент-дефлятор) менее 300 тыс. руб., максимальная ставка равна 0,1%;

- при налоговой базе от 300 тыс. руб. до 500 тыс. руб. ставка налогообложения будет находиться в интервале свыше 0,1% до 0,3%;

- за более дорогостоящие гаражи придется платить по тарифу свыше 0,3% до 2%.

Существуют ли льготы для пенсионеров

Согласно законам России население, которое пользуется социальными льготами и государственным обеспечением обязано платить налоги в том же порядке. Это касается даже тех ситуаций, когда имущество находится в законном распоряжении менее трех лет.

Если пенсионер оплатил налог, но не знал о нововведении, актуальным является вопрос, можно ли вернуть 13% с покупки гаража. При наличии документов, подтверждающих затраты на обслуживание помещения – платить налоги не обязательно.

Разница между суммой продажи и покупки должна перекрываться официальными документами, в которых подтверждаются расходы на гараж. В любом случае, доказательство трат во время пребывания гаража в собственности поможет уменьшить оплачиваемую сумму, если проделать все расчеты правильно.

Налог с продажи гаража для пенсионеров в настоящее время не предусматривает никаких льгот. Данная категория граждан освобождается лишь от уплаты имущественного налога на жилое помещение, но не от НДФЛ.

Налог с продажи недвижимости обязаны платить все граждане независимо от социального статуса. Пенсионеры, как и остальное население страны, имеет право на получение вычетов, о которых шла речь выше.

Декларирование продажи гаража

После подачи декларации продавцом, необходимо заплатить подоходный налог до 15 июля этого же года, то есть года, который следует за годом заключение сделки и получения прибыли. За неуплату налога по закону предполагается начисление пени.

Процесс подачи декларации

Для подачи декларации по уплате подоходного налога нужно обратиться в налоговую инспекцию, также можно отправить декларацию заказным письмом, или воспользоваться более современным способом через интернет-сервис государственных услуг. Есть и более сложный вариант, а именно все документы передать в налоговую службу через свое доверенное лицо, то есть представители, на которого оформлена нотариальная доверенность. В доверенности должно быть прописано, что представитель человека имеет право действовать от его имени и лица в налоговой инспекции. При этом надо иметь в виду, что в налоговую инспекцию всё равно нужно будет обратиться лично для того, чтобы подписать заявление.

Часто в интернете можно увидеть вопрос о том, есть ли ситуации, когда можно не платить налог, даже если ты собственник гаража менее 3 лет. После того, как владелец гаража его продаёт и становится его бывшим владельцем, то избежать уплаты подоходного налога можно в том случае, если он продал имущество за ту же самую сумму, что и купил этот гараж, или даже за меньшую сумму. Однако это нужно будет подтвердить документально.

Значит, если выбран второй вариант уплаты подоходного налога, когда 13% рассчитываются от суммы, полученной путем вычета расходов от суммы доходов. Если гараж был куплен за 500000 рублей, и за столько же собственник его продал, то в этом случае сумма налога за произведенную сделку браться не будет. Однако нужно иметь в виду, что в этом случае всё равно нужно обратиться в налоговую инспекцию для того, чтобы сообщить о произведенной сделке, и обязательно уложиться в указанные в законе сроки.

Не платить налог в размере 13% за продажу гаража могут те граждане, кто получил от продажи денежную сумму, которая покрывается размером имущественного вычета.

Налог за продажу гаража с пенсионера

Пенсионеры России могут воспользоваться льготами, которые предусмотрены пенсионным законодательством в России. И даже если пенсионер владеет гаражом не более 3 лет, то по закону государственным он будет освобождён от уплаты налога с продажи гаража в размере 13%.

Что такое налоговый вычет?

Что представляет собой НДФЛ? Это обязанность каждого гражданина РФ оплачивать налог на доходы в размере 13%. То есть если с продажи гаража человек получает около миллиона рублей, у него возникает необходимость перечислить с полученного дохода 130 000 рублей. Сумма немалая, но обязательная. Однако ее можно уменьшить или вовсе не платить, если соблюсти ряд определенных условий.

В первую очередь от огромных сумм спасают налоговые вычеты, являющиеся возвратом за потраченные деньги на приобретение имущества, лечение и обучение. Это самые распространенные налоговые вычеты, однако реальный их список гораздо шире:

- продажа жилья;

- продажа иного имущества (автомобили, гаражи);

- покупка жилой недвижимости;

- оплата процентов банку по ипотеке;

- траты на некоторые виды образования;

- оплата лечения.

Данные виды вычетов могут исчисляться в конкретном процентном соотношении либо в установленной законодательством сумме. Соответственно вычеты можно использовать как при покупке, так и при продаже имущества. Причем можно либо уменьшить сумму подлежащего к уплате налога, либо вернуть часть перечисленного налога.

Получить налоговый вычет при покупке можно, равно как и заплатить его нужно. То есть действия разные, название одинаковое — из-за этого возникает масса неясностей и ошибок со стороны налогоплательщиков и граждан.

Бывший собственник гаража должен задекларировать полученный доход, а после оплатить налог.

Как получить льготу по налогу

Если вы продали гараж, который находился в вашей собственности менее одного из минимальных сроков владения, указанных в предыдущем разделе (того срока, который подходит вам), то вы не будете полностью освобождены от уплаты НДФЛ. Но зато вы сможете при продаже гаража уменьшить полученный доход, выбрав один из двух вариантов уменьшения дохода.

Вы сможете:

- либо уменьшить доход на сумму, равную стоимости гаража, но не более 250 000 рублей;

- либо уменьшить доход на сумму фактических расходов при покупке данного гаража, но при условии, что расходы будут документально подтверждены.

Ключевой величиной является доход, полученный от продажи. Именно к доходу «привязывается» налог. При продаже недвижимого имущества, в частности гаража, есть особенности, связанные с определением суммы дохода. Рассмотрим правила определения дохода.

Доход от продажи гаража определяется в соответствии с договором купли-продажи, если:

- гараж вами был куплен до 01 января 2016 года;

- кадастровая стоимость гаража не определена по состоянию на 1 января того года, в котором осуществлена государственная регистрация перехода права собственности на гараж от вас на нового владельца.

Если же гараж приобретен вами после 01 января 2016 года, то доход от его продажи определяется следующим образом. Кадастровая стоимость гаража на 1 января года, в котором зарегистрирован переход права собственности на него от вас к покупателю, умножается на понижающий коэффициент 0,7. Полученная величина, если она больше суммы дохода от продажи гаража по договору, учитывается при исчислении НДФЛ. Если полученная величина меньше дохода по договору, то для расчета НДФЛ используется договорная сумма дохода.

Налоговый кодекс РФ позволяет субъектам РФ уменьшать вплоть до нуля:

- минимальный предельный срок владения гаражом (который по Налоговому кодексу составляет 5 лет);

- размер понижающего коэффициента, на который умножается кадастровая стоимость гаража (величина понижающего коэффициента, установленная Налоговым кодексом РФ, составляет 0,7).

Последние изменения, относящиеся к продаже имущества

Но новые положения относятся исключительно к объектам, приобретенным после 01.01.2016. То есть если вы решите продать какой-либо объект недвижимости в 2021 году, приобретенный в 2013, то не придется ни платить НДФЛ, ни отчитываться, несмотря на то, что период владения составил менее 5 лет. Для подобных объектов останется актуальным 3-летний срок владения.

Нужно ли отнести гараж к объектам недвижимости в целях определения 5-летнего минимального срока владения? Пока есть трактовка, что все объекты, которые имеют налоговую льготу при продаже в 250 тыс. руб., будут по-прежнему иметь срок безналоговой продажи в 3 года.

Нужно ли платить пенсионеру налог при продаже гаража?

Нужно ли платить пенсионеру налог с продажи парковки, при владении ею менее 3 лет и продаже её за сумму более миллиона рублей?

12 Июля 2018, 13:58, вопрос №2050616

Серегей, г. Урень

Нужно ли платить налог с продажи гаража в данном случае?

Здравствуйте. Купил капитальный гараж за 40 000 рублей (в плохом состоянии). Сделал ремонт. Со дня покупки прошло 3 месяца. Сейчас хочу продать за 400 000 рублей. Буду ли я платить с продажи налог? Спасибо.

10 Июня 2018, 18:55, вопрос №2021980

Алексей, г. Пермь

Как уплатить налог с продажи гаража в 2021 году, если оформили ее как дарение?

Добрый день.в 2021 году продал гараж (не капитальный) за 260т.р. По документам в мфц оформил как дарственную (то есть подарил гараж). естественно покупатель не родственник. Заранее оговорюсь,что тогда я не знал про налог 13% при продаже. или то что…

19 Мая 2018, 23:43, вопрос №2000474

Сергей, г. Москва

Все услуги юристов в Москве

Гарантия лучшей цены – мы договариваемся с юристами в каждом городе о лучшей цене.

11 Мая 2018, 15:24, вопрос №1992476

Олег, г. Ростов-на-Дону

1000стоимость вопроса

вопрос решен

Как рассчитать налог от продажи гаража, если право собственности установлено через суд?

Доброго времени. Гараж был куплен в июне 2013 году, есть договор купли продажи, расписка о получении денежных средств. В силу того что оформление документов затянулась через суд, право собственности получено в январе 2021 года, сейчас хочу продать…

30 Мая 2021, 03:56, вопрос №1651328

Владимир, г. Благовещенск

Какой налог положен с продажи гаража менее 3 лет в собственности за 450 тыс руб?

Есть гараж, в собственности около 1,5 лет, зарегистрирован в росреестре, есть свидетельство. Хочу продать, прошу 450 т.р. Какой % налога мне начислят?

28 Мая 2021, 08:51, вопрос №1649464

Алексей, г. Омск

Нужно ли платить налог с продажи гаража, построенного в 1981 году?

Здравствуйте! Отец пенсионер строил гараж в ГСК и с 1981 года являлся пользователем бокса на правах члена кооператива. В 2016г. перед продажей получил свидетельство о регистрации собственности и продал бокс за 120 тыс.руб. В настоящее время пришло…

15 Мая 2021, 18:33, вопрос №1636721

Денис, г. Тольятти

Нужно ли платить налог при продаже гаража, который в собственности 3 месяца?

Купил гараж в феврале этого года за 150 000 руб, владею им 3 месяца могу ли я продать гараж сейчас (в мае)за ту же цену или немного выше , если да то надо будет платить какой то налог или штраф???? являюсь собственником

10 Мая 2021, 16:29, вопрос №1632643

Сергей, г. Пермь

Нужно ли платить налог с продажи гаража за 250 000 рублей?

Нужно ли платить налог с продажи гаража, если он:

в собственности менее трех лет,

продан за 250 000 рублей в 2016?

19 Апреля 2021, 21:14, вопрос №1614266

Анастасия, г. Ивантеевка

Налог с продажи гаража, оформленного год назад

Добрый день! Меня зовут Виктор. Гараж в собственность оформлен год назад (до этого 20лет владел, но без приватизации). При продаже нужно платить налог с продажи?

07 Апреля 2021, 10:48, вопрос №1600517

Виктор, г. Заинск

гараж в собсвенности менее 3 лет продан за 320000 тысяч будет ли налог и какой способы неплотить

05 Декабря 2016, 07:18, вопрос №1462796

павел, г. Москва

Должна ли я платить налог с продажи капитального гаража?

22 Ноября 2016, 18:57, вопрос №1449694

Рай, г. Москва

Вы продали гараж, находящийся в вашей собственности. Нужно ли платить налог с дохода, полученного при продаже гаража? Предусмотрены ли какие-то льготы на уплату налога? Как задекларировать доход от продажи гаража и как уплатить налог? Ответы на эти вопросы вы найдете в статье.

Центральные моменты

Для того, чтобы максимально быстро провести процедуру переоформления гаража и не столкнуться в дальнейшем с какими-либо проблемами со стороны государственных органов, стоит разобраться в ключевых нюансах таких операций.

Куда стоит обращаться

Для того, чтобы оплатить требуемую сумму налога, можно воспользоваться специализированными интернет-сервисами, отправить деньги по почте или же обратиться непосредственно в отделение какого-нибудь банка, предлагающего подобные услуги.

Налог на доход физических лиц отправляется в бюджет в соответствии с данными, указанными в декларации, составленной по форме 3-НДФЛ. Данная отчетность в обязательном порядке оформляется по результатам прошедшего года и включает в себя информацию обо всех видах сторонней прибыли, включая также покупку или продажу различной недвижимости.

Налог, который нужно будет заплатить после продажи собственного гаража, должен быть погашен в полной сумме до 30 апреля того года, который идет после отчетного, так как именно в этот срок Налоговая служба должна получить соответствующую декларацию.

Важно также забывать о том, что в случае полного отсутствия каких-либо поступлений и самой декларации сотрудники налоговой инспекции могут выставить обязанному лицу штраф, на который в дальнейшем будут начисляться всевозможные неустойки и пени

Образец паспорта гражданина РФ

Необходимые документы

Чтобы предоставить декларацию в налоговую службу, нужно будет подготовить следующий перечень документов:

- заявление на возврат определенной суммы налогов;

- гражданский паспорт;

- документ, подтверждающий отсутствие или факт получения прибыли впоследствии торговли недвижимым и другим имуществом;

- справки о доходах, составленные в соответствии с формой 2-НДФЛ работодателем;

- копии договора, на основании которого осуществлялось проведение сделки купли-продажи, составленные в виде справки-отчета;

- копия расписки, подтверждающей факт передачи указанной суммы средств или же выписки из лицевого счета, если оплата сделки осуществлялась путем проведения безналичного платежа;

- полный перечень документов, подтверждающих право собственности на указанное имущество;

- правильно оформленный бланк декларации.

Порядок оформления

Для того, чтобы воспользоваться возможностью получения налогового вычета, нужно в обязательном порядке предоставить уполномоченным сотрудникам налоговой службы декларацию, составленную в соответствии с формой 3-НДФЛ, а также всевозможные бумаги, которые подтверждают наличие законного права на получение вычета. Заполнение этого документа осуществляется самостоятельно владельцем гаражного бокса.

После того, как все необходимые документы отдаются уполномоченным сотрудникам налоговой службы, расположенной по месту регистрации налогоплательщика, ему нужно будет перечислить по указанным реквизитам ту сумму, которая была указана в данной декларации.

Образец справки о доходах 2-НДФЛ

Налог на сараи, гаражи и другие хозпостройки – законопроект 2018 г

Большинство собственников участков не регистрируют новые постройки. В результате они не облагаются налогом. Такие постройки, как баня, сарай и летняя кухня, признаются хозяйственными строениями. С 2020 года они облагаются имущественным налогом. В чем заключается процедура?

Особенности законопроекта принятого в 2020 году

Согласно ст. 401 Налогового кодекса РФ, все сооружения являются объектами недвижимости, если они прочно связаны с землей. При этом их перемещение невозможно без серьезного ущерба конструкции. Они должны иметь самостоятельное хозяйственное назначение и выступают обособлено в гражданском обороте. Так, сарай и баня могут передаваться арендатору по отдельности. В результате эти сооружения признаются объектами недвижимости, за которые необходимо платить налог.

Если человек одновременно является инвалидом и пенсионером, ему не нужно платить имущественный налог на постройку любого назначения и любой площади. Постройка может быть как жилого, так и нежилого назначения. В результате, у такого лица есть возможность не платить налог за хозяйственную постройку площадью до 50 кв. м., расположенную в садоводческом товариществе.

Если недвижимость не находится на кадастровом учете, с 2020 года за нее устанавливается двойной земельный налог.

Процедура оформления документов

Налог распространяется на имущество, расположенное на придомовой территории. При этом речь идет только о земле, владельцами которых являются физические лица. Данные изменения распространяются не только на дачников, но и на жителей деревень. Пенсионеры также будут платить за все постройки, кроме одной.

Сумму налога рассчитывает инспектор налоговой службы. Для этого он использует средние показатели по всем данным. Общая сумма делится на количество участков, указанных в документе. В результате получается сумма, применяемая ко всем землям.

Обратите внимание! На сегодняшний день кадастровая оценка земель проводится не реже, чем 1 раз за 5 лет. Но она не может проводиться чаще одного раза за 3 года

Именно от ее размера зависит размер налога.

Особенности оплаты налога на хозпостройки и др

Речь идет об оплате обычного налога на имущество физических лиц, который должен вносить каждый собственник, начиная с 1992 года. В 2016 году внесены поправки в главу 32 Налогового кодекса РФ, согласно которым все хозяйственные постройки признаются объектами налогообложения наравне с жилыми строениями.

Но существуют следующие оговорки:

| Налог оплачивается только за капитальные постройки | Это те постройки, которые нельзя переместить без нарушения конструкций. |

| Размер площади от 50 кв. м. | До этого размера действует льгота. |

| Право собственности | Облагаться могут только те объекты, на которые оформлено право собственности. |

Важно! Сначала необходимо оформить право собственности на постройки. Только после этого можно обратиться с соответствующим заявлением в налоговую инспекцию

Уведомление налоговой инспекции

Уведомление налоговой службы – обязанность всех налогоплательщиков, являющихся собственниками земельных участков с постройками. Это необходимо сделать до 31 декабря отчетного года. Необходимо учесть, что налоговая может самостоятельно начислить налог, так как между Росреестром и ФНС РФ осуществляется информационный обмен. Но в этом случае устанавливается повышенная ставка 0,5 %.

Согласно ст. 401 Налогового кодекса РФ, стандартная ставка составляет от 0,1 до 0,3 % от кадастровой стоимости объекта имущества. Конкретная ставка устанавливается на местном уровне и может отличаться в зависимости от региона и района. Более чем на 80 % территории страны действует ставка 0,3 %. Таким образом, если не сообщить своевременно об имеющихся постройках, налог будет почти в 2 раза выше стандартного.

У собственника всегда остается возможность подать уведомление. В этом случае налоговый инспектор внесет поправки и сделает перерасчет.

Сумма налога при продаже гаража

Размер обязательного сбора рассчитывается в зависимости от установленного законом предела. Минимум начинается от 1 млн руб. Если сделка проводится по стоимости ниже указанного предела, то налогообложению она не подлежит.

Некоторые стороны договоров купли-продажи умышленно занижают цену, чтобы избежать налогового бремени. На оставшуюся суммы они обмениваются различными расписками и дополнительными договорами, которые не учитываются при проведении сделки в Росреестре.

Если гараж приобретается у нескольких дольщиков, то налог насчитывается на часть каждого из них кратно уплаченной цене. Подтверждением начисления являются договоры купли-продажи и свидетельства о собственности, выданные после регистрации прав в Росреестре.

Если период владения составляет более 3 лет, то при реализации недвижимости налог не начисляется, а налоговая декларация не подлежит подаче в инспекцию, штраф за нее непредоставление не предусмотрен.

Для физических лиц

Оплате подлежит налог при реализации недвижимости в размере ставки НДФЛ, применяемой только в отношении граждан. Если объект реализуется от имени юридического лица, то налоговая ставка будет определяться действующим применяемым режимом организацией.

В отношении индивидуальных предпринимателей, которые отвечают по своим обязательствам в связи с ведением бизнеса, всем своим личным имуществом, налог подлежит выплате только в случаях, если они работают по режиму, предусматривающему оплату 13% налога в бюджет.

Таким образом, организации на УСН, предприниматели на ЕНВД и оплачивающие налоги по ставке 6%, не обязаны производится платеж в бюджет в указанном размере.

Для пенсионеров

В отношении этой категории продавцов законодательством не предусмотрена необходимость оплаты налога. Они относятся к льготной категории налогоплательщиков, которая освобождена от выплат в связи с реализацией объектов нежилого фонда, к которому относятся также гаражи.

При этом необходимо иметь ввиду важное положение о том, что если в собственности пенсионера находится земельный участок под гаражом, который подлежит реализации, то необходимость оплачивать налог в связи с его продажей возникнет