Операции по ндс при возврате товаров с 2019 года

Содержание:

- Как осуществить передачу товара надлежащего качества обратно в магазин законным способом?

- 1. Покупатель является плательщиком НДС

- Как сделать возврат товара от покупателя в 1С БП 3.0?

- Покупку вернули: важные обстоятельства

- Каким образом можно вернуть приобретенную продукцию ненадлежащего качества обратно поставщику?

- Бухгалтерские проводки при возврате товара с браком

- Коды операций в декларации по НДС

- Возврат поставщику принятого на учет товара в 1С 8.3 — поэтапная инструкция

- Учет налога продавцом при возврате от плательщика НДС

- Вычет НДС при возврате товара от упрощенца

- Право на возмещение НДС

- Покупатель не платит НДС

Как осуществить передачу товара надлежащего качества обратно в магазин законным способом?

Вернуть товар надлежащего качества поставщику возможно только через обратную реализацию. В этом случае, право собственности будет переходить от покупателя к поставщику.

В случае, когда покупатель приобретает товар хорошего качества и поставщик исполняет все свои обязательства, обозначенные в договоре купли-продажи, то у покупателя не возникает оснований для отказа от покупки и ее возврата.

Именно поэтому, если покупателю и поставщику удается договориться о возврате купленного товара, то требуется заключение нового договора. В нем уже покупатель и поставщик будут меняться местами, так же в нем должны быть указаны все причины возврата продукции, условия этого процесса и стоимость возвращаемого товара.

Про НДС

Существует четкий порядок по вычету НДС по возвращенным (приобретенным товарам) и по оприходованию, при обязательном наличии счета–фактуры, который подтверждает цену вышеуказанных товаров. Эта процедура проходит необходимую регистрацию в специальной книге покупок. Подробнее об этом можно из письма УМНС по г. Москва от 18.03.2003 №24-11/14735, и письма от 27.11. 2003 г. №24-11/66327.

Если покупатель не является плательщиком НДС и совершает возврат качественного товара продавцу, то стоимость возвратного товара не будет включать в себя НДС. Соответственно, поставщик не сможет по возвращаемому товару, поставить к вычету НДС у себя.

Основания для возврата качественного товара поставщику:

- статья 460 ГКРФ — Если правами на продукцию обладают другие лица.

- статья 464 ГКРФ — Если продавец в срок не представил сопроводительные документы и все комплектующие к товару.

- статья 466 ГКРФ — Количество товара оказалось меньше, чем было оговорено.

- статья 468 ГКРФ — Если не соблюден ассортимент товара.

- статья 480 ГКРФ — Если товар не в полной комплектации.

- статья 482 ГКРФ — Если упаковочный материал не соответствует требованиям, которые установлены законом или договором.

Этот перечень может быть продолжен, если в договоре, к примеру, указан определенный срок для передачи сопроводительных документов поставщиком. Если этот срок будет нарушен, то покупатель имеет полное право оформлять возврат покупки.

Важно! Дополнительные условия всегда фиксируются в договоре между сторонами. Но по предварительной договоренности между обеими сторонами, продукция может быть возвращена и без очень серьезных оснований

К примеру, оформить возврат можно, если у покупателя не получается реализовать товар в оговоренные сроки.

Порядок возврата:

- Для начала поставщику отправляется уведомление, что присланная продукция не соответствует определенным критериям и требованиям заказчика.

- Затем нужно дождаться согласия поставщика на возврат товара.

- Далее надо выяснить, есть ли законные основания для возврата или необходимо будет заключение дополнительного соглашения по сделке.

1. Покупатель является плательщиком НДС

1.1. Товары приняты на учет покупателем

В соответствии с НК РФ суммы НДС, предъявленные продавцом покупателю и уплаченные продавцом в бюджет при реализации товаров, подлежат вычету в случае возврата этих товаров продавцу (в том числе в течение действия гарантийного срока) или отказа от них.

Согласно НК РФ указанные вычеты сумм НДС производятся на основании счетов-фактур.

В соответствии с п. 3 Правил ведения книги продаж, применяемой при расчетах по налогу на добавленную стоимость (далее – Правила ведения книги продаж), утвержденных Постановлением Правительства РФ от 26.12.2011 г. N 1137 (в ред. от 29.11.2014 г.) (далее – Постановление N 1137), регистрации в книге продаж подлежат составленные и (или) выставленные счета-фактуры во всех случаях, когда возникает обязанность по исчислению НДС в соответствии с НК РФ, в том числе при возврате принятых на учет товаров.

Таким образом, по возвращенным товарам, ранее принятым на учет покупателем, соответствующийсчет-фактуру продавцу этих товаров выставляет покупатель, являющийся налогоплательщиком НДС. Покупатель регистрирует этот счет- фактуру в своей книге продаж. Такой счет-фактура является документом, служащим основанием для принятия к вычету НДС у продавца в порядке, установленном ст. 172 НК РФ.

Полученный счет-фактуру продавец регистрирует в книге покупок (п. 2 Правил ведения книги покупок, применяемой при расчетах по налогу на добавленную стоимость (далее – Правила ведения книги покупок), утвержденных Постановлением N 1137).

В соответствии с НК РФ вычеты сумм налога, указанных в НК РФ, производятся в полном объеме после отражения в учете соответствующих операций по корректировке в связи с возвратом товаров, ноне позднее одного года с момента возврата.

1.2. Товары не приняты на учет покупателем

При возврате товаров, не принятых покупателем на учет, выставление счетов-фактур покупателями Правилами ведения книги продаж не предусмотрено.

В соответствии с п. 3 ст. 168 и НК РФ при изменении стоимости отгруженных товаров, в том числе в случае уточнения их количества, при наличии договора, соглашения, иного первичного документа, подтверждающего согласие (факт уведомления) покупателя на такое изменение, продавец выставляет покупателю корректировочный счет-фактуру. Корректировочный счет-фактура выставляется не позднее пяти календарных дней, считая со дня составления документов.

Учитывая изложенное, при возврате части товаров, не принятых покупателем на учет, продавцу следует выставлять корректировочные счета-фактуры на стоимость товаров, возвращенных покупателем.

На основании НК РФ при изменении стоимости отгруженных товаров в сторону уменьшения, в том числе в случае уменьшения количества (объема) отгруженных товаров, вычетам у продавца этих товаров подлежит разница между суммами налога, исчисленными исходя из стоимости отгруженных товаров до и после такого уменьшения.

Основанием для принятия к вычету НДС у продавца является выставленный им корректировочный счет-фактура (абз. 3 НК РФ).

Данная позиция подтверждается Письмом Минфина РФ от 30.03.2015 г. N 03-07-09/17466.

Несмотря на то, что по общему правилу вычеты по корректировочным счетам-фактурам можно применить в течение трех лет с момента составления корректировочного счета-фактуры, в случае возврата товаров — принять к вычету перечисленный в бюджет налог продавец сможет только в течение одного года с момента возврата, после отражения в учете соответствующих операций по корректировке ( НК РФ).

Для применения вычета корректировочный счет-фактуру продавец регистрирует в своей книге покупок при возникновении права на вычет НДС по такому счету-фактуре (п. 12 Правил ведения книги покупок).

Если покупатель возвращает товар не в периоде отгрузки, а позже, вычет продавец может применить не ранее периода возврата товара после составления корректировочного счета-фактуры. При этом уточненную декларацию по НДС за период, в котором произведена отгрузка, представлять не нужно.

Как сделать возврат товара от покупателя в 1С БП 3.0?

В каких случаях можно произвести возврат товара и денег

Покупатель может вернуть товар, если нарушаются условия договора (не качественный товар, не указанное количество, недостающие комплектующие, ассортимент) Также товар можно вернуть по согласию сторон. Если товар уже приобрели (провели все документы реализации), то нужно произвести обратную реализацию, если же процедуру возврата товара решили произвести до того, как его поставили на приход, то продавцу достаточно будет сделать исправительные документы.

В программе 1С Бухгалтерия 8.3 для подобных ситуаций создается документ “Возвраты от покупателей”.

Документ обычно создается на основе существующей реализации документа.

Важно помнить: возврату подлежат только товары, услуги возврату не подлежат

Табличная часть документа будет уже заполнена всеми данными (они подтягиваются с самой реализации). Возврат также может быть и частичным, в этом случае часть данных достаточно будет поправить вручную.

В зависимости от ситуации, указываем данные в графах: “Возвратная тара” и “Счета расчетов”.

Если мы сделаем документ возврата на основании “Отчета о розничных продажах”, то сможем создать “Расходный кассовый ордер”.

Для “Возврата товаров от покупателя” доступны несколько печатных форм: “Возврат от покупателя”, Справка-расчет ”Рублевые суммы документа в валюте” и “Счет-фактура от поставщика”.

Также в 1С Бухгалтерии 8.3 на основе этого документа мы имеем возможность создать несколько связанных документов: “Выдача наличных”, “Отражение начисление НДС”, “Отражение НДС к вычету”, “Платежное поручение”, “Списание с расчетного счета”, “Счет фактура выданный”, “!Счет-фактура полученный”.

Если покупатель товара работает с НДС:

В данном случае покупатель предоставляет накладную и счет-фактуру с налогом. Именно на основании этих документов мы создаем Возврат от покупателя. Далее программа генерирует проводки по возврату товара, они будут отображаться красным, так как это отмена сделки:

- Дт 90.02 Кт 41.01 – сторно реализация;

- Дт 62.01 Кт 90.01, Дт 62.02 Кт 62.01 – сторнируются операции по взаиморасчетам с покупателем;

- Дт 90.03 Кт 19.03 – сторно НДС, после этого на 19 счете отражается дебетовое сальдо.

Создается приход по регистру НДС предъявленный.

После того, как мы зарегистрируем счет-фактуру на возврат, формируются проводки принятия НДС. Из регистра “НДС предъявленный” сумма НДС будет переведена в регистр “НДС покупки”. В независимости от того, когда проходила реализация товара, она будет отражена в “Книге покупок текущего периода”.

Текущим периодом данная операция также отобразится в регистрах налога на прибыль

В последствии в 1С Бухгалтерия 8.3 реализация текущего периода будет уменьшена на возвращаемую сумму, а затраты текущего периода уменьшатся на стоимость возвращаемого продукта.

Если покупатель работает без НДС

Налоговый кодекс не дает права на вычет НДС при возврате товара покупателем с использованием ОСНО. Согласно Министерству финансов, если покупатель использует освобождение от НДС или находится в специальном налоговом режиме, продавец выставляет корректировочный счет-фактуру.

Если нам нужно отразить возврат не принятого на учет товара в 1С Бухгалтерия 8.3

В том случае, когда покупатель не успел принять товар к учету и решил его вернуть, он обязан показать его на балансе и, достигнув договоренности, вернуть поставщику.

Учет возврата товара продавцом напрямую зависит от данных факторов:

- Частичный возврат средств оформляется корректировочным счетом (корректировка реализации);

- Министерство финансов рекомендует отражать полный возврат путем записи вашего собственного счета-фактуры в Книге покупок.

Если нам нужно отразить частичный возврат продавцу

В данном случае нам нужно будет проделать следующие шаги:

- Отражаем поступление товара — по качеству:

- Возвращаем бракованный товар

- Мы оставляем в документе ту часть товара, которую необходимо вернуть.

Если нам нужно отразить частичный возврат покупателю

Мы отразим следующее: корректировку покупки, изменим количество в документе и выставим “Корректировочный счет-фактуру”.

Списание НДС в 1С Бухгалтерия 8.3 происходит автоматически при формировании записей “Книги покупок”. Обычно этот документ оформляется в последний день отчетного периода. Счет-фактуру мы увидим в “Книге покупок” текущего периода, но только на дату формирования записей Книги покупок.

Покупку вернули: важные обстоятельства

Правильное отражение НДС во многом зависит не от собственно факта возврата, а от причин, повлиявших на эту операцию, того, был приобретенный товар оприходован или нет и правильного документального оформления процедуры. Поэтому сначала разберемся с этими тонкостями.

В ГК РФ поименованы случаи правомерного отказа от поставок. Все они, как правило, возникают из-за несоответствия заявленному в договоре или спецификации к нему, качеству поставляемых изделий.

Причинами возврата могут служить:

- несоответствие условиям договора поставленного количества товара;

- поставка несоответствующего ассортимента;

- товар ненадлежащего качества;

- поставка с нарушением целостности упаковки;

- комплектация, не соответствующая заявленной в договоре.

Разберемся с ведением учета НДС при различных ситуациях с возвратом товара, возникающих вследствие разных обстоятельств.

Качественный товар

Если покупатель намерен вернуть товар, соответствующий заявленным в условиях договора требованиям, после свершившегося факта реализации, то речь о возврате, как о таковом, идти не может, поскольку основания для него в этой ситуации отсутствуют.

Исправить положение можно, только составив новое соглашение о поставке, в котором изменятся обязанности сторон. Документы на эту партию товара продавец (покупатель по предыдущему соглашению), составляет такие же, как при обычной операции реализации: накладная, счет-фактура, сопроводительные формы, необходимые для оформления доставки и отражает НДС в книге продаж, уплачивая принятый ранее (при покупке этой партии) к вычету.

Зеркально обратную операцию осуществляет и покупатель, бывший по предыдущему договору поставщиком. Он приходует товар и принимает к вычету сумму налога, уплаченную в бюджет ранее, регистрируя ее в книге покупок. Поскольку эта сумма фигурировала в книге продаж, то впоследствии она перекрывается.

Эта ситуация, рассматривается законодателями только, как обратная реализация (в примере возвращается вся партия целиком), то товар в будущем будет продаваться, а начисление налога при этом происходит, как при рядовой операции продажи.

В каждой торговой точке есть свои правила. Узнайте об условиях возврата в Леруа Мерлен. Максимальный испытательный срок по Трудовому кодексу не может превышать 6 месяцев. Читайте, для кого.

Возврат бракованного товара

Итак, вернуть товар, отвечающий заявленным качествам, можно через процедуру реализации. А вот ненадлежащее качество товара – весомая причина его возврата и последующего расторжения соглашения о поставке из-за невыполнения принятых обязательств одной стороной.

Рассмотрим документальное оформление процедуры возврата при возникновении подобного случая.

Пакет документов

Итак, при приемке товара покупатель выявил явные несоответствия с условиями утвержденных соглашений, и отказался приходовать его на склад или принял на ответственное хранение за баланс с тем, чтобы в ближайшее время решить вопрос с возвратом товара. Первое действие покупателя – следует поставить в известность продавца.

В его адрес в письменном виде покупателем составляется:

- Аргументированная претензия с отказом в приеме товара и требованием возврата средств, уплаченных за него.

- Акт с перечислением недостатков товара (низкое качество, несоответствие заявленному в договоре ассортименту, нарушенная комплектация или упаковка и т.п.), который может быть составлен по форме, оговоренной договором поставки или утвержденной в компании покупателя. В составлении акта обычно задействованы представители обеих сторон, поскольку задеты общие интересы.

Каким образом можно вернуть приобретенную продукцию ненадлежащего качества обратно поставщику?

Плохое качество товара заказчик может обнаружить и при получении, и после, и в процессе самой эксплуатации или реализации.

Статье 476 ГК РФ гласит нам, что продавец целиком и полностью несет ответственность за дефекты в товаре, если будет доказано, что эти дефекты имели место быть до момента получения партии покупателем, или по причине, возникшей до момента получения.

Продавец, который предоставляет гарантию качества на свой товар, отвечает за все его недостатки, если не может предоставить доказательную базу о том, подтверждающую что дефекты образовались уже после реализации товара заказчику по нижеописанным причинам:

- были нарушены правила эксплуатации изделия;

- имело место неправильное хранение изделий или изделий;

- присутствовали действия третьих лиц;

- возникли обстоятельства непреодолимой силы.

Если дефекты обнаружились во время использования изделия

Статья 477 ГК РФ гласит, что в случае обнаружения брака в процессе пользования, изделие возможно вернуть в следующие сроки:

- До 2-х лет со дня покупки (на продукты, не имеющие сроки хранения либо гарантии), если товар пересылался почтой, то со дня получения покупателем груза.

- До дня, когда истекут сроки гарантии на изделие.

- До дня, когда истекут сроки хранения на товар.

- Бывает так, что гарантия, зафиксированная в договоре, действует меньше двух лет, а недостатки обнаружились после того, как гарантия закончилась, но двух лет со дня приобретения еще не прошло. В этом случае продавец продолжает нести ответственность за возможные дефекты изделия, если покупателю удастся доказать, что изъяны появились до получения им товара.

Возврат по достигнутому взаимному соглашению

Если потребитель приобрел товар хорошего качества, а продавец ни каким образом не нарушал обязательства по договору купли — продажи, то у потребителя не будет законных оснований на возврат товара, ни полный, ни частичный.

При таких условиях для возврата можно составить новый договор для поставки, где покупатель уже выступит в роли продавца, и наоборот. Теоретически, такие варианты возврата тоже возможны, но на практике встречаются редко. Это связано с тем, что в таком случае реализацию в обратном порядке может нести некоторые денежные потери первичному поставщику.

Замена какого товара и когда возможна

Изделие непродовольственного плана хорошего качества, а значит без веских оснований для возврата, можно поменять на другое, но только при розничной торговле. Это правило действует для юридических лиц.

Заменой может стать аналогичный товар, но другой формы, иного цвета, другой комплектации. В статье 502 ГК РФ для такого обмена обозначен срок 14 дней со дня совершения покупки.

Что необходимо сделать, чтобы осуществить обмен:

- Уведомить продавца об обнаружении недостатков в покупке. Если этого не сделать, то продавец на законных основаниях сможет отказать в последующем рассмотрении проблемы. Да и покупатель не сможет найти доказательства в свою защиту.

- Продавцом должна быть обеспечена сохранность вещей, то есть должно проводиться ответственное хранение. Даже не смотря на то, что товар с дефектами.

Когда поставщик согласен с тем, что покупка оказалась с браком, то необходимо составить нижеследующие документы:

- ТОРГ -12 наличие брака (форма, согласно которой должны оформляться накладные по возврату);

- ТОРГ-2 Акт, в котором указана информация о выявленных недостатках.

Нюансы ситуации с возвратом изделия исключительно для устранения обнаруженных дефектов.

В описанной ситуации в отдельном порядке оговаривается срок, в который исправление дефектов будет произведено. Если возможна немедленная починка изделия, то можно обойтись и без оформления документов на возврат.

Такие возвратные документы нужны в случаях, когда продавец не признает наличие брака, или отказывает в законном праве на возврат товара при обнаружении в нем дефектов.

В качестве доказательств могут быть приняты:

- Заключение от экспертов.

- Документ, в котором запротоколирован отбор проб изделия.

- Приглашение для продавца на возможное участие в экспертизе.

- Заявление — претензия.

- Акт о недостатках (лишь в случаях, подтвержденных законом).

Бухгалтерские проводки при возврате товара с браком

В первую очередь рассмотрим порядок правильного оформления операций по возврату некачественного товара. В случае обнаружения брака покупатель может вернуть дефектные предметы и получить обратно деньги, потраченные на их приобретение.

Данная операция сопровождается следующими записями в бухгалтерской отчётности:

- Дт 62, Кт 90 (субсчёт «Выручка») – отражается уменьшение стоимости сделки от реализации бракованных вещей;

- Дт 90 субсчёт «Себестоимость продаж», Кт 41 – списание себестоимости некачественного товара;

- Дт 90 субсчёт «НДС», Кт 68 – перерасчёт величины НДС, начисленного на бракованные вещи;

- Дт 62, Кт 51 (52) – выплата покупателю денег, потраченных ранее на покупку дефектных предметов.

Подобные проводки указываются в отчётности продавца, если проданный товар не был принят второй стороной сделки на учёт.

При этом покупатель также должен отразить возврат бракованных вещей в бухгалтерской документации. Списание фиксируется записью «Кт 002», а получение ранее оплаченных денег – «Дт 51 (52), Кт 60».

Перерасчёт НДС и проводки при возврате товара, поставленного покупателем на учёт, будут несколько иными для покупателя, чем указаны выше:

- Дт 60, Кт 41 – списание части или всей покупки, возвращённой продавцу;

- Дт 60, Кт 68 – начисление НДС;

- Дт 51 (52), Кт 60 – получение стоимости возвращённых товаров.

Продавец указывает те же записи, что и в первом случае (то есть как для товара несоответствующего качества, не поставленного второй стороной сделки на учёт). Поставщик может отразить возврат проводкой «Дт 76, Кт 41».

При указании в отчётности соответствующих проводок следует учитывать дату получения претензии от потребителя (покупателя). Проще всего отразить операцию возврата в ситуации, если отказ от покупки осуществляется до окончания года, в котором была приобретена вещь.

Если возврат фиксируется по прошлогодней сделке, но отчётность ещё не была утверждена, в неё можно внести корректировки.

Коды операций в декларации по НДС

В некоторых разделах декларации по НДС есть графы c названием «Код операции». Это такие разделы, как:

- раздел 2 – заполняется налоговыми агентами;

- разделы 4-6 – заполняются организациями и ИП, у которых были экспортные операции;

- раздел 7 – заполняется организациями и ИП по операциям, не подлежащим налогообложению (освобождаемым от налогообложения), операциям, не признаваемым объектом налогообложения, операциям по реализации товаров (работ, услуг), местом реализации которых не признается территория РФ, а также по суммам оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), длительность производственного цикла изготовления которых составляет свыше 6 месяцев.

Как видим, с определенными кодами в декларации отражаются не обычные операции по реализации товаров на территории РФ, а «особенные» НДС-операции.

Все коды операций по НДС приведены в приложении № 1 к Порядку заполнения декларации (утв. Приказом ФНС от 29.10.2014 № ММВ-7-3/).еть коды для декларации по НДС с расшифровокой

Если в декларации не заполнить необходимые коды, то декларация не пройдет форматно-логический контроль и не будет принята налоговым органом.

Возврат поставщику принятого на учет товара в 1С 8.3 — поэтапная инструкция

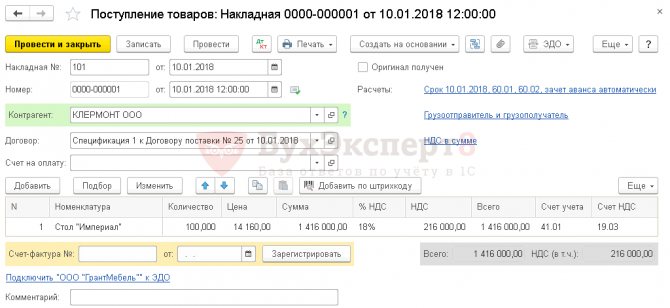

Приобретение товаров

Приобретение товаров оформляется документом Поступление (акт, накладная) вид операции Товары (накладная) в разделе Покупки — Покупки — Поступление (акты, накладные).

Изучить подробнее 1С: Типовая схема приобретения товаров в оптовой торговле

Проводки

Формируются проводки:

- Дт 41.01 Кт 60.01 — товары приняты к учету.

- Дт 19.03 Кт 60.01 — НДС принят к учету.

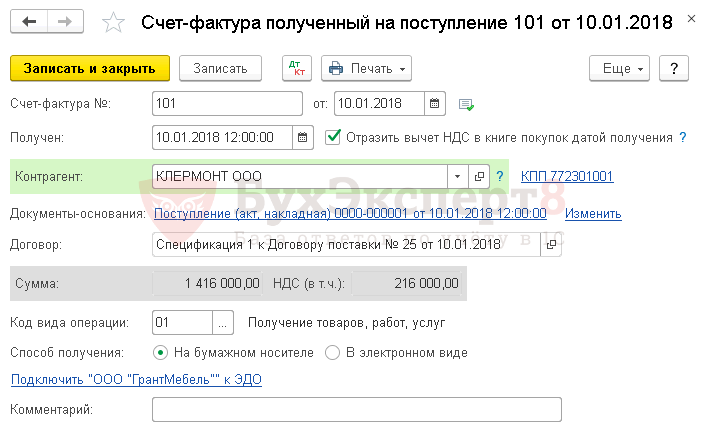

Регистрация СФ поставщика

Введите дату и номер входящего счета-фактуры внизу формы документа Поступление (акт, накладная) и нажмите кнопку Зарегистрировать.

Документ Счет-фактура полученный на поступление автоматически заполнится.

Проводки

Формируется проводка:

Дт 68.02 Кт 19.03 — НДС принят к вычету.

Возврат товара поставщику

Возврат принятого на учет товара оформите документом Возврат товаров поставщику вид операции Покупка, комиссия на основании документа Поступление (акт, накладная) вид операции Товары (накладная) или в разделе Покупки — Покупки — Возвраты поставщикам.

При этом не важно, возвращается часть товаров или вся партия

В форме укажем:

Документ поступления — документ, партия из которого возвращается. Может быть не указан, если не известно с какой партии возвращается товар.

На вкладке Товары заполните:

- Номенклатура — МПЗ, которые возвращаются поставщику;

- Количество — количество возвращенных МПЗ;

- Цена — цена покупки МПЗ; если Документ поступления указан, то цена заполняется автоматически из документа; если не указан, то указывается последняя цена покупки;

- % НДС — 18%, т. к. возврат товаров, принятых на учет, является обратной реализацией.

Вкладку Расчеты оставьте без изменений.

Проводки

Формируются проводки:

- Дт 76.02 Кт 41.01 — возвращен товар поставщику;

- Дт 76.02 Кт 68.02 — начислен НДС на возвращенный товар.

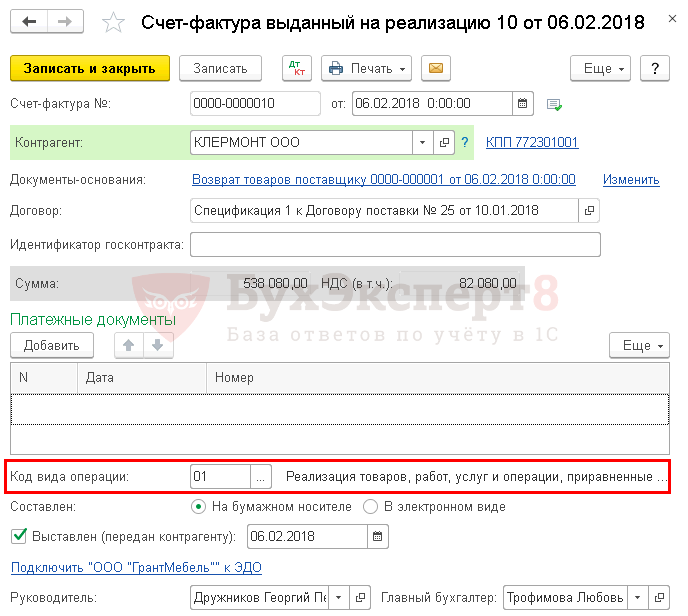

Выставление СФ на возврат поставщику

Если поставщику возвращаются уже принятые на учет товары, то выставите счет-фактуру на их возврат внизу формы документа Возврат товаров поставщику.

Будет создан автоматически документ Счет-фактура выданный на реализацию.

Код вида операции — .

Учет налога продавцом при возврате от плательщика НДС

Реализуя товар, сумму налога поставщик отражает книге продаж и уплачивает НДС. При процедуре возврата ему необходимо на основе нового документа принять налог к вычету, зарегистрировав изменения в книге покупок. Необходимо помнить, что налог, уплаченный при отгрузке, принимают к вычету только после проведения операции по возврату товара, т. е. при получении оформленного покупателем счета-фактуры, если тот возвращает оприходованный товар.

Возможность принять к вычету НДС предоставляется продавцу на протяжении года с момента проведения операции по возврату. Корректировочный счет составляется на основе претензии и акта, выступающими в качестве первичных документов. Подобная ситуация предполагает такой порядок учета налога для предприятий-налогоплательщиков НДС, выступающих с обеих сторон договора. Теперь рассмотрим ситуацию, если необходимо осуществить возврат товара от покупателя — неплательщика НДС.

От неплательщика НДС

При возникновении мотивированного отказа от поставки товара покупателем, не работающим с НДС, договор и сделка по нему также считаются недействительной. Поскольку покупатель не является плательщиком НДС, то возвращая товар, не оформляет счет, так как ему придется уплатить налог, показанный в нем, а продавец-плательщик НДС по этому документу не вправе оформить вычет.

Продавец выставляет счет-корректировку, руководствуясь законодательными актами, регистрирует операцию в книге покупок и делает исправления в учетных документах. Счет выписывается в пятидневный срок с момента оформления возврата.

От организаций на УСН

В своем большинстве работают без НДС в силу специфики применяемых налоговых спецрежимов. Поэтому алгоритм проведения процедуры возврата у них такой же, как и с неплательщиками налога.

На основе этих документов поставщиком выставляется счет-корректировка, заверяется покупателем и обосновывает регистрацию счета в книге покупки для последующего восстановления НДС.

Юридическое лицо или ИП: особенности возврата

Статус предприятия не столь важен. Имеет значение только правильное оформление операции возврата и следование четкому алгоритму. Последовательное оформление документов поможет избежать проблем в учете НДС.

Необходимо помнить, что без счета-фактуры продавцу невозможно сделать исправления в книге покупок, а его неправильное оформление сведет на нет все усилия по принятию налога к вычету.

Наиболее уязвимой стороной является продавец, поэтому ему необходимо серьезно контролировать процесс возврата товара.

Плохое качество покупки — повод её вернуть. Читайте, как вернуть бракованный товар в магазин. Открыть фотостудию с нуля не сложно. Смотрите примерную инструкцию.

Как посчитать подоходный налог с зарплаты? Расскажет эта статья.

Физлицо

Возврат купленного товара физлицом – нередкая операция в предприятиях торговли. Основанием для ее осуществления так же, как и при расчетах между предприятиями, служит составленная покупателем претензия, обоснованная и мотивированная.

На выплату денег за возвращенный покупателю товар, оформляется расходный кассовый ордер. Суммы, выплаченные по РКО покупателям, отмечаются в графе № 16 книги кассира-операциониста, уменьшая показатели выручки за день.

Возврат товара физлицом обязательно фиксируется в книге покупок торговой компании. Продавец заносит реквизиты и дату РКО, подписанного покупателем и подтверждающим выдачу денег за возвращенный товар. На основе этих записей в декларацию по НДС впоследствии заносятся все изменения.

Вычет НДС при возврате товара от упрощенца

По договору купли-продажи продавец передает товар в собственность другой стороне, а покупатель принимает и оплачивает его (ст. 454 ГК РФ). Право собственности на товар переходит от продавца к покупателю в момент его передачи (ст. 223 ГК РФ), договором может быть предусмотрен иной момент перехода права собственности на товар.

И Минфин России, и налоговые органы считают, что возврат товаров после перехода права собственности на них к покупателю является «обратной реализацией» (письма Минфина России от 24.05.2021 N 03-03-04/1/475, УФНС по Москве от 19.04.2021 N 19-11/36207, от 28.10.2021 N 16-15/113543).

Право на возмещение НДС

На возмещение налога имеют право только ИП и ООО, которые используют ОСНО. Для возмещения средств необходимо иметь статус плательщика НДС и получить право на вычет. Возврат получают:

- Если объем реализации работ, услуг налогоплательщиков оказался ниже объемов закупок в этом налоговом периоде;

- Юридические лица, экспортирующие продукцию за рубеж. Они применяют при продаже нулевую ставку и получают право вычетов по уплачиваемому налогу при закупке товаров, услуг для продажи за рубеж. Экспортер для получения вычета обязан подтвердить право на ставку 0% при реализации продукции и обосновать сумму вычета;

- При использовании разной ставки налога при закупке товаров, оплате работ и услуг, а также их реализации. Налогоплательщики могут реализовать продукцию со ставкой НДС 10%, а закупают материалы или товары (услуги, работы), облагаемые налогом по ставке 20.

Покупатель не платит НДС

Когда поставщиком организации, которая работает без НДС, является организация, уплачивающая НДС, договор, счет на оплату и отгрузочные документы в адрес покупателя (накладная или акт) оформляются с НДС. В соответствующих графах и местах текста документов указываются ставки и суммы налога, формирующие общую итоговую сумму документа.

Плательщик НДС, обязанный в соответствии с п. 3 ст. 169 НК РФ при реализации составлять счет-фактуру, может по письменному согласию сторон сделки не оформлять этот документ для налогоплательщиков, работающих без НДС (подп. 1 п. 3 ст. 169 НК РФ).

Оформить согласие на несоставление счетов-фактур вам поможет наш материал «Как отказаться от счетов-фактур, если покупатель – неплательщик НДС».

При этом плательщик НДС должен отразить в книге продаж либо реквизиты первичных документов, либо реквизиты счета-фактуры, оформленного для себя в единственном экземпляре. Невыполнение этих действий повлечет за собой занижение у него суммы НДС от реализации.

ВНИМАНИЕ! С 1 июля 2021 года счета-фактуры, книги покупок и продаж оформляются по новым формам. Это связано с тем, что эксперимент по прослеживаемости товаров перестал быть экспериментом и стал обязательным для тех, кто импортирует и продает определенные виды товаров. При этом новые бланки обязаны применять все налогоплательщики НДС, а также спецрежимники. Подробнее о новой форме читайте здесь

Скачать обновленный бланк счета-фактуры можно, кликнув по картинке ниже:

Бланк счета-фактуры

Скачать

Эксперты КонсультантПлюс подготовили пошаговую инструкцию по оформлению каждой строки обновленного счета-фактуры. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Если приобретающая товары (работы, услуги) организация работает без НДС, то выделенный в документах поставщика, работающего с НДС, налог она принимает к учету одним из следующих способов:

- В полном объеме при принятии к учету единовременно включает в стоимость этих товаров (работ, услуг), согласно подп. 3 п. 2 ст. 170 НК РФ. Этот способ применяют организации, использующие освобождение от обязанностей плательщика НДС по ст. 145 и 145.1 НК РФ, а также организации, находящиеся на ЕНВД (с учетом положений п. 7 ст. 346.26 гл. 26.3 НК РФ).

- В определенном порядке (в зависимости от вида расходов, к которым налог относится, и факта их оплаты) включает его в состав расходов, уменьшающих доходы. Этот способ применяется при использовании УСН с объектом налогообложения «доходы минус расходы» и ЕСХН (подп. 8 п. 2 ст. 346.5 гл. 26.1 и подп. 8 п. 1 ст. 346.16 гл. 26.2 НК РФ).

Подробнее см. материал «Как учитывать входной НДС при УСН?».

В документах на оплату поставщику, работающему с НДС, в поле «Основание платежа» покупатель, не уплачивающий НДС, должен выделить сумму НДС, составляющую часть этого платежа.

Поставщик, работающий с НДС, при получении от покупателя, не уплачивающего НДС, авансового платежа в счет предстоящих поставок, в обычном для плательщика НДС порядке оформляет счет-фактуру на полученный аванс в одном экземпляре. Покупателю, не уплачивающему НДС, оформленный поставщиком счет-фактура на аванс не нужен.

А как поступить поставщику/продавцу в ситуации, когда покупатель – неплательщик НДС возвращает товар? Вы можете изучить экспертное мнение сотрудников КонсультантПлюс, оформив бесплатный пробный доступ к К+.