Новые штрафы от минфина тем, кто сдает свои квартиры и не платит налоги

Содержание:

- Что будет еще, если сдать квартиру без договора аренды?

- Соседи сдают квартиру посуточно как бороться

- Последствия нелегальных сделок по аренде

- Ответственность сторон

- Чем грозит уклонение от налогов и какие могут быть штрафы за неуплату?

- Как написать жалобу в налоговую инспекцию на соседа?

- Куда жаловаться

- Куда сообщить о незаконной сдаче квартиры

- Какие варианты доступны в 2019 году?

- К какой ответственности могут привлечь лицо, незаконно сдававшее квартиру?

- Обязанности налогоплательщиков

- Причины

- Штраф за незаконную сдачу квартиры в аренду

- Как написать заявление в налоговую о незаконной сдаче квартиры образец

Что будет еще, если сдать квартиру без договора аренды?

Рассмотрев опасность с точки зрения налогового законодательства, посмотрим и на риски физического, материального толка. Возникнуть они могут у всех сторон сделки, но у каждой имеются свои особенности проблематики.

Последствия для арендодателя

Любой договор, кроме прочего, закрепляет не только права, но и обязанности сторон. В контексте найма жилья основными параметрами являются:

- стоимость аренды;

- оплата ЖКХ;

- сохранность имущества;

- спорные ситуации с чужим имуществом (например, восстановление имущества соседей в случаях аварий водопровода).

При отсутствии договора взыскать в арендатора компенсацию за невыполнение этих и других обязанностей практически невозможно (в лучшем случае максимально затруднено).

При условии высокой стоимости недвижимости, ситуация может привести к огромным финансовым потерям.

Чем рискуют квартиранты, которые живут без договора?

Примеры распространенных случаев:

- изменение стоимости аренды;

- нерегламентированное прекращение аренды;

- необоснованные претензии.

В случае недобросовестности арендодателя существует шанс остаться на улице без временной возможности подыскать новое жилье.

Соседи сдают квартиру посуточно как бороться

Чтобы выселить из сдаваемой квартиры граждан РФ, придется помучиться. Поскольку осуществить эту процедуру можно только по решению судебных органов. Требуется отметить, что в большинстве случаев выносится решение не в пользу истца. Даже, если квартиру снимают незаконно. Все дело в том, что кроме искового заявления на шумных соседей обязательно должна быть собрана хорошая база доказательств.

Соседи недовольны квартирантами.

что делать?

Небрежное обращение с квартирой, что может привести к ее порче и утрате жилого состояния Примером такого небрежного обращения могут служить:

- Продолжительное невыполнение в квартире текущих и капитальных ремонтов, что может привести к аварийному состоянию и стать угрозой для других жильцов.

- Регулярные отказы от предложений других жителей дома провести совместный ремонт конструктивных элементов дома, например, крыши и т.д..

- Самовольная (без соответствующих согласований с разрешительными органами) перестройка или перепланировка жилого помещения, которая может представлять угрозу целостности здания.

- Несвоевременное устранение аварийного состояния инженерных систем коммуникаций и другого оборудования квартиры.

В таких случаях собственник жилья должен предупредить жильца о недопустимости таких нарушений и потребовать их устранения.

Как выселить соседей, снимающих квартиру

Одним словом, делают жизнь жильцов невыносимой.

Рекомендуется привлечь к написанию заявления и других соседей.

Получив обращение граждан, участковыйсообщит о том, как вести борьбу за недобросовестным использованием квартиры. Так, может быть дан совет о вызове наряда непосредственно в момент скандального поведения.

Внимание

Это приведет к выполнению проверки жильцов помещения в момент нарушения. Представители полиции имеют право вызвать собственника квартиры

Важно

Если выявится нарушение, при многократных случаях выписывается административный штраф. Жизнь рядом с подобным помещением приводит к возникновению дополнительных рисков

Поэтому эксперты советуют объединяться в борьбе с недобросовестным использованием квартиры.

Если полиция так и не приняла меры, можно подать жалобу в прокуратуру. Лучше составить заявление сразу от нескольких человек.

В документе необходимо зафиксировать, что в квартиру постоянно приходят посторонние личности и приносят различные предметы. Это может насторожить полицейских. В результате будет проведена тщательная проверка.

Последствия нелегальных сделок по аренде

Сдача недвижимости в аренду зачастую нацелена на получение дополнительного дохода. В настоящее время очень активно действуют мошенники и аферисты, желающие поживиться на неопытном арендодателе.

Самыми популярными являются следующие виды афер:

- Пересдача арендованной квартиры без согласия владельца. Ситуация очень актуальна, если собственник переехал в другой регион и редко приезжает в родной город. Недобросовестный квартиросъемщик просто предоставляет жилье другим людям с целью получения прибыли, а вот кем они окажутся, никому не известно.

- Преступные действия с недвижимостью на основании поддельных документов.

Обезопасить себя от такого рода арендаторов можно путем подписания договора о найме, содержащего персональные сведения о гражданине, о его месте постоянного трудоустройства и т.д.

Бывает по-другому: необходимые бумаги оформлены, сроки и суммы оговорены, владелец регулярно наносит визиты. Казалось бы, никак трудностей быть не должно… Но, никто не застрахован от порчи имущества. Даже если квартира сдавалась без мебели, испортить можно окна, сантехнику, люстры и т.д. Сохранить имущество можно при помощи страховки и акта приема-передачи, оформляемого при сдаче жилья.

С ответственным и добросовестным арендатором можно договориться, а вот четвероногие и пернатые сожители — это еще один подводный камень предоставления квартиры третьим лицам на условиях аренды. Попробовать защититься от подобной проблемы можно путем описания ограничения в договоре.

Непредставление декларации, включающей в себя сумму дохода, полученного от сдачи жилья может обернуться наложением штрафов, пеней, а в некоторых случаях и уголовным преследованием.

Ситуация, когда соседи незаконно сдают квартиру, очень распространена на территории РФ. Круг людей, вовлеченных в эту «аферу» (сознательно или случайно), получает массу рисков и неприятностей. Например:

- Владелец жилья, который сдает его в аренду, не оформляя предпринимательскую деятельность и не покупая патент, де-факто нарушает закон: скрывает источники дохода и уклоняется от уплаты налогов. За подобное нарушение положен штраф, как минимум. Периодические рейды правоохранительных органов совместно с налоговой полицией часто выявляют нарушителей закона. И если нелегально сдаете жилье, задумайтесь о последствиях.

- Съемщик жилья не имеет практически никаких прав и обязан покинуть квартиру по первому требованию владельца, поскольку ничем не защищен. Гарантий того, что арендодатель не “выкинет” арендатора из квартиры через неделю после заселения, нет абсолютно никаких. Куда жаловаться съемщику в подобном случае? А никуда, поскольку он сам виноват в этом. Да, официальная сделка увеличит арендную плату на 10-15%, но если непредвиденно придется менять место жительства (например, из-за скверного характера хозяина квартиры), то услуги брокера, переезд и обустройство на новом месте обойдутся в разы дороже. Официальный договор дает уверенность арендатору в том, что к его жалобе в случае своенравности владельца, отнесутся с полной ответственностью.

- Остальные жильцы многоквартирного дома тоже страдают от подобных незаконных сделок. Во-первых, арендаторы могут оказаться нелегальными мигрантами (в составе 6-10 человек), из-за которых покой соседям может только сниться. Во-вторых, неофициальная аренда позволяет съемщикам заниматься сомнительными видами деятельности, что тоже скажется на тех, кто живет рядом. В-третьих, многие нелегально проживающие позволяют себе небрежно относиться к чистоте и порядку в подъезде, поскольку ответственности за это не несут.

Ответственность сторон

Помимо арендодателя, ответственной стороной также является и арендатор. При бездоговорном найме квартиросъемщик не регистрируется на занимаемой площади во время периода проживания, что прямо противоречит закону. Кроме того, ответственность дополнительно увеличивается, если квартиросъемщиком является иностранный гражданин.

Но по большому счету, привлечь к ответственности арендодателя за бездоговорные арендные отношения сложно, так как в таких отношениях чаще всего передача денег осуществляется без расписок.

В связи с этим сложно доказать, что отношения аренды существуют, и за аренду поступают ежемесячные платежи. Часто арендодатель утверждает, что в его квартире живет знакомый или родственник, с которого он деньги не брал.

Привлечь к ответственности незарегистрированного квартиросъемщика также проблематично, потому что наказание должно содержать сведения о сроке проживания в снимаемом жилье. Если речь идет об иностранном гражданине, то миграционной службе с ним решить вопрос легче.

Чем грозит уклонение от налогов и какие могут быть штрафы за неуплату?

Незаконная сдача квартиры или другого жилого помещения в аренду чревата наказанием

- непредоставленную декларацию — указан в ст. 119 НК РФ и составляет 5% от суммы взноса, за каждый месяц задержки, но не может превышать 30% и быть меньше 1000 рублей;

- избегание обязанности по уплате налогов — определен ст. 122 НК РФ составляет от 20 до 40% от полной суммы налогового платежа.

Неуплата налогов в крупном размере, свыше 600 тыс. рублей в течение 3 лет для физических лиц и 2 млн. рублей для юридических, относится к значительным нарушениям требований законодательства.

За эту незаконную деятельность с жильем без договора предусмотрена уголовная ответственность за неуплату налогов, выраженная в виде штрафов, исправительных работ, ареста и лишения свободы.

Все это регламентировано в ст. 198—199 Уголовного кодекса (УК) РФ.

Ст. 198 УК РФ предусматривает штраф от 100 до 300 тыс. рублей или лишение свободы на один год за уклонение от налогов физических лиц. Ст. 171 УК РФ предусматривает штраф от 200 до 300 тыс. рублей за осуществление незаконной предпринимательской деятельности.

Куда жаловаться на соседей, сдающих жилье незаконно?

В первую очередь, рекомендуется связаться с владельцем квартиры и попросить прекратить незаконное предпринимательство. Если разговор не дал результата, недовольные соседи могут обратиться к участковому, который обязан принять жалобу и выехать к проблемным жильцам, проверить их паспорта с регистрацией и наличие договора на аренду помещения. В случае выявленных нарушений участковый лично сообщает об этом в соответствующие органы.

При проживании в квартире иностранных граждан можно написать жалобу в Федеральную Миграционную Службу, которая по факту проведенной проверки выяснит законно ли проживание иностранцев в помещении.

При полной уверенности в незаконной сдаче квартиры в аренду, жалобу подают сразу в налоговую инспекцию. Налоговая проведет проверку и вызовет владельца помещения для дачи объяснений. Если вина будет доказана, хозяин помещения будет обязан выплатить все штрафные санкции, налоговые платежи и пени по ним.

В ситуациях, когда все вышеперечисленные инстанции не выполняют возложенных на них обязанностей, и не реагируют на жалобы, заявление направляется в прокуратуру.

Как сдавать правильно, чтобы избежать наказания?

Чтобы избежать проблем с законом, штрафов за неуплату налогов и возможной уголовной ответственности, а также защитить собственные интересы и не понести убытки, необходимо оформить договор с арендатором.

Если съемщиком выступает физическое лицо, заключается договор найма жилого помещения. С юридическим лицом — договор аренды. Договора, которые заключают на срок один год или больше, в обязательном порядке регистрируют в районной администрации и налоговой.

Чтобы избежать ежегодной оплаты пошлины за регистрационные действия, договор заключают на срок менее года, с возможностью продления.

В договоре обязательно должны быть зафиксирована ежемесячная оплата за аренду.

Владельцы квартир, которые собираются сдавать ее в аренду, должны внимательно изучить НК РФ. Действия, совершенные в рамках закона, позволят получать прибыль не переживая о негативных последствиях.

Как написать жалобу в налоговую инспекцию на соседа?

Если жильцы обнаружили, что один из собственников сдает неофициально квартиру, при этом квартиранты ведут аморальный образ жизни, курят в подъезде, создают антисанитарные условия, мешают нормальной жизнедеятельности и отдыху, следует написать заявление (жалобу) в полицию, управляющую компанию, налоговые или миграционные органы.

Крайне важно правильно с юридической точки зрения составить документ. В правом верхнем углу пишется «шапка» — точное наименование инстанции с указанием полного адреса и индекса, либо ФИО и должность уполномоченного лица; далее нужно указать личные данные (ФИО и адрес, телефон или электронную почту)

Если жалоба коллективная, необходимо указать данные всех лиц.

Пример «шапки» при составлении коллективного заявления:

Начальнику ОБ-2 по Самойловскому р-ну подполковнику полиции Петрову С. А. От коллектива жильцов, проживающих по адресу: р.п. Самойловка, п-т Московский д. 65: Онюшкина Виктора Александровича — кв. 16; Жеребцовой Елены Викторовны – кв. 17; Вилкиной Елены Сергеевны – кв. 15

Далее пишется непосредственно текст заявления, в коротком следует подробно и четко изложить суть предъявляемых жалоб, обоснованных на положениях действующего законодательства. Ссылаться можно на следующие акты:

- ЖК РФ статьи 30 и ГК РФ статья 209;

- Конституцию РФ (статья 17);

- «Правила пользования жилым помещением» (пункты 6-10);

- ФЗ «О санитарно-эпидемиологическом благополучии населения».

При написании основной части заявления важно указать:

- адрес жильцов или квартирантов, нарушающих правила общежития;

- конкретный перечень нарушений (систематический шум в ночное время, причинение вреда общедомовой территории);

- меры воздействия.

Пример написания основной части:

Заявление

Мы, ниже подписавшиеся, просим Вас принять меры по факту периодического нарушения общественного порядка жильцами, арендующими квартиру по адресу: г. Саранск, ул. Центральная, д. 8, кв. 25 с привлечением их к административной ответственности.

Список нарушений:

- проживание в квартире осуществляется без временной регистрации и договора найма, что подтверждают сами квартиросъемщики.

- Курение в подъезде.

- Прослушивание громкой музыки, драки и дебоши в ночное время.

Указанные нарушения противоречат требованиям ст. 17, п. 4 Жилищного кодекса РФ; содержанию пункта 6, 10 «Правил пользования жилым помещением». На многочисленные просьбы и замечания жильцы не реагируют, либо хамят и угрожают. Просим Вас:

- Привлечь к ответственности собственника квартиры Парамонова Л.Н. за сдачу в аренду жилья по незаконным основаниям.

- Повлиять на жильцов, разъяснив правила общежития в многоквартирном доме.

В случае Вашего отказа от разрешения ситуации просим дать официальный ответ с конкретным разъяснением о невозможности пресечь противоправное поведение жильцов кв. 25.

Внизу после основной части ставится дата и подпись.

Важно. Заявление можно подать лично, с обязательной регистрацией уполномоченным лицом, либо отправив заказным письмом по почте

Куда жаловаться

Если устали от шумных соседей, и есть подозрения на незаконную аренду квартиры, то можно обратиться к участковому. Он проведет проверку квартиры, и если факт подтвердится, собственник может быть привлечен к административной ответственности.

Также можно обратиться в управляющую компанию, которая обязана рассматривать жалобы при выявлении незаконной сдачи жилья. Лучше это сделать в письменной форме.

Через личный кабинет ФНС можно узнать о размере уплаченных сумм, а также о сумме грозящего штрафа, если есть неуплата.

https://youtube.com/watch?v=TFTrSIfNedc

Мнение эксперта

Миронова Анна Сергеевна

Юрист широкого профиля. Специализируется на семейных вопросах, гражданском, уголовном и жилищном праве

Чтобы владельцу жилья не ждать наказания за незаконную сдачу внаем, можно, в качестве альтернативы, приобрести патент. Он обойдется дешевле, если сдаются дорогие квартиры. Собственник, имеющий такой документ, освобождается от налога на имущество. Патент можно приобрести в рассрочку.

Куда сообщить о незаконной сдаче квартиры

Когда по соседству осуществляется незаконная сдача жилья в аренду, для наказания собственника этого жилого помещения можно обратиться сразу в несколько органов.

В первую очередь сообщить о противозаконной сдаче квартиры следует в управляющую или жилищную компанию, которая осуществляет коммунальное обслуживание дома и придомовой территории.

После поступления жалобы они должны обратиться к собственнику помещения для проверки отраженных фактов. Если факт незаконной аренды жилого помещения будет подтвержден, то управляющая компания должна будет передать имеющиеся сведения в правоохранительные органы.

Когда жилищная компания по тем или иным причинам не откликнулась должным образом на заявление, можно обратиться непосредственно к участковому инспектору, который осуществляет надзор за соблюдением правопорядка и закона над подконтрольной ему территории. По факту поступившего заявления участковый должен осуществить проверку. О результатах проведенной проверки в обязательном порядке должно быть сообщено заявителю.

В тех случаях, когда есть подозрения о том, что арендаторами квартиры являются граждане иностранного государства, соседи вправе обратиться в Управление МВД и его территориальные подразделения, занимающееся миграционными вопросами.

Когда лица, проживающие в соседнем помещении, нарушают санитарные нормы, можно смело обращаться в Роспотребнадзор.

Еще одним органом, который компетентен, наказать арендодателя, который получает денежные средства и не платит соответствующий налог в государственный бюджет — налоговая служба и ее территориальные подразделения.

Налоговый орган по факту поступившего заявления проводит проверку и в случае доказанности факта незаконной сдачи жилого объекта привлекается к установленной государством ответственности.

Как составить жалобу

Для того чтобы компетентный орган рассмотрел обращение, необходимо правильно его оформить.

Как правило, в каждом из вышеперечисленных органов существует специальный бланк, на котором заинтересованное лицо может отразить суть обращения.

В таком обращении следует указывать в обязательном порядке, независимо от органа обращения:

- Наименование органа, в который заявитель обращается.

- Полные данные заявителя. Указываются персональные и паспортные данные.

- Далее необходимо указать суть обращения. Информацию, касающуюся незаконного проживания следует описывать наиболее подробно.

- Когда имеются доказательства о том, что соседи незаконно сдают квартиру, их следует приложить к заявлению или жалобе. Доказать факт незаконного проживания можно при помощи фото и видео фиксации, а также документов, полученных, например от органов полиции, о фактах нарушения общественного порядка в квартире или подъезде незаконно проживающими жильцами.

- В конце документа следует указать дату его составления и поставить подпись.

Допускается подать коллективно обращение не от одного соседа, а от нескольких. В этом случае, каждый сосед должен указать свою персональную и паспортную информацию и поставить свою подпись в документе.

Какие варианты доступны в 2019 году?

Сдача в аренду собственной квартиры – это один из способов получения доходов, поэтому государство пытается контролировать такие операции и начислять налоги на доходы от аренды.

Поэтому настоятельно не рекомендуется скрывать доходы, полученные от сдачи квартиры в аренду, от государственных органов. В настоящее время есть множество вариантов работы «по белому», то есть, с уплатой налогов и легализацией всех полученных доходов.

Однако теперь возникает вопрос – а какой вариант выбрать для осуществления деятельности по сдаче квартиры в аренду? Рассмотрим основные варианты.

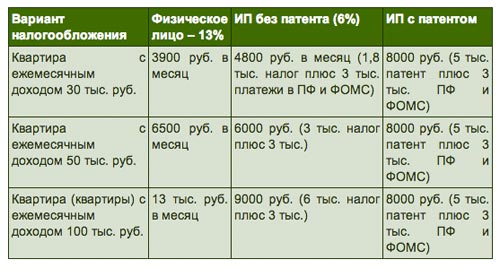

1. Платить налог на доходы физических лиц (НДФЛ), не регистрируясь в качестве ИП. Вопреки слухам, вовсе необязательно регистрироваться в качестве ИП для получения доходов от аренды квартиры. Собственник при этом будет подавать ежегодно декларацию в ИФНС и уплачивать 13% от суммы полученных доходов.

Среди плюсов – относительная простота и отсутствие необходимости платить страховые взносы, а среди минусов – высокая налоговая ставка.

2. Зарегистрироваться в качестве ИП и выбрать упрощенную систему налогообложения (УСН). Возможны 2 варианта УСН – «Доходы», когда налог платится в размере 6% от суммы дохода или «Доходы минус расходы», когда сумма определяется как 15% от разницы между доходами и расходами ИП.

Отметим, что отличается не только сумма. Все ИП на УСН обязаны уплачивать страховые взносы на пенсионное и медицинское страхование в размере не меньше минимальной суммы (в 2019 году это 29 354 + 6 884 = 36 238 рублей). Но порядок оплаты отличается:

- ИП, использующие базу «Доходы», могут вычитать всю сумму страховых взносов из рассчитанного налога;

- ИП, использующие базу «Доходы минус расходы», могут учесть страховые взносы в сумме расходов.

Следовательно, при варианте «Доходы» в случае низкой суммы доходов достаточно будет заплатить только страховой взнос, а сумма налога будет равна нулю.

Среди плюсов варианта – более низкие процентные ставки и формирование страхового стажа, а среди минусов – необходимость регистрироваться, платить авансовые платежи по налогу и страховые взносы.

3. Выбрать новый налоговый режим – «Налог на профессиональный доход» (НПД). Это тот самый налог на самозанятых, который с начала 2019 года доступен в 4 регионах России – Москве, Московской и Калужской областях и Республике Татарстан.

Этот налоговый режим действует пока в экспериментальном режиме, но его условия достаточно выгодны для многих:

- налоговые ставки – 4 или 6% от суммы дохода (в зависимости от того, реализуется товар частным лицам или предпринимателям);

- регистрация и ведение учета – через мобильное приложение;

- страховые взносы – можно платить по желанию, причем только на пенсионное страхование (взнос на ОМС включен в налоговую ставку);

- ограничения на деятельность позволяют использовать режим тем, кто сдает жилье в аренду.

Налог на профессиональный доход ориентирован больше на тех, кто оказывает услуги и выполняет работы. Максимальный доход за год – 2,4 миллиона рублей.

Важно, что плательщики НПД могут параллельно работать на основной работе, главное – не по тому же виду деятельности, что и самозанятость. ИП тоже могут работать по НПД, только они не должны иметь наемных работников (чего обычно не требуется при сдаче квартиры в аренду)

ИП тоже могут работать по НПД, только они не должны иметь наемных работников (чего обычно не требуется при сдаче квартиры в аренду).

Таким образом, плюсов у нового налога множество – это и простота регистрации и ведения дела, и низкие ставки налога, и отсутствие необходимости платить страховые взносы. Среди минусов – работает только в 4 регионах.

Как видно, новый налоговый режим вполне может стать самым выгодным вариантом ведения бизнеса по сдаче квартиры, если этот бизнес располагается в одном из 4 регионов.

К какой ответственности могут привлечь лицо, незаконно сдававшее квартиру?

Незаконная сдача жилья в аренду чревата применением штрафных санкций. Их размер напрямую зависит от того, какая именно норма была нарушена. Так, если человек не выполнил положения статьи 122 НК РФ и не заплатил налоги, в его отношении будет применено денежное взыскание в размере от 20 до 40% от неуплаченной суммы. Значение показателя зависит от того, было ли правонарушение совершено умышленно.

Общий размер взыскания не может превышать 30% от суммы или быть меньше 1000 руб. Если лицо допустила значительное нарушение требований Налогового кодекса РФ, его привлекут к уголовной ответственности. Значительным считается неуплата налогов в размере больше 600000 руб. за 3 года для граждан или 2 млн. руб. для юридических лиц. Наказание будет установлено в соответствии с нормами статьей 198-199 УК РФ.

Видео

В отношении нарушителя, сдававшего помещение без договора, могут быть применены следующие санкции:

- денежное взыскание;

- привлечение к принудительным работам

- лишение свободы;

- арест.

Во внимание принимается степень тяжести преступления

Обязанности налогоплательщиков

В соответствии со статьей 19 НК РФ, налогоплательщиками являются физические лица и организации, которые получают доход и должны выплачивать налоговые отчисления в пользу государства. Статус оказывает существенное влияние на обязанности граждан и организаций.

Юридические лица

Организации имеют право использовать в качестве режима налогообложения ОСН или УСН. В первом случае компании, которые занимаются предоставлением недвижимости в аренду и получают доход, должны вносить отчисления в бюджет государства на прибыль. Размер базовой налоговой ставки составляет 20%.

Физические лица

Если человек сдает квартиру и получает от этого доход, он обязан подать налоговую декларацию. Документ оформляется по форме 3-ндфл. Декларацию нужно передать в налоговую по месту постоянной регистрации до 30 апреля года, который следует за отчетным периодом. Сам платеж нужно внести в бюджет государства до 15 июля. Закон позволяет уменьшить налоговую базу, с которой взимается платеж. Уменьшение осуществляется на размер вычета.

Видео

Правом на его получение обладают следующие категории граждан:

- лица, осуществляющие дополнительные взносы на пенсионное страхование;

- граждане, которые перечисляют часть полученной прибыли на благотворительность;

- люди, купившие или построившие недвижимость за свой счет или с использованием кредитных средств;

- граждане, которые оплачивали медицинские услуги или покупали лекарства по назначению врача;

- лица, вносившие плату за собственное обучение или в образовании детей.

Размер налогового вычета может существенно меняться. Так, если была приобретена квартира, возврат будет предоставлен с суммы до 2 млн. руб. Использование кредитных средств повысит значение показателя до 3 млн. рублей.

Индивидуальные предприниматели

Если индивидуальный предприниматель получает доход со сдачи квартиры, он сможет выбрать один из специальных режимов уплаты налогов. Если выплата осуществляется по УСН, ИП самостоятельно определяет способ, на основании которого будет производиться формирование налоговой базы. Если в ее состав войдет только полученная прибыль, вносить отчисления в бюджет необходимо по ставке 6%. Если используется налоговый режим «доходы минус расходы», ставка составит 15%. Индивидуальные предприниматели обязаны предоставлять декларацию ежеквартально.

Видео

ИП имеет право уплачивать налоги при помощи патентной системы. Она более предпочтительна. Чтобы реализовать вышеуказанный налоговый режим, в каждом субъекте РФ законодательно определяется примерный размер прибыли предпринимателя за год в зависимости от вида деятельности. Это величина и становится возможной налоговой базой. Отчисления в бюджет осуществляются по ставке 6%. Предоставлять налоговую декларацию не нужно.

Причины

Основная претензия государства к арендодателям состоит в том, что хозяева, сдающие квартиру по «серым» схемам, не выплачивают положенные налоги, вследствие чего казна терпит убытки, исчисляемые миллиардами. Данные статистики говорят, что соблюдают все условия сдачи в аренду жилья и оформляют договор только пятая часть владельцев.

Причина отказа собственников жилья от составления договора состоит в нежелании отдавать 13% от дохода за аренду, а если арендодатель не российский гражданин – налог составляет 30%. Естественно, сознательно уменьшать свои доходы никто не хочет. Да и доказать факт сдачи квартиры в наем не так легко. Слов соседей, участкового или риэлтора, с помощью которого была найдена жилплощадь, для этого мало, достаточным основанием может послужить расписка, подтверждающая факт приема-передачи денежных средств за аренду жилплощади. Либо — задерживать нарушителей с поличным в момент передачи денег. Но то, что эта плата была именно за аренду, тоже нужно доказать. Помимо этого, должен быть собран солидный пакет документов, включающий договор о найме квартиры, подписанный обеими сторонами. На всю процедуру может уйти большое количество времени и сил. Также проблемой может стать отказ как владельца, так и арендатора подписывать документы. Чтобы взыскать все штрафы, должны быть задействованы несколько сотрудников налоговой инспекции, сотрудники полиции, суд. Да и то результат действий может появиться, если причины обращения в суд действительно веские.

Это делает факт незаконной аренды практически недоказуемым. Но это не значит, что можно расслабиться.

Штраф за незаконную сдачу квартиры в аренду

Административная ответственность за неуплату сумм налога и непредоставление налоговой декларации предусмотрена Налоговым Кодексом РФ.

Ответственность предусмотрена отдельно как за непредоставление декларации, так и за неуплату или неполную уплату налогов.

Так, за непредоставление налоговой декларации, вы обязаны будете уплатить штраф в размере 5% от суммы неуплаченного налога по непредставленной декларации за каждый месяц непредставления декларации, но не более 30% от указанной суммы и не менее 1 000,00 рублей.

Ответственность за неуплату налога в бюджет выражена в виде штрафа в размере 20% от суммы неуплаченного налога, а если неуплата налога произведена умышленно, то в размере 40%.

Давайте наглядно произведем расчет суммы налога и штрафных санкций за неуплату и непредставление декларации, чтобы было понятнее, что суммы ответственности значительные.

Итак, к примеру, вы получаете в год 200 000,00 рублей от сдачи внаем квартиры. То есть, в год вы обязаны оплатить налоги на общую сумму 26 000,00 рублей.

К 30 апреля года следующего за отчетным вы не представляете налоговую декларацию, налоговая служба обнаруживает неуплату налога и непредставление декларации через год после необходимости сдачи декларации.

То есть, за несовременную подачу декларации вы за месяц должны уплатить 26 000,00 *5% = 1 300,00 рублей, за 12 месяцев — 15 600,00 рублей, но не более 30% от суммы налога. В данном случае будет превышение и вы будете обязаны оплатить 30% от суммы налога, то есть, 7 800,00 рублей.

За несвоевременную уплату налога, вы обязаны заплатить 40% от общей суммы налога. То есть, 26 000,00*40% = 10 400,00 рублей.

Общая сумма штрафных санкций за неуплату налога и непредставление декларации будет равняться 18 200,00 рублей, данная сумма превышает ваш месячный доход от сдачи квартиры.

Таким образом, выгоднее уплатить и задекларировать все доходы, чем попасть на штрафные санкции.

В настоящей публикации мы разобрали возможные штрафы и виды ответственности за непредоставление налоговой декларации и неуплату налогов за доход от сдачи квартиры внаем.

ВНИМАНИЕ! В связи с последними изменениями в законодательстве, информация в статье могла устареть! Наш юрист бесплатно Вас проконсультирует — напишите в форме ниже

Как написать заявление в налоговую о незаконной сдаче квартиры образец

- Конституцию РФ (статья 17);

- «Правила пользования жилым помещением» (пункты 6-10);

- ФЗ «О санитарно-эпидемиологическом благополучии населения».

При написании основной части заявления важно указать:

- адрес жильцов или квартирантов, нарушающих правила общежития;

- конкретный перечень нарушений (систематический шум в ночное время, причинение вреда общедомовой территории);

- меры воздействия.

Заявление

Мы, ниже подписавшиеся, просим Вас принять меры по факту периодического нарушения общественного порядка жильцами, арендующими квартиру по адресу: г. Саранск, ул. Центральная, д. 8, кв. 25 с привлечением их к административной ответственности.

Список нарушений:

- проживание в квартире осуществляется без временной регистрации и договора найма, что подтверждают сами квартиросъемщики.

- Курение в подъезде.

- Прослушивание громкой музыки, драки и дебоши в ночное время.

Указанные нарушения противоречат требованиям ст.

2 доказательства незаконной сдачи жилья в аренду:

- договор найма;

- расписки о получении хозяином квартиры денежных средств.

Если доказана незаконная сдача квартиры в аренду, собственника жилплощади ожидают негативные последствия.

Внимание

Его размер составляет 20% от невыплаченной суммы.

Повышенные штрафы за повторные нарушения. Если обнаружены повторные нарушения, сумма взыскания увеличивается

Правило установлено ст. 122 НК РФ. Оштрафуют дополнительно за непредставление налоговой декларации в положенный срок. Взыскание составит от 5 до 30% суммы скрытого налога.

Уголовная ответственность.Большая прибыль, полученная нелегально, означает крупные штрафы для нарушителя. Ответственность установлена ст. 198 Уголовного кодекса. Оштрафуют нарушителя на сумму от 100 до 300 тыс. рублей. Вместо этого гражданин, сдавший жилье, может быть арестован на 6 месяцев или отправлен на исправительные работы на срок до одного года.

После обращения налоговый орган проведёт проверку. Это наиболее эффективный способ выявления возможных правонарушений. Она проводится на основании решения компетентного должностного лица.

В ходе этих действий все нарушения, совершаемые недобросовестным арендодателем, будут выявлены.

Выездная проверка по жалобе арендаторов на незаконную сдачу – процедура, при которой инспектор работает на территории арендодателя, проверяя договоры, документы, которые связаны с финансово-хозяйственной активностью. У налогоплательщика не будет прав препятствовать проведению всех процедур, поэтому шансов на то, что нарушения будут обнаружены, очень много.

При выявлении нарушений к арендодателю будут применены определённые санкции.

Арендодатель обязан каждый год отправлять декларацию о своих доходах в налоговую службу.

Стоит также немного отойти от темы и сказать, что очень часто от действий арендодателя могут страдать его соседи. Например, от нарушений общественного порядка и т.д. Они также могут подать жалобу в налоговую, но ничем, кроме визита инспектора, это не закончится. Почему сложится такая ситуация, будет пояснено ниже.

Прежде чем переходить к решительным действиям и начинать подавать различные жалобы, стоит поговорить с арендодателем и попробовать убедить его не нарушать закон и начать выплачивать налоги, однако, это далеко не всегда окажет должное воздействие на последнего.

Для начала, прежде чем жаловаться в уполномоченные органы необходимо удостовериться, что жилое помещение сдается именно на одни сутки.

Для этого допускается:

- Запечатлеть на видео или фото, что в квартиру каждый день входят новые жильцы.

- В случаях, когда в квартире по соседству нарушается общественный покой или порядок следует вызвать полицию.

- Когда выяснения отношений или нарушения осуществляются в подъезде, рекомендуется не стесняться записывать нарушения на видео.

https://www.youtube.com/watch?v=

После того, как все доказательства посуточной сдачи жилого объекта собраны, необходимо обратиться в полицию.

Допустимо одновременно с обращением в полицию, сообщить в налоговую о сдаче квартиры.

- Неоднократные вызовы полиции, подтверждением которых выступают копии отчетов сотрудников.

- Обращение в СЭС. Подтверждением будет копия заключения комиссии.

- Коллективная жалоба с указанием нарушений от жильцов многоквартирного дома.

- Систематические подтопления, пожары по вине жильцов, а также иные действия, которые повлекли за собой порчу имущества. Подтверждением этого будут документы из ТСЖ и управляющей компании.

При возникновении необходимости обращения в суд проконсультируйтесь с юристом по жилищным вопросам.