Как осуществляется оценка акций при вступлении в наследство

Содержание:

- Как оценить стоимость акций — 7 простых шагов

- Вступление в наследство по акциям

- Нотариальное оформление акций по наследству

- Зачем нужна оценка наследства для нотариуса?

- Необходимость оценки при наследовании имущества

- Что входит в отчет об оценке

- Стоимость услуг оценки для наследства

- Пример выполнения оценки

- Расчет госпошлины

- Какие бывают виды стоимости акций — 5 главных видов

- Методы

- Что получает на руки наследник после оценки?

- Оценка ценных бумаг для наследства

- Где можно оценить акции?

- Особенности и нюансы получения акций по наследству

Как оценить стоимость акций — 7 простых шагов

Правильно провести процедуру оценки вам поможет экспертное пошаговое руководство.

Шаг 1. Выбираем оценочную компанию

Акции в современном мире получили широкое распространение. Теперь все чаще можно слышать о том, что их дарят, получают в наследство. Однако разобраться во всех тонкостях оценки активов непосвященному человеку весьма сложно. В этом случае на помощь, как всегда, придут профессионалы — оценочные компании, специализирующиеся на рынке ценных бумаг.

Конечно, закон не запрещает и частным образом вести свою деятельность оценщикам-индивидуалам, но здесь следует помнить, что отчеты таких специалистов принимают не все организации. Нередко нотариусы не принимают такие отчеты об оценке. Будьте внимательны!

Шаг 2. Заказываем услугу

Чтобы вам провели оценку ваших ценных бумаг — например, если нужна оценка для нотариуса при вступлении в право наследования — вам нужно лично или через электронный ресурс выбранной компании оформить заявку. После чего с вами свяжутся специалисты этой компании и обсудят дальнейший алгоритм действий.

Шаг 3. Согласовываем сроки

Как правило, оценка делается в короткие сроки от 1 часа до 4-5 дней. Закон не регулирует данный аспект. Сроки оговариваются сторонами при составлении договора и зависят от вида акций, полноты предоставленных документов, доступности необходимых для оценки сведений.

Шаг 4. Заключаем договор

При заключении договора оценки будьте внимательны, не торопитесь. Не стесняйтесь попросить документы, подтверждающие полномочия лиц, подписывающих соглашение. Это может вас уберечь от ненужных расходов и разбирательств в суде.

Вы можете посмотреть типовой договор на услуги по оценке акций.

Шаг 5. Оплачиваем услугу

Услуга по договору оценки оплачивается стандартными способами: наличным или безналичным. Основанием для оплаты безналичным способом станет счет на оплату. Правда иногда, если заказчик — физическое лицо, компании счет не выписывают, и услуга оплачивается по реквизитам из договора.

Шаг 6. Собираем и передаем необходимые документы

Без полноценного пакета документов результат процесса не будет объективным.

В таблице представлен перечень основных документов, необходимых для оценки акций в рамках их наследования:

| № | Вид предоставляемого документа | Цель предоставления |

| 1 | Паспорт | Идентификация |

| 2 | Свидетельство о смерти владельца акций | Подтверждение права производить оценку |

| 3 | Правоустанавливающие документы на акции | Установить правообладателя |

| 4 | Учредительные документы ( и их копии) | Получение необходимых сведений |

| 5 | Выписка из депозитария | Для определения количества акций, находящихся в собственности умершего |

| 6 | Дополнительные документы | По требованию оценщика |

О том, как происходит оценка оборудования, читайте в специальной публикации.

Шаг 7. Получаем отчет

Отчет об оценке — официальный документ, имеющий юридическую силу, который по окончании оценочных работ своему заказчику предоставит оценочная компания.

Отчет насчитывает от 20 до 80 листов. В нем оценщик высказывает свое мнение о стоимости активов, основанное на глубоком анализе и расчетах. Отчет брошюруется, сшивается, страницы нумеруются, подписываются экспертом, заверяются печатью.

Если у вас еще остались вопросы, рекомендуем обратиться к специалистам по юридическим вопросам. Лучший в РФ ресурс этого направления — сайт Правовед.

На сайте все желающие могут в онлайн режиме получить консультацию профессиональных юристов. Не более 15 минут отделяют вас от качественной юридической помощи в формате 24/7.

Юристы компании помогут вам подготовить любой документ от договора до иска. Делайте заявку, анализируйте предложения от юристов со всей России, выбирайте наиболее выгодные и приступайте к сотрудничеству.

О том, как проводится независимая экспертиза, читайте соответствующую статью.

Вступление в наследство по акциям

Не позднее 6 месяцев после даты смерти, наследники должны обратиться в нотариальную контору и подать заявление на получение свидетельства на наследство. Обращаться следует в контору, расположенную по адресу прописки умершего владельца акций. Акции вместе со всем остальным имуществом будут оформлены в наследство либо по закону, либо по завещанию.

Как узнать есть ли акции у человека

Быстро и точно выяснить, есть ли у умершего ценные бумаги, можно через нотариуса. При обращении в нотариальную контору, где и происходит открытие наследства, нотариус самостоятельно сделает запросы во все органы, которые владеют информацией о держателях – банки, регистраторам и налоговую инспекцию. По итогам полученных ответов можно с полной уверенностью говорить о наличии или отсутствии их для наследования.

Какие действия необходимо предпринять, чтобы вступить в наследство

Понадобиться собрать и предоставить нотариусу установленный законодательством пакет документов для того, чтобы вступить в наследство на законных основаниях.

Он включает в себя:

- справку о смерти;

- домовую книгу или выписку из нее с указанием места жительства;

- документы, подтверждающие личности будущих наследников;

- доказательства родства с умершим;

- выписку из общего реестра акционеров, полученную при помощи запросов нотариуса.

Также необходимо приложить квитанцию об оплате пошлины за предоставленные услуги по оценке ценных бумаг.

Следует учитывать об имеющихся отличиях оформления бумаг в наследство, зависящих от их вида.

Наследование акций ЗАО имеет ряд отличий, таких как:

- Акции перейдут к новому акционеру лишь при отсутствии в уставе требования по наличию обязательного согласия остальных акционеров.

- При отказе акционеров передать наследнику часть доли ЗАО, они должны их выкупить.

- Если действующие акционеры не совершают выкуп, то наследник становится полноправным владельцем.

А вот наследование акций ООО как и наследование акций ОАО (ныне они именуются ПАО) – не подразумевает строгих ограничений. Они могут продаваться, передаваться или дариться собственниками без согласия остальных акционеров. Это удобно при наличии нескольких наследников, доли которых не выделены. Их покупает один из них или они продаются другому лицу.

Нотариальное оформление акций по наследству

При получении нотариального заверения на вступление потребуется оценка. Методик несколько:

- Затратная оценка. Определяется чистая прибыль от вложений в акции, получаемых при вступлении в наследство. Недостаток метода – статичные цифры, не позволяющие выполнить оценку с прогнозом на будущее.

- Доходная оценка. Смотрят на динамику колебаний котировок, чтобы определить, какова будет оценка спустя, например, 5 или 7 лет. Это не случай реализации пакета акций и оценки полученного дохода от продажи.

- Сравнительная оценка. Рассматривают доходные и затратные коэффициенты, влияющие на динамику котировок. Используется для предварительной оценки заработка от инвестиций после вступления в наследство.

Прогнозирование нельзя назвать точным. Оценка дохода от акций и стоимости спустя несколько лет после вступления в наследование зависит от множества факторов, начиная со стихийных бедствий, техногенных катастроф, кризисных явлений, боевых действии и заканчивая политической ситуацией в стране. Поэтому для точного анализа пользуются всеми методами.

Нюансы экспертизы

Оценку проводят после ухода из жизни прежнего владельца акций. Время, необходимое для оценки, также зависит от множества причин, и спешить не рекомендуется, особенно если фондовые рынки показывают нестабильность. Отчет по оценке себестоимости акций и доходов от инвестирования выдается независимыми экспертами. Это объемный документ, вмещающий пару десятков листов формата А-4, заполненных текстом и распечатанных на принтере.

Содержание включает:

- Описание пакета акций, подлежащих квалифицированной оценке.

- Перечень и описание методологий, применяемых при вступлении.

- Расчеты и результаты экспертизы наследства с разъяснениями.

Листы нумеруются, сшиваются, подписываются ответственными лицами и проштамповываются оригинальными печатями экспертной организации.

Таким образом, полноправными владельцами наследства после вступления становятся те, кто провел оценку, оформил вступление, перевел материальные блага на себя. При этом придется потратиться на работу эксперта, нотариуса, регистрационного органа, а также заплатить госпошлину. А если приходится обращаться в суд, оплачиваются и его услуги. Это необходимо, чтобы приложить квитанцию к исковому заявлению. Иначе судебный процесс инициирован не будет.

Зачем нужна оценка наследства для нотариуса?

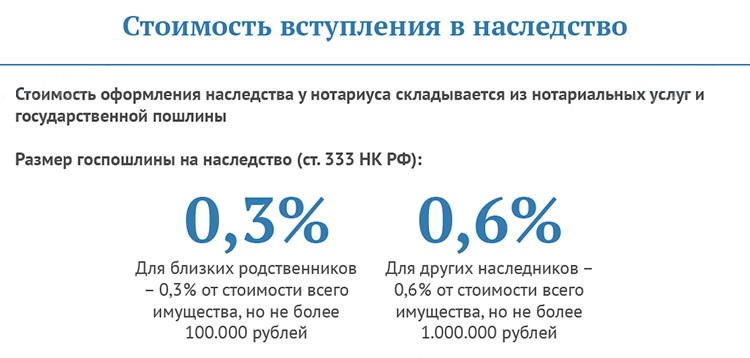

При вступлении в наследство через нотариуса, наследники должны оплатить госпошлину за выдачу свидетельства о правах на наследство.

Госпошлина составляет:

- Для супругов, детей, родителей, братьев и сестер – 0,3% от стоимости наследственного имущества. Предельный размер не может превышать 100 000 р.

- Для других правопреемников – 0,6% от стоимости унаследованной собственности. Максимальная сумма составляет 1 000 000 р.

Чтобы рассчитывать величину госпошлины необходимо достоверно знать стоимость наследственного имущества на момент гибели владельца. Это одна из причин для которой проводится оценка.

Важно! Если наследники предоставили несколько оценочных документов о стоимости имущества, то для расчета госпошлины берется тот, в котором указана наименьшая цена объекта. Имущество покойного должно быть поделено между наследниками. Если наследодатель не сделал это самостоятельно в завещании, то эта обязанность возлагается на нотариуса

Если наследодатель не сделал это самостоятельно в завещании, то эта обязанность возлагается на нотариуса

Имущество покойного должно быть поделено между наследниками. Если наследодатель не сделал это самостоятельно в завещании, то эта обязанность возлагается на нотариуса.

По умолчанию нотариус делит каждый имущественный объект, который принадлежал покойному, на равные доли в праве собственности между наследниками.

Пример. Илья, Марина и Андрей унаследовали автомобиль, квартиру и мотоцикл. Нотариус выделил каждому наследнику по 1/3 доле в каждом объекте.

На практике такой вариант неудобен в первую очередь наследникам. Поэтому желательно поделить имущество еще до момента получения свидетельства о правах на наследство. И чтобы соблюсти равенство долей, необходимо знать точную рыночную стоимость наследственного имущества.

Пример. Виктор, Ольга и Наталья унаследовали квартиру, дом и дачный участок с домом. При делении по закону, каждый из них получил бы по 1/3 доле в недвижимости. В результате возникала проблема с использованием и распоряжением каждым объектом. Наследники оценили имущество. Квартира стоила 1 000 000 р., дом – 1 300 000 р., дачный участок с домом – 1 000 000 р. наследники заключили соглашение, в котором Виктор получал квартиру, Ольга – дачный участок с домом. Наталья получала дом и выплачивала другим наследникам по 100 000 р. Соглашение было передано нотариусу, и каждый наследник получил свидетельство на свой объект недвижимости.

Без своевременной оценки имущества подобный раздел провести было бы невозможно. В результате имущественные права и интересы каждого наследника соблюдены.

При вступлении в наследство через нотариуса не нужно проводить оценку при наследовании:

- банковских вкладов;

- сумм по страховкам покойного;

- пенсий;

- авторских прав и сумм авторского вознаграждения;

- имущества граждан, которые умерли при исполнении государственного долга или в течение 1 года от ранений, полученных при исполнении государственного долга.

Если наследниками являются несовершеннолетние и недееспособные граждане, их законные представители также могут не проводить оценку имущества, так как они освобождены от уплаты госпошлины нотариусу.

Необходимость оценки при наследовании имущества

Экспертная оценка – установленная законом процедура, к выполнению которой привлекаются независимые или государственные специалисты, имеющие соответствующую лицензию. Установление точной стоимости наследуемого имущества требуется для оформления у нотариуса получаемых в наследство земельных участков, квартир, транспортных средств, ценностей и другой собственности. Также оценка дает возможность решить споры, связанные с наследованием или выделением частей, устранить разногласия между всеми наследниками. Чаще всего оценка дает возможность мирового решения таких вопросов, но в некоторых случаях она требуется в рамках судебного разбирательства.

Оценочные мероприятия проводятся с такими целями:

- определение точной стоимости объекта наследования;

- расчет государственной пошлины;

- при необходимости раздела имущества между несколькими наследниками;

- при продаже получаемого имущества.

Что входит в отчет об оценке

- полное, максимально точное описание объекта, подлежащего оценке;

- количественные, качественные характеристики;

- информация об анализе рынка (недвижимости, антиквариата и других ценностей);

- поэтапное описание процедуры;

- используемые оценочные методы, полное описание процедуры экспертизы, расчетов и способов определения стоимости;

- актуальная стоимость наследуемого объекта (дата на день смерти лица, оставляющего наследство).

Это официальный документ, в котором обосновывается величина стоимости и используемые для ее получения расчеты. Заключение предоставляется нотариусу, указанная в нем цена нужна для расчета государственной пошлины и решения других вопросов, связанных с получением или разделом наследства.

Стоимость услуг оценки для наследства

|

Что нужно оценить? |

Какие документы для этого потребуются? |

Цена |

|

|

1 |

Оружие |

Копия охотничьего билета Копия разрешения РОХа Копия свидетельства о смерти собственника Копия справки об изъятии органами МВД (если есть таковая) Паспортные данные наследника |

от 2 000 руб. |

|

2 |

Автомобиль |

Копия паспорта транспортного средства (ПТС) Копия свидетельства о регистрации транспортного средства (СТС) Паспортные данные наследника Копия свидетельства о смерти собственника Копия справки о ДТП (если таковая имеется) |

от 1 500 руб. |

|

3 |

Земельный участок |

Правоустанавливающие документы (свидетельство о государственной регистрации права на имущество, договор аренды, договор о бессрочном пользовании, договор купли-продажи, решение суда). Кадастровый паспорт (кадастровая выписка) на земельный участок Паспортные данные наследника Копия свидетельства о смерти собственника |

от 5 000 руб. |

|

4 |

Акции |

Выписка (справка) из реестра акционеров (о количестве ценных бумаг) Паспортные данные наследника Копия свидетельства о смерти собственника |

от 2 500 руб. |

|

5 |

ООО |

Копии учредительной документации Бухгалтерский отчет за период времени от 3 до 5 лет, включающий в себя сведения об убытках и прибылях организации и о бухгалтерском балансе Ведомость ОС предприятия Расшифровка дебиторской и кредиторской задолженности Информация обо всех видах активов, включая нематериальные, векселя, акции иных организаций, запасы, недвижимость и т.д. Справка об организационной структуре и профилю деятельности компании |

от 5 000 руб. |

Это не полный перечень – специалист–оценщик может потребовать и другие документы. Полный список зависит исключительно от объекта наследования.

Пример выполнения оценки

К нам обратился гр. Егоров С. А. для выполнения оценочных работ в связи с оформлением участка. В соответствии с завещанием ему был оставлен земельный участок, на который потребовалось подготовить пакет документов и получить данные о рыночной стоимости на момент получения наследства. Для выполнения оценки были собраны и предоставлены:

- свидетельство регистрации на данный участок;

- кадастровые планы;

- информация о наличии всех построек на территории надела;

- данные об отсутствии обременения на недвижимое имущество;

- свидетельство о смерти владельца.

После этого был проведен полный анализ предоставленных документов, в полном объеме проведена оценка с составлением и выдачей заказчику отчета.

Оценка при наследовании имущества – обязательная процедура, требуемая для оформления недвижимости или другой собственности. Необходимо учитывать, что получаемая наследственная масса имеет определенную стоимость, облагаемую пошлиной, но не включает в себя неимущественные личные права и нематериальные блага.

Обращаясь за оценкой имущества в ООО «Союз-Эксперт», вы можете не бояться, что счет за услуги окажется впечатляющим, а отчет – переданным с солидным опозданием.

Расчет госпошлины

Сразу необходимо оговориться, что законы не рассматривают вступление в наследство так же, как сделку с получением прибыли. На этом основании налоги не взимаются. Но есть пошлина, подлежащая уплате, если по наследству в процессе вступления переоформляются акции. Оплачивается 0,6% стоимости, указанной в акте оценки. Максимально это может быть 1 млн руб. Для обязательных наследников ситуация облегчается и расходы снижаются вдвое.

Нетрудоспособным гражданам тяжело найти деньги, и государство берет 0,3% от суммы оценки. При вступлении во владение акциями максимальный сбор – 100 тыс. руб. Так проявляется забота о несовершеннолетних и недееспособных. Но в данном случае все расходы ложатся на плечи попечителя, на иждивении которого находится подопечный. А распоряжаться акциями после вступления в права на наследство будет тоже он, пока иждивенцу не исполнится полных 18 лет.

Правильно проведенная процедура вступления, оценки, переоформления – гарантия, что никто не сможет поставить под сомнение законность шага. Иначе соперники подадут иск и докажут, что сделка недействительна. Данная ситуация предполагает отмену всех принятых ранее решений и новый дележ наследства. Чтобы не допустить подобного, привлекают к процедуре вступления в права юриста, знающего законодательство в последней редакции, умеющего его применять, ведущего практику по оформлению наследства.

Какие бывают виды стоимости акций — 5 главных видов

Акции обладают несколькими видами стоимости. Рассмотрим подробнее каждый из них.

Вид 1. Номинальная стоимость

Номинальная — это стоимость, рассчитанная путем деления уставного капитала АО на количество акций, выпущенных этим предприятием в обращение.

Важно! Само название стоимости «номинальная» говорит нам о том, что этот вид стоимости не имеет определяющего значения для обычных покупателей. По номиналу акции приобретают только учредители и то лишь до тех пор, пока ценные бумаги не будут размещены на бирже

Для нас с вами важнее их рыночная цена.

Вид 2. Рыночная стоимость

Рыночная стоимость — это цена, по которой акции «торгуются» на фондовой бирже. Ее величина не постоянна и зависит от спроса, предложения и ликвидности. Изменение рыночной цены хорошо демонстрирует график изменения рыночный цены акций Газпром.

Именно от рыночной стоимости активов зависит рыночная капитализация (рыночная стоимость) той или иной компании.

Вид 3. Балансовая стоимость

Балансовая стоимость определяется путем деления «чистых активов компании» на количество акций этой же самой компании.

Балансовую стоимость называют еще бухгалтерской стоимостью, так как именно по этой стоимости акции отражаются в бухгалтерском балансе компании.

Вид 4. Ликвидационная стоимость

Ликвидационная — это стоимость, по которой будут произведены расчеты с акционерами в случае ликвидации акционерного общества.

Ликвидационная стоимость рассчитывается только после того, как предприятие-акционер полностью прекратит свою фактическую деятельность.

При этом важно помнить, что ликвидационная стоимость обыкновенных акций определяется путем вычитания ликвидационной стоимости привилегированных акций из оставшихся на эти выплаты активов компании

Вид 5. Инвестиционная стоимость

Говоря об инвестиционной стоимости, не следует путать ее с рыночной. Мы уже говорили, что рыночная стоимость это цена, за которую ее готовы купить на бирже. А вот инвестиционная стоимость ценных бумаг — это их доходность и прибыльность с точки зрения инвестора.

Инвестор, принимая решения о вложении средств в те или иные нематериальные активы, пытается просчитать выгоды от будущего владения этими ценными бумагами с учетом предполагаемых дивидендов, прироста капитала компании-акционера и возможных рисков.

Читайте статью по смежной теме — «Оценка активов».

Методы

Это:

- доходный;

- сравнительный;

- затратный.

Но оценка именно для наследства происходит исключительно формально. Не нужно оценивать динамику рынка в целом, не нужно оценивать динамку конкретного сегмента рыка, даже доскональный анализ колебания цен на данные акции тоже делать не нужно.

Необходимые условия

Чтобы начать определение стоимости акций для получения их в наследство, необходимо сделать следующее:

- сделать небольшой обзор рынка, в сегменте которого работает акционерное общество, акции которого наследуются;

- нужно сравнить стоимость акций этого акционерного общества с акциями аналогичного общества, занимающегося примерно такой же деятельностью;

- при расчёте стоимости нужно учесть и возможную прибыльность и доходность акций при благоприятных условиях развития акционерного общества и сегмента рынка в целом.

Это:

- неправильное ведение бухгалтерского учёта компанией – владельцем акций. Это затрудняет работу оценщика;

- если наследник решил, что акции лучше продать, то сделать это он может только после получения свидетельства на наследство;

- продавать акции нужно напрямую акционеру общества или самому обществу. Продажа через перекупщика значительно занижает цену акций.

Пакет документов

Чтобы наиболее квалифицированно провести оценку и указать наиболее достоверную информацию, необходимо изучить:

- бухгалтерскую отчётность акционерного общества. В идеале – за последние 5 лет, но можно и за последние 3 года;

- заключение аудитора по последней проверке, если таковая была;

- ведомости по основным средствам;

- инвентарную документацию на имущество;

- информацию по всем активам общества;

- подробные расшифровки по кредиторской и дебиторской задолженности;

- все виды деятельности предприятия, которые были зарегистрированы;

- копии договор на арендуемую недвижимость;

- копии учредительных документов;

- иные документы, которые имеют отношение к деятельности акционерного общества, которые могут отразить реальное положение дел и финансов, а также повлиять на стоимость акций.

Все эти документы будет изучать оценщик и финансист. Последний выдаст своё заключение, и оценщик, учтя мнение финансиста, составит свой акт, в котором он укажет стоимость акций.

Отчет

По окончании оценочных мероприятий, оценщик составляет акт, который потом будет представлен суду или нотариусу, который ведёт наследственное дело.

Акт должен:

- содержать в себе информацию по методу определения стоимости;

- саму стоимость акций;

- подпись специалиста, который проводил оценку;

- печать оценочного бюро, где работает данный эксперт;

- другие нюансы.

Информация, которая содержится в этом документе:

- должна касаться только стоимости акций, которую и определял оценщик;

- вся информация должна быть достоверной, что подтверждается подписью оценщика и печатью оценочного бюро;

- указанная стоимость акций не должна вводить в заблуждение заказчика и иных лиц;

- оценщик должен подробно описать, как он рассчитывал стоимость акций, какой метод применял и какие показатели учитывал. Вся эта информация излагается поэтапно, чтобы заказчик (или иное лицо) могли без труда прочесть и восстановить расчет;

- не должна быть «водяной». Все сведения должны касаться только расчёта стоимости, нести в себе максимально полезную информацию.

Сроки и стоимость

Стоимость процедуры будет зависеть:

- от того, в частной компании она заказывается или в государственной;

- от региона, в котором она будет проводиться;

- нужно или не нужно специалисту выезжать в командировку или работы проводиться по местности;

- какой объём работы нужно провести и сколько документов нудно будет изучить.

Проводиться сама оценка довольно быстро – порядка одной – двух недель, в зависимости от объёма изучаемых документов. Но, получить акт оценщика наследник должен в течение полугода после смерти наследодателя.

В течение этого же срока он должен представить отчёт нотариусу для расчёта пошлины за ведение наследственного дела.

Что получает на руки наследник после оценки?

В документе, который по факту получают наследники, проставляются печати о том, что была произведена оценка акций и прописываются методы, которыми было это сделано. Кроме того, фиксируется курс валют на дату оценки, спрос и предложение на рынке ЦБ.

Мнение эксперта

Васильев Виктор Станиславович

Юрист с 10-летним стажем. Специализация — гражданское право. Член коллегии адвокатов.

Проведение оценки может осуществляться с определенными сложностями. Но они касаются, в основном, работы самого предприятия, которому принадлежат акции усопшего человека.

Если, например, предприятие в работе использует УСН, это затрудняет оценку. Если проводится оценочная процедура, то в ее основу берутся данные за три года работы (последние).

Если компания еще не отработала, то используется информация за весь период работы юридического лица.

Наследники, став акционерами, должны хорошо разбираться в тонкостях фондового рынка. Если они понимают, что предприятие еде сводит концы с концами, выгоднее быстрее продать акции, пока предприятие не обанкротилось.

Если наследник решил продать пакет акций у выкупщика, то стоит понимать, что стоимость бумаг будет ниже, особенно, если продаются небольшие пакеты (до 3 %). Они скупаются по биржевой стоимости.

Что касается пакетов до 10 %, они, как правило, дешевле на 15-20 %, чем на фондовом рынке.

Для того чтобы вступить в наследство, закон дает наследникам 6 месяцев. Если потенциальные претенденты не успели за это время, суд может восстановить их в сроке. Но на это должны быть уважительные причины. Например, это может быть болезнь, командировка.

Оценка ценных бумаг для наследства

- ОПИСАНИЕ

- ОТЗЫВЫ 5

«Оперативно и качественно сделали работу»

Следующая

ВступлениеНаследство после смерти отца: как вступить, документы

Где можно оценить акции?

Нужно обратить внимание, что процедура оценки обязательно проводится на дату открытия наследства. Как правило, это следующий день после кончины собственника пакета ценных бумаг. Процедура оценки осуществляется по курсу валют, который актуален на эту дату

Оценивание выполняется определенными специализированными компаниями, которые занимаются оценкой стоимости акций различных предприятий

Процедура оценки осуществляется по курсу валют, который актуален на эту дату. Оценивание выполняется определенными специализированными компаниями, которые занимаются оценкой стоимости акций различных предприятий.

При заказе манипуляции оценщикам обязательно необходимо предоставить такую документацию:

- свидетельство о смерти наследодателя;

- паспорт человека, который претендует на получение пакета ценных бумаг;

- выписка из единого реестра акционеров (здесь указывается точное количество акций, которые принадлежали покойному владельцу).

Прежде чем обратиться к оценщикам для определения стоимости акций, рекомендуется ознакомиться с отзывами и историей выбранной компании.

Это необходимо для того, чтобы обезопасить себя от мошеннических схем.

Методы исчисления стоимости ценных бумаг:

Если человек получил в наследство акции той или иной компании, то определение их ценности осуществляется достаточно поверхностно: нет необходимости в проведении специальных комплексных мероприятий по анализу рынка.

По завершении процедуры оценивания кандидат на наследование пакета акций получает на руки финальный документ, а также все необходимые печати, которые могут потребоваться человеку для вступления в наследство. В полученной бумаге предоставлен детальный анализ стоимости пакета акций.

Еще указывается список методов, которые были использованы для проведения процедуры. Нередко дополнительно могут быть указаны статьи и различные положения правовых документов, которые оказывают непосредственное влияние на конечную стоимость.

В документе прописывается спрос и предложение на рынке ценных бумаг, курсы валют, экономическая и политическая ситуация в стране, а также другие важные факторы.

Нужно обратить внимание, что при проведении процедуры оценивания могут возникать некоторые трудности:

если у конкретного предприятия или компании, акции которой будут оцениваться, имеются определенные трудности с бухгалтерским учетом (применяется УСН), то это может сильно усложнить процесс оценки;

при осуществлении оценочной процедуры нередко проводится подробный анализ документации компании за последние несколько лет работы

Если предприятие существует меньше этого временного промежутка, то во внимание берутся все данные за период работы данной организации;

часто гораздо выгоднее продать акции после получения права собственности на них, чем ждать повышения их стоимости, которое может так и не произойти. Нередко так случается, что Акционерное Общество ликвидируется, из-за чего потенциальный наследник может вовсе лишиться прибыли. По этой причине заказ оценивания стоимости ценных бумаг на рынке является полезным — это помогает вовремя избавиться от невыгодных акций;

если человек принял окончательное решение избавиться от пакета ценных бумаг через выкупщика, то нужно помнить о том, что цену на них могут намеренно занизить

Небольшие пакеты акций (до трех процентов) скупаются по биржевой стоимости. А пакеты ценных бумаг до десяти процентов, как правило, значительно дешевле чем на бирже. Разница составляет примерно от пятнадцати до двадцати процентов.

По этой причине заказ оценивания стоимости ценных бумаг на рынке является полезным — это помогает вовремя избавиться от невыгодных акций;

если человек принял окончательное решение избавиться от пакета ценных бумаг через выкупщика, то нужно помнить о том, что цену на них могут намеренно занизить. Небольшие пакеты акций (до трех процентов) скупаются по биржевой стоимости. А пакеты ценных бумаг до десяти процентов, как правило, значительно дешевле чем на бирже. Разница составляет примерно от пятнадцати до двадцати процентов.

Особенности и нюансы получения акций по наследству

Переход этого вида имущества происходит аналогично недвижимости по закону и по завещанию

С учетом того что на сайте, есть подробная информация о том, как оформляется наследство подробнее заострим внимание на нестандартных ситуациях

Надеемся, данная информация поможет наследнику правильно сориентироваться возникшей ситуации и сделать верный выбор.

Акции по завещанию

Если завещание составлено на конкретный круг лиц — активы распределяются между правопреемниками в соответствии с волеизъявлением умершего. В этом случае закон не ограничивает круг правопреемников – родственники, третьи лица, государство.

Если в завещании не указано конкретно кому и сколько должно перейти, то все наследство делиться в равных долях между правопреемниками.

Нужно знать, что супруг, будет иметь право на половину совместно нажитого имущества умершего, если оно приобретено в ходе совместной жизни на общие денежные средства.

Обратите внимание! Акции не будут признаны совместно нажитым имуществом, если: приобретены до брака, получены в подарок в т. ч

от организации за отличную работу, унаследованы. В этом случае они будут наследоваться по завещанию, если они там указаны.

Обязательная доля при наследовании ценных бумаг

Несовершеннолетние и иждивенцы умершего, в том числе и нетрудоспособные муж или жена, будут иметь право на обязательную долю независимо от воли завещателя.

Это обстоятельство следует учитывать при оформлении наследственных прав. Иначе не избежать судебных тяжб. Что в свою очередь может спровоцировать конфликт между остальными акционерами и наследниками.

Время для оформления

Действующее законодательство устанавливает сроки, когда можно вступить в права — через 6 (шесть) месяцев после смерти гражданина.

В этот период, даже если человек формально получил возможность влиять на детальность и распоряжаться активами фирмы, он еще не имеет законной возможности участвовать в ее делах и получать прибыль.

Он сможет это сделать, только если будет официально, в соответствии с законом «О рынке ценных бумаг», включен в список акционеров юридического лица. Стать полноправным владельцем можно при условии предоставления свидетельства о наследовании, которое выдается по истечении полугода нотариусом.

На что нужно обратить внимание

В период перехода права владения, существенного пакета акций кроются нюансы.

Дело в том, что если совладельцы кампании – крупные акционеры, узнав о смерти одного из них, особенно если он обладал немалой долей.

То они могут в течение 6 (шести) месяцев совершать различные сделки и операции в процессе ведения хозяйственной деятельности.

К ним можно отнести:

- купля-продажа;

- дарение;

- мена;

- получение в банках кредитов и займов, в том числе и у других коммерческих и некоммерческих организаций;

- инициировать банкротство.

Все это невыгодно правопреемнику, тем самым, такие действия, скорее всего, нанесут ущерб его финансовым интересам.

Что можно противопоставить возможным негативным последствиям?

К сожалению, в период вступления в наследство мало что можно предпринять, прежде всего, потому, что у человека не будет законных прав оказать влияние на процесс совершения сделок или иных действий.

Закон дает лишь возможность применения мер, которые уберегут долю в фирме, но они должны быть совершены до заключения сделок.

Соответственно прямых наследников, никто из его руководства не проинформирует о совершаемых сделках. Получить такую закрытую информацию самостоятельно практически невозможно.

Таким образом, основная опасность при наследовании активов коммерческой организации заключается в возможных неправомерных действиях ее учредителей (владельцев) направленных на уменьшение доли и влияния еще одного будущего владельца.

Целесообразно провести ряд мер по защите прав гражданина, вступающего в наследство на фоне не джельтенменских поступков остальных акционеров, о чем будет указано ниже.