Начисление пенсии для ип в 2021

Содержание:

- Зачем предприниматели платят страховые взносы?

- Можно ли открыть ИП пенсионеру

- Может ли пенсионер заниматься предпринимательством

- Пенсия для ИП с 2017 года: расчёт, начисление, индексация

- Особенности пенсии ИП

- Как считать пенсию на калькуляторе ПФР

- Идет ли стаж ИП для пенсии?

- Как считать пенсию

- Расчет пенсионных баллов

Зачем предприниматели платят страховые взносы?

Как и наёмные сотрудники, официальные представители мелкого и среднего бизнеса — участники государственной системы пенсионного и медицинского страхования. Минимальная сумма отчислений независимо от наличия у них доходов теперь зафиксирована. Она будет такой с этого по 2020 год.

Таблица 1. Размер платежей, установленных для ИП

| Год/фонд для перечисления | 2018 | 2019 | 2020 |

|---|---|---|---|

| ПФР | 26 545 руб. | 29 354 руб. | 32 448 руб. |

| Федеральный фонд обязательного медстрахования | 5840 руб. | 6884 руб. | 8426 руб. |

| Итого | 32 385 руб. | 36 238 руб. | 40 874 руб. |

Страховые взносы с 2018 года установлены в фиксированном размере и не зависят от МРОТ

Раньше выплаты зависели от минимального размера оплаты труда, его умножали на двенадцать и на определенные процентные ставки — 26% и 5,1%. Сейчас эта схема не применяется: теперь есть как минимальный размер, так и спецусловия при получении ежегодной прибыли свыше трёхсот тысяч рублей. Тогда взносы увеличивают на один процент от превышения. Для медицинской страховки все фиксированное.

Можно ли открыть ИП пенсионеру

Многие граждане принимают решение работать на себя. Не стоит забывать, что открытие собственного бизнеса – это большая ответственность и риск. Прежде чем открывать свое дело, стоит хорошо все взвесить и просчитать выгоду.

Но может ли пенсионер открыть ИП и что для этого нужно? Стоит знать, что заниматься бизнесом может каждый начиная с 18 лет.

Открыть собственное дело пенсионер может в любое удобное для себя время. Стоит учитывать, что процедура оформления ничем не отличается от стандартной и включает предоставление полной документации. Первое, что потребуется сделать, это определить направление и выбрать систему налогообложения.

Для вашего удобства рассмотрим, какие можно выделить плюсы и минусы открытия ИП для граждан пенсионного возраста.

Плюсы:

- Для пенсионеров предусмотрена фиксированная ежемесячная выплата в виде пенсии. Благодаря открытию собственного дела ее размер можно увеличить, поскольку граждане пенсионного возраста будут перечислять страховые взносы;

- Не требуется наличие уставного капитала;

- Только ИП могут воспользоваться льготной системой налогообложения;

- ИП отчитываются перед налоговой службой всего 1 раз в квартал;

- Декларация подается всего 1 раз в год;

- ИП могут работать с наличностью, соблюдая законодательство, в котором прописано нужно ли иметь кассовый аппарат или есть освобождение от него;

- Для того чтобы начать работать, необязательно открывать счет в банке и делать печать;

- Для закрытия бизнеса не нужно проводить ликвидацию фирмы, необходимо просто обратиться в ИФНС и ИП закроют в течение 5 рабочих дней.

Минусы:

- Предоставлять отчетность необходимо по месту проживания ИП, что в большинстве случаев не очень удобно. Многие граждане зарегистрированы по одному адресу, но фактически проживают по другому;

- Необходимо делать перечисления даже в том случае, если деятельность не ведется;

- Законом не предусмотрены дополнительные льготы и субсидии для пенсионеров, которые принимают решение открыть свое дело при выходе на пенсию. Пенсионеры наравне со всеми должны оплачивать налоги в установленные сроки;

- Граждане пенсионного возраста, у которых уровень ежемесячных выплат менее суммы прожиточного минимума, установленного государством, получают специальную доплату. Открыв свое дело, пенсионер становится вновь работающим гражданином и лишается автоматически государственной доплаты, что является значительным недостатком.

- Предприниматель отвечает своим имуществом и недвижимостью в собственности.

Может ли пенсионер заниматься предпринимательством

Гражданин, прекративший работу в связи с достижением пенсионного возраста, вправе заняться бизнесом в любое время. Оформление предпринимательской деятельности для пенсионера от стандартной процедуры не отличается ничем. Человек должен наметить направление деятельности и определиться с системой обложения налогами. Законодательством предусмотрено пять схем налогообложения:

- УСН (упрощённая). Подходит начинающим коммерсантам. Учёт несложный, с прибыли в государственную казну уплачивается 6%.

- ОСНО (общая). Одна из сложнейших систем учёта. Преимущества: можно заниматься любым видом бизнеса. Схема идеальна при больших оборотах и для ИП, готовых работать с налогом на добавленную стоимость.

- ПСН (патентная) используется при небольших производствах.

- ЕНВД (вмененка) ограничена по сферам деятельности. Используется для услуг.

- ЕСХН (сельхозналог) имеет ограничения по направлениям бизнеса. Подходит для рыболовства и производства сельскохозяйственной продукции. Ставка – 6%.

Чтобы пополнить ряды индивидуальных предпринимателей, гражданину, вышедшему на пенсию, понадобится пакет следующих бумаг для передачи в налоговую службу:

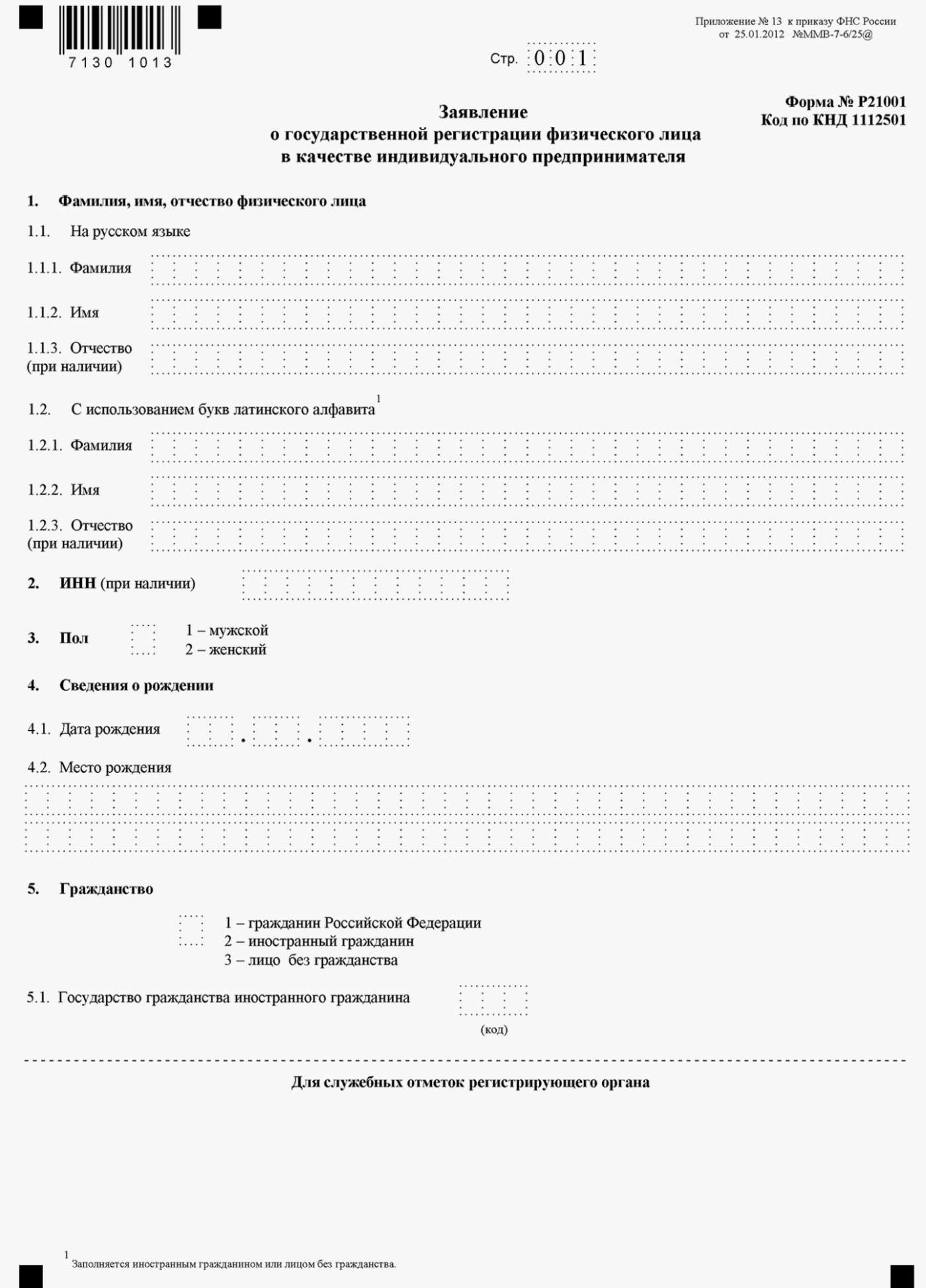

- Заявление формы №21001.

- Паспорт РФ (подлинник и копия).

- Идентификационный номер налогоплательщика.

- Документ, подтверждающий оплату государственной пошлины.

В заявлении указывают Ф. И. О., номер ИНН, дату и место рождения, своё гражданство и место регистрации. Обязательно обозначают тип предпринимательской деятельности и её код. Найти нужные данные легко в интернете.

Важно! Заполняют бланк заявления печатными буквами. Помарки и исправления недопустимы

Иначе придётся заполнять повторно.

Пенсионер открывает индивидуальное предпринимательство согласно описанной ниже схеме:

- Определение сферы деятельности и определение ОКВЭД. Законодательство разрешает выбирать сразу несколько направлений.

- Выбор системы обложения налогами.

- Уплата госпошлины в размере 800 рублей.

- Сбор и подача документов в налоговую структуру. Сотрудник ФНС выдаст расписку в получении бумаг и заявления на определение системы налогообложения.

- Получение документации. Если при проверке представленных бумаг ошибок не обнаружится, пенсионер получит свидетельство о регистрации в качестве индивидуального предпринимателя через 5 дней.

- Регистрация в ПФР и ФФОМС.

- Покупка необходимого оборудования.

- Оформление банковского счёта.

Каждый бизнесмен обязан иметь печать. Для её изготовления выбирают образец.

Когда физическое лицо, прекратившее трудиться по договору, занялось предпринимательством, его снова относят к категории работающих граждан, и оно лишается надбавок от государства. Но есть и положительные моменты:

- Для открытия своего дела не нужен уставной капитал.

- Применение льготной системы налогообложения.

- Ежемесячное пенсионное пособие фиксированного размера, которое увеличится за счёт вносов в ФСС.

Чтобы закрыть дело, ликвидацию компании проводить не нужно. Обращаются с заявлением в налоговый орган, где ИП закроют за 5 рабочих дней.

Пенсия для ИП с 2017 года: расчёт, начисление, индексация

Предприниматель рано или поздно задумывается о том, что ему придется выйти на пенсию. В нашей стране пенсия выплачивается всем, но ее размер зависит от многих факторов. Пенсия индивидуального предпринимателя полностью зависит от его страховых взносов в Пенсионный фонд (ПФР). Итак, разберемся, что нужно сделать ИП, чтобы в будущем получать пенсию.

В течение 30 дней после регистрации ИП нужно встать на учет в ПФР. А если вы решили закрыть бизнес, то нужно сообщить об этом в фонд в более короткие сроки – 3 дня.

Согласно закону № 400-ФЗ начисление пенсии осуществляется исходя из набора пенсионных баллов, а не рублей, за все годы работы. Сумма баллов подчинена общему трудовому стажу, размеру зарплаты, возрасту выхода на пенсию и отчислениям на накопительную часть.

Рассчитывающему на пенсию гражданину с 2016 года нужно набрать не менее 9 баллов и 7 лет трудового стажа, который должен увеличиться к 2024 году до 15 лет.

Из чего состоит пенсия

Пенсия состоит из двух частей:

1. Базовая.

Ее размер с 2016 года составляет 4500 руб. Это та минимальная сумма, которую получит человек при любом стаже, как только достигнет нужного возраста (для мужчин – 60 лет, для женщин – 55). Прибавка к базовой части зависит от страховой доли вложений.

2. Страховая.

Эта часть делится на страховые взносы в ПФР (собственно, страховая часть) и накопительную часть (добровольные отчисления в самостоятельно выбранный работником фонд).

Эта часть пенсии наиболее интересна для ИП, потому что она позволяет варьировать размер пенсии и делает его зависимым от самого работника. Начисляется она из уплаченных за время труда страховых взносов: работодателем отчисляется 22% от каждого заработка в ПФР.

Актуально это для лиц, родившихся в 1967 году или позже этого срока, у всех, кто родился раньше, все 16% уходят на их счет в Пенсионный фонд. Но с 2014 года установлен мораторий на накопительную часть, поэтому все 16% идут на страховую долю.

Государство пытается защитить граждан от рисков, так как не все негосударственные пенсионные фонды (НПФ) могут служить гарантом вашего пособия в будущем.

Если вы все-таки заключили договор с негосударственным фондом до 2014 года, ваши деньги останутся в нем же.

Пенсия = сумма пенсионных баллов × стоимость балла в год назначения пенсии (в 2017 году он равен 78,57 руб.) + фиксированная часть (4823,35 руб.).

Также для расчета будущей пенсии вы можете использовать калькулятор на официальном сайте ПФР.

Особенности пенсии ИП

Пенсия для ИП имеет свои нюансы. Если вы на нее претендуете, то нужно достичь пенсионного возраста и иметь страховой стаж – не менее 5 лет отчислений за время работы.

Предприниматель должен лично подать заявление в ПФР за 30 дней до того, как предполагается получить пенсию.

Ему нужно будет предоставить паспорт, трудовую книжку и архивные документы, по которым можно определить стаж. Документы в виде заказного письма с описью можно отправить и по почте.

Уплачивать взносы нужно, даже если вы продолжаете работать на пенсии. Это увеличивает страховую часть и предоставляет возможность ИП подать заявление на перерасчет своего пенсионного пособия.

Досрочная пенсия ИП (при вынужденном прекращении деятельности) выплачивается не ранее 58 лет для мужчин и 53 – для женщин и только при наличии стажа не менее 25 и 20 лет, соответственно.

Предпринимателю не нужно подавать ежемесячную отчетность в ПФР. Но как работодатель ИП обязан отдельно зарегистрироваться в фонде. Форма заявления имеется на официальном сайте, там же можно и уплатить взносы.

При формировании платежных документов вы отмечаете себя как страхователя, выбирая свой субъект Федерации. Далее указываете уплату страховых взносов, то, что вы – ИП, а также фонд, в который переводите деньги.

На сайте же получаете необходимые реквизиты. Оформление квитанции невозможно без заполнения следующих полей: ОКТМО, Ф.И.О., свой адрес, регистрационный номер в ПФР и сумму платежа.

Существует ежегодная индексация пенсий для ИП, однако, если вы решили поработать и на пенсии в 2017 году, вас это не коснется.

Прогнозируя будущее, просчитайте все за и против, проконсультируйтесь со специалистами из ПФР. Вы можете вкладывать деньги в недвижимость, иметь золотой счет в банке – ваше право выбирать себе «подушку безопасности» в старости. Но в любом случае думать о пенсии нужно сейчас, пока вы молоды и полны сил.

Особенности пенсии ИП

Пенсия для ИП имеет свои нюансы. Если вы на нее претендуете, то нужно достичь пенсионного возраста и иметь страховой стаж – не менее 5 лет отчислений за время работы.

Предприниматель должен лично подать заявление в ПФР за 30 дней до того, как предполагается получить пенсию. Ему нужно будет предоставить паспорт, трудовую книжку и архивные документы, по которым можно определить стаж. Документы в виде заказного письма с описью можно отправить и по почте. День обращения за пенсией в таком случаем датируется штампом на письме. Пенсия ИП станет начисляться со дня подачи документов.

Уплачивать взносы нужно, даже если вы продолжаете работать на пенсии. Это увеличивает страховую часть и предоставляет возможность ИП подать заявление на перерасчет своего пенсионного пособия.

Досрочная пенсия ИП (при вынужденном прекращении деятельности) выплачивается не ранее 58 лет для мужчин и 53 – для женщин и только при наличии стажа не менее 25 и 20 лет, соответственно.

Предпринимателю не нужно подавать ежемесячную отчетность в ПФР. Но как работодатель ИП обязан отдельно зарегистрироваться в фонде. Форма заявления имеется на официальном сайте, там же можно и уплатить взносы.

При формировании платежных документов вы отмечаете себя как страхователя, выбирая свой субъект Федерации. Далее указываете уплату страховых взносов, то, что вы – ИП, а также фонд, в который переводите деньги. На сайте же получаете необходимые реквизиты. Оформление квитанции невозможно без заполнения следующих полей: ОКТМО, Ф.И.О., свой адрес, регистрационный номер в ПФР и сумму платежа. Вы можете распечатать полученную квитанцию или сохранить ее в электронном виде (PDF).

Существует ежегодная индексация пенсий для ИП, однако, если вы решили поработать и на пенсии в 2017 году, вас это не коснется.

Прогнозируя будущее, просчитайте все за и против, проконсультируйтесь со специалистами из ПФР. Вы можете вкладывать деньги в недвижимость, иметь золотой счет в банке – ваше право выбирать себе «подушку безопасности» в старости. Но в любом случае думать о пенсии нужно сейчас, пока вы молоды и полны сил.

Как считать пенсию на калькуляторе ПФР

К счастью, ПФР понял, что теорию пенсионных начислений, указанную в законе, мало кто осилит, поэтому разработал калькулятор будущей пенсии. Правда, калькулятор рассчитывает пенсию только с 2018 года, то есть узнать, что вам начислили до этого времени, с его помощью нельзя (о том, как это сделать, читайте ниже).

Кроме того, есть важный и непроработанный нюанс — калькулятор не учитывает систему налогообложения, на которой работал ИП. Дело в том, что база для расчёта дополнительного 1% взноса на разных налоговых режимах будет отличаться. Но хотя бы учёт обязательной фиксированной суммы взносов на всех режимах одинаковый, поэтому для приблизительных подсчётов калькулятор можно использовать.

Возьмём для примера расчёта мужчину 1990 года рождения (пол и возраст имеют значение), который зарегистрировал ИП в январе 2018 года и предполагает зарабатывать 50 тысяч рублей в месяц. За 2018 год при таких условиях он получит 3,13 пенсионных баллов.

Видимо, калькулятор решил, что только одним годом предпринимательской деятельности ИП и ограничится, поэтому в конце дал такой суровый ответ:

Хорошо, рассчитаем эту «более высокую» пенсию за 15 лет предпринимательского стажа. Баллов набралось даже не 30, а 46,9, только вот размер пенсии — 8805,12 рублей.

Кроме того, через 15 лет предпринимателю 1990 года рождения будет только 42 года, то есть он не достигнет пенсионного возраста. Значит, пенсию ему платить ещё рано. А до своих 60 лет (ожидается рост до 65 лет) ему надо вести деятельность и платить взносы 33 года. И будет он тогда получать 13 391,79 рублей. Очень негусто.

А вот наёмный работник такого же возраста и с тем же доходом получит другие суммы:

- за 15 лет работы — 12166,18 рублей или в 1,38 раза больше;

- за 33 года работы — 20786,12 рублей или в 1,55 раз больше.

Почему так? Потому что суммы страховых взносов, которые платит ИП за себя, сильно отличаются от тех, которые работодатель платит за своих работников.

На пенсионное страхование наёмного работника перечисляется 22% от выплаченных ему сумм. А индивидуальный предприниматель платит за свою пенсию фиксированную сумму (в 2018 году это 26 545 рублей). А если его годовой доход превысил 300 тысяч рублей, начисляется дополнительно 1% от суммы свыше этого лимита.

Соответственно, предприниматель должен задуматься над тем, кто будет кормить его на старости лет. А лучше всего — ни на кого не рассчитывать, а делать накопления. Благо, что меньшие суммы страховых взносов за себя это позволяют сделать.

Нестраховые периоды ИП, или когда можно не платить

Нестраховые периоды предпринимателя, предусмотренные законом, когда взносы в ПФР за ИП отчисляются из государственных фондов, тоже войдут в его страховой стаж. Их 5 видов:

- армейская служба;

- время ухода за детьми, до исполнения каждому 1,5 года (в сумме не более 6 лет);

- период ухода трудоспособного ИП за инвалидом 1 группы, ребенком-инвалидом или состарившимся родственником, старше 80 лет;

- сроки совместного проживания супругов военных-контрактников, в регионах, где они не имели возможности трудоустройства (не более 5 лет суммарно);

- время совместного проживания за рубежом супругов сотрудников дипломатических, консульских и подобных ведомств РФ, в сумме не превышающее 5 лет, если в этот период они не занимались коммерческой деятельностью, что подтверждают бумаги.

Документы, подтверждающие стаж ИП

Главное отличие ИП от обычного наёмного работника – это отсутствие права оформить на себя трудовую книжку. Предприниматель не может сам себе внести запись о начале и прекращении трудовой деятельности. Его главными документами, подтверждающими страховой стаж являются:

- свидетельство о регистрации ИП с указанием даты начала коммерческой деятельности;

- свидетельство о завершении предпринимательства;

- доказательные бумаги о внесении страховых взносов в ПФР.

Если вы не всегда занимались предпринимательством, то у вас, с большой вероятностью, трудовая книжка имеется. Этот документ по праву считается главным в процедуре расчёта стажа любого пенсионера, а потому требует бережного отношения и хранения.

Бизнесменам, которые начали свою деятельность на заре девяностых, до 1991 года, чтобы подтвердить страховые отчисления в тот период, необходима справка из архива, содержащая данные о таких проплатах. Если коммерческая деятельность регистрировалась позднее 1991 года, то сведения могут подтвердить органы ФСС.

Чтобы расчёт пенсионных выплат был точным, по возможности сохраняйте максимум документов, которые смогут пригодиться для подтверждения страхового стажа. Лучше перестраховаться и сберечь все чеки, квитанции или другие бумаги, связанные с внесением платежей.

Идет ли стаж ИП для пенсии?

Положения действующего законодательства российского государства (непосредственно нормы Гражданского Кодекса РФ) наделяют граждан правом заниматься предпринимательской деятельностью без оформления юридического лица. Для этого заинтересованное лицо должно пройти особую процедуру государственной регистрации в качестве индивидуального предпринимателя (ИП). Кроме данных граждан, к категории самозанятого населения относят также нотариусов, адвокатов и т.д.

Законодательной основой для определения времени, которое учитывается при начислении пенсии ИП, являются следующие нормативно-правовые акты:

- Приказ Минздравсоцразвития России от N 91. Указан исчерпывающий перечень периодов работ, которые включаются в страховой стаж и, соответственно, в будущем влияют на размер ежемесячных пенсионных выплат. Продолжительность работы лица в качестве индивидуального предпринимателя входит в данный перечень, но только в том случае, если такой период сопровождался обязательным социальным страхованием;

- Постановление Правительства РФ от N 1015. Сказано, что продолжительность работы, в течение которой лицом уплачивался единый налог, входит в трудовой стаж ИП.

Документом, подтверждающим совершение данных выплат является свидетельство об уплате единого налога, которое выдается уполномоченными на это налоговыми органами в установленном законодательством порядке.

Граждане, принадлежащие к категории самозанятого населения, должны перечислять страховые денежные взносы на обязательное пенсионное страхование. Ведь данные лица трудятся не по договору трудового найма, а занимаются частной предпринимательской деятельностью, а значит совершать данные страховые взносы должны самостоятельно.

Территориальные управления Пенсионного фонда России регистрируют лиц ИП в своей базе (ставят на учет плательщиков страховых взносов) на основании данных, полученных от налоговых органов, а также структур Минюстиции РФ. Лица, которые зарегистрированы как ИП, уплачивающие страховые взносы в ПФР, при выходе на пенсию имеют право на получение пенсионного пособия (его страховой и накопительной части). Суммы таких выплат зависят от размеров данных взносов.

Как считается стаж для пенсии для ИП?

Время работы гражданина в качестве ИП входит в стаж для пенсии с момента регистрации лица в установленном законом порядке. Подтверждается такой период определенными законом документами. Стоит сказать, что в данном случае трудовая книжка не является документом, доказывающим наличие и продолжительность стажа. У гражданина может быть данное удостоверение в случаях, когда до создания ИП он работал за договором трудового найма.

Индивидуальный предприниматель может работать в одиночку или нанимать людей в порядке, предусмотренным действующим законодательством. Сотрудники подлежат официальному оформлению, а также наниматель должен платить за каждого работника обязательные взносы в налоговые органы РФ и Пенсионный Фонд России.

В трудовой стаж лица-ИП входит время:

- периодов, за которые уплачивались налоги и взносы (как для наемных работников, так и для самого предпринимателя);

- нестраховые промежутки (например, период прохождения военной службы по призыву, уход за новорожденным ребенком и т.д.).

Воспользоваться своим правом на получение пенсионных выплат могут лица, трудовой стаж которых составляет не меньше минимально установленного законодательством. Более того, гражданин должен обладать достаточным количеством пенсионных баллов. Стоит сказать, что данные показатели ежегодно меняются, на сегодняшний день они следующие:

- минимальный страховой стаж — 9 лет;

- минимум индивидуальных коэффициентов — 13,8.

Это интересно: Как оформить пенсию по старости: познавайте с нами

Как считать пенсию

Большие выплаты получит человек, который не только платил взносы по своему ИП, но и параллельно работал по договору. Пенсия его увеличивается в размерах. Для расчета потенциального содержания в старости человек, владеющий ИП, может воспользоваться спецкалькулятором, представленным в сети онлайн. Он находится на сайте Пенсионного фонда.

Пенсия ИП определяется с учетом ряда параметров:

- Фиксированных выплат;

- Средних выплат;

- Пенсионного коэффициента (т.е. баллов)

- Средней зарплаты по стране в год выхода на пенсию;

- Размера зарплаты, которая должна облагаться страховыми взносами;

- Периодом начисления пенсионных выплат – пункт работает по умолчанию: если предприниматель не обращался за оформлением, то рассчитывать будут из норматива 19 лет;

- Тариф взносов на страхование.

В законе прописаны и другие – дополнительные – взносы и коэффициенты, которые рекомендуют принимать во внимание

Дополнительные параметры

Коэффициенты, которые считают при определении пенсии ИП, несколько:

- Тот, что используется для базовой части;

- Коэффициент, равный 5;

- Пункт для учета службы в армии – каждый год в рядах военнослужащих оценивается в коэффициент 1,8;

- Коэффициент за декрет;

- Коэффициент зарплаты по максимуму.

Расчет пенсионного содержания для ИП сложен и включает большое количество параметров. Стоит какой-то не учесть — пенсия уменьшается.

Увеличивается ли коэффициент?

По реальным примерам понятно, что как ни крути, но большой пенсии индивидуальному предпринимателю не заработать. Многие предпочитают продолжать свое дело как можно дольше, чтобы жить на доход.

Можно ли повысить коэффициент, чтобы увеличить пенсионное содержание? Да, опция присутствует. Коэффициент повышается:

- При добровольном обеспечении, если ИП ухаживает за стариком/ребенком, инвалидом 1 группы, ему дополнительно назначат 1,8 баллов в год – в пересчете на живые деньги равняется примерно 140 рублей в месяц сверху.

- Рождением детей: каждый год ухода за вторым ребенком дает 3,6 балла – примерно 280 рублей в плюс в месяц. За третьего и четвертого ребенка коэффициент поднимается еще больше – до 5,4.

- Увеличением стажа – если ИП продолжит трудиться по достижении возрастной планки, установленной для выхода на пенсию, он наработает больше стажа. За +10 лет работы насчитают коэффициент 2,11.

Расчет пенсионных баллов

ПБ рассчитываются ежегодно путем умножения дохода на процент отчислений в Пенсионный фонд России(ПФР).

Расчет делают на основании следующих показателей:

- максимальная заработная плата для перечисления страховых взносов;

- индексированная стоимость ПБ.

ВАЖНО!

Сложности с расчетами возникают у граждан, которые работали в 90-е годы. Если сведения о предприятиях не сохранились и отчисления не делались, то доказательной базой служит трудовая книжка с записью. Если же записей нет, то пенсионер может претендовать только на минимальный размер пенсионных выплат.

Для женщин, находящихся в отпуске по уходу за ребенком, и военнослужащих по призыву размер ИПК фиксированный:

- если женщина пребывает в отпуске по уходу за ребенком до 1,5 лет, и малыш в семье по счету первый, то за полный год начисляется 1,8 балла;

- за полный год ухода за вторым по счету ребенком в семье начисляется 3,6 балла (но только до 1,5 лет, далее баллы не начисляются);

- в период ухода за третьим и последующими детьми до 1,5 лет начисляется по 5,4 балла в год;

- для военнослужащих по призыву за полный год службы применяется коэффициент в размере 1,8 балла.

Пенсионная формула

Расчет осуществляется по следующему принципу:

- считается трудовой стаж с конвертацией дохода;

- получившийся результат переводят в ПБ;

- баллы умножают на их актуальную стоимость;

- к полученному результату прибавляют фиксированный размер пенсии;

- суммируют с накопительной частью.

ИПК × АБ + МПВ + НЧ = РПВ

- РПВ – размер пенсионной выплаты;

- АБ – актуальная стоимость балла;

- НЧ – накопительная часть;

- ИПК – количество всех пенсионных баллов;

- МПВ – минимальная пенсионная выплата.

Как перевести пенсионные баллы в размер пенсии?

Для перевода баллов в рубли необходимо их суммарное количество умножить на средний балл. В период до 2024 года средний бал поэтапно увеличивается.

Премиальные коэффициенты

Если за пенсионными выплатами, положенными по старости, обратиться позднее, а не по достижении пенсионного возраста, то при расчете используются коэффициенты повышения ИПК и фиксированной выплаты. Таким образом, чем позднее обращение, тем выше премиальный коэффициент.

Стоимость пенсионного балла

В 2021 г. стоимость 1 балла равна 93 рублям. В 2021 г. размер увеличится. Стоимость баллов и минимальной пенсии ежегодно растут пропорционально уровню инфляции.

Как узнать количество пенсионных баллов?

- Через портал «Госуслуги». Для этого необходимо зарегистрироваться на их официальном сайте, и перейти в «Личный кабинет». В меню надо выбрать «Каталог услуг», далее следует перейти в раздел «Пенсии, пособия и льготы», а затем «Все услуги». В этом разделе выбирается «Извещение о состоянии лицевого счета в ПФР». Далее необходимо ознакомиться с предложенной информацией и нажать кнопку «Получить услугу». Все данные вашего лицевого счета будут отображены на странице. Полученные сведения можно сохранить на компьютере или отправить на адрес своей электронной почты.

- На сайте Пенсионного фонда России. Полные сведения о стаже и ПБ можно уточнить на сайте ПФР. Прежде чем осуществить вход в «Личный кабинет» на сайте Пенсионного фонда России, необходима регистрация на сайте «Госуслуги». Далее на сайте фонда нужно перейти на страницу «Личного кабинета» и нажать «Вход». Затем ввести данные своей учетной записи, созданной на ресурсе «Госуслуги» (номер телефона, адрес электронной почты или СНИЛС и пароль), и нажать «Войти». На открывшейся странице можно посмотреть количество ПБ и трудовой стаж.

- В отделении Пенсионного фонда России. Для получения данных о трудовой деятельности и ПБ можно обратиться в подразделение ПФР. Для этого необходимо прийти в отделение, предъявить документы (паспорт и СНИЛС) и написать заявление. Выписка о состоянии пенсионного счета выдается в день обращения.