Как выбрать негосударственный пенсионный фонд, на какие критерии обратить внимание

Содержание:

Что такое страховая и накопительная пенсия

Что такое пенсия знают все. Это ежемесячная выплата, которую получают граждане заслужившие данное право своим многолетним трудом и регулярными отчислениями со своей заработной платы. Этот вид социального обеспечения гарантирован государством, но проводится не за счет абстрактных денег, а путем ежемесячных удержаний с доходов рабочих и служащих. А вот в том, что такое страховая и накопительная пенсия разбираются далеко не все. Это разные по размерам и порядку получения пособия, которые так или иначе являются собственностью гражданина при условии выполнения им своей части обязательств в плане налогообложения.

В России пенсия делится на страховую и накопительную часть , размер которых составляет 16% и 6% от месячного дохода людей, работающих по трудовому договору.

Страховая доля поступает в фонд, который идет на выплаты действующим пенсионерам. Они в свое время таким самым образом обеспечивали старость своим предшественникам. Тут работает принцип солидарности поколений. То есть поступающие в ПФР средства не задерживаются, а сразу идут в дело. Когда возникает его дефицит, разница возмещается за счет госбюджета.

Статья по теме: Что делать, если отказали в страховой пенсии

Накопительная часть пенсии формируется из накоплений, которые образуются путем перечислений уже в негосударственные фонды. Деньги идут на персональный счет, но не лежат на нем мертвым грузам, а инвестируются в проекты, которые по расчетам руководителей данных структур являются перспективными. Со временем, в зависимости от длительности перечислений, набегает довольно значительная сумма. Ею можно воспользоваться только после выхода на пенсию, а как — уже решает сам фактический владелец.

В чем их разница

Рассматривая вопрос, чем отличается страховая пенсия от накопительной, нужно изначально понимать, что повлиять на их размер люди изначально не могут. Государством четко прописано их соотношение, выверенное годами аналитики.

Основное отличие страховой пенсии от накопительной заключается в том, что поступающие в ФСС средства находятся в исключительном государственном управлении. Из собранных денег начисляются различные пособия, которые носят разовый и периодический характер. Размер выплат зависит от зарплаты и стажа человека, и далеко не всегда соответствует среднему арифметическому от общего объема перечислений. Но, здесь гражданин уверен, а это подтверждено законодательством, в том что при условии уплаты налогов он в старости будет материально обеспечен.

Что касается сотрудничества с негосударственными компаниями, выглядит оно привлекательно, но не совсем надежно. Инвестиции могут не сработать, а фонд понесет убыток. В результате человек не получит прибыли, а еще будет вынужден ждать, пока государство не покроет расходы на банкротство НПФ.

Как формируется накопительная пенсия

Накопительная часть пенсии в Пенсионном Фонде является личной собственностью гражданина. Она передается в управление распорядителей компании и до момента выдачи используется для осуществления вложений с целью получения прибыли. Сами негосударственные фонды связаны с государством только обязательством выполнять установленные в нем законы. С одной стороны это более мобильные структуры, где принимаются более смелые и быстрые решения. С другой — всегда присутствует риск потери своих накоплений. В перспективе, когда стабилизируется экономика страны, ПФ РФ снова возобновит программу перечисления 6% зарплаты в накопительный фонд. А это — существенная прибавка и подспорье в старости.

Статья по теме: Особенности назначения страховой пенсии

Размер трудовой (страховой) пенсии

Новый подход к расчету пенсионной суммы предполагает зависимость конечного результата от нескольких факторов:

- размер заработной платы гражданина;

- продолжительность стажа;

- возраст выхода на пенсию.

В течение трудовой деятельности работодатель перечисляет за своих сотрудников страховые взносы, которые сразу же переводятся в индивидуальные пенсионные коэффициенты (ИПК). Чем выше зарплата, тем больше гражданин сможет накопить баллов и тем выше будет его выплата

Важно отметить, что данный показатель учитывает периоды работы и до вступления нового закона в силу, и после его принятия

Количество накопленных коэффициентов будет зависеть и от продолжительности стажа. Чем дольше человек трудится, тем большее количество баллов он сможет набрать.

Также в состав пенсии входит и базовая сумма, гарантированная государством и устанавливаемая в твердом размере. Она соотносима с базовым размером в ранее применявшейся пенсионной формуле и называется фиксированной выплатой (ФВ).

- Для некоторых категорий граждан (инвалиды I группы, граждане, достигшие 80 лет или имеющие на своем обеспечении иждивенцев) значение ФВ устанавливается в повышенном размере.

- Для граждан, работавших или проживающих на Севере, к данной величине применяются «северные» коэффициенты.

Кроме того, государство предусмотрело возможность дополнительного увеличения размера выплаты за счет премиальных коэффициентов в случае принятия гражданином решения выйти на пенсию в более поздние сроки. В таком случае значения ИПК и ФВ будут увеличены в зависимости от срока, на который граждане перенесли оформление своего пенсионного обеспечения.

Новая формула расчета

Исходя из вышесказанного, можно преобразовать все значимые факторы в формулу для подсчета пенсии.

Выглядит она следующим образом:

где:

- СП — размер страховой выплаты;

- ИПК — накопленные пенсионные баллы;

- СПК — стоимость одного балла на день установления пенсии;

- ФВ — базовая сумма.

Данная формула в полной мере относится к тем гражданам, кто начал свою трудовую деятельность в 2015 году. Для те же, кому до выхода на заслуженный отдых остался немного времени, все накопленные права будут конвертированы (переведены) в коэффициенты, а далее расчет будет осуществляться по-новому.

Такие показатели, как фиксированная сумма и стоимость пенсионного балла ежегодно увеличивается Правительством РФ на уровень инфляции.

Размер фиксированной выплаты к пенсии в 2021 году

С 1 января 2021 г. величина базовой суммы была увеличена на 6,3% и составила 6044,48 рублей. Ежегодная индексация данного показателя, утверждаемая государством, проходит на уровне не ниже инфляции за предыдущий год.

Важным новшеством с 2016 г. стала отмена индексации данного показателя для работающих пенсионеров. Факт осуществления трудовой деятельности определяется на основании данных, представляемых страхователями в ежемесячном упрощенном отчете. После прекращения работы выплата пенсии возобновляется с учетом индексации. Причем при устройстве на работу вновь размер страховой суммы уменьшен не будет.

Минимальный размер пенсии по старости в 2021 году

В соответствии с введенной по новому закону формулой для возникновения права на страховую пенсию достаточно иметь в 2021 году 12 лет стажа и 21 пенсионный балл. При наличии таких минимальных значений данных показателей страховая выплата будет назначена соответственно в минимальном размере.

При этом стоит отметить, что для получателей пенсионных выплат, размер которых окажется ниже прожиточного минимума, установленного в регионе проживания гражданина, будет установлена федеральная социальная доплата (ФСД).

Исходя из приведенных выше показателей можно рассчитать размер страховой выплаты при минимальных требованиях.

Пример

Известно, что минимальное требование к пенсионным баллам в 2021 составляет 21 пенсионный коэффициент. Продолжительность страхового стажа при расчете пенсии по формуле не учитывается. Имея данные о стоимости пенсионного балла в 2021 г. и размере фиксированной суммы, равным 98,86 рублей и 6044,48 рублей соответственно, рассчитаем размер минимальной пенсионной выплаты в 2021 году:

21 х 98,86 руб. + 6044,48 руб. = 8120,54 руб.

Данная сумма значительно ниже прожиточного минимума в большинстве регионов РФ, вследствие чего при назначении пенсии с минимальными требованиями можно рассчитывать на социальную доплату к пенсии.

Что будет, если НПФ обанкротится?

К сожалению, нет гарантии, что в этом случае вы вернете все ваши отчисления и инвестиционный доход. Накопления в системе ОПС (сумма взносов без инвестиционного дохода) застрахованы государством, а отчисления на дополнительные пенсии — нет. После отзыва лицензии начинается процедура ликвидации фонда. Если фонд участвовал в системе ОПС, ликвидацию проводит Агентство по страхованию вкладов (АСВ); если же НПФ занимался только дополнительными негосударственными пенсиями — то учредители фонда.

В ходе этой процедуры оценивают активы фонда: ценные бумаги, в которые были вложены пенсионные средства, недвижимость и все остальное имущество, а затем распродают их. Весь процесс может занять много времени — больше года.

В случае добровольных пенсий вырученные деньги распределяют в строгой очередности. Сначала их делят между клиентами НПФ, которые уже получают пожизненную пенсию. Затем между теми, кто вышел на пенсию и планировал получать ее в течение определенного количества лет (так называемая срочная пенсия). Оставшиеся деньги распределяют между теми, кто еще только копит, — пропорционально размеру их средств на счетах фонда. В самую последнюю очередь фонд выполняет обязательства перед компаниями, которые перечисляли в этот НПФ деньги за своих сотрудников.

Если активов фонда окажется недостаточно или их не удастся быстро продать по справедливой цене, вернуть свои деньги в полном объеме не получится. Сколько конкретно вам выплатят, зависит от того, сколько активов фонда смогут перевести в реальные деньги.

Порядок выплат зависит от того, получаете ли вы уже дополнительную пенсию и какую именно:

-

если вы начали получать дополнительную пожизненную пенсию, вам назначат новый фонд. АСВ или учредители НПФ проведут конкурс и выберут фонд, который предложит максимальные пенсии для клиентов обанкротившегося НПФ. Ваши средства переведут в этот НПФ, и вы продолжите получать пенсию там, но, возможно, в меньшем размере;

-

если вы уже вышли на пенсию и планировали ее получать в течение определенного количества лет, то вас ждет одна разовая выплата. В идеале она должна быть равна размеру выкупной суммы, правила расчета которой описаны в договоре с фондом. Но стоит быть готовым к тому, что выплата будет меньше;

-

если вы еще не начали получать пенсию и только копили деньги в НПФ, вам также выплатят вашу долю от оставшихся активов одной суммой.

Поэтому так важно тщательно выбирать фонд. Постарайтесь максимально диверсифицировать риски, комбинируя разные финансовые инструменты для накоплений, чтобы сделать старость комфортной и обеспеченной

Какой негосударственный пенсионный фонд лучше выбрать?

Все больше российских граждан желают увеличить свою пенсию путем формирования накопительной пенсии, однако среди многочисленных вариантов из числа НПФ гражданину трудно сделать оптимальный выбор. Для этого существует несколько основных критериев отбора, которые помогут дать оценку фонду и найти подходящий для себя вариант.

Основные критерии при выборе НПФ

На основании пункта закона от № 75-ФЗ «О негосударственных пенсионных фондах», гражданин может перевести свои пенсионные накопления из одного НПФ в другой не чаще одного раза в год, а значит к вопросу выбора фонда следует отнестись со всей серьезностью.

Существует ряд критериев, которые помогут определить подходящий вариант, среди множества других НПФ:

- Возраст фонда и его учредители. Чем старше фонд, тем он надежнее, исходя из опыта многих лет его деятельности. Если фонд смог пережить финансовые кризисы в стране, это может только поспособствовать в его предпочтении. Крупные промышленные организации в роли учредителя заслуживают наибольшего доверия.

- Уровень доходности фонда. По отчету Банка России и на сайте фонда можно оценить успешность инвестирования НПФ.

- Место в независимом рейтинге НПФ и репутация фонда. Позиция в таком рейтинге отражает степень надежности самого фонда, поскольку рейтинговые агентства оценивают только успешных игроков рынка, а также прогнозируют их развитие.

- Открытая информация на официальном сайте фонда. Согласно статье 35.1 закона от № 75-ФЗ «О негосударственных пенсионных фондах», сайт фонда должен содержать основную информацию о фонде: наименование, номер лицензии, сведения о месте нахождения, а также о финансовой отчетности, результатах инвестирования, количестве участников, вкладчиков и застрахованных лиц.

- Удобный сервис. Наличие горячей линии для клиента и личного кабинета на сайте, где можно отслеживать движение своих пенсионных накоплений.

После анализа по критериям и выбора НПФ, необходимо до конца текущего года обратиться лично или по почте с заявлением о переходе из ПФР в НПФ (или другой НПФ) в местный отдел Пенсионного Фонда.

Для определения уровня доходности и надежности НПФ, были разработаны специальные , которые классифицируют фонды от доходного до убыточного, и от более надежного до фонда-банкрота.

Так, агентство «Эксперт РА» разработало систему классности фондов, оценивающую степень надежности фонда, где:

- А++ — это самые надежные и устойчивые к кризисам фонды;

- А+ — стабильные фонды, имеющие авторитет;

- А — проверенные временем, надежные фонды;

- В++ — средний уровень надежности, но без отрицательных отзывов;

- В+ — сомнительные фонды;

- В — низкий уровень надежности, отсутствие гарантий;

- C++ и C+ — большая вероятность отзыва лицензии;

- C — плохая репутация, отрицательные отзывы;

- D — банкроты

- Е — отзыв лицензии или процесс ликвидации.

Что касается статистики доходности НПФ, то согласно данным Центробанка за последнее время, в пятерку лучших фондов можно включить:

- Гефест;

- Альянс;

- Алмазная осень;

- Национальный НПФ;

- Первый промышленный альянс.

Стабильная и долгосрочная доходность этих фондов опередила инфляцию, а клиенты, вложившиеся в них, значительно увеличили свой капитал.

Лучший НПФ в 2019 году по результатам деятельности

На основании официальных данных рейтинга, лучшим НПФ в 201 году можно выделить НПФ Сбербанка. Он ведет свою деятельность С года, имеет лицензию и участвует в системе гарантирования прав застрахованных лиц.

НПФ Сбербанка имеет стабильную доходность, которая в настоящее время составляет составляет — 10,37% и имеет самый высокий уровень надежности по оценке агентства «Эксперт РА» — А++.

Также этот фонд состоит в Национальной ассоциации НПФ — автономной организации НПФ в России и является членом Ассоциации европейского бизнеса. Данный фонд вызывает доверие только за то, что более 6 млн счетов было открыто участниками по программе обязательного пенсионного страхования, а объем пенсионных накоплений составляет более 466 млрд рублей.

Особенности лицензирования

Для получения лицензии негосударственному фонду, необходимо обратиться в структуры Центробанка России

Для того, чтобы получить лицензию, фонду необходимо обратиться в структуры Центробанка России. Чтобы защитить граждан, законом установлены следующие требования для коммерческих организаций:

- НПФ обязан выпускать только простые акции, без привилегированных пакетов. До начала регистрации все акции должны быть поддержаны деньгами;

- фонд имеет право только на обеспечение накоплений и инвестиции, дополнительные услуги, вроде выдачи займов, запрещены;

- штат сотрудников состоит из специалистов достаточной квалификации и без проблем с репутацией;

- документация и фактическая деятельность фонда не пересекается с текущим законодательством;

- уставной капитал и средства не должны опускаться ниже 120 и 150 миллионов рублей соответственно. В 2020 году показатели будут изменены на 150 и 200 миллионов;

- название содержит словосочетание «негосударственный пенсионный фонд».

Лицензия негосударственного пенсионного фонда

Алгоритм подачи и рассмотрения заявки на лицензию описан в №75-ФЗ. Для того, чтобы получить разрешение на деятельность, НПФ придется предоставить оригиналы и копии ряда бумаг:

- учредительные документы;

- приказы о создании структур контроля и управления, вроде попечительского совета или должности директора;

- финансовые отчеты о состоянии фонда, подтвержденные внешним аудитом;

- оценка стоимости имущества фонда;

- информация о штате сотрудников НПФ с подтверждением их квалификации в стандартной форме;

- установленные пенсионные и страховые правила, а также стандартные формы договоров;

- регламент внутреннего контроля средств фонда, вместе с механизмами защиты от отмывания средств;

- квитанции по оплате необходимых госпошлин и сборов.

После подачи документов Банк дополнительно запрашивает информацию по внутренним каналам. ФНС подтверждает факт наличия организации в ЕГРЮЛ и постановки на учет в налоговой, а также проверяет сотрудников. МВД предоставляет сводку о наличии/отсутствии судимостей, а Казначейство подтверждает оплату пошли и сборов. Для упрощения работы соискатель имеет право лично предоставить проверяющим органам эту информацию.

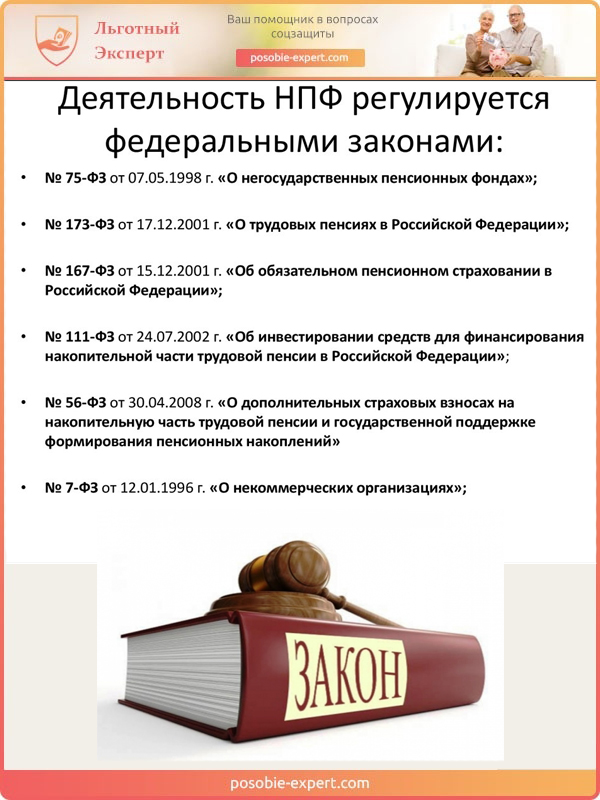

Деятельность НПФ регулируется федеральными законами

Далее документы рассматриваются в течение 10 дней на предмет правильности оформления и комплектации. Если за этот срок заявление не было возвращено на доработку, то оно будет рассмотрено в течение двух месяцев.

Зачем нужна процедура лицензирования

Достаточно сложные требования, высокий уставной капитал и требования к персоналу делают создание НПФ для среднего бизнеса практически невозможным. Первое время организация вообще не будет приносить ничего, кроме убытков на уставной капитал, зарплату квалифицированным сотрудникам, оформления первоначальных документов.

Это означает, что за фондом в подавляющем большинстве случае находится крупная финансовая или промышленная компания. Часто это либо банк, решивший расширить сферу деятельности, либо крупный концерн, нуждающийся в свободных средствах для финансирования проектов.

Любая деятельность по пенсионному обеспечению без лицензии запрещена и является незаконной. Наказание зависит от масштабов нарушений — от крупных административных штрафов до уголовной ответственности людей, санкционировавших незаконные действия.

Это интересно: Как считается стаж, если работать на полставки: описываем во всех подробностях

Достоинства государственной пенсионной системы

Многие десятилетия эта структура развивалась так, чтобы все люди пенсионного возраста могли бы иметь гарантированный пенсионный доход. Причем зачастую самих будущих пенсионеров никто и никогда не спрашивал относительно их приоритетов в вопросах пенсионного обеспечения.

С начала третьего тысячелетия реформирование этой устаревшей системы привело к тому, что уже с 2012 года был изменен алгоритм перераспределения страховых взносов на лицевом номере СНИЛС. Если ранее страхователь уплачивал за каждого своего сотрудника 22% от размера его заработной платы, то теперь это может делать и само застрахованное лицо, что дает возможность обеспечить себе пенсию даже неработающим гражданам.

Однако за такую стабильность застрахованным лицам приходится в некотором смысле платить. Точнее — им приходится жертвовать частью доходности своих пенсионных накоплений. При всей стабильности и гарантиях надежности главный фонд пенсионного обеспечения не может продемонстрировать высокую степень рентабельности. Это вызвано ограничениями в выборе инвестиционных инструментов. ПФР имеет право лишь на небольшую часть из них:

- Облигации федерального займа;

- Муниципальные облигации;

- Акции ведущих российских государственных корпораций;

- Ценные бумаги по долевым паям.

Все эти инструмент могут контролироваться на государственном уровне, что исключает риски рыночного характера. А значит — вкладчик может быть уверен, что его деньги не исчезнут бесследно из государственного фонда, и пенсионные выплаты будут производиться гарантированно. К тому же управлением инвестиционных средств государственного фонда занимается ограниченное число управляющих компаний, и основная доля капитала приходится на государственный субъект — Государственная корпорация развития «ВЭБ.РФ» (до 2018 года носившая название «Внешэкономбанк»), что в большой степени обеспечивает безопасность средств.

Кроме того, эта структура солидарна с государственной экономической политикой, а само государство несет субсидиарную ответственность перед застрахованными лицами за все действия центрального пенсионного фонда РФ.

Но как бы ни были привлекательны достоинства пенсионной государственной структуры, ее доходность оставляет желать лучшего. На нынешний момент рентабельность пенсионных накоплений в государственном ПФ составляет всего 6,07% годовых. А это никак не может покрывать убытки по инфляции в долгосрочной перспективе.

Но этот, один из немногих недостатков, успешно компенсируется тем, что эти 6,07% будут гарантированно начислены, а вся сумма — стабильно находиться на лицевом счете. При этом застрахованное лицо может не волновать риск банкротства данного субъекта пенсионной системы страхования или лишение его лицензии.

Возможен ли переход

Гражданин РФ имеет полное право переходить из ПФР в негосударственные фонды, а если по каким-либо причинам последние его не устроили, то возвращаться в ПФР. Единственный критичный момент при смене НПФ на НПФ или ПФР – это правило 5 лет.

То есть переходить от одного фонда к другому чаще одного раза в 5 лет не стоит. В противном случае существует риск потерять часть инвестиционного дохода или вовсе его лишиться. Такая система также регламентирована федеральным законом и работает во всех НПФ без исключения.

Здесь мы имеем следующий порядок расчётов. Доход, который фонд заработал поступает на счёт участника раз в 5 лет. Когда гражданин меняет НПФ после фиксации пятилетней прибыли он ничего не теряет. Подобные перемещения клиентов называются срочными.

Если же участник переходит в стороннюю организацию до истечения 5 лет, то инвестиционные доходы уменьшаются или обнуляются. Такая смена фонда называется досрочной. В итоге на счету клиента остаётся сумма, зафиксированная в прошлой пятилетке. Условия срочного и досрочного перемещения должны быть чётко обговорены в договоре с НПФ.

Для справки! Проверить текущий статус счёта в фонде можно на сайте Госуслуг: gosuslugi.ru/10042/1. Помимо пенсионных отчислений в выписке обозначена дата заключения договора, от которой и стоит отталкиваться при расчёте фиксированного 5-летнего периода.

Для смены НПФ необходимо явиться в офис организации с паспортом и пенсионным свидетельством (СНИЛС). Популярные, равно как и крупные фонды предлагают несложную регистрацию и такой же простой переход на своём сайте. Данная услуга доступна для тех пользователей, которые имеют подтверждённую учётную запись на Госуслугах.

При заключении нового договора он вступает в силу только в следующем году: либо 1 января, либо 1 апреля. До наступления этих сроков у клиента есть время подумать и при необходимости отказаться от предложенных НПФ услуг.

Можно ли поменять пенсионный фонд

Работающие россияне вправе формировать накопительную пенсию путем перечисления на эти цели части страховых взносов. При этом, за исключением частнопрактикующих адвокатов, нотариусов и индивидуальных предпринимателей, денежные средства переводят работодатели, а у самих работников остается выбор, куда они будут направлены.

Услуги по формированию накопительной части пенсии оказывают многие НПФ. Суть деятельности негосударственного фонда заключается в том, что он аккумулирует денежные средства, поступающие в счет страховых взносов, и вкладывает их в различные доходные проекты. Как правило, в ценные бумаги. Полученный инвестиционный доход также идет в счет будущей пенсии.

Государственный пенсионный фонд также аккумулирует денежные средства для формирования пенсии накопительного типа. Однако условия их размещения на счетах ПФР намного менее выгодны, чем при перечислении средств в НПФ.

В этой связи у многих граждан возникает вопрос относительно возможности перехода из государственного пенсионного фонда в коммерческий. Ответ на него таков, что работающие лица вправе перевести средства в любой НПФ, имеющий необходимую лицензию для осуществления данного вида деятельности.

Внимание! Многие граждане не стремятся выводить накопленные деньги из государственного фонда в негосударственный из-за опасений за сохранность. Однако они лишены оснований, поскольку закон устанавливает, что даже в случае отрицательной доходности НПФ обязан обеспечить сохранность денежных средств в полном объеме.. На сегодняшний момент в стране осуществляют деятельность 35 негосударственных фондов, состоящих в реестре ЦБ, которые предлагают различные программы формирования пенсионных накоплений

На сегодняшний момент в стране осуществляют деятельность 35 негосударственных фондов, состоящих в реестре ЦБ, которые предлагают различные программы формирования пенсионных накоплений.

Несомненными плюсами перехода в НПФ выступают:

- непосредственное участие в формировании своих будущих выплат по старости;

- достойные ставки получения инвестиционного дохода;

- прозрачность работы негосударственных фондов;

- защищенность денежных средств от негативных последствий инвестирования;

- возможность получения накопленных денег наследниками в случае смерти застрахованного лица до его выхода на пенсию.

К негативным последствиям перехода в НПФ можно отнести:

- отсутствие закрепленных гарантий получения инвестиционного дохода;

- риск прекращения фондом своей деятельности, что приведет к потере инвестиционного дохода;

- гражданин не принимает решений относительно направлений инвестирования.

Какие действия необходимо предпринять для смены

Лицо, желающее перейти в НПФ, для начала должно определиться выбором конкретного фонда. При этом опираться при нем он может на различные источники, как то:

- оценки рейтинговых агентств;

- отзывы реальных клиентов;

- личные рекомендации компетентных друзей и знакомых.

Далее необходимо обратиться в офис негосударственного фонда для заключения соответствующего договора. После этого нужно подать соответствующее заявление в адрес ПФР. К нему следует приложить копию паспорта и СНИЛС (при наличии).

Следует отметить, что существующий порядок перехода из ПФР в НПФ был значительно ужесточен с 01 января 2019 года. Если раньше подобного рода бумаги принимали в офисах самих негосударственных фондов, а также в многофункциональных центрах, то теперь их можно направить только непосредственно в клиентское отделение самого пенсионного фонда.

Справка! Существует возможность подачи документов в электронном виде.