Земельный налог для пенсионеров в 2021 году

Содержание:

- Земельный налог

- Как пенсионеру воспользоваться льготами по земельному налогу

- Что нужно знать

- Особенности налогообложения

- Земельный налог для пенсионеров

- Освобождение от земельного налога пенсионеров — основания для получения и оформление льготы

- По каким налогам пенсионеры имеют льготы и какие

- Как дачные участки облагаются налогом

- Кто может считаться льготником

- Особенности налогообложения

- Как получить льготы по налогу пенсионерам?

Земельный налог

Земельный налог также относится к местным, но федеральным законодательством устанавливаются послабления, которые могут снизить сумму или вовсе освободить физических лиц от выплат. Пенсионеры также имеют право воспользоваться привилегией при уплате налогов. Ее суть заключается в снижении ставки за счет уменьшения земельного участка на 600 квадратных метров (6 соток). Сумма начисляется исходя из общей площади земельного участка. Приведем пример. У льготника есть участок, площадь которого составляет 1000 квадратных метров. Но воспользовавшись льготой, он должен будет заплатить только за 400 квадратных метров.

Таким образом, закон не освобождает от выплат, а лишь снижает налоговую базу для пенсионеров. Полностью освобождаются от выплаты лишь владельцы участков, площадь которых менее 600 квадратных метров. Речь идет не только о земле, которая находится в собственности налогоплательщика, но и об участках, находящихся в бессрочном пользовании и пожизненном наследуемом владении.

Если физическое лицо имеет в собственности несколько участков, то послабление применяется только к одному из них. Льготнику нужно направить в налоговую службу уведомление, где выбирает один из участков для льготного налогообложения.

Так же как и в случае с имущественным налогообложением, ФНС вправе установить земельную льготу в одностороннем порядке.

Таким образом, если пенсионер не подал соответствующее уведомление, ФНС будет применять льготу в отношении земельного участка, на который начисляется максимальная сумма.

Как пенсионеру воспользоваться льготами по земельному налогу

Чтобы получить полагающиеся государством льготы пенсионерам по налогу на землю, необходимо предоставить в ФНС:

- заполненный бланк заявления на льготу по земельному налогу;

- перечень всех необходимых документов, благодаря которым вас смогут отнести к категории льготников.

Дело в том, что местное правительство может давать еще дополнительные скидки некоторым льготным категориям, например, налог на землю с пенсионера ветерана труда или военного пенсионера может исчисляться в меньшем объеме, чем в целом с граждан, достигших почетного пенсионного возраста.

Кто имеет право на получение льгот

Итак, как было уже упомянуто, к перечню лиц, которые могли уплачивать налог на землю по сниженным тарифам добавили еще и пенсионеров.

Право оформить льготы положено всем пенсионерам:

- которым государством предусмотрены выплаты пенсионного пособия;

- которым исполнилось 60 лет (для мужчин), и 55 лет (для женщин);

- независимо от их материального благополучия, то есть, граждане, продолжающие работать после выхода на пенсию, также имеют право воспользоваться данную льготу;

- которые получают досрочные пенсионные выплаты или пенсию из-за утери кормильца в семье.

Как исчисляется новый налоговый вычет

В зависимости от различных ситуаций, применение изменений по налоговым льготам на земельный налог пенсионерам может быть следующим:

- Пенсионер является собственником земельного участка площадью 0,06 га или меньше. Тогда сумма налога на землю равна нулю.

- Если во владении имеется участок больше 600 кв. м. земли, то сумма земельного налога исчисляется только из той площади участка, из которой вычтены 6 соток.

- Если пенсионер является владельцем двух или больше участков земли, то получить льготу он может только по одному из них на выбор.

Пример, как выгоднее применить полученную льготу

Предположим, некий гражданин имеет 2 участка земли: 9 и 15 соток. Налоговая ставка обоих участков 0,3%. Причем первый расположен поблизости города, соответственно – дороже, кадастровая стоимость участка 3,06 млн рублей, 1 сотки, соответственно, 340 тыс. рублей. У другого участка стоимость одной сотки земли составляет 210 тыс. рублей, и кадастровая стоимость всего участка будет 3,15 млн рублей.

Вопрос в следующем: как платить налог на землю пенсионеру исходя из вышеизложенных условий? К какому земельному участку выгоднее применить льготу?

- Применим к первому участку, площадью 9 соток. Получим 9-6=3 сотки. Налог нужно уплатить за 3 сотки земли. Применив формулу для расчета налога, получим ЗН=КС*НС=340 000*3*0,3%=3060 рублей. Без льготы это было бы ЗН=3 060 000*0,3%=9180 рублей. Экономия – 6120 рублей.

- Теперь рассмотрим случай со вторым участком земли, площадь которого 12 соток. Применим льготу: 12-6=6 соток. Воспользовавшись формулой, получим: ЗН=210 000*6*0,3%=3780 рублей. Без льготы сумма земельного налога была бы ЗН=3 150 000*0,3%=9450 рублей. Экономия – 5670 рублей.

Если применить льготу к первому участку, то общая сумма земельного налога будет 3060+9450=12510 рублей. Если ко второму – то 9180+3780=12960 рублей.

Не всегда выгодно применять льготу к участку земли, большему по площади, даже если кадастровая стоимость, и соответственно, общая сумма налога всего земельного участка получается больше. Обязательно нужно тщательно все рассчитать и только тогда подавать уведомление. Так как после подачи уведомления изменить решение нельзя.

Оплатить налоги можно через интернет — это быстро и удобно.

Что нужно знать

В 90-е годы пенсионеры получали максимальную защиту от государства. Эта категория граждан без исключения пользовалась большими скидками в области налогообложения. Так, в то время не было необходимости совершать уплату по земельному налогу.

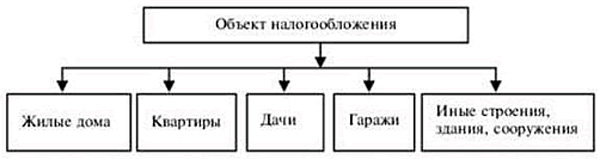

Фото: объекты налогообложения

И такая норма действовала вплоть до 2005 года. С того момента вносить сборы за землю требуют от каждого гражданина в стране. Льготы в этой области возложены на местные бюджеты.

Если у них есть соответствующее количество средств, они предлагают упростить сбор налогов. Но в полной мере отказ от взысканий наблюдается не по всей России. Скорее это исключение, чем правило. Поэтому рассчитывать на послабления не стоит.

Объекты налогообложения

Федеральная налоговая служба в данном плане дает несколько разъяснений. Объектом в процессе взыскания налога выступает тот земельный участок, который находится в пределах муниципального образования, в рамках которого и введено налоговое обязательство.

В НК существуют и те категории участков, по которым невозможно проводить налогообложение. К ним относятся:

- те, что были изъяты из оборота согласно положениям законов России;

- ограниченные в обороте, занятые ценными объектами — те, что включены в списки всемирного наследия, заповедники, археологические территории;

- те, что входят в структуру лесного фонда страны;

- ограниченные в обороте из-за нахождения на их территории государственной собственности в виде водных объектов;

- те, что находятся в общей собственности многоквартирных домов.

Такие положения действуют на всей территории России. Хотя дальнейшее размежевание по уплате налогов находится на уровне местных властей.

При выборе объекта следует полагаться на такую инструкцию и платить налог только в соответствии с требованиями. На установленные ограничения налогообложение не действует и оплате такие территории не подлежат.

Кому положена льгота

Основное количество льготных категорий устанавливается на местном уровне. Федеральные законы говорят об освобождении от уплаты налогов на территории общего пользования. А также те, которые подведомственны государственным структурам — выполняющим рабочие действия на территории.

Свободу от налогов получают еще и такие лица:

- общины коренных и малочисленных народов — на Севере, в Сибири, на Дальнем Востоке;

- резиденты определенных экономических зон;

- если собственниками земель являются общества инвалидов или уставной капитал на 50 процентов состоит из вкладов, которые совершили инвалиды.

С 2020 года пенсионеров внесли в список лиц, которых могут освободить от уплаты налога. Но в этом плане есть свои нюансы. Основополагающим требованием законодательства становится размер земельного участка.

В федеральном законодательстве говорится о 600 квадратных метрах. Зависимости от кадастровой стоимости нет. Если участок больше данного размера, следует оплачивать налоговый сбор.

На местном уровне рассмотрение проходит индивидуально. Одним из самых лояльных к пенсионерам считается Санкт-Петербург. В этом муниципальном образовании нет необходимости уплачивать налог на землю для пенсионера.

Но площадь участка должна находиться в пределах 2,5 тысяч квадратных метров. В таких условиях у пенсионера появляется возможность увеличения размера участка, за который можно не уплачивать средства.

И эта функция варьируется в зависимости от того, в каком муниципалитете находится земля пенсионера. Если федеральный закон устанавливает минимум по площади, то местные власти способны расширить действие льготы. Что касается уменьшения налоговой базы, то такое правило больше не работает.

Ранее расчет основывался на скидке по кадастровой стоимости земли. Пенсионеру предполагалось снижение ее размера на 10 тысяч рублей. За остальной метраж уплачивался стандартный налог. Этот алгоритм в 2020 году не применяется и можно рассчитывать на полное освобождение от уплаты сбора.

У многих возникает вопрос, платят ли налог на землю пенсионеры старше 80 лет. Для этой категории граждан создано много послаблений. Но в перечень доступных льгот скидки по налогу на землю не входит. В связи с этим, граждане по достижению 80 лет могут использовать общие инструменты льготирования.

Особенности налогообложения

У земельного налогообложения, а именно процедуры предоставления и использования соответствующей льготы, есть ряд особенностей:

- до недавнего времени льготникам полагалась скидка в 10 000 рублей, однако по новым правилам ее заменили опцией снижения кадастровой стоимости на объекты размером до 6 соток;

- привилегию допускается использоваться только в отношении одного земельного участка, пребывающего в правах собственности;

- чтобы получить льготу на налоговый сбор, необходимо, чтобы физическое лицо обладало участком на условиях пожизненного (бессрочного) пользования или пожизненного наследства.

Информация, особенности и условия постоянно меняются, поэтому актуальность предоставленных данных необходимо уточнять по ситуации.

Земельный налог для пенсионеров

Налог на землю для всех пенсионеров при условии отсутствия льгот рассчитывается на общих основаниях. Если же гражданин входит в определенную льготную категорию, ему будет положена скидка на кадастровую стоимость имущества, размером до 6 соток.

Платят ли пенсионеры земельный налог

Главный вопрос, который интересует граждан преклонного возраста, – платят ли пенсионеры земельный налог. Подробное описание льготных категорий, которые освобождаются от уплаты, содержится в 395 статье НК РФ. В нем перечислены 11 категорий, большинство из которых включают различные юридические лица и организации. Единственный пункт, который отдалено можно привязать к гражданам пенсионного возраста, говорит о представителях малочисленных народах Дальнего Востока и Крайнего Севера.

Есть ли льгота и у кого

Физические лица – пенсионеры – хоть и не освобождаются от обязательных выплат, но могут снизить кадастровую стоимость. Это относится не ко всем гражданам пенсионного возраста, а к их отдельным категориям:

- героям СССР и РФ, а также обладателям орденов Славы;

- лицам, имеющим инвалидность 1 и 2 группы. Согласно действующему законодательству, льгота инвалидам 2 группы будет начисляться, если соответствующее состояние здоровье было установлено и оформлено до 2004 года;

- инвалидам с детства;

- ветеранам ВОВ и боевых действий, а также их участникам, получившим инвалидность;

- гражданам, которые подверглись радиационному облучению (например, ликвидаторы аварии на Чернобыльской АЭС);

- лицам, которые принимали участие в ядерных испытания или стали жертвами ядерных аварий.

Это является общим перечнем льготных категорий, однако этот список может быть дополнен муниципальными налоговыми органами. Дать точную информацию по всем регионам РФ – невозможно, поэтому уточнить информацию по поводу льгот для пенсионеров по земельному налогу желательно на местном уровне.

Освобождение от земельного налога пенсионеров — основания для получения и оформление льготы

Обязательный платеж – земельный налог – взимается с граждан, имеющих в собственности участки земли. Для пенсионеров есть определенные льготы, которые позволяют быть освобожденными от оплаты такого налога или платить сбор по меньшей налоговой ставке.

Кто освобождается от уплаты земельного налога

Согласно Налоговому кодексу (ч. II, глава 31) к плательщикам данного налогового сбора отнесены предприятия и физические лица, имеющие землю на правах собственности, постоянного пользования либо пожизненного владения по наследству. Участки, находящиеся в безвозмездном пользования или во владении по договору аренды, исключены из объекта налоговой базы.

В соответствие со ст. 395 НК от указанного налога полностью освобождены граждане – коренные малочисленные народности (общины) Севера страны, Сибири, Дальнего Востока. Освобождение действует по земле, используемой жителями для хозяйствования и промысловой добычи, т.е. при продолжении ими традиционного уклада жизни.

Изменения в законодательстве с 1 января 2019 года

В конце прошлого года начал действовать закон от 28.12.2017 №436-ФЗ и освобождение от земельного налога пенсионеров осуществляется с 2019 года уже с учетом нововведений.

Освобождение от налога на землю пенсионеров распространяется на лиц пенсионного возраста, которые получают:

- пенсию, назначенную по пенсионному законодательству;

- пожизненное содержание по закону – для мужчин от 60 лет/женщинам от 55 лет;

- содержание по потере кормильца;

- досрочную пенсию (учителя, медработники);

- пенсию и продолжающие при этом работать.

Сколько соток земли не облагается налогом

Прежней редакцией НК у отдельных групп граждан было право на фиксированный вычет в 10000 р. из налоговой базы по земельному объекту на одной муниципальной территории. Это следующие категории россиян:

- Герои СССР, Герои РФ, полные кавалеры ордена Славы;

- инвалиды I и II групп;

- дети-инвалиды;

- инвалиды с детства;

- ветераны, инвалиды Великой Отечественной войны, других боевых действий;

- лица, пострадавшие при аварии на ПО «Маяк», испытаниях на Семипалатинском полигоне, чернобыльцы;

- участники испытательных операций ядерного и термоядерного оружия, аварий на ядерных установках военных объектов;

- получившие/перенесшие лучевую болезнь либо получившие инвалидность при ядерных испытаниях, работах и учениях.

Для указанных граждан обязательный платеж, как и земельный налог для пенсионеров, формируется с учетом уменьшения уже не на сумму в 10 тыс. р., а на кадастровую стоимость шести соток земли. При владении несколькими участками налоговой льготой по новому принципу можно воспользоваться по одному объекту на выбор самого плательщика.

Формула расчета для пенсионеров

База складывается из кадастровой стоимости участка земли. Для пенсионера с учетом льготирования исчисление осуществляется по формуле: Н=Ст*(КС – Лт), где:

- Н – земельный налог. При принадлежности земли нескольким долевым собственникам налог рассчитывается для каждого плательщика пропорционально его доле.

- Ст – ставка в процентах для региона, устанавливаемая местным муниципалитетом в пределах коэффициента:

- 0,3% для сельскохозяйственных земель, участков личного подсобного хозяйства, животноводства, садово-огородных и дачных;

- 1,5% для прочих земельных владений (под индивидуальное жилищное строительство).

- КС – кадастровая стоимость, определяемая на 1 января либо на дату кадастровой постановки участка, приобретенного в текущем году.

- Лт – вычет стоимости по шести соткам участка пенсионера по данным Росреестра. Власти Москвы, Санкт-Петербурга, Севастополя могут дополнительно устанавливать свои льготы.

Порядок оформления льготы

Новый вычет пенсионеры получают уже за 2017 год. В переходный период необходимо было подать специальное письменное уведомление, известив ФНС о выбранном объекте для применения льготы в срок до 01.06.2018. Для налогообложения в последующих периодах для подачи извещения действует срок до 1 ноября.

Если пенсионер не успел заявить о своем льготном праве и выборе земельного объекта, без льготы гражданин не остается. Налоговая посчитает освобождение в шесть соток по участку с самым большим сбором. В случае самостоятельной подачи заявления решение считается окончательным, т.е. после 1 ноября изменить выбор уже нельзя.

По каким налогам пенсионеры имеют льготы и какие

Налоговые льготы – это система преференций при уплате налогов, позволяющие уменьшить налоговую нагрузку на определенные группы граждан.

На налог с пенсионеров в 2020 году, независимо от того по каким причинам получена пенсия, предусмотрены различные льготы. При этом они могут быть федеральными, региональными и местными. В свою очередь льготы федерального уровня могут предоставляться:

- разными ФЗ и Постановлениями правительства РФ – касаются сразу всех видов налогов для той категории пенсионеров, по которой принимался закон или публиковалось правительственное постановление;

- непосредственно Налоговым кодексом: только по тому виду налога, который рассматривается в разделе.

Также на уровне региона или муниципального образования льготы каждой группе пенсионеров даются не «оптом», а применительно к конкретному виду налога.

Чтобы каждый раз не возвращаться к вопросу льгот по уплате налогов, предоставленных Думой и правительством РФ в разных законодательных актах, приведем список таких пенсионеров:

- лица, которым присвоено звание Героя Советского Союза или России, а также Героя Социалистического труда;

- полные кавалеры Орденов Славы, в том числе и трудовой (3, 2 и 1 степени);

- инвалиды I или II группы;

- ветераны ВОВ (военнослужащие и партизаны), а также принимавшие активное участие в военных действиях в разных частях света (по некоторым пенсионерам есть закрытые Постановления Правительства РФ);

- лица, получающие пенсию по потере кормильца, погибшего при выполнении воинского долга;

- военные пенсионеры, вышедшие на заслуженный отдых после 20 лет службы в ВМФ, СА СССР и ВС России, МВД и других силовых ведомствах;

- участвовавшие в ликвидации последствий аварии на атомной станции в Чернобыле и служившие на полигонах для испытания ядерного оружия и т.д.

Предоставляются льготы в виде:

- налоговых вычетов (имущественный и социальный);

- понижения налоговой ставки (на региональном и местном уровне по земельному и транспортному налогу);

- освобождения от уплаты налогов;

- уменьшения суммы налогового платежа за счет исключения из налогооблагаемой базы отдельных объектов налогообложения.

Рассмотрим, какие налоговые льготы имеют пенсионеры по каждому виду налогообложения.

НДФЛ

В соответствии со статьями 208 и 217 НК РФ все виды пенсий, независимо от причин назначения и источников выплат, не облагаются подоходным налогом. С других источников дохода, в виде заработной платы, выручки от продажи имущества, реализации авторских прав, процентов, дивидендов и т.д., платить НДФЛ в размере 13% придется.

Налоговый вычет

Пенсионеры могут оформить имущественный и социальный налоговый вычет, но только при условии оплаты подоходного налога. При этом только у лиц, к которым на порог пришла старость, есть эксклюзив: право вернуть уплаченный НДФЛ за 4 года при покупке жилья, для чего нужно оформить четыре пакета документов (на каждый год).

При этом возврат осуществляется:

- при продаже собственной квартиры из 1 млн. руб.;

- покупке жилья или земельного участка под строительство за счет собственных средств – 2 млн. руб.;

- приобретению квартиры (дома) за счет ипотеки или потребительского кредита – 3 млн. руб.

Еще один важный момент: за неработающего пенсионера вычет может получить близкий родственник (дети, супруга).

Получение социального вычета за лечение можно посмотреть в работе «Возврат налога за лечение зубов».

Транспортный налог

Транспортный налог отдан на откуп регионам: они устанавливают льготы для всех категорий граждан. Поэтому в одних федеральных образованиях они есть, в других нет. При этом за основу могут браться самые разные критерии: в одних регионах не платят налог на отечественные автомобили, в других на автотранспорт мощностью до 100 л.с. и т.д.

О наличии льгот можно узнать в налоговой инспекции по месту жительства, на сайте местных органов управления либо на веб-ресурсе ФСН.

Подробно вопросы льгот для пенсионеров при уплате транспортного налога можно посмотреть здесь.

Как дачные участки облагаются налогом

Дачные домики являются имущественными объектами, которые подлежат налогообложению. Если же такая собственность не оформлена, то в отношении гражданина могут применяться штрафные санкции. Дома построенные на дачных участках (слово, имеющее несколько значений), обязаны быть зарегистрированы. При наличии необходимых документов пенсионеры имеют полное право на получение льгот при оплате сбора на данный вид имущества.

Виды налогов при содержании земляного участка:

- оплата земельного налога при условии оформления участка. Внесение средств нужно, даже если на земле нет построек, и она никак не используется владельцем. Размер (это слово имеет несколько значений: Степень развития, величина, масштаб какого-нибудь явления) рассчитан на основании кадастровой оценки имущества;

- материальный налог оплачивается, если на участке возведен жилой дом. Размер основан на оценочной себестоимости недвижимости по кадастру;

- оплата налога при продаже участка (для граждан РФ — 13%, а иноземцам — 30%). Расчет делают на основании суммы, которая прописывается в договоре.

На льготу не оказывает влияние, имеет ли земельный участок в плане частный домик или другие постройки.

Принципиально! Расчет налогов производят на основании кадастровой стоимости, что привело к увеличению пошлин.

Должны ли пенсионеры платить взносы в СОТ

Пока действующее законодательство не ввело льготы на членские вносы в СНТ. В этом случае заносить платежи обязаны все члены, состоящие в садоводческих товариществах. Должны ли пожилые люди платить взносы в СОТ, определяется дачными кооперативами, поскольку они не регистрируются налоговой службой. Потому в таких случаях размер ежемесячного взноса устанавливается дачным обществом, которое оплачивает налог на общий земельный участок.

Если же на участке построены жилые дома без регистрации, то налог не оплачивают в случаях:

- общая площадь строения не превосходит 50 кв.м;

- при строительстве дома владелец не оформлял разрешение.

При других критериях размер налоговой ставки в среднем составляет 0,1–0,3 %.

Кто может считаться льготником

Налогообложение физических лиц производится в соответствии с федеральным законом, который был принят в 1991 году. В законе указано, какие категории граждан могут быть совсем освобождены от налогов на определенные виды имущества. Многие не понимают, платят ли пенсионеры налог земельный налог, ведь в соответствии с законом они освобождены от налога на имущество.

Это в действительности так, государство считает необходимым уплату земельного налога. Платить его должны как юридические, так и физические лица, которые владеют земельными наделами. Интересно, что до 1991 года лица, получающие пенсию, не должны были его платить, но с принятием соответствующего закона это послабление было отменено.

В налоговом кодексе есть описание, какие категории граждан могут пользоваться льготами по налогам. К ним относятся следующие лица:

- Герои Советского Союза;

- Ветераны труда;

- Пенсионеры, имеющие инвалидность;

- Некоторые другие категории граждан

Этот пункт дает возможность снизить сумму, подлежащую налогообложению на 10 000 рублей. Но упоминание, что льготы лицам, получающим пенсию, обязательно должны быть предоставлены, отсутствует.

Особенности налогообложения

Каждый пенсионер, являющийся владельцем земельного участка, имеет право на освобождение от налога на этот участок или его уплату на льготных условиях. При этом следует учитывать, что:

- владелец участка площадью не более 6 соток полностью освобожден от уплаты земельного налога;

- если территория участка занимает больше 6 соток, налог платить все же придется, но только за ту часть его площади, которая выходит за пределы обозначенного законодателем объема (так, если площадь надела составляет 10 соток, то налог должен быть уплачен как за 4 сотки);

- налог на облагаемую часть земельного участка площадью больше 6 соток начисляется в соответствии с его кадастровой стоимостью;

- если пенсионеру принадлежит два или более земельных участков, налоговый вычет может быть использован только по одному из них (выбор должен сделать налогоплательщик);

- участок, на который получена налоговая льгота, не должен использоваться в предпринимательской деятельности.

|

Назначение участка |

Тариф (% годовых от кадастровой стоимости объекта) |

|

0,3 |

|

Строительство дачного дома |

0,17 |

|

Использование земли в иных целях |

1,5 |

|

Муниципальный район МО |

Фискальный тариф (% годовых от кадастровой стоимости объекта) |

|

В 15 из них взимается максимум: |

|

|

Волоколамский |

0,3 |

|

Воскресенский |

|

|

Дмитровский |

|

|

Егорьевский |

|

|

Зарайский |

|

|

Истринский |

|

|

Коломенский |

|

|

Лотошинский |

|

|

Луховицкий |

|

|

Можайский |

|

|

Наро-Фоминский |

|

|

Серебряно-Прудский |

|

|

Талдомский |

|

|

Шатурский |

|

|

Шаховский |

|

|

Фиксированный тариф устанавливается для всех владельцев садовых участков: |

|

|

Мытищенский |

1,5 |

|

Ставка колеблется в пределах 0,07–0,3: |

|

|

Раменский |

0,07–0,3 |

|

Чеховский |

0,08–0,3 |

|

Одинцовский |

0,1–0,3 |

|

Павло-Посадский |

|

|

Пушкинский |

|

|

Сергиево-Посадский |

|

|

Клинский |

0,15–0,3 |

|

Ленинский |

|

|

Орехово-Зуевский |

|

|

Серпуховский |

|

|

Солнечногорский |

|

|

Каширский |

0,2–0,3 |

|

Красногорский |

|

|

Люберецкий |

|

|

Ногинский |

|

|

Подольский |

|

|

Рузский |

|

|

Ступинский |

|

|

Щелковский |

Так как этот налог регламентируется региональными нормативными актами, то налогообложение в регионах может отличаться.

Пенсионеры пользуются различными дополнительными льготами, либо, наоборот не имеют их.

В Москве и области ситуация различная. Имеет смысл рассматривать положение по районам:

- В селе Букавеское Истринского района пенсионеры с доходом ниже прожиточного минимума получают дополнительную скидку в 50%, как и пенсионеры бывшие волонтерами.

- Власти села Дмитровское Шатурского района освободили от налога ликвидаторов ЧАЭС, Героев СССР или РФ, участников военных действий в Чечне и Афганистане. Одинокие пенсионеры с доходом в 2 раза ниже прожиточного минимума платят лишь 50% налога.

- В селе Васильевском установлена 50% скидка для ветеранов труда и малоимущих пенсионеров. Стоит учесть, что первая категория пользуется льготой лишь на участки размером не более установленного местной администрацией.

- В Медвежье-Озерское Щелковского района Ветераны ВОВ и узники концлагерей в полной мере освобождены от этого налога. Скидку в 30% предоставили пенсионерам на участки под ИЖС и дач, но, размер льготных участков ограничен.

Таких примеров масса, уточнять сведения по конкретному населенному пункту стоит в местной администрации или отделении ФНС.

В Санкт – Петербурге и Ленинградской области ситуация по льготам отличается.

В городе пенсионеры от налога освобождены при условиях:

- регистрации по месту жительства в городе;

- имеют участок не более 2500 кв.м.

Если же пенсионер дополнительно инвалид 1 или 2 группы, Ветеран ВОВ или чернобылец, то в соответствие с Законом Санкт-Петербурга от 23.11.2012 № 617-105 ограничения по размеру участка будут отменены.

Другие регионы

Регионы не отстают от столицы:

- В Самаре не облагается налогом принадлежащий пенсионеру участок под жилым домом до 600 кв.м или под гаражом до 24 кв.м;

- Сызрань дает 50% скидку по земельному налогу на участки под частными домами, приусадебные и огороднические наделы.

- Воронеж освободил пенсионеров от налога на участки для ведения личного приусадебного хозяйства и СНТ, в области же предусмотрены скидки.

- Крым так же предоставил скидки, но на расчет по кадастровой стоимости в регионе перейдут лишь с 2020 года.

В Красноярском же крае дополнительные льготы для пенсионеров пока отсутствуют.

Как получить льготы по налогу пенсионерам?

Данные льготы предоставляются на местном уровне и весь порядок получения этой привилегии в каждом населенном пункте разный, поэтому чтобы точно узнать размер льготы и способ ее получения, нужно обратиться в налоговую инспекцию или в органы местного самоуправления.

Там подробно будет рассказан объем льгот и условия их предоставления, а также выдан список необходимых для этого документов.

Порядок действий

- Необходимо посетить лично налоговую службу или управление городом в том регионе, в котором зарегистрирован данный надел природных ресурсов. Тут же можно выяснить, какая скидка положена людям, вышедшим на пенсию и каким образом можно ее получить.

- Для получения этой скидки при уплате взноса в бюджет необходимо представить все соответствующие документы в орган налоговой службы. После совершения этих действий льгота вступит в свою законную силу.

При этом стоит учесть, что без обращения в указанные службы никакие привилегии пенсионерам не будут предоставляться. Поэтому чтобы получить все льготы, нужно собрать необходимый пакет документов и сдать их в налоговую службу.

Отметим! Для экономии времени и средств, все эти заботы можно доверить опытным юридическим конторам, которые предоставляют весь спектр этих услуг. От владельца природных наделов понадобиться только пакет документов, остальное все сделают профессионалы, которые работают в этой сфере постоянно.

Необходимые документы

После того как в соответствующей инстанции подтвердили наличие данного вида льгот, гражданин должен написать заявление на бумажном носителе и предоставить его в НС.

При этом к заявлению необходимо приложить все соответствующие документы:

- Заявление о предоставлении льготы по земельному налогу.

- Документ, удостоверяющий личность (паспорт).

- Все справки и удостоверения, которые имеются у пенсионера на полученные награды, медали, ранения во время службы. А также медицинские заключения об инвалидности или серьезных болезнях.

- Документ, подтверждающий право собственности пенсионера на этот надел земли.

- Все эти оригиналы и копии документации нужно доставить в НС лично, а также можно воспользоваться услугами почты. В ближайшее время сотрудники НС пришлют ответный пакет документов.

Как правильно заполнить заявление на получение льгот?

- В самой верхней строке необходимо указать номер и город, к которому относиться НС.

- В таблице напротив нужного вида налога поставить указатель, ниже под таблицей вписать название и номер пенсионного удостоверения.

- В строке ниже пишется номер по кадастру земельного участка и его месторасположение.

- В специальном поле печатными буквами прописать ФИО отдельно в каждой строке. В этом же поле, но напротив ИНН указать его номер.

- В поле номер телефона, указать удобный для связи контактный телефон.

- В строке, где написано о предоставлении льготы, указать дату, с момента которой человек получает пенсионное пособие.

- В самом низу в левой части заявления необходимо поставить дату и подпись.

Для того чтобы отнести заявление в НС лично, необходимо заполнить заявление в двух экземплярах. Одно заявление представители НС оставляют себе, второй бланк отдают пенсионеру, указав на нем дату принятия заявления.

В том случае, когда заявление будет отправлено в НС по почте, письмо должно быть с уведомлением о получении. При себе оставить квитанцию и бланк, в котором будет роспись представителя налоговой о том, что письмо получено.

При соблюдении всех советов и правильном заполнении документов, из НС придет соответствующее подтверждение, что налог предоставлен.

В данном документе будет указан срок, с которого начала действовать эта льгота. Если же при заполнении заявления допущены ошибки или не сданы все подтверждающие документы, в НС придется обращаться снова.

Отметим! Чтобы не возникало таких проблем, можно воспользоваться услугами юридических контор, представители которых самостоятельно оформят льготы по налогу на землю без участия заявителя и предоставят весь пакет готовых документов клиенту.