Как расторгнуть договор осаго с согласие и вернуть деньги

Содержание:

- Когда можно расторгнуть договор

- Как рассчитать сумму возврата

- Как рассчитать сумму возврата по ОСАГО?

- ЗАЯВЛЕНИЕ О ДОСРОЧНОМ ПРЕКРАЩЕНИИ ДОГОВОРА СТРАХОВАНИЯ

- Как аннулировать договор ОСАГО и вернуть страховку

- Особенности расторжения договора ОСАГО

- В каких случаях можно вернуть деньги за ОСАГО

- Правовое регулирование

- Порядок расторжения соглашения

- Порядок возврата денежных средств

- Расторжение ОСАГО — точка зрения страховщиков.

Когда можно расторгнуть договор

Расторгнуть договор ОСАГО можно только в установленных законом случаях. В их число входит:

смерть собственника транспортного средства. Для расторжения договора страхования ОСАГО достаточно будет предъявить страховщику сам полис, квитанцию о его оплате и копию свидетельства о смерти. Сразу после этого действие договора прекращается автоматически;

повреждения, приведшие к невозможности восстановить автомобиль. Расторжение страхового договора ОСАГО возможно и в том случае, если транспортное средство было существенно повреждено в ходе ДТП и не подлежит восстановлению. Аналогичное правило действует, если машина была утилизирована в рамках государственной программы. Для прекращения договора ОСАГО нужно будет предоставить полис, квитанцию об оплате и акт утилизации;

смена собственника транспортного средства. При продаже автомобиля часто требуется расторжение страхового договора ОСАГО, особенно если срок его действия превышает несколько месяцев. Старый полис будет бесполезен для нового владельца, так как он не сможет им пользоваться. Вам потребуются для расторжения ОСАГО документы о купле-продаже транспортного средства, полис и квитанция об оплате;

отзыв лицензии у страховщика. Прекращение договора ОСАГО досрочно может произойти и не по инициативе водителя. Если страховщик потерял свою лицензию, то в этом случае заключенные с ним договоры становятся бесполезны

Важно отметить, что вернуть в этом случае деньги будет крайне проблематично.

Так как расторгнуть ОСАГО можно только при наличии веских причин, следует максимально тщательно подойти к вопросу выбора страховщика. Сотрудничать с ним придется целый год.

Как рассчитать сумму возврата

При возврате ОСАГО в первые 14 дней после покупки полиса сумма, уплаченная по договору, возвращается в 100 % объеме. Если страхователь расторгает договор в более поздний срок, то из размера страховой премии вычитается комиссия в размере 23 %, а также услуги страховой за период действия полиса.

Возврат страховки при продаже автомобиля или в других случаях, предусмотренных законом РФ, следует осуществлять сразу после их наступления. Например, водитель продал авто 2 июля, а за страховкой обратился 10 сентября. В таком случае срок возврата будет отсчитываться только с 10 сентября. За период с момента продажи до дня подачи заявления уплаченная страховая премия возвращена не будет.

Рассчитать сумму возврата премии несложно:

- если договор расторгается в первые 2 недели после покупки, страховая вернет 100 % стоимость полиса;

- в иных случаях от размера уплаченной премии следует вычесть 23 % и оплату страховых услуг за дни, в течение которых полис был активен.

Как рассчитать, сколько точно вернет страховая? Для этого достаточно воспользоваться простой формулой:

СВ = (СП – 23 %) × (НД/СД), где

СВ — сумма, которая полагается к возврату;

СП — уплаченная водителем страховая премия;

НД — неизрасходованные дни.

СД — срок действия полиса по договору.

Как рассчитать сумму возврата по ОСАГО?

В данном пункте есть 2 условия:

- Возвращается только часть премии, предназначенная для осуществления страховых выплат.

- Возвращается только сумма, пропорциональная оставшемуся сроку действия ОСАГО.

Разберем каждое из них по очереди.

1. Рассмотрим требования к структуре страховых тарифов, установленные банком России. Для обеспечения текущих страховых возмещений по договорам обязательного страхования предназначены только 77 процентов стоимости полиса.

Оставшиеся 23 процента предназначены для других целей и вернуть их не удастся в любом случае.

2. Расчет суммы, пропорциональной оставшемуся сроку действия ОСАГО.

В первую очередь нужно вычислить дату досрочного прекращения страхового полиса. Она вычисляется следующим образом:

- в случае смерти гражданина — дата смерти;

- в случае ликвидации страховщика — дата ликвидации;

- в случае гибели (утраты) автомобиля — дата гибели (утраты);

- при отзыве лицензии страховщика — дата получения страховщиком заявления;

- при продаже автомобиля — дата получения страховщиком заявления.

В Ваших интересах сделать это как можно скорее. В идеале нужно сходить в страховую в тот же день, когда Вы продали машину.

После того, как дата прекращения договора вычислена, нужно посчитать, сколько неиспользованных дней осталось.

Следует учитывать, что если полис был заключен не на целый год, то и стоимость будет исчисляться с учетом этого.

Например, если неиспользованными остались 100 дней, а полис был заключен на 4 месяца (с мая по август), то водителю будет возвращено 100 / (31 30 31 31) = 81,3 % суммы. С учетом 23%, рассмотренных выше, итоговая выплата составит 62,6% от стоимости полиса.

Рекомендую Вам самостоятельно рассчитать сумму возврата перед обращением в страховую компанию. Если Вам вернут меньше, и сумма окажется значительной, то недоимку можно взыскать через суд. Естественно из-за 100 рублей заниматься судебным разбирательством не имеет особого смысла.

В завершение хочу отметить, что возврат ОСАГО при продаже автомобиля достаточно простая процедура и я рекомендую этим пользоваться.

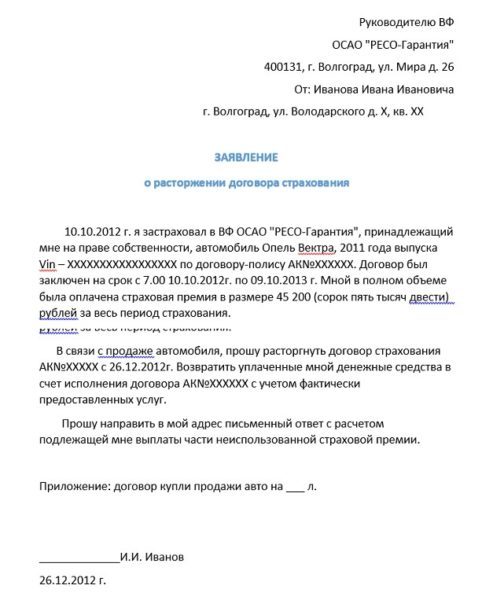

ЗАЯВЛЕНИЕ О ДОСРОЧНОМ ПРЕКРАЩЕНИИ ДОГОВОРА СТРАХОВАНИЯ

« »_ 200 г. мной с Вашей компанией был заключен договор обя

зательного страхования гражданской ответственности владельцевтранспортных средств (далее — ОСАГО) при использовании нижеуказанного автомобиля. Настоящим информирую Вас, что с момента подачи заявления прекращен договор страхования ОСАГО при использовании следующего автомобиля:

№ п/п

Марка, модель ТС Гос.рег.знак

Номер страхового полиса Срок окончания договора

В соответствии с п.2 ст.958 Гражданского кодекса Российской Федерации страхователь вправе отказаться от договора страхования влюбое время. Данная норма законодательства нашла свое отражение в п/п«в» и.33.1 Постановления Правительства Российской Федерации № 263 «Правила обязательного страхования гражданской ответственности владельцев транспортных средств» (далее по тексту — «Правила…»). В соответствии с п.34 «Правил…» при прекращении действия договора по обстоятельствам, предусмотренным п/п«в» п.33.1, страховщик обязан вернуть страхователю часть страховой премии за неистекший срок действия договора страхования. В соответствии с п.З ст.958 «Правил…» при досрочном прекращении договора страхования страховщик имеет право на часть страховой премии пропорционально времени, в течение которого действовало страхование.

На основании вышеизложенного прошу вернуть пропорциональную часть страховой премии за неистекший срок действия договоров страхования.

Прощу Вас перечислить указанную сумму на мой банковский счет по указанным ниже реквизитам в предусмотренный п.34 «Правил…» 14-дневный срок.

Обращаю Ваше внимание, что законодательством на страховщика не возложена функция контроля за исполнением владельцами ТС установленной Федеральным законом №40-ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств» от 25.04.02 г. (ред

от 30.12.06 г.), (принят ГД ФС РФ 03.04.02 г.), (с изм. и доп., вступающими в силу с 27.02.07 г.). Российская газета //№ 80, 07.05.02 г,; обязанности страхования.

Получатель

Счет получателя _

Банк получателя_

БИК_____ _____ ..

Кор.счет_____

ИНН__________

Приложения:

- Копия страхового полиса ААА № от .__________________ ,200_г.

- Копия квитанции об оплате страховой премии №______________________ от__ г.

____ /Страхователь А. А./

«_»_ 200_г.

Заявление получил:

/ /_________________________

Подпись Фамилия И.О. код сотрудника

«__»__ 200_г.

Примечание: данное заявление либо лично привезите в страховую компанию и на копии его заставьте поставить отметку о принятии, либо отправляйте этот документ заказным письмом с уведомлением о вручении.

Перед отправкой снимите несколько копий для архива.

Далее >>

С этой статьёй так же читают:

Главные новости

С 26.03.2020г. Торгово-промышленная палата РФ и региональные подразделения начали осуществлять выдачу сертификатов о форс-мажоре (обстоятельствах непреодолимой силы)

С 02.04.2020г. усилена административная ответственность за нарушение требований нормативных правовых актов г.Москвы, направленных на введение и обеспечение режима повышенной готовности на территории г.Москвы

Новости в мире

В настоящее время на территории нашей Планеты бушует коронавирус COVID-19 (2019-nCoV) и, сложно представить себе информационно подкованного человека, который не слышал или не был знаком с ситуацией по данной пандемии… …на сегодняшний день, одна из самых актуальных статистических моделей позволяющая адекватно рассматривать официально предоставляемые данные являются сведения…

Как отмечает Кунцевская межрайонная прокуратура, инцидент произошел 7 декабря 2017 года в мировом суде, который рассматривал дело об административном правонарушении. Адвокат М.Бушин представлял интересы женщины, которая отказалась проходить медицинское освидетельствование на состояние опьянения. Адвокат попросил материалы дела для ознакомления, после чего вырвал оттуда направление на медосвидетельствование, а также результаты показаний алкотестера и съел их….

Как аннулировать договор ОСАГО и вернуть страховку

По закону датой прекращения действия полиса ОСАГО считается день после официального обращения со стороны клиента, а не события, ставшего причиной (п. 1.16 Положения ЦБ РФ). Если, например, автомобиль был продан 5 марта, а заявление о расторжении подано 10 мая, то страховщик сделает вычет за свои услуги по 10 мая включительно. Таким образом, договор нужно закрыть сразу, как только к этому возник повод.

Кто может обратиться в «АльфаСтрахование» за расторжением

Правом на аннулирование сделки обладают следующие лица:

- Сам страхователь.

- Его законный представитель, полномочия которого подкреплены доверенностью или иными документами.

- Наследники (в случае смерти).

Документы можно подать 3 способами:

В последнем случае датой расторжения считается день отправки, при этом заявление должно быть датировано тем же числом.

Нельзя инициировать процедуру с помощью «Личного кабинета» на сайте «АльфаСтрахования» или по звонку в контакт-центр.

Документы можно подать, лично посетив ближайший филиал компании.

Необходимые документы

Пакет документов включает в себя:

- Письменное обращение.

- Договор купли-продажи, свидетельство о смерти или иной документ, подтверждающий право заявителя на частичный возврат страховой премии.

- Бланк действующего страхового свидетельства в бумажном виде. Если оформлен электронный полис ОСАГО, его распечатывают.

- Копию паспорта.

- Нотариально заверенную доверенность, если интересы страхователя представляет стороннее лицо, или свидетельство о вступлении в права наследования — если обратились наследники.

Составление заявления

В письменном обращении собственноручно излагают следующие сведения:

- Личные данные заявителя: Ф.И.О., номера паспорта, автомобиля и страхового полиса (с указанием даты подписания), адрес, телефон.

- Название страховщика (АО «АльфаСтрахование») и его юридический адрес. Здесь же указывают Ф.И.О. должностного лица, на имя которого пишут обращение.

- Причину досрочного прекращения действия страховки.

- Сумму страхового взноса, дату оплаты и номер платежного документа, если таковой имеется. Наличие квитанции ускорит процедуру возврата средств.

- Реквизиты для перечисления возвращаемой суммы: номер банковского счета, БИК, ИНН, корреспондентский счет. Банковский счет должен быть оформлен на владельца полиса.

- Дату письменного обращения.

- Опись прилагаемых документов.

В письменном обращении излагают требования.

Если планируется личный визит в офис компании, документ составляют в 2 экземплярах. На втором сотрудник страховщика ставит отметку о регистрации и возвращает его подателю. Бумагу нужно хранить до момента выплаты средств.

При отсутствии возможности посетить отделение документ отправляют заказным письмом.

Образцы заявления

Бланк и образец заявления предоставят в филиале компании. Скачать образец заявления. Если личный визит не планируется, ориентируйтесь на документ, приведенный ниже.

Заявление о досрочном прекращении договора страхования.

Как рассчитать точную сумму возврата

Остаток страховой премии, выдаваемый на руки водителю в случае действия полиса более 2 недель, рассчитывают по формуле:

О = 0,77*СВ*(НД/СД), где:

О — возвращаемый на руки остаток;

СВ — страховой взнос;

НД — число неизрасходованных дней, т.е. период с момента расторжения до окончания действия полиса по договору;

СД — срок действия, т.е. время, на которое заключалось соглашение (в большинстве случаев 365 дней).

Особенности расторжения договора ОСАГО

Существует множество причин для отказа от действующей программы страхования. К основным из них относится плохое качество обслуживания, задержка выплат или просто неуважительное отношение к клиенту страховой компании. Все это толкает автовладельца на мысль о расторжении договора и заключении его с другой фирмой. Однако сделать это юридически грамотно довольно сложно, так как отношение между сторонами регулируются законодательством.

Вследствие расторжения договора о сотрудничестве со страховой компанией автовладелец может рассчитывать на получение выплат за весь период, который остался до истечения срока действия договора. От полученной суммы автоматически вычитается 23%. 20% идет на покрытие расходов организации, а 3% — используется для формирования средств Союза Российских Страховщиков. 77% от всей суммы используется для формирования страховых резервов.

Владелец транспортного средства может потребовать прекращения действия договора на любом этапе сотрудничества. В каждой страховой компании предусмотрен собственный механизм разрешения данного вопроса, но при этом основные нормы регулируются законодательством.

В каких случаях можно вернуть деньги за ОСАГО

Тщательное расследование ситуации, заставшей водителя прервать договор, проводится сотрудниками конторы. Они оформляют возврат причитающейся суммы.

Ниже представлены наиболее распространённые пункты, решение по которым принимается без лишней волокиты:

На первом месте среди самых популярных случаев находится простая житейская ситуация – продажа автомобиля другому владельцу

Здесь важно, чтобы осуществлялась простая обыкновенная купля-продажа со всеми необходимыми формальностями. Происходит официальная и полная передача всех имущественных обязательств на собственность от продавца к покупателю

Нет никаких доверенностей, временных разрешений и других юридических уловок. Эксперты рекомендуют при подобных ситуациях подавать заявление в ОСАГО немедленно в день реализации машины. Чем вызвана такая спешка? Это очень важно, поскольку период от продажи до подачи заявления, не учитывается. Бывший владелец авто должен подавать заявление в день продажи машины. Это позволит предотвратить потерю лишних денег. После стандартной покупки авто конторы легко выдают полис новому автовладельцу.

Автомобилисты, не желающие решать тонкости со своими агентами, идут по простому пути. Затраты за оформление включаются в цену авто. Тогда вся процедура осуществляется автоматически.

Прервать сделку раньше срока также легко и просто после серьёзного ДТП, если степень повреждения авто более 50%. Вердикт автомобильных экспертов должен гласить, что машина не восстанавливаемая. Может быть другой вывод специалистов – что восстановление повреждённого транспортного средства обойдётся автолюбителю не менее, чем цена новой машины.

К данной категории случаев также относится угон автомашины. Если прошло более одной недели после фиксации угона в ГИБДД, а розыск результатов не принёс, следует обратиться с заявлением о расторжении договора.

Гибель автовладельца либо лица, страховавшего машину. На практике это почти всегда один и тот же гражданин. Редко бывает, что страхователь представляет интересы собственника по нотариально оформленной доверенности. При наличии подобной доверенности не играет роли, с кем произошла трагедия – со страхователем автомобиля либо её владельцем. Всю сумму денежных выплат получает лицо, у которого официально имеются имущественные права на наследство.

Юридические лица, эксплуатирующие автомобиль, также имеют право расторгнуть полис автогражданского страхования в досрочном порядке. Поэтому ликвидация офиса, конторы, предприятия, фирмы по законодательству приравнивается к гибели физического владельца. Возврат денежных средств за страховой полис осуществляется по всем правилам и нормам, аналогичным для физических автовладельцев.

Случаи банкротства страховых контор либо отзыв лицензии. Здесь могут быть неоднозначные ситуации и множественные индивидуальные случаи. Выход зависит от того материального положения, в котором оказалась контора.

Правовое регулирование

В ст.958 ГК РФ закреплено положение, согласно которому у гражданина есть право на возврат части средств, уплаченных в счет оформления страхового полиса ОСАГО, если страховой риск и возможность наступления страхового случая стало нереальным по причине, не имеющей отношения к самому страховому случаю. Размер выплаты определяется пропорционально оставшемуся периоду страхования.

Иными словами, это означает невозможность получения страховой выплаты гражданином по причине не связанной с наступлением страхового случая. Поскольку единственным основанием для предоставления компенсации по ОСАГО является факт оформленного ДТП, то наступившие обстоятельства не должны быть связаны с аварией. Например, когда юридическое лицо (страховщик) было ликвидировано, либо при полном уничтожении автомобиля по другим обстоятельствам (пожар).

Однако в случае, если прекращение прав на застрахованное имущество было связано с непосредственными действиями гражданина (при продаже автомобиля) данное положение не применяется.

В рассматриваемой норме также предусмотрена возможность одностороннего расторжения договора без объяснения причин по инициативе страхователя. Но в этом случае никакие выплаты, либо компенсации не предусмотрены, если иное не установлено страховым договором. По общему правилу, расторжение договора по инициативе страховой компании не допускается.

Рассмотренные нормы являются общими и применяются, если другие правила не установлены специализированными нормативными правовыми актами, регулирующими отдельную сферу страхования, о которых будет рассказано далее.

Порядок расторжения соглашения

Если в силу определенных обстоятельств (они перечислены выше в статье), страхователь решил расторгнуть договор со страховой компанией, то ему следует явиться с пакетом документов в страховую компанию и написать заявление на расторжение договора страхования.

Заявление на расторжение договора страхования должно содержать следующую информацию:

- наименования компании-страховщика;

- личные данные страхователя (паспортные данные, место прописки, Ф.И.О.);

- номер полиса ОСАГО;

- конкретные причины отказа;

- просьба возврата компенсации;

- способ возврата (наличными, электронный перевод);

- перечень прилагаемых к заявлению документов.

Необходимые документы для отправления документов заказным письмом:

- паспорт заявителя;

- полис ОСАГО в оригинале;

- квитанция или чек об оплате стоимости полиса;

- прочие документы, перечень которых зависит от причины расторжения.

Если причиной является смерть собственника, то необходимо предъявить копию свидетельства о смерти, а также документацию, которая подтверждает родство покойного и заявителя.

Если причина – это утилизация ТС, то дополнительным документом будет акт об утилизации транспортного средства, выданный ГИБДД. В случае невозможности ремонта ТС (например, при ДТП), к основному пакету документов прикладывается заключение эксперта «о невозможности восстановления ТС».

При краже авто, необходимо представить решение уполномоченного органа «о возбуждении уголовного дела по факту угона ТС». Продажа ТС подразумевает представление договора купли-продажи в страховую компанию.

Процесс досрочного аннулирования договора со страховой компанией достаточно прост. Порядок действий не отличается от прочих ситуаций, когда требуется осуществить какую-либо официальную процедуру.

Стандартный алгоритм таков:

- подготовить бумаги;

- заполнить заявление о расторжении страхового соглашения и требовании перечисления неиспользованной части денежных средств;

- передать указанные документы страховщику.

Что отразить в заявлении

Заявление для расторжения договора заполняется в свободной форме либо по образцу, предложенному менеджером конторы. Оформление документа требует включения следующих пунктов:

- Шапка заявления в правом углу в верхней части бланка. Здесь необходимо указать наименование конторы, ее адрес, Ф.И.О руководящего лица. Также следует отразить данные заявителя — Ф.И.О., адресные сведения по паспорту, контакты (номер телефона, электронную почту).

- Серия и номер заявления, дата составления.

- Сведения о договоре автострахования. Указать данные о взносе, а также обозначить период использования. Здесь же прописывается причина расторжения и дата окончания сотрудничества с компанией-страховщиком.

- Требование о возврате неиспользованных средств.

- Реквизиты счета клиента. Чаще всего неиспользованные средства перечисляются на счет автовладельца, соответственно следует обозначить наименование банковского учреждения, номер карты и счета, ИНН, БИК, корреспондентский счет.

- Перечень документов, прикрепленных к заявлению.

Завершается подготовка бумаги указанием даты обращения в правом нижнем углу бланка. Здесь же, проставляется подпись подателя заявки с ее расшифровкой.

В обязательном порядке на руках автовладельца должна остаться одна из копий заявления. На ней, также как и на оригинале, будет проставлена отметка о принятии документа сотрудником страховой. Бумага выступит некой гарантией в случае необходимости, например, если компания потеряет оригинал либо задержит выплату.

Какие документы потребуются

Досрочное расторжение договора ОСАГО требует подготовки стандартного пакета бумаг, в который включены:

- паспорт страхователя;

- оригинал договора ОСАГО;

- платежные документы, доказывающие оплату полиса;

- копии документов, подтверждающих факт того, что причина позволяет расторгнуть договор и перечислить бывшему клиенту положенные ему деньги: договор продажи, свидетельство о смерти владельца, акт утилизации, заключение экспертизы о невозможности восстановления авто и прочие бумаги;

- копия паспорта автотранспортного средства;

- если процедура проводится при помощи посредника, следует дополнить пакет его паспортом и нотариальной доверенностью.

В зависимости от случая, перечень бумаг может подвергаться изменению. Перед обращением в страховую компанию рекомендовано пообщаться с ее менеджером с целью уточнения списка необходимых документов.

Порядок возврата денежных средств

В соответствии с правилами страхования ОСАГО, деньги могут получить следующие категории лиц:

- собственник ТС;

- страхователь по доверенности от владельца на получение средств от СК;

- наследники собственника/страхователя;

- их представители по доверенности.

Неистекший период исчисляется от даты подачи заявления, если был возврат ОСАГО при продаже автомобиля. В других случаях (смерть или ликвидация собственника, отзыв лицензии СК, гибель ТС) время идет от наступления события.

В свою очередь средства, подлежащие возврату, страхователю могут быть выплачены следующим образом:

- наличными через кассу в отделении СК;

- на расчетный банковский счет собственника — физического или юридического лица.

Заявление рассматривается в течение 14-ти дней. Это срок, за который СК обязана закрыть договор и выплатить остаток средств.

Законом предусмотрена возможность водителя отказаться от добровольного страхования (в том числе КАСКО, ДСАГО и др.) без объяснения причин в течение пяти дней после оформления полиса. Премия при расторжении договора в этот, так называемый «период охлаждения», возвращается гражданину в 100-процентном объеме. К ОСАГО это правило не применяется. Тем не менее его можно использовать в тех ситуациях, когда предприимчивые менеджеры страховых компаний не соглашаются оформлять обязательную страховку без «нагрузки». Сразу же после покупки ОСАГО, не выходя из офиса, автовладелец вправе оформить отказ от ненужных навязанных полисов. Деньги будут возвращены в полном объеме в 10-дневный срок.

Расторжение ОСАГО — точка зрения страховщиков.

Как действует страховая компания? После получения от Страхователя заявления о расторжении ОСАГО и оригинала полиса, производится расчет возврата и составляется Акт на выплату. Сумма возврата рассчитывается так: от уплаченной страховой премии вычитается 23%, а затем оставшаяся цифра умножается на количество дней, оставшихся до окончания срока (или периода) страхования, и делится на 365.

Логика рассуждения Страховой здесь следующая. Смотрите, — говорят они — существует Постановление Правительства РФ №739 от 08.12.05 (Об утверждении тарифов ОСАГО), где определена структура страхового тарифа ОСАГО:

- 77% — нетто-ставка (часть страхового тарифа, непосредственно предназначенную для выплат при наступлении страхового случая);

- 20% — непосредственно расходы страховых компаний на ведение дел (бланки полисов, печати и проч.);

- 2% — резерв текущих компенсационных выплат;

- 1% — резерв гарантий;

Последние две цифры Страховщики обязаны отчислять во Всероссийский Союз Автостраховщиков.

И вот, рассуждают они, эти 23% расходов (20+2+1) мы несем в любом случае — произошло ли расторжение договора ОСАГО или нет. Поэтому при возврате Страхователю остатка премии мы вправе оставить их себе. Тем более что сам Союз Автостраховщиков именно так и рекомендует поступать при расторжении.