Каркасное здание с сэндвич-панелями: срок полезного использования

Содержание:

- Какими способами начисляется амортизация зданий в бухучете

- Амортизационные группы зданий и сооружений

- Норма амортизации для зданий

- Расчет износа основных средств

- Срок полезного использования нематериальных активов для целей бухгалтерского учета

- Амортизация основных фондов

- Выбор способа начисления амортизации на здания

- Определение амортизационной группы легковых авто

- Как определить в бухгалтерском учете?

- CakePHP Constants

- Изменение эксплуатационного периода

- Начисление амортизации при УСНО, ЕНВД и ЕСХН: особенности

- Методика расчета в налоговом учете

- Особенности СПИ для определенных объектов недвижимости

- Факторы, определяющие норму амортизационных отчислений

Какими способами начисляется амортизация зданий в бухучете

Для определения сумы амортизации предприятие вправе пользоваться способами:

- Линейным.

- Уменьшаемого остатка.

- Списания на основании суммы лет СПИ.

- Списания стоимости исходя из физического объема продукции.

За первым вариантом сначала следует рассчитать амортизационную норму – процент ежемесячных отчислений (На):

На =(1/к)*100% ,

к – месяцы полезной эксплуатации здания.

Пример № 1. В начале 2016 г. организацией куплено здание (складское помещение) с первоначальной стоимостью 18 млн. руб. СПИ – двадцать лет.

Каждый год нужно амортизировать 1/20 стоимости помещения.

Амортизация:

- Норма:

- за год 1/20 · 100 = 5%,

- месячная (1/(20*12))*100%=0,041667%,

- Сумма:

- за год 18 000 000 · 0,05 = 900 тыс. руб.

- за месяц 900/12 = 75 тыс. руб.

Все 20 лет ежемесячно следует делать записи:

Дт 20 Кт 02 75 000 амортизация здания начислена.

Важно! Линейный способ применять наиболее целесообразно, поскольку для зданий определяющим фактором, влияющим на их срок службы, выступает время, а не моральный износ

Метод уменьшаемого остатка

Основой определения годовой амортизации выступают: (нажмите для раскрытия)

- остаточная стоимость зданий на первое число года;

- норма (процент) амортизации;

- ускоряющий коэффициент.

Этот коэффициент повышает норму в 1,8-3 раза, что позволяет накопить сумму износа намного быстрее. Но его применение ограничено законодательно установленным перечнем, в который входят объекты, используемые в отраслях высоких технологий.

Способ позволяет уже в первые несколько лет эксплуатации здания списать значительную сумму износа. Это дает возможность возместить затраты на его приобретение с максимальной эффективностью.

Важно! При достижении остаточной стоимости зданий до размера, составляющего 20% первоначального, остаток следует зафиксировать. В дальнейшем, чтобы определить амортизацию (месячную), его нужно разделить на число месяцев до истечения СПИ

Метод списания стоимости за суммой лет СПИ

За основу принимается стоимость зданий первоначальная и суммирование количества лет их службы.

Пример № 2. Стоимость приобретенного здания составляет 3,5 млн. руб. СПИ – семь лет.

Расчет таков:

∑ чисел семи лет 1+2+3+4+5+6+7 = 28

Амортизация начисляется в размере (по отдельным годам эксплуатации):

І 7/28 = 25% 3,5·0,25 = 875 тыс.

ІІ 6/28 = 21,43% 3,5·0,2143 = 750

ІІІ 5/28 = 17,85% 3,5·0,1785 = 625

IV 4/28 = 14,29% 3,5·0,1429 = 500

V 3/28 = 10,71% 3,5·0,1071 = 375

VI 2/28 = 7,14% 3,5·0,0714 = 250

VII 1/28 = 3,57% 3,5·0,0357 = 125

За СПИ в количестве семи лет здание полностью амортизируется.

Пропорционально физическому объему продукции

При подсчете амортизации (А) используются данные:

- объем продукции, запланированный к производству в отчетном периоде, в физическом измерении;

- соотношение первоначальной (Пс) стоимости здания и количества продукции (Оп) на весь СПИ.

Используется такая формула:

А = Пс/Оп.

Данным методом эффективно рассчитывать амортизацию активной составной ОС. Отчисления производятся в каждом отчетном периоде (ежемесячно) независимо от того, каких результатов добилось предприятие за это время. Когда СПИ заканчивается, амортизация не должна начисляться.

Важно! Предприятие делает самостоятельный выбор, каким способом оно будет начислять амортизацию, и обязательно отмечает это в учетной политике

Амортизационные группы зданий и сооружений

Согласно Классификации, различные виды недвижимого имущества в виде зданий и сооружений можно отнести сразу к нескольким группам по начислению амортизации – от 4 до 10. В каждую группу входят постройки определенных, строго оговоренных типов, для которых предусмотрены различные временные интервалы СПИ. В таблице 1 приведены различные недвижимые объекты с установленными для них периодами СПИ.

Таблица. Амортизационные группы по зданиям и сооружениям

| № | Группа амортизации | Особенности объекта недвижимости | Примерные СПИ |

|---|---|---|---|

| 1 | 4 | Пленочные нежилые конструкции, передвижные сооружения, киоски из различных материалов (металл, стекло, пластик, прессованные плиты) | 5 – 7 |

| 2 | 5 | Сборные и передвижные сооружения, не предназначенные для жилья | 7 – 10 |

| 3 | 6 | Жилые здания облегченных конструкций (каркасные, камышитовые и т.п.) | 10 – 15 |

| 4 | 7 | Различные нежилые здания (каркасные и щитовые) из дерева, дерева и металла, панелей, сырца и др. | 15 – 20 |

| 5 | 8 | Бескаркасные здания с облегченными стенами из камня, бруса, бревен с перекрытиями, колоннами, столбами из различных материалов (не предназначенные для жилья) | 20 – 25 |

| 6 | 9 | Каменные склады для овощей/фруктов (допускаются железобетонные или кирпичные колонны) | 25 – 30 |

| 7 | 10 | Прочие нежилые здания и сооружения(объекты из кирпича и т.п.). Жилые здания и помещения | Свыше 30 |

Норма амортизации для зданий

Однако используется он только для объектов, подверженных быстрому моральному устареванию, а для амортизации зданий его применение нецелесообразно. Списание стоимости по общей сумме чисел лет СПИ Здесь расчет базируется на первоначальной стоимости здания и общей сумме количества лет его эксплуатации. НА для каждого года будет рассчитываться по формуле: (количество лет до конца СПИ/сумма чисел лет СПИ)*100% Тогда ежегодные суммы амортизации составят:

- 1 год: 15/120*100%=12,5% 10000000*12,5%=1250000 рублей

- 2 год: 14/120*100%=11,7% 10000000*11,7%=1170000 рублей

- 3 год: 13/120*100%=10,8% 10000000*10,8%=1080000 рублей

Далее, таким же образом осуществляется расчет за остальные года.

Расчет износа основных средств

Формулы коэффициентов износа и годности

Для определения степени износа основных фондов зачастую используют два основных показателя:

коэффициент износа;

коэффициент годности.

Из самих названий коэффициентов становится понятно, что первый показывает — насколько износилось ОС, второй — насколько ОС еще не изношено.

Таким образом, эти два показателя обратны друг другу. Чем больше коэффициент износа, тем меньше коэффициент годности. Соотношение между ними можно определить по формуле:

Ки = 1 — Кг ,

где Ки — коэффициент износа, Кг — коэффициент годности.

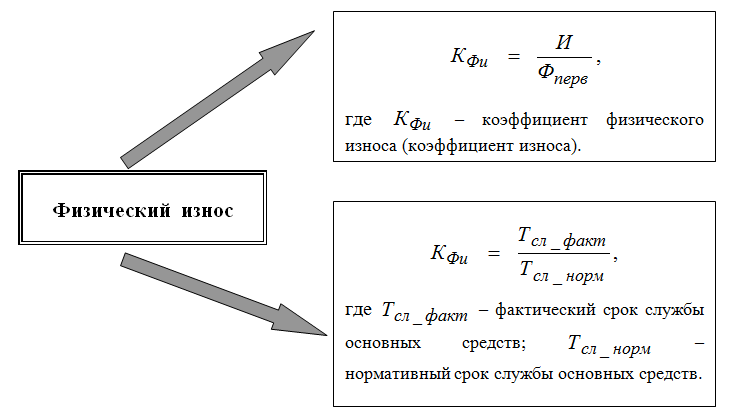

Физический износ основных средств

Продуктивный физический износ находит свое отражение в остаточной стоимости ОС. Ведь она определяется как разница между первоначальной стоимостью основного средства и начисленной амортизацией.

Формулы расчета коэффициента физического износа

Пример расчета коэффициента износа

Станок числится на балансе предприятия по первоначальной стоимости 480 тыс. рублей, срок службы – 10 лет, фактически он отработал 4 года. Необходимо определить величину физического износа, а так же коэффициенты износа и годности. Износ рублей

тогда по формуле коэффициент износа можно вычислить следующим образом:

Кфи

Кг

Или другими словами станок уже износился на 40%. А в связи с тем, что износ переносится на стоимость продукции или услуги с помощью амортизации, следовательно, станок амортизирован уже на 40%. Еще осталось амортизировать 60% стоимости ОС.

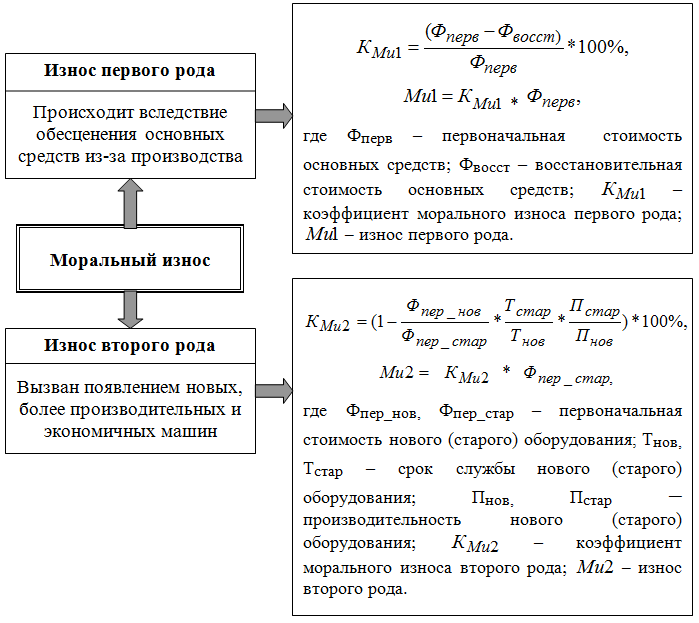

Моральный износ основных средств

Формулы расчета коэффициента морального износа

Нагляднее всего моральный износ виден при анализе вычислительной техники, телефонов, смартфонов и т.д. Под действием научно-технического прогресса они претерпели значительные изменения. Техника становилась миниатюрнее, появился новый функционал.

Несмотря на то, что, казалось бы, предприятия теряют часть стоимости основных фондов за счет морального износа, он полезен обществу. Эта польза заключается в снижении издержек производства, получении нового функционала, повышении производительности и т.д.

Моральный износ оказывает влияние на формирование восстановительной стоимости ОС.

Пример расчета коэффициента износа

Станок стоил 480 тыс. рублей, а через пять лет аналогичный станок стал стоить 420 тыс. рублей. Необходимо определить коэффициент морального износа и саму величину износа. Кми1

Это значит, что моральный износ составил 12,5%. В денежном эквиваленте моральный износ первого рода составил:

Ми1 рублей

Также данную величину износа можно определить другим способом:

Ми1 рублей

Пример расчета коэффициента износа

На предприятии используется станок, первоначальная стоимость которого 420000 рублей, срок его полезного использования 8 лет. А производительность 170 тыс. тонн. в год. На рынке появилась новая аналогичная модель станка. Однако она имеет другие технико-экономические характеристики. Стоимость — 480000 рублей. Срок службы — 10 лет. Производительность — 200 тыс. тонн. в год. Необходимо определить коэффициент морального износа второго рода и его размер в денежном эквиваленте. Кми2

Ми2 рублей

Срок полезного использования нематериальных активов для целей бухгалтерского учета

Правила установления срока полезного использования для бухгалтерского учета нематериальных активов установлены Положением по бухгалтерскому учету «Учет нематериальных активов» (ПБУ 14/2007) (утв. Приказом Минфина России от 27.12.2007 N 153н).

При принятии нематериального актива к

бухгалтерского учету организация определяет срок его полезного

использования.

Сроком полезного использования является

выраженный в месяцах период, в течение которого организация

предполагает использовать нематериальный актив.

Для отдельных видов нематериальных активов срок

полезного использования может определяться исходя из количества

продукции или иного натурального показателя объема работ, ожидаемого

к получению в результате использования активов этого вида (п. 25

Положения).

Определение срока полезного использования

нематериального актива производится исходя из:

— срока действия прав организации на результат

интеллектуальной деятельности или средство индивидуализации и

периода контроля над активом;

— ожидаемого срока использования актива, в

течение которого организация предполагает получать экономические

выгоды (или использовать в деятельности, направленной на достижение

целей создания некоммерческой организации) (п. 26 Положения).

Нематериальные активы подразделяются на:

— Нематериальные активы с определенным сроком

полезного использования

— Нематериальные активы с неопределенным сроком

полезного использования

Так, срок полезного использования считается

неопределенным, например, по объектам исключительных авторских прав.

Исключительное право на произведение действует в течение всей жизни

автора и семидесяти лет, считая с 1 января года, следующего за годом

смерти автора (ст. 1281 ГК РФ).

Стоимость нематериальных активов с определенным

сроком полезного использования погашается посредством начисления

амортизации в течение срока их полезного использования.

Пример

Законодательство устанавливает сроки действия

исключительного права на изобретение, полезную модель, промышленный

образец (и удостоверяющего это право патента) (ст. 1363 ГК РФ):

двадцать лет — для изобретений;

десять лет — для полезных моделей;

пятнадцать лет — для промышленных образцов.

Срок действия исключительного права на полезную

модель (и удостоверяющего это право патента) может быть продлен на

срок не более чем на три года.

Срок действия исключительного права на

промышленный образец (и удостоверяющего это право патента) может

быть продлен на срок не более чем на десять лет.

Срок действия исключительного права на

изобретение не продлевается (за исключением случаев, указанных в п.

2 ст. 1363 ГК РФ).

По истечении срока действия исключительного

права изобретение, полезная модель или промышленный образец

переходит в общественное достояние. Это означает, что изобретение,

полезная модель или промышленный образец, перешедшие в общественное

достояние, могут свободно использоваться любым лицом без чьего-либо

согласия или разрешения и без выплаты вознаграждения за

использование (ст. 1364 ГК РФ).

Пример

Организация зарегистрировала патент на полезную модель сроком на 10 лет. Предполагается продление срока патента еще на 3 года.

Срок полезного использования нематериального актива может быть установлен в 13 лет.

По нематериальным активам с неопределенным

сроком полезного использования амортизация не начисляется (п. 23

Положения).

Для нематериальных активов (в отличие от

основных средств), установлено правило, что срок полезного

использования нематериального актива ежегодно проверяется

организацией на необходимость его уточнения. В случае существенного

изменения продолжительности периода, в течение которого организация

предполагает использовать актив, срок его полезного использования

подлежит уточнению (возникшие в связи с этим корректировки

отражаются в бухгалтерском учете и бухгалтерской отчетности как

изменения в оценочных значениях).

В отношении нематериального актива с

неопределенным сроком полезного использования организация ежегодно

должна рассматривать наличие факторов, свидетельствующих о

невозможности надежно определить срок полезного использования

данного актива. В случае прекращения существования указанных

факторов организация определяет срок полезного использования данного

нематериального актива и способ его амортизации. Возникшие в связи с

этим корректировки отражаются в бухгалтерском учете и бухгалтерской

отчетности как изменения в оценочных значениях (п. 27 Положения).

Амортизация основных фондов

Основные фонды при их использовании подлежат постепенному износу, постепенно передают свою стоимость на готовые изделия или оказываемые услуги. Принято различать два вида износа:

- Моральный,

- Физический.

Физический износ характеризуется потерями первоначальные качества основного фонда и свойств материалов, из которых изготовлены объекты.

Моральный износ имеет отношение к постепенному отставанию ранее созданных фондов от современного уровня технологии.

Замечание 1

Тем не менее, бухгалтерский учет не различает данные два вида износа.

Категория амортизации определяет возможность переноса стоимости объектов основных фондов частями на себестоимость изделий или услуг.

Готовые работы на аналогичную тему

- Курсовая работа Накопленная амортизация и ее учет 460 руб.

- Реферат Накопленная амортизация и ее учет 280 руб.

- Контрольная работа Накопленная амортизация и ее учет 230 руб.

Получить выполненную работу или консультацию специалиста по вашему учебному проекту Узнать стоимость

Бухгалтерский учёт использует два понятия: амортизации и амортизационных отчислений.

Определение 1

Амортизация определяется в качестве процесса удешевления основных фондов по причине их использования или устаревания. Накопленную амортизацию отражают на балансовом счете 02, называемом «Амортизация основных средств».

Амортизационные отчисления представляют собой расходы предприятия, которые связаны с амортизацией. Бухгалтерский учет отражает амортизационные отчисления в качестве оборота по 02 счёту в кредит счёта производственных затрат (20, 25 и др.).

Выбор способа начисления амортизации на здания

Выбор способа начисления амортизации на здания

С помощью специализированных бухгалтерских программ амортизация на здания вычисляется легко. Достаточно ввести в электронную карточку основного средства все необходимые данные, чтобы прикладная программа точно производила требуемые операции.

Однако с целью недопущения ошибок необходимо не только знать, как рассчитать амортизацию здания без применения программного обеспечения, но и уверенно ориентироваться, выбирая параметры амортизации.

Выбор каждого из четырех, утвержденных ПБУ 6/01, методов начисления амортизации на здания доступен предприятиям и частным лицам, использующим УСН, так как при ОСН требованиями статьи 259 НК РФ предопределено всего два способа:

- Линейный — самый распространенный и простой. Равномерная сумма ежемесячной амортизации находится умножением стоимости объекта на норму амортизации, измеряемую в процентах. Норма определяется делением цифры «100» на СПИ объекта в месяцах. Только этот способ обязаны применять организации-налогоплательщики к зданиям 8, 9 и 10 амортизационных групп;

- Нелинейный — более выгодный, так как расчетным путем подтверждается возможность отчисления более высоких сумм, но в целях бухгалтерского учета его использовать нельзя. Поэтому выбрав его, бухгалтеру необходимо применять два метода на одно строение, что не очень удобно.

Начинать амортизировать здания следует на следующий месяц после принятия его к учету, независимо от ввода в эксплуатацию.

Определение амортизационной группы легковых авто

Согласно общепринятой классификации, действующей на территории Российской Федерации, легковые автомобили делятся на 5 классов. Ключевым критерием такого подразделения является объём двигателя. Выглядит это следующим образом:

- класс 1 — относятся машины, где объём двигателя меньше значения 1,2 литра;

- класс 2 — объём варьируется в пределах 1,2-1,8 литра;

- класс 3 — машины с объёмом двигателя 1,8-3,5 литра;

- класс 4 — транспортные средства, объём двигателя которых превышает 3,5 литра;

- класс 5 — представительские авто, объём двигателя которых не играет решающей роли.

Важно! Автомобили представительского класса отечественного производства имеют числовой классификатор «5», который ставится первым в номере модели. Для транспортных средств иностранного производства такая классификация не предусматривается: принадлежность авто к высшему классу определяется производителем

Как определить в бухгалтерском учете?

В бухгалтерском учете данный срок компанией определяется самостоятельно. При этом можно воспользоваться правилами определения в соответствии с п.20 ПБУ 6/01 либо с учетом Классификатора, который утверждается Правительством РФ и Налоговым Кодексом.

Организация вправе установить разные сроки в бухгалтерском и налоговом учете, однако в этом случае расхождений в начислении амортизации будет больше. На практике обычно для основных средств определяется равный период службы как в бухучете, так для налогообложения – по Классификатору.

Организация вправе установить разные сроки в бухгалтерском и налоговом учете, однако в этом случае расхождений в начислении амортизации будет больше. На практике обычно для основных средств определяется равный период службы как в бухучете, так для налогообложения – по Классификатору.

Как уже и говорилось ранее, Классификатор делит все ОС на десять групп, в зависимости от показателя СПИ. Найдя в Классификации основное средство, можно определить, какой период службы лучше применить в отношении этого актива

Бывает, что основного средства нет в Классификаторе. Тогда можно самостоятельно установить СПИ, ориентируясь на срок эксплуатации, который указан в техпаспорте.

В 2018 году используется Классификатор, который был обновлен Постановлением РФ №640

Важно учитывать, что это Постановление никак не влияет на те основные средства, которые начали эксплуатироваться до указанной даты. Основные средства, введенные в эксплуатацию до 2017 года, остаются в той же группе, что и были с самого начала

Причем даже в тех случаях, если после обновления Постановления они должны быть отнесены к другой группе.

В целом, организация при определении времени полезного использования должна опираться на:

- ожидаемый период службы актива с необходимой отдачей;

- планируемый физический износ с учетом влияющих факторов и особенностей эксплуатации;

- имеющихся ограничения, в том числе правового характера.

Изменение и пересмотр СПИ объекта ОС в процессе эксплуатации

Компания действительно может увеличить срок службы производственных фондов, но только в том случае, если после технического перевооружения, реконструкции либо модернизации стоимость объекта увеличилась в большую сторону.

Для налогового учете есть одно ограничение – новый СПИ для основного средства должен быть в пределах тех сроков, которые установлены для амортизационной группы, в которую изначально попало ОС.

Пересмотр срока службы производится и в случае получения основного средства, бывшего в употреблении. Если имеются документы от поставщика, где указан период эксплуатации актива, то на него можно уменьшить СПИ, установленный в бухгалтерском и налоговом учете.

Если документального подтверждения использования имущества нет, то уменьшить СПИ подержанного объекта ОС не получится.

CakePHP Constants

| Constant | Value |

|---|---|

| APP | /var/www/umi/navigator/app/ |

| APP_DIR | app |

| APPLIBS | /var/www/umi/navigator/app/Lib/ |

| CACHE | /var/www/umi/navigator/app/tmp/cache/ |

| CAKE | /var/www/umi/navigator/lib/Cake/ |

| CAKE_CORE_INCLUDE_PATH | /var/www/umi/navigator/lib |

| CORE_PATH | /var/www/umi/navigator/lib/ |

| CAKE_VERSION | 2.6.0 |

| CSS | /var/www/umi/navigator/app/webroot/css/ |

| CSS_URL | css/ |

| DS | |

| FULL_BASE_URL | http://www.ascon-spb.ru |

| IMAGES | /var/www/umi/navigator/app/webroot/img/ |

| IMAGES_URL | img/ |

| JS | /var/www/umi/navigator/app/webroot/js/ |

| JS_URL | js/ |

| LOGS | /var/www/umi/navigator/app/tmp/logs/ |

| ROOT | /var/www/umi/navigator |

| TESTS | /var/www/umi/navigator/app/Test/ |

| TMP | /var/www/umi/navigator/app/tmp/ |

| VENDORS | /var/www/umi/navigator/vendors/ |

| WEBROOT_DIR | webroot |

| WWW_ROOT | /var/www/umi/navigator/app/webroot/ |

Изменение эксплуатационного периода

Для амортизируемых внеоборотных средств законодательством предусмотрена возможность корректировки срока эксплуатации в целях начисления амортизации. Корректировки допускаются в таких ситуациях:

- проведение модернизации актива;

- объект был реконструирован;

- осуществлено техническое перевооружение;

- достройка объектов недвижимости.

Следствием одного из указанных действий становится удлинение периода эксплуатации актива за счет улучшения его характеристик и обновления изношенных элементов. Новый срок устанавливается с учетом ряда условий:

- факт улучшения объекта имеет документальное обоснование;

- принадлежность к выбранной ранее амортизационной группе не изменилась;

- обновленное значение периода эксплуатации находится в законодательно утвержденном диапазоне для конкретной категории активов.

ЗАПОМНИТЕ! Перевод основного средства после преобразований в другую амортизационную группу невозможен даже в случаях, когда изменилось производственное предназначение объекта (Письмо Минфина от 03.10.2013 г. №03-03-06/1/40974).

В бухгалтерском учете процедура изменения времени предполагаемого пользования основным средством осуществляется без привязки к амортизационным группам. Главными критериями становятся оценочная стоимость, предполагаемые выгоды и степень изношенности оборудования. Произвести корректировку периода эксплуатации в бухгалтерском учете возможно только при условии, что такая операция закреплена в числе разрешенных в учетной политике.

Начисление амортизации при УСНО, ЕНВД и ЕСХН: особенности

Упрощенка не означает, что возможно упразднение и амортизационных отчислений. Если в предпринимательском процессе присутствуют и эксплуатируются ОС, значит, они изнашиваются и, когда-нибудь, потребуют замены или ремонта. Сумма амортизации при УСНО «доходы минус расходы» включается в совокупные затраты и уменьшает базу налогообложения.

В налоговом учете стоимость ОС нужно погашать равномерно, одинаковыми частями за один календарный год. УСНО «доходы» предполагает уплату налога из суммы полученного дохода. Амортизация в него не входит, поэтому такие предприниматели могут ее не начислять.

Подобная ситуация и у предприятий с ЕНВД, у которых объектом налогообложения выступает вмененный доход. Но бухучет такие организации ведут в полном объеме. И амортизацию начисляют по общим правилам, чаще всего, линейным способом. Это относится и к ЕСХН.

Скачать пояснения по налогоплательщикам ЕСХНСкачать пояснения по налоговой базе ЕСНХСкачать пояснения по ставке налогаСкачать пояснение по началу и прекращению режима налогообложения

Методика расчета в налоговом учете

В целях налогообложения методика определения срока полезного использования недвижимости другая.

Существуют строгие требования – необходимо выбрать для здания амортизационную группу в соответствии с Классификацией, утвержденной Постановлением Правительства РФ №1 от 01.01.2002.

В соответствии с установленной группой определяется полезный срок.

Для объектов недвижимости возможно отнесение к группе с 4-й по 10-ю в зависимости от типа здания, помещения, его назначения, особенностей конструкции, материала из которой сооружение изготовлено.

Наиболее длительный СПИ определяется для зданий, попадающих в 10 амортизационную группу.

Это капитальные строения, нежилые и жилые здания, многоквартирные дома.

Собственник объекта недвижимости вправе установить любой срок из предложенного диапазона лет для конкретной группы. Если это 10 группа, то полезный срок службы может составлять любую длительность свыше 30 лет.

В налоговом учете существует только 2 способа расчета амортизации:

- Линейный — калькулятор расчета линейным способом;

- Нелинейный ускоренный.

Для зданий, сооружение можно выбрать только линейный метод расчета, при котором амортизационные отчисления рассчитываются равномерно.

Порядок расчета линейным способом описан выше, он аналогичен установленному для бухгалтерского учета.

Примеры амортизационных отчислений недвижимости

Ниже рассмотрены два примера, в первом начисляется амортизация по нежилому помещению, расположенному в кирпичном здании, во втором рассматривается квартира, которую предприятие сдает в аренду своему работнику.

Срок полезного использования в обоих случаях составляет более 30 лет.

Для нежилого помещения со сроком службы свыше 30 лет

Исходные данные:

Организация купила нежилое помещения, которое располагается в кирпичном капитальном здании.

Помещение отнесено к 10 амортизационной группе, для него установлен СПИ = 31 год (372 мес.).

Недвижимость поставлена на учет как основное средство по стоимости 5 млн.руб.

Принято решение амортизацию начислять линейным методом.

Расчет:

Норма А. = 1 / 372 * 100% = 2,67%

Годовая А. = 5 000 000 * 2,67% = 133 500.

Ежемесячная А. = 133 500 / 12 = 11125.

Каждый месяц на протяжении 31 года организация будет списывать стоимость нежилого помещения в размере 11125 руб. с помощью проводки Дт 20 Кт 02.

Для квартиры при сдаче в аренду

Имеющаяся на балансе предприятия жилая квартира может быть использована для сдачи в аренду работникам организации за плату. В этом случае учитываться такой объект основных средств будет на счете 03.

Несмотря на то, что фактически квартирой будет пользоваться работник, жилой объект будет по-прежнему числиться на балансе предприятия, организация обязана по нему начислять ежемесячно амортизацию.

Для начисления в целях бухгалтерского учета можно выбрать линейный или один из трех нелинейных методов списания стоимости. Для налогового учета – можно выбрать либо линейный, либо нелинейный.

Самый удобный способ – это начислять амортизацию линейным методом как в бухучете, так и в целях налогообложения. В этом случае расхождения будут минимальны либо будут отсутствовать.

При передаче в аренду квартиры делается внутренняя проводка Дт 03.Имущество переданное в аренду Кт 03.Имущество для сдачи в аренду.

На сумму начисленной амортизации на момент сдачи квартиры в аренду выполняется проводка Дт 02.Амортизация по ОС Кт 02. Амортизация по ОС в аренде.

Начисляемые амортизационные отчисления списываются в качестве прочего расхода проводкой Дт 91.2 Кт 02.Амортизация по ОС в аренде.

Когда квартира будет возвращена предприятию выполняются обратные проводки.

Исходные данные:

Предприятие приобрело за плату квартиру и поставило ее на баланс по стоимости 3 млн.руб.

Квартира расположена в многоквартирном доме и определена к 10 амортизационной группе, для нее установлен срок использования 35 лет (420 мес.) как в налоговом, так и в бухгалтерском учете.

С апреля 2019 года квартира передается в аренду работнику организации, срок договора найма – 11 месяцев. Плата за проживание 10000 руб. Деньги работник оплачивается ежемесячно в кассу.

На апрель 2019 накопленная амортизация 150000.

Расчет и проводки:

Дт 03.Переданное имущество Кт 03.Имущество для сдачи в аренду на сумму 3 млн.руб.

Дт 02.Амортизация по ОС Кт 02.Амортизация по ОС в аренде на сумму 150 тыс.руб.

Норма А. = 1 / 420 * 100% = 2,38%.

Годовая А. = 3 000 000 * 2,38% = 71 400.

Ежемесячная А. = 71 400 / 12 = 5 950.

Ежемесячно выполняется проводка Дт 91.2 Кт 02.Амортизация по ОС в аренде на сумму 5950.

Особенности СПИ для определенных объектов недвижимости

Каждое здание и сооружение обладает набором уникальных характеристик, влияющих на срок его возможного использования в качестве основного средства. Но есть некоторые особенности, которые позволяют сгруппировать объекты для установки адекватного СПИ. Рассмотрим самые распространенные типы зданий и сооружений с точки зрения отнесения их к той или иной амортизационной группе.

Кирпичные постройки

Кирпич – очень прочный и долговечный материал, мало подверженный износу. Здания, построенные из него, исправно служат многие десятилетия, ничуть не теряя в значимых характеристиках. Будь то жилые дома или иные сооружения, их СПИ будет самым долгим из предусмотренных в таблице Классификации. Рубрикатор предусматривает для них 10 группу, по которой можно установить любой срок свыше 30 лет. Какой именно, организация вправе определить сама.

Школы

Данный вид сооружений не относится к жилым: там не планируется круглосуточное пребывание. Если школа капитальная, ее чаще всего относят к 10 группе: эти сооружения служат более 30 лет.

Факторы, определяющие норму амортизационных отчислений

Размер отчислений определяется согласно требованиям РСБУ или МСФО (для компаний, работающих по международным стандартам). Итоговая норма амортизационных платежей зависит от трех факторов.

- Исходная стоимость активов, подлежащих амортизации. Цена, которую заплатила организация при покупке актива. Ввиду инфляции основные фонды регулярно переоцениваются, чтобы норма амортизации отражалась достоверно. Например, здание завода было приобретено в 1980 году по цене 1000 рублей, после этого было переоценено из-за деноминации национальной валюты, инфляции, реконструкции.

- Ликвидационная стоимость зданий и оборудования. Цена, по которой актив можно продать до истечения срока его эксплуатации. Например, длительность использования нового деревообрабатывающего станка составляет 25 лет, но компания планирует продать его через 5 лет. Показатель отражает степень морального или физического устаревания актива.

- Стандартный срок службы актива (длительность периода амортизации). Количество лет, в течение которых основные фонды пригодны к полезному использованию. Например, продолжительность эксплуатации деревянного здания — 30 лет, компания приобрела его через 10 лет после постройки. Период амортизации составит 20 лет.

С экономической точки зрения норма амортизации — показатель, обратный периоду полезного использования основных фондов. Например, оборудование для упаковки стройматериалов служит 20 лет и стоит 100 тысяч рублей. Нормативная величина амортизации составит пять тысяч рублей в год. Если компания планирует продать его или закрыть бизнес раньше истечения этого срока, нормативный показатель нужно откорректировать.

Метод амортизации каждой группы основных фондов определяется научно-технической политикой, проводимой на уровне государства. Ввиду сильного износа производственных зданий и сооружений в РФ была создана ускоренная амортизация. Балансовая стоимость активной части производства (станков, транспорта, грузоподъемного оборудования) относится на статью издержек, период эксплуатации сокращается вдвое. Малому бизнесу разрешается списывать до 50% стоимости зданий и производственных мощностей, срок использования которых превышает три года.