Возврат страховки по кредиту

Содержание:

- Онлайн заявка на кредит наличными

- Законодательная база

- При досрочном погашении кредита

- Советы юристов

- Особенности возврата страховки в популярных банках

- Как вернуть страховку по кредиту в ВТБ: пошаговая инструкция

- Каким образом можно отказаться от оформления всяческих страховых полисов?

- Что необходимо знать, заключая договор

- Заявление на расторжение договора страхования ВТБ (Страховщик СОГАЗ) в течение 14 дней

- Возврат страховки сразу после выдачи кредита

- Правовая поддержка оформления страхования

- Для чего нужна страховка?

- Договор страхования для заемщика

- Порядок действий по возврату и последствия отказа

- Возврат денег при досрочном погашении кредита

- Обязательно ли оформлять страховку?

- Заключение

Онлайн заявка на кредит наличными

Получите потребительский кредит без отказа на лучших условиях!

ТОП самых популярных предложений за последние 3 месяца:

Банк

Предложение

Максимальная сумма

Заявка онлайн

Займер

Займ на карту. Быстрое одобрение онлайн. Мгновенное получение не выходя из дома. Ставка от 0,35% в день

До 30 000 рублей

Получить деньги

Тинькофф

Кредитная карта Platinum. 0% годовых на все покупки по карте до 55 дней. Ставка от 12%

До 300 000 рублей

Получить деньги

Альфа-банк

Карта 100 дней без % по кредиту на покупки и снятие наличных. Выпуск карты бесплатно. 0 % на снятие наличных

До 300 000 рублей

Получить деньги

МТС Банк

Карта МТС CashBack. Кэшбэк 5%. Бесплатное обслуживание. 111 дней беспроцентный период.

До 299 999 руб.

Получить деньги

Халва

карта рассрочки. 0% за пользование рассрочкой до 12 мес. оформление и обслуживание

До 350 000 рублей

Получить деньги

Дебетовая карта «Польза»

До 10% годовых на остаток по счёту. 10% кэшбэк. 0 руб. за обслуживание

До 300 000 рублей

Получить деньги

Совкомбанк

Денежный кредит под 8,9%, на 12 месяцев

100 тысяч рублей

Получить деньги

Законодательная база

На основании Указа Банка России от 20 ноября 2015 года № 3854-У страховщик обязан предусмотреть в заключаемом договоре варианты возврата части уплаченной страховой премии заемщику, в случае отказа от договора добровольного страхования в течение пяти рабочих дней с момента его подписания.

В указе оговаривается именно момент подписания полиса, а не его фактическая оплата. Единственным нюансом является отсутствие наступления страхового случая в данный промежуток времени. Страховщик обязан в десятидневный срок вернуть страховую премию после получения заявления на отказ от предоставляемых услуг.

Если документ вступил в законную силу с момента подписания, но клиент успел в пятидневный срок зарегистрировать заявление об отказе – компания вправе удержать оплату за оказанные услуги. Например, клиент пишет заявление на четвертый день с момента подписания договора. Вот за эти четыре дня страховая удержит определенную сумму, ведь клиенту услуга оказывалась, а за неиспользованные дни обязана вернуть.

При досрочном погашении кредита

Возможность возврата страховой премии после досрочного погашения кредита в компании «ВТБ Страхование» не предусмотрена. Договор страхования заключается между компанией и клиентом и продолжает действовать, несмотря на прекращении у клиента кредитных отношений с банком.

Если страховой случай наступит после полного погашения задолженности, клиенту будет выплачено страховое возмещение согласно условиям страховки. Поэтому расторгать договор не имеет смысла.

Клиент может добиваться возврата страховки, когда кредит погашен через суд.

В этом случае, порядок действий будет следующим:

- Взять в банке справку о полном погашении кредита и процентов.

- Подать заявление в страховую компанию об отказе от страховки и просьбой возмещения страховых выплат, с приложением документов, обосновывающих сделку: кредитный договор, договор страхования, квитанции об оплате страховой премии или график погашения задолженности, справка об отсутствии задолженности.

- На своем экземпляре заявления получить входящий номер регистрации документа в страховой компании, дату и подпись уполномоченного сотрудника.

- Подождать 10 дней, отведенных на принятие страховщиком решения.

- Если компания примет положительное решение, средства переводятся на счет заявителя. При получении официального отказа, подавать заявление в судебные органы.

Если по истечении отведенного времени ответ не получен, можно обратиться к страховщику повторно, оформив дополнительный запрос, который также прикладывается к документам, передаваемым в суд.

При написании искового заявления следует сделать ссылку на ст. 958 Гражданского Кодекса РФ. В ней говорится, что основанием прекращения договора страхования, которое не является страховым случаем, может служить полное исполнение обязательств перед банком. Это может сработать в случае, когда выгодоприобретателем по договору является кредитор.

Прежде чем подписывать договор страхования, следует внимательно прочитывать условия его действия, возможность возврата страховой премии, выбирать страховые компании, которые предлагают оптимальные условия сделки. Необходимо понимать, что сейчас банки борются за каждого клиента, поэтому отказ от добровольной страховки редко служит основанием для отказа в предоставлении кредита, поэтому стоит настойчиво отказываться от навязываемых услуг на этапе оформления кредита.

Советы юристов

В процессе кредитования следует многое учесть – это и дополнительные комиссии, которые, по сути, являются двойной платой, и страхование жизни и здоровья. Судебная практика в данном случае уже устоялась в большинстве случаев, и суды зачастую принимают сторону заемщика.

Для получения как можно большего дохода от кредитного договора, специалист при его подписании может просто не упоминать о наличии в нем страховки.

Поэтому важно предупредить его словесно перед составлением документа, что страховка не нужна, а также перед подписанием проверить, что не произошло «ошибки» и страховка отсутствует. В случае не исполнения требований клиента лучше договор вообще не подписывать и найти более сговорчивое финансовое учреждение

В случае не исполнения требований клиента лучше договор вообще не подписывать и найти более сговорчивое финансовое учреждение.

Особенности возврата страховки в популярных банках

Выберу.ру выяснил, когда можно вернуть деньги, если договор займа заключен в одном из топовых банков.

Сбербанк

Если вы берете кредит в этой организации, вам предложат оформить полис в дочерней компании – «Сбербанк Страхование жизни». Если вы изъявляете желание отказаться от услуги СК и вернуть выплаченные взносы, это необходимо сделать в течение 14 дней с того момента, когда соглашение вступило в силу. Средства зачисляются на счет заемщика не позже 7 дней после подачи заявки.

Обратите внимание! Заявку лучше подавать в том отделении банка, где вы оформляли кредит.

ВТБ

Если получаете кредит в этом банке, вы можете оформить полис как в сторонней СК, так и в дочерней компании – ВТБ-Страхование. Подать заявление на возврат средств необходимо в течение 14 дней. Но только если за это время не произошел страховой случай. Заемщик может рассчитывать на сумму в полном объеме, но в ряде случаев СК может удержать неустойку. Средства переводятся в течение 15 дней.

Альфа-Банк

Если вы оформили кредит в этой организации, вам предложат приобрести полис в СК АльфаСтрахование-Жизнь. Период охлаждения составляет 14 дней. Если за это время не произошел страховой случай, вы можете вернуть деньги. Заявку подать можно не только в офисе Альфа-Банка, но и онлайн. Перевод средств занимает 14 дней.

Хоум Кредит

Оформить полис здесь можно в двух СК: Хоум Кредит Страхование и Ренессанс Жизнь. Период охлаждения – также 14 дней. Если за это время не было страхового случая, вы имеете право отказаться от полиса. Заявка рассматривается в течение 10 дней. После этого средства переводятся на счет заемщика.

Почта-Банк

При получении потребительского кредита полис можно оформить в трех СК: ВТБ-Страхование, КАРДИФ и АльфаСтрахование-Жизнь. Если в течение 14 дней с момента получения кредита не произошел страховой случай, вы можете вернуть деньги.

Россельхозбанк

При оформлении кредита вам предложат оформить полис в РСХБ-Страхование. Отказаться от него вы можете в течение 5 дней. За это время нужно определиться, нужна ли вам страховка. Средства возвращают на счет в течение 10 дней после рассмотрения заявки.

Как вернуть страховку по кредиту в ВТБ: пошаговая инструкция

Нужно учесть, что досрочное погашение и обычное возвращение страховки — вещи разные. Соответственно, процедуры также различаются, поэтому и рассматривать их следует раздельно.

При досрочном погашении займа

Прежде чем писать заявление, страхователю следует внимательно прочесть кредитный договор или иной документ, в котором прописаны условия оформления полиса. Вполне возможна ситуация, в которой прекращение действия полиса возможно, однако никто страховую премию клиенту возвращать не станет.

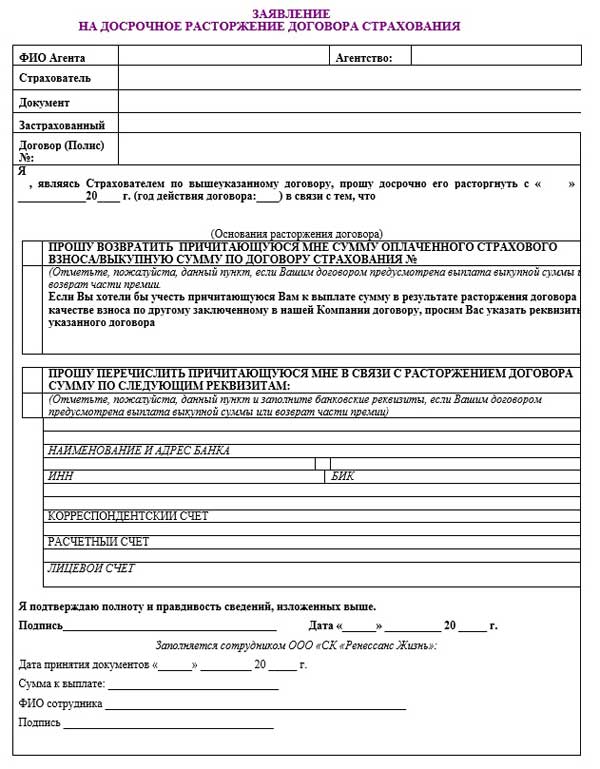

Образец заявления.

Если это прописано в договоре, оспорить пункт и получить свои деньги можно лишь в суде. В иске нужно будет сослаться на 958 статью Гражданского Кодекса РФ, в котором регламентирована процедура досрочного прекращения действия страховки. В частности, в статье указано, что досрочное расторжение договора возможно при полностью выполненных обязательствах перед кредитором (в нашем случае — перед банком ВТБ).

Порядок действий следующий:

- Для начала нужно явиться в любое отделение ВТБ и оформить там справку о полном погашении задолженности. Ее выдают на заранее подготовленном бланке, за оформление которого придется заплатить (в ВТБ берут от 500 до 1000 рублей);

- Далее бывшему заемщику нужно лично явиться (или выслать по почте) необходимые документы в офис страхователя: заполненное заявление; копия внутреннего паспорта РФ; кредитный договор; договор страхования; справка об отсутствии задолженности; квитанция, платежное поручение или иной документ об оплате страховой премии;

- Заявление составляется по образцу, выдаваемой в страховой компании. В нем нужно заявить о своем желании прекратить действие договора, попросить возмещение трат в счет страховых выплат, а также привести основания для расторжения договора. В данном случае нужно написать: «на основании полного выполнения обязательств перед банком-кредитором (в соответствии со ст. 958 ГК РФ)»;

- Один экземпляр заявления остается в офисе, другой возвращается клиенту. На документе обязательно должна стоять дата подписания документа, его входящий регистрационный номер, а также подпись сотрудника, его принявшего;

- Страховая компания обязана ответить о принятом решении в письменном виде. На это отводится не более 10-ти рабочих дней;

- При получении одобрения, в течение одного рабочего дня, деньги должны поступить на счет заявителя (он должен быть указан в заявлении). Если же страхователь отказался выплачивать, при этом клиент абсолютно уверен, что отказ неправомерен — отказ в письменной форме необходимо сохранить, т.к. он очень пригодится во время судебных разбирательств.

Образец заявления для ВТБ Страхование.

После подписания кредитного договора

Даже если досрочно кредит еще не погашен, отказаться от страховки все равно возможно, так как кредиторы, не желая упускать ни одного клиента, дают людям возможность вернуть деньги за страховку по кредиту — в частности, это можно наблюдать и в ВТБ 24.

Порядок действий в целом схож с предыдущим, за исключением некоторых особенностей: страховка должна быть оформлена персональная, а не коллективная. Кроме того, отказ от полиса возможен лишь в течение 14-ти календарных дней с момента ее оформления. Эти временные рамки называются «периодом охлаждения», если выйти за его пределы, страхователь будет иметь полное право отказать в возмещении страховых выплат.

- Необходимо отправить в страховую контору пакет документов: страховой полис; кредитный договор; копия внутреннего паспорта РФ; бумаги, свидетельствующие об оплате страховых премий. Предъявить документы можно лично или выслав по почте;

- В течение 10-ти рабочих дней (14-ти календарных) страховая компания должна дать ответ в письменной форме — по адресу из заявления;

- Если ответ положительный, деньги в наличной форме можно забрать в офисе компании. Получить сумму «безнала» на счет, указанный в заявлении, можно, если эта просьба сформулирована в документе.

Каким образом можно отказаться от оформления всяческих страховых полисов?

Некоторые менеджеры очень часто нарочно говорят новым клиентам, что без приобретений страховых полисов «ВТБ 24» откажется выдавать им запрашиваемые ссуды. Хотя это вовсе не так, ибо подобные условия противоречат действующему «Гражданскому кодексу». Однако, если люди уже взяли какие-то кредиты, смогут ли они отказаться от различных страховок? В принципе, да.

Соглашения не будут считаться действительными в тех случаях, когда соискатели не выполняют свои обязательства. Проще говоря, если клиенты не выплатят в пользу страховых фирм никаких взносов, заключённые ранее договоры они сумеют расторгнуть без особых проблем. Но имеются и другие варианты. Даже если заёмщики подпишут все требуемые бумаги и заплатят необходимые денежные суммы, им могут позволить отказаться от страховок.

Что необходимо знать, заключая договор

Клиенты, оформляющие кредит в ВТБ 24, должны разобраться в главных моментах, связанных со страхованием:

- Страхование приобретаемого имущества при ипотеке является обязательным и отказаться от него или вернуть страховую премию невозможно.

- Комплексная страховка, предоставляемая при выдаче ипотечного кредита, включает в себя риски утраты здоровья и жизни заемщика, утраты и повреждения приобретаемого жилья, титульное страхование. Ее наличие обеспечивает снижение процентной ставки на 1%, вернуть страховую премию по договору также невозможно.

- Клиенты, оформляющие потребительский кредит, могут подключиться к программе «Финансовый резерв». Она включает в себя страхование жизни и здоровья заемщика (созаемщиков, поручителей).

- Страховая премия существенно увеличивает полную стоимость сделки, но отказ от добровольной страховки приведет к установлению более высокой процентной ставки по ссуде.

- Заемщик имеет право отказаться от добровольной страховки, даже уже заключив договор страхования, и вернуть страховую премию.

Заемщику может быть выгодно заключить договор на условиях с пониженной процентной ставкой, если договор заключается на длительный срок (например, ипотека), когда невозможно спрогнозировать будущее состояние здоровья заемщика. При отсутствии собственных средств, премия может быть оплачена за счет кредитных денег. Она включается в общую сумму кредита, и заемщик ежемесячно осуществляет ее оплату.

Для того чтобы просчитать выгодность сделки, следует перед оформлением кредита распечатать два графика его погашения – со страховкой и без нее, и сопоставить возможные последствия остаться без страховой защиты и экономию денежных средств.

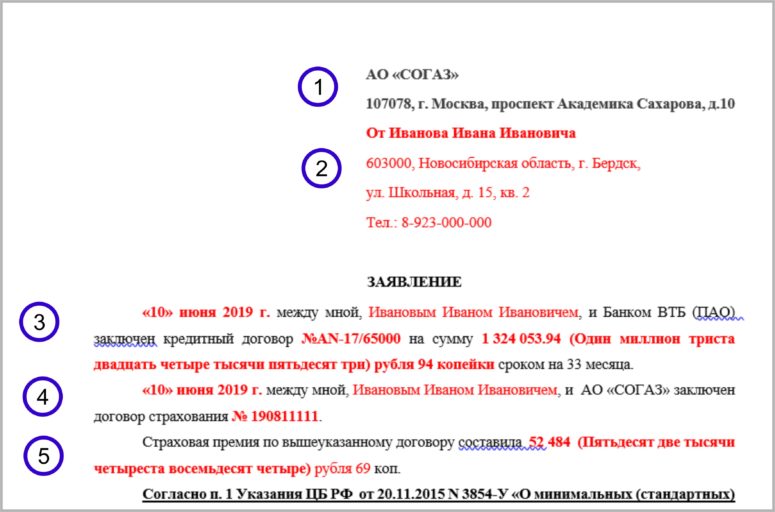

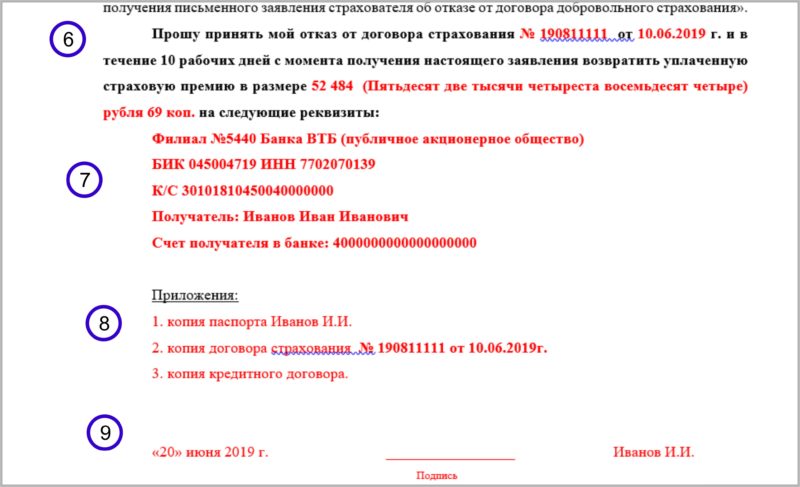

Заявление на расторжение договора страхования ВТБ (Страховщик СОГАЗ) в течение 14 дней

После изучения документов и выделив важные моменты, заёмщик без труда сможет заполнить предложенный образец заявления по инструкции.

ВАЖНО!

Если в Вашем Полисе страхования указан другой Страховщик, то Вы можете заполнить заявление по аналогии, заменив данные АО «СОГАЗ» на другого страховщика.

1. Проверяем данные Страховщика (см. Договор страхования).2. Вносим сведения о заемщике (ФИО, адрес и телефон).3. Ставим дату оформления кредита, ФИО заёмщика полностью, номер кредитного договора, сумму кредита и срок (см. Кредитный договор).4. Указываем дату оформления Полиса страхования, его номер, ФИО заёмщика (см. Договор страхования).5. Пишем размер страховой премии прописью, чтобы не ошибиться (см. Договор страхования).

6. В требованиях в заявлении указываем: размер страховой премии, номер страхового Полиса и дату оформления.7. Указываем реквизиты Банка, по которым удобно получить деньги за страховку.

ВАЖНО!

Реквизиты могут быть прописаны любого Банка, комиссия за перевод не взимается.

8. В приложении указан список документов, которые нужно предоставить с заявлением, а именно: копия паспорта (разворот с фото и пропиской), копия кредитного договора и полиса страхования.

9. Ставим дату, подпись и ее расшифровку.

ВАЖНО!

В заявлении подпись должна быть только заемщика.

После заполнения заявления, если в Вашем городе присутствует представитель Страховщика, то заявление можно подать прямо в офис лично заёмщиком. Заявление должно быть в двух экземплярах, один останется у Страховщика с приложением документов, а второй у заёмщика.

ВАЖНО!

На Вашем экземпляре заявления представитель Страховщика должен поставить отметку о получении (дату, печать, свою подпись с расшифровкой).

Если представитель компании отсутствует в Вашем городе или заёмщик не имеет возможности обратиться непосредственно к нему в офис, то заявление можно отправить Почтой заказным письмом с описью вложения на адрес Страховщика.

В этом случае срок возврата денежных средств за страховку увеличиться, потому что начинает исчисляется с момента получения Страховой заявления.

Срок возврата денег за страховку составляет 10 рабочих дней с момента получения заявления об отказе от договора страхования.

ВАЖНО!

Обязательно сохраняем документы полученные при подаче (отправке) заявления (второй экземпляр заявления с отметкой или квитанцию об отправке) только с помощью этих документов в случае отказа в возврате денег заёмщик сможет доказать в суде, что срок возврата страховки был не пропущен.

Таким образом, если заёмщик вдруг решит вернуть деньги за страховку по кредиту ВТБ, то сделать он это сможет легко в течение двух недель после оформления кредита. Деньги в таком случае, заемщик получит в полном объеме.

Из практики можем сказать, что в настоящее время не возникает проблем с возвратом страховой премии с банком ВТБ и со страховой СОГАЗ.

Возврат страховки сразу после выдачи кредита

По закону заемщик вправе получить средства, подав заявку в течение пяти дней. После получения письменного отказа страховая компания возвращает деньги в течение 10 дней.

По закону заемщик вправе получить средства, подав заявку в течение пяти дней. После получения письменного отказа страховая компания возвращает деньги в течение 10 дней.

Если документ уже вступил в силу (нередко договор вступает в силу с момента подписания), но заемщик подал заявление на расторжение позже, то компания удержит средства за дни пользования страховкой.

С 1 января 2018 года период охлаждения увеличился до 14 дней. Многие заемщики решили воспользоваться этим и сначала подавали заявку на кредит, приобретая все страховые продукты, а затем отказывались от них, получая заем на выгодных условиях. Поэтому банки решили себя обезопасить и прописать новые условия при отказе от страхового продукта.

Правовая поддержка оформления страхования

В федеральных законах и иных нормативно-правовых актах четко прописано, что оформление страховки — это желание клиента, но не его обязанность. Так на этапе создания заявки на кредит клиент может заранее указать, что не желает пользоваться страховкой. В этом случае не стоит удивляться, что по заявке может прийти отказ, так как банки неохотно идут на сотрудничество, если заемщик не застрахован от несчастных случаев или потери работы.

Часто в кредитной линейке банков существуют так называемые особые условия по кредитам, которые предусматривают добровольный отказ от оформления страхового продукта. Но будьте готовы к тому, что процентная ставка по такому кредиту резко возрастет. Банк таким образом компенсирует свои возможные риски по такому договору.

Законным является только одно страхование — титульное. Все остальные виды страховок являются исключительно добровольными (страхование жизни и здоровья, потери работы, КАСКО).

Для чего нужна страховка?

Страховка — это мера защиты как банка, дающего кредит, так и заемщика, его получающего, от всевозможных непредвиденных обстоятельств.

Банку, в том числе ВТБ 24, важно, чтобы выделенные им по кредиту деньги были вовремя возвращены, а проценты за использование заемных средств в полном объеме погашены. Поэтому он и требует от заемщика заключения договора страхования

Ведь при наличии страховки риски невозврата заемщиком денег берет на себя страховая компания. И, если случится страховой случай, как то потеря трудоспособности заемщика, его смерть и т.д. обязательства за него по кредиту исполнит страховщик.

Заемщику же важно своевременно рассчитаться по кредиту. Если он этого не сделает, то банк в судебном порядке все равно взыщет то, что вовремя не уплачено

Кроме того, заемщику грозят и штрафные санкции. Взыскание долга по кредиту будет производиться за счет доходов заемщика, его имущества. Не исключено, что истребованием долга займутся коллекторы (а их методы работы всем известны). И даже смерть должника не остановит взыскания, потому что его долги перейдут наследникам.

Договор страхования для заемщика

Оформляя кредит на заемщика возлагаются обязательства его выплачивать. Но существует два предусмотренных законом случая, когда обязательства выполнять затруднительно:

Возможность получить страховую премию зависит от условий договора

- При его смерти данные обязательства переходят по наследственным правам его преемникам.

- При потере трудоспособности из-за травмы/болезни кредитные обязательства выполнять затруднительно.

Один из вышеуказанных случаев ведет к невыполнению кредитных обязательств.

Страхуя жизни и здоровье заемщик получает для себя гарантию и, одновременно, гарантирует кредитору, что средства будут возвращены при любых обстоятельствах. Даже в том случае, если у заемщика возникнет непредвиденная ситуация, обязательства по кредиту возлагаются на страховую компанию.

Страховка — значительное увеличение стоимости кредита

Можно ли не оформлять договор страхования жизни и здоровья

Страхование жизни и здоровья при получении кредита в банке ВТБ 24, как и во всех остальных банках, является не обязательным условием. Но каждый кредитный специалист настоятельно рекомендует оформить данный договор, обосновывая это тем, что вы можете не получить кредита по причине отказа банка. В реальности это не так, если вы являетесь платежеспособным и финансово ответственным заемщиком, банк выдаст кредит в любом случае. Но есть один недостаток – кредитная ставка будет несколько выше, хотя это не так критично.

Страховка дополнительной услугой и не может быть навязана заемщику

Страховка при получении кредита в ВТБ 24 — это допуслуга, вы вправе от нее отказаться. Хотя не нужно удивляться, если финансовое учреждение откажет вам в выдаче кредита, поскольку банк не должен разъяснять причины принятого решения. При этом следует хорошо подумать о подписании договора страхования:

- Цена полиса страхования довольно высока, попросите сотрудника банка, оформляющего кредит, показать вам оба графика платежей (со страховкой и без нее). Оцените разницу. К слову, даже банк назначит повышенные проценты по кредиту без оформления страховки, то это будет стоить гораздо дешевле.

- Плату за страховку заемщик вносит единовременно, но из средств банка. Они добавятся к сумме вашего займа (т.е. оформляя кредит в 300 тысяч рублей и стоимости страховки в 50 тысяч рублей сумма вашего займа составит 350 тысяч рублей) или будут вычтены из запрашиваемой вами суммы (т.е. при оформлении кредита 300 тысяч рублей и стоимости страхового полиса 50 тысяч рублей на руки вы получите 250 тысяч рублей).

Страховка значительно увеличивает стоимость кредита

Вывод один: для заемщика страхование жизни и здоровья — это значительные расходы, причем зачастую совершенно неоправданные. Поскольку страховая компания будет выплачивать ваш долг лишь в 2-х случаях:

- при наступлении инвалидности 1 или 2 группы;

- при наступлении смерти.

Хотя это будет зависеть от избранной программы страхования.

Оформление кредита без дополнительной услуги

Чтобы менеджер банка не стал навязывать вам страхование жизни и здоровья, лучше подготовиться к посещению банка и подаче заявки на получение кредита. Только в таком случае вам не придется решать такой вопрос, как вернуть деньги за страховку. Итак, как можно оформить заем без страхового полиса:

- изначально предупредите сотрудника банка о том, что страховой полис не нужен;

- если менеджер станет настаивать на том, что страхование обязательно по договор, попросите его бланк кредитного договора и указать на соответствующий пункт;

- если представитель банка не сможет удовлетворить вашу просьбу, тогда сразу звоните на горячую линию (телефон всегда указан на информационном стенде) и уточняйте правомерность действий данного сотрудника;

- когда клиентской службой будет подтверждено, что страхование жизни и здоровья не обязательно снова обратитесь к менеджеру, оформляющему вашу заявку, чтобы она была оформлена без дополнительной услуги;

- в случае получения отказа оставляйте письменную претензию в отделении оформления заявки или устную по телефону горячей линии, в которой подробно опишите факт навязывания вам дополнительной услуги и обязательно идентифицируйте обслуживающего вас сотрудника.

Прежде чем подписать страховой договор внимательно изучите его!

Оставлять заявку на кредит на предлагаемых условия не надо. Следует дождаться ответа из банка. Как правило, кредитно-финансовое учреждение приносит извинения за возникшие «недопонимания» и приглашает оформить заявку без дополнительной услуги.

Порядок действий по возврату и последствия отказа

Отказ от страховки и расторжение договора происходит после письменного заявления заемщика.

В зависимости от срока действия полиса страхования используются два варианта возврата средств:

- Если заемщик хочет расторгнуть договор после получения кредита в течение так называемого периода охлаждения, тогда ему должны вернуть страховой платеж в полном размере. При условии, что за этот промежуток времени не произошли события, имеющие признаки страхового случая. Например, период охлаждения по по полису страхованию от несчастных случаев в ВТБ составляет 14 дней.

- Когда же клиент планирует расторжение значительно позже, страховщик возместит страховой платеж за то количество дней, в течение которых полис уже не будет действовать.

Относительно же последствий подобных действий, то заемщику, не желающему продолжать страховаться или который хочет досрочно отменить договор страхования, следует учесть, что банк:

- В случае отсутствия добровольных договоров страхования поднимает плату по кредиту на 1 п.п.

- В случае обязательного страхования ипотеки имеет право разорвать кредитный договор и потребовать досрочно выполнить обязательства по кредиту.

Если расторжение договора страхования связано с планом закрыть кредитные обязательства раньше срока, обратите внимание также на нюансы досрочного погашения кредита в ВТБ

Возврат денег при досрочном погашении кредита

Вернуть деньги за страхование, в некоторых случаях, возможно и при досрочном погашении кредита перед ВТБ 24. При этом не имеет значения была ли страховка навязана или принималась сознательно как обязательная, в рамках, например, автокредитования. Реален ли возврат в каждой конкретной ситуации зависит от условий договора, по которому досрочно расплатился заемщик. Если они предусматривают такой возврат, следует требовать остатки суммы страховки. Если возврат договором не предусмотрен, то деньги, потраченные на страховку, останутся у страховой компании. Разобраться в хитросплетениях договора с ВТБ 24 возможно лишь юристу, специализирующемуся на кредитно-страховых спорах. Поэтому экспертизу договора на возможность возврата страховки после досрочного погашения кредита доверьте специалисту.

Заявление на возврат страховки

Требование возврата денег, которые были затрачены на страховку, одолжно быть письменным. Заявление можно составить в произвольной форме (не взирая, например, на предлагаемые страховой организацией образцы)

Важно, чтобы оно содержало:

- информацию о том, кому направляется требование;

- сведения о заявителе (Ф.И.О., адрес) или его доверенном лице;

- информацию о договоре в ВТБ 24, содержащем условия страхования;

- обоснование требований заявителя;

- дату и подпись.

Направляется заявление непосредственно в ВТБ 24 или в страховую компанию (если по страховке сразу была списана вся сумма или если кредит погашен досрочно). Тонкости составления заявления и самой процедуры возврата зависят от конкретных условий договора займа, в который включена страховка. Чтобы не дать возможность ВТБ 24 или страховщику затянуть время или ввести вас в заблуждение, до направления заявления стоит проконсультироваться с юристом.

Проблемы с выплатой сумм (или их части), потраченных на страхование, возникают достаточно часто. Как при требовании вернуть деньги за навязанную в ВТБ 24 страховку по кредиту, так и при требовании вернуть деньги, когда кредит и обязательства перед ВТБ 24 досрочно погашены.

Связано это прежде всего с непониманием норм подписанных документов, неправильностью выставления требований в заявлении на возврат. Помочь разрешить ситуацию в свою пользу возможно путем обращения в головной офис ВТБ 24 или страховой компании (в зависимости от конкретной ситуации). Не исключено направление жалобы в Роспотребнадзор или в прокуратуру. Конечной же инстанцией в споре, разумеется, всегда может стать суд.

Если Вам необходима помощь в возврате страховки по кредиту, полученному в ВТБ 24 — мы Вам поможем. Наши специалисты сделают анализ вашего договора, подготовят образец заявления по возврату страховки, составят требуемые жалобы, предоставят ваши интересы и в суде. Оставить заявку на бесплатную консультацию можно в представленной ниже статьи форме, кроме того, вы можете позвонить нам по указанным номерам телефонов.

Обязательно ли оформлять страховку?

Страхование – это добровольная услуга. Заемщик вправе самостоятельно решить нужен ли ему полис, особенно если кредит берется на короткий срок. Исключение составляют два типа займов:

- Ипотека.

- Автокредит.

ВТБ 24 обуславливает данное решение тем, что банк берет на себя повышенные риски, выдавая заемщикам значительные денежные средства на длительный срок, особенно в случае с ипотекой. За это время клиент может подвергнуть риску свое здоровье, приобретенное имущество или потерять работу.

В противном случае приобретаемое имущество оставляется клиентом в качестве залога, обеспечивая и стимулируя своевременное погашение долга. Банк гарантирует себе возможность реализовать впоследствии данную недвижимость или получить соответствующие страховые выплаты, если имущество обесценилось, стало негодным для проживания.

Виды страховок в ВТБ

Практически все заемщики знают, что застраховать можно свою жизнь, здоровье, работу и имущество. Однако страховка разделяется еще на два типа:

- Индивидуальная.

- Коллективная.

В первом случае клиенту на руки передают полис, а во втором просят подписать заявление на вступление в программу. Индивидуальную страховку расторгнуть проще, коллективную сложнее. В любом случае если заемщик возвращает кредит в полном размере в течение одного месяца, ВТБ 24 обязан аннулировать страховой полис. Уплаченные за него денежные средства вернутся клиенту на личный счет.

Зачем нужна страховка

Страховка призвана уберечь заемщика от возможных рисков, поджидающих его в будущем. Ни один человек не может со 100% уверенностью сказать, как сложится его жизненная ситуация в ближайшие годы.

Чаще всего сотрудники ВТБ предлагают застраховать свою жизнь и здоровье, дополнительно можно добавить пакет от потери работы. Если заемщик столкнётся с одной из вышеперечисленных ситуаций, страховая компания частично или полностью погасит за него займ. Плюс кредитные обязательства не лягут на плечи родственников, ставших наследником имущества, приобретённого за заемные средства.

Эксперты советуют обязательно приобретать страховой полис в следующих случаях:

- Если заемщик находится в преклонном возрасте.

- Кредит берется на долгий срок.

- Заемщик страдает хроническими заболеваниями, имеет серьезные проблемы со здоровьем.

- Клиент может попасть под сокращение.

Важно! Российское законодательство четко гласит, что отказ от услуги кредитования не является поводом для невыдачи банковского кредита

Последствия отказа от страховки

Кредитные специалисты ВТБ имеют определенный процент с каждого проданного страхового полиса, по этому их поведение понятно. Услуга не является обязательной, но менеджеры будут утверждать, что без нее банк даже не будет рассматривать заявку. Конечно, от наступления страхового случая не застрахован ни один клиент, однако, это не дает банку права навязывать страховку принудительно.

Чаще всего кредитные менеджеры используют следующие «весомые» аргументы:

- Кредит уже одобрили, но с включенной страховкой. Без нее взять нельзя.

- Без страховки годовой процент будет поднят на несколько пунктов.

- Со страховкой, вы сможете претендовать на более солидную сумму.

Требование взять кредит со страховкой является незаконным. Без ее наличия ВТБ может только установить более высокую процентную ставку, а отказать нет. Так как банк не обязан разъяснять клиенту причины принятия отрицательного решения, доказать, что кредит не выдали из-за отказа покупать страховку практически невозможно. Если только разговор, где сотрудник четко дает понять, что без полиса займ не оформят, не будет записан на диктофон.

Заключение

При оформлении займов в ВТБ24 и иных кредитных организациях внимательно изучайте договор не после получения денежных средств на руки, а до. Это позволит исключить вероятность того, что вам придется волноваться по таким вопросам, как оформление возврата суммы по страховке.

В начале 2021-го года было рассмотрено множество спорных ситуаций данного типа в судебном порядке. Чтобы избежать подобных тяжб, следует быть осмотрительным заблаговременно.

Если этот момент не был учтен при оформлении договора или данный пункт был обязательным, то рекомендуется принять кардинальнее меры для возврата положенных по закону денег обратно

Обратите внимание, что это не отразиться на кредитной истории и не станет причиной отказа в кредитовании и страховании в будущем. Если остались вопросы, звоните на горячую линию по телефону: 8(800)333-22-25 (регионы), 8(495)644-44-04 (Москва и область)