Какие документы нужны для ипотеки на квартиру в втб в 2019 году: перечень

Содержание:

Как оформить ипотеку в ВТБ банке

Клиент, который собирается взять квартиру в ипотеку в ВТБ, проходит несколько этапов. Самым напряженным из них является сбор необходимых документов: у банка довольно жесткие критерия отбора заемщиков, поэтому следует перепроверить все документы перед тем, как подается заявка на ипотеку ВТБ.

Пошагово вся процедура выглядит так:

- Соискатель подает заявку, предоставляя в отделение банка пакет документации и письменное заявление на соискание кредита. Ответ на запрос обычно приходит в течение трех рабочих дней. Если заявка апробирована либо отвергнута, потенциальный заемщик ипотеки получит телефонный звонок с уведомлением. В худшем варианте развития событий он потратит время на сбор документов, поэтому перед подачей лучше проверить их тщательным образом;

- Определение с недвижимостью. Не каждая квартира может быть одобрена банком. Если в помещении нет всех коммуникаций и качественного ремонта, либо структура квартиры была незаконно перепланирована, соискателю могут отказать в кредите. Чтобы не попасть в данную ситуацию, консультируйтесь с риелторами;

- Выбранная недвижимость оценивается. Этот этап необходим, поскольку по условиям ВТБ сумма займа не может превышать 85% от стоимости недвижимости. Процедура выполняется независимым оценщиком. Он делает отчет в двух экземплярах, один из которых получает банк. Второй документ остается у заемщика;

- Недвижимое имущество страхуется. Это обязательное условие ипотечной программы ВТБ. Страхование проводится до подписания договора по ипотеке;

- Завершение оформления. Соискатель предоставляет банку все требуемые документы, полученные в ходе оценивания, страхования. По истечении 5 – 7 дней банк, изучив документы, выносит окончательное решение. Определяется размер допустимого займа ипотеки;

- Окончание сделки. Клиент и ВТБ заключают между собой договор. Есть два типа сделок: депозитарный и аккредитивный. В первом случае сумма займа помещается в ячейку. Во втором – поступившие на счет продавца квартиры средства блокируются до получения документов подтверждения права собственности на объект из Росреестра.

Ипотечный калькулятор

Ипотечный калькулятор ВТБ банка – удобный инструмент, с помощью которого можно осуществить предварительный расчет жилищного кредита. Встроенный сервис позволяет клиенту заранее оценить возможные риски.

Какие данные нужно вводить

- тип кредита;

- полная стоимость жилья;

- размер первоначального взноса;

- сроки кредитования;

- процентная ставка;

- тип платежа.

После того, как все данные были введены, нужно нажать кнопку «Рассчитать».

Что можно узнать при вычислениях

Ипотечный калькулятор помогает рассчитать примерную сумму ежемесячного платежа и срок кредитования. С его помощью клиент выясняет размер переплаты.

Клиенты, планирующие оформить ипотеку в ВТБ банке, интересуются, как можно погасить кредит. Возвращать долг можно несколькими способами, удобными для заемщика (через отделения почты или кассы, посредством банкоматов). Деньги можно перечислить переводом.

Вопрос эксперту

Кто может выступать поручителем? Чаще всего поручителем по ипотечному кредиту выступает супруга (супруг) заемщика. Но это правило актуально только в том случае, если в отношении приобретаемой недвижимости не был заключен брачный контракт. Поручителем по ипотечному кредиту может являться ближайший родственник, доход которого обязательно будет учитываться при расчете максимальной суммы займа.

Кто отвечает за юридическую «чистоту» объекта недвижимости? Все предоставленные бумаги проверяют эксперты банка и страховой компании, которая страхует риск утраты прав собственности на объект недвижимости. Клиент также может самостоятельно проверить документы на квартиру, обратившись за квалифицированной помощью в любую юридическую либо риэлторскую организацию.

Что будет, если заемщик не сможет выплатить ипотечный кредит в ВТБ? Если клиент банка столкнулся с обстоятельствами, которые временно не позволяют вносить средства на счет финансовой компании для погашения ипотеки, тогда эксперты ВТБ постараются определить, когда заемщик сможет продолжить выполнять свои обязательства по действующему кредитному договору в полном объеме. Если эти действия не принесут желаемого результата, и клиент не сможет вносить ежемесячные платежи, тогда нужно будет продать жилплощадь и из вырученных средств погасить долг в банке. Оставшиеся финансовые средства останутся в распоряжении заемщика.

Приложения к анкете

К анкете прилагаются два приложения. Первое содержит информацию о запрашиваемом кредите: цель, условия кредитования (не заполняется при рефинансировании кредита), участие в специальных программах («Победа над формальностями», «Ипотека для военных» и другие), желаемый платежный период (в начале или в середине месяца, не указывается при «Ипотеке для военных»), страхуемые риски (полный пакет или только страхование объекта залога).

Светлана

Эксперт по недвижимости

Приложение 2 является листом дополнений. В нем указываются сведения, которые не поместились в основной анкете, а также те, которые заявитель хочет сообщить банку.

Особые документы по программам ипотеки в ВТБ

Банк вправе запросить любые другие сведения у своего заемщика без объяснения причин таких действий.

Если гражданин официально трудится в качестве наемного сотрудника, то он предоставляет справку 2-НДФЛ о доходах и копию трудовой книжки, в которой должно быть указано наименование действующего работодателя.

Мнение экспертаЕвгений БеляевЮрист-консультант, финансовый эксперт

Спросить

Если заемщик получает заработную плату через банк ВТБ, ему не требуется подтверждать свой доход и место работы.

Военные заемщики должны приносить в банк копию военного контракта с выпиской о времени их службы. Они в банке ВТБ могут воспользоваться программой военной ипотеки.

Документы для предпринимателей

Когда потенциальный клиент работает не по найму, а на себя, для него устанавливаются особые требования по документации для получения ипотеки. Они также приносят в банк документы, удостоверяющие их личность, их доход и сведения, характеризующие приобретаемый объект недвижимости.

Кроме того, им потребуется принести:

Кроме того, им потребуется принести:

- Выписку из ЕГРЮЛ или ЕГРИП – действует в течение 45 дней;

- Банковские выписки со счета, подтверждающие движение денежных средств за последние полгода;

- Уставные документы (устав, учетная политика, справка из налоговой об основных видах деятельности и т.д.);

- Копии лицензий при ведении особых видов деятельности;

- Бухгалтерская отчетность.

Банк прежде всего таким образом проверяет реальность такой фирмы, законность ее деятельности. Им также оценивается финансовое состояние компании и ее активы, которые в случае чего могут пойти в счет погашения ипотечного займа.

Предприниматели части берут ипотеки не под жилые объекты недвижимости, а под коммерческие помещения.

Ипотека по двум документам

Мнение экспертаЕвгений БеляевЮрист-консультант, финансовый эксперт

Спросить

В ВТБ банке существует специальная программа под названием «Победа над формальностями». Она позволяет заемщикам получить ипотечный заем всего по двум документам, без подтверждения уровня дохода.

Такая программа удобна для тех граждан, которые не могут предоставить в банк справку 2-НДФЛ или не имеют свободного времени для этого.

Первым документом для одобрения ипотечной заявки в ВТБ является паспорт заемщика. Кроме него можно предоставить один из следующих документов:

- СНИЛС;

- ИНН для тех, кто не может иметь СНИЛС в соответствии с действующими нормами законодательства.

По программе «Победа над формальностями» заемщиком не может быть использован материнский капитал.

Купить можно как первичное, так и вторичное жилье. В первом случае клиенту потребуется внести минимум 30% от его стоимости, во втором – 40%.

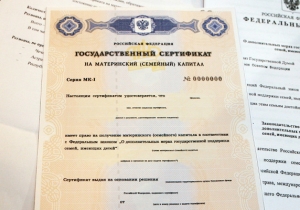

Ипотека с использованием материнского капитала в ВТБ

Когда заемщик привлекает к ипотечной сделке полученный от государства материнский капитал, ему требуется предоставлять расширенный пакет документов.

Кроме стандартного набора сведений, заемщик предъявляет:

- Сертификат на материнский капитал;

- Справка из Пенсионного фонда об остатке средств материнского капитала.

Мнение экспертаЕвгений БеляевЮрист-консультант, финансовый эксперт

Спросить

Без привлечения Пенсионного фонда и получения от него одобрения сделки, оформление ипотеки в 2019 году будет невозможным. Незаконное использование средств материнского капитала влечет уголовную ответственность.

Справку из ПФР заемщик может предоставить в банк в течение 60 календарных дней с момента принятия положительного решения банком по ипотечной заявке.

Справка из ПФР после выдачи ее клиенту действительна для предъявления в банк в течение 30 дней.

Справка из ПФР после выдачи ее клиенту действительна для предъявления в банк в течение 30 дней.

Если гражданин участвует в льготной программе кредитования для многодетных семей, ему нужно дополнительно предоставлять все свидетельства о рождении детей, свидетельство о браке и составе семьи, проживающей на одной территории.

Получить ипотеку в банке ВТБ несложно, но для этого потребуется собрать необходимый пакет документов в качестве гарантии возврата долга и достоверности той информации, которая была предъявлена заемщиком на этапе оформления кредитной заявки.

При участии в особых ипотечных программах банка может потребоваться предоставление расширенного пакета документации, с чем следует заранее ознакомиться при получении консультации менеджера ВТБ.

Список документов для ипотеки ВТБ 24

При оформлении и получении жилищного займа в обязательном порядке требуются официальные правоустанавливающие справки. Сюда можно отнести специальное свидетельство, доказывающее право личной законной собственности и его основания. Среди них выделяются такие справки, как соглашение относительно купли-продажи, договор мены жилья или его дарения, бумаги, доказывающие факт получения наследства и все приватизационные справки.

Необходимо принять во внимание, что, если в заем покупается ранее приватизированная квартира, продавец обязан выдать специальную архивную выписку, полученную из домовой книги. В ней обязательно должны быть указаны все особы, зарегистрированные в приобретенном помещении.. Заменить его можно справкой из домовой, где обозначены информационные данные относительно прописанных лиц на период написания и регистрации соглашения касающегося передачи недвижимого имущества

Предоставляется грамотно составленная выписка из стандартного реестра прав и основные сделки с недвижимостью

Заменить его можно справкой из домовой, где обозначены информационные данные относительно прописанных лиц на период написания и регистрации соглашения касающегося передачи недвижимого имущества. Предоставляется грамотно составленная выписка из стандартного реестра прав и основные сделки с недвижимостью.

Решая, какие документы нужны для ипотеки в ВТБ 24 на квартиру, потенциальному заемщику потребуется предоставить следующий список:

- Согласие официального супруга на реализацию жилого помещения, за исключением объекта, полученного в наследство.

- Нотариально заверенная доверенность, если в сделке принимает участие третье лицо.

- Если определенная часть квартиры находится в собственности человека, не достигшего совершеннолетия, потребуется дать официальное разрешение от органов опеки.

Существует также перечень определенных бумаг, предназначенные исключительно для лица, покупающего жилье. Среди самых основных из них можно отметить:

- Заключение оценщика, в котором обозначена стоимость жилого объекта по рыночным показателям;

- Бумаги, являющиеся подтверждением материального достатка;

- Если официальный покупатель на время заверения сделки находится в официальном браке, но занимается оформлением личной собственности, нужно предоставить специальное разрешение от второго партнера на проведение подобной операции. В прямой зависимости от случая пользователь может предоставить брачный контракт, устанавливающий основные правила по разделению установленной собственности на уже имеющееся в распоряжении имущество;

- Если покупатель в официальном банке не состоит, необходимо предоставить официальное нотариально заверенное заявление, касающееся того, что на время заключения сделки клиент не был в браке;

- При участии в сделке несовершеннолетнего лица, потребуется разрешение от сотрудников опеки.

Любая финансовая организация задействует особые технологии для проведения грамотной оценки общей материального положения заемщиков. Это автоматически повлияет на правила относительно подбора важных справок, направленных на жилищный займ. Клиентам постараются подобрать подходящую программу, где объем требуемых сведений будет приближен к самому минимуму.

Ипотека по сокращённому пакету документов

При оформлении займа соискатель соглашается выплачивать взносы, в которых заложены проценты по завышенной ставке, если сравнивать со стандартными ипотечными программами. Срок возврата минимальный. Имея достаточно денег, чтобы оплатить взнос от 20 % (подробнее как подать заявку смотрите ниже), претендент обязывается застраховать залоговое имущество и собственную жизнь и здоровье. По рефинансируемому кредиту окончательные условия обговариваются индивидуально. Перекредитование с увеличением срока возврата также возможно.

Ипотечная программа «Победа над формальностями»

Это специальное предложение, разработанное для заемщиков, не имеющих возможности документально подтвердить доход, а также для тех, кто нетрудоустроен, получает неофициальную зарплату и т.д. Достаточно иметь гражданский паспорт и СНИЛС. Если соискатель удовлетворяет требованиям банка, ссуду одобрят в течение суток после подачи заявки. Останется лишь подписать договор, внести первоначальный взнос и своевременно возвращать долг. Такая схема экономит время, потому что не нужно его тратить на изнурительный сбор документации.

Условия банка

Сокращенная процедура оформления предполагает принятие следующих условий:

- Срок кредита (лет) от 1 до 20.

- Доступная сумма для жителей Москвы – от 600000 до 30 млн. руб.

- Максимум для других регионов установлен на отметке в 15 млн.

- Первоначальный взнос в ВТБ не менее тридцати процентов.

- Страховка комплексная, распространяется на жилье и заемщика.

- Отказавшиеся застраховаться переплачивают по ставке до 11,7% годовых.

- Для оформивших комплексный полис процентная ставка – до 10,7%.

В ВТБ предусмотрена возможность снижения процентной ставки при определенных условиях, о которых будет сказано в соответствующем разделе статьи.

Возврат денег производится по аннуитетной схеме. Это означает выплату равными платежами ежемесячно в течение всего периода действия договора. Частичное или полное досрочное погашение в ВТБ не запрещено.

Минимальный возраст претендента – 25 лет. Общий трудовой стаж – от одного года. Наличие поручителя не обязательно. Но это увеличит шансы получить одобрение банка. Созаемщик также приветствуется. Это может быть супруг(а), родители, дети, другие члены семьи и родственники. Российское гражданство обязательно, как и регистрация на территории Российской Федерации. Максимальный возраст – 65 лет. До его наступления заем должен быть полностью погашен. Если заемщик – мужчина младше 27 лет, помимо паспорта и СНИЛС потребуется военный билет.

Дополнительные документы

Чтобы повлиять на решение банка, заемщик может представить ряд дополнительных документов. Они требуются, как правило, с одной целью – повысить финансовый рейтинг потенциального клиента. К ним относятся:

- диплом об образовании;

- документы, подтверждающие право собственности на другие имущество (недвижимость, автотранспорт, оборудование и т.д.).

При наличии действующего кредита банк обязательно потребует от клиента всю информацию о нем, а для этого необходимо принести:

- кредитный договор;

- договора обеспечения (ипотечный, залога, поручительства);

- справку об остатке задолженности и качестве ее обслуживания.

Однако этот перечень не является окончательным – количество документов и их наименования зависят от особенностей сделки. Обычно банку недостаточно стандартного пакета документов.

Надеемся, наша статья была для вас полезной и теперь вы знаете, какие документы нужны для получения ипотеки в ВТБ 24.

Как получить ипотеку в ВТБ по двум документам?

О том, как происходит одобрение ипотечной заявки и оформление кредитного договора, Вам подробно расскажет менеджер банка. Кроме того, всю необходимую об этом информацию можно черпать на официальном сайте кредитного учреждения.

Сама процедура оформления кредита по программе «Победа над формальностями» выглядит следующим образом:

- Заполнение и представление анкеты-заявления;

- Предоставление в банк двух документов;

- Получение одобрения заявки от банка;

- Подписание кредитного договора;

- Страхование недвижимости;

- Регистрация договора купли-продажи и объекта недвижимости в качестве залога.

Если договор купли-продажи жилья не будет вовремя предоставлен в банк, кредитное учреждение вправе повысить процентную ставку по займу.

Обязательным видом страхования является только страхование недвижимости от повреждений и гибели. Титульное страхование и страхование жизни и здоровья осуществляются по решению заемщика.

Как правильно заполнить заявление-анкету?

В случае оформления ипотеки по специальной упрощенной программе банка ВТБ заполнение анкеты-заявки на кредит имеет свои отличительные особенности.

Важно: В анкете нужно сделать отметку о выборе программы «Победа над формальностями» и заполнить только приложение №1. Документ может быть заполнен как в письменном, так и печатном варианте

В любом случае на нем обязательно должна присутствовать подпись заявителя

Документ может быть заполнен как в письменном, так и печатном варианте. В любом случае на нем обязательно должна присутствовать подпись заявителя.

В анкете требуется обязательно указать информацию следующего характера:

- Личные данные заявителя;

- Сведения об образовании, доходах и месте работы;

- Желаемые параметры кредитного договора и графика погашения долга;

- Сведения о работодателе;

- Согласие или отказ от страхования.

Заполняя договор следует уделить особое внимание вопросам изменения процентной ставки, начисления штрафных санкций и иных скрытых комиссий

Важно, чтобы банк не накладывал никакие ограничения на досрочное погашение ипотечного займа, которое может быть произведено в полном или частичном порядке

При этом они должны иметь на руках внушительную сумму денежных средств, которые пойдут в счет уплаты первоначального взноса.

Программа «Победа над формальностями» имеет четкую целевую аудиторию потенциальных клиентов, которые могут ею воспользоваться. По сравнению с другими ипотечными программами в ней устанавливаются более высокие процентные ставки, а также требуется уплата первого взноса в повышенном размере. Поэтому выбирают ипотеку по двум документам только те, кто желает сэкономить собственное время, а не деньги.

В целом, все отзывы в Интернете о данной ипотечной программе ВТБ банка свидетельствуют именно о таком преимуществе как оперативность оформления ипотечного договора.

Вот, к примеру, отзыв клиентки Валерии, которая говорит о том, что в силу большого числа командировок она не имеет возможности собирать справки по ипотеке и долго ждать оформления сделки. Она довольна тем, по упрощенной программе решение по заявке принимается в течение суток, и сама процедура оформления занимает менее короткий срок, чем в условиях обычного кредитования.

На то же преимущество в своем отзыве ссылается и клиент Александр, который приобрел по данной программе квартиру под офис своей фирмы. Ему также требовалась оперативность сделки. Суммой для оплаты первоначального взноса он обладал, так как давно работал в сфере предпринимательства.

В целом же, все требования по оформлению предмета залога и выбору кандидата на ипотеку по данной программе ВТБ банка являются стандартными.

Упрощенный порядок подачи документов вовсе не означает, что служба безопасности банка не станет проверять заемщика и закроет глаза на его плохую кредитную историю.

Максимальная сумма займа

Она устанавливается в соответствии с регионом, где находится жилье, оформляемое в ипотеку. Если в ВТБ приходит запрос на покупку квартиры или дома в Москве и Московской области (МО), доступно до 30 миллионов рублей. Помимо Подмосковья такой же лимит ВТБ установил для Санкт-Петербурга и ЛО. В других областях планка снижена до 15 млн. руб. Это связано с особенностями рынка недвижимости и уровня дохода населения. Минимально ВТБ выдает от 600 тысяч каждому, кто удовлетворяет требованиям банка.

Процентные ставки

Стандартная, усредненная ставка по ипотеке от ВТБ – 9,8%. Если оформляется квартира в новостройке, а общая площадь превышает 100 квадратных метров, процент снизится до отметки 8,6%. Если клиент застрахован, переплата не увеличивается. Отказ от оформления полиса – повод для увеличения годовой ставки на +1%. Рефинансирование – еще одна услуга банка ВТБ. Ипотеку переоформят под 9%, и выплачивать его нужно будет в рублях, что полностью исключает риск убытков, понесенных в результате нестабильности на валютном рынке.

Страхование ипотеки

Каждый объект, покупаемый за счет денег, полученных в рамках ссуды, страхуется. Это необходимо на случай форс-мажорных обстоятельств, когда имущество испорчено или пришло в негодность. Затраты на восстановление компенсирует страховая компания. Еще один вид полиса – индивидуальный, когда деньги выплачиваются, если заемщик в силу наступления определенных обстоятельств не может самостоятельно платить по ипотеке. Комплексная страховка – способ понизить процентную ставку ВТБ.

Личный полис

Это гарантия того, что в случае болезни или перенесенной травмы долг по ипотеке не будет увеличиваться. Вся ответственность по ипотеке перед ВТБ перекладывается на страховую компанию, обязанную гасить платежи полностью, пока заемщик вновь не станет работоспособным. Решение о выплатах принимается на основании медицинских заключений, где должнику присваивается статус нетрудоспособного субъекта. Такое может случиться в результате ухудшения состояния здоровья или по причине нанесения вреда третьими лицами, при прочих обстоятельствах.

Полис на залоговое имущество

Это обязательный вид страхования, если недвижимость приобретается в ипотеку. ВТБ не одобрит заявку на ипотеку, если жилье не застраховано от порчи в результате стихийных бедствий. Полный перечень покрытия обширен. Компенсации выплачиваются в случае пожара, затопления, действий третьих лиц, которые стали причиной снижения стоимости объекта. Предполагается полное возмещение понесенных убытков, о чем должно быть сказать в страховом полисе. ВТБ порекомендует компанию-партнера, порядочность которой не вызывает сомнений.

Титульный полис

Это особый вид страхования. В данном случае защищаются права собственности на объект. Это защита, например, от мошенничества. Если найдется третье лицо, имеющее право претендовать на ту же, скажем, квартиру, страховщик возьмет на себя все затраты, связанные с урегулированием вопроса. Подобное возможно в случае, когда объявляется наследник, не участвующий в процессе радела имущества. Он подает в суд и добивается пересмотра наследственного дела. В итоге договор купли-продажи можно оспорить. И страховой агент выплатит истцу деньги, чтобы сохранить право собственности заемщика.

ВТБ не навязывает страховщиков, а только рекомендует. Соискатель при оформлении ипотеки вправе привлекать сторонние организации. Главное, чтобы они удовлетворяли требования ВТБ.

Максимального лимита нет. Каждый вправе самостоятельно определять размер первоочередного взноса по ипотеке. Единственное, что требует ВТБ от претендентов на ипотеку – платеж не должен быть ниже отметки в 30% от оценочной стоимости оформляемой недвижимости. Это на 10 процентов выше, чем в стандартных программах, но только так ВТБ может обезопасить свои деньги на случай невозврата долга или падения цен на рынке недвижимости. Наличие ликвидных средств указывает на платежеспособность и надежность заемщика, что увеличивает шансы на одобрение заявки.