Что делать с квартирой, если больше нет возможности выплачивать ипотеку?

Содержание:

- Нет денег платить за ипотеку — варианты решения проблемы

- Что делать, если нечем платить ипотеку — варианты погашения кредита

- Если денег нет…

- Ипотечные каникулы

- Что выгоднее: сокращать срок или уменьшать платеж?

- Что может помочь заемщику

- Последствия несвоевременного погашения ипотечного кредита

- Другие способы не лишиться жилья

- Мнения экспертов издания по этой теме:

- Вариант 4. Продажа квартиры

- Вариант четвертый: ожидание суда

- Кто должен платить ипотеку после развода?

- Необходимая документация

- Еще несколько вопросов

- Шаг 2. Собираем документы

- В каких условиях за это ничего не будет?

Нет денег платить за ипотеку — варианты решения проблемы

Для многих ипотека стала самым удобным и быстром способом покупки собственного жилья. Взяв кредит, заемщики сталкиваются с ежемесячными платежами. Их нужно вносить регулярно — и, как правило, долгие годы.

Все эти условия уже были известны заемщику при подписании ипотечного договора. Он принял их, думая о том, что сможет вносить день вовремя. Но никто не застрахован от жизненных ситуаций, когда денег для оплаты кредита не хватает — или вообще нет.

Что делать, если нечем платить ипотеку — варианты погашения кредита

Что делать, если нет денег платить за ипотеку, как действовать дальше? Можно попробовать выйти из ситуации одним из следующих способов:

- Сообщить о финансовых трудностях своему кредитному инспектору.

- Взять ещё один кредит.

- Сдать ипотечную квартиру и получать деньги за аренду. Налог за сдачу жилья в аренду – заплатить меньше или избежать совсем?

- Получить залог за квартиру у будущего её покупателя, чтобы погасить этими деньгами задолженность.

- Подать в банк заявление о том, чтобы его сотрудники сами продали ипотечную квартиру.

Рассмотрим все способы более детально.

Обратиться к кредитному инспектору

Чтобы не стать заложником штрафов и пеней за просрочки, следует сразу обратиться в свой банк.

Нужно попросить кредитного инспектора дать отсрочку или кредитные каникулы. Тогда деньги можно будет вернуть, спустя некоторое время — к примеру, через несколько месяцев или год.

Специалисты банка пойдут уступки, если ранее заемщик своевременно вносил платежи.

Перекредитование

Под этим способом понимают оформление ещё одного кредита для выплаты ипотеки. Новый банк выдаёт заём — и «выкупает», таким образом, старый (ипотечный).

Правда, теперь нужно платить и за новый кредит, и за старую ипотеку. Все эти платежи суммированы в один.

Плюс перекредитования заключается в том, что квартира останется в вашей собственности.

Есть и другой вариант: можно взять новый кредит — и сразу же продать квартиру. Тогда появятся деньги для погашения ипотеки. Часть средств от продажи останется на руках.

Сдача ипотечной квартиры в аренду

Когда нет денег платить за ипотеку, нужно найти быстрый способ их заработка. Сдача квартиры в аренду — оптимальный вариант. Правда, потребуется съехать с жилплощади.

Деньги, вырученные с арендных платежей, пригодятся для погашения ипотеки. Правда, такие махинации перечат закону. Также есть риск, что новые жильцы нанесут урон вашей недвижимости.

Продажа квартиры с получением залога

Следует попробовать самостоятельно продать ипотечное жилье, получив от покупателя залог. Тогда эти деньги пригодятся для погашения задолженности перед банком.

После этого можно завершить сделку — и остаться с разницей от продажи имущества. Правда, квартира будет уже не вашей.

Продажа квартиры банком

Для продажи квартиры банком нужно явиться в организзацию и сообщить о своём желании. В заявлении указывается, что вы уже не можете вносить ежемесячные платежи.

Этот способ — самый убыточный, так как вы останетесь без недвижимости и денег. Банк не заинтересован, чтобы продать жильё максимально выгодно для клиента

Ему важно реализовать его поскорее

Вам помогла наша статья? Поделитесь в соц сетях!

Если денег нет…

Поиском решения проблемы необходимо заняться на самом раннем этапе. При снижении дохода или полной утрате заработка можно договориться с банком. Это наиболее безопасный и дешевый способ. Если кредитор пойдет на уступки, заемщик избежит начисления неустойки. Его задолженность не изменится, либо вырастет незначительно.

|

Способ |

Краткая характеристика |

|

Реструктуризация |

Условия кредитного договора меняются по согласованию сторон. По просьбе заемщика банк снижает размер ежемесячного платежа, увеличивает срок соглашения или дает отсрочку. Предоставление «каникул» регламентируется ст. 6.1-1 закона 353-ФЗ. Граждане, попавшие в сложную жизненную ситуацию, вправе претендовать на освобождение от взносов. Срок составляет 6 месяцев. При этом наличие финансовых трудностей необходимо документально подтвердить. Заявку удовлетворяют при появлении новых иждивенцев, снижении дохода на 30%, присвоении клиенту инвалидности 1 и 2 группы, затяжной болезни (более 2 месяцев подряд), постановке на учет по безработице. По общему правилу «кредитные каникулы» предоставляются по займам до 15 миллионов рублей. Обеспечением по ним должно быть единственное жилье. Весной 2020 года условия смягчили. Постановлением Правительства РФ № 435 заемщикам разрешили передавать в банк подтверждающие документы после изменения кредитного договора. На сбор справок отвели 90 дней. А вот предельную сумму займа понизили до 2 миллионов рублей. Повышенные нормативы действуют в столице – 4,5, а также в Подмосковье, Санкт-Петербурге и на Дальнем Востоке – 3 миллиона в отечественной валюте. |

|

Рефинансирование |

Выходом из ситуации иногда становится получение нового кредита. Если ипотека оформлялась несколько лет назад, заемщик может сыграть на разнице ставок. В условиях кризиса появилась возможность выиграть несколько процентов годовых. В одном из своих обращений Владимир Путин пообещал реализацию программы со ставкой в 6,5%. Дополнительного снижения ежемесячного платежа поможет добиться и увеличение сроков. Этот вариант доступен добросовестным клиентам с положительной кредитной историей. Минусом является длительное оформление. Особенно сложной процедура становится при рефинансировании ипотечного займа другого банка. |

|

Если денег нет, а просроченные долги уже превысили критическую отметку в 500 000 рублей, заемщик обязан обратиться в суд с иском о несостоятельности. Условием является невозможность исполнения требований банка без ущемления интересов других взыскателей (ст. 213.4 закон 127-ФЗ). Уклоняться от предписания не рекомендуют. Впоследствии такое поведение могут признать недобросовестностью. Процедура занимает 6 – 8 месяцев и требует дополнительных расходов. Если реструктурировать долги и восстановить платежеспособность гражданина нельзя, суд переходит к реализации имущества. Квартиру оценивают и продают с торгов. Выручку направляют на погашение ипотечного займа. Далее проводятся расчеты с финансовым управляющим, покрываются организационные и процессуальные издержки, удовлетворяются претензии кредиторов по реестру. Остаток средств возвращается должнику. Если денег и имущества оказывается недостаточно, кредиторские требования списываются. Банкротство физлиц сложно считать решением. В результате заемщик лишается квартиры. Помимо долга, штрафов и процентов ему приходится оплачивать сопутствующие издержки. |

|

|

Страхование |

При оформлении ипотечного кредита заемщики нередко приобретают полисы защиты. Договоры предполагают переложение обязанностей на страховую компанию при наступлении какой-либо жизненной ситуации. В перечень могут входить смерть клиента, тяжелая болезнь, потеря работы, инвалидность и т.д. Платежи по полису производятся после подачи заемщиком заявления и предоставления доказательств страхового случая. Как правило, сумма и срок покрытия ограничены. Так, страховая компания перечисляет деньги лишь за период действия листа нетрудоспособности или в пределах определенной суммы. Как только выплаты достигают утвержденного максимума, банк вновь обращается за исполнением к заемщику. |

Вам будет интересно прочитать

Сколько раз можно рефинансировать ипотеку на квартиру?

Ипотечные каникулы

К сожалению, иногда людям просто нечем платить ипотеку: что делать в данной ситуации, подскажет законодательство. С 2019 года любой гражданин может обратиться в банк с просьбой о предоставлении ему ипотечных каникул на период до шести месяцев. Предполагается, что за это время он разберётся с возникшими проблемами и возобновит платежи. Существует три варианта каникул:

- Выплаты приостанавливаются, но на сумму долга начисляются проценты;

- Заёмщик платит только проценты, не погашая основного долга;

- Платежи вносятся в произвольном объёме, согласованном с банком.

За время каникул выплаты по кредиту не списываются и не обнуляются. Получение отсрочки просто продлевает период действия ипотечного договора на соответствующее количество месяцев. В то же время:

- Каникулы предоставляются один раз, но обратиться за ними можно в любой момент на протяжении периода действия договора;

- Заёмщик сам определяет продолжительность отсрочки в пределах полугода. Однако позднее изменить её нельзя;

- Гражданин может выбирать — можно ли не платить ипотеку сейчас, либо уйти на каникулы в любую удобную для него дату;

- Во время каникул можно однократно вносить произвольные суммы для погашения долга. Но если начать платить регулярно, льготы отменяются.

Действие закона распространяется на все российские банки, поэтому предоставление каникул осуществляется в заявительном порядке, без каких-либо ограничений. Однако определенные требования для их получения всё же есть:

- Гражданин ранее не обращался за предоставлением каникул;

- Сумма займа находится в пределах 15 млн рублей;

- Ипотека оформлена на единственное жильё заявителя.

У клиента есть документ, доказывающий его сложное положение:

- Получение статуса безработного;

- Присвоение комиссией категории инвалидности;

- Пребывание на больничном более двух месяцев;

- Снижение ежемесячного дохода более чем на 30%;

- Увеличение количества иждивенцев в семье и одновременное снижение дохода как минимум на 20%, если сумма платежей превышает 40% бюджета семьи.

Что выгоднее: сокращать срок или уменьшать платеж?

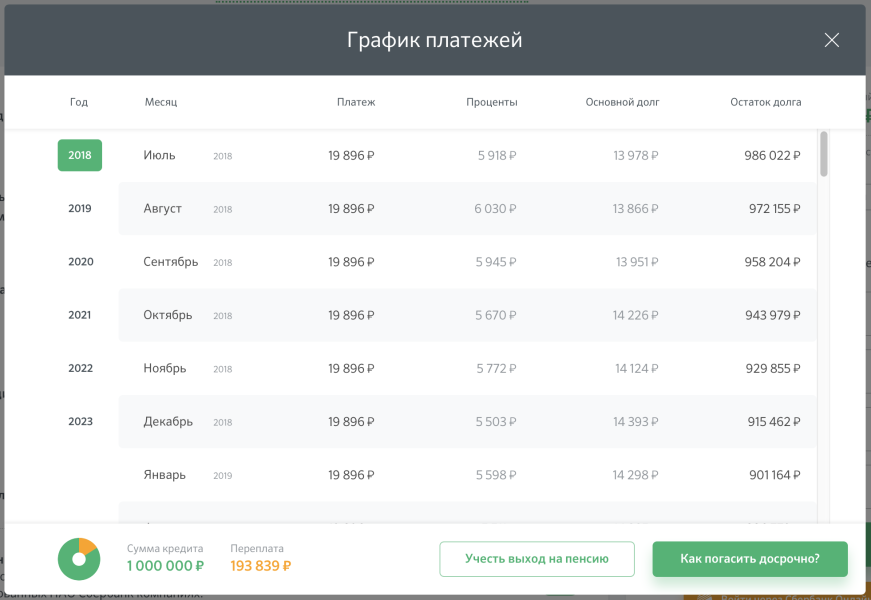

В июле 2018 года Катя взяла в Сбербанке кредит 1 000 000 рублей на 5 лет под 7,2%. Если она будет платить по изначальному графику 19 896 рублей в месяц, то за 5 лет она заплатит 193 839 рублей процентов банку.

При этом у Кати есть вклад 500 000 рублей, но закрыть его она сможет только через год. То есть в июле 2019 года Катя сможет внести досрочный платеж в полмиллиона.

Вариант 1. Уменьшаем срок

Катя решила побыстрее закрыть кредит. Теперь она выплатит ипотеку уже в декабре 2020 года, на 2 года и 7 месяцев раньше срока. При этом она заплатит 88 101 рублей процентов банку. И сэкономит 105 738 рублей.

Вариант 2. Уменьшаем платеж

Катя решила снизить финансовую нагрузку и выбрала уменьшение платежа. В итоге за 5 лет она заплатит 118 443 рублей процентов. Экономия — 75 396 рублей.

Очевидно, выгоднее уменьшать срок кредита. Но есть еще один вариант: выбрать уменьшение платежа, но продолжать ежемесячно платить ту же сумму, как и вначале. В Катином случае она продолжит платить 19 896 рублей в месяц, а не 7 655 по новому графику.

Чтобы регулярно вносить больше, недостаточно просто перечислять больше денег на ипотечный счет. С него все равно будет списываться сумма по графику. Поэтому каждый месяц придется подавать заявление на досрочное погашение. Но у этого варианта есть свои плюсы:

Вы все равно закроете кредит намного раньше. Просто потому что остаток долга будет уменьшаться гораздо быстрее.

Вы заплатите примерно столько же процентов, сколько при уменьшении срока.

Вы будете чувствовать себя спокойнее. Если доход резко упадет, или случатся незапланированные траты, можно просто платить сумму по пересчитанному графику.

А если военная ипотека?

В военной ипотеке уменьшается только срок при досрочном погашении. Что логично, ведь платит Росвоенипотека — уменьшать платеж не надо. А погасить раньше времени кредит выгодно, чтобы быстрее снять обременение и оформить недвижимость в собственность.

Что может помочь заемщику

В поиске ответа на вопрос, что делать, если погашать ипотечный кредит становится не по силам, ключевым моментом является поддержание связи с финансовым учреждением. Если заемщик идет на контакт, участвует в обсуждении решения сложившейся ситуации, банк до последнего не уступит долг коллекторам и не подаст исковое заявление в суд.

Есть несколько способов выбраться из долговой ямы. Каждый из них подходит для конкретного случая, заемщик должен выбрать оптимальный для себя.

Реструктуризация

Процесс реструктуризации представляет собой пересмотр первоначальных условий кредитования. Такой метод подойдет тем, у кого снизился доход и оплачивать заем по графику не удается. Кроме этого, подать заявление на реструктуризацию могут и те, кто находился длительное время на лечении, которое требовало значительных финансовых затрат.

Снижение размера ежемесячного платежа означает увеличение срока кредитования и суммы итоговой переплаты. Банк пойдет на уступки заемщику, который документально подтвердит ухудшение финансового положения. Для этого могут понадобиться:

- трудовая книжка с записью о сокращении;

- справка о доходах, свидетельствующая о снижении заработка;

- справка из центра занятости о постановке на учет.

По возможности необходимо вносить платежи по ипотеке хотя бы частично. Если кредитная организация видит у клиента желание продолжать погашать долг, вероятность одобрения реструктуризации кредита увеличивается.

Страхование

Если при получении займа была оформлена страховка жизни и здоровья, ею также можно воспользоваться для возврата долга. В случае смерти заемщика этим обычно занимаются созаемщики и/или поручители, ведь ответственность по выплате переходит на них. При этом участники кредитного соглашения или наследники обращаются в банк с пакетом документов, включающим:

- заявление;

- ипотечный договор;

- свидетельство о смерти;

- страховой полис;

- справку из медицинского учреждения, если смерть наступила в случае болезни.

За банком остается право потребовать дополнительные бумаги. После этого документы передаются в страховую компанию, которая осуществляет погашает кредитный долг после рассмотрения заявления. Обычно на это уходит не более 10-14 дней.

Если же заемщик утратил трудоспособность вследствие заболевания или несчастного стечения обстоятельств, прежде всего следует проверить, относится ли данный случай к перечню тех, что покрываются страховкой. Далее необходимо обратиться в банк с пакетом подтверждающих бумаг. Если случай нестраховой, с этими же документами можно подать заявление на реструктуризацию.

Поиски компромиссов

В любом случае при невозможности уплаты ипотеки по первоначальным условиям, следует попытаться найти компромиссное решение. Кроме реструктуризации, банками используются и так называемые кредитные каникулы. Это перенесение платежей на оговоренный период – от 3 месяцев до полугода. Обычно отсрочка дается только на основной долг, а проценты придется платить все равно.

Этот метод используют те, кто временно оказался в затруднительном финансовом положении — например, после рождения ребенка. Женщина уходит в декретный отпуск, появляются дополнительные расходы — это сказывается на семейном бюджете.

Как уже отмечалось, не стоит пренебрегать звонками из банка и предложениями по решению проблемы. Для заемщика такая халатность может закончиться весьма плачевно (об этом выше).

Ожидание судебного процесса

Когда кредитная организация уже подала иск в судебную инстанцию, единственное, что может сделать должник, – это тщательно подготовиться к процессу

Например, если подавалось заявление на реструктуризацию, но банк отказал, важно собрать необходимые доказательства этого факта. В этом случае суд может вынести решение, в котором обяжет финансовое учреждение пойти на уступки клиенту

Последствия несвоевременного погашения ипотечного кредита

Спикер: Сурен Айрапетян, управляющий партнер Rebridge Capital

Последствия при несвоевременном погашении кредита достаточно существенные. Их можно разделить на 2 вида. Во-первых, с первого дня несвоевременного платежа начисляется повышенный процент на кредит, а во-вторых, с того же дня задолженность считается просроченной, что портит кредитную историю заемщика. Если удастся закрыть просрочку в течение первых 30 дней, это еще не так страшно, но вот с 31 дня просрочка уже считается существенной и серьезно осложняет получение кредита в будущем.

Причины трудностей в погашении кредитов можно разделить на 2 вида:

- Кратковременные трудности сроком до 6 месяцев;

- Серьезные, которые не удастся решить в течение 6 месяцев.

К временным трудностям можно отнести потерю работы или снижение доходов. К долгосрочным – серьезные травмы, получение инвалидности, увеличение расходов, например, при рождении еще одного ребенка, или причины, связанные с валютной ипотекой при серьезном росте курса валюты. Все эти причины, кроме тех, которые можно покрыть ипотечной страховкой, серьезно влияют на погашение ипотеки и других обязательств.

Другие способы не лишиться жилья

Первое и главное, что нужно знать о взыскании ипотечного жилья – оно не защищено, даже если является единственным и в нем живут несовершеннолетние. Закон делает весьма четкую оговорку, определяя, что «иммунитет» от взыскания на залоговое ипотечное жилье не распространяется. Это касается как обычного обращения взыскания на объект залога по ипотечному кредиту, так и ситуации, когда должник решит объявить себя банкротом.

Что касается банкротства, стоит понимать – под внесудебную бесплатную процедуру ипотечный должник не попадет: там и сумма долга должна быть не более 500 тысяч рублей (ипотека исчисляется миллионами), и жилья в собственности быть не должно, кроме единственного (а на залоговое это не распространяется). Обычное судебное банкротство будет стоить должнику в среднем более 100 тысяч рублей, к тому же он гарантированно лишится ипотечного жилья. То есть, банкротство – точно не вариант.

Правда, как отметила Надежда Коркка, есть один способ сохранить единственное жилье – если суд примет во внимание, что квартира является единственным жильем для детей, то он может в индивидуальном порядке не выселить заемщика из нее. Но, снова-таки, при условии, что заемщик как-то гарантирует дальнейшее погашение долга

В любом случае, напоминает Марина Николаенко, у заемщика есть возможность остановить процесс принудительного взыскания (и выселения) почти на каждой стадии:

- до обращения в суд – использовать кредитные каникулы или оформить реструктуризацию;

- после обращения в суд – заключить мировое соглашение с банком. Например, продать квартиру самостоятельно и погасить весь долг;

- после получения решения суда – договориться с банком или судебным приставом о рассрочке в исполнении обязательства. Фактически так можно получить право на выплату всего долга равномерными небольшими частями.

То есть, лучший из вариантов – не избегать общения с банком, а всячески пытаться урегулировать долг. В идеале это поможет заемщику снова вернуться к бесперебойной выплате взносов (например, за время каникул он найдет новую работу), или просто даст время найти покупателя на квартиру, который даст достаточную сумму, чтобы ею погасить весь долг.

Надеяться же на «антиколлекторов», «раздолжнителей» или на личное банкротство не нужно – недобросовестные посредники обычно помогают до первого же судебного заседания, а банкротство просто не сохранит за должником квартиру.

Мнения экспертов издания по этой теме:

«Нечем платить по ипотеке. Что делать?»На сегодняшний день в условиях достаточно сложной ситуации в экономике ряд заёмщиков испытывают определенные трудности с обслуживанием имеющихся ипотечных кредитов. Читать далее

Андрей Белоусов

Марина Николаенко

«Что будет с квартирой, если перестал платить по ипотеке. По этапам»Ипотека. Люди испытывают разные эмоции, связанные с этим словом. Нередко происходит так, что, пытаясь решить жилищный вопрос, человек приобретает много проблем. Вот несколько советов. Читать далее

Вариант 4. Продажа квартиры

И наконец, это продажа с согласия кредитора заложенной квартиры и на вырученные деньги исполнение своих обязательств перед банком.

Говоря об изменениях правового поля в данной сфере за последний год можно отметить, что законодателем были сделаны дополнительные временные послабления для должников, столкнувшихся с трудностями по возврату кредитов. Так, на протяжении прошлого года заемщики могли в связи с пандемией COVID-19 обратиться к кредитору и воспользоваться кредитными каникулами, позволяющими отложить платежи по кредитам, в том числе ипотечным, на срок до шести месяцев. Однако на сегодняшний день данная программа уже прекратила силу. В настоящее время действует только закрепленная информационным письмом Банка России от 30.03.2021 г. N ИН-06-59/19 рекомендация для банков.

Ее суть состоит в том, что в случае если в период с 01.04.2021 по 30.06.2021 года заемщик, который испытывает объективные сложности с погашением кредита в связи со снижением уровня его дохода или подтверждением наличия COVID-19 у него или совместно проживающих с ним членов семьи, обратился с заявлением в банк, последний реструктурировал его задолженность. Реструктуризация при этом осуществляется в соответствии с собственными программами банка, независимо от того, была ли проведена реструктуризация долга заемщика ранее. Также в рамках данного документа рекомендуется не начислять заемщику неустойку (штрафы, пени) и не учитывать факт реструктуризации задолженности в качестве фактора, ухудшающего кредитную историю заемщика.

Довольно часто на практике встречаются ситуации, когда для должника и членов его семьи, в том числе несовершеннолетних, ипотечная квартира является единственным жильем

Здесь важно отметить то обстоятельство, что общее правило о недопустимости обращения взыскания на единственное жилье не применяется при ипотеке. Согласно положениям ст

446 ГПК РФ допускается обращение взыскания по исполнительным документам на жилое помещение, являющееся предметом ипотеки, даже если для гражданина-должника и членов его семьи, совместно проживающих в помещении, оно является единственным пригодным для постоянного проживания помещением.

Вариант четвертый: ожидание суда

Если у человека, который не знает, что делать, если нечем платить по ипотеке,действительно серьезные финансовые затруднения, то можно порекомендовать дождаться судебного разбирательства. Этот вариант наиболее выгоден неплательщику, ведь ни один суд не заставит его выплачивать набежавшие штрафы и пени, суммы которых существенно превышают размеры основного долга. Кроме того, у должника появится возможность на законных основаниях договориться о рассрочке платежа, а иногда и подписать мировую.

При наличии заложенного имущества банк имеет право потребовать, чтобы взыскание было обращено на него. Если должник ранее совершал выплаты, то сумма основного долга будет отдана банку, а заемщик получит излишки. При этом следует понимать, что реализацией залогового имущества будут заниматься судебные приставы. Как правило, его продают по сильно заниженной цене.

Кто должен платить ипотеку после развода?

Ипотека после развода – частая проблема современного человека. При этом необходимо учитывать ряд факторов:

- Все имущество, приобретенное до брака, является собственностью лица, которое его приобретало.

- Все, что покупалось после брака, является совместно нажитым. При наличии залоговых долгов, раздел рассматривается в судебном порядке и определяет долевое участие каждого из сторон. Обязанности по уплате кредита не снимаются с заемщиков. Если супругом не выполняются обязательства по погашению долга, банк применяет аналогичные меры. Чтобы минимизировать их, лучше своевременно оплачивать ипотеку. Но если такой возможности нет, то стоит обоюдно принять решение к реализации квартиры, путем продажи.

Учитывая законность всех действий кредитора и двухстороннее подписание ипотечного соглашения, каждая из сторон обязана выполнять свои финансовые обязательства. В случае, когда финансовые возможности заемщика ухудшаются, следует оперативно принимать меры и искать законные способы решить проблему. Бездействие и попытка «отсидеться» – потеря недвижимости.

Необходимая документация

Признав факт невозможности оплаты на прежних условиях, человеку нужно обосновать уважительность своих доводов по изменению условий кредитования.

Для этого необходимо предоставить в банк следующую документацию в зависимости от основания:

- Запись об увольнении в трудовой книжке с указанием причины.

- 2-НДФЛ, иллюстрирующая падение доходов должника. Есть смысл ее подавать в случае неосуществления переводов на протяжении более одного месяца.

- Заключения врачей о здоровье пациента с указанием рецептов на лекарственные препараты. Это продемонстрирует цены на медикаменты.

- Свидетельство о появлении на свет малыша или справка об установлении опеки над ребенком. Помимо этого, банк может запросить сведения об объеме материнского капитала.

- Бумажное подтверждение произошедшего непредвиденного обстоятельства и оценка понесенного ущерба. Так, при затоплении квартиры, заключение о нуждающихся расходах составит сотрудник ЖЭУ.

ВАЖНО !!! В интересах самого же заемщика обосновать уважительность просрочки платежей или требования изменить договор, поэтому к предоставляемым документам стоит отнестись серьезно. Именно по представленной информации сотрудники учреждения станут решать вопрос – пойти ли навстречу должнику или отказать

Еще несколько вопросов

1

Правда. Чем быстрее вы гасите основной долг — тем выгоднее. Сумма досрочного платежа идет на уменьшение основного долга. Чем долг меньше, тем меньше будет на него начисляться процентов в течение всего срока кредита. Но нужно понять, что досрочное погашение в принципе выгодно. Просто в конце срока основной долг меньше, процентов тоже начисляется меньше, а значит и экономия не такая высокая, как в начале.

2

Со второго дня. Если сегодня вы получили кредит, то уже завтра можете его погасить.

3

Это не так. Досрочное погашение сразу после оформления кредита не повлияет на кредитную историю.

4

Это зависит от страховой. Прочитайте договор страхования и проконсультируйтесь со специалистами компании.

5

Мне сказали, что досрочное погашение невыгодно при высокой инфляции. Это так?

В теории да, если инфляция сильно превышает ставку по ипотеке. Тогда ваша ипотека будет дешеветь вместе со всем остальным. Но сейчас инфляция невысокая, а значит гасить ипотеку досрочно выгоднее, чем не гасить.

Шаг 2. Собираем документы

Нужно уточнить у менеджера, какие документы предоставить для подтверждения обстоятельств, и принести их в банк как можно скорее. Если рассматривать ситуации выше, то это будут:

Трудовая книжка с записью о причине увольнения. Справка из налоговой или от работодателя, которая покажет, что доходы упали (если трудности уже несколько месяцев).

Медицинская справка и карта, выписки от врачей с описанием необходимых дорогостоящих лекарств и процедур.

Чеки, если что-то уже оплачено.

Справки от полиции, спасателей или ЖЭКа, акты осмотра, заключения экспертов о размере ущерба.

Свидетельство о рождении или установлении опекунства.

В каких условиях за это ничего не будет?

На самом деле банку намного выгоднее не продавать жилье с аукциона, а получить от заёмщика свои деньги.

Многих заемщиков интересует, можно ли не платить ипотеку? Можно, если выполнить несколько простых требований:

- Подготовить максимально полный пакет документов, которые подтвердят, что у вас есть серьезные тому причины: болезнь, увольнение и пр. Не лишними будут справки об отсутствии дохода;

- Написать заявление в отделении банка, где указать возможный срок, когда выплаты по кредиту будут возобновлены;

При наличии уважительной причины банк примет положительное решение и вам будут предложены кредитные каникулы или же реструктуризация кредита.

При этом есть целый ряд ситуаций, когда можно не платить долг и проценты по ипотечному кредиту и банк ничего за это не сделает:

- Если задолженность клиента составляет не больше 5% от общей стоимости ипотечного кредита;

- Если просрочка всего на 3 месяца. Так что стоит иметь ввиду, что максимальный срок неуплаты долга по ипотеке – всего 90 дней;

- Если нарушения по выплате долга очень незначительные по сравнению с общей стоимостью имущества, которое выступает залогом.