Взносы ип за себя в 2019 году

Содержание:

- Страховые взносы ИП за себя в 2020 году: сколько и когда платить

- ПЛАТЕЛЬЩИКИ СТРАХОВЫХ ВЗНОСОВ

- РАЗМЕР СТРАХОВЫХ ВЗНОСОВ ДЛЯ ИНДИВИДУАЛЬНЫХ ПРЕДПРИНИМАТЕЛЕЙ

- Как определить доход ИП для расчета страховых взносов

- Сколько ИП должен платить за себя

- Отчисления в ПФР с дохода > 300000 р.

- Когда нужно оплачивать этот налог?

- Уменьшение налогов за счет страховых взносов

- Как рассчитать взносы ИП за себя

- По какой формуле рассчитываются взносы, сколько платят за ИП

- КБК по страховым взносам на 2019 — 2020 годы — таблица

- Кто должен платить взносы за себя

- Фиксированные взносы ИП в 2019 году

Страховые взносы ИП за себя в 2020 году: сколько и когда платить

При уплате в 2018 году взносов за себя ИП должны указывать в платежном поручении следующие КБК:

| Вид взноса | КБК для уплаты взноса | КБК для уплаты пени по взносу | КБК для уплаты штрафа по взносу |

|---|---|---|---|

| Взнос на ОМС за себя | 18210202103081013160 | 18210202103082013160 | 18210202103083013160 |

| Взнос на ОПС за себя (в т.ч. 1%-ный взнос*) | 18210202140061110160 | 18210202140062110160 | 18210202140063010160 |

*Приказом Минфина от 28.02.2018 № 35н отменен отдельный КБК для уплаты 1%-ных взносов, введенный ранее Приказом Минфина от 27.12.2017 N 255н.

Сумма. Кроме фиксированных страховых взносов некоторым предпринимателям нужно заплатить дополнительные — только на пенсионное страхование. Они составляют 1% от суммы дохода, которая превышает 300 тысяч рублей с начала года.

Например, ИП Разумеев И. А. работает на УСН — упрощенной системе налогообложения. Он платит 6% с доходов. За 2020 год предприниматель получит от клиентов 900 тысяч рублей. Дополнительные пенсионные взносы он рассчитает так:

(900 000 − 300 000) × 1% = 6000

Для страховых взносов на пенсионное страхование есть лимит — в 2020 году их сумма не может быть больше 259 584 рублей. Ограничение для дополнительного взноса с дохода от 300 тысяч рублей — 227 136 рублей. С учетом ОМС общая сумма взносов за 2020 год составит не более 268 010 рублей.

Сроки. Дополнительные взносы на пенсионное страхование нужно заплатить до 1 июля следующего года. То есть все фиксированные взносы платят в текущем году, а дополнительные пенсионные — в следующем.

Если у индивидуального предпринимателя нет наемных работников, он не должен сдавать за себя отчеты по взносам. Суммы, которые идут на пенсионное или медицинское страхование, фиксируются в обычной декларации. Налоговая проверяет перечисления и передает данные в фонды. В индивидуальном лицевом счете появляются сведения о стаже и пенсионных баллах, которые заработал предприниматель.

Сведения за 2019 год пока не появились, потому что ИП еще не отчитались за этот год. А вот за 2018 год все должно быть учтено, и если это не так — нужно бить тревогу и разбираться. Иногда ИП платит взносы, но, например, указывает не тот ОКТМО — классификатор территорий муниципальных образований. Или ошибается в КБК. Деньги со счета списаны, но по назначению не поступили — в итоге баллы не зачтены, в налоговой числится недоимка, а ИП узнает обо всем последним.

Взносы в ФФОМС, так же как и взносы в ПФР, уплачивают:

- ИП — за себя;

- ИП и юрлица — за наемных сотрудников.

Взносы для ИП в ФФОМС за себя уплачиваются с использованием КБК 18210202103081013160 (если относятся к периоду с 2017 года) и КБК 18210202103081011160 (если связаны с периодом до 2017 года).

За наемных сотрудников ИП и юрлица должны уплачивать взносы в ФФОМС при использовании КБК 18210202101081013160 (для платежей, начисленных с 2017 года) и КБК 18210202101081011160 (для начислений, сделанных до 2017 года).

ПЛАТЕЛЬЩИКИ СТРАХОВЫХ ВЗНОСОВ

Порядок исчисления и уплаты страховых взносов, как и размер тарифов, регулируются главой 34 Налогового кодекса Российской Федерации (далее – Кодекс).

Индивидуальные предприниматели самостоятельно исчисляют и уплачивают за себя суммы страховых взносов на обязательное пенсионное страхование и на обязательное медицинское страхование.

РАЗМЕР СТРАХОВЫХ ВЗНОСОВ ДЛЯ ИНДИВИДУАЛЬНЫХ ПРЕДПРИНИМАТЕЛЕЙ

Взносы в фиксированном размере рассчитываются в соответствии с пунктом 1 статьи 430 Кодекса следующим образом:

| Расчетный период | Страховые взносы на обязательное пенсионное страхование | Страховые взносы на обязательное медицинское страхование |

| 2017 |

Общая сумма не должна превышать 187 200 руб. |

1 МРОТ х 5,1% х 12 (7500*5.1%*12 мес. = 4 590 руб.) |

|

2018 |

Общая сумма не должна превышать 212 360 руб. |

в фиксированном размере 5 840 руб. |

|

2019 |

Общая сумма не должна превышать 234 832 руб. |

в фиксированном размере 6 884 руб. |

|

2020 |

Общая сумма не должна превышать 259 584 руб. |

в фиксированном размере 8 426 руб. |

Как определить доход ИП для расчета страховых взносов

Что учитывать в доходах для расчета страховых взносов зависит от применяемой системы налогообложения.

При совмещении налоговых режимов доходы суммируется по каждому из них. На ЕНВД и патенте для расчета взносов в 1% суммируются вмененный доход по ЕНВД и потенциально возможный доход из патента. Полученная сумма свыше 300 тыс. руб. будет облагаться взносом в 1% на обязательное пенсионное страхование.

Упрощенная система налогообложения (УСН доход)

На упрощенке доходом являются все поступления от предпринимательской деятельности: доходы от реализации товаров (работ, услуг), имущественных прав и внереализационные доходы (проценты по банковским вкладам, проценты по выданным займам и пр. .

Все доходы свыше 300 тыс. руб. будут облагаться 1% взносом на обязательное пенсионное страхование. При годовом доходе в 1,5 млн. руб. предприниматель заплатит 48 238 руб. взносов в 2019 году:

- на ОМС 6 884 руб.

- на ОПС 29 354 руб. + 12 000 руб. (1% от 1,2 млн руб.)

Не все поступления на расчетный счет и в кассу ИП считаются «доходами»

Обратите внимание, пополнение расчетного счета ИП собственными деньгами и возврат ранее выданных займов доходом не является. Эти суммы не нужно включать в доходы.

Упрощенная система налогообложения (УСН доходы минус расходы)

На «расходной» упрощенке 1% взнос нужно рассчитывать только от доходов без учета расходов.

Минфин и ФНС РФ считают, что при определении величины дохода для расчета взносов в ПФР, расходы не учитываются. Эта позиция выражена ими в письмах, например: письма Минфина России от 15.03.2018 № 03-15-05/15892, от 12.02.2018 № 03-15-07/8369, ФНС от 21.02.2018 № ГД-4-11/3541@.

Вы можете рассчитать 1% от доходов, уменьшенных на расходы. Но это спорная позиция и налоговики при камеральной проверке декларации не согласятся с таким расчетом страховых взносов. Если вы готовы отстаивать свою позицию в суде, то можете рассчитать взносы от прибыли, а не от доходов. Положительные решения есть, например Верховный суд в определении от 22.11.2017 № 303-КГ17-8359 сказал, что ИП с объектом «доходы минус расходы» вправе учитывать затраты при исчислении дохода для расчета дополнительных страховых взносов в ПФР. К тому же, ФНС РФ довела данное определение ВС РФ до всех ИФНС РФ письмом от 18.01.2018 № СА-4-7/756.

ФНС РФ приняла позицию ВС РФ и КС РФ (постановление от 30.11.2016 № 27-П): дополнительные взносы надо считать с доходов за минусом расходов.

Вместе с тем ФНС России согласна и с Минфином (письма Минфина России от 12.02.2018 № 03-15-07/8369, от 21.05.2018 № 03-15-06/34428), что расходы не должны учитываться. Такую позицию финансистов налоговики довели до сведения ИФНС, выпустив письмо от 21.02.2018 № ГД-4-11/3541@.

В результате ФНС России выпустили письмо от 03.07.2018 № БС-4-7/12733@ «О направлении решения ВС РФ от 08.06.2018 по делу № АКПИ18-273». В письме сказано: расходы по ст. 346.16 НК РФ не учитываются при формировании базы для исчисления страховых взносов ИП с дохода выше 300 000 руб.

Если вы не хотите споров с налоговой, то не учитывайте расходы для расчета взносов.

Общая система налогообложения

На общей системе налогообложения доход для расчета взносов берется за вычетом расходов. Этот вопрос закрыл КС РФ в постановлении от 30.11.2016 № 27-П — ИП на общей системе налогообложения вправе при определении суммы дохода для расчета взносов уменьшить доход на профессиональные налоговые вычеты по ст. 221 НК РФ (письмо ФНС России от 10.02.2017 № БС-4-11/2494@ (вместе с письмом Минфина России от 06.02.2017 № 03-15-07/6070)). Пока не будут внесены изменения в НК РФ этот вопрос останется закрытым — на ОСНО можно учитывать расходы для целей исчисления дополнительного страхового взноса.

На общей системе налогообложения ИП уменьшают доходы на сумму расходов (профессиональных вычетов) для расчета дополнительного страхового взноса в 1%, а на «расходной» упрощенке расходы не учитываются.

ЕНВД

На ЕНВД для расчета взносов принимается сумма вмененного дохода: нужно сложить налоговая базу из строки 100 декларации за каждый квартал.

В данном примере сумма вмененного дохода не менялась в течение всего года. Поэтому вмененный доход за год составил 290 511 х 4 = 1 162 044. В результате 1% взнос нужно заплатить в размере 8 620,44 руб. ((1 162 044 — 300 000) х1%).

Патентная система налогообложения

ИП на патенте при расчете дополнительного страхового взноса на ОПС берут потенциально возможный (а не фактический) доход.

ИП на патенте с потенциально возможным доходом в 2 млн. в 2019 году заплатит взносов 53 238 руб.:

- на ОМС 6 884 руб.

- на ОПС 29 354 руб. + 1% в размере 17 000 руб. (1% от 1,7 млн.)

На патентной системе налогообложения нельзя уменьшить сумму налога на оплаченные страховые взносы, в отличие от ЕНВД и УСН.

Сколько ИП должен платить за себя

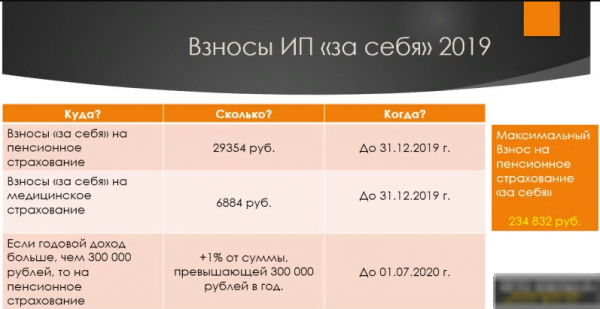

Страховые взносы ИП в 2019 году делятся на два вида: фиксированные и дополнительные. Фиксированные взносы одинаковы для всех предпринимателей, независимо от вида деятельности, размера доходов или системы налогообложения:

- на пенсионное страхование 29 354 рубля;

- на медицинское страхование 6 884 рубля.

То есть, в 2019 году за себя каждый индивидуальный предприниматель должен перечислить, как минимум, 36 238 рублей. Фиксированные взносы в таком размере платят при доходе до 300 000 рублей в год.

Если годовой доход предпринимателя превысит эту сумму, то надо будет заплатить дополнительный взнос, который идёт только на пенсионное страхование ИП. Дополнительный взнос рассчитывается, как 1% с суммы свыше 300 000 рублей.Например, если годовой доход составит 500 000 рублей, то дополнительный взнос равен (500 000 – 300 000) * 1% = 2 000 рублей.

Отчисления в ПФР с дохода > 300000 р.

Платежи в Пенсионный фонд РФ для ИП делятся на 2 составляющие:

- фиксированная сумма – размер установлен на законодательном уровне, прописан в НК РФ и повышается год от года;

- дополнительный платёж – расчёт производится в сумме одного процента от общего дохода за год, свыше 300 тыс. р.

Базой для расчёта дополнительного платежа является доход, но особенности учёта зависят от системы налогообложения, выбранной ИП:

- ИП редко останавливают свой выбор на общей системе налогообложения. Она обеспечивает бизнесмену свободу выбора вида деятельности, возможность заключать сделки с крупными партнёрами, предпочитающими работать с надёжными контрагентами. Применение ОСН – это обязанность сдавать полную отчётность, платить налоги на доходы, на имущество, НДС и т. д. За Доход для расчёта 1%-ного платежа принимается разница между общим доходом и произведёнными затратами.

- Чаще всего ИП выбирают упрощённую систему, которая подразделяется на 2 вида: УСН Доходы и УСН Доходы минус расходы. При УСН Доходы платится налог 6% и дополнительный платёж в ПФР с общей суммы выручки. При УСН Доходы – расходы: налог 15% и 1% с превышения 300 тыс. р. рассчитывается с разницы между выручкой и затратами на предпринимательскую деятельность.

- Сельхозналог могут платить ИП, занимающиеся производством фермерской продукции. Налог при ЕСХН платится с разницы между доходом и расходом, а дополнительный взнос – с общей годовой выручки.

- ЕНВД – сумма налога устанавливается законом. Эта сумма получается в результате анализа коэффициентов и зафиксированной мены (суммы предполагаемой выручки). ИП на ЕНВД не имеют права производить, строить и т. д. Доп. взнос они рассчитывают с этой же вменённой суммы.

- Патентный режим налогообложения создан для ИП. Система исчисления налоговых и страховых платежей схожа с ЕНВД.

Суммы, перечисленные в ПФР ошибочно или намеренно в большем размере, могут быть возвращены по заявлению.

Когда нужно оплачивать этот налог?

Оплата за 2019 год должна быть произведена до 01.06.2019. Задержка ФП предполагает штрафы и другие санкции. По законодательству предполагается, что 5 месяцев достаточно для нахождения нужной суммы. Стоимость относительно не высокая, а в государственной системе налогообложения играет важную роль. Этот налог укрепляет экономическое положение страны. Реквизиты для ФП узнавайте у налоговиков, у которых зарегистрировали ИП. Только эти реквизиты будут действительны для Вашего ИП.

Как избежать от платежей по налогам? Можно ли снизить их стоимость?

Выплаты по налогам на страхование обязательны для каждого индивидуального предпринимателя. Они не зависят от дохода, количества сотрудников. Платы взымаются даже в случаях «ухода в минус». Закон предполагает равные условия для всех начинающих ИП.

Специально уйти от оплаты невозможно. Разрешается не платить только в пяти указанных выше случаях. Стоимость всегда одинаковая для всех ИП, без льготных условий, без учета сотрудников или работников.

Уменьшение налогов за счет страховых взносов

Внимание! В таблице приведен порядок расчетов если ИП ведет деятельность на одной системе налогообложения, о том, как платить фиксированные платежи и уменьшать налоги при совмещении налоговых режимов, например, УСН с ЕНВД читайте в этой статье.

Действующее нормы закона разрешают для некоторых систем налогообложения уменьшать размер налога на сумму отправленных страховых взносов.

| Система налогов | ИП с работниками | ИП без работников |

| ИП на УСН «Доходы» | Предпринимателю разрешается уменьшить рассчитанный размер налога на сумму выплаченных взносов в ПФР и ФОМС за себя и своих работников с договорами, но не более чем на 50%, а также на 1% с превышения дохода в 300 000 рублей. | Предпринимателю разрешается уменьшить рассчитанный размер налога на полную сумму выплаченных взносов в ПФР и ФОМС. При этом брать в расчет можно не только фиксированные платежи, но также и взносы, которые перечисляются с дохода полученного больше 300 т. р. Произвести такое уменьшение можно только в том же периоде, когда были сделаны соответствующие платежи в фонды. |

| ИП на ЕНВД | С 2017 года при наличии наемных работников налог по ЕНВД можно уменьшить как на сумму платежей в фонды за своих работников, так и на сумму перечисленных взносов ИП за себя, но не более чем на 50% от налога. В случаях, когда работники не числились у предпринимателя весь год, такое правило необходимо применять только в тех кварталах, когда сотрудники действительно были. | Предприниматель может снизить сумму налога на полную сумму перечисленных за себя взносов. |

| ИП на УСН «Доходы минус Расходы», на ЕСХН или ОСНО | Если предприниматель находится на этих налоговых системах, то он имеет право в полном размере учитывать объем страховых взносов, перечисленных за себя и своих наемных сотрудников в составе расходов при определении налогооблагаемой базы. Учитываться могут не только платежи в ПФР, но также соцстрах и медстрах. | Если предприниматель находится на этих налоговых системах, то он имеет право в полном размере учитывать объем страховых взносов, перечисленные за себя в составе расходов при определении налогооблагаемой базы. Учитываться могут не только платежи в ПФР, но также соцстрах и медстрах. |

| ИП на Патенте | Стоимость патента строго зафиксирована, и не может быть уменьшена на страховые выплаты, сделанные как за себя, так и за своих привлеченных сотрудников. | Стоимость патента строго зафиксирована, и не может быть уменьшена на страховые выплаты, сделанные за себя. |

Важно! При уменьшении налога по ЕНВД необходимо брать сумму взносов, перечисленных за работников либо за ИП в течении отчетного периода. Например, налог за второй квартал можно уменьшить на сумму перечисленных взносов за период с апреля по июнь.. Также может возникнуть вопрос: “Так как декларация подается до 20 июля (возьмем пример 2-го квартала), можно ли уменьшить налога на величину перечисленных взносов в июле, до сдачи декларации”?

Также может возникнуть вопрос: “Так как декларация подается до 20 июля (возьмем пример 2-го квартала), можно ли уменьшить налога на величину перечисленных взносов в июле, до сдачи декларации”?

Ответ: Нет. Берутся только взносы перечисленные в отчетном периоде. В данном примере, взносы уплаченные до 20 июля уменьшать налог по ЕНВД за третий квартал.

Ответственность за неуплату страховых взносов

В случае, когда предприниматель не произвел оплату взносов вообще, или произвел с опозданием, на него налагается штраф. Он будет составлять 20% от объема не выплаченной суммы.

При этом, если при проведении проверки будет доказано, что перечисление не было произведено умышленно, то размер штрафных санкций будет увеличен до 40%. Кроме этого такой же размер штрафа может быть наложен на предпринимателя, который уже не в первый раз сорвал сроки оплаты.

Также за каждый день опоздания с платежом будет дополнительно начислена пеня. Ее размер составляет 1/300 процента рефинансирования ЦБ по каждому дню задержки оплаты, в том числе выходные и праздники.

Читайте далее:

Можно ли оплатить 1% взносов в ПФР с 300 тыс. руб. в текущем году и уменьшить на него налог по УСН

Фиксированные платежи ИП за себя вырастут в 2018 году

Уменьшение УСН и ЕНВД на сумму страховых взносов для ИП

Страховые взносы ИП 2016 год в ПФР и ФОМС увеличились

УСН Доходы, нюансы и пример расчета с калькулятором

Как рассчитать взносы ИП за себя

Итак, повторимся, что каждый предприниматель (если он не оказывается в ситуации временного льготного периода) в 2019 году за себя должен заплатить не менее 36 238 рублей. Но это сумма за полный год ведения предпринимательской деятельности.

Если же предприниматель зарегистрирован не с начала года или снялся с учёта до окончания текущего года, то взносы будут меньше. Расчёт страховых взносов ИП в этом случае происходит пропорционально с учетом месяцев и дней, в течение которых физическое лицо имело такой статус.

Например, на 1 января 2019 года ИП уже был зарегистрирован, а 20 марта 2019 года планирует прекратить предпринимательскую деятельность. Доход с начала года не превысил 300 000 рублей. В этом случае он должен заплатить следующую сумму: (36 238/12) * 2 (полных месяца) плюс (3 019,83/31) * 20 (полных дней) = 7 987,95 рублей.

А вот какой будет сумма взносов предпринимателя, который проработал полный 2019 год и получил доход в 2 870 300 рублей:

- фиксированные взносы – 36 238 рублей;

- дополнительный взнос – (2 870 300 – 300 000) * 1% = 25 703 рубля.

Чтобы рассчитать общую сумму платежей, надо сложить эти суммы. Получаем 61 941 рубль.

По какой формуле рассчитываются взносы, сколько платят за ИП

Каждый предприниматель, чье ИП зарегистрировано в списке ЕГРИП, обязан выплачивать два налога. Их сумма с 2019 года фиксирована, и не меняется.

Эти шаги правительство предприняло после потери большого количества ИП из-за резкого повышения платежей. Сумма отчислений зависела от минимального размера отплаты труда. Учитывая интересы небольших предпринимательских проектов и инициатив, нормативный акт установил точную стоимость.

Стоимость всех обязательных взносов на 2018 год составляла 28 000 рублей.

Для расчета использовали следующую формулу:

Минимальный размер оплаты труда * 12 месяцев * процентная ставка по страховому налогу = сумма налога.

Правительство предусмотрело увеличение МРОТ, и изменило свою политику по отношению к предпринимателям. Если бы формула осталась действующей, то платежи выросли бы слишком резко:

- Пенсионная страховка: 11 172 рублей * 12 месяцев * 26% = 34 856 рублей;

- Медицинская страховка (ОМС): 11 172 рублей *12 месяцев * 5,1% = 6 837 рублей.

Платеж вырос бы практически на 14 000 рублей, что отталкивает ИП. МРОТ поднялся до прожиточного минимума, значительно увеличив налоги.

Размер фиксированных страховых взносов в 2019 году для ИП по упрощенке (УСН) стал равен 36 238 рублей:

- Фиксированный платеж в пенсионный фонд в 2019 году для ИП — 29 354 рублей;

- За необходимую ОМС — 6884 рублей.

Пенсионный фонд установил максимальную плату по налогу. Она ограничена восьмикратным размером фиксированной выплаты в год для ПФР.

29354.00 рублей * 8 = 234 832 рублей.

Все ФП принимает только федеральный орган налоговой службы, где предприниматель зарегистрирован в качестве ИП.

Существуют условия, которые освобождают ИП от фиксированной суммы страховых взносов для 2019 года:

- Декретный отпуск во время ухода за ребенком до 1.5 года.

- Отпускные дни для ухаживания за престарелыми людьми возраста больше 80 лет, инвалидами первой группы и детьми с тяжелыми заболеваниями.

- Призыв в армию на обязательную службу.

- Нетуристические поездки в другие страны с дипломатическими целями .

- Если девушка вышла замуж за военнослужащего, и вынуждена поменять место жительства на то, в котором отсутствует возможность ведения деятельности по ведению дела.

Страховые платежи предпринимателя должны начисляться по единственному алгоритму каждой категорий населения, без исключения людей пенсионного возраста, людей с инвалидностью, многодетных родителей или иных незащищенных слоев населения. Не является основанием для неуплаты взносов плата другому лицу, обычно работодателю.

Чтобы не выплачивать налоги за недействительное ИП, снимите регистрацию в налоговой инспекции. Министерство финансов утверждает, что, не предпринимая действий для выхода из единого государственного реестра ИП, человек не теряет статус индивидуального предпринимателя, и должен выплачивать взносы за медицинскую страховку и страховку в ПФР. Не имеет значения, ведется ли деятельность или сколько прибыли человек получает в этот год.

Когда нужно оплачивать налоги?

Все фиксированные взносы предприниматель должен оплатить до 31.12.2019. Поощряется досрочная оплата налога. Рекомендуется оплачивать их сразу, в начале рабочего года, чтобы проблема не висела в воздухе. Иногда предприниматели делают взносы поквартально, это распространено в малом бизнесе. И это выгодно и удобно для ИП на упрощенной системе налогообложения. Так можно быстрее заполнить и сдать налоговый вычет из авансовой выплаты по УСН.

Банковская система устроена так, что индивидуальные предприниматели сдавали отчеты по своим счетам. Процент налоговых взносов в них должен быть равным или больше 0.9 процента по дебетовому обороту квартала в квитанциях. Поквартальные взносы выгодны для небольших предпринимателей.

Однопроцентный налог, при доходе в год больше 300 000 рублей

Этот принцип остался с предыдущих годов, НДФЛ не отменили. Это логичный налог для предпринимателей, чей бизнес перестал считаться малым, когда доходы стали превышать сумму в 300 000 рублей за год. Если предприниматель получил за год по учету, для примера, 500 000 рублей, налог высчитывается от всей полученной суммы без учета 300 000. Человек обязан оплатить страховочные налоги за медицину и пенсию, сумма которых зафиксирована законодательством. Кроме этих налогов, необходимо произвести доплату одного процента от дохода, если он превышает 300 000 рублей в год.

Если предположить, что ИП в год получил 500 тысяч рублей, то расчеты НДФЛ будут выглядеть, как в данной таблице:

- 500 000 рублей – 300 000 рублей = 200 000 рублей.

- 200 000 рублей / 100 процентов = 2 000 рублей.

КБК по страховым взносам на 2019 — 2020 годы — таблица

В 2017 году ИП должен платить фиксированные страховые взносы «за себя» только за то время, пока он пребывал в статусе индивидуального предпринимателя. То есть, можно сказать, что платить взносы нужно только за тот период, пока человек числился в ЕГРИП в статусе бизнесмена. Однако, все же, есть некоторые особенности расчета страховых взносов. Приведем примеры на основе пунктов 3-5 статьи 430 НК РФ.

Человек получил статус ИП 16 февраля 2017 года. Однако 14 ноября 2017 года он уже снялся с учета в ИП и его исключили из ЕГРЮЛ. За весь период предпринимательской деятельности доход ИП составит 1 100 000 рублей.Как рассчитать обязательные фиксированные взносы «за себя» за 2017 год? Поясним.

Итак, статус ИП приобретен и утрачен в течение 2017 года. На такой случай принимайте во внимания такие положения налогового законодательства РФ:

- количество календарных дней в месяце начала осуществления деятельности нужно считать со дня, следующего после даты государственной регистрации ИП (п.2 ст. 6.1, п.3 ст. 430 НК РФ). То есть, в 2017 году фиксированные взносы ИП нужно рассчитывать с 17 февраля 2017 года;

- количество календарных дней в том месяце, когда ИП утратил свой статус, считайте до дня регистрации прекращения деятельности. Дату исключения из ЕГРИП в расчет страховые взносов в 2017 году не включайте (п.5 ст. 430 НК РФ). То есть, в нашем примере страховые взносы за ноябрь 2017 рассчитаем с 1 по 13 ноября.

Итак, для начала, рассчитаем страховые взносы за неполные месяца ведения предпринимательской деятельности в 2017 году. В нашем примере это февраль и ноябрь. За эти дни нам нужно посчитать дни ведения деятельности.

| Месяц | Сумма взносов |

| Февраль | В феврале 2017 года предпринимательская деятельность велась с 17 по 28 число (12 календарных дней). Всего в феврале 28 дней. Поэтому сумма взносов за февраль 2017 года составит: • пенсионные взносы = 835,71 руб. (7500 руб. × 26 % / 28 дн.× 12 дн.); • медицинские взносы = 163, 93 руб. (7500 руб. × 5,1 % / 28 дн.× 12 дн.) |

| Ноябрь | В ноябре 2017 года предпринимательская деятельность велась с 1 по 13 ноября 2017 года (13 календарных дней). Всего в ноябре 30 календарных дней. Поэтому сумма взносов за ноябрь 2017 года составит: • пенсионные взносы = 845 руб. (7500 руб. × 26 % / 30 дн.× 13 дн.); • медицинские взносы = 165, 75 руб. (7500 руб. × 5,1 % / 30 дн.× 13 дн.) |

| Март – октябрь | За период с марта по октябрь 2017 года включительно (за восемь полных месяцев) сумма взносов составит: • пенсионные взносы = 15 600 руб. (7500 руб. × 26 % × 8 мес.); • медицинские взносы 3060 руб. (7500 руб. × 5,1 % × 8 мес.); |

Случается, что ИП не утрачивает свой статус, а просто по некоторым причинам приостанавливает свою деятельность. Налоговым кодексом РФ в редакции, действующей с 2017 году, предусмотрен ряд периодов для ИП, когда они могут не вести бизнес и не платить за это время фиксированные страховые взносы «за себя». Такие периоды определены пунктом 7 статьи 430 НК РФ и отсылают к пунктам 1, 3, 6 – 8 части 1 статьи 12 Федерального закона от 28 декабря 2013 года № 400-ФЗ «О страховых пенсиях». К таким периодам относятся:

- время прохождения военной службы по призыву;

- период ухода одного из родителей за каждым ребенком до достижения им возраста полутора лет, но не более шести лет в общей сложности;

- период ухода, осуществляемого трудоспособным лицом за инвалидом I группы, ребенком-инвалидом или за лицом, достигшим возраста 80 лет;

- период проживания супругов военнослужащих, проходящих военную службу по контракту, вместе с супругами в местностях, где они не могли трудиться в связи с отсутствием возможности трудоустройства, но не более пяти лет в общей сложности;

- период проживания с супругом, которого направили, например, в дипломатические представительства и консульские учреждения РФ.

Не платить взносы в 2017 году за эти периоды можно только если предпринимательская деятельность в эти периоды не осуществлялась. Об этом прямо сказано в пункте 7 статьи 430 НК РФ. То есть, если, например, в 2017 году ИП желает не платить страховые взносы, допустим, за период ухода за ребенком, то за этот период у него не должно быть операций по расчетному счету. По крайней мере, напрашивается такой вывод (хотя прямо условие об отсутствии операций по счетам в НК РФ не оговаривается).

Порядок освобождения в 2017 году ИП от уплаты фиксированных страховых взносы за перечисленные выше периоды (например, за периоды по уходу за детьми) в НК РФ прямо не определен. Будем надеяться, что разъяснения по этому вопросу даст Федеральная налоговая служба.

Кто должен платить взносы за себя

На обязанность платить страховые взносы ИП 2019 не влияет ситуация в бизнесе. Даже если предприниматель вообще не ведет деятельность, эти платежи он обязан перечислять. Наличие убытков тоже не является смягчающим обстоятельством, освобождающим от этой обязанности. Пока физическое лицо имеет статус ИП, он должен перечислять за себя взносы.

Исключение – льготные периоды, в которые взносы можно не платить при наличии одного из обстоятельств:

- уход за ребенком до полутора лет;

- уход за пожилым человеком старше 80 лет;

- уход за инвалидом первой группы или ребенком-инвалидом;

- военная служба по призыву;

- проживание с супругом-работником консульского, дипломатического, торгового представительства за пределами РФ или с супругом-военнослужащим по контракту в местности, где нет возможности вести деятельность.

Второе обязательное условие для приостановки уплаты взносов – прекращение бизнеса. То есть, мама в декрете, которая продолжает вести предпринимательскую деятельность, взносы за себя обязана платить.

| Приостановка бизнеса должна подтверждаться документально. Если ИП работал на упрощенной или общей системе налогообложения, то декларации будут нулевыми. На ЕНВД в этом случае стоит вообще сняться с учета по месту деятельности, ведь нулевых деклараций по этому режиму нет. Что касается патента, то если вы оформили его на длительный срок, можно обратиться в ИФНС и сообщить, что временно не будете вести деятельность. Возможно, в этом случае вам вернут часть уплаченного налога. |

Еще одна возможность не платить страховые взносы ИП 2019 – это выбор новой системы налогообложения (НПД). Налог на профессиональный доход могут платить не только так называемые самозанятые, но и те, кто имеет статус ИП. Чтобы перейти на уплату НПД, надо зарегистрироваться на сайте ФНС в приложении «Мой налог» и отказаться от своей системы налогообложения.

Кроме того, надо учитывать ограничения, свойственные этому режиму:

- годовой доход не более 2,4 млн рублей;

- запрет на найм работников;

- виды деятельности связаны только с выполнением работ и оказанием услуг, торговля на этом режиме запрещена;

- территория действия НПД в 2019 году – четыре российских региона (Москва и область, Калужская область, Татарстан), но власти планируют разрешить новый режим по всей Российской Федерации.

Фиксированные взносы ИП в 2019 году

Согласно налоговому законодательству в Казну государства ежегодно перечисляются фиксированные платежи (статья 430 НК РФ), ИП в 2019 году их заплатит в увеличенном размере. Они имеют фиксированную величину, исчисляются с полученных за год предпринимателем доходов. Кроме этого, если ИП имеет в штате наемных сотрудников, он дополнительно уплачивает взносы с их заработной платы, вознаграждений (ст. 419 НК РФ).

Такие фиксированные платежи обязан перечислять ИП за себя:

- пенсионное обязательное страхование (ОПС);

- медицинское обязательное страхование (ОМС).

Согласно налоговому законодательству в Казну государства ежегодно перечисляются фиксированные платежи

Бизнесмены должны производить платежи в бюджет вне зависимости от получения прибыли. То есть, если в течение налогового периода ИП приостановил свою деятельность, но с учета ЕГРИП не был снят, он обязан уплатить фиксированные взносы за себя. Это следует из положений статьи 430 НК РФ.

Кроме обязательных сборов существуют еще такие:

- на случай временной утраты трудоспособности;

- в связи с беременностью и родами.

Взносы ИП за себя