Зарплатная карта от сбербанка: особенности и условия

Содержание:

- Зарплатный проект

- Возможности зарплатных карт

- В каких случаях нужно закрывать зарплатную карту

- Зарплатный проект

- Как оформить золотую карту?

- Способы закрытия дебетовой карты на примере банков

- Как подключить овердрафт к зарплатной карте?

- Преимущества

- Популярные вопросы

- Распоряжение картой после увольнения

- Переводите зарплату на Мультикарту ВТБ

Зарплатный проект

Зарплатный проект заводят, чтобы облегчить всем жизнь. В банке открываются счета для организации и индивидуальные на каждого сотрудника. Это выгодно и банкам, и компаниям. Первые получают новых клиентов и деньги, вторым больше не нужно возиться с документами. Сотрудники тоже рады: есть интернет-банк, за карту платить не надо. Многие банки предлагают займы с выгодными условиями. Например, зарплатный кредит есть у банка Открытие. Для предприятий оформление зарплатного проекта часто бесплатно, но иногда банки берут с фирм комиссии за обслуживание.

Зачисление зарплаты происходит так: бухгалтер подаёт в банк платёжное поручение на списание с расчётного счёта компании определённой суммы. В документе указаны фамилии всех сотрудников и соответствующая оплата. Банк распределяет всё по картам сотрудников. Бинго: деньги у вас, можно идти за покупками.

Все эти операции проходят в ДБО – системе дистанционного банковского обслуживания. Их несколько, и в вашей бывшей компании такая тоже была. Это как онлайн-банк, только сразу на всю компанию и с возможностью подключения к 1С.

Возможности зарплатных карт

Помимо комфортного получения оплаты труда, для зарплатных клиентов Сбербанка доступны все возможности дебетовых карт:

- 24-часовой доступ к наличным деньгам в крупнейшей сети банкоматов;

- полная сохранность счета;

- расчет за товары/услуги в любой точке мира;

- бесплатные «Сбербанк Онлайн» и «Мобильный банк»;

- специальные предложения, бонусы и привилегии банка и партнеров;

- выпуск дополнительных карт.

Накопительный счет

Зарплатная карта позволяет не только сохранять, но и приумножать заработанные средства. Заявление на выпуск зарплатной карты Сбербанка подается в любой офис, а ее обладатель является полноправным клиентом Сбербанка. Он имеет право открыть накопительный счет, на котором будут аккумулироваться проценты на остаток. Размер получаемой прибыли будет зависеть от суммы и срока нахождения средств на счете.

Для открытия одного из онлайн-вкладов заключается универсальный договор банковского обслуживания (УДБО). Также необходимо получить доступ к «Сбербанку Онлайн». Вклад может быть бессрочным. Помимо этого, существует возможность использования депозитных программ, названия которых указывают на их предназначение:

- «Сохраняй»;

- «Пополняй»;

- «Управляй»;

- «Растущий»;

- «Мультивалютный»;

- «Сберегательный счет».

Всего до четырнадцати программ плюс услуга «Копилка». Это вклады до востребования, то есть снять с них деньги в любое время по желанию без потерь не получится. Некоторые предусматривают возможность частичного снятия, другие – нет.

Хороший процент в «Растущем» – до 8,5%, но самый большой предлагает «Сберегательный счет» – 9,3%. Это не вклад в привычном понимании, а ценная бумага, которая дает следующие преимущества:

- возможность пополнения и снятия средств в любое время;

- процентная ставка зависит только от величины минимального остатка на счете.

Социальные счета с начислением

Карты с социальными счетами предназначены для облегчения жизни пенсионеров. Депозиты «Сохраняй» и «Пополняй» – специальные предложения с повышенными ставками. Можно не только сберечь пенсию, но и подзаработать на ней.

Кроме того, «пенсионные» предложения гарантируют бесплатное обслуживание в Сбербанке и позволяют оформлять дополнительные карты для внуков (детей с семилетнего возраста), получать бонусные программы и скидки платежных систем и снимать наличные за рубежом на «российских» условиях.

Кредитки с начислением на остаток

В качестве акции банк предлагает выборочно своим клиентам оформить кредитную карту на особо выгодных условиях. Предложение предполагает начисление процентов на остаток собственных средств. Размер зависит от величины остатка и варьируется в пределах 4-10%. Собственные средства можно расходовать после обнуления лицевого счета (кредитных средств). Более того, на держателей зарплатных карт распространяются льготные условия кредитования:

- Пониженные процентные ставки.

- Отсутствие комиссий.

Для получения требуется минимальный пакет документов, а заявки рассматриваются в кратчайшие сроки.

В каких случаях нужно закрывать зарплатную карту

Работодатель предпочитает перечислять заработную плату своим сотрудникам на зарплатные карты, открытые в рамках так называемого «зарплатного проекта». В первую очередь это связано с тем, что бухгалтерии намного проще набирать платежные поручения о перечислении денежных средств на счета, открытые в одном банке (ведь в этом случае банковские реквизиты у всех одинаковые, расчетный счет остается прежним даже при потере карты или окончании ее срока действия).

При этом при заключении зарплатного проекта для работодателя чаще всего предоставляются льготные условия обслуживания карт. Для сотрудников компании данный вариант также предпочтителен – ведь в случае открытия зарплатной карты, они могут рассчитывать на дополнительные преимущества при ее использовании, например:

- Овердрафт – кредитный лимит, установленный на карту, который будет автоматически погашаться при поступлении денег на счет.

- Пониженная процентная ставка при оформлении ипотеки.

- Возможность сбора минимального пакета документов для одобрения кредита.

Однако стоит отметить, что при оформлении зарплатной карты договор на выдачу карты и ее обслуживание заключается между банком и работодателем, и в случае расторжения трудовых отношений от работника могут потребовать вернуть карту.

Отказ работника от безналичного получения зарплаты

Немногие знают, но согласно статье 136 Трудового кодекса Российской Федерации работник имеет право сам выбрать банковское учреждение, на расчетный счет которого ему будут перечисляться денежные средства. В случае же если ему не подходит ни одно кредитное учреждение, то заработная плата может выдаваться наличными средствами через кассу организации.

Единственное исключение составляют работники бюджетных организаций и госслужащие. Согласно майскому указу Президента РФ от 2017 года с июля 2018 года все сотрудники бюджетных организаций обязаны перейти на использование карт национальной платежной системы «МИР», однако законы не могут противоречить Трудовому кодексу РФ, поэтому для тех работников бюджетной сферы кто не желает использовать карту «МИР» остается возможность получения наличных средств.

- Для этого достаточно написать заявление на имя работодателя об отказе перечисления заработной платы на расчетный счет.

- Сделать это необходимо не менее чем за 5 дней до даты начисления зарплаты.

В случае отказа работодателя от выдачи денежных средств наличными, организация будет привлечена к ответственности. Поэтому если сотрудник компании не желает получать денежные средства на карту, выданную в рамках зарплатного проекта, его никто не сможет заставить это сделать.

При этом отказаться от использования зарплатной карты можно в любой момент. Для этого достаточно написать заявление о перечислении денежных средств на карту любого другого банка по выбору работника и приложить к нему реквизиты этой карты (ее номер, расчетный счет, ИНН, БИК и КПП банка).

Имеющуюся на руках зарплатную карту в этом случае стоит закрыть, но только после того, как он убедится в том, что ему были переведены на этот счет все необходимые выплаты (например, сотрудник компании был на больничном и еще не получил его оплату, так как больничные листы оплачивает фонд социального страхования на реквизиты, предоставленные организаций, а работодатель еще не успел проинформировать их о смене реквизитов, то с получением денег могут возникнуть проблемы). Поэтому рекомендуется закрывать карту по прошествии месяца.

Увольнение держателя зарплатной карты

В случае увольнения сотрудника ему также стоит закрыть имеющуюся у него зарплатную карту. Это связано с тем, что пока человек работает в данной организации все вопросы, связанные с ежегодным обслуживанием карты решает работодатель, так как именно между ним и банком был заключен договор о сотрудничестве.

В случае же прекращения трудовых отношений эти обязательства лягут на самого работника. Поэтому если держатель зарплатной карты в будущем не планирует ее использовать, то ее лучше закрыть.

Зарплатный проект

Зарплатный проект заводят, чтобы облегчить всем жизнь. В банке открываются счета для организации и индивидуальные на каждого сотрудника. Это выгодно и банкам, и компаниям. Первые получают новых клиентов и деньги, вторым больше не нужно возиться с документами. Сотрудники тоже рады: есть интернет-банк, за карту платить не надо. Многие банки предлагают займы с выгодными условиями. Например, зарплатный кредит есть у банка Открытие. Для предприятий оформление зарплатного проекта часто бесплатно, но иногда банки берут с фирм комиссии за обслуживание.

Зачисление зарплаты происходит так: бухгалтер подаёт в банк платёжное поручение на списание с расчётного счёта компании определённой суммы. В документе указаны фамилии всех сотрудников и соответствующая оплата. Банк распределяет всё по картам сотрудников. Бинго: деньги у вас, можно идти за покупками.

Все эти операции проходят в ДБО – системе дистанционного банковского обслуживания. Их несколько, и в вашей бывшей компании такая тоже была. Это как онлайн-банк, только сразу на всю компанию и с возможностью подключения к 1С.

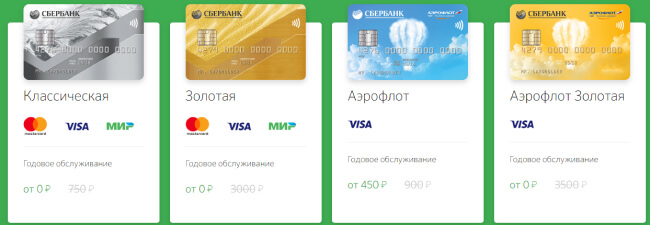

Как оформить золотую карту?

Если при оформлении зарплатного проекта вы получили стандартный дебетовый пластик, вы можете получить премиальную карту самостоятельно. Для этого вам потребуется:

- Написать заявление на прикрепление счета для начисления заработной платы к счету золотой карты в кадровом отделе вашего предприятия или компании;

- После отправки заявления кадровым сотрудником в банк, в течение 10 дней вы получите именную карточку Gold – она будет доставлена на предприятие.

При этом вам не придется подписывать новый договор на обслуживание: все необходимые данные уже переданы вашей компанией в банк, поэтому выпуск новой карточки не займет много времени.

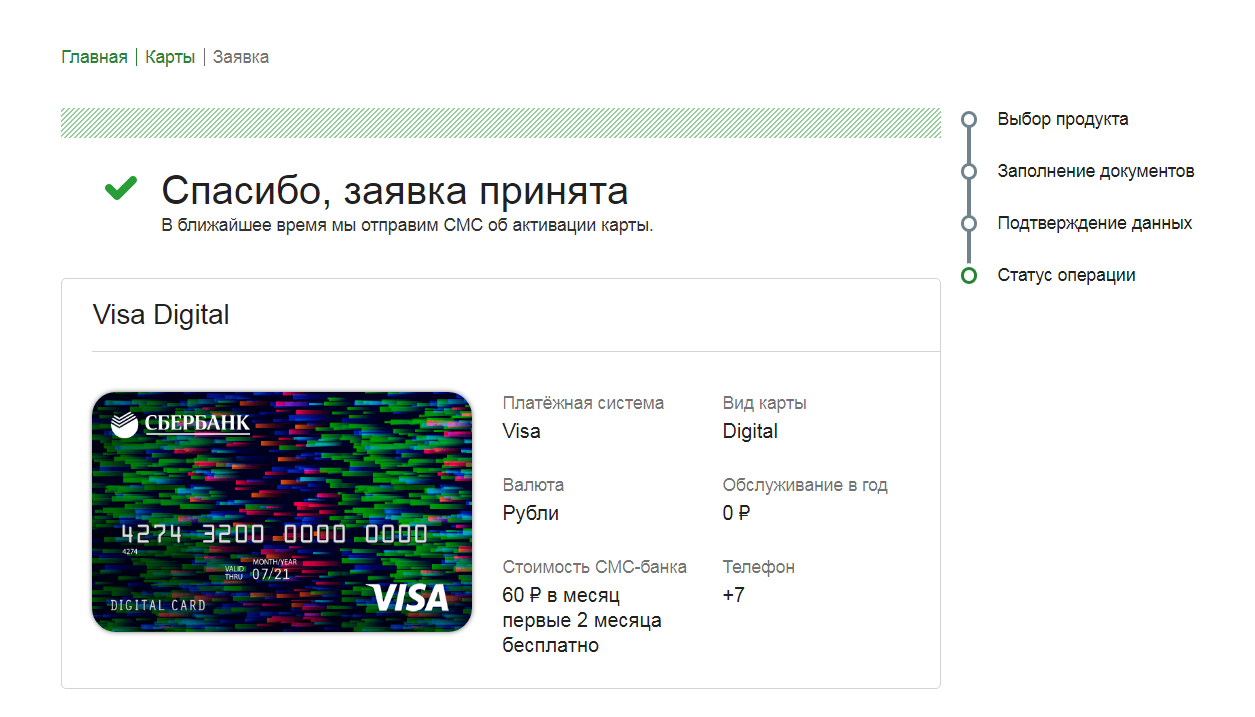

Активация карты

Любой пластик, полученный в банке, необходимо активировать. Сделать это можно несколькими способами:

- В банкомате или платежном терминале: воспользуйтесь ближайшим терминалом самообслуживания Сбербанка, введите ПИН-код и запросите баланс карты;

- В кассе банка: сделайте запрос на состояние счета и введите ПИН-код;

- С помощью службы поддержки: сообщите оператору, что хотите активировать карточку, и следуйте его дальнейшим указаниям.

Закрытие карты

Когда может потребоваться закрытие зарплатной карты? Чаще всего это случается при отказе предприятия от услуг одного банка и переходе на зарплатный проект другой финансовой организации. Однако существуют и другие причины. Среди них:

- Желание сотрудника пользоваться услугами другого банка;

- Отказ от безналичного получения зарплаты;

- Увольнение.

Если вы меняете место работы, стоит закрыть карту. Вы перестаете быть участником зарплатного проекта, а значит, пластик переводят на стандартный тариф – который может оказаться для вас совсем невыгодным, так как счет на карте будет уменьшаться каждый месяц на стоимость обслуживания продукта.

Если вы хотите продолжить использовать карту, узнайте стоимость обслуживания на ее стандартном тарифе. В случае, если вы переходите на предприятие, подключенном к зарплатному проекту СБ РФ, обратитесь в кадровый отдел: вероятно, вам разрешат переподключить уже имеющуюся карту СБ РФ. В противном случае потребуется выпуск новой дебетовки.

При этом стоит понимать, что просто так перестать использовать ненужную карту и положить ее в дальний карман кошелька не получится – ее нужно именно закрыть. А закрытие – это не просто сдача карты в банк. Эта процедура включает аннулирование счета сотрудника, а также деактивация и блокировка всех остальных карт, привязанных к этому счету. Поэтому для начала убедитесь, что на него не привязаны другие банковские продукты. Иначе закрывать придется и их.

Как закрыть золотой зарплатный пластик?

Далее вам следует:

- Обратиться в банк со своим паспортом и картой. В идеале стоит идти в то же отделение, в котором вы получали продукт;

- Напишите заявление, на бланке организации или в свободной форме. По требованию вам предоставят копию;

- Операционист выдаст вам мемориальный ордер на принятие ценностей и их уничтожение. Проверьте корректность указанных данных;

- После этого передайте карточку сотруднику банка – он разрежет ее в вашем же присутствии;

- Если на счету оставались какие-либо средства, вы сможете получить их обратно в кассе банка.

Почему важно закрывать карту в том же офисе, в котором она была оформлена? Дело в сроках. Если вы пишете заявление там же, где и получили карточку, ее закроют в тот же день. А вот если карточный счет закрывается в другом отделении, то для возврата оставшихся средств вас попросят написать заявление о переводе средств

На его обработку потребуется 2−3 дня

А вот если карточный счет закрывается в другом отделении, то для возврата оставшихся средств вас попросят написать заявление о переводе средств. На его обработку потребуется 2−3 дня.

Полное закрытие счета происходит через 30 суток после подачи заявления. По окончании этого срока вам следует снова обратиться в банк и взять справку об аннулировании счета.

Некоторые клиенты банков просто блокируют карточку. Однако это не совсем верно. Дело в том, что закрытие счета означает и закрытие карты, а блокировка карты подразумевает, что счет будет активным, и средства за его обслуживание будут сниматься в стандартном режиме. Ведь карта, по сути, просто «ключ» к вашим средствам. Поэтому ненужный пластик лучше закрыть, чтобы избежать лишних трат.

Зарплатная дебетовая карта Gold – ваш способ подчеркнуть свой статус и доход. Топ-менеджмент и владельцы бизнеса могут получить ее в рамках зарплатного проекта. Она обеспечит владельца рядом привилегий: среди них Priority Pass в аэропортах, повышенный кэшбэк баллами Спасибо, различные бонусы и акции от платежных систем и партнеров банка и др.

Способы закрытия дебетовой карты на примере банков

В различных банках методы закрытия дебетовых карточек могут отличаться. Ниже будет рассмотрен процесс аннулирования счета в популярных российских финансовых учреждениях.

Как закрыть карту банка Тинькофф через интернет?

Закрытие карточки Тинькофф-банка online выполняется поэтапно.

- Для начала необходимо погасить все долги по карте (когда подключена услуга овердрафта). Получить точные сведения можно у оператора банковского отделения или в личном кабинете интернет-банкинга. Когда счет выйдет в ноль, это значит, что клиент банку ничего не должен.

- Закрытие счета возможно через онлайн-банкинг Тинькофф. На сайте следует выбрать соответствующую опцию, затем нажать «Подтвердить». Также необходимо скачать, после чего заполнить заявление на данную процедуру. Затем клиенту нужно дождаться звонка от представителя банка и подтвердить действие.

- Расторжение карточного договора – это делается за 30 суток до закрытия счета. Следует посетить отделение банка. Менеджер распечатает клиенту договор о закрытии счета. После ознакомления с документом клиенту необходимо заверить подписью согласие с его положениями.

- Возврат карточки банку. Делать это не обязательно – по желанию держателя.

- Проверка статуса карты – активность счета проверяется в соответствующем разделе интернет-банкинга.

- При желании карту можно разрезать и выбросить.

Как правильно закрыть карту Сбербанка?

Чтобы прекратить действие карточки, нужно закрыть счет. Способов закрытия несколько. Основные из них описаны ниже.

В отделении

Клиент может посетить банковское отделение, где была выдана карточка, и написать специальное заявление. Получить форму документа рекомендуется у менеджера финансового учреждения. Она заполняется с проставлением дат, подписью клиента и специалиста.

К примеру, если Сбербанк через несколько лет сообщит бывшему клиенту о наличии задолженности, он может смело отрицать этот факт, предъявив выписку.

Затем клиент обязан сдать карточку. Ему будет выдан мемориальный ордер по принятию ценностей на уничтожение

В данном случае важно проверить документ на наличие опечаток, ошибочных сведений. Карта будет заблокирована, но счет аннулируется через 45 суток после того, как клиентом было подано заявление

Онлайн

Закрыть карточку можно в Личном кабинете интернет-банкинга Сбербанка после авторизации клиента. В меню следует выбрать пункт «Закрыть карту». Затем необходимо проделать все шаги, которые даются в онлайн-инструкции.

Как закрыть карту банка ВТБ 24?

Необходимо посетить отделение ВТБ 24 и сообщить специалисту о намерении закрыть счет. Затем клиенту выдается распечатанное заявление. Делается копия, на которой специалист ставит отметку, подтверждающую, что документ является действительным.

Если по карте имеются задолженности, их нужно устранить. Закрытие счета будет невозможно, даже если долг составляет несколько рублей. После погашения задолженности следует попросить у менеджера справку о том, что долга нет. Затем карта сдается в банк. Специалист обязан уничтожить ее в присутствии клиента (разрезать, выбросить).

Если все прошло нормально, в реестре финансового учреждения данных по счету не будет. Когда же они обнаружены, нужно показать менеджеру заявление клиента и справку, что задолженность отсутствует. Проблема будет решена.

Как закрыть карту банка Хоум Кредит?

Схема закрытия дебетовой карточки Хоум Кредит такая же, как и в ВТБ 24. Достаточно посетить офис банка, подать заявление на аннулирование счета и карты. Через время также желательно проверить, насколько успешно прошла операция. Для этого нужно повторно посетить банковское отделение и проверить статус карты в реестре финансового учреждения.

Как закрыть карту Ситибанка?

Клиент должен с паспортом посетить отделение банка. Менеджер поможет составить заявление на закрытие карточного счета. В кассе учреждения можно получить на руки деньги – остаток по счету. Если очереди отсутствуют, на закрытие карты уйдет не более 10-20 минут.

Когда сумма остатка счета свыше 600000 руб., в таком случае нужно заказать выплату средств заблаговременно. Как правило, стандартный срок ожидания составляет несколько рабочих дней. Если же деньги необходимы держателю карточки срочно, он должен сообщить о данном факте менеджеру банка по телефону. Карта, которая привязана к определенному счету, будет аннулироваться в присутствии клиента Ситибанка.

Сложности возникают при закрытии счета, когда кроме личных средств имеются кредитные. Тогда пользователь должен погасить всю задолженность. Только после этого возможно закрытие дебетовой карточки.

Как подключить овердрафт к зарплатной карте?

Вы можете обратиться в Сбербанк за оформлением овердрафта в следующих случаях:

- Если вы решили вступить в ряды держателей зарплатной карты и хотите оформить карточку.

- Вам нужно подключить овердрафт на уже имеющуюся у вас карточку.

Заявка рассматривается в течение нескольких дней, а решение по подключению овердрафта принимается в течение рабочей недели.

Для того, чтобы банк принял положительное решение по вашей заявке, нужно предоставить в отделение определенный пакет документов. Сюда входят следующие бумаги:

- Удостоверение личности – чаще всего паспорт гражданина Российской Федерации.

- Справка о доходах с места работы.

- Справка о дополнительном доходе, если таковой есть.

- Трудовая книга.

Так же может понадобиться и дополнительный пакет документов, в который может входить загранпаспорт, документы на недвижимое и движимое имущество, водительские права и так далее.

Преимущества

«Зарплатные» карты обладают всеми функциями и достоинствами обычных дебетовых карт, но имеют и определенные достоинства:

«Зарплатные» карты обладают всеми функциями и достоинствами обычных дебетовых карт, но имеют и определенные достоинства:

- Оформление карты, ее выпуск и обслуживание для клиента бесплатны, стоимость некоторых услуг также снижены. При этом владелец также может рассчитывать на бонусы при покупке и некоторое увеличение средств, если на карте ежедневно будет храниться определенная сумма.

- Поскольку через банк ежемесячно проходит определенная сумма денег, он имеет представление о финансовых возможностях клиента. Это позволяет владельцам карт претендовать на более выгодные условия при получении кредита или на увеличение лимита при владении кредитной картой.

- Некоторые банки предлагают владельцам воспользоваться услугой овердрафта. Это небольшой кредит на короткий срок, которым может воспользоваться клиент с зарплатной картой, если у него внезапно возникли проблемы с деньгами. Погашение такого долга и процентов по нему будет происходить за счет поступающих на карту денег.

Обычно сумма овердрафта не превышает сумму зарплаты клиента: это позволяет банку быть уверенным в том, что сумма будет погашена с первой же зарплатой. При этом с клиента удерживается небольшой процент, но он существенно ниже, чем у кредитных карт.

Обратите внимание: банк не подключает услугу овердрафта самостоятельно – клиент должен написать заявление.

Пока сотрудник работает в компании и получает зарплату, все расходы по карте оплачивает организация. Как только договор с работодателем расторгнут, обслуживание карты должен оплачивать владелец карты, и банк может списать деньги за годовое обслуживание.

Поэтому сразу после увольнения рекомендуется обратиться в банк и заблокировать карту, если она больше не нужна.

Поэтому сразу после увольнения рекомендуется обратиться в банк и заблокировать карту, если она больше не нужна.

Многих клиентов интересует, может ли банк заблокировать зарплатную карту, когда сотрудник увольняется. Без согласия владельца карты банк не блокирует ее.

При желании клиента, карту можно использовать как обычную дебетовую (она будет отличаться от зарплатной отсутствием регулярных поступлений) или вернуть работодателю.

Возможно, Вам будет также интересна статья о валютных дебетовых картах.

Возможно, Вам будет также интересна статья о валютных дебетовых картах.

Статью о банковских картах для пенсионеров читайте здесь.

Зарплатные карты позволяют работодателям выдавать сотрудникам деньги, не связываясь с перевозом крупных наличных сумм от банка к фирме. Они также являются дополнительной гарантией того, что клиент платежеспособен: это позволяет банкам предлагать более выгодные условия кредитования или большие суммы.

Смотрите видео, в котором разъясняется, может ли банк заблокировать зарплатную карту, и что делать в этом случае:

Популярные вопросы

При подключении к зарплатному проекту Сбера возникают дополнительные вопросы. Мы попытались ответить на самые популярные из них, связанные с начислением зарплаты на карту.

Что делать если, не пришла зарплата на карту?

Если все сотрудники получили деньги, а вы нет, то это может быть связано с ошибкой в реквизитах карты. Просмотрите данные карты в мобильном приложении и еще раз проверьте все ли правильно указано в заявлении, которое вы передали в бухгалтерию.

Средства начисляются всем сотрудникам автоматически в определенные даты (например, каждое 15 число месяца) и никаких сбоев при переводе зарплаты быть не должно. Если деньги не поступили, значит, проблема с указанными реквизитами.

При начислении дохода могут автоматически удерживаться алименты. Но это до 25-70% суммы в зависимости от количества детей сотрудника. Если сотрудник задолжал коммунальщикам или проиграл суд банку-кредитору, деньги могут списываться в счет оплаты долга.

Что делать с картой после увольнения с места работы?

Ничего. Карта остается сотруднику до окончания срока действия, просто на нее перестает начисляться зарплата, больничные, премии и другие выплаты. Пластик можно использовать по собственному усмотрению.

При желании вы можете в будущем перевыпустить карту с использованием этого же карточного счета. Подключить к карте санкционированный овердрафт, добавиться к программам привилегий и многое другое.

Как закрыть зарплатную карту?

Как и любую другую карту — путем подачи заявления в банк о закрытии карточного счета. Предварительно нужно снять с карты все деньги и погасить задолженности, если они были (технический овердрафт и пр.). Если были накопленные бонусы, то лучше обменять их на покупки или скидки.

Закрывают карту в течение месяца (при подключении кредитного лимита — до 2 месяцев). После того как счет закроют карта перестанет быть активной и ее можно просто выбросить.

Держатель карты Сбера может в любой момент подключиться к зарплатному проекту. Это обходится абсолютно бесплатно. Если работодатель еще не подписал договор с банком, то он может это сделать, отправив заявку прямо с сайта банка.

Обновлено: 29.12.20 в 4:52 × Мы стремимся поддерживать актуальность информации — периодически проверяем ее и вносим правки. Все же, все данные предоставлены банками или взяты из открытых источников. Пожалуйста, уточняйте условия продуктов в офисах банков или по телефонам справочных служб.

Распоряжение картой после увольнения

Зарплатная карта для своих владельцев (держателей) предоставляет немало преимуществ, но как поступить и какие условия будут у тех сотрудников, которые уволились с того предприятия, с которым заключался договор на обслуживание?

Здесь может быть два развития ситуации:

Предприятие подает список сотрудников после увольнения и они переходят на обычные тарифы обслуживания. Такие тарифы значительно отличаются от зарплатных проектов.После увольнения банк не знает об изменениях социального положения своего клиента, и обслуживание ведется по старым тарифам.

Несомненно, ВТБ 24 разработал множество полезных и практичных программ для обслуживания своих клиентов и в свой адрес получает вполне заслуженные и многочисленные крайне лестные отзывы о свое деятельности.

Возможно вы искали:

- нужно ли сдавать зарплатную карту втб при увольнении;

- втб если карта зарплатная какой лимит горячая линия;

- что делать с зарплатной картой втб после увольнения;

- что делать с зарплатной картой втб при увольнении;

- кто платит за обслуживание зарплатной карты втб;

- правила пользования зарплатной картой банка втб;

- все о зарплатной карте втб ее лимит в день

Страховая программа «Финансовый резерв Лайф+».

- паспорт, подтверждающий российское гражданство;

- свидетельство о пенсионном страховании (государственном).

Переводите зарплату на Мультикарту ВТБ

Cash back до 10% Сash back за покупки выплачиваться на бонусный счет в виде бонусных рублей. Переводите cash back на карту ВТБ деньгами в любой момент или обменивайте его на товары, услуги и путешествия в каталоге на bonus.vtb.ru

Бесплатное пополнение Мультикартыс карт других банков Через мобильное приложение или интернет-банк ВТБ-Онлайн.

До 5 дополнительных карт бесплатно Дополнительные карты для себя и близких. Оборот по всем картам считается совместно, а значит и вознаграждение за покупки будет выше!

Счета в трех валютах (рубли, евро, доллары США) Выпустить карту к валютному счету можно бесплатно по запросу в любом офисе банка.