Как сделать карту сбербанка с 14, 16 лет: оформление на несовершеннолетнего онлайн и в офисе, условия в 2021 году

Содержание:

- Кредитные карты

- Зачем нужна детская банковская карта

- Карта Сбербанка для подростков с 14 лет

- Доступные операции

- Как пользоваться картой

- Как пополнить?

- Кто может оформить молодежную карту сбербанка и какие преимущества она дает

- «Тинькофф Джуниор»

- Преимущества и недостатки

- Заключение

- Итоговое сравнение дебетовых карт в Москве

Кредитные карты

Кредитка выдается к банковскому счету, по которому клиент получает заем.

Важно! Несовершеннолетние пользователи не могут самостоятельно заключать кредитные договоры и иметь кредитные карты. По Гражданскому кодексу ограничений на банковские операции нет с 18 лет

Но большинство финансовых организаций оформляют кредиты с пластиковым носителем только по достижении 21-23 лет. Именно к этому возрасту, по мнению банковских специалистов, девушки и молодые люди оканчивают обучение, находят постоянную работу и могут самостоятельно оплачивать кредит

По Гражданскому кодексу ограничений на банковские операции нет с 18 лет. Но большинство финансовых организаций оформляют кредиты с пластиковым носителем только по достижении 21-23 лет. Именно к этому возрасту, по мнению банковских специалистов, девушки и молодые люди оканчивают обучение, находят постоянную работу и могут самостоятельно оплачивать кредит.

Оформить карту для детей в качестве дополнительной к личной кредитке родителя можно в банках, предоставляющих такую услугу.

Детские банковские карты с 6 лет

Чтобы оформить детскую карту, вам понадобятся:

- Ваш паспорт,

- Свидетельство о рождении ребенка,

- Согласие на выдачу дополнительной карты в письменном виде.

Родители малыша могут установить лимит по использованию средств на карте (например, не более 500 или 1000 рублей в день), а также установить запрет на снятие наличных. Все уведомления об операциях, совершенных ребенком по карте, будут поступать на телефон родителя, а история транзакций отразится в личном кабинете – в приложении или интернет-банке. Кроме того, в случае, если ребенок потерял пластик (или он был украден), ее можно заблокировать – через онлайн-сервисы, в отделении банка.

Такая карточка сможет выручить и родителей ребенка, и самого малыша.

Зачем нужна детская банковская карта

Лидирующие позиции «Тинькофф Junior» в нашем рейтинге объясняются тем, что с ее помощью ребенок реально погружается в мир финансов, учится управлять деньгами, копить их, пользоваться премиальными программами. При этом банк активно помогает малышу освоиться в новой для него сфере: он создал специализированное детское приложение, в котором дети, читая комиксы, получают начальные знания о финансовой грамотности.

Сбербанк для маленьких клиентов создал Сберкидс. Но ее возможности весьма ограничены, а тариф значительно уступает представленным. Да и существует продукт только в виртуальном виде. Именно поэтому в наш перечень Сберкидс от Сбера не попала.

Карта для детей — это инструмент воспитания финансово грамотного человека и страховка на случай, если нужно срочно пополнить кошелек малыша. В настоящее время банковская карточка — это, как минимум, удобно. С ее помощью дети платят за проезд и обеды, за игры и приятные мелочи, получают кэшбэк по соответствующим направлениям покупок.

Деньги легко потерять, их могут отобрать. С картой все проще. Если она утрачена, счет нужно как можно скорее заблокировать через родительское мобильное приложение, и деньги никуда не пропадут. В этом приложении родители могут:

- при необходимости быстро пополнить детский счет;

- посмотреть историю операций;

- установить лимиты трат;

- узнать, кому конкретно переводят деньги;

- настроить СМС-уведомления о покупках, совершенных несовершеннолетним.

Карта Сбербанка для подростков с 14 лет

В четырнадцать лет российские дети получают паспорта, становятся полноправными гражданами страны. Закон позволяет подростку трудиться на легких работах, распоряжаться собственным заработком. Человеку в таком возрасте можно доверить совершать бытовые сделки.

Родители или старшие в семье могут открыть 14-летнему дополнительную карту к своему счету. А со скольки лет можно получить карту Сбербанка отдельно от родительской?

Молодежная

Карта «Молодежная» Сбербанка относится к разновидности Classic, оформляется в российских рублях держателям в возрасте 14-25 лет.

Это полноценная карточка, которой молодежь распоряжается на свое усмотрение:

- использует для зачисления заработной платы, стипендии, социальной помощи;

- оплачивает покупки в реальности или на интернет-площадках;

- переводит деньги на другие счета или карты;

- снимает наличные в пределах ежемесячного лимита, установленного банком;

- подключает сервисные и бонусные программы, зарабатывает и тратит бонусы;

- интегрирует носитель с электронными кошельками.

Условия

Пользование картой «Молодёжной» осуществляется на таких условиях:

- первичная эмиссия, перевыпуск носителя по сроку проводятся банком бесплатно;

- обслуживание составляет 150 руб./в год; комиссия списывается со счета держателя. Столько же стоит досрочный выпуск по причине утери пластика, ПИН-кода;

- подключаются бесплатные сервисы по управлению счетом и картой: 2 месяца бесплатного мобильного банка и SMS-информирование.

Бонусная программа подразумевает начисление бонусов в размере 0,5% с каждой покупки и до 10% от партнеров банка. Накопленные поощрения молодежь может использовать в ресторанах быстрого питания, магазинах спортпринадлежностей, книжных лавках, салонах мобильной связи.

Преимущества и недостатки

Карта «Молодежная» позволяет молодому человеку планировать собственный бюджет. Покупки в торговой сети и безналичная оплата проводятся без ограничений. Предусмотрен значительный суточный и месячный лимит по карте: соответственно 150 тыс. руб./день, но не более 1,5 млн руб. в месяц. Обналичивание в сети Сбербанка проводится бесплатно.

Также есть некоторые нюансы, которые следует учитывать:

- за превышение лимита наличности уплачивается комиссия в размере 0,5% от суммы превышения;

- обналичивание денег в других банковских структурах сопровождается комиссионным платежом — 1% от суммы, 100 руб. минимально.

Разовая стоимость выписок со счета составляет 15 руб./запрос, а с 3-го месяца пользования «Мобильный Сбербанк» становится платным — 60 руб./мес.;

Как получить

Требования Сбербанка для открытия счета и карты предельно просты:

- достижение возраста 14+;

- наличие общегражданского паспорта;

- подача онлайн-заявки через интернет или на бумажном носителе в банковском офисе.

Юный держатель самостоятельно подписывает договор на обслуживание, заказывает выпуск карты, контролирует движение денег с помощью онлайн или мобильного банкинга, получает выписки о расходах и поступлениях, SMS-информацию.

Доступные операции

Молодежная карта Сбербанка является стандартным банковским продуктом дебетового типа. С ее помощью можно совершать весь спектр операций:

- Получение денежных переводов;

- Снятие наличных;

- Оплата товаров в интернете;

- Оплата покупок в магазинах;

- Переводы средств знакомым;

- Пополнение своего телефона и других телефонов;

- Участие в программе под названием «Спасибо»;

- Получение стипендии;

- Использование для начисления социальной помощи или заработанных средств;

- Интегрирование карты с электронными кошельками.

Как проверить баланс?

Проверить баланс держатели молодежной карты от Сбербанка могут любым удобным способом:

- В банкомате;

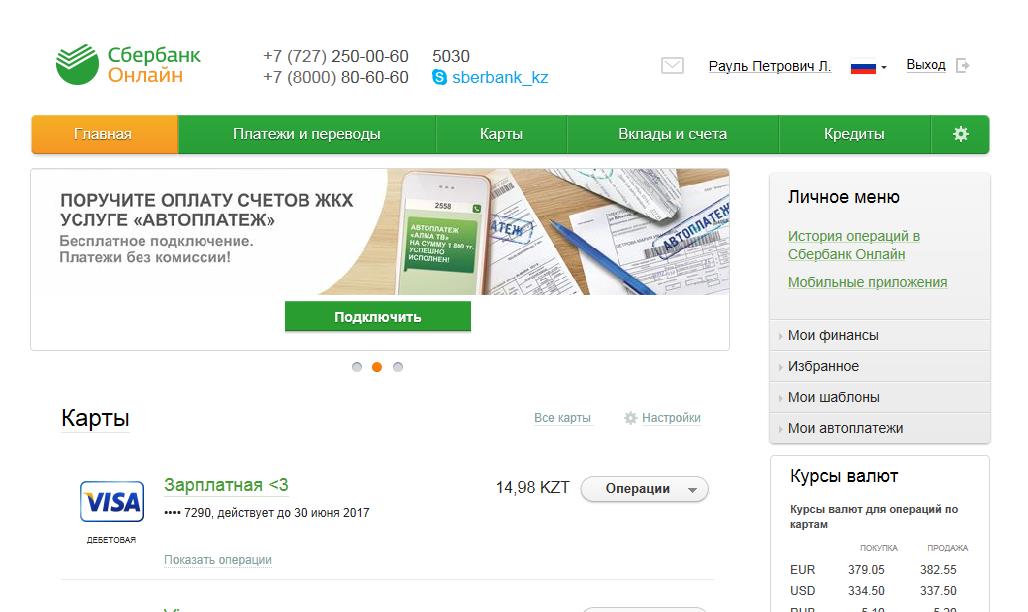

- Через Сбербанк Онлайн;

- С помощью СМС;

- В отделении банка.

Если сотовый телефон подключен к Мобильному банку, сделать это проще всего, отправив СМС на номер 900. Текст сообщения должен содержать слово БАЛАНС (или Остаток, OSTATOK, BALANCE) и последние 4 цифры номера карточки. Еще можно:

Как посмотреть историю операций по карте?

Проверка баланса иногда заставляет задуматься куда ушли деньги с карты или почему на счете стало больше финансов. Понять, на что были потрачены деньги и откуда поступления можно, выполнив такую операцию, как «просмотр истории».

- Зайдите в личный кабинет на сайте;

- Откройте раздел Карты;

- Рядом с каждым продуктом будет надпись «Операции»;

- В меню вы также увидите справа пункт «История операций Сбербанк Онлайн»;

- Перед вами появится список последних операций.

История может быть получена в банкомате, оборудование показывает 10 последних операций. Правда, устройство не показывает место совершения операции, а лишь сумму и дату.

- Вставьте карту в устройство и наберите ПИН;

- Выберите пункт «История и сервис»;

- Откройте «История карты».

Как перевести деньги?

Перевести деньги с Молодежной карточки Сбербанка можно любым способом, предусмотренным для дебетовых карт этого банка. К примеру:

- Через банкомат;

- С помощью телефона и Мобильного банка;

- Через Сбербанк Онлайн;

- В кассе банка;

- Через сервис Тинькофф и др.

Если предполагается перевод небольшой денежной суммы (до 8000 рублей) другому клиенту Сбербанка можно отправить смс на номер 900. В тексте сообщения укажите: ПЕРЕВОД номер телефона получателя сумму.

Если получатель денег клиент другого банка, перевести деньги с помощью Мобильного банка нельзя. Сделать это можно через интернет-банкинг, банкомат, кассу банка, интернет-сервисы и т.д. Комиссия за переводы с карты Сбербанка на карту другого банка фиксированная 1,5%. А максимальная и минимальная сумма зависит от вида карточки и выбранного способа.

Как пополнить баланс телефона?

Держатель банковской карты «Молодежная» от Сбербанка может пополнить баланс своего телефона или чужого несколькими способами. Проще всего перевести деньги с карты на телефон через смс.

- Чтобы оплатить свой телефон, нужно набрать *900*100#. Здесь 100 – это сумма пополнения. Нажмите на вызов.

- Оплатить любой другой телефон можно с помощью следующей команды: *900*9xx1234567*100# и вызов. 9xx1234567 – это номер телефона, а 100 – сумма.

Также можно набрать в поле для смс «Автоплатеж» и сумму, на которую нужно пополнить ваш счет телефона, когда на балансе останется 30 рублей. (Настроить Автоплатеж чужого телефона таким образом нельзя!).

Как пользоваться картой

Имеется несколько моментов и положений, дающих объяснение, как получить дополнительную карту от Сбербанка для ребенка, а также использовать этот пластик.

К слову, это имеет отношение к классическим транзакциям, таким как внесение либо получение денег, о безопасности применения карты.

Пополнение

Внести финансы на дебетовую карту можно различными путями. Тут, имеется ввиду пополнение наличными в устройстве АТМ либо перечисление электронных средств с баланса телефона, с онлайн-кошелька либо с карточки опекуна. Как правило, средства поступают мгновенно, но бывают исключения. При возникновении сложностей, родители вправе направиться в представительство Сбербанка для решения проблем.

Снятие денег

По той причине, что расчетная карта для детей функционирует по аналогии с главной, получение с нее денег допускается. Чтобы совершить это действие, ребенку стоит придерживаться стандартных действий.

Как получать информацию по операциям

Имеются некоторые дополнительные опции, которые активируются в автоматическом порядке при подаче заявки на изготовление дополнительного пластика.

Среди них и подключаются и подобные услуги:

- как только выдана карта, банковская организация отправляет на e-mail пользователя ежемесячный отчет по платежному инструменту;

- во время подключения мобильного банка на телефон ведутся рассылки текстовых смс по выполненным операциям;

- запросить возможно в личном кабинете за любой интересующий период, без комиссии;

- направиться за отчетом в офис Сбербанка.

Запросить сведения по расходным операциям по карте возможно за любой период и время.

Безопасность при применении

У дополнительной карты для ребенка от Сбербанка есть достоинства, однако следует учесть, что передается она в руки ребенка. Во избежание ошибок во время применения, родителям следует объяснить, как использовать пластик, вернее привести ряд нюансов:

- передавать карточку третьим лица не разрешено, в лучшем случае держать ее в безопасном месте;

- не предоставлять ПИН-код и не писать его на самом пластике;

- все операции по платежному инструменту должны совершаться при присутствии ребенка;

- нельзя использовать сервисы иных лиц, при возникновении проблем;

- квитанции рекомендуется ликвидировать;

- бережно пользоваться продуктом, чтобы не сломать.

Оптимальным будет если во время трудностей при пользовании ребенок свяжется с родителем.

Лимиты и ограничения

Основным нюансом является то, что опекуны по понятным обстоятельствам не желают передавать детям полноценный доступ ко всем финансам. Поэтому следует наложить некоторые ограничения. Например, у отца на карте сумма в размере 30 тысяч рублей, а в пользование ребенку предоставляется 1 тысяча рублей. Следовательно, используя эту тысячу ребенок не сможет больше расходовать средства.

Важно! Лимиты обновляются в первый день каждого месяца. Установить ограничение в необходимом объеме возможно только в офисе Сбербанка, направившись к специалисту

Как пополнить?

- Безналичные перевод со своей основной карты Сбербанка:

- через личный кабинет в интернете;

- с помощью мобильного приложения «Сбербанк Онлайн» для смартфонов;

- посредством СМС-сервиса «Мобильный банк»;

- с помощью банкомата или платежного терминала.

- Внесение наличных на счет карты ребенка в платежном терминале или банкомате с функцией приема наличных.

- Безналичный перевод с карты стороннего банка. В данном случае необходимо будет указать реквизиты территориального банка Сбербанка России, выпустившего карту. В назначении платежа должны быть указаны ваши ФИО, номер карты и номер счета карты. Деньги будут зачислены на счет не позднее следующего рабочего дня с даты поступления средств в отделение Сбербанка России.

- Через специальные сервисы «MasterCard MoneySend» и «Visa Direct».

- Пополнение карты в отделении Сбербанка при помощи сотрудников и консультантов.

Для перевода достаточно указать номер карты, которую нужно пополнить.

Кто может оформить молодежную карту сбербанка и какие преимущества она дает

Карту Молодежная могут получить только лица с российским гражданством и паспортом.

Для заявки на выпуск пластика не потребуется дополнительных документов. Достаточно, чтобы клиенту исполнилось 14 лет и он самолично заполнил анкету.

Выпуск пластика подразумевает специфичные предложения для разных возрастных групп:

- 14+ (14-25 лет): вклады; страховка;

- 18+ (18-25 лет): вклады, кредиты, страховая защита средств;

- 21+ (21-30 лет): вклады, кредиты, ипотека, защита средств, выпуск кредитной карты «Молодежная».

В каждом конкретном случае условия вкладов и кредитов будут разными. Граждане до 18 лет могут открыть вклад, привязанный к пластику. Проценты по нему можно будет получить только в отделении банка.

При наступлении совершеннолетия и наличии постоянного места работы (непрерывный стаж 3 месяца) молодые люди могут воспользоваться кредитом, который также будет привязан к счету. Его сумма может достигать 3 млн. руб. при ставке 13,9% (по состоянию на 2019 г.).

«Тинькофф Джуниор»

«Тинькофф Джуниор» рассчитана на детей 6-14 лет и выпускается по соглашению с платежной системой MasterCard. Если взрослые члены семьи еще не стали клиентами этого банка, им оформят Tinkoff Black. При заказе детской карты на сайте банка в рамках специальной акции за обслуживание счета родителя платить не нужно. Получается, что и ребенок, и родитель получают карточки от банка с пожизненным бесплатным обслуживанием и возможностью зарабатывать кэшбэк на покупках.

Мобильное приложение «Тинькофф Джуниор»

Управление счетом ребенка будет доступно в родительском приложении. Доступ откроют сразу после оформления заявки на эмиссию. После того как ребенок зарегистрируется в приложении «Тинькофф Junior», в личном кабинете родителя появится кнопка «Задания», через которую малышу можно предложить выполнить определенные задачи за денежное вознаграждение. В родительском приложении есть возможность установки запрета на интернет-покупки.

В детском приложении каждый день публикуют новые истории, благодаря которым подрастающее поколение осваивает азы финансовой грамоты, узнает, что новенького приготовил для них банк, куда можно сходить отдохнуть.

А еще юные пользователи могут направить запрос другим людям (родителям, родственникам) на оплату определенной покупки. Получателей (их может быть до 15 человек) ребенок выбирает из списка контактов, записанных в памяти телефона. Адресатам останется только оплатить покупку. Клиенты Tinkoff получат полноценный счет, а те, кто обслуживается в других банках, — ссылку на форму расчета.

Плюсы и минусы

Преимущества продукта:

- можно оформить заявку на выпуск онлайн;

- через 2 дня после подачи заявления карту и документы к ней привезет курьер. Услуга бесплатная;

- к карточке прилагается счет-копилка. Ее пополняют переводами, в том числе, со счета карты «Тинькофф Джуниор». На остаток начислят 3,5% годовых.

Недостатки:

- ребенку откроют только рублевый счет;

- у ребенка может образоваться технический овердрафт, но проценты на него не начисляют;

- есть месячный лимит на кэшбэк — 6 000 баллов. Партнеры также вправе накладывать собственные ограничения, например, по количеству покупок, участвующих в акциях, или по общей сумме счета.

Финансовый вопрос по карте Джуниор

Для детей Tinkoff разработал дружелюбный тарифный план:

- перевод с родительского счета на детский — без комиссионного сбора;

- обслуживание — 0 ₽;

- бесплатное СМС-информирование;

- пополнение через устройства самообслуживания Tinkoff бесплатно. Если пользоваться услугами партнеров банка, то комиссию не берут при условии соблюдения месячного лимита в 20000 ₽. При его превышении удержат 2% с сумм сверх указанной;

- внутрибанковские переводы, оформленные через приложение, бесплатны. Безвозмездно можно перечислять деньги клиентам других банков, если для идентификации адресата используется его телефон. Если при переводе указать номер банковской карты, то при соблюдении лимита в 5000 ₽ в месяц комиссию не возьмут. Со сверхлимитных транзакций удерживают 1,5% (минимум 30 ₽);

- не берут комиссионный сбор и при получении наличности в пределах 20000 ₽ в месяц. Условия оказания услуги актуальны для банкоматов «Тинькофф» и его партнеров. Если лимит превышен, комиссия составит 2% (минимум 90 ₽) с суммы сверх упомянутой.

У «Тинькофф» для детей создана хорошая премиальная программа. Она отличается от той, что предлагается взрослым клиентам. Максимальный кэшбек — до 30%.

Преимущества и недостатки

- Карта обеспечивает безопасность наличных денежных средств от утраты, воровства. Ведь очень часто старшеклассники могут забирать у младших деньги, а с картой это сделать не получится. Так же ребенок может потерять наличность, ввиду своей забывчивости и подвижности.

- Вы сможете контролировать расходы своего ребенка, знать какие покупки, когда и где он совершает. Вы можете подключить смс уведомление о снятии наличности либо совершении покупки. В личном кабинете Онлайн Сбербанк вы можете отследить какие покупки и где совершил ваш ребенок, чего нельзя сделать и проконтролировать, выдавая ему наличные деньги на карманные расходы. В опциях настройки расхода средств по дополнительной детской банковской карте вы можете установить лимит расхода на день или же месяц.

- Если вы отправили ребенка отдыхать в детский лагерь или же к родственникам, то в любое время можете пополнить счет банковской карточки, как и писалось выше, расходы будут у вас полностью под контролем.

Помимо плюсов, подобная банковская карта имеет и определенные минусы:

Карточка так же с легкостью может быть утеряна или выйти из строя по объективным причинам, либо в результате неправильной эксплуатации.

Минусы дебетовой детской карты

- Ребенок может поделиться пин-кодом и другими секретными данными со сторонними людьми, которые не преминут ими воспользоваться;

- Если у вас не установлены лимиты, существует вероятность, что ваше чадо потратит денег больше, чем это допустимо.

Заключение

Экспертное мнение

Наличие банковской карты у ребенка помогает ему стать не только самостоятельным, но и финансово грамотным человеком. Ведь этому не научат в школе. А в будущем он сможет с легкостью разбираться в денежных вопросах.

Как это работает? Изначально ребенок понимает, что у него имеется определенный лимит на день, неделю или месяц. Он также знает, что родители в курсе всех его расходов — они в любой момент могут проверить, на что именно потрачены деньги, где и когда. Появляется ответственность, маленький держатель карты начинает рассчитывать суммы, которые ему необходимы, чтобы не «лезть в долги» и при этом комфортно себя ощущать, не выпрашивая каждый раз деньги у мамы и папы.

Перед тем, как дать ребенку карту, заранее объясните ему все нюансы ее использования:

- Расскажите подробно о плюсах и минусах карты. Спросите, что для него лучше – наличные или карта

- Вместе представьте: если бы у ребенка была крупная сумма на счету, как бы он ее распределил и на что бы потратил

- Научите ребенка откладывать деньги на счет-копилку — такие есть почти у всех детских карт

- Предложите в течение недели самостоятельно следить за своими расходами

- Если деньги закончились раньше времени — не спешите пополнять счет. Сначала помогите разобраться, почему он так много тратит

Анастасия Чанцева

Известия, Вечерняя Москва

После оформления детской дебетовой карты не забудьте объяснить ребенку правила ее использования. Научите его основам безопасного использования – не сообщать никому PIN-код и SMS-пароли, хранить карточку в надежном месте, не оплачивать ей покупки в подозрительных магазинах и сайтах. Если с карточкой что-то случится, ребенок должен немедленно позвонить родителю и сказать, что произошло. Собственная дебетовая карта станет не только удобным способом оплаты покупок для ребенка и удобным инструментом контроля над расходами для родителя, но и хорошим способом объяснить сыну или дочери правила обращения с деньгами. Ребенок будет учиться контролировать свои траты и следить за ними, отвечать за деньги, которые вы ему доверяете, правильно и аккуратно обращаться с самой карточкой. Эти умения пригодятся ему в будущем – во взрослой жизни.

Перед оформлением детской дебетовой карты обратите внимание на такие условия:

| Название, банк, платежная система | В каком возрасте можно оформить | На кого оформляется | Стоимость обслуживания |

| Детская карта (Райффайзенбанк) — MasterCard | с 6 лет | на имя ребенка с привязкой к родительскому счету, после 14 лет — к личному счету ребенка | 490 рублей в год, до 14 лет — бесплатно |

| Тинькофф Джуниор (Тинькофф) — MasterCard | с 8 до 14 лет | на имя ребенка с привязкой к родительскому счету | включена в стоимость родительской карты |

| Почта Банк Младший — Visa | с 8 до 14 лет | на имя ребенка с привязкой к родительскому счету | бесплатно |

| Халвенок (Совкомбанк) — MasterCard | с 6 лет | на имя ребенка с привязкой к родительскому счету, после 14 лет — к личному счету ребенка | бесплатно |

| Детская карта (Альфа-Банк) — MasterCard | c 7 лет | на имя ребенка с привязкой к родительскому счету, после 14 лет — к личному счету ребенка | бесплатно |

| СберKids (Сбербанк) — MasterCard | c 7 до 14 лет | на имя ребенка с привязкой к родительскому счету | бесплатно |

| Тинькофф Блэк (Тинькофф) — Visa, MasterCard, МИР | с 14 лет | на имя ребенка с привязкой к личному счету | бесплатно до достижения совершеннолетия, далее — 99 рублей в месяц |

| Польза (Хоум Кредит) — Visa | с 14 лет | на имя ребенка с привязкой к личному счету | бесплатно |

| Банк в кармане Молодежный (Русский Стандарт) — MasterCard | с 14 до 17 лет | на имя ребенка с привязкой к личному счету | 499 рублей в год |

| Молодежная (Сбербанк) — Visa, MasterCard | с 14 лет | на имя ребенка с привязкой к личному счету | 150 рублей в год |

| Дебетовая (Райффайзенбанк) — Visa, MasterCard | с 14 лет | на имя ребенка с привязкой к личному счету | до 708 рублей в год |

Детская или подростковая дебетовая карта — это удобный инструмент, который поможет ребенку удобно распоряжаться карманными или заработанными деньгами, и учиться финансовой грамотности. Желательно, чтобы такая карта была удобной не только для ребенка, но и для родителя. Хорошим вариантом будет карточка с недорогим или бесплатным обслуживанием, инструментами для контроля над расходами и простой бонусной программой.

Для детей младше 14 лед наиболее удобной будет детская карта от Райффайзенбанка или Тинькофф Джуниор, для подростков — Тинькофф Блэк или Польза. Эти карты недорого обслуживаются, быстро выпускаются и предусматривают бесконтактную оплату. У карты Райффайзена можно отметить свою программу обучения финансовой грамотности, а у карты Тинькофф — кэшбэк и проценты на остаток.

Итоговое сравнение дебетовых карт в Москве

| Дебетовые карты Москва |

Открытие | Обслуживание | % на остаток | ||||

|---|---|---|---|---|---|---|---|

| 1 | Тинькофф (Tinkoff Black) | 10 | 10 % | ||||

| 2 | Газпромбанк (Умная карта Visa Gold) | 6 | 6 % | ||||

| 3 | Альфа-Банк (Альфа-Карта) | 7 | 7 % | ||||

| 4 | Открытие (OpenCard) | 500 | 500 руб. | 5.8 | 5.8 % | ||

| 5 | Росбанк (Можно все) | 6 | 6 % | ||||

| 6 | Сбербанк (СберКарта Молодежная) | 150 | 150 руб. | ||||

| 7 | Открытие (Лукойл Премиум) | ||||||

| 8 | Локо-Банк (Простой доход) | 5.25 | 5.25 % | ||||

| 9 | Сбербанк (Классическая с индивидуальным дизайном) | 500 | 500 руб. | 750 | 750 руб. | ||

| 10 | ВТБ (Мультикарта) | 4.5 | 4.5 % | ||||

| 11 | Альфа-Банк (Пятерочка) | 7 | 7 % | ||||

| 12 | Тинькофф (S7 Black Edition) | ||||||

| 13 | Восточный Банк (ВостОк) | 500 | 500 руб. | 1800 | 1 800 руб. | 5.5 | 5.5 % |

| 14 | Тинькофф (S7 World) | ||||||

| 15 | Тинькофф (Tinkoff Black Edition) | 3.5 | 3.5 % | ||||

| 16 | ВБРР (Visa Classic) | 700 | 700 руб. | ||||

| 17 | Сбербанк (Аэрофлот) | 900 | 900 руб. | ||||

| 18 | Росгосстрах Банк (Активная) | 4.5 | 4.5 % | ||||

| 19 | МТС Банк (МТС Деньги Weekend) | 299 | 299 руб. | 6.5 | 6.5 % | ||

| 20 | Россельхозбанк (Пенсионная Мир) | 4 | 4 % | ||||

| 21 | МТС Банк (МТС Премиум Деньги) | 1000 | 1 000 руб. | 3 | 3 % | ||

| 22 | Сбербанк (Аэрофлот Gold) | 3500 | 3 500 руб. | ||||

| 23 | QIWI (Виртуальная карта) | ||||||

| 24 | QIWI (Visa PayWave+) | 249 | 249 руб. | ||||

| 25 | Сбербанк (СберКарта для пособий и пенсии) | ||||||

| 26 | Россельхозбанк (MasterCard Gold) | 32000 | 32 000 руб. | 2000 | 2 000 руб. | 3 | 3 % |

| 27 | Промсвязьбанк (В движении) | 4 | 4 % | ||||

| 28 | ОТП Банк (ОТП Сбережения) | 5 | 5 % | ||||

| 29 | ВБРР («Вокруг света» World Black Edition) | 6000 | 6 000 руб. | ||||

| 30 | ВБРР (Вокруг света World) | 6000 | 6 000 руб. | ||||

| 31 | ВБРР (Каникулы World Black Edition) | 6000 | 6 000 руб. | ||||

| 32 | ВБРР (Каникулы World) | 6000 | 6 000 руб. | ||||

| 33 | ВТБ (Зарплатная Мультикарта) | 4.5 | 4.5 % | ||||

| 34 | Ак Барс Банк (Evolution) | 948 | 948 руб. | 5 | 5 % | ||

| 35 | Сбербанк (Моментальная) | ||||||

| 36 | Зенит (Карта привилегий ТП Оптимальный) | 600 | 600 руб. | 5.5 | 5.5 % | ||

| 37 | СДМ Банк (Премиальная MasterCard World Elite) | 6000 | 6 000 руб. | 4 | 4 % | ||

| 38 | ВБРР (К высоте) | 700 | 700 руб. | 4.5 | 4.5 % | ||

| 39 | Россельхозбанк (Капитал Instant Issue) | 200 | 200 руб. | ||||

| 40 | ВТБ (Мультикарта Тройка) | 4.5 | 4.5 % | ||||

| 41 | Россельхозбанк (Капитал) | 300 | 300 руб. | 3 | 3 % | ||

| 42 | Металлинвестбанк (Visa Platinum и MasterCard Gold) | 190 | 190 руб. | 5.7 | 5.7 % | ||

| 43 | СДМ-Банк (Классическая Visa Classic) | 600 | 600 руб. | 4 | 4 % | ||

| 44 | СДМ-Банк (Золотая MasterCard Gold) | 2400 | 2 400 руб. | 4 | 4 % | ||

| 45 | СДМ Банк (Платиновая) | 4500 | 4 500 руб. | 6 | 6 % | ||

| 46 | Тинькофф (All Games) | 3.5 | 3.5 % | ||||

| 47 | Россельхозбанк (Карта МИР с транспортным приложением «Тройка») | 200 | 200 руб. | ||||

| 48 | Россельхозбанк (Россельхозбанк-Роснефть) | ||||||

| 49 | Россельхозбанк (Индивидуальная зарплатная карта) | ||||||

| 50 | Фора-Банк (Щедрое солнце) | 720 | 720 руб. | ||||

| 51 | Газпромбанк (Тройка) | 60 | 60 руб. | ||||

| 52 | Газпромбанк (ХК СКА) | 750 | 750 руб. | ||||

| 53 | Газпромбанк (Карта с индивидуальным дизайном) | 1300 | 1 300 руб. | ||||

| 54 | Газпромбанк (Моментальные) | ||||||

| 55 | Россельхозбанк (Panasonic) | ||||||

| 56 | Газпромбанк (МИР) | 1000 | 1 000 руб. | ||||

| 57 | Генбанк (Моя карта) | 3.2 | 3.2 % | ||||

| 58 | Центр-Инвест (Пенсионная карта) | 4 | 4 % | ||||

| 59 | ВБРР (MasterCard Gold) | 2600 | 2 600 руб. | ||||

| 60 | Банк Финсервис (Стандартная) | 1500 | 1 500 руб. | ||||

| 61 | Россельхозбанк (Капитал Gold) | 2000 | 2 000 руб. | 3 | 3 % | ||

| 62 | Евроальянс (МИР) | 3 | 3 % | ||||

| 63 | Примсоцбанк (Социальная карта «Приморец») | 4 | 4 % | ||||

| 64 | Банк Реалист (Visa Gold Статус) | 3000 | 3 000 руб. | ||||

| 65 | Открытие (Карта болельщика) | ||||||

| 66 | Россельхозбанк (Путевая) | ||||||

| 67 | Россельхозбанк (Амурский тигр) | 600 | 600 руб. | ||||

| 68 | Россельхозбанк (Капитал Platinum) | 4500 | 4 500 руб. | 3 | 3 % | ||

| 69 | ВБРР (Капитал Platinum) | 6000 | 6 000 руб. |

Этапы получения дебетовой карты

1Выберите подходящий банк

2Нажмите кнопку «Оформить»

3 Заполните заявку на сайте банка