Финансовые пирамиды: куда можно слить деньги в 2021 году

Содержание:

- Почему люди несли последние сбережения и брали кредиты, чтобы вложить в финансовые пирамиды

- “Муравьиные фермы” – уникальная реализация пирамиды

- Не верить красивым обещаниям

- Пирамидальная схема

- Самые известные в России финансовые пирамиды

- Пирамиды из 90-х

- Что такое Finiko?

- Крупные финансовые пирамиды: ТОП 5

- Многоуровневая финансовая пирамида

- Матричная финансовая пирамида

- Известные пирамиды, основанные в 80-х годах

- Что происходит сейчас?

Почему люди несли последние сбережения и брали кредиты, чтобы вложить в финансовые пирамиды

Основатели «Финико» и «Антарес Трейд» действовали по старой, но, похоже, абсолютно беспроигрышной формуле. Конечно, 600% инвесторам уже не обещали, а вот новую машину почти даром, или квартиру за 35% стоимости просто гарантировали.

При этом хорошо обученные менеджеры проникновенно объясняли, что в их компании деньги абсолютно застрахованы, и просили не доверять компаниям, в которых вклад нельзя забрать по своему желанию.

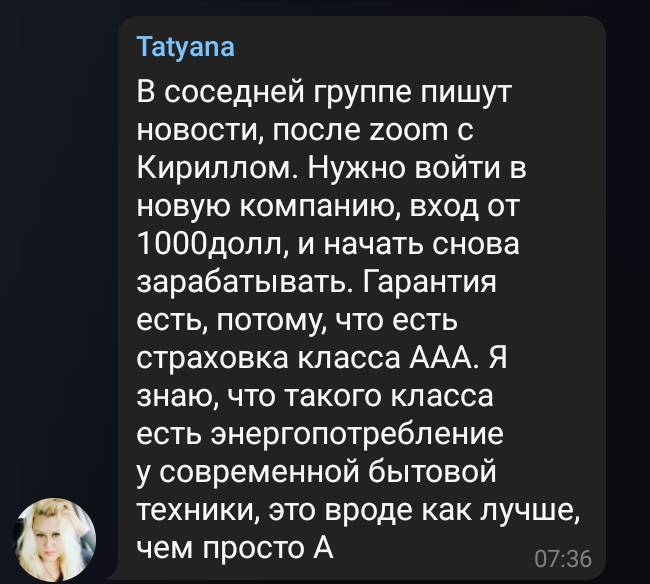

Будущая миллионерша на полном серьезе делилась в соцсетях информацией, что в компании «Финико» есть страховка класса АА, как у её холодильника. Тут же появились группы, в которых избранным обещали “спасти” их средства. “Деньги есть, но не для всех”, самый популярный девиз подобных аккаунтов.

Заинтересовать человека, у которого средняя зарплата и при этом куча кредитов, оказывается, совсем не сложно. Сначала распространяются слухи. Например — “моя подруга, соседка, одноклассница решила все свои материальные проблемы. Мол они с мужем вообще уволились со своих работ и теперь не знают, куда поехать отдыхать — на Бали или Мальдивы.” “Из тумана” возникает мать, которая тянула детей после развода и не знала, как прокормить семью. И вот, она уже планирует покупку нового дома, с бассейном и двумя гаражами.

Одними историями доверия не завоевать, поэтому среди всех инвесторов действительно есть процент тех, кто смог купить престижный автомобиль или квартиру в центре города

Когда такое “экономическое чудо” происходит с вашим родственником или знакомым, рушатся барьеры осторожности, а здравый смысл отступает под напором “железных аргументов”и возникает резонный вопрос: “ А чем я хуже?”

И вот уже потянулась вереница из желающих “получать пассивный доход”, “закрыть кредиты”, “купить квартиру почти даром”. Одни относились к вложениям, как к рулетке, понимая, что рискуют. Другие, закладывали жилье, рассчитывая быстро отдать не только этот кредит, но и выбраться из круга долгов и финансовых проблем.

“Муравьиные фермы” – уникальная реализация пирамиды

Для Китая с его кардинальными мерами борьбы с разного рода преступниками появление мошеннических организаций является редкостью. Это и удивляет аналитиков, исследующих появление и работу в конце 90-х крупнейшей в стране финансовой пирамиды, созданной китайским бизнесменом Ван Фэном.

Творение Ван Фэна действительно уникально по своей внешней оболочке, которая маскировала пирамиду. С виду деятельность и доход были обоснованными, логичными и, главное, легальными. В проекте реализовывался бизнес по выращиванию муравьёв для фармацевтической промышленности.

Муравьиные фермы Ван Фэна

Муравьиные фермы Ван Фэна

Принцип финансовой пирамиды “Муравьиные фермы” такой:

в рекламе предлагалось вкладчикам приобрести полный комплект муравьиного инкубатора стоимостью $1 500. Здесь присутствовали технические элементы, а также какое-то количество личинок целебных насекомых;

покупая набор, инвестор должен был лишь собрать ферму, по инструкции получить первое потомство и дальше только кормить муравьёв

Поддержка должных условий гарантировала их самостоятельное размножение, но самое важное – это 35-60% годового дохода;

через каждые 12 недель помощники Ван Фэна объезжали “фермеров” и скупали излишек ценных насекомых, создавая таким образом прибыль с вложений. Параллельно кому-то продавали дополнительные фермы или личинки, так как бизнес казался полностью реальным из-за хорошо сформированной легенды про дорогие лекарственные вещества в муравьях;

каждый инвестор, успешно выполнявший план по выращиванию насекомых, спустя 14-15 месяцев полностью возвращал задействованный капитал

Также он получал 30-35% чистой прибыли сверху – для Китая это немалые деньги. Потом формировался только доход;

всё шло великолепным образом, пока о чудесных муравьях не прознали представители настоящей фарминдустрии. Проведённые тесты и анализы доказали выдуманный миф о полезных свойствах насекомых. Следователи быстро раскрыли суть финансовой пирамиды с муравьиными фермами и Ван Фэна арестовали. Его имущество было распродано согласно законным нормативам, деньги конфискованы, но никому из вкладчиков никаких возвратов не произведено.

Масштаб “муравьиной аферы” по меркам Китая небольшой – 1 миллион человек. Но вот оборот в $2 млрд позволил правоохранительным органам квалифицировать деятельность Ван Фэна, как крупное мошенничество. Из-за этого предпринимателя казнили в 2007-ом.

Не верить красивым обещаниям

Так как же не стать жертвой не только финансовых пирамид, но и в принципе сомнительных финансовых организаций? В первую очередь нужно проверить лицензию и посмотреть на историю компании, подчеркивает Вячеслав Абрамов. По его словам, если компания была образована совсем недавно, то это может быть своеобразным звоночком.

— Помимо этого, естественно, нужно смотреть на то, где была зарегистрирована компания — если на территории РФ, то это хотя бы гарантирует некую юридическую защиту. Если компания не зарегистрирована в России или не имеет здесь представительств, то, соответственно, есть риск того, что вы просто не будете иметь никакой юридической защиты, так как в этом случае нужно будет лететь в другую страну, чаще всего это Кипр либо Амстердам и Лондон. Также нужно обязательно изучать регламент компании, особенно часть о том, как выводить денежные средства, на каких условиях. И конечно, необходимо почитать отзывы о компании в интернете.

Обычно эти пирамиды в среднем существуют от трех месяцев до года: в это время они активно себя рекламируют, набирают клиентов и в один прекрасный момент полностью закрываются и пропадают.

— Если есть некие подозрения и сомнения в том, а не вложили ли вы средства в сомнительную организацию, нужно сразу же выводить деньги. Вероятность того, что это увенчается успехом, присутствует, но, как правило, как раз когда люди начинают резко выводить свои деньги, то уже на этом этапе они начинают встречать сопротивление. Уже в этом случае нужно быстрее бежать в правоохранительные органы и писать заявление, — добавляет Абрамов.

Вклады на ветер

Фото: ИЗВЕСТИЯ/Дмитрий Коротаев

Фото: ИЗВЕСТИЯ/Дмитрий Коротаев

Уголовная ответственность за создание финансовых пирамид была введена в России в 2016 году (раньше их создатели проходили по статье «Мошенничество»). По закону таковой считается деятельность по привлечению денег у населения и компаний, при которой выплата доходов происходит исключительно за счет вложенных средств новых участников. Если организатору финансовой пирамиды удалось привлечь таким способом более 1,5 млн рублей, то ему грозят санкции в виде штрафа в 1 млн рублей, либо принудительные работы на срок до четырех лет, либо лишение свободы на тот же срок с ограничением свободы на срок до года или без такового.

При привлечении денег в пирамиду в особо крупном размере (свыше 6 млн рублей) наказание ужесточается. В этом случае создателю пирамиды придется заплатить от 1,5 млн рублей, либо провести пять лет за принудительными работами, либо сесть в тюрьму на срок до шести лет.

Однако, отмечает Дмитрий Голубовский, к сожалению, вряд ли финансовые пирамиды когда-либо полностью прекратят свое существование. По его словам, всегда будут люди, во-первых, азартные, а во-вторых, некомпетентные, которые могут поверить в то, что действительно можно заработать деньги быстро и без риска.

Самое неприятное здесь то, что если вы попытаетесь с этим бороться путем ужесточения регулирования, пострадают вполне нормальные организации, подчеркивает он.

Вклады на ветер

Фото: ИЗВЕСТИЯ/Зураб Джавахадзе

Фото: ИЗВЕСТИЯ/Зураб Джавахадзе

— Те же микрофинансовые организации — это абсолютно легальные формы бизнеса, но эту обертку можно использовать для мошенничества. Регулятор, даже понимая, что он имеет дело с мошенничеством, не может его закрыть сразу, потому что для того, чтобы кого-то закрыть, необходимо накопить материал, возбудить дело, начать проверку и т.д. Это не моментально происходит, поэтому всегда эти проекты получают развитие хотя бы в течение нескольких месяцев.

Пирамидальная схема

Пирамидальная схема – это модель получения прибыли за счёт привлечения новых участников. Но ведь и финансовая пирамида приносит доход точно так же? Именно поэтому эти два понятия часто путают. Объясняем разницу. Организаторы финансовой пирамиды говорят, что вы заработаете на своих инвестициях. На самом деле деньги придут от вступивших после вас. Пирамидальная схема сразу заявляет о том, что ваши доходы зависят только от других участников. И активно призывает каждого приглашать новых клиентов, давая небольшие деньги только за новичков.

Чувствуете, где подвох? Чтобы обеспечить деньгами всех вкладчиков, количество людей должно быть бесконечным! Рано или поздно приток новых членов заканчивается. Когда вся схема рушится, по-настоящему большие деньги остаются только у “верхушки”.

Самые известные в России финансовые пирамиды

Среди наиболее знаменитых финансовых пирамид известны следующие:

- МММ – компания была зарегистрирована в 1993 году, а в 1994 году выпустила более миллиона акций. Компания покупала акции обратно по более высокой цене, нежели продавало. Число вкладчиков постоянно росло. Вскоре основатель МММ Сергей Мавроди был арестован, а сама компания признана банкротом.

- Властилина – финансовая пирамида, действовавшая в России с 1992 по 1994 годы. Работала по типичной схеме, когда организаторы получают деньги с новых вкладчиков, часть средств отдавая тем участникам, кто вложился раньше, для поддержания видимости честной деятельности. Пирамида обманула вкладчиков на сумму более 500 млрд руб.

- Чара – российский банк, основанный в 1993 году. С самого начала осуществлял банковские операции, не имея лицензии (хотя впоследствии получил ее), принимал вклады под высокий процент и одновременно выводил средства за границу. В последние годы деятельности, начиная с 1994 года, превратился в классическую финансовую пирамиду.

- Кэшбери – один из наиболее громких российских примеров последних лет. Компания была признана финансовой пирамидой в 2018 году. Не вела никакой реальной деятельности, но обещала вкладчикам доходность до 600%. От действий Кэшбери пострадало несколько десятков тысяч человек.

Пирамиды из 90-х

«Европейский королевский клуб»

Основатели финансовой пирамиды «Европейский королевский клуб»

- Для участия в клубе предлагалось купить письмо, которое стоит расценивать как акцию. Стоимость – 1 400 франков. Заработок после получения ценной бумаги – 200 франков каждый месяц. То есть всего через год первоначальный взнос практически умножался в 2 раза.

- Одной из первых финансовых пирамид 90-х годов удалось привлечь более 94 тысяч вкладчиков, которые «пожертвовали» организации около полутора миллиардов франков.

- Но позже организаторы перестали платить, а потом ими заинтересовались в компетентных органах. В результате организатора известной финансовой пирамиды отправили в тюрьму на 8 лет, а подельников – на 4,5 года.

«Властилина»

Валентина Соловьева – основательница «Властилины»

- Первыми вкладчиками стали сотрудники компании, которые были приняты на работу в организацию. Им пришлось вложить около 4 миллионов деноминированных рублей, чтобы уже через неделю получить новый «Москвич». И обещание было выполнено.

- В итоге организатору одной из первых финансовых пирамид 90-х годов поверило около 16,5 тысяч человек, которые суммарно инвестировали порядка 535 миллиардов деноминированных рублей. Сама Соловьева заявила, что установленная следствием сумма отличается от реальной в сотни раз.

- Это не самая известная финансовая пирамида, так как ее размах далек от того же «МММ», но организатор отправился в тюрьму на 7 лет, а все имущество было конфисковано в пользу пострадавших.

«Хопер-Инвест»

Один из филиалов пирамиды Хопер-Инвест

- Когда срок договора заканчивался, участник отказывался от своей доли, получая полную сумму вклада, а также процент, который достигал 270% годовых. Из-за того, что это лишь крупнейшая финансовая пирамида, а не инвестиционный фонд, достаточно скоро участники перестали получать свои деньги.

- За все время руководителями одной из первых финансовых пирамид удалось заработать около 500 миллионов долларов. Вкладчикам вернули только 8 миллионов неденоминированных рублей.

- Организатор отправился в тюрьму на 8 лет, подельникам же удалось избежать наказания.

«Муравьиные фермы» Ван Фэна

Самая известная китайская финансовая пирамида

- Так, обманутым вкладчикам продавались муравьиные фермы, каждая из которых стоила 1,5 тысячи долларов. Инвестору оставалось только кормить новых «домашних питомцев» и обеспечивать им должный уход.

- Каждые три месяца организаторы одной из первых финансовых пирамид 90-х годов забирали муравьев и привозили новых. По легенде «готовые» насекомые вырабатывали полезные вещества, которые можно применить для очень дорогих лекарственных средств.

- Если вкладчик справлялся с поставленной задачей, то уже через 14 месяцев он получал первоначальные инвестиции и 30% сверху. Это достаточно солидная плата за подобные услуги.

- Но вот когда одна из самых известных финансовых пирамид стала терять обороты, а полезность насекомых была признана выдуманной, организатора арестовали, а все его имущество было распродано на аукционе.

- За махинации в особо крупном размере Ван Фэна казнили, но перед этим он заработал около 2 миллиардов долларов.

Что такое Finiko?

На одном из сайтов компании говорится, что Finiko – это автоматизированная система генерации прибыли. Она якобы “диверсифицирует риски и дает высокую вероятность соблюдения прогноза доходности портфеля”. По информации, которая подавалась клиентам, Finiko работала следующим образом:

- Клиент вносит в компанию деньги.

- Деньги передаются “команде узконаправленных профессионалов”.

- Профессионалы-трейдеры вкладывают средства в криптовалюты, валютные пары, нефть и другие финансовые инструменты с высокой доходностью.

- Вложения приносят прибыль, часть которой Finiko оставляет у себя, а часть – возвращает клиенту в виде “пассивного дохода” на вложения.

Finiko предлагала клиентам 3 инвестиционные программы:

- Вложение от 1 тысячи долларов в биткоинах. Обещанный доход – от 20 до 30% в месяц.

- Передача Finiko 35% от суммы кредита или ипотеки. Взамен компания за 10 месяцев закрывает кредит или ипотеку полностью.

- Покупка недвижимости или автомобиля за 35% от их собственности через Finiko. Взамен компания обещала, что клиент станет полным собственником через 120 дней после перевода денег.

Также Finiko оперировало собственной внутренней валютой – цифронами. Их курс компания определяла сама. А чтобы активировать свой депозит, клиентам нужно было купить еще один внутренний продукт — индекс CTI стоимостью в тысячу долларов. Как объясняли в Finiko, CTI — это “условное название”, которое “включает в себя совокупность инструментов высоковолатильных, высокодоходных, высокорисковых”.

В целом в компании действовала сложная и многоуровневая реферальная программа со множеством условий. А часть вознаграждений участники пирамиды получали из взносов клиентов, которых они сами привели.

Крупные финансовые пирамиды: ТОП 5

Пирамида Бернарда Мейдоффа

Данная компания работала под брендом Madoff Investment Securities и зарекомендовала себя как надежный инвестиционный фонд, приносящий инвесторам стабильную прибыль в 10-13% годовых.

Уровень доверия к фонду был крайне высоким. Среди инвесторов были крупные банки разных стран, знаменитости, благотворительные фонды, хедж фонды и частные инвесторы.

Регулярные проверки и аудиты комиссии по ценным бумагам не выявляли нарушений и не находили признаков финансовой пирамиды. Это и стало основным ключом к доверию крупных инвесторов за которыми ринулись все остальные. Компания считалась топовой среди маркетмейкеров и имела хорошую репутацию.

Более 16 лет компания Мейдоффа работала и приносила стабильный доход инвесторам. Но в декабре 2008 года, при передаче дел фонда своим детям, Мейдофф рассказал им принцип работы компании. На следующий день сыновья Мейдоффа донесли эту информацию органам и Мейдофф был задержан.

Бернарду Мейдоффу удалось создать финансовую пирамиду отлично замаскированную под инвестиционный фонд.

Ущерб составил более 70 млдр. долларов, обмануто более 3 млн человек и сотни крупных финансовых компаний.

На основе этой истории был снят фильм – Лжец, великий и ужасный. В главной роли Роберт Де Ниро. Рейтинг 6,4 из 10. Рекомендую к просмотру.

МММ Сергея Мавроди

2-ое почетное место среди крупных финансовых пирамид занимает МММ Мавроди. После развала СССР в 90-х годах на неокрепший ум людей обрушился капиталистический мир со своими законами и ценностями.

МММ начала свою деятельность в 1989 году и занималась импортом компьютерной техники и ее реализацией в России. Далее компания меняла направления деятельности и в начале 1994 года МММ выпускает 991 тыс. акций номиналом 1000 руб. Котировки акций устанавливались Мавроди и имели постоянный рост.

После продажи всех акций, компания запрашивает у Минфина разрешение на выпуск 1 млдр. акций. Ожидаемо получает отказ. После чего Мавроди повторно выпускает 991 тыс акций и продает их.

Далее Мавроди выпускает билеты МММ, покупая которые, клиент жертвовал деньги в компанию. Компания при покупке билетов обратно жертвовала деньги + прибыль клиенту назад.

Летом 1994 года Мавроди зарабатывал более 50 млн. долларов в день, а количество вкладчиков превысило 15 млн человек. В августе 1994 года Мавроди был арестован, выплаты вкладчикам были прекращены.

В данном случае основной акцент был сделан на отсутствие финансовой грамотности у населения.

По официальным данным ущерб составил более 2 млдр. долларов и свыше 10 млрд. $ по неофициальной информации.

Крупные финансовые пирамиды Павла Крымова

С развитием интернета стало появляться большое количество инвестиционных компаний. Среди них и много финансовых пирамид. Предприимчивый Павел Крымов создал несколько крупных проектов и привлек в них более 1 млдр. долларов. Последним из его компаний был Forex Trend.

В феврале 2018г. Крымов был задержан в аэропорту Шереметьево. Текущая его судьба мне неизвестна.

Результатом стал ущерб в более 1 млрд. долларов, а количество вкладчиков превысило 100 тыс человек, среди которых были популярные ведущие и звезды шоу бизнеса.

Европейский королевский клуб

В 1992 году была создана компания по взаимопомощи малому бизнесу – Европейский королевский клуб. Компания позиционировалась, как фонд помощи малому бизнесу.

Схема работала следующим образом:

- Вкладчик инвестировал 1400 франков,

- Каждый месяц получал назад по 200 франков (на протяжении года),

- В качестве подтверждения выдавалось гарантийное письмо от клуба о сохранности средств,

- Через 2 года пирамида лопнула.

В результате ущерб составил около 100 млдр. долларов от 100 тыс. вкладчиков.

Многоуровневая финансовая пирамида

Схема работы многоуровневой финансовой пирамиды наиболее напоминает классическую схему сетевого маркетинга, при которой каждый участник проекта должен пригласить максимально возможное для него количество «инвесторов», за счет средств которых формируются его выплаты.

Однако в отличие от структуры МЛМ в процессе опущена составляющая реального продукта, а именно – продуктом является необеспеченная мифическая ценная бумага или доля в инвестиционной компании. Зачастую такие организации позиционируют себя как инвестиционный проект, но в отличие от реальных проектов не ведут хозяйственной деятельности, не имеют допуска к обороту ценных бумаг и заявляют доходность на порядок выше рыночного уровня. В отдельных случаях обещанная прибыль может исчисляться сотнями, а то и тысячами процентов годовых.

Особо «изобретательные» организаторы многоуровневых пирамид, стараясь быть максимально похожими на сетевой маркетинг, для отвлечения внимания участников могут использовать неликвидные товары с завышенной стоимостью, однако при этом структура не изменяется. Срок существования проекта обычно составляет не более 12 месяцев.

Матричная финансовая пирамида

Данная категория организаций является самой молодой на рынке, и многие участники матричных структур еще уверены, что на самом деле это уникальный способ инвестирования, который позволяет зарабатывать приличные деньги.

Принцип работы финансовой пирамиды этой группы напоминает многоуровневый, но является несколько более сложным. Первоначальным этапом становится внесение инвестором определенной суммы и ожидание финансового насыщения «своего» уровня, который после заполнения делится на два одинаковых структурных элемента. При этом сам инвестор переходит на уровень выше.

Задача участника заключается в том, чтобы выйти в своей матрице на первый уровень. Для того, чтобы ускорить этот процесс, он должен привлекать новых вкладчиков. А когда поставленная цель выполнена – инвестор получает вознаграждение или его денежный эквивалент.

По сути, происходит следующее действо: нижестоящие участники просто «скидываются» на подарок участнику первого уровня. Вроде бы «рабочая» схема, но ни в одном проекте матричной финансовой пирамиды невозможно найти четких условий заполнения матрицы каждого уровня. Информация всегда будет размытой и абстрактной.

Срок существования проекта зависит от установленных изначально условий и терпения инвесторов. Матричная структура – самая долгоживущая мошенническая схема из известных.

Известные пирамиды, основанные в 80-х годах

«Акции» Лу Перлмана

Лу Перлман – американский продюсер группы «Backstreet Boys» и создатель финансовой пирамиды

- После этого Лу активно распространял информацию о своих организациях, в которой он рассказывал о бурном росте прибыли компаний, из-за чего рос интерес со стороны инвесторов.

- В итоге первая финансовая пирамида просуществовала таким образом около 20 лет. Этого было достаточно, чтобы ценные бумаги фиктивных компаний выросли в разы.

- Когда стало известно, что все акции – это «липа» от авантюриста, Лу Перлман решил бежать, но ему этого не удалось. Суд решил взыскать с предпринимателя миллион долларов, а также приговорил его к 25 годам тюремного срока.

- Участники этой крупнейшей финансовой пирамиды потеряли около $300 миллионов, поскольку их активы за один день превратились в бумажки, не стоящие ничего.

«Стэнфордский международный банк»

Аллен Стэнфорд – основатель одной из крупнейшей финансовой пирамиды в истории

- Так, при инвестициях до 2005 года вкладчики получали бы 10% годовых, с 2005 по 2006 – 7%, а после – только 5,3%.

- Это очень выгодное предложение для жителей Соединенных Штатов, так как местные банки не предлагали в то время вклады, доход по которым выше 3% годовых.

- Одна из первых финансовых пирамид 80-х годов действительно выплачивала деньги вкладчикам. «Сарафанное радио» позволяло без труда привлекать новых инвесторов, которые желали увеличить капитал.

- В это время авантюристы выводили денежные средства инвесторов на подставные счета, а когда поступления стали сокращаться, и представители организации не смогли выплачивать дивиденды, то пирамида раскрылась.

- По итогу разбирательств выяснилось, что количество обманутых клиентов первой финансовой пирамиды 80-х перевалило за 30 тысяч человек. Всего представители «Стэнфордского международного банка» заработали около 8,5 миллиардов долларов.

- Организатора пирамиды осудили на 110 лет.

«МММ»

Сергей Мавроди – основатель первой в России финансовой пирамиды

Сергей Мавроди

- В 1994 году представители «МММ» сделали котировки акций «двусторонними». Из-за этого покупать ценные бумаги нужно было как можно скорее, ведь на следующий день они стоили гораздо дороже.

- Интерес со стороны граждан России был настолько массовым, что эмиссия была продана гораздо быстрее, чем ожидали организаторы первой крупнейшей финансовой пирамиды в России. Из-за этого пришлось выпускать еще миллиард акций.

- Уже через несколько месяцев количество участников этой масштабной схемы исчислялось миллионами, а стоимость каждого «билета» увеличилась в сотни раз, если сравнить с номинальной стоимостью.

- Позже Мавроди привлекли сначала по делу о поддельных документах, а уже потом предъявили обвинение в мошенничестве. Случилось это уже в середине «нулевых» годов нынешнего столетия.

- По итогу работы «МММ» вкладчики потеряли около 110 миллионов долларов США. Сергей Мавроди провел в тюрьме срок, установленный судом, а после предпринял несколько новых попыток возродить свое дело.

- Позже создатель самой известной в России финансовой пирамиды оставил идею организовать новую кампанию, а впоследствии скончался в бедности.

Что происходит сейчас?

По данным блогера Андрея Алистарова, “лицо” Finiko Кирилл Доронин получил турецкое гражданство и паспорт страны. Однако сам он этого не подтверждает и не опровергает. Зато Доронин говорит, что вкладчиков компании “не кинули”, а он сейчас организует новую фирму для выплаты денег и обещает рассчитаться со всеми в течение полугода. Доронин предлагает участникам Finiko писать ему, чтобы он мог составлять списки на возврат денег.

По данным “Бизнес.Online”, Доронин уже зарегистрировал новый проект Omfinom. Так компанию называют пользователи, которые приглашают зарегистрироваться на платформе по реферальным ссылкам. Сам Доронин ее официально не презентовал, но в инстаграме объявил о “новой команде специалистов” и “усовершенствованной концепции”.

Сумма ущерба от Finiko может составлять от 80 миллионов рублей до почти 7 миллиардов рублей.

По данным прокуратуры Алматы, клиентами Finiko были около 165 тысяч человек.