Расчет и начисление заработной платы работникам — порядок

Содержание:

- Пример по окладу, формула и инструкция расчета

- Перечисление заработной платы в рамках зарплатного проекта

- Система заработной платы

- Для чего нужно вычислять среднемесячную зарплату?

- Особенности расчета заработной платы вручную (без калькулятора)

- Грамотное и эффективное распределение средств

- Для чего необходимо проводить расчет среднего дневного заработка в России

- ○ Как осуществляется расчет средней зарплаты?

- ФОТ: что включает в себя

Пример по окладу, формула и инструкция расчета

Работодатели в России условно можно разделить на две группы: на тех, кто предпочитает устаревшие методы — в случае отсутствия продуктивности, у сотрудника ему выписываются штрафы, и на тех, кто предпочитает поощрять за достижение высокой результативности.

Последние и ввели в оборот термин «тринадцатой» заработной платы. Так называется начисление дополнительной выплаты за какие-либо производственные результаты внутри компании. Эта премия всегда носит стимулирующий и/или поощряющий характер.

Начисление 13 зарплаты производится согласно внутреннему регламенту компании, если речь идет о частном коммерческом предприятии.

Соответственно, расчет 13 зарплаты и прилагающаяся формула зависит исключительно от политики руководства компании. На 100% вычислить итоговую «добавку» можно лишь в том случае, если это прописано в договоре или если у вас имеется доступ к внутренней документации фирмы.

Чаще всего предприниматели выплачивают деньги в следующем порядке:

- Фиксированная плата;

- Через расчетный коэффициент;

- В процентах от оклада сотрудника;

- В процентах от среднегодового заработка сотрудника.

Правильно высчитать причитающиеся деньги можно, зная выбранную руководителями компании модель расчета.

С фиксированной премиальной выплатой проще всего — поэтому она является одним из самых популярных поощрений среди предпринимателей. Она выражена в конкретной твердой сумме. В зависимости от положения сотрудника, его ценности для компании фиксированная премия может быть разной. Ее размер в обязательном порядке должен опираться на какой-либо документ, выпущенный руководством компании.

Пример: согласно указам генерального директора ООО «Ромашка», все рядовые сотрудники получают тринадцатую зарплату в размере 25 000 рублей, все начальники отделов — 40 000 рублей. В установленные сроки сотрудники компании получат эти деньги в полном объеме, в независимости от обстоятельств.

А вот определить, как считают 13 зарплату с участием расчетного коэффициента, сложнее. Расчет ведется от соотношения количества рабочих дней в году к количеству реально отработанных дней сотрудником. Таким образом, чем меньше дней отработал сотрудник, тем меньшее поощрение ему полагается.

Формула выглядит следующим образом: нужно поделить максимально возможную премию, установленную регламентом фирмы, на количество рабочих дней в настоящем году. Полученное число нужно умножить на количество реально отработанных дней. Получится размер премии.

Пример: согласно Указу генерального директора компании, максимальная премия не может превышать 40 тысяч рублей. Всего в 2018 году было 247 рабочих дней. Из них 30 дней было пропущено сотрудником по уважительным и неуважительным причинам, т.е. реально отработано всего 217 дней. Считаем: (40 000/247)*217 = 35 141 рублей.

Расчет через процент от оклада производится практически так же, как и при применении расчетного коэффициента. Разница лишь в том, что сумма премирования урезается еще до начала подсчета основной премии.

Пример: в компании установлена премия в размере 50% от оклада. Оклад рядового сотрудника в компании составляет 40 000 рублей в месяц. Количество рабочих дней в году 247, но из них 17 дней были пропущены сотрудником (например, он потратил их на отпуск и больничные) — итого 230 дней отработано. Сначала считаем сумму премирования в соответствии с указом гендиректора: это 50% от 40 000 рублей, что составляет 20 000 рублей. Затем эту сумму мы делим на количество рабочих дней в году, после чего сумму нужно умножить на количество отработанных дней. Получается: (20 000/247)*230 = 18 623 рубля.

Если вас спросят, как считается 13 зарплата по среднегодовому заработку, смело отвечайте — сложно. Такой расчет требует как минимум окончания финансового года, что означает канун новогодних праздников. В подсчет должны быть включены абсолютно все доходы, полученные в течение года, так что без бумажной волокиты и бухгалтерского труда ставку рабочему персоналу не посчитать.

Далее все полученные данные разбиваются на две категории: премия от среднегодового дохода (или среднее арифметическое, или медианное значение); премия за стаж на предприятии. Точные формулы подсчета этих коэффициентов, как правило, у каждой компании свои.

Далее оба эти параметра нужно сложить. В некоторых компаниях это число дополнительно делят или умножают на два, но чаще всего получается простое сложение.

Пример: премия от среднегодового дохода у сотрудника Иванова составила 13500 рублей. Премия за трудовой стаж на данный момент маленькая — всего 1500 рублей. Итого получается 15 000 рублей. В некоторых компаниях путем умножения или деления на 2 это значение может составить 7500 рублей или 30 000 рублей.

Перечисление заработной платы в рамках зарплатного проекта

Перечислять ЗП с расчетного счета удобнее через зарплатный проект. Его можно подключить в банке, где у вас открыт расчетный счет или открыть еще один расчетный счет в том банке, где выгоднее зарплатный проект.

Далее составляется реестр сотрудников с реквизитами их банковских карт, по которому банк сам зачисляет зарплату каждый месяц (зачисление занимает не более часа). Реестр можно редактировать, если поменялся список работников, их данные или размер зарплаты.

Банк может включить в зарплатный проект сотрудников с уже действующими картами или по вашей заявке выпустить всем новые. Часто за обслуживание классических зарплатных карт банк не берет комиссию.

Зарплатный проект подключается бесплатно. В некоторых банках за расчеты с сотрудниками комиссии также нет. В остальных случаях плата за переводы рассчитывается в виде процента с общей суммы выплат (не более 0,5%) или в рублях за каждого сотрудника в реестре, например, 19 рублей за 1 платеж.

Система заработной платы

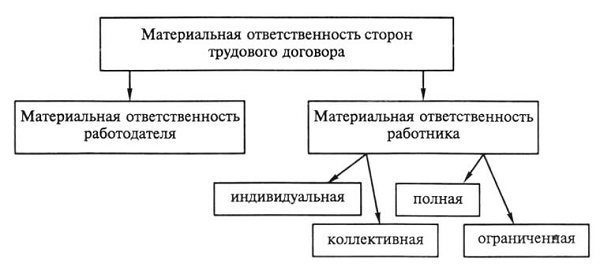

Руководствуясь информацией, зафиксированной в трудовом законодательстве, можно сделать вывод, что под понятием «система оплаты труда» подразумевается набор установленных правил, которые определяют сумму заработной платы. В неё включаются такие характеристики, как:

- Установление пропорции между количеством выполняемой работы и суммой заработной платы за нее;

- Условия, при которых производится выплачивание зарплаты служащим;

- Порядок получения зарплаты работником;

- При каких условиях служащему положена выплата надбавки или доплаты с целью компенсации;

- При каких условиях ему положена выплата надбавки или доплаты с целью поощрения труда.

В любой серьезной организации функционирует своя система оплаты труда. Эта система обязательно должна отвечать требованиям, прописанным в Трудовом кодексе РФ, в указах Президента РФ и Правительства, в других подзаконных актах. Система оплаты труда в той или иной организации или компании должна быть описана в договоре.

Среди систем оплаты труда служащих различают две основных: сдельную и повременную.

В свою очередь сдельная система включает в себя ряд подсистем:

Расчет прямой сдельной зарплаты производится исходя из фиксированных сдельных расценок. Она соразмерна конкретному объему всей выполненной работы: чем больше сотрудник изготовил той или иной продукции или тех или иных услуг, тем выше его заработная плата.

Социально-премиальная система имеет своей целью поощрение работников и выдачу им премий за высокий уровень выполненной работы, перевыполнение заданных норм, повышение показателей на производстве и за другие достижения.

Согласно социально-прогрессивной системе оплаты труда работника работодатель поощряет выполнение работы сверх регламентированной нормы (однако она не должна превышать двойной расценки).

Косвенно-сдельная система обычно действует в случаях, когда оплачивается труд обслуживающего персонала, рабочих на заводах и предприятиях и т.д.

Если рассматривать повременную систему более детально, можно выделить следующие её виды:

Простая повременная система означает, что зарплата служащего высчитывается по времени, проведённом на рабочем месте. Количество работы здесь не учитывается.

В повременно-премиальной системе производить оплату труда следует руководствоваться такими критериями, как количество отработанного времени и качество проделанной работы.

Аккордная заработная плата – форма, оценивающаяся по количеству так называемых аккордных заданий (циклов, за которые проделывается одна работа).

Для чего нужно вычислять среднемесячную зарплату?

Иногда требуется предоставление справки о среднемесячном заработке. Её могут потребовать в службах защиты социума, в центре занятости во время постановки физического лица на учет для выплат пособий в связи с временной безработицей. Также определение точной суммы необходимо во время оформления кредитов в банковских учреждениях и для судов.

Это самые распространенные случаи, при которых нужно знать показатели средней зарплаты. Коэффициент обычно считается за три месяца или полгода. Расчет среднего заработка необходим чаще всего не для личных нужд, а для срочной ситуации. Уволенные работники часто не могут найти новую подходящую должность, поэтому приходят в центр занятости. Справка о средней зарплате – один из документов, необходимых для начисления материальной помощи.

Принцип расчета среднедневного заработка

В Налоговом Кодексе России установлен четкий порядок и последовательность определения средней заработной платы. Существуют такие принципы расчета:

Во время подсчета нужно учитывать ежегодные и ежемесячные премии, авансы и все поощрения от руководящего состава в виде денежных прибавок.

Во внимание берутся набавки к зарплате за каждый квартал.

Засчитываются также и любые начисления, которые предусматриваются коллективными договорами компании.

Расчетный период составляет 3 месяца до увольнения или добровольного ухода с должности. Все выплаты до момента расторжения трудовых отношений и от трех последних месяцев считаются, а также используются в формуле среднедневного заработка.

Однако есть некоторые исключения в доходах, необходимых для учета. Не учитываются все выплаты социальной помощи. К ним относятся юбилейные премии, разовые материальные помощи. Компенсация отпуска по поводу беременности и ухода за детьми не считаются в исчисления средней заработной платы. В том случае, если работа по корпоративным причинам переживала дни простоя, то сотрудник не несет за это ответственность. В расчетный период не входят:

- дата, когда работник был временно нетрудоспособен в связи с беременностью или уходом за детьми до 3 лет;

- период обязательного отпуска (учебного, оплачиваемого, бесплатного);

- дни временного присмотра за лицами с ограниченными возможностями;

- время отсутствия сотрудника в компании не по его вине.

Указанные факторы должны быть указаны в калькуляторе среднего заработка. Он облегчает подсчет отношения фактически отработанной заработной платы за дни фактически отработанных дней за установленный расчетный период.

Расчет среднего заработка за 3 месяца в центр занятости

Прежде, чем принести справку в биржу занятости для постановления соискателя на учет как безработного, необходимо использовать четкую формулу расчета. Для получения пособия по безработице нужно знать свой среднедневной заработок. Следует разделить размер всех выплат за расчетный период на действительно отработанные дни. За расчетное время берется 3-месячный период.

После определения среднедневной заработной платы можно посчитать общую среднюю зарплату за месяц — это делается как самостоятельно, так и с помощью калькулятора, по определенной формуле:

Средняя зарплата = Общее число рабочих дней* Средний показатель дневного заработка

Данный алгоритм постоянный и не меняется на протяжении многих лет. Не нужно постоянно искать новые формулы подсчета, ведь они актуальны всегда. Для облегчения процесса был создан калькулятор среднего заработка. Он применяет этот алгоритм и выдает точные результаты за короткое время.

Расчет среднего заработка для начисления отпускных

Получение показателя среднемесячной заработной платы для предоставления отпускных выплат немного отличается. В этом случае за расчетный период берется время отпуска, которое составляет тридцать календарных дней. При этом применяется такая формула:

Средняя зарплата = Число отработанных дней/ Число календарных дней* 29,3

Ежегодный отпуск необходим каждому сотруднику, поэтому с расчетом средней заработной платы столкнется каждый, кто работает официально.

Особенности расчета заработной платы вручную (без калькулятора)

Трудовым законодательством дано определение оклада и заработной платы ():

- оклад — фиксированный размер оплаты труда работника за календарный месяц без учета компенсационных, стимулирующих и социальных выплат;

- стимулирующие выплаты — доплаты и надбавки стимулирующего характера (премии и поощрительные выплаты);

- компенсационные выплаты — доплаты и надбавки компенсационного характера (за работу в особых климатических условиях или в особых условиях и иные выплаты);

- заработная плата — вознаграждение за труд, которое состоит из оклада с учетом компенсационных и стимулирующих выплат. В разговорной речи употребляется понятие «зарплата грязными» или зарплата gross;

- заработная плата «на руки» — размер оплаты труда, подлежащий выдаче работнику, или начисленная заработная плата за вычетом НДФЛ. В разговорной речи иногда именуют «выплата чистыми» или зарплата net, и подробный расчет заработной платы по окладу калькулятор только что помог нам сделать.

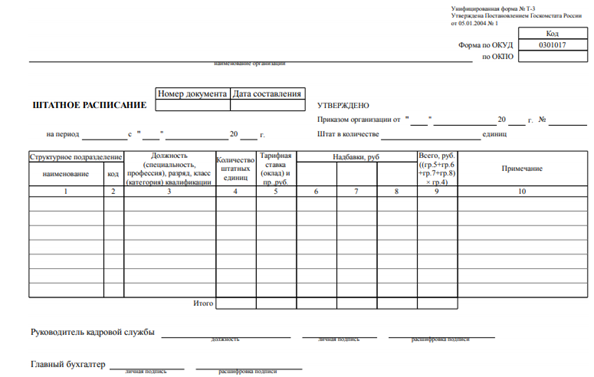

Системы оплаты труда

Организация самостоятельно разрабатывает систему финансовой мотивации сотрудников. Разным категориям работников устанавливается разная система выплат. Основными системами оплаты труда являются:

- должностной оклад;

- тарифная ставка.

Размер выплат по должностному окладу зависит от занимаемой должности. Эту систему используют для вознаграждения специалистов с широким объемом работы. Директорам, юристам, инженерам, бухгалтерам и прочим специалистам, производя расчет зарплаты по окладу, калькулятор понадобится каждый раз, когда им проводят индексацию выплат.

Оплата труда по тарифной ставке устанавливается как размер вознаграждения за выполнение нормы. Этот способ используют в основном для рабочих-повременщиков и рабочих-сдельщиков (токарь, строитель, комбайнер и т. д.).

Сроки расчета и выплаты заработной платы

Дата выплаты устанавливается в одном из следующих документов: правилах внутреннего трудового распорядка, или трудовом договоре. Заработная плата выплачивается не реже чем каждые полмесяца (). Окончательный расчет за месяц производится не позднее 15 числа.

На практике период выплаты устанавливают, не учитывая способы, как рассчитывается зарплата по окладу на онлайн-калькуляторе, а в следующем порядке:

- выплата аванса — с 16-го по 30-е (31-е) число текущего месяца;

- окончательный расчет за месяц — с 1-го по 15-е число следующего месяца.

При совпадении дня выплаты с выходным или нерабочим праздничным днем выплата производится накануне этого дня ().

ВАЖНО!

Обычно применяют следующие способы расчета аванса:

- пропорционально отработанному времени;

- в процентах от оклада;

- в фиксированной сумме.

Организация выбирает для себя наиболее удобные способы и сроки оплаты.

Как посчитать без калькулятора, сколько дадут «на руки»

Реальную сумму к выдаче определяют по формуле:

где:

- ЗП — заработная плата за месяц (gross);

- О — должностной оклад согласно штатному расписанию или трудовому договору;

- Дм — количество дней в месяце;

- Од — фактически отработано дней в месяце.

Когда размер заработной платы известен, определим сумму НДФЛ:

где:

- ЗП — начисленная заработная плата за месяц;

Определим размер заработной платы «на руки» (Net).

где:

Net — размер заработной платы, которую выдадут работнику за отработанный месяц.

Количество рабочих дней

Количество отработанных дней в месяце определяется по табелю учета рабочего времени.

В случае работы неполный месяц расчет заработной платы по окладу производят иначе. Например: прием на работу или увольнение в середине месяца. Оплата происходит с учетом фактически отработанных дней в месяце.

Средний заработок

При нахождении в командировке, при сокращении и в других случаях, предусмотренных , оплата происходит на основании среднего заработка.

Расчет средней заработной платы определяется по формуле:

где:

- СЗП — средняя заработная плата;

- ЗП — фактически начисленная зарплата за 12 месяцев, предшествующих моменту выплаты;

- СВ — начисленные стимулирующие выплаты, предусмотренные системой оплаты труда, за период, за исключением сумм материальной помощи;

- Д — количество дней, фактически отработанных за 12 месяцев, предшествующих моменту выплаты.

ВАЖНО!

Один средний заработок не включается в другой, т. е. при исчислении среднего заработка из расчетного периода исключается время, в течение которого за работником сохранялся средний заработок, в соответствии с законодательством РФ.

Грамотное и эффективное распределение средств

Начисление заработной платы всему трудовому коллективу и каждому отдельному сотруднику предприятия – очень тонкий, но очень важный процесс.

Допущенная ошибка в данном случае может сыграть фатальную роль и привести к снижению эффективности деятельности всего предприятия, потере наиболее ценных рабочих кадров и возникновению бунтов и «революций» среди трудящихся.

Сегодня наиболее широко используются несколько 2 метода эффективного распределения средств Фонда ЗП.

Тарифная сетка – это чёткое определение заработной платы для отдельных позиций.

Этот метод наиболее удачен для крупных предприятий, трудовой коллектив которых не только весьма обширен, но и хорошо регламентирован в отношении трудовых обязанностей каждого работника.

Размер заработной платы в данном случае определяется, исходя из квалификации работника и его стоимости на рынке труда.

Другой способ наиболее эффективного распределения средств Фонда – грейдирование. В этом случае зарплата сотрудника зависит от оценки его трудовой деятельности по определённым параметрам: его квалификация, уровень ответственности и т.д. Каждая должность подразумевает использование заранее установленных, отличных от других критериев оценки эффективности труда сотрудников.

В любом случае, грамотное распределение фонда оплаты труда на предприятии базируется на определении заработной платы трудящихся на основании их квалификации, профессиональных навыков и степени значимости на уровне предприятия в целом.

Заработная плата, как известно, состоит из двух частей: стабильной (должностной оклад) и стимулирующей (премии и надбавки). Если первая часть начисляется по результатам трудовой деятельности работника, то как распределить стимулирующую часть фонда?

Наиболее эффективное распределение стимулирующей части заработка сформулировано в следующем правиле: «синим воротничкам» полагается премия в размере 25 – 30%, «белым воротничкам» – до 50 %, а людям, непосредственно приносящим прибыль предприятию, размер премиальной части может доходить до 100 % должностного оклада.

Стимулирующие выплаты, составляющие менее 25 % стабильной части заработка малоэффективны, их мотивационное действие стремится к нулю. Периодические премии по праздникам, например 15% на Новый год – рассматриваются коллективом как нечто вполне естественное и также не способствуют мотивации труда.

Чрезмерное злоупотребление стимулирующими выплатами имеет положительный результат лишь первое время, затем премии начинают восприниматься как часть должностного оклада, а их снижение – как её лишение.

Наиболее эффективным является премирование сотрудников за достижение и перевыполнение планов. Распределение стимулирующей части фонда оплаты труда должно быть наградой за высокий профессиональный результат, а не случайной выплатой, когда сотруднику просто «повезло».

Порядок распределения средств Фонда ЗП (основной и стимулирующей части заработка) должен быть максимально прозрачным и ясным для всего трудового коллектива. В противном случае нездорового микроклимата и постоянных конфликтов среди работников не избежать.

Ответить на частые вопросы о ФОТ и ФЗП могут такие публикации наших экспертов:

- Как информация по фондам отображается в бухгалтерском балансе и отчетности?

- Формулы расчета ФОТ и ФЗП на предприятиях, а также как узнать их годовой показатель?

Для чего необходимо проводить расчет среднего дневного заработка в России

Количество ситуаций, в которых может потребоваться проведение расчет среднего дневного заработка в России, достаточно велико. В первую очередь к таковым относятся случаи, когда работник не может исполнять свои прямые обязанности или осуществляет их в особом режиме. Основными случаями, для которых нужно рассчитать среднедневной заработок, являются:

-

Отпуска сотрудников

. Использование расчета средних доходов для определения отпускных выплат трудящемуся прямо предусмотрено нормативами трудового законодательства.

- Пособия по временной нетрудоспособности. Так как первичную выплату по больничному листу осуществляет работодатель, ему необходимо рассчитать полагающиеся сотруднику средства на основании его среднедневного заработка. При этом следует помнить, что потраченные на оплату больничных листов финансы будут скомпенсированы из средств ФСС. Однако Фонд также будет проводить расчет среднедневного заработка работника и компенсация будет проведена только в рамках информации, полученной самим Фондом. Таким образом, в данном случае неправильный расчет среднего заработка сотрудника может привести к прямым материальным издержкам работодателя.

- Командировочные. Положения Трудового кодекса РФ, регламентирующие направление трудящихся в служебные командировки, предписывают работодателю сохранять на время всей командировки за сотрудниками их средний заработок исходя из среднедневных показателей. При этом работодатель обязан выплачивать работнику его среднедневной заработок за каждый день командировки, а также за дни отъезда в командировку, возвращения из неё и нахождения в пути. Следует отметить, что за выходные в командировке, если они не предусматривают исполнения сотрудником трудовых обязанностей, работодатель платить не должен – но это не касается компенсаций проезда и проживания сотрудника.

- Компенсационные выплаты. На основании среднего заработка рассчитывается большинство видов обязательных предусмотренных законодательством компенсаций сотрудникам. В частности, именно исходя из среднего заработка компенсируются рабочие дни, потраченные трудящимся на прохождение обязательного медосмотра. Кроме этого, законодательство также предписывает обеспечивать сотрудников выплатой их среднего заработка на время сдачи крови или её компонентов и отдыха после означенной процедуры.

- Оплата простоя. В случае, если в организации возникает простой, то работникам должны выплачиваться средства на данный период. При этом расчет выплат по простою всегда также осуществляется непосредственно исходя из среднедневного заработка сотрудников за каждый день такового периода. При этом, оплата выплачивается в полном размере, если подобные обстоятельства возникли по вине работодателя, и в размере двух третьих от среднедневного заработка в случае, если в простое нет вины работодателя.

- Приостановление работы. Если в связи с невыплатой ему заработной платы работник согласно трудовому законодательству приостановил рабочую деятельность, то за каждый день такового приостановления он вправе все равно рассчитывать на выплату ему его среднедневного заработка.

- Оплата особого характера труда. В случае, если сотрудник трудится в условиях ночного времени или работает сверхурочно, то дополнительные выплаты за данные дни работы обеспечиваются и рассчитываются исходя именно из наличествующего среднего дневного заработка.

- При переводе сотрудника на иную должность. В некоторых случаях, когда перевод работника является необходимым в силу тех или иных обстоятельств и является временным, на период перевода трудящемуся должен быть предоставлен заработок, не ниже его среднедневного.

- При расторжении трудовых взаимоотношений. Непосредственно в случае расторжения трудовых взаимоотношений работодатель обеспечивает выплату работнику выходного пособия далеко не в каждой ситуации. При этом выплата выходного пособия рассчитывается исходя не из среднедневного, а из среднемесячного заработка в большинстве ситуаций. Однако ряд случаев требует выплаты пособия в размере заработка именно на среднедневной основе – например, когда по закону сотруднику полагается выходное пособие в размере двухнедельной зарплаты.

Необходимость расчета среднедневного заработка может также возникать и в иных ситуациях при осуществлении трудовых взаимоотношений. Кроме этого, данный показатель может быть достаточно важным для ведения финансовой отчетности и анализа затрат любой организации.

○ Как осуществляется расчет средней зарплаты?

Расчет заработной платы осуществляется по определенным формулам. Для расчета среднего заработка потребуются данные об объеме оплаты труда, начисленном за 12 месяцев, и среднемесячное количество дней в году.

Таким образом, средняя зарплата рассчитывается по формуле:

Ср. ЗП = Объем ЗП за 12 месяцев / Среднее количество дней в году.

Для получения первого показателя нужно знать, как рассчитывается заработная плата ежемесячно. Формула зависит от применяемой системы оплаты труда и районных коэффициентов.

По окладу.

Формула включает в себя три показателя:

- Фиксированный размер оклада в соответствии со штатным расписанием.

- Количество фактически отработанных дней.

- Налог на доходы физических лиц.

Расчет заработной платы происходит по следующему алгоритму:

- Сумма фиксированного оклада делится на количество рабочих дней в месяце, а затем умножается на число фактически отработанных дней.

- Из полученного результата вычитается подоходный налог в размере 13 %.

Например, представим, что оклад сотрудника равен 10 000 рублей. В отработанном месяце было 24 рабочих дня. Сотрудник не присутствовал на рабочем месте два дня по семейным обстоятельствам. Соответственно, фактически он отработал 22 дня. Расчет будет выглядеть так:

10 000/24*22 = 9166,67 рублей (до вычета налога);

9166, 67 – 13 % = 7975 рублей (получит сотрудник на руки).

В действительности такие простые расчеты бывают редко. Как правило, дополнительно к заработной плате работник получает прочие выплаты. К примеру, это может быть премия или надбавки. В любом случае алгоритм остается прежним.

По тарифной ставке.

Для расчета по тарифной ставке используется следующая формула:

ЗП = тарифная ставка*количество продукции, произведенной работником + премии и доплаты – НДФЛ – удержания.

При наличии региональных и районных коэффициентов.

В регионах с особенными условиями труда в виду климата или других факторов на заработную плату начисляется районный коэффициент. Территория его применения затрагивает Крайний Север, горные регионы и т.д.

Размер коэффициента устанавливается Правительством РФ для каждого региона отдельно. Самый низкий коэффициент имеет значение 1,15. Он применяется в большинстве субъектах РФ Уральского федерального округа.

Для расчета заработной платы с учетом регионального коэффициента необходимо применить его не к окладу, а к фактической зарплате до вычета налога. Для расчета нужно суммировать все начисления и умножить результат на коэффициент.

ФОТ: что включает в себя

Успешное функционирование предприятия невозможно без четкого понимания структуры и начислений на ФОТ.

Понятие включает в себя все предстоящие расходы организации, нацеленные на оплату услуг наемных работников. Чтобы понять, из чего состоит ФОТ, необходимо включить в общую сумму не только зарплатную часть отчислений, но и премии, оплату надбавок, иного рода компенсаций и премий в пользу персонала.

Показатель учитывается при анализе эффективности работы каждого структурного подразделения, отдела, всего предприятия, с целью совершенствования системы выплат и оптимизации затрат. Важную роль играет этот параметр и при расчете будущих пенсионных выплат, ведь отчисления в ПФР и ФСС ведутся с учетом фонда предприятия.

Чтобы правильно оценить показатель, следует разобраться, из чего состоит ФОТ. В его структуру входит:

- Зарплата сотрудников, выплачиваемая регулярно, независимо от результатов работы персонала.

- Выпущенная продукция предприятия в том объеме, который направлен в пользу сотрудников как часть вознаграждения сотрудников за их труд.

- Поощрение, денежное вознаграждение отличившимся работникам.

- Расходы на бесплатное питание, если оно организовано на предприятии.

- Надбавка за заработанный стаж, выслугу лет, беспрерывную продолжительную работу в организации.

- Компенсация по листкам временной нетрудоспособности.

- Оплата прогулов, допущенных не по вине персонала.

- Надбавки при переводе работников на должности с меньшей оплатой.

- Расходы на проезд, проживание трудоустроенных граждан, у которых применяется вахтовый метод.

- Оплата труда привлеченных со стороны работников (ИП или юрлиц) с целью исполнения конкретного объема работ.

- Пенсионные отчисления в адрес сотрудников, вынужденных уйти на пенсию при особых обстоятельствах (при получении производственной травмы и инвалидности).

В понятие не входят иные расходы предприятия, имеющие отношение к сотрудникам:

- дивидендные выплаты;

- беспроцентные ссуды наемному персоналу из средств предприятия;

- пособия по линии социального страхования, уплачиваемые из бюджетных средств;

- премии работникам, показавшим высокие результаты труда за год;

- оказание адресной матпомощи нуждающемуся сотруднику;

- компенсационные выплаты, связанные с инфляцией.

Потребуется детальное изучение всех составляющих отчислений, чтобы выяснить, как посчитать фонд оплаты труда, исключая из него однократные, нерегулярные перечисления, организованные по линии СоцСтраха.

Отличие от ФЗП

Часто при обсуждении средств предприятия, направляемых на оплату работникам, звучат слова о зарплатном фонде. Хотя его назначение сходно с предыдущим понятием, фонд заработной платы – это более узкий показатель, объединяющий исключительно зарплатные отчисления после вычета соцвыплат, авансов, иных выплат за рассматриваемый период времени.

Чтобы понять, что фонд заработной платы включает в себя, можно использовать пример:

- На предприятии за месяц было выплачено сотрудникам 450 тысяч рублей, включая зарплату за предыдущий месяц (220 тысяч рублей) и авансовый платеж по текущему периоду (150 тысяч рублей).

- Учитывая, что часть отчислений приходится на авансовые платежи, ФОТ текущего месяца остался прежним – 450 тысяч рублей, а ФЗП – это 370 тысяч рублей.

Определить, что входит в фонд заработной платы, несложно – это выплаты в адрес сотрудников согласно принятой системы оплаты, действующими ставками, окладами, согласованными расценками на услуги:

- оплата труда;

- доплата;

- надбавка;

- премия;

- компенсация за условия труда.

Что такое индексация заработной платы

Сюда не входят социальные отчисления в пользу работников, а сумма формируется исключительно за счет оплат, связанных с трудом наемного персонала.

В редких случаях возможно совпадение показателей ФОТ и ФЗП, если организация не выплачивает поощрительные суммы, а трудовой доход персонала состоит только из зарплаты по договору с учетом потраченного времени и премии, входящей в структуру заработка.

Разновидности фонда

Расчет фонда ведется за конкретный период времени. Исходя из этого, различают следующие варианты ФОТ:

- Годовой, с расчетом за последний временной отрезок. Этот показатель используется чаще для уточнения сумм, потраченных на оплату труда.

- Месячный, с рассмотрением показателей за выбранный месяц. Необходим для составления отчетов и анализа текущих показателей деятельности предприятия.

- Дневной. Показатели оплаты за день используются реже, и часто связаны с потребностью анализа ситуации с расходами на зарплату.

- Часовой. Расчет показателя за час работы применяют только в компаниях, где применяется почасовой метод оплаты.