Ипотечный калькулятор онлайн

Содержание:

Пример расчета

Рассмотрим несколько типовых ситуаций. Стоимость квартиры составляет 5 млн. руб. Первоначальный взнос должен составлять не менее 15% от стоимости квартиры. Таким образом получаем, что нам необходимо иметь 750 тыс. руб на первоначальный взнос. Процентная ставка 10.5%. Срок кредита 15 лет.

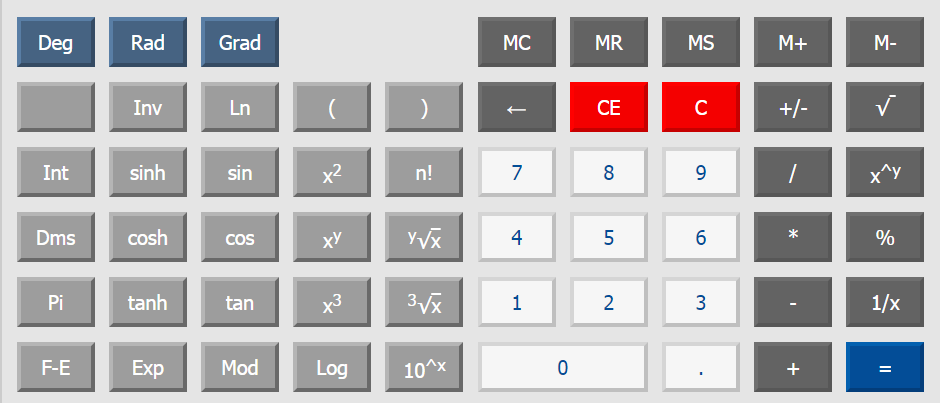

Вводим полученные данные в ипотечный калькулятор Сбербанка и нажимаем кнопку «Рассчитать кредит». Получаем следующие данные:

- Ежемесячный платеж: 46 979 руб. (эту сумму вам необходимо ежемесячно выплачивать банку в течении 15 лет)

- Полная сумма выплат: 8 456 302 руб. (вся сумма, которую вы выплатите банку за 15 лет)

- Сумма переплаты: 4 206 302 руб. (вы взяли у банка 4.2 млн. руб, а отдатите в два раза больше)

Таблица примеров расчета

| Стоимость квартиры | Первоначальный взнос | Срок кредита | Ежемесячный платеж |

|---|---|---|---|

| 5 млн. руб | 750 тыс. руб | 15 лет | 46 979 руб |

| 5 млн. руб | 750 тыс. руб | 25 лет | 37 132 руб |

Виды платежей: дифференциальный или аннуитетный

Вопрос относительно выгоды досрочного погашения кредита следует рассматривать с точки зрения типа ежемесячных платежей по ипотеке. При любом типе платежей сумма ежемесячной выплаты будет состоять из двух частей – суммы, погашающей основной долг (тело кредита), и суммы, которая начисляется в качестве процентов банка. В тот момент, когда заемщик заключает кредитный договор с банком, ему будет предложено два варианта выплаты ипотечного долга:

- Дифференциальный вид платежей. Данная система погашения предполагает неравномерное распределение долга по месяцам. Состоит ежемесячная выплата также из двух частей – фиксированной суммы, погашающей тело долга, и постоянно уменьшающейся суммы процентов. Уменьшение процентной выплаты происходит из-за того, что проценты начисляются на остаток долга. Соответственно, с каждым месяцем общая сумма долга уменьшается, что и приводит к уменьшению процентов по нему. В первые годы выплаты ежемесячная сумма будет достаточно большая. Но с каждым месяцем она будет уменьшаться. Такой вид выплат оказывается достаточно выгодным именно для заемщика, в связи с чем банки редко одобряют данный вариант. Для оформления дифференциального графика к заемщику предъявляются более строгие требования. В частности, официальная зарплата должна быть на 20% выше, чем у кредитуемого лица, которому предлагается аннуитетная схема погашения займа.

- Аннуитетный вид платежей. Данный вид погашения ипотеки предполагает простое суммирование общей суммы ипотечного займа и процентов по нему, с последующим разделением на равные части. Каждый месяц заемщик выплачивает четко определенную сумму, которая остается неизменной на протяжении всего срока погашения ипотеки. При этом, как и в случае с дифференциальной схемой, сумма ежемесячной выплаты состоит из двух частей – оплата тела кредита и проценты. Для того, чтобы максимально обезопасить себя и получить большую часть процентов на начальных этапах, банк формирует ежемесячный аннуитетный платеж таким образом, что большая его часть первые годы уходит на погашение процентов. Тело кредита при этом уменьшается медленно, что особенно выражено в первые несколько лет.

Каждый из видов погашения ипотеки имеет определенные преимущества. Дифференциальная система позволяет заемщику уменьшить сумму переплаты, даже при досрочном погашении небольшой части долга. Кроме того, с каждым месяцем кредитное обременение семейного бюджета уменьшается, что снижает риски для заемщика. Главное достоинство аннуитетной программы выплат – фиксированные платежи. Ведь точно зная, что каждый месяц придется платить по кредиту четко определенную сумму, значительно проще планировать расходы.

Также часто у заемщиков возникают вопросы относительно того, при каком виде ипотечных выплат досрочное погашение ипотеки более выгодно. Однозначный ответ дать сложно. Большинство ипотечных калькуляторов, представленных на официальных сайтах банков, рассчитывают одинаковую выгоду от досрочного погашения дифференциальной и аннуитетной программ. Очевидно, что при дифференциальной системе погашения ипотеки досрочное внесение средств будет приводить к уменьшению тела кредита, от которого рассчитывается сумма процентов. В результате и переплата по процентам уменьшается. При аннуитетной системе выгоды менее очевидны, особенно при досрочном погашении кредита на начальных этапах, когда большая часть ежемесячной выплаты уходит на уплату процентов банку. Тем не менее, досрочное погашение в этом случае также позволяет уменьшить срок выплаты ипотечного кредита либо снизить ежемесячную нагрузку на бюджет.

Преимущества ипотеки от Сбербанка

Сбербанк самый крупный банк с большим количеством отделений по всей России. 70% всех кредитов выдаются именно в этом банке. И так, почему же стоит выбрать именно Сбербанк?

- Минимальная процентная ставка по ипотеки от 6%. Пожалуй, ниже уже не бывает (стоит уточнить, что 6% — это по программе Молодая семья)

- Простота подачи документов онлайн через мобильный банк.

- Самая большая сеть банкоматов, что несомненно упростит процесс оплаты ежемесячных платежей, а при наличии карты Сбербанка платежи будут списываться автоматически.

- Возможность получить ипотеку без официального подтверждения доходов. Подробнее

Самые распространенные ошибки при досрочных выплатах

Неправильное погашение кредита досрочно может привести к обратному результату – вы не только не уменьшите сумму платежей, но и, возможно, получите задолженность. Многие заемщики совершают ошибки в процессе досрочного погашения.

Выплата ссуды на протяжении всего срока действия договора

Заемщики обычно считают нерациональной выплату долга досрочно. Лучше потратить имеющиеся средства на что-то нужное, а взносы вносить по графику. Но тогда получается, что вы просто отдаете банку больше денег с учетом процентов.

К примеру, при сумме кредита в 1 млн рублей на два года, вы думаете, можно ли погасить досрочно задолженность, если у вас есть свободные 200000 рублей.

Даже простой расчет на специальном калькуляторе покажет, что за два года вы можете сэкономить на процентах до 20000 рублей. Сама сумма (1 млн) не изменится, а переплаты значительно снизятся. Механизм уменьшения кредитной нагрузки действует следующим образом:

- досрочным погашением вы снижаете суммы выплат по основному долгу;

- за счет уменьшения остатка ссуды снижаются проценты.

Поэтому лучше стараться выплатить кредит досрочно.

Отсутствие отслеживания банковских платежей

Для удобства клиентов финансовые организации дают возможность досрочно погасить кредит онлайн через кабинет пользователя или посредством личного посещения банка. Но многие забывают о необходимости ежемесячного платежа.

Например, вы решили внести для досрочного погашения сумму в 70 тыс. рублей. Ваш ежемесячный платеж составляет 20 тыс. рублей. Банковский компьютер списал 20 тысяч для ежемесячного платежа и не может осуществить досрочку на 70 тысяч, поскольку осталось только 50000 рублей. Деньги останутся лежать на счете, их будут просто списывать на очередной платеж.

Важно! Всегда следите за наличием средств на счете и проверяйте, зачислились ли деньги на досрочный платеж.

Погашение долга в любое время, когда появляются деньги

Финансовые организации осуществляют досрочное погашение различными способами:

- списывают внесенную сумму в день платежа;

- списывают внесенную сумму точно в день, определенный графиками взносов.

Вторым способом действует, например, Сбербанк, Райффайзенбанк. То есть он сначала списывает с внесенной суммы проценты за пользование кредитом за прошедший период, и только оставшуюся часть переведет в счет досрочного погашения долга. Случается так, что вся внесенная сумма (если она небольшая) уходит на оплату процентов. То есть вы просто заранее уплатили процентную ставку.

Поэтому при указанных условиях (досрочное погашение в день платежа) лучше просто вносить по графику сумму, превышающую очередные выплаты.

Погашение большой суммой

Часто заемщики стараются насобирать как можно больше денег, чтобы потом сразу внести большую часть кредита. Это не самый эффективный способ погашения долга. Ведь чем больше времени вы пользуетесь ссудой, тем больше процентов выплачиваете.

Аннуитетный платеж, к которому чаще всего прибегают банки, складывается из следующих элементов:

- взнос в оплату основного долга;

- проценты за пользование средствами.

Учитывая, что аннуитетные платежи исчисляются равными долями, можно понять, что первоначально большую часть суммы составляют проценты.

Например, у вас взята ссуда в 100000 рублей на три года. Если внести дополнительный платеж через год в сумме примерно равной половине основного долга, можно намного больше снизить выплаты по процентам, чем привнесении этой же суммы через два года. Раннее частичное погашение кредита позволяет сэкономить больше средств.

Отсутствие финансовой подушки

Конечно, досрочное погашение положительным образом скажется на финансовом положении кредитополучателя. Однако лучше запастись средствами на случай возникновения затруднительной ситуации. Ведь можно заболеть или потерять стабильный заработок. Такие форс-мажорные обстоятельства не влияют на выплату взносов по кредиту.

Целесообразно иметь небольшие накопления, которые могут покрыть 3-6 ежемесячных платежей. Ведь просрочка повлечет за собой наложение штрафов и пени, которые сведут на нет все ваши усилия по досрочному погашению кредита.

Процентные ставки

Минимальная процентная ставка в Сбербанке начинается с 6% и доходит до 11.1%. Также существуют надбавки процентов:

- +0,2% — при первоначальном взносе от 15% до 20%.

- +1% — при отказе от страхования жизни и здоровья заемщика.

- +0,3% — для клиентов, не получающих зарплату на счет карты или вклада в Сбербанке.

- +0,3% — для клиентов, не предоставивших подтверждение дохода и занятости при условии первоначального взноса от 50%.

Таблица ипотечных программ Сбербанка

| Название | Процентная ставка |

|---|---|

| Военная ипотека | 9,5% |

| Гараж/машиноместо | 11,6% |

| Загородная недвижимость | 11,1% |

| Ипотека с господдержкой для семей с детьми | 6% |

| Приобретение готового жилья | 10,5% |

| Приобретение строящегося жилья | 10,5% |

| Рефинансирование | 10,9% |

| Строительство жилого дома | 11,6% |

| Ипотека для участников программы реновации | 10,5% |

Следующая статья

Документы для ипотеки в Сбербанке

6 комментариев

Оставить комментарий

Оформление заявки на ипотеку онлайн

Подавая заявление на получение ипотеки онлайн можно сэкономить 0.4%. Для этого необходимо рассчитать кредит, используя ипотечный калькулятор, далее заполнить онлайн анкету-заявление с данными полученными при расчете ипотеки на кредитном калькуляторе. И прикрепить копии документов.

Необходимые документы на получение ипотечного кредита

Если вы выбрали ипотеку с подтверждением дохода, то вам необходимо получить по месту работы справку 2-НДФЛ. Обязательно вначале получите форму справки в банке, так как у каждого банка своя форма и чужие они не принимают. Если вы выбрали ипотеку без подтверждения дохода (обычно увеличивается процент) тогда вам форма 2-НДФЛ не нужна. В обоих случаях вам потребуется также предъявить российский паспорт и один документ на выбор (заграничный паспорт, вод. удостоверение или военный билет).

Сейчас банки рассматривают кредит очень быстро. Обычно это занимает не более 2-х дней. В течении этого времени вам должна прийти смс с результатом – одобрили вам ипотеку или нет. В случаи одобрения ипотеки, вам необходимо явится в отделение банка с оригиналами всех документов в течении 30 календарных дней. По истечении этого срока, вам придется подавать заявление повторно.

Процентные ставки для расчета ипотеки онлайн

| Банк | Программа | Ставка | Сумма | Срок |

|---|---|---|---|---|

| Военная ипотека | 9.2% | 2502000р | 20 лет | |

| Гараж/машиноместо | 10% | 30000000р | 30 лет | |

| Загородная недвижимость | 9.5% | 100000000р | 30 лет | |

| Ипотека для участников программы реновации | 9.4% | 100000000р | 30 лет | |

| Ипотека с господдержкой для семей с детьми | 5% | 12000000р | 30 лет | |

| Вторичное жилье | 8.6% | 60000000р | 30 лет | |

| Залоговая недвижимость | 9.4% | 60000000р | 30 лет | |

| Ипотека для военных | 8.8% | 2840000р | 20 лет | |

| Ипотека с господдержкой | 5% | 12000000р | 30 лет | |

| Новостройка | 8.6% | 60000000р | 30 лет | |

| Новоселы | 8.1% | 60000000р | 30 лет | |

| Военная ипотека | 8.8% | 2814000р | 25 лет | |

| Рефинансирование | 8.9% | 45000000р | 30 лет | |

| Семейная ипотека | 4.5% | 12000000р | 30 лет | |

| Военная ипотека | 8.75% | 2700000р | 27 лет | |

| Дом мечты | 9.3% | 20000000р | 30 лет | |

| Ипотека по двум документам | 10.3% | 8000000р | 25 лет | |

| Ипотека с господдержкой для семей с детьми | 4.7% | 12000000р | 30 лет | |

| Ипотечное жилищное кредитование (вторичный рынок) | 9.1% | 60000000р | 30 лет | |

| Готовое жилье | 9.19% | 50000000р | 30 лет | |

| Строящееся жилье | 8.49% | 50000000р | 30 лет | |

| Под залог имеющегося жилья | 13.19% | 50000000р | 30 лет | |

| Рефинансирование | 8.69% | 50000000р | 30 лет |

ТОП5 банков: по выдаче кредитов

Кредитный калькулятор Сбербанка 2021

Ипотечный калькулятор ВТБ 2021

Кредитный калькулятор Газпромбанка 2021

Ипотечный калькулятор Россельхозбанка 2021

Кредитный калькулятор Альфа-Банка 2021

Ипотечный калькулятор Сбербанка 2021

Кредитный калькулятор ВТБ 2021

Ипотечный калькулятор Газпромбанка 2021

Кредитный калькулятор Россельхозбанка 2021

Ипотечный калькулятор Альфа-Банка 2021

Ипотечные калькуляторы банков

От 5%

Сбербанк

От 5%

ВТБ

От 4.5%

Газпромбанк

От 4.7%

Россельхозбанк

От 8.49%

Альфа-Банк

От 7%

От 7.95%

Банк «ФК Открытие»

От 6%

ЮниКредит Банк

От 4.99%

Райффайзенбанк

От 6.99%

Росбанк

От 4.5%

Промсвязьбанк

От 8.9%

Россия

От 6%

Совкомбанк

От 4.99%

Банк «Санкт-Петербург»

От 4.5%

Ак Барс

Ситибанк

От 4.9%

Банк Уралсиб

Почта Банк

От 6.9%

СМП Банк

Тинькофф Банк

От 7.6%

Московский Индустриальный Банк

От 8.85%

Связь-Банк

Русский Стандарт

От 4.9%

Банк ДОМ.РФ

Восточный Банк

От 4.5%

Возрождение

От 4.99%

Абсолют Банк

От 9.1%

Сургутнефтегазбанк

Хоум Кредит Банк

От 9.5%

Уральский Банк Реконструкции и Развития

От 4.9%

Банк Зенит

Ренессанс Кредит

От 6%

РНКБ

ОТП Банк

От 9.9%

МТС Банк

От 4.9%

Транскапиталбанк

Русфинанс Банк

От 5%

Запсибкомбанк

От 4.9%

Банк Финсервис

От 11%

СКБ-Банк

От 10%

Союз

От 8.5%

Металлинвестбанк

Локо-Банк

Росгосстрах Банк

БКС Банк

От 4.9%

Примсоцбанк

От 10%

Банк Интеза

Правила досрочного погашения

Уменьшение срока кредитования – это быстрый и выгодный для заемщика способ возврата задолженности. Ипотека с возможностью досрочного погашения может быть предусмотрена договором по умолчанию. Такие программы есть у ряда крупных банков, например, Сбербанка. Основными правилами частично-досрочного погашения являются:

- Минимальный срок, в течение которого должник обязан уведомить кредитора о своем решении досрочно погасить ипотеку по частям или полностью составляет 30 календарных дней до предполагаемой даты взноса.

- Кредитор при таких обстоятельствах должен сделать процентный перерасчет, исходя из новой даты возврата долга.

Способы оплаты

Погасить ипотеку можно за счет собственных накоплений и воспользовавшись компенсационными выплатами, например, возвратом налога на доходы физического лица (НДФЛ). Заемщик может воспользоваться любым удобным ему способом расчета по долгу – от внесения накопленных наличных денежных средств в кассу банка до привлечения сторонних вспомогательных средств: материнского капитала, моментального займа и пр.

Материнский капитал

Материнский (семейный) капитал – это вид государственной помощи семьям с двумя и более детьми. Его размер сейчас составляет 453 тысячи рублей. Согласно изменениям, внесенным в программу «Материнский Капитал» в 2017 году, не дожидаясь достижения ребенком трехлетнего возраста, субсидию стало возможно направить в том числе на:

- оплату первоначального взноса по ипотеке;

- оплату жилищного кредита участниками накопительно-ипотечной системы для военнослужащих (далее – НИС).

Рефинансирование ипотечного кредита

Оформление нового ипотечного займа для покрытия старого с целью улучшения условий его обслуживания называется рефинансированием (перекредитацией). Причинами переоформления могут являться:

- появление более выгодной процентной ставки по кредиту в другом банке;

- отмена страховок, комиссий и других сборов;

- увеличение кредитного периода (чтобы снизить размер ежемесячных выплат);

- смена валюты займа;

- уменьшение кредитного периода (чтобы уменьшить сумму переплаты);

- перевод ипотеки в другое финансовое учреждение.

Основным минусом рефинансирования ипотечного кредита является лишение заемщика права получения налогового вычета по всем уплаченным ранее процентам. Если при рефинансировании меняется банк-кредитор (фактически закрывая перед предыдущим займ ипотечника, который берет новый кредит на покрытие старого), долг считается уплаченным, а заемщик утрачивает возможность получить данную льготу на основную часть рефинансированного кредита и начисляемые на него проценты.

Налоговый вычет

Сумма, уменьшающая расчетную базу при исчислении НДФЛ, называется налоговым вычетом. Покупатель недвижимости может вернуть уплаченные в государственный бюджет 13%. Максимальная сумма, с которой они подлежат возврату, составляет 2 млн рублей. При расчете процентного имущественного вычета (компенсация государством переплаты по ипотеке) возврат налога может быть осуществлен с 3 млн рублей, т.е. заемщик имеет право получить 390 тыс. рублей с выплаченных процентов.