Как распорядиться переплатой в личном кабинете фнс

Содержание:

- Что делать, если что-то пошло не так

- Личный кабинет

- Два смысла одной нормы

- Когда вернуть излишне уплаченный налог

- Детальная инструкция по регистрации на этом сайте

- Что будет, если не вернуть переплату

- Зачет излишне уплаченных сумм налога

- Как вернуть налоговую переплату

- Что такое КБК

- Как отправить налоговую декларацию через Госуслуги: инструкция по заполнению и работе с сайтом

- Установление факта переплаты по итогам «декларационной кампании»

Что делать, если что-то пошло не так

Налоговая может медлить с решением: потерялось заявление, произошел сбой в программе, не получилось вовремя рассмотреть заявление. Если налоговая молчит больше положенных 15 рабочих дней, пишите второе заявление с просьбой о выдаче решения через ту же форму в личном кабинете.

Если налоговая отказалась вернуть деньги или проигнорировала второе заявление, подавайте жалобу в Федеральную налоговую службу. Она руководит всеми налоговым инспекциями. Подать жалобу можно через личный кабинет. Зайдите в раздел «Обратиться в налоговый орган», выберете пункт «Написать обращение» и следуйте инструкции.

Если обращение в ФНС не помогло, идите в Арбитражный суд. Для судебного разбирательства у вас есть 3 года со дня, когда вы узнали о переплате.

Личный кабинет

Операции и действия, связанные с налогообложением, многие граждане, индивидуальные предприниматели и юридические лица, осуществляют посредством интернета, используя для этого личный кабинет. Явными преимуществами его использования являются:

- Возможность корректировки документации по единым реестрам ИП и юр. лиц.

- Передача данных (при возникновении такой необходимости) об открытии счета или его закрытии.

- Уточнение тех платежей, что осуществляются налогоплательщиком.

- Получение требуемого списка отчетности по состоянию на текущий год. Сюда входит как бухгалтерская, так и налоговая.

- Определение необходимости погашения платежей, наличия неоплаченных сборов и возникновение переплат при перечислении большей суммы денег.

Два смысла одной нормы

Действующее законодательство гарантирует налогоплательщикам право на зачет или возврат излишне уплаченных сумм налогов и, соответственно, обязывает налоговые органы проводить их своевременно (подп. 5 п. 1 ст. 21 и подп. 7 п. 1 ст. 32 НК РФ).

В соответствии с нормами пункта 1 статьи 78 НК РФ сумма излишне уплаченного налога подлежит зачету в счет предстоящих платежей налогоплательщика по этому или иным налогам, погашения недоимки по иным налогам, задолженности по пеням и штрафам за налоговые правонарушения либо возврату налогоплательщику в установленном налоговым законодательством порядке. Согласно пунктам 4 и 6 статьи 78 НК РФ сумма излишне уплаченного налога подлежит зачету (возврату) по письменному заявлению налогоплательщика. Решение о зачете (возврате) должно быть принято в течение 10 дней со дня получения заявления налогоплательщика. Для возврата налога налогоплательщику установлен срок в 1 месяц.

На первый взгляд смысл указанных норм НК РФ очевиден: эти нормы дают налогоплательщику право на зачет (возврат) излишне уплаченного налога соответственно в течение 10 дней (1 месяца) с даты получения налоговым органом заявления налогоплательщика. При этом течение срока на зачет (возврат) излишне уплаченного налога не ставится в зависимость от причин образования переплаты. Этот срок одинаково течет и в случае, когда налогоплательщик уплатил налог в большем размере, чем указано в налоговой декларации, и когда налогоплательщик представил уточненную налоговую декларацию, в соответствии с которой сумма налога к уплате меньше суммы налога к уплате, указанной в предыдущей налоговой декларации.

Такое, буквальное, толкование норм статьи 78 НК РФ до некоторого времени доминировало в практике арбитражных судов РФ (см. текст на полях на этой странице). С выходом Информационного письма Президиума ВАС РФ от 22.12.2005 № 98 «Обзор практики разрешения арбитражными судами дел, связанных с применением отдельных положений главы 25 НК РФ» (далее – Информационное письмо № 98) ситуация принципиально изменилась.

ВЗГЛЯД НА ПРОБЛЕМУ ВАС РФ

Когда вернуть излишне уплаченный налог

Если плательщик решил вернуть средства на личный счет либо карту, нужно заполнить соответствующую заявку. Заявление оформляется на портале в личном аккаунте двумя способами:

- Через услугу заполнить 3-НДФЛ. После отправки декларации сразу предлагается написать заявление.

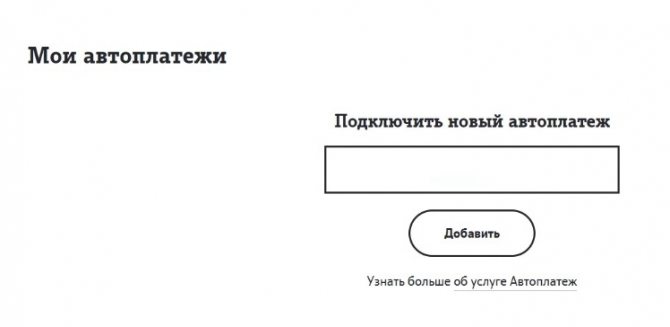

- Воспользоваться сервисом «Распорядиться переплатой». Услуга предоставляется во вкладке Жизненные ситуации, где переплата оформляется в пару шагов.

Стоит ли писать заявление?

После того как гражданин направил бланк 3-НДФЛ в ФНС, откроется окно с предложением заполнения заявки. Но в этот момент оформлять бланк нежелательно, так как сумма еще не утверждена налоговой. Дело в том, что при перерасчете или в процессе камеральной проверки может обнаружиться ошибка и в возмещении средств придет отказ. А вот когда камеральная проверка окончена, можно заполнить заявление и направить в налоговый орган. Также стоит помнить, что после направления заявки средства поступят не сразу. Для рассмотрения налоговиками установлены сроки.

Детальная инструкция по регистрации на этом сайте

Возможность сдать 3 ндфл онлайн через госуслуги появилась не так давно, но уже хорошо зарекомендовала себя, как один из самых удобных способов сделать это.

Как подать декларацию 3 ндфл через госуслуги? Для того, чтобы подать налоговую декларацию, не посещая лично ФНС, при помощи сайта госуслуг необходимо в первую очередь быть зарегистрированным на нём.

Для этого необходимо зайти в любой удобный браузер, набрать в адресной строке , после чего откроется главная страница государственного портала.

Дополнительная информация! Для регистрации на руках должны быть такие удостоверения личности как — паспорт, СНИЛС, номер мобильного телефона и электронный почтовый ящик.

На сайте встретит приятный интерфейс и чуть правее от центра будет видна кнопка «зарегистрироваться», на которую следует нажать.

Далее потребуется заполнить всего 4 поля, а именно ввести свою фамилию, имя, номер своего мобильного телефона и адрес электронной почты

Проверить правильность введенных данных, после чего можно кликать по кнопке зарегистрироваться. Далее на телефон должно поступить текстовое сообщение с кодом, который будет необходимо ввести в предложенную форму.

Так же подтвердить свой номер телефона можно, воспользовавшись полученными в электронном письме инструкциями

После того, как введен нужный код предстанет форма для ввода пароля. Должен быть придуман сложный пароль, далее вести его в первую форму и ввести повторно во вторую форму, для его подтверждения.

Пароль должен быть недоступен для других лиц

На этом шаге регистрация завершена, теперь гражданин является обладателем упрощенной учетной записи.

При упрощенной записи можно пользоваться лишь ограниченным спектром государственных услуг

Для расширения количества предоставляемых услуг, необходимо в появившемся после регистрации окне, ввести все необходимые данные или зайти на страницу с личными данными, где встретит предложение заполнить их и повысить уровень своей учетной записи, после чего необходимо проверить корректность написания всех данных и нажать на кнопку сохранить.

На этом этапе необходимо подождать, пока все данные автоматически будут проверены

Узнать состояние проверки введенных данных можно отслеживать в личном кабинете, как правило, этот процесс не занимает много времени, и будет получено смс или электронное письмо, о том, что уровень учетной записи теперь стандартный с более расширенным спектром услуг.

Чтобы получить полностью неограниченную с точки зрения предоставляемых нам услуг учетную запись, потребуется либо лично посетить центры обслуживания для подтверждения личности, ближайшее отделение Почты России, МФЦ и т. д.

Обратите внимание! С недавних пор, появилась возможность избежать личного посещения авторизированных центров, но только если гражданин является клиентом Сбербанка, Тинькофф-банка или Почта-Банка. Для Сбербанка

Для Сбербанка

Пользователям Сбербанка

Для Тинькофф-банка

Клиентам банка Тинькофф

Для Почта-Банка

Для тех, кто пользуется Почта-Банком

После всех проделанных процедур, будет возможность заполнить и сдать необходимую налоговую декларацию. Для этого можно вбить в поиске браузера госуслуги 3 ндфл или на самом сайте госуслуг, будучи уже авторизированным пользователем в окне поиска достаточно вбить НДФЛ и выбрать пункт «Прием налоговых деклараций (расчетов)».

Так выглядит пункт «Прием налоговых деклараций (расчетов)»

Другой способ найти этот пункт — на главной странице портала нажать на кнопку услуги, на открывшейся странице отыскать раздел «Налоги и финансы».

Можно найти через раздел «Налоги и финансы»

Далее нажать на кнопку еще и предстанет необходимый пункт:

Можно найти через раздел «Налоги и финансы»

Нужно будет выбрать электронную услугу «Предоставление налоговой декларации по налогу на доходы физических лиц»(форма 3-НДФЛ).

Можно найти через раздел «Налоги и финансы»

На представшей странице потребуется выбрать тип получаемой услуги, нас интересует формирование декларации онлайн

Далее потребуется кликнуть по кнопке получить услугу и заполнить декларацию онлайн

Обязательный процесс взаимодействия с налоговой стал проще, привычный бланк заменят поля сайта, в которые нужно вбивать необходимую информацию.

После отправки декларации в режиме реального времени в личном кабинете можно увидеть статус декларации, дошла ли она до налоговой службы, как правило это занимает небольшое количество времени. Если же необходимо прикрепить какие-либо документы вдобавок к декларации сделать это так же возможно на сайте госуслуг во время процесса заполнения.

Что будет, если не вернуть переплату

Ничего страшного не случится: штрафов и пени за переплаты нет.

Переплату налоговая зачислит в счет будущего налога того же типа. Например, если вы переплатили налог на транспорт в 2016 году и не подали заявление на возврат переплаты, то в 2017 году налоговая сократит ваш налог на транспорт на эту сумму.

Если вы перестали пользоваться корпоративным транспортом и перестали платить налог на транспорт, налоговая переплату никуда не зачтет в следующем периоде. С этого момента у вас есть три года на возврат переплаты, иначе вы потеряли эти деньги.

В таком случае попробуйте списать переплату как «безнадежный долг». Безнадежный долг — сумма, которую нельзя взыскать из-за давности или из-за объективных причин вроде банкротства фирмы-должника.

Списанный долг для бухгалтерского учета — это расход, который вы перекрываете из доходов, чтобы дебет и кредит сходились. Это уменьшает доходы, с которых вы платите налоги. Для налоговой списание долга равно уменьшению налогов, поэтому она придирается и дополнительно перепроверяет все списания потерь.

Вы имеете право списать невозвратную переплату как безнадежный долг по приказу Минфина о бухгалтерском учете, но российская практика показывает, что вам скорее всего откажут. Если сумма переплаты такая, что списать выгодно, обратитесь к юристам и профессиональным бухгалтерам, чтобы они взяли на себя списание безнадежных долгов.

Зачет излишне уплаченных сумм налога

Зачет суммы излишне уплаченного налога осуществляется:

-

в счет предстоящих платежей налогоплательщика по этому или иным налогам ( НК РФ);

- в счет погашения недоимки по иным налогам, задолженности по пеням и (или) штрафам, подлежащим уплате или взысканию, в случаях, предусмотренных НК РФ ( НК РФ).

Что здесь имеется в виду? Формулировка «по соответствующим видам» означала, что зачет федеральных налогов мог осуществляться только в отношении федеральных налогов, региональных – в отношении других региональных налогов, соответственно, местные налоги шли в зачет исключительно местных налогов.

Например, к федеральным налогам относятся НДС, НДФЛ, налог на прибыль организаций, водный налог (ст. 13 НК РФ), к региональным – налог на имущество организаций, транспортный налог (ст. 14 НК РФ), к местным – земельный налог (ст. 15 НК РФ). Таким образом, переплату по какому-либо федеральному налогу можно было зачесть в счет уплаты либо по тому же налогу (авансовым платежам), либо по любым другим налогам из перечня, приведенного в ст. 13 НК РФ. Допустим, переплату по НДФЛ можно было зачесть в счет уплаты налога на прибыль и наоборот.

Теперь (с 01.10.2020) правило о зачете налогов «внутри вида» не применяется и налог можно зачесть в счет уплаты другого налога любого вида, а также сборов, страховых взносов, пеней и штрафов.

Зачет в счет погашения недоимки по иным налогам

Зачет суммы излишне уплаченного налога в счет погашения недоимки по иным налогам, задолженности по пеням и (или) штрафам, подлежащим уплате или взысканию в случаях, предусмотренных НК РФ, осуществляется налоговыми органами самостоятельно не более чем за три года со дня уплаты указанной суммы налога ( НК РФ).

Решение о зачете излишне уплаченных сумм в счет погашения недоимки по иным налогам должно быть принято налоговым органом в течение 10 дней:

-

со дня обнаружения им факта излишней уплаты налогов;

-

со дня подписания им и налогоплательщиком акта совместной сверки расчетов с бюджетом (если она проводилась);

-

со дня вступления в силу решения суда (если налогоплательщик обращался в суд).

При этом положение НК РФ не препятствует налогоплательщику представить в налоговый орган письменное заявление о проведении зачета.

Форма заявления о зачете суммы излишне уплаченного налога (сбора, пеней, штрафа) приведена в приложении 9 к Приказу ФНС РФ от 14.02.2017 № ММВ-7-8/182@.

Заявление может быть представлено в электронной форме с усиленной квалифицированной электронной подписью по ТКС или через личный кабинет налогоплательщика.

В таком случае решение налогового органа о зачете суммы излишне уплаченного налога в счет погашения недоимки принимается в течение 10 дней:

-

со дня получения заявления налогоплательщика;

-

со дня подписания налоговым органом и налогоплательщиком акта совместной сверки уплаченных им налогов (если она проводилась).

Согласно НК РФ налоговый орган обязан сообщить налогоплательщику о принятом решении о зачете сумм излишне уплаченного налога или об отказе в зачете в течение пяти дней со дня принятия соответствующего решения.

Например, проведя сверку расчетов с бюджетом, учреждение выявило переплату по налогу на прибыль в размере 100 000 руб. Оно обратилось в налоговую инспекцию с заявлением о зачете переплаты в счет погашения недоимки по налогу на имущество, которая к моменту обращения составляла 150 000 руб. В течение 10 дней с момента подписания акта сверки ИФНС приняла решение о зачете излишне уплаченного налога на прибыль в размере 100 000 руб. в счет погашения недоимки по налогу на имущество.

Зачет в счет предстоящих платежей по этому или иным налогам

Если у налогоплательщика нет недоимки по другим налогам (сборам, пеням, штрафам), то переплату можно зачесть в счет предстоящих платежей в бюджет. На основании письменного заявления налогоплательщика такое решение принимает налоговая инспекция. Решение должно быть принято в течение 10 дней со дня получения заявления от налогоплательщика или со дня подписания акта совместной сверки ( НК РФ).

Налоговый орган обязан сообщить налогоплательщику о принятом решении о зачете (об отказе в зачете) сумм излишне уплаченного налога в течение пяти дней со дня принятия соответствующего решения ( НК РФ).

Как вернуть налоговую переплату

Процедура возврата излишков на счёт или зачёт суммы для покрытия прочих сборов либо долгов проводится в одинаковом порядке.

Что необходимо

Заявку на возврат средств направляется самим налогоплательщиком или его представителем, действующим по доверенности (согл. ст. 333.40 НК). Заявление можно отправить:

- Почтовым переводом.

- Самостоятельно, посетив отделение ИФНС или МФЦ.

- С личного кабинета налогоплательщика на ресурсе налоговой службы (на электронном документе должна присутствовать ЭЦП).

В самой заявке должны присутствовать такие сведения:

- Наименование отделения налоговой, куда подаётся обращения.

- Личная информация о заявителе – ФИО, адрес регистрации, паспортные и контактные данные и пр.

- Сведения о возникшей переплате – размер излишка, подлежащего возврату (в цифрах и прописью), по какому налогу он возник и период, когда образовался.

- Как именно заявитель желает поступить с переплатой (оформить возврат или зачёт).

- ИНН.

- Номер счёта, на который должны поступить средства (или же вид сбора, который заявитель желает погасить с избыточной суммы).

- Дата составления обращения и подпись обратившегося.

Список документов

Для проведения процедуры возврата средств по любому налогу, гражданин должен подготовить следующие бумаги:

- Копию паспорта.

- ИНН.

- Налоговую декларацию (напр., при уплате подоходного налога нужна декларация формы 3-НДФЛ и т.п.).

- Платежные свидетельства.

- Реквизиты собственного счёта.

- Свидетельство о наличие права на налоговые льготы (если имеется).

- Документ, на основании которого уплачивался налог.

Чеки, свидетельствующий об оплате сбора, сверяется с документом, в котором установлена фактическая сумма налога. По итогам проверки составляют акт сверки.

Порядок действий

Сама процедура возврата части платежа оформляется в таком порядке:

- Проводится сверка по уплаченным налогам, по результатам которой должны определить дату, тип платежа и размер переплаты.

- Плательщик составляет заявку о переводе средств, указывая в ней наименование учреждения, куда она направляется, сумма, подлежащая возврату, и номер счёта, на который должны быть переведены деньги.

- На проверку и дачу ответа налоговикам даётся 10 дней (ст. 231 НК).

После этого в течение 5 рабочих дней ИФНС обязана оповестить обратившегося о принятом решении. При удовлетворении прошения не позднее 30 дней должны перечислить положенные средства (согл. ст.6.1 и 78 НК).

Если заявителю откажут в возврате, ему следует подготовить необходимые свидетельства для начала судебного разбирательства. Следует обратиться с жалобой в суд по месту расположения отделения ФНС, прикрепив к ней подтверждающие документы. Налоговики должны дать письменный ответ на запрос.

В обращении можно прописать запрос не только на возвращение излишка, но и на выплату процентов за весь период просрочки. Проценты копятся уже со дня, следующего за днём удержания средств, и вплоть до даты возврата средств. Используется ставка рефинансирования ЦБ РФ, действовавшая в отсчитанный период.

Если же необходимо вернуть НДФЛ, это разрешается через налогового агента, т.е. работодателя, который отвечал за его расчёт и уплату. Тогда потребуется пройти схожую процедуру. Составляем заявку о возврате в свободной форме. В бланке указываем реквизиты счёта для перевода излишка.

Ждём перечисления денежных средств, которые обязаны вернуть на счёт не позднее 3 месяцев. При несоблюдении срока уже работодатель должен будет уплачивать проценты за просрочку, размер которых также определяется исходя из ставки рефинансирования ЦБ РФ.

Альтернативный вариант – зачет

Разрешается зачесть уплаченные средства вместо другого платежа перед бюджетом, если обязательство сформировано в рамках определённого бюджета или по одному виду налога. Следовательно, если избыточная сумма образовалась по федеральным сборам, то зачесть избыток возможно по одному из федеральных налогов. Тот же порядок и с местными и региональными платежами.

По усмотрению ФНС допускается право на зачёт между разными платежами. Но указать об этом нужно заранее, в самой заявке, приложив два свидетельства, на основании которых вносятся платежи в разные бюджеты.

В первую очередь зачёт выгоден самим налоговикам, поскольку в данном случае им не потребуется составлять необходимые бумаги и возвращать деньги. Эта процедура действительно оформляется быстрее возврата, но настаивать на этом специалисты ИФНС не вправе.

Что такое КБК

Под аббревиатурой КБК скрывается словосочетание «код бюджетной классификации». Вкратце раскрывая это понятие можно объяснить его так:

КБК – это многозначная, четырехступенчатая последовательность чисел, которая указывает всю информацию о произведенном платеже, путь, который он проходит, в том числе дает сведения о том, кто и куда оплатил средства, а также на какие цели они будут потрачены.

Например, если речь идет о налогах по УСН, то выплачивая их в бюджет, налогоплательщик указывает определенный КБК, опосредованно «покрывая» таким образом затраты, которые государство производит на работников бюджетной сферы: медицины, образования и т.п. (точно также и с другими сборами – все они имеет строго целевое назначение).

Если говорить более широко, то КБК позволяют отследить собираемость налогов по тому или иному направлению, делать необходимые мониторинги и с их учетом формировать и планировать будущие бюджетные траты по тем или иным статьям расходов.

Как отправить налоговую декларацию через Госуслуги: инструкция по заполнению и работе с сайтом

Potrebiteli.Guru > Документы > Налоговая декларация > Как отправить налоговую декларацию через Госуслуги: инструкция по заполнению и работе с сайтом

Как подать налоговую декларацию через Госуслуги и не тратить драгоценное время?

Налоговая декларация представляет собой документ, в котором налогоплательщики, как физические лица, дают отчет о своих финансах: о доходах, расходах, выплаченных налогах и положенных льготах.

Не так давно подача декларации происходила только лично, сегодня же каждый желающий может воспользоваться специальным порталом Госуслуг.

Достоинства способа

Дорогие читатели!

Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер. Если вы хотите узнать,

как решить именно Вашу проблему — звоните по телефонам:

8 (499) 350-77-34 — Москва8 (812) 309-87-31 — Санкт-ПетербургБесплатная консультация — Россия

или если Вам так удобнее, воспользуйтесь формой онлайн-консультанта!

Все консультации у юристов бесплатны.

Для подачи декларации гражданин должен подъехать с собранными документами в налоговую по месту регистрации, также он может воспользоваться сервисом Госуслуг.

Подавать декларацию через интернет можно несколькими способами:

- При помощи программы «Декларация»: строго говоря, это не является отправкой через интернет, так как после заполнения документ нужно распечатать и отнести лично.

- Зайдя на сайт ФНС, который относится к району плательщика: для этого необходимо зарегистрироваться, пройти проверку и получить электронную подпись.

- Через сайт Госуслуг: этот способ подходит тем, кто уже пользуется сайтом или собирается начать.

Важно знать: приехать в налоговую лично и поставить «живую» подпись, когда документы будут проверены, все же придется. К достоинствам такого способа относятся:

К достоинствам такого способа относятся:

- Заполнение документов в любое удобное время.

- Отслеживание ошибок: некоторые пункты и подсчет налогов заполняются автоматически.

- Все данные полностью защищены от попадания в чужие руки.

- Зарегистрировавшись один раз, плательщик получает возможность пользоваться порталом для разных нужд: оплачивать штрафы, подавать заявления на регистрацию или расторжение брака, для получения документов.

Как пользоваться Госуслугами

Чтобы получить доступ к сайту, нужно заранее зарегистрироваться там и получить индивидуальный логин и пароль.

Для этого потребуется заполнить заявку, записав паспортные данные и номер ИНН, затем подождать несколько недель (обычно 2-4 недели), пока данные будут проверены. После этого плательщик получит индивидуальный логин и пароль и сможет пользоваться всеми услугами портала.

Процедура подачи проходит в несколько этапов:

- Нужно скачать программу «Налогоплательщик» — самую свежую версию можно найти на сайте ФНС – и заполнить ее. В форме указаны обязательные к заполнениям пункты, необходимо только внимательно вписать данные. Налог программа подсчитает сама, код налогового органа, куда будут отданы документы, можно узнать на сайте ФНС в разделе «Определение реквизитов ИФНС».

- Сохранить заполненную декларацию на компьютер.

- На Госуслугах нужно выбрать раздел «Подача налоговой декларации» и создать там заявку на отправку документов.

- Загрузить документ на портал и записать номер заявки.

Декларация отправлена в работу. Отследить ее «перемещение» можно через личный кабинет на портале. Когда она будет проверена, останется лишь распечатать документ, взять номер заявки и подъехать в отдел ФНС, чтобы поставить подпись.

При этом стоять в очереди уже не придется: для подавших документы онлайн работает отдельное окошко.

Полезно знать: проверка декларации занимает некоторое время, а потому подавать ее нужно за несколько дней до конечного срока, чтобы избежать штрафов.

Подача документов через портал Госуслуг – это простая и легкая возможность сэкономить время и силы. Если декларация будет заполнена неправильно, об этом будет сообщено заранее, чтобы плательщик успел исправить ее и отправить вновь, не приезжая несколько раз в налоговый орган.

Как подать декларацию через сайт Госуслуги, смотрите в следующем видео:

Внимание!

Установление факта переплаты по итогам «декларационной кампании»

В соответствие с по каждой поступившей в налоговый орган налоговой декларации в обязательном порядке проводится камеральная налоговая проверка. И только в случае не поступления в надлежащий срок декларации налоговый орган вправе начать камеральную налоговую проверку (при отсутствии декларации) по имеющейся у налогового органа информации о налогоплательщике и его налогооблагаемых доходах. Однако после поступления (с опозданием) налоговой декларации в обязательном порядке начинается камеральная налоговая проверка (с одновременным прекращением первоначальной).

Существенное отличие (в разрезе заявленной темы статьи) камеральной налоговой проверки от выездной налоговой проверки заключается в следующем.

1. Возможность прекращения камеральной проверки – то есть ее досрочной остановки без каких-либо юридических последствий.

Если в ходе камеральной налоговой проверки от налогоплательщика поступает уточняющая налоговая декларация, то текущая камеральная проверка прекращается и начинается новая камеральная проверка (). Напомню, что в личном кабинете налогоплательщика есть раздел, в котором отражается информация о дате начала и окончания камеральных налоговых проверок поступивших от налогоплательщика деклараций. То же самое происходит и с камеральной проверкой, начатой в соответствие с (отсутствие в надлежащие сроки налоговой декларации), при получении первичной налоговой декларации. «Прекращенная» камеральная проверка не может быть основанием для установления юридически значимых фактов, в том числе переплаты (также, впрочем, как и недоимки), так как все процедуры далее проводятся в рамках новой камеральной проверки.

2. Возможность не составлять акт по итогам камеральной проверки.

Согласно если <…> налоговый орган установит факт совершения налогового правонарушения или иного нарушения законодательства о налогах и сборах, должностные лица налогового органа обязаны составить акт проверки в порядке, предусмотренном . При этом НК РФ и подзаконными актами не предусмотрено информирование (в какой бы то ни было форме) налогоплательщика о факте окончания камеральной налоговой проверки – при условии, что к нему нет претензий (то есть, когда фактов нарушений законодательства о налогах и сборах не выявлено).

Так как переплата не может быть квалифицирована как «нарушение законодательства о налогах и сборах» (хотя и является «нештатной» ситуацией в налоговых правоотношениях), камеральная налоговая проверка (несмотря на выявление переплаты) оканчивается без составления акта проверки.

Налогоплательщик сумму переплаты показывает в своей, как правило – уточняющей налоговой декларации, в которой исправлены неверные данные первоначальной декларации. Например, в налоговой декларации по УСН это графа № 110 «Сумма налога к уменьшению за налоговый период».

Налоговый орган после окончания камеральной налоговой проверки переносит сумму переплаты из проверенной (и подтвержденной) налоговой декларации сначала в информационный ресурс «Камеральная налоговая проверка», а уже из него – в карточку РСБ (если быть более точным, то сумма переплаты в КРСБ формируется автоматически после ввода данных из декларации). После чего у налогового органа возникает обязанность в срок 10 рабочих дней направить налогоплательщику Сообщение по форме, утвержденной приказом ФНС России от 14 февраля 2017 г. № ММВ-7-8/182@. К слову, в августе в личном кабинете налогоплательщика появилась новая опция «Информирование о факте излишней уплаты (взыскания) налога (сбора, пени, штрафа)».

| Рис. 2. Фрагмент страницы в личном кабинете налогоплательщика ИП на официальном сайте ФНС России nalog.ru |

Нельзя не упомянуть и о таком нюансе. Факт переплаты может быть установлен налоговым органом и в ходе выездной налоговой проверки. Это может быть даже отражено в акте проверки. Однако эта информация – только причина оформить акт взаимной сверки расчетов; или налогоплательщику подать уточняющую налоговую декларацию.