Как перевести пенсию в другой банк?

Содержание:

- Что такое социальная карта Сбербанка для пенсионеров

- Восемь способов получить большую пенсию в России

- На что обращать внимание при выборе НПФ

- Можно ли рассчитать свою пенсию по СНИЛС

- Когда можно перевести?

- Новое в законодательстве

- Как получить пенсию при смене места жительства

- Как перевести

- Достоинства и недостатки НПФ

- Плюсы и минусы перевода пенсии на карту Сбербанка

- Виды пенсионного накопления и правовые тонкости

Что такое социальная карта Сбербанка для пенсионеров

Платежный пластиковый инструмент предназначен для клиентов, которые имеют право на получение пенсии и другой материальной социальной помощи, выплачиваемой Пенсионным Фондом РФ. Карточный счет обслуживается бесплатно, что является огромным плюсом для лиц, у которых небольшие доходы. Основные цели оформления пенсионного карточного счета могут быть следующими:

- получение дотаций и пенсий;

- перечисление детских пособий;

- выплаты компенсаций по потере кормильца;

- получение пенсий по инвалидности.

Пенсионная карта Сбербанка оформляется лицам в возрасте от 14 лет, имеющим гражданство РФ, постоянную регистрацию и документы, подтверждающие личность. Основанием для ее открытия является документ, который подтверждает право на получение пенсии или любого другого социального пособия от государства. Сбербанк берет на себя ответственность за передачу реквизитов и всей нужной информации по владельцу пластика в ПФР.

Платежная система МИР

- независимость от политической обстановки;

- наличие кобейджинговых продуктов, возможность использования в ближайшем будущем не только в пределах страны, но и за границей,

- соответствие всем нормам и требованиям безопасности, наличие чипа, магнитной полосы и голограммы;

- постоянное развитие, усовершенствование продукта, наполнение карт новыми опциями, такими как бесконтактная оплата, транспортное приложение;

- отсутствие платы за вступление, регулярное снижение действующих тарифов на обслуживание.

К основным минусам карточек, работающих в рамках отечественной платежной системы «Мир», можно отнести то, что их принимают к оплате не во всех магазинах и торговых точках. Кроме того, российский пластик обходится дороже в обслуживании, чем карты международных систем. Найти банкомат, в котором удастся снять средства без комиссии с карты «Мир», тоже непросто. Счет ведется только в рублях, поэтому в ходе операций с другими валютами держатель пластика понесет потери из-за банковского курса конвертации.

Почему Маэстро меняют на МИР

Сложная обстановка вокруг Крыма, политическая нестабильность, экономические санкции сделали уязвимыми международные системы, в том числе и Маэстро. Чтобы исключить проблемы с платежами и обеспечить российским гражданам полную независимость от политических решений других государств при проведении безналичных рассветов, правительство РФ распорядилось создать собственную процессинговую систему, которая получила название «МИР».

Первые карты начали функционировать в 2015 году. С 1 июля 2017 года все точки продаж, которые принимают безналичную оплату, обязаны без препятствий проводить расчетные операции с пластиком «Мир». За пределами России существуют некоторые ограничения по оплате. Без каких-либо препятствий рассчитаться, используя карту российской платежной системы, можно пока что только в Армении. В настоящее время согласовываются условия приема «Мира» в Таиланде, Турции, странах Евроазиатского Союза, ОАЭ.

Карты Маэстро обслуживаются платежной системой «МастерКард», управление которой находится в США, поэтому оказывать влияние на ее решения из РФ очень сложно. События, произошедшие в 2014 году – яркое тому подтверждение. Держатели пластика международной системы столкнулись с большими сложностями при ее использовании из-за введенных санкций. Чтобы обеспечить безопасность граждан, в том числе и экономическую, было принято решение создать отечественную платежную систему «МИР», в которую переведены все бюджетные выплаты.

Сравнение «МИР» и Маэстро:

- оплата картой отечественной расчетной системы за пределами РФ ограничена, пластиком Маэстро можно рассчитываться по всему миру без ограничений;

- система «Мир» абсолютно независима от политической обстановки, Маэстро – наоборот;

- на карту «Мир» можно получать социальные выплаты без ограничений, на карту Маэстро государственные пособия будут зачисляться только до 2020 года.

Граждане, у которых пенсионная карта Сбербанка Маэстро, не обязаны досрочно заменять свои карты на «МИР». Национальной программой предусмотрен постепенный переход на отечественную систему платежей до 1 июля 2020 года. С 1 июля 2017 года граждане, которые получают государственные пособия, могут получить только социальную или пенсионную карту «МИР». Действующим владельцам Маэстро гарантировано использование пластика без препятствий и обмана до конца срока действия. При очередном перевыпуске они получат карточку «МИР».

Восемь способов получить большую пенсию в России

Фото: Stephane Corvaja/ESA via Getty Images

Стать инвалидом

Средняя пенсия россиянина с ограниченными возможностями — 13 306 рублей в месяц. Достигнув пенсионного возраста, они получают ту пенсию, что больше — либо пенсию по инвалидности, либо страховую по старости и ежемесячную денежную выплату. Ее средний размер — 2763 рубля в месяц. Таким образом, средний доход пенсионеров-инвалидов — 16 тысяч рублей. В выдаче Google по запросу «купить инвалидность» 425 тысяч результатов. По данным «Новой газеты», в 2020 году инвалидность второй группы стоила 200 тысяч рублей. Абонемент на парковку в центре Москвы — 300 тысяч рублей в год. Справка об инвалидности позволяет в числе прочего всегда парковаться бесплатно.

Стать москвичом

Пенсия не может быть меньше регионального прожиточного минимума пенсионера. В среднем по стране это 8703 рубля в месяц, а в Москве — почти на 2,5 тысячи больше.

Столичное правительство установило собственный минимальный размер пенсии — 17 500 рублей. Московские пенсионеры, которым назначили пенсию меньше этой суммы, получают доплату из городского бюджета. В среднем — 5,5 тысячи рублей ежемесячно. Чтобы получить надбавку, нужно прожить в Москве хотя бы десять лет.

Московские власти планируют сохранить надбавки и после пенсионной реформы. Когда пенсионный возраст женщин повысят до 63 лет, а мужчин — до 65, москвички по-прежнему будут получать городскую надбавку с 55 лет, а москвичи — с 60, утверждают источники газеты «Ведомости». Вместе с выплатами пенсионеры Москвы сохранят и льготы: компенсацию расходов на общественный транспорт, бесплатный проезд в электричках и другие.

Стать чиновником

Средняя пенсия федерального чиновника, по данным Росстата, составляет 18 709 рублей. Ее получают 74 тысячи человек. При этом пенсионный возраст госслужащих начали повышать еще в 2017 году — на полгода в год до 63 лет для женщин и до 65 для мужчин.

Стать жителем Крайнего Севера

В регионах Крайнего Севера один из самых высоких прожиточных минимумов для пенсионеров, а на Чукотке — самый высокий в стране. Минимальная пенсия там — 19 тысяч рублей.

Кроме того, пенсионерам Крайнего Севера полагается фиксированная выплата — почти 5 тысяч рублей ежемесячно. Те, кто отработали в северных регионах 15 лет, получают еще 2,5 тысячи рублей.

В некоторых местах могут действовать районные коэффициенты. На Чукотке, например, он равен двум. Значит, максимальная фиксированная выплата чукотского пенсионера — 15 тысяч рублей в месяц: (5 тысяч фиксированной выплаты + 2,5 тысячи за стаж) х 2.

И наконец, отработав на Крайнем Севере 15 лет, можно выйти на пенсию на пять лет раньше.

Стать силовиком

Пенсия сотрудников силовых ведомств, включая МВД, Минобороны, Росгвардию и Федеральную службу исполнения наказаний, зависит от выслуги лет. После 20 лет службы военному полагается половина его зарплаты в виде пенсии. За каждый год работы после этого пенсия увеличивается, но не может быть больше 85 процентов от зарплаты военнослужащего.

В 2020 году средняя «военная» пенсия превысила 26 тысяч рублей. Получают ее свыше 2 миллионов человек. И их не коснется повышение пенсионного возраста.

Стать депутатом Госдумы

Депутаты и сенаторы получают ежемесячную прибавку к пенсии. При парламентском стаже от 5 до 10 лет — 55 процентов от премии. При стаже больше 10 лет — 75 процентов от премии.

В 2020 году средняя депутатская премия составила почти 85 тысяч рублей. Таким образом, средняя пенсия депутатов, проработавших в Госдуме 10 лет и больше, достигла 77 тысяч рублей.

Стать летчиком-испытателем

Летчицы-испытатели с выслугой не менее 20 лет и летчики-испытатели, отработавшие 25 лет, могут не только выйти на пенсию раньше, но и получать больше. В 2020 году минимальная пенсия летчиков, две трети стажа которых пришлись непосредственно на испытательные полеты, составила 50 тысяч рублей в месяц. За каждый год работы на пенсии они получают прибавку.

Средняя пенсия летчиков-испытателей в 2020 году почти достигла 92 тысяч рублей. Всего в России таких пенсионеров тысяча человек.

Стать космонавтом

Космонавты тоже выходят на пенсию раньше — при стаже 20 лет для женщин и 25 для мужчин. Они получают пенсию в размере 55 процентов от своей зарплаты, а за каждый год работы на пенсии прибавку в 3 процента от зарплаты, но в совокупности не более 85 процентов. Космонавты-инвалиды и космонавты старше 80 лет получают дополнительную прибавку в 10 тысяч рублей.

В 2020 году средняя пенсия космонавта составила 463 407 рублей.

На что обращать внимание при выборе НПФ

Довольно много людей задаётся вопросом, куда следует вложить накопительную пенсию. Ответ зависит от того, сколько лет гражданину осталось до пенсии по возрасту

Обратите внимание, что ПФР будет хорошим выбором при условии, что до неё осталось не более 10 лет. Во всех остальных случаях лучше довериться НПФ

Перед тем, как подписывать договор с негосударственным фондом, узнайте о нём больше. Накопительная часть вашей пенсии будет зависеть от прибыльности выбранного учреждения. Для этого проводите анализ, какие доходы и за какое время получал фонд. По данным ЦБ на 2018 год представим ТОП-10 НПФ по доходности:

| Наименование НПФ | Доходность инвестирования средств накоплений на 2020 год | Доходность размещения средств пенсионных резервов на 2018 год |

| Акционерное общество “Негосударственный пенсионный фонд ГАЗФОНД пенсионные накопления” | 10,36 | 7,34 |

| Открытое акционерное общество “Межрегиональный негосударственный пенсионный фонд “Аквилон” | 8,67 | 6,01 |

| Акционерное общество негосударственный пенсионный фонд “Владимир” | 8,58 | -0,19 |

| Акционерное общество негосударственный пенсионный фонд “УГМК-Перспектива” | 8,53 | 7,53 |

| Акционерное общество негосударственный пенсионный фонд “Алмазная осень” | 8,01 | 6,27 |

| Акционерное общество негосударственный пенсионный фонд “Сургутнефтегаз” | 7,93 | 7,58 |

| Акционерное общество негосударственный пенсионный фонд “Первый промышленный альянс” | 7,86 | 6,97 |

| Акционерное общество негосударственный пенсионный фонд “ВТБ Пенсионный фонд” | 7,76 | 7,43 |

| Акционерное общество негосударственный пенсионный фонд “Согласие-ОПС” | 7,67 | |

| Акционерное общество негосударственный пенсионный фонд “” | 7,40 | 7,75 |

Рейтинг НПФ по надежности на 2020 год

Особенное внимание уделите следующим пунктам:

- Есть ли у фонда соответствующая его деятельности лицензия

- Сколько у фонда клиентов

- Пристально просмотрите финансовую отчётность.

- Каковы результаты сотрудничества с фондом

Помимо прочего, всегда обращайте внимание на историю и дату основания фонда. Выслушайте предложения, узнайте условия

При выборе НПФ помните, существует 4 основных типа подобных организаций:

- Дочерний тип. Продвигает корпоративные пенсионные программы каких-либо компаний, количество взносов превышает число накоплений.

- Универсальный тип. Обслуживает физические и юридические лица, имеет довольно много накоплений.

- Корпоративный тип. Обслуживает пенсионные программы основателя. Накопления растут благодаря клиентам.

- Территориальный тип. Главный признак – действует в каком-то определённом районе.

Немаловажным является рейтинг фонда, поскольку в большей степени это он помогает определить его надёжность. Всего существует 5 позиций:

- Класс «А» включает в себя три категории. Простая буква «А» говорит о высокой надёжности заведения, буква с одним плюсом (А+) повышает эту планку, а буква с двумя плюсами (А++) – самая высокая оценка из всех.

- Класс «В» заявляет о хорошей репутации фонда.

- Класс «С» говорит об удовлетворительной работе фонда.

- Класс «D» обозначает, что фонд является банкротом.

- Класс «Е» подразумевает, что у фонда даже нет подходящей лицензии.

Внимательно изучите следующий рисунок, который можно озаглавить как «Куда перевести накопительную пенсию: рейтинг», поскольку он содержит в себе сведения о рейтинге НПФ на текущий год. Всего в РФ насчитывается около 125 НПФ.

Когда менять НПФ

Пенсионный фонд можно менять каждый год, но вместе с тем вы будете терять часть денег. Избежать этого можно только в том случае, если поменять страховщика через 5 лет после взносов.

Можно ли рассчитать свою пенсию по СНИЛС

Произвести расчет пенсии тем, кто начал свою трудовую деятельность после 2002 года, стало гораздо проще. Ведь именно с этого года каждый гражданин РФ приобрел свой собственный номер индивидуального страхового счета для пенсионных накоплений.

Чтобы узнать размер будущей пенсии по СНИЛС, не нужно производить сложных вычислений. Вам достаточно пройти регистрацию на сайте ПФР или Госуслуги, чтобы воспользоваться встроенным калькулятором через личный кабинет пользователя.

Сложнее тем, кто имеет стаж до 2002 года. В этом случае потребуется использовать выписки из бухгалтерских документов работодателей.

«А» – размер накопительной пенсии, «В» – сумма всех накопленных на счету застрахованного лица средств, «Т» – фиксированный государством ожидаемый период выплаты накопленных средств. В 2021 году «Т» равняется 261 месяцу.

Самостоятельный расчет пенсии осуществляется следующим образом. К примеру, если сумма накоплений равна 800 000 рублей, то размер будущих выплат будет равен 800 000/261. Это примерно 3065 в месяц.

Чтобы рассчитать пенсию по СНИЛС, необходимо узнать объем накоплений на своем страховом счету на текущую дату.

Когда можно перевести?

На законодательном уровне были установлены сроки перехода и формирования пенсионного обеспечения, подключение к программе осуществлялось до 2020 года. В последующих годах программу «заморозили», но возможность хранить средства в НПФ и переводить их из одной структуры в другую осталась.

Граждане, которые не оформили софинансирование, находятся по вопросом, но государство обеспечит их страховой пенсией. Участники программы, рожденные 1967 г. и моложе, имеют возможность перевести накопленные средства, отказаться от них или передать по завещанию.

Справка. В 2020 г. Государственная Дума наложила (продлила) мораторий на накопительную часть и рассчитала его на 2017-2019 г.

Страховые отчисления при этом будут переходит в страховую пенсию. «Заморозка» рассчитана на то, чтобы не происходили отчисления в НПФ и, граждане делали выбор в государственные фонды.

До какого года?

Если гражданин является обладателем данного вида пенсии, то ее перевод можно было осуществить до 2020 года, до проекта «заморозки». Проект перевел имеющиеся средства из ПФ в страховые пенсии. При самостоятельном инвестировании – сроков и препятствий к формирования государство не делает.

Новое в законодательстве

На основании закона о федеральном бюджете на 2020 год на последующие 3 года взносы, производимые из бюджета на формирование накопительной части пенсии участников программы софинансирования, заморожены.

До 2020 года формирование пенсионных накопления производиться не будет. Возобновление отчислений планируется осуществить с 2020 года.

Накопленная часть, возможно, будет переименована в «индивидуальный пенсионный капитал». Накопления застрахованных, которые управляются НПФ, будут переводиться на пенсионный капитал автоматически. Суммы, накопленные «молчунами», будут конвертироваться в баллы для страховой части пенсионных выплат при условии, что в течение 2 лет после начала преобразований граждане не переводят свои накопления в НПФ.

Возможно переименование НЧ в индивидуальный пенсионный капитал (ИПК)

Как получить пенсию при смене места жительства

Согласно общему порядку выплаты пенсии и организации ее доставки, в том числе при смене места жительства урегулирован федеральными законами от 17.12.2021 № 173-ФЗ «О трудовых пенсиях в Российской Федерации» и от 15.12.2021 № 166-ФЗ «О государственном пенсионном обеспечении в Российской Федерации», а также разработанными в целях реализации указанных законов Правилами выплаты пенсии, утвержденными постановлением Правления ПФР и Минтруда России от 16.02.2021 № 15п/18 (далее Правила). В соответствии с пунктом 18 Правил выплата пенсии производится территориальным органом ПФР по месту нахождения выплатного дела на основании заявления пенсионера. В практическом плане это означает, что по общему правилу при смене места жительства пенсионер должен поставить на учет выплатное дело, выполнив следующие обязательные действия: — сняться с регистрационного учета по прежнему месту жительства; — встать на регистрационный учет в органах Министерства внутренних дел Российской Федерации по новому месту жительства или месту пребывания; — обратиться с заявлением о запросе выплатного дела в территориальный орган ПФР по новому месту жительства, предъявив соответствующие документы о регистрации в установленном порядке, лично или через представителя. В тех случаях, когда получателем пенсии является несовершеннолетнее или недееспособное лицо, заявление подается его законный представитель: родителем, усыновителем, опекуном, попечителем. В соответствии с Правилами несовершеннолетний, достигший14 лет, вправе обратиться с заявлением самостоятельно в соответствии. В заявлении о запросе выплатного дела обязательно должен быть указан выбранный способ доставки пенсии (отделение почтовой связи: на дому или в кассе отделения; либо кредитная организация). Для граждан Российской Федерации смена места жительства может быть осуществлена и без регистрации по месту жительства или пребывания. В том случае, если пенсионер по каким-то причинам сохраняет регистрацию по месту жительства по одному адресу, а фактически проживает по другому, то по его желанию выплатное дело может быть поставлено на учет по фактическому месту проживания пенсионера для продолжения выплаты пенсии.

Соответственно Вам необходимо зарегистрироваться по новому месту жительства и обратиться в ПФР с заявлением о запросе выплатного дела, приложив к заявлению сведения о регистрации по новому месту жительства.

Как перевести

Решение о переводе накопленных средств гражданин принимает самостоятельно, исходя из рейтинга и надежности по данным рейтинговых компаний, доходности негосударственного фонда за последние 4-5 лет. Компании, осуществляющие свою деятельность уже продолжительное время, имеют большой опыт, надежность.

Важно ознакомиться с учредителями организации и изучить отзывы клиентов фонда. Стабильные компании имеют хорошую деловую репутацию, работают открыто

ТОП 10 НПФ по доходности инвестиций

Безопасность вложений гарантируется прозрачной работой фонда. Он должен иметь сайт с открытой информацией по вопросам:

- инвестиционной деятельности,

- лицензии и сроке ее действия,

- количестве членов фонда,

- финансовой отчетности,

- условиях вступления и выхода из членства в фонде.

Для перехода в фонд необходимо до конца текущего года подать заявление соответствующему отделению ПФР и заключить договор с выбранным фондом. Переход обратно в ПФР осуществляется также по заявлению в любое время. При написании заявления обязательно иметь номер СНИЛС.

Для тех, кто не выразил желания в формировании накоплений, 22% с з/п изначально идут на формирование страховой части

Заключение договора

Для перевода накоплений в выбранный фонд необходимо заключить с ним договор. Предварительно уточняют: имеет ли фонд соглашение с ПФР о взаимном удовлетворении подписей. При наличии такого соглашения заявитель может подписать в офисе фонда договор обязательного пенсионного страхования при наличии паспорта и СНИЛС.

В договоре с фондом обязательно определяется схема выплат накоплений. Содержание договоров различных НПФ практически идентичны. Копию подписанного документа заявитель представляет органу ПРФ с приложением заявления о переходе, где указывается решение о переводе накоплений в выбранный фонд и перечислении поступающих средств на его лицевой счет.

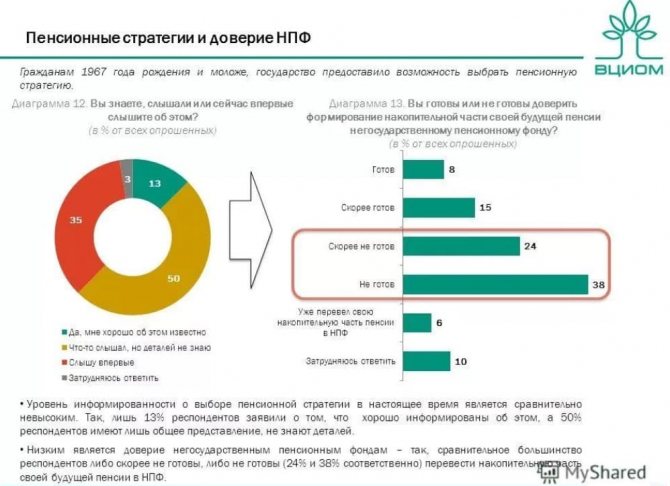

ВЦИОМ – это Всероссийский центр изучения общественного мнения

Сроки подачи заявления в ПФР

Законодательно определен период рассмотрения обращений заявителей о переводе их накоплений негосударственным фондам. Он начинается с января и заканчивается 1 марта. В этот период ПФР рассматривает все заявления, поступившие от застрахованных граждан до 31 декабря предыдущего года. По результатам рассмотрения подготавливаются изменения в реестр застрахованных граждан.

После утверждения реестра накопления заявителя переводятся на управление НПФ. Начало управления накоплениями нового участника негосударственным фондом начинается с 1 апреля следующего года. Далее участник получает информацию о своих накоплениях из ежегодных публичных отчетов, информации получаемой лично из фонда.

Частая смена НПФ может привести к потери инвестиционного дохода

Достоинства и недостатки НПФ

Считается, что оставить накопления в государственном ПФ выгодно, если срок до ухода на пенсию составляет менее 10 лет. В иных случаях большинство граждан предпочитают воспользоваться услугами НПФ. Выделяют несколько типов негосударственных фондов. В какой из них обратиться гражданин принимает решение сам, основываясь на анализе финансовых показателей, рейтинга.

Таблица 2. Классификация НПФ

| Тип | Описание | Примеры фондов |

|---|---|---|

| Кэптивные | Преимущественно продвигают корпоративные пенсионные программы основателей, при этом резервы значительно превосходят накопления | «Транснефть» (родственная структура — «Транснефть»), «Газфонд» («Газпром»), «Благостостояние» («РЖД»), «Нефтегарант» («Роснефть») |

| Корпоративные | Также обслуживают программы учредителей и близких структур, однако доля накоплений на пенсию растет ежегодно, для этого привлекается и клиентская база | «Благосостояние», «Норильский Никель» |

| Региональные | Формируются при поддержке территориальных органов власти. Функционируют в рамках определенных регионов | «Ханты-Мансийский НПФ », «Эрэл» |

| Универсальные | Пребывают вне зависимости от крупных финансово-промышленных организаций, обслуживают граждан и организации. В активах преимущественно задействованы пенсионные накопления | «Европейский ПФ», «Райффайзен», «КИТ Финанс» |

К достоинствам НПФ относятся:

- обычно более высокая доходность, в сравнении с государственным ПФ. Это обусловлено гибкостью управления средствами НПФ;

- возможность отслеживания состояния своего счета в режиме онлайн;

- договорные отношения обеспечивают сохранение единых положений сотрудничества на весь срок действия документа;

- открытость — ежегодное предоставление финансовой информации по деятельности фонда;

- безопасность — накопления граждан подлежат страхованию, при банкротстве или отзыве лицензии они будут возвращены государством.

В число недостатков НПФ входят:

доходность зависит от результатов инвестирования фонда, его позиций на финансовом рынке. Поскольку накопления не подлежат индексированию государством, ежегодное их приумножение не гарантируется;

сложность при выборе фонда. В РФ насчитывается около 125 организаций, рейтинг которых определяют специальные агентства. Однако для правильного выбора гражданину необходимо самостоятельно проанализировать показатели, надежность представленных НПФ. Некоторые из них предлагают невыгодные условия, задерживают платежи, ошибаются в начислениях и так далее

Поэтому гражданину важно собрать максимум информации об учреждении, которому намерен доверить сбережения.

Плюсы и минусы перевода пенсии на карту Сбербанка

Изменяя способ получения пенсионных платежей с текущего на карту Сбербанка граждане получают ряд положительных моментов:

- Надёжность. Сбербанк — один из самых крупных банковских учреждений страны, который подконтролен государству. Вероятность объявления его банкротом практически равна нулю.

- Множество отделений и банкоматов в центральных и отдалённых регионах России. У банка сегодня самая крупная банкоматная сеть и количество отделений по всей стране.

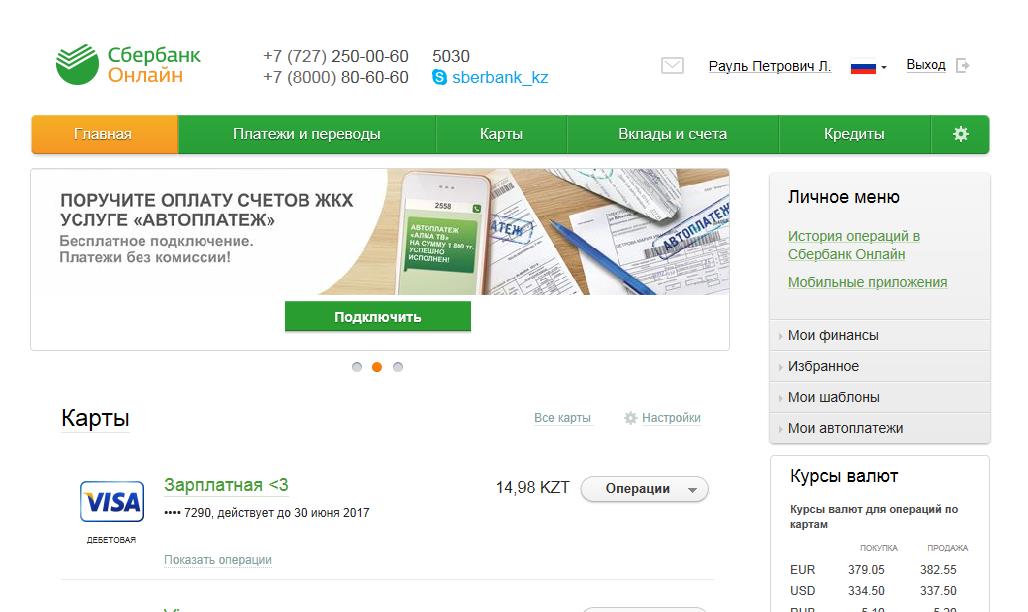

- Возможность снимать пенсию с карты Сбербанка в его банкоматах и кассах без уплаты комиссионных.

- Инновационные технологии. Владельцы карточек могут пользоваться многофункциональными онлайн-сервисами «Сбербанк онлайн» и приложением для смартфонов «Мобильный банк», позволяющими совершать большинство операций находясь дома и не тратя свободное или рабочее время на дорогу в офис (переводить деньги другим клиентам Сбербанка, оплачивать коммунальные услуги и государственные услуги и многое другое).

- Выгода. Выпускаются и обслуживаются пенсионные карточки совершенно бесплатно, а к оставшейся сумме по счёту на определённую дату ещё начисляются проценты.

- Бонусы при расчёте карточкой в магазинах, супермаркетах и тд. Причём как в магазинах-партнёрах Сбербанка, так и во всех остальных. Но в первом случае возвращается больше денег, чем во втором. Полученные баллы можно копить, а потом обменивать их скидки у партнеров.

- Кредиты на льготных условиях. Пенсионеры, получающие пенсию в Сбербанке могут претендовать на получение льготных кредитов. Если в Сбербанке откажут или не подойдут условия, то можно воспользоваться предложениями из нашего списка кредиты для пенсионеров.

В случае с переводом пенсии с Почты РФ на карту Сбербанка, главное преимущество заключается в отсутствии необходимости ожидать почтальона в определенный день или стоять в очередях на Почте РФ. В установленную дату Пенсионный Фонд РФ переводит нужную сумму на указанный в заявлении пенсионером счёт и после этого он сразу может снять деньги в банкомате или расплачиваться картой безналичным способом.

Недостатков получения пенсии в Сбербанке гораздо меньше чем преимуществ и они незначительны:

- Утеря или кража карточного продукта.

- Краткосрочное отсутствие доступа к деньгам на карточном счёте, если например, забыли ПИН-код (Его можно легко восстановить в банке).

Но если здраво посмотреть на описанные недостатки, то они применимы и к наличным деньгам в кошельке. Ведь его тоже часто теряют или крадут. Только в случае с карточным продуктом, счёт можно заблокировать и посторонний человек не сможет воспользоваться средствами. Безопасность – это важный аспект для лиц пожилого возраста.

Документы для перевода пенсии на банковскую карту Сбербанка

В течение одного рабочего дня после того, как пользователь предоставит заявку, в личный кабинет Госуслуг поступит оповещение с указанием сроков предоставления документов.

Если заявка подается получателем пенсии, то нужно иметь при себе:

- реквизиты для перевода пенсии на карту (необязательно, но желательно)

- паспорт или иной документ, удостоверяющий личность

Если заявку будет подавать заверенное лицо или представитель, то понадобится:

- реквизиты банка и счет для оформления перевода выплат (необязательно)

- паспорт гражданина РФ или иной документ, подтверждающий личность;

- бумага, которая доказывает его права на осуществления процедуры – доверенность.

Документы нужно сдать за 5 рабочих дней с момента подачи заявления.

Дополнительные бумаги не нужно предоставлять. Заявку обрабатывают в течение 3 рабочих дней. Статус проверки можете увидеть в личном кабинете. Сроки перечисления выплат на карту – зафиксированная дата, начиная со следующего месяца.

Что делать, если пенсия не поступила на карту Сбербанка

В первую очередь не беспокойтесь. Вам необходимо сверить реквизиты вашей карты (БИК банка, номер счета, номер карты) с тем, что Вы указали в заявлении на перечислении пенсии. Если реквизиты указаны без ошибок, рекомендуем ожидать поступление в течении текущего месяца.

Еще раз напоминаем, что пенсия начнет поступать на карту со следующего календарного месяца. Конкретную дату можно узнать в местном отделении Пенсионного Фонда или Многофункционального центра.

Также, возможно такое что в текущем месяце пенсия «придет» по старому способу. То есть, если получали на Почте или Почтальоном, то рекомендуем обратиться туда. Возможно в этом месяце придется еще получить старым способом. В любом случае, ваша пенсия никуда не денется и не пропадет. Не переживайте зря.

Если пенсия все-таки не поступила на карту, то необходимо обратиться в Пенсионный Фонд либо лично, либо по телефону местного отделения.

Виды пенсионного накопления и правовые тонкости

Разберем, что значит страховая и накопительная часть пенсии, а также куда можно перевести пенсионные накопления.

Средства, отчисляемые в пенсионный фонд, делятся на две части: страховую и накопительную. Страховая поступает в государственный ПФ РФ и формирует бюджет, из которого выплачиваются пенсии.

Из второй части формируются накопления, которые хранятся на лицевых счетах граждан. В каком фонде открыть счет, человек решает сам.

По сути пенсионные накопления – это вторая пенсия. И размер ее может расти вместе с ростом прибыли компании, которая управляет деньгами.

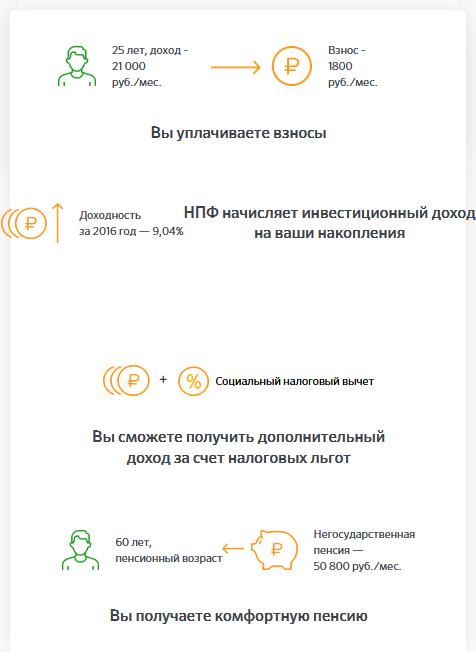

Формирование накопительной части пенсии осуществляется из уплачиваемых работодателями взносов и страховых отчислений.

Пенсионные накопления могут выдать на основании заявления, которое следует подать специалисту государственного или коммерческого фонда.

Для подачи заявления не обязательно приезжать в фонд, допускается отправлять этот документ по почте. Образец можно скачать в конце статьи.

Размер отчислений в ПФ – 22 % от заработной платы. Переводить средства в фонды обязаны работодатели граждан. Страховая часть составляет 16 %, остальные 8 % пополняют накопления.

Какую часть отчислений перевести на накопительный счет, определяют в зависимости от размера уже имеющихся накоплений, а также предполагаемого срока их выдачи.

Увеличить накопления можно, сделав добровольный взнос.

Гражданин может самостоятельно перевести деньги на накопительный счет, при этом накопления увеличатся ровно на внесенную сумму. Такие взносы делаются в рамках программы софинансирования. Стоит отметить, что она устанавливает ограничение – не более 12 тыс. руб. в год.

Пенсионные накопления выплачивают в случае:

- смерти владельца счета;

- получения гражданином инвалидности;

- потери кормильца в семье.

При наличии дополнительных перечислений возможны срочные выплаты. Деление отчислений в ПФ на две части осуществляется только для граждан 1967 года рождения и младше.

Если гражданин не решит, куда перевести пенсионные накопления, то все средства будут поступать в страховую часть, соответственно, пенсия по старости будет больше.

Перевести средства можно в следующие фонды:

- государственный – бюджетный, внебюджетный;

- негосударственный.

Внебюджетные фонды:

- ФСС;

- ПФ России;

- ФОМС.

В какие сроки нужно перевести накопления в один из фондов, указано в законе № 351-ФЗ от 04.12.2013 г (с правками от 14 декабря 2015 г.).

Информацию о негосударственных фондах можно узнать из ФЗ № 75 от 07.05.1998.

Какими еще законодательными актами регулируется формирование пенсионных накоплений:

- ФЗ № 400 от 28.12.2013. В нем прописано, в каком порядке назначаются пенсии.

- ФЗ № 383. В соответствии с положениями этого закона работающим пенсионерам пенсии по старости не индексируются.

- ФЗ № 424. Устанавливает, в каких случаях гражданин приобретает право на накопительную пенсию и как он может его реализовать.

- ФЗ № 422. Описывает права, возникающие в процессе формирования и инвестирования накопительной части пенсии.

- ФЗ № 166. Определяет, на каких основаниях возникает право на пенсионные выплаты и в каком порядке они назначаются.