Закладная: что это такое, как оформить и зарегистрировать

Содержание:

- Особенности оформления при ипотеке

- Вопросы и ответы

- Документы на рефинансирование военной ипотеки в Промсвязьбанке

- Где и как сделать?

- Как зарегистрировать сделку купли-продажи через МФЦ?

- Основания для снятия обременение с жилья

- Что такое закладная на квартиру

- Утрата закладной и восстановление

- Что такое закладная на квартиру по ипотеке?

- Как происходит регистрация ипотеки в Росреестре?

- Письмо Минфина России от 9 сентября 2020 г. N 03-05-04-03/79001 Об уплате государственной пошлины за внесение изменений в регистрационную запись об ипотеке, производимую на основании соглашения об изменении содержания закладной

- Если ипотека выплачена раньше срока

Особенности оформления при ипотеке

При покупке недвижимости возникают права собственности, даже если она оформляется за счет кредитных средств. Чтобы стать официальным владельцем, недостаточно просто заключить договор купли-продажи. Документы подаются в Росреестр на регистрацию. Если средства на ипотеку предоставляет банк, обязательно предоставление кредитного договора.

В результате вместе с собственностью оформляется обременение в силу ипотеки. Это накладывает ограничение на возможные сделки. Если владелец квартиры захочет ее продать до выплаты кредита, необходимо обращаться за разрешением в банк.

Подача документов

При оформлении собственности на ипотечную квартиру выполняется стандартная последовательность действий

Сначала важно подготовить все документы. Конкретный список зависит от ситуации, наличия несовершеннолетних собственников и некоторых других обстоятельств

Далее документы подаются в Росреестр. Сотрудник выдаст расписку в их получении, назначит дату и время завершения регистрации. Если по каким-то причинам регистрация будет приостановлена, заявитель получит уведомление. В этом случае необходимо как можно быстрее предоставить недостающие документы, внести изменения в заявление в случае допущенных ошибок.

На завершающем этапе необходимо явиться в Росреестр, где предоставят выписку из ЕГРН. Она подтверждает право собственности. В случае кредита в ней фиксируется информация об обременении в силу ипотеки. Это значит, что до выплаты кредита собственник может пользоваться квартирой или сдавать ее в аренду, но не может продать или подарить ее.

Необходимые документы

В Росреестр подается следующий пакет документов:

- Паспорта сторон договора.

- Заявление установленного образца.

- Договор купли-продажи.

- Кредитный договор.

- Залоговый договор.

- Кадастровый паспорт на квартиру.

- Квитанция об оплате госпошлины.

- Письменное согласие от органов опеки, если среди собственников есть дети.

- Согласие супруга, если квартира приобреталась в браке.

Данный перечень не является исчерпывающим. Точный список зависит от конкретных обстоятельств дела и участников соглашения.

Сроки

Согласно ФЗ № 218, устанавливаются точные сроки, в течение которых возможна регистрация собственности:

| Подача документов через Росреестр | 7 дней |

| Через МФЦ | 9 дней |

| В случае регистрации на основе судебного решения | 5 дней |

| Регистрация на основе нотариального удостоверения | 3 дня |

Вопросы и ответы

Оформление закладной на недвижимость многим кажется сложным процессом. Обычно у залогодателей возникают следующие вопросы:

Как узнать, оформлена ли в банке закладная?

Жильё, взятое в ипотеку, в любом случае находится в обременении, и после закрытия долга его нужно перевести в полную собственность. Наличие или отсутствие закладной влияет на срок этого. Получить точный ответ можно в банке или по выписке из ЕГРН.

Ипотека без оформления закладной в банке возможна?

Да, это не является обязательным условием выдачи кредита. Однако так банки предлагают более лояльные условия, и оформление часто соответствует интересам заёмщика.

Что делать, если берётся ипотека на строящийся дом?

В таком случае залог – это право требования к застройщику. Гарантией банка выступает право требовать от компании-застройщика исполнения обязательств по строительству.

Где хранится бумага?

Она остаётся у залогодержателя. В данном случае в этой роли выступает банк. Залогодатель может держать на руках копию. Оригинал ему будет возвращён только после уплаты долга.

Где найти номер закладной по ипотеке?

Каждый документ имеет свой идентификационный номер, состоящий из 13 знаков. Его присваивает банк

Обратите внимание на пункт «Дата регистрации, место и номер». Если там нет цифр, то можно обратиться в банк или сделать выписку из ЕГРН

Что должно содержаться в тексте?

Закладная самым подробным образом отображает все возможные данные: сведения о залогодателе и залогодержатели, информацию о жилье и условиях ипотечного договора. Обязательно нужно проверить правильность данных и наличие подписи и печати банка.

Каков срок действия?

Срок действия совпадает со сроком кредитования. При досрочном погашении уменьшается срок действия закладной.

Можно ли внести изменения?

Внесение изменений именно в закладную по закону запрещено. При согласии обеих сторон делается дополнительное соглашение о внесении. Как и основной документ, его необходимо зарегистрировать в Росреестре. Позаботьтесь о наличии дубликата.

Банк продал закладную, что делать?

Ничего. Условия кредитования для вас останутся прежними. Однако могут измениться реквизиты счёта. Об этом банк известит в течение 30 дней.

На протяжении действия бумаги она может быть продана или обменяна несколько раз. Это нормальная практика. Даже если бумага оказалась в другом регионе, переживать не стоит.

Как влияет досрочное погашение в банке?

Никак. Срок действия закладной сокращается

Не важно, выплатили вы долг вовремя или в два раза быстрее. Банк в любом случае после внесения последнего платежа обязан вернуть документ

Как сделать возврат при досрочном погашении?

Если ипотека закрыта раньше установленного срока, то порядок получения остаётся прежним. Сначала нужно написать заявление на возврат закладной, затем погасить её в Росреестре.

Сколько хранится закладная?

Она хранится на протяжении всего срока действия договора и ещё не менее 3-х лет, как уплачена ипотека. Клиент должен как можно быстрее погасить документ, так как без него он не имеет права совершать сделки без согласия банка. После перехода полных прав собственности использованные документы рекомендуется хранить не менее 3-х лет, пока действует срок исковой давности.

Не отдают документ, что делать?

Если банк отказывает выдавать бумагу, этим он нарушает закон. Необходимо составить досудебную жалобу на имя руководителя. Если она останется без внимания, стоит обратиться в Центробанк или подать иск в суд.

Что делать в случае потери в банке?

Обратиться в банк, чтобы он за свой счёт восстановил документ, или сделать это самостоятельно. Чаще всего бывает быстрее обратиться в Росреестр и получить дубликат самостоятельно.

Где хранится закладная после погашения?

Росреестр аннулируют бумагу, и она теряет юридическую силу. Вы можете оставить её там или забрать себе.

Что такое закладная при ипотеке? Это ценная бумага и для банка, и для заёмщика. Кредитующийся отдаёт приобретаемую квартиру в залог банку, и это гарантирует учреждению возврат денег. Если клиент не исполняет долговые обязательства, банк может продать жильё за долги. Однако за такую гарантию ипотека имеет более лояльные условия кредитования и защиту от изменения договора.

Закладная считается приоритетной по сравнению с кредитным договором, поэтому на его правильность необходимо обратить наибольшее внимание. После оформления её нужно зарегистрировать в Росреестре, чтобы орган поставил отметку об обременении

Затем оригинал отнесите в банк. Лучше обезопасить себя и подумать о наличии дубликата. После оплаты кредита документ нужно погасить. Росреестр снимает отметку о задолженности, и тогда владелец жилья получает полное право собственности.

Документы на рефинансирование военной ипотеки в Промсвязьбанке

Полный перечень бумаг зависит от того, приобреталось жилье на первичном или вторичном рынке, а также от состояния квартиры на данный момент. Для подписания предварительного договора (ПКД) потребуются:

- анкета-заявление;

- паспорта заемщика и всех созаемщиков;

- действующий кредитный договор (ДЦЖЗ);

- свидетельство о браке (неженатые заемщики пишут заявление о том, что не были женаты на момент покупки жилья);

- актуальный график платежей (выдается прежним кредитором).

После положительного решения от РВИ список расширится. Придется проводить повторную оценку и оплачивать ее самостоятельно (результат действителен 6 месяцев). В некоторых случаях может понадобиться справка о том, что дом не находится в аварийном состоянии. Но это актуально только для старых квартир Москвы и Санкт-Петербурга.

Также необходимо принести:

- реквизиты для перечисления средств на погашение рефинансируемого кредита (соответствующая справка берется в прежнем банке);

- справку об актуальной задолженности и отсутствии просрочек (или иной подобный документ);

- свидетельство о праве собственности и/или выписка из ЕГРН (действительна 1 месяц);

- справки по форме №7 (технические характеристики жилого помещения) и №9 (сведения о зарегистрированных в квартире лицах);

- нотариальное согласие супруги/супруга на залог квартиры (для тех, кто состоит в браке);

- техпаспорт.

Внимание! Банк может запросить любые другие документы на свое усмотрение. Практика показывает, что на сбор и согласование всех бумаг уходит около 3-х недель

При этом многие справки действительны только в данном месяце

Практика показывает, что на сбор и согласование всех бумаг уходит около 3-х недель. При этом многие справки действительны только в данном месяце.

Где и как сделать?

Гражданам, которые хотят получить в банке деньги для покупки недвижимого имущества, полезно знать, где и как оформить закладную на квартиру по ипотеке. Требования к составлению закладной при ипотеке приведены в Федеральном Законе «Об ипотеке».

Чтобы оформить такой документ, необходимо обратиться в банк, в котором планируется получение кредита.

Чтобы сделать закладную на квартиру по ипотеке, требуется:

- подготовить пакет документов;

- предоставить комплект бумаг специалисту банка;

- подписать закладную, составленную представителем кредитной организации;

- зарегистрировать документ в госструктуре.

Необходимые документы

Для оформления закладной требуется наличие ряда документов. Комплект бумаг может отличаться в разных кредитных организациях.

В стандартный пакет входят следующие документы:

- паспорт гражданина, желающего оформить ипотеку. Многие банки требуют от клиента постоянную прописку. Зарегистрироваться можно в покупаемой квартире. Паспорт подтверждает личность и прописку человека;

- отчет независимого эксперта-оценщика. Позволяет подтвердить рыночную стоимость жилья, предоставляемого банку в качестве залога. Оценку проводят специализированные компании, аккредитованные финансовым учреждением. Услуга эта является платной. Стоимость отчета варьируется от 2500 до 5000 рублей. Предоставить такой документ банку нужно в течение полугода после оформления;

- страховой полис на покупаемое недвижимое имущество. Если квартира сгорит или разрушится по другим причинам, страховая компания возместит банку оставшийся долг по ипотеке. Страховой полис является для кредитного учреждения гарантией погашения задолженности при любых обстоятельствах;

- договор купли-продажи квартиры, свидетельство о праве собственности либо выписка из ЕГРН. Эти документы подтверждают, что недвижимое имущество находится во владении заемщика;

- акт приема-передачи квартиры в случае покупки ее в новостройке;

- копия поэтажного плана помещения и кадастровый паспорт;

- ипотечный договор.

Среди дополнительных бумаг могут потребоваться следующие:

- свидетельство о браке;

- нотариальная доверенность;

- согласие супруга/супруги на совершение сделки;

- договор поручительства.

Оплата госпошлины и подписание договора

На базе предоставленных заемщиком документов банк готовит закладную. Оформляется она на специальном бланке. За составление закладной финансовые учреждения обычно плату не взимают.

Документ содержит ряд обязательных пунктов, реквизиты двух сторон, информацию о предмете обременения, ипотечном контракте. Заемщику нужно ознакомиться с текстом закладной перед ее подписанием

Стоит обратить внимание на достоверность и точность приведенных сведений

Регистрация

После подписания закладной ее нужно зарегистрировать. Только после этого она обретет юридическую силу и будет считаться официальным документом. Для этого необходимо обратиться в Росреестр с пакетом бумаг. Также можно воспользоваться услугами Многофункционального центра. Эта организация выступает в роли посредника между Росреестром и гражданами страны.

Алгоритм действий приведен ниже:

- подготовить комплект документов;

- обратиться в выбранную госструктуру с пакетом бумаг;

- оплатить государственную пошлину;

- взять от специалиста МФЦ либо Росреестра расписку о получении пакета бумаг;

- явиться в назначенный день и время за документами. Заемщику будет выдана выписка из реестра с указанием факта залога, а банку – оригинал закладной.

Список бумаг, необходимых для прохождения регистрационной процедуры, приведен ниже:

- гражданский паспорт;

- документы, подтверждающие право собственности на залоговое имущество;

- квитанция об уплате государственной пошлины;

- отчет оценки недвижимого объекта.

Этот перечень является примерным. Рекомендуется уточнить в Росреестре либо МФЦ, какой именно комплект документов нужно подготовить. Процедура регистрации закладной платная. Ее стоимость зависит от категории плательщика и определяется положениями Налогового кодекса России.

https://youtube.com/watch?v=LV—OmmfETc

Физическому лицу, согласно статье №333.33 НК РФ, за регистрацию закладной придется заплатить 2000 рублей. Государственная пошлина для организаций составляет 22000 рублей. Платеж можно совершить при помощи терминала либо через кассу банка. В ходе регистрации закладной по ипотеке, документу присваивается номер. Также отмечается место проведения процедуры, дата, наименование государственной структуры.

Мнение эксперта

Ирина Васильева

Эксперт по гражданскому праву

Регистрация закладной, в общем, занимает пять рабочих дней.

Как зарегистрировать сделку купли-продажи через МФЦ?

МФЦ – промежуточное звено между физическими и юрлицами, с одной стороны, и органами, оказывающими государственные и муниципальные услуги, с другой. Собственно регистрация сделки купли-продажи квартиры производится не в МФЦ, а в органе Росреестра, в центре продавцы и покупатели сдают и получают документы на недвижимость.

Типовой порядок оформления купли-продажи квартиры в таком варианте предполагает, что участники сделки:

- Записываются на приём в МФЦ для подачи документов.

- Собирают документы и составляют договор (это можно делать до записи на приём полностью или частично).

- Приходят в МФЦ, подают документы и получают расписки.

- По завершении процедуры регистрации прав покупеталя(ей) органом Росреестра приходят в МФЦ (дата посещения указана в расписках) и получают документы.

Эта схема типовая, но в каждой конкретной ситуации она может обрастать своими нюансами. Ведь сделки с недвижимостью – одни из самых сложных в гражданском обороте. Например, чтобы оформить сделку купли-продажи квартиры через МФЦ, договор может быть составлен сторонами в простой письменной форме, а может быть удостоверен нотариально. Если в сделке участвуют несовершеннолетние, то к ней может подключиться орган опеки и попечительства. Кроме того, стороны выбирают, на каком этапе и каким способом производятся расчёты по сделке.Оформление купли-продажи дома через МФЦ имеет свои плюсы, например, если центр имеет более удобные месторасположение и режим работы, чем орган Росреестра. Но чтобы этим воспользоваться, необходимо понимать, какая территория входит в зону обслуживания МФЦ и какие услуги доступны через него. Узнать это можно по контактным телефонам или по информации на сайте (нужно выбрать свой регион и город).

Запись на прием в МФЦ

Чтобы оформить куплю-продажу квартиры через МФЦ, правильным будет предварительно записаться на приём. Это позволит выбрать удобное время для визита в центр.

Ещё один вариант – прийти в МФЦ с документами, взять талон на приём и подождать, когда пригласят на приём.

Необходимые документы

Минимальный состав документов в МФЦ для регистрации купли-продажи квартиры:

- паспорта всех участников сделки (другие удостоверения личности, для несовершеннолетних свидетельства о рождении);

- документы на объект недвижимости (правоустанавливающие, правоподтверждающие);

- договор купли-продажи в экземплярах по количеству участников сделки плюс 1 для органа Росреестра;

- квитанция об оплате госпошлины за совершение регистрационных действий.

Также, как и в процедурных вопросах, здесь могут иметься нюансы, и этот перечень может быть расширен за счёт:

- свидетельства о браке (расторжении брака, смерти);

- согласия супруги(а) продавца на продажу квартиры;

- разрешения органа опеки;

- согласия других лиц, имеющих преимущественное право покупки;

- доверенностей на представительство и других документов.

Регистрация договора купли-продажи недвижимости

Документы, поданные для оформления договора купли-продажи квартиры в МФЦ, передаются в орган Росреестра для проведения регистрационных действий. Для того чтобы оно прошло успешно, документы должны быть оформлены в соответствии с установленными требованиями. Если этого не сделать или какой-то из документов не донести, то результатом может быть приостановка или отказ в госрегистрации сделки.

Поэтому когда участники сделки составляют договор, они должны быть очень аккуратными и обязательно учитывать нормы действующего законодательства. Унифицированной формы документа нет, но предъявляются определённые требования к его содержанию. В договоре должны быть отражены:

- определение предмета сделки;

- цена сделки;

- порядок передачи квартиры от продавца(ов) покупателю(ям) и другие условия.

Если у сторон нет уверенности в том, что они сделают это грамотно, то следует обратиться к специалисту – риэлтору, юристу или нотариусу. Последний не только составит договор, но и удостоверит его.

Получение готовых документов на недвижимость

Заключительный этап оформления – получение участниками сделки документов на недвижимость. Для этого необходимо прийти в МФЦ в день, указанный в расписке о приёме документов, или позже. Каждый участник сделки может сделать это независимо от других. Если кто-то из участников не забирает полагающийся ему экземпляр договора, то он передаётся в орган Росреестра для хранения, где его можно будет получить.

Основания для снятия обременение с жилья

Погашение регистрационной записи о том, что недвижимость находится под ипотекой требует выписки банка. В этом документе кредитор подтверждает, что больше не имеет финансовых претензий к заемщику. Непосредственной причиной для снятия обременения является:

- заявление от банка-кредитора или организации, которой он переуступил право требования по закладной;

- заявление кредитора и должника;

- закладная с отметкой банка о погашении долга (если банк отказал в проставлении отметки и возвращении закладной, ее можно стребовать через арбитражный суд);

- вступившее в законную силу решение суда об аннуляции ипотеки (копия резолюции);

- документ, подтверждающий право собственности, при реализации залогового имущества с торгов.

Для военной ипотеки предусмотрен дополнительный документ – соответствующее заявление от ФГКУ «Росвоенипотека».

Порядок снятия обременения с залогового жилья предельно прост и предполагает подачу одного из указанных документов в МФЦ или напрямую в Регпалату. Также необходимо предоставить паспорт или другой документ, удостоверяющий личность подателя.

Где снимается обременение

Снятие обременения проводится в том же органе, который зарегистрировал его наличие, то есть, в Росреестре. Однако решить вопрос можно не только через Регистрационную палату: популярным посредником стали многофункциональные центры (МФЦ), работающие по принципу «единого окна».

Какая роль отводится МФЦ

В 2021 году МФЦ помогают гражданам со сбором и подготовкой документов в электронном или бумажном виде. МФЦ не занимаются непосредственным внесением изменений в Росреестр – они всего лишь помогают сформировать пакет необходимых бумаг и передают его регистратору, избавляя заемщика от волокиты. Центры несут ответственность за предоставление государственной услуги в срок, оговоренный в законе.

Как снять обременение через МФЦ

Чтобы воспользоваться услугами МФЦ, необходимо запомнить простой порядок действий.

После выплаты всей суммы долга по ипотечному кредиту необходимо подать в банк заявление на выдачу закладной. Помните, что закладная хранится у кредитора до погашения последнего платежа, и после его внесения банк не имеет права задерживать документ. Обычно для его выдачи требуется 2-3 дня. Подождать дольше придется тем, чья закладная передавалась по переуступке – тогда имеет смысл обращаться напрямую к новому ее держателю. На возврат закладной банку по закону отводится 30 дней – по истечении этого срока можно смело подавать в суд.

Если закладная была утеряна или повреждена, допускается общий визит представителя банка и заемщика в местное отделение Регпалаты или МФЦ.

После подачи паспорта и закладной в МФЦ не забудьте получить расписку о том, что регистратор получил у вас оригиналы документов. В Регпалате они будут находиться не более 3-х дней – по окончании срока их можно будет забрать в МФЦ или напрямую. Сразу после погашения записи в Росреестре собственник квартиры получает право самостоятельно распоряжаться приобретенной недвижимостью.

Государственная пошлина и сроки в 2021 году

За погашение записи об ипотеке в Росреестре пошлину платить не нужно.

Сроки выполнения регистрационного действия отсчитываются со дня подачи последнего из необходимых документов. Стандартный срок составляет 3 дня, однако он может увеличиваться при участии заемщика в договоре долевого участия на жилье в новостройке или по причинам, зависящим от банка. Как правило, процесс снятия обременения занимает не более 2-х недель.

Как узнать снято ли обременение по ипотеке?

Поскольку Росреестр не уведомляет заемщика о погашении обременения, информацию можно получить в МФЦ или в Регпалате затребовав специальную выписку.

Кто может подавать документы

Законом не предусмотрено условие об обязательной подаче документов заемщиком – собственником квартиры. Осуществить все необходимые действия в МФЦ может и его представитель, у которого имеется подписанная должником и заверенная в нотариальном порядке доверенность. Доверенность может быть «одноразовой» и предусматривать только те действия, которые необходимы для изменения регистрационной записи.

Что такое закладная на квартиру

Закладная на квартиру – это официальный документ, оформленный на специальном бланке и в установленном порядке, который временно, на срок действия ипотеки, передает право собственности на квартиру заемщика банку в качестве залога. Таким образом, залогодатель обязуется погасить всю сумму кредита вместе с начисленными процентами.

Закладная расценивается с юридической точки зрения как разновидность ценных бумаг, поскольку владельцу (в данном случае — банку) принадлежит право продажи заложенного имущества. Сбербанк также может ее перезаложить. Теряет свою юридическую силу закладная в день осуществления последнего платежа по кредиту. Несмотря на то, что выдавая ипотеку клиентам финансовая организация не только получает источник прибыли в виде процентов, но и огромный риск, поэтому с целью минимизировать свои возможные потери, банк выдвигает обязательное условие – предоставление квартиры либо другого имущества в залог, без которого выдача столь большого кредита на длительный строк невозможна.

Утрата закладной и восстановление

Несмотря на автоматизацию и упрощение множества процессов, не следует забывать про человеческий фактор. Банк или заемщик может потерять ценную бумагу. На этот случай законодательством предусмотрен определенный порядок действий. Подробнее остановимся на каждой ситуации.

Утрата банком

Сбербанк несет ответственность за документ, хранящийся у него. Если он по любым причинам оказывается утерянным после передачи в Росреестр, кредитор должен самостоятельно получить дубликат. Повторный документ должен содержать все сведения из утерянного. Дубликат выдает Росреестр.

Что делать если закладную потерял заемщик

Потерять ее заемщик может после того, как выплатил долг и получил на руки бумагу. Все остальное время ответственность за сохранность несет кредитор.

У заемщика есть три варианта развития событий.

- Обратиться в орган регистрации для получения повторного документа. Учитывая специфику бумаги, это возможно сделать только совместно с представителями банка, если они пойдут навстречу заемщику.

- Более простой вариант – одновременное обращение в Росреестр заемщика и представителей банка с заявлением о снятии обременения с объекта залога.

- Если регистратор не посчитает возможным выдать дубликат, заемщику потребуется подавать иск с требованием о снятии обременения.

Действия при затягивании выдачи закладной Сбербанком

Случается, что кредитор после окончания оплаты долга по займу сразу не выдает на руки нужный документ. Согласно законодательству, это должно происходить незамедлительно. Сознательное увеличение срока выдачи является нарушением закона. За подобные действия Сбербанк можно привлечь к ответственности.

Если все же сложилась ситуация, когда кредитор длительный срок не выдает документ, помогут следующие действия:

- Написать в Сбербанке письменную претензию, получить регистрационный номер.

- Оставить обращение в Центробанк.

- Обратиться в суд.

Действенным способом заставить банк выполнить свои обязательства является оставление отзыва на специальных ресурсах, посвященных банкам в сети Интернет. Сбербанк тщательно следит за своей репутаций, на отзыв в открытом источнике можно получить ответ более оперативно, чем по обычной претензии. После оставления отзыва сотрудники связываются с заемщиком в течение дня для уточнения данных.

Что такое закладная на квартиру по ипотеке?

Закладная по ипотеке – это ценная бумага, которая подтверждает право владения имуществом в ипотечном обременении. Она завершает процесс получения ипотеки и передаёт купленное жильё в залог банку. Это значит, что в некоторых ситуациях он может воспользоваться закладной и получить прибыль, совершив сделку с недвижимостью.

Закладная составляется на следующие объекты недвижимости:

- квартиру в новостройке или вторичном рынке;

- частный дом или коттедж, таунхаус;

- земельный участок или дачный участок;

- коммерческий объект;

- любую другую недвижимость.

Требования к закладной и использование бумаги регламентирует ФЗ РФ «Об ипотеке». Она не является обязательным условием предоставления ссуды, однако многие банки требуют оформление бумаги. Закладная – это их гарантия возврата денег, ведь все кредиты – риски, и за 20-30 лет платёжеспособность заёмщика может измениться не в его пользу.

Для чего нужна закладная?

В сделке участвует две стороны, и каждая при оформлении имеет свою выгоду:

- Банк получает гарантию возврата выданной суммы. Если заёмщик допустит длительную просрочку, банковская организация вправе взыскать имущество. Она может его продать. Часть денег пойдёт на оплату долга, часть будет возвращена заемщику. На время действия закладной залогодатель не может продать или обменять дом. Прописать, сдать в аренду – только с согласия кредитной организации.

- Часто при оформлении бумаги банки предлагают более лояльные условия кредитования. Также в нём прописаны все условия выдачи ссуды, и клиент защищён от повышения процентной ставки, изменения суммы первоначального взноса и др.

Для обеих сторон бумага выступает подспорьем правомерности отношений и соблюдения необходимых условий. Гарантия – вот что такое закладная по ипотеке.

Содержание закладной

К оформлению бумаги нужно подходить со всей ответственностью, ведь по нему дом переходит в залог. Перед тем, как расписаться, необходимо проверить правильность данных. В бумаге должны быть указаны:

- Название и идентификационный номер. Место, где указывается номер закладной, обычно находится в шапке.

- Данные заёмщика: ФИО, серия и номер паспорта, дата рождения.

- Информация о залогодержателе: юридический адрес, ИНН, КПП и т.д.

- Информация по объекту залога: адрес, номер кадастрового паспорта – и его оценочная стоимость.

- Данные по ипотечному договору: дата заключения, номер, выданная сумма, процентная ставка и др.

- Подписи обеих сторон и печать банка.

- Дата регистрации.

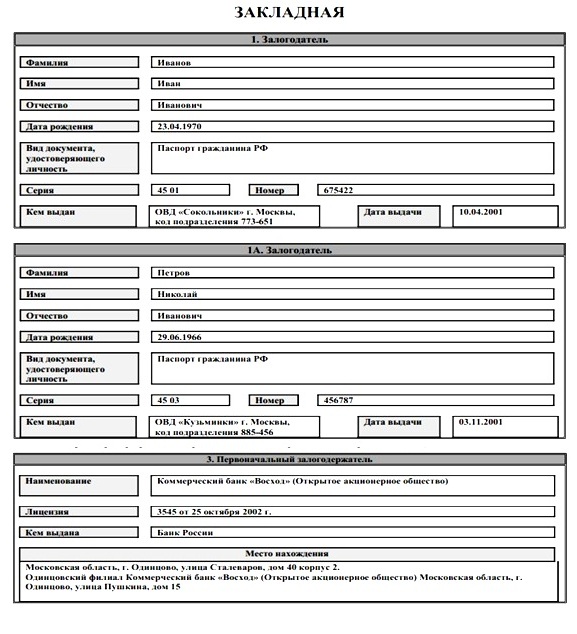

Как выглядит закладная по ипотеке

Прежде чем приступить к подписанию, лучше заранее посмотреть образец, чтобы затем проверить документ на правильность составления или заранее подготовить список вопросов к сотрудникам банкам. Пример:

Как происходит регистрация ипотеки в Росреестре?

Алгоритм проведения государственной регистрации ипотечного соглашения прописан в статье 20 ФЗ № 102. Он состоит из нескольких последовательных шагов:

- Уточняют у кредитора или непосредственно в Росреестре, в каком конкретно регистрирующем органе будет проходить процедура.

- Собирают требуемый пакет документов.

- Платят государственную пошлину.

- Приходят на прием в МФЦ или Росреестр.

- При принятии документов сотрудник сообщает дату, когда процедура завершится.

После чего будет проходить проверка поданных сведений. В случае обнаружения нехватки определенных бумаг, заявителя попросят их довезти. Если все в порядке, то в обозначенный срок собственнику высылают уведомление об успешном исходе. При необходимости, он может взять выписку, подтверждающую его права на недвижимость.

Письмо Минфина России от 9 сентября 2020 г. N 03-05-04-03/79001 Об уплате государственной пошлины за внесение изменений в регистрационную запись об ипотеке, производимую на основании соглашения об изменении содержания закладной

23 ноября 2020

В связи с письмом Росреестра Департамент налоговой политики по вопросу, касающемуся уплаты государственной пошлины за внесение изменений в регистрационную запись об ипотеке, производимую на основании соглашения об изменении содержания закладной, сообщает.

Согласно пункту 3 статьи 22 Федерального закона от 16.07.1998 N 102-ФЗ «Об ипотеке (залоге недвижимости)» (далее — Федеральный закон N 102-ФЗ), если права залогодержателя удостоверяются закладной, орган регистрации прав обязан обеспечить к моменту выдачи закладной наличие в ней сведений, предусмотренных подпунктами 10 и 13 пункта 1 статьи 14 Федерального закона N 102-ФЗ.

В силу пункта 8 статьи 13 Федерального закона N 102-ФЗ должник по обеспеченному ипотекой обязательству, залогодатель и законный владелец закладной по соглашению могут изменить ранее установленные условия закладной.

Действующим законодательством Российской Федерации не предусмотрена государственная регистрация соглашения об изменении содержания закладной.

На основании части 6 статьи 53 Федерального закона от 13.07.2015 г. N 218-ФЗ «О государственной регистрации недвижимости» при государственной регистрации ипотеки в Единый государственный реестр недвижимости наряду со сведениями, предусмотренными федеральным законом, также вносятся сведения о залогодержателе (в том числе о первоначальном залогодержателе), предмете ипотеки, существе, сроке и стоимости обеспеченного ипотекой обязательства. Изменения в такие сведения, содержащиеся в Едином государственном реестре недвижимости, вносятся на основании предусмотренных федеральным законом документов и заявления залогодателя и залогодержателя, если иное не установлено федеральным законом для случаев, когда права залогодержателя удостоверяются закладной на бумажном носителе или электронной закладной.

Таким образом, в случае изменения содержания закладной необходимо внесение соответствующего изменения в записи Единого государственного реестра недвижимости, касающиеся государственной регистрации ипотеки закладываемого недвижимого имущества.

Подпунктом 28.1 пункта 1 статьи 333.33 Налогового кодекса Российской Федерации (далее — Кодекс) установлен размер государственной пошлины за внесение изменений и дополнений в регистрационную запись об ипотеке.

При этом абзацем 4 подпункта 28.1 пункта 1 статьи 333.33 Кодекса установлено, что в случае, если договор об ипотеке или договор, включающий соглашение об ипотеке, обеспечивающее исполнение обязательства, за исключением договора, влекущего возникновение ипотеки на основании Федерального закона N 102-ФЗ, заключен между физическим лицом и юридическим лицом, государственная пошлина за юридически значимые действия, предусмотренные подпунктом 28 и подпунктом 28.1 пункта 1 статьи 333.33 Кодекса взимается в размерах, установленных для физических лиц.

По мнению Департамента, положение абзаца 4 подпункта 28.1 пункта 1 статьи 333.33 Кодекса распространяется только на случаи, если сторонами заключается договор об ипотеке или договор, включающий соглашение об ипотеке, обеспечивающее исполнение обязательства.

Пунктом 2 статьи 333.18 Кодекса предусмотрено, что в случае, если за совершением юридически значимого действия одновременно обратились несколько плательщиков, не имеющих права на льготы, установленные главой 25.3 «Государственная пошлина» Кодекса, государственная пошлина уплачивается плательщиками в равных долях.

Следовательно, если соглашение об изменении содержания закладной заключено между организацией и физическим лицом, каждый из которых является самостоятельным плательщиком государственной пошлины и, соответственно, участником налоговых правоотношений, то согласно пункту 2 статьи 333.18 Кодекса государственная пошлина за внесение изменений в регистрационную запись об ипотеке на основании соглашения об изменении содержания закладной должна быть уплачена каждым из них в равных долях, то есть в размере 1/2 от размера государственной пошлины, установленной подпунктом 28.1 пункта 1 статьи 333.33 Кодекса для соответствующей категории плательщиков.

| Заместительдиректора Департамента | В.В. Сашичев |

Если ипотека выплачена раньше срока

Если кредит хочется погасить досрочно, необходимо принять во внимание несколько особенностей:

- в банке могут быть установлены ограничения относительно сроков внесения досрочного платежа (такие выплаты могут производиться в определенный промежуток времени, только после уведомления кредитора или при других обстоятельствах);

- сумма пересчитывается, точнее, начисленные проценты, поэтому просчитать размер оставшейся задолженности самостоятельно достаточно сложно, а ведь даже одна неучтенная копейка может впоследствии стать причиной начисления штрафов и пени;

- для досрочного погашения может быть предусмотрена особая процедура, например, банк может потребовать письменного уведомления.

Лучше всего обратиться непосредственно к своему кредитному менеджеру и попросить разъяснить все нюансы. При необходимости он произведет все расчеты, выдаст на руки справку о полном погашении долга.

Оформленная закладная действительна до момента полной выплаты ипотечной ссуды на приобретенную недвижимость.