Одобрение ипотеки в сбербанке: сколько ждать, сроки рассмотрения заявки, отзывы

Содержание:

- Как учреждение сообщает о решении

- Возможно ли продление времени на поиск жилья?

- Как влияет первоначальный взнос на сумму ипотечного кредита?

- Что делать, если Сбербанк отказал в выдаче ипотеки

- Документы

- Что не надо делать

- Действия после одобрения ипотеки в Сбербанке

- Сколько дней одобряют ипотеку в Сбербанке

- Ошибка первая — не заморачиваться досрочным погашением

- Требования для получения

- Виды

- Сбор документов

- Отличия потребительского кредита от ипотеки

Как учреждение сообщает о решении

Вот заявка и подана, сроки пошли, осталось дождаться вердикта. Необходимо понимать, что кредитор использует несколько вариантов для информирования кандидатов:

- Методом отправки СМС-сообщения на номер, указанный в анкете. Если решение получено, то человек узнает об этом мгновенно. После этого можно приходить в отделение и узнавать детали сделки.

Какая зарплата нужна, чтобы получить ипотеку в Сбербанке ⇒

Кредит без отказаКредит с просрочкамиСрочно по паспортуЗаймы на карту под 0%Карты рассрочкиЗаработок на дому

Посредство телефонной связи. Менеджер учреждения, не обязательно тот человек, который забирал бумаги, звонит на номер сотового телефона и говорит о результате. Дополнительно сообщается информация о ставке, размере займа, сроке и сумме. Ряд других данных также можно почерпнуть во время консультации.

Через личный кабинет в интернет-банкинге «ВТБ24-Онлайн». При наличии подключения получить ответ не составит большого труда.

Список банков, в которых самые маленькие проценты по ипотеке на сегодня ⇒

Когда банк не спешит говорить вердикт по жилищному кредиту, а прошло уже больше недели, то можно и самостоятельно уточнить ход заявки. Достаточно набрать телефон горячей линии ПАО «ВТБ 24» 8800 100 24 24 (добавочный номер) и спросить оператора о состоянии дел. Также можно подойти в отделение, где менеджеры посмотрят решение в системе.

Кредит без отказаКредит с просрочкамиСрочно по паспортуЗаймы на карту под 0%Карты рассрочкиЗаработок на дому

Рубрика советы, вопросы и ответы экспертов

2017-11-17 13:27

СЕРГЕЙ

ЗДРАВСТВУЙТЕ,ОДОБРИЛИ ИПОТЕКУ В ВТБ-24,СКОЛЬКО ВРЕМЕНИ ЕСТЬ НА ПОИСК КВАРТИРЫ ПОСЛЕ ОДОБРЕНИЯ ИПОТЕКИ? НУЖНО ЛИ ПРОДЛЕВАТЬ ДОГОВОР?

Посмотреть ответ

Скрыть ответ

Консультант сайта КредиторПро.Ру

Сергей, у вас на поиск квартиры есть 60 дней с момента одобрения заявки, продлить нельзя. Если не укладываетесь — подаете заявление заново

2019-06-14 11:53

Марина

Здравствуйте, подала заявку на ипотеку, через агентство, ответа нету уже две недели, как узнать одобрили или нет?

Посмотреть ответ

Скрыть ответ

Консультант сайта КредиторПро.Ру

Марина, вы можете самостоятельно обратиться в отделение банка, ближайшее к вам, либо позвонить по телефону горячей линии ВТБ

2019-02-25 14:48

Екатерина

Здравствуйте. В какие сроки происходит распределение ипотечных денег в ВТБ, сказали что 10 рабочих дней, и деньги переведут на р/с, а по факту?

Посмотреть ответ

Скрыть ответ

Консультант сайта КредиторПро.Ру

Екатерина, как вам сказали, так и происходит распределение. В среднем этот процесс занимает от 7 до 15 дней календарных или 10 рабочих, все верно

Посмотреть все вопрос-ответы ⇒

06.08.2019 Информация об авторах | Рубрика: Ипотека

Возможно ли продление времени на поиск жилья?

Если потенциальный заемщик по каким-то причинам не укладывается в положенные сроки, то ничего страшного не произойдёт. Ему просто придётся опять подавать новые заверенные копии трудовой и справку о доходах, а потом ждать нового одобрения в предельно короткие сроки. Однако это относится только к тем потенциальным заемщикам, которые продолжают трудится в том же месте, которые за прошедшее время не лишились регистрации и не набрали кредитов. Если такое случилось, то получить второй раз одобрение ипотеки вряд ли получится. Однако, занимаясь поиском недвижимости, некоторые упускают из вида тот факт, что за это время часть справок, которые были собраны, утрачивают свою актуальность.

Как влияет первоначальный взнос на сумму ипотечного кредита?

Первоначальный взнос представляет собой часть стоимости квартиры (жилья), которую покупатель вносит самостоятельно. Оставшуюся сумму (ипотечный заем) выплачивает банк.

Размер первоначального взноса позволяет банку предварительно оценить финансовые возможности заемщика и влияет на процентную ставку по кредиту.

Чем выше первоначальный взнос, тем ниже процент, и тем меньше, в конечном итоге, придется переплачивать. Да и сама вероятность получения ипотеки в этом случае гораздо выше.

Опять-таки, чем больше первый взнос, тем меньшие выплаты по кредиту потребуются, а значит — появляется возможность уменьшения ежемесячных выплат, если банк предлагает такие условия. Подобный вариант возможен для граждан, располагающих солидными сбережениями, но не имеющих стабильного большого дохода.

Источником платежей могут являться денежные накопления, материнский капитал или средства, полученные от продажи собственной недвижимости.

Для вас одобрен кредит!

Что делать, если Сбербанк отказал в выдаче ипотеки

Большая часть граждан России пользуются услугами Сбербанка: получают зарплаты и пенсии, совершают различные платежи и денежные переводы, открывают вклады, оформляют потребительские кредиты. Продукты ПАО «Сбербанк» всегда качественны, соответствуют требованиям клиентов, их легко получить благодаря разветвлённой банковской сети и удобному мобильному приложению. Именно поэтому при необходимости оформления ипотеки выбор большинства останавливается на Сбербанке.

Финансовое учреждение дорожит каждым клиентом, заинтересовано в увеличение численности потребителей своих услуг и имеет финансовые возможности выдавать большое количество кредитов. Однако отбор претендентов на получение ипотечного займа проходит по жестким требованиям.

Число неодобренных заявок от общего количества поданных составляет не более 20%. Однако люди, попавшие в этот процент, часто не знают, какие действие следует предпринимать.

Финансовое учреждение имеет право не объяснять причины своего отказа. Однако потенциальный заемщик, еще раз проанализировав поданные сведения, может понять причину.

Действия клиента, которому не одобрили ипотеку в Сбербанке, могут быть следующими:

- выяснение причины отказа кредитора и исправление указанных недостатков. Если причины можно устранить за короткий промежуток времени, повторная заявка подается в течение 60 дней;

- предложить банку более высокий размер первоначального взноса;

- найти другого кредитора.

Наиболее простым способом получения кредита на жилье в случае отказа Сбербанка является поиск нового кредитора. Однако не все граждане согласны кредитоваться в другом финансовом учреждении. В таком случае следует изучить причины отказа, исправить их и подать новую заявку.

Документы

Список документов может меняться, именно поэтому перед подачей заявки нужно изучить актуальную информацию на сайте банка или проконсультироваться со специалистом, что возможно на том же сайте, по телефону или лично. Практически всегда список включает в себя следующие основные категории:

- личные данные (в первую очередь паспорт);

- информация о работе;

- о доходе гражданина (справка с работы);

- о его состоянии (ведь оно необязательно напрямую связано с текущим доходом).

Документы, которые необходимо представить, будут тщательно изучены, а вдобавок к этому есть ещё один важный аспект – кредитная история

Никаких справок о ней предоставлять не нужно, банк изучит её самостоятельно, но о её важности необходимо упомянуть: если ваша кредитная история испорчена несколькими серьёзными задержками с выплатами (необязательно по кредиту Сбербанка), то это важная причина, по которой банк может отказать в ипотеке. Конечно, время, которое занимает рассмотрение заявки, заставляет заявителя поволноваться

Каковы всё же сроки рассмотрения?

Что не надо делать

Подделывать справки о доходах. В интернете полно предложений о подделке справки 2-НДФЛ за несколько тысяч рублей. Это может помочь купить в кредит стиралку, но не обманет банк в случае с ипотекой.

Перед одобрением заявки банк свяжется с работодателем, указанным в справке: проверит вас через отдел кадров, уточнит в бухгалтерии размер дохода. Если справка окажется поддельной, в лучшем случае — вам откажут в ипотеке, в худшем — занесут в черный список, после которого с вами не захочет связываться ни один банк.

Иногда соискатели приносят подлинные справки с настоящего места работы, но с преувеличенным доходом.

Борис уже 5 лет работает менеджером и зарабатывает в среднем 60 000 ₽ в месяц. Но он побоялся, что банку его доход покажется небольшим и попросил начальство написать ему в справке 90 000 ₽. Банк усомнился, что простой менеджер столько зарабатывает, запросил выписку из пенсионного фонда и увидел несоответствия. В результате Борису отказали без права повторного обращения и теперь он не может получить ипотеку и в других банках. А если бы он не подделывал справку, а обратился к ипотечному брокеру или менеджеру банка, то легко мог бы найти выход: увеличить первоначальный взнос, продлить срок ипотеки, чтобы уменьшить платеж, найти поручителя или договориться с работодателем о повышении зарплаты.

Подписывать справки самому себе. На такую хитрость часто идут предприниматели, которые работают директорами в собственных компаниях.

Нельзя подписывать справки самому себе или членам семьи

Николай работает директором в собственной компании. Банк не примет справку об доходах, подписанную им самим. Наталья работает директором в ресторане мужа. Подписанная ею справка также не устроит банк. В подобных случаях заверить документ должен посторонний человек: главный бухгалтер организации, исполнительный директор или руководитель отдела кадров.

Действия после одобрения ипотеки в Сбербанке

Положительное решение банка действует в течение 90 дней, в которые необходимо подобрать объект недвижимости, собрать необходимые документы и заключить кредитный договор, поэтому необходимо тщательно изучить последовательность действий. По истечению срока одобрение аннулируется и необходимо заново оформлять заявку.Подбор объекта: характеристика выбранного жилья – важный элемент при получении ипотечного кредита. Служба безопасности тщательно проверяет чистоту объекта недвижимости перед вынесением решения о его одобрении.

Для экономии времени можно воспользоваться специализированными агентствами, которые содержат всю базу предлагаемой недвижимости или изучить предложения на сайте Домклик по реализуемому залоговому имуществу.

Примечание! При выборе новостроек необходимо тщательно изучить историю застройщика. Многие строительные компании заключают партнерское соглашение со Сбербанком и действуют дополнительные сниженные процентные ставки по данным предложениям.

Сбор документов: после выбора объекта недвижимости необходимо собрать по нему документацию и передать ее специалистам банка для дальнейшей оценки залога (можно загрузить документы онлайн).

Так, при приобретении готового жилья необходимо предоставить:

- Предварительный договор купли-продажи, обязательными условиями которого являются пункты об использовании заимствованных денежных средств при приобретении и передаче объекта недвижимости в залог ПАО Сбербанк с момента государственной регистрации ипотечного договора;

- Подтверждение собственности продавца: выписка ЕГРН или свидетельство о собственности;

- Выписка ЕГРН, подтверждающая, что жилье не находится в обременении;

- Нотариально заверенное согласие супруги продавца, отказ участников долевой собственности от права первоочередного выкупа доли;

- Отчет об оценке.

Оценка: на любой объект недвижимости, приобретаемый с использованием кредитных средств Сбербанка необходимо составление отчета об оценке.

Оценка составляется аккредитованными в банке агентствами: оценщик фотографирует все помещения и определяет рыночную стоимость объекта на основании предложений рынка недвижимости в данном секторе, а также внешнего состояния объекта. Получить полный список оценочных агентств можно в отделении банка или на официальном сайте.

Примечание! При приобретении недвижимости в строящемся объекте оценку необходимо провести в сроки, которые будут указаны в кредитном договоре, например, не позднее 3 месяцев с оформления права собственности на объект.

Страховка: условиями банка предусмотрено обязательное страхование залогового имущества. Сделать это можно как в Сбербанк Страховании, так и в аккредитованных страховых компаниях, например, Ресо-Гарантия, Кит-Страхование, Zetta (полный перечень указан на сайте). Как правило, страховые компании, аккредитованные в ПАО Сбербанк, предоставляют более выгодные условия.

Также по кредитным договорам предусмотрена страховка жизни и здоровья заемщика. По многим кредитным продуктам она не обязательна, но отказ от нее влечет повышение процентной ставки на 1% пункт. Перед отказом следует рассчитать, что будет выгоднее.

Внесение первого взноса: первоначальный взнос заемщика может быть внесен наличными средствами или безналичным перечислением, а также сертификатами государства (при использовании средств материального капитала в качестве первоначального обеспечения сделки).

После получения первоначального взноса банк переходит к процедуре оформления сделки купли-продажи объекта и осуществляется повторная проверка кредитной истории заемщика.

Сделка: после проверки всех документов банк приглашает заемщика для подписания кредитного договора. Необходимо ознакомится со всеми пунктами соглашения, графиком платежей. В случае возникновения спорных моментов необходимо обратиться к ипотечному менеджеру за разъяснениями.

Примечание! В день оформления сделки необходимо наличие страховки. Если было принято решение оформлять страховку не через Сбербанк Страхование необходимо заблаговременно решить данный вопрос.

Договор считается заключенным в момент подписания договора всеми участниками.

Регистрация: после заключения договора купли-продажи залоговый объект недвижимости подлежит обязательной регистрации или сделка будет считаться несовершенной.

ПАО Сбербанк предлагает своим клиентам прохождение электронной регистрации сделки.

В сервис входит:

- Оплата обязательной государственной пошлины;

- Выпуск усиленной электронной подписи для всех участников;

- Взаимодействие с Росреестром: отправка документации, сопровождение регистрации;

- Персональный менеджер.

Сколько дней одобряют ипотеку в Сбербанке

На срок рассмотрения влияют некоторые факторы. Первый фактор — это вид ипотечного кредитования. У банка отведено время на одобрение каждого вида ипотеки. Например, если ссуда нужна на приобретение жилья на первичном или вторичном рынке, тогда срок рассмотрения бумаг 2-5 дней. Считаются только рабочие дни, не календарные. Срок увеличивается на один день, если жильё приобретается по военной ипотеке или же с помощью перекредитования.

Эти шаги нужны для того, чтобы банковское учреждение оценило своего будущего заёмщика. Работников банка интересует, есть ли у клиента стабильный доход, к какой социальной категории граждан он принадлежит

Никто не спорит с фактом, что банки, в первую очередь, обращают внимание на трудовую занятость клиента и его доходы. Менеджеры должны быть уверены, что будущий заёмщик будет исправно платить кредит

Если у человека всё в порядке с кредитной историей и нет текущих займов, то это повышает его шансы на получение ипотечной ссуды.

Заявка на получение ипотечного займа рассматривается на нескольких этапах. Поэтому на любом из них могут возникнуть вопросы, которые приведут к увеличению срока:

- Кредитный скоринг. Это автоматическая проверка на основе введённой информации. Основная её задача – оценить платёжеспособность человека. Оценка проходит на основе анкетных данных о составе семьи, уровне доходов, трудовой деятельности и других факторов. Этот шаг характеризуется проверкой кредитной истории.

- Для того чтобы оценить документы на подлинность, нужно чтобы они прошли проверку службой безопасности банка. Представители банка могут позвонить в указанное место работы, побеседовать с руководителем. Задача отдела андеррайтинга состоит в оценке рисков. Сотрудники отдела проводят аналитическую работу, и на её основе делают выводы о платёжеспособности клиента.

Есть несколько способов, как узнать, одобрена ли ипотека в Сбербанке. В большинстве случаев кредитный менеджер звонит клиенту, сообщая о решении, или же приходит смс-сообщение. После одобрения ипотеки наступает самая ответственная часть процесса. Нужно выбрать и согласовать недвижимость. На следующем этапе банк отводит 10 дней, для того чтобы рассмотреть документы на будущее ипотечное жильё. Если клиент допустил ошибки в справках, то это увеличивает рассмотрение ещё на какое-то время

И, самое важное, банки предъявляют определённые требования к объекту недвижимости. Их соблюдение обязательно

Ошибка первая — не заморачиваться досрочным погашением

Многие люди думают, что лучше держать деньги при себе и исправно платить кредит. Это с одной стороны правильно, а с другой стороны вы просто больше отдаете банку денег. Рассмотрим пример

- Сумма кредита 1 млн. рублей под 12% на 24 месяца с датой первого платежа года

- Вы имеете лишние деньги в размере 200 тыс. рублей, они у вас будут года

Встает вопрос - стоит ли их вносить на досрочное погашение

Для ответа проще всего воспользоваться специальным калькулятором, который покажет вот такую картинку

Слева изображен кредит с досрочным погашением, справа — без досрочного. Из диаграммы видно, что вы заплатите проценты банку больше на 19470 в итоге, если не будете досрочно погашать. Сумму 1 млн. рублей вы заплатите все равно, даже без досрочного погашения. А вот на проценты по кредиту можно повлиять досрочным погашением.

Важно: Стоит помнить, что сумму 19470 вы сэкономите через 2 года, т.е. в конце выплат кредита. Экономия будет идти постепенно за счет уменьшения суммы процентов, возвращаемых банку при каждом платеже по кредиту

Механизм экономии следующий

- Досрочное погашение уменьшает ваш долг по кредиту(остаток долга)

- Проценты в банке начисляются на остаток долга, следовательно при его уменьшении проценты уменьшатся.

Это следует помнить и обязательно стараться досрочно погасить кредит.

Требования для получения

Для одобрения кандидатуры будущего заемщика, он должен отвечать определенным требованиям. Условия для получения кредита в Сбербанке таковы:

- Наличие российского гражданства;

- Возраст на момент получения займа – более 21 года, и на момент возврата кредита – не свыше 75 лет;

- Стаж работы по последнему месту трудоустройства более полугода и не менее 1 года общего стажа за последние пять лет;

- Супруг заемщика будет выступать как обязательный созаёмщик, независимо от его возраста и платежеспособности.

Созаемщиками по договору ипотечного кредитования могут быть не больше трёх граждан, размер дохода которых принимается во внимание во время расчета максимальной ипотеки

До какого возраста можно получить?

Возраст заемщика связан с подобранной программой и сроком ипотеки. В случае подачи заявки по обычной программе, сотрудник Сбербанка должен удостовериться, что на момент полной выплаты кредита заемщик не должен быть старше 75-летнего возраста.

При предоставлении ипотечного кредита по 2-м документам (без трудовой книжки и справки 2-НДФЛ), заемщик обязан полностью погасить задолженность перед банком до наступления 60 лет.

По программе военной ипотеки предельный возраст военнослужащего не может превышать 45-ти лет.

Если уже есть ипотека в Сбербанке

Получить еще одну ипотеку, не выплатив полностью первую, допускается, но это может быть связано с некоторыми сложностями. Такую возможность Сбербанк дает не всем гражданам.

Взять ипотечный займ в банке, если уже есть одна ипотека можно, но заемщик должен соответствовать некоторым требованиям:

- Прежде всего потребуется подтвердить платежеспособность. Уровень ежемесячного дохода физического лица должен позволять погашать как старую, так и новую ипотеку. Сотрудники Сбербанка смогут одобрить заявку клиента на выдачу кредита лишь в случае, если регулярный платеж заемщика по займу будет не свыше 20% от его подтвержденной зарплаты;

- Клиент, обратившийся за получением второй ипотеки, не должен иметь просрочек по старому кредит, т.е. у него должна быть хорошая кредитная история.

- Получить новый ипотечный кредит, не «закрыв» как минимум 65% прежней не выйдет. Вероятность выдачи ипотеки клиенту банка повышается, чем меньше задолженности становится по первой ипотеке;

- В обязательном порядке необходима страховка и залог объекта недвижимости. Если стоимость залоговой недвижимости будет меньше размера образовавшейся задолженности по прежнему кредиту, то Сбербанк не одобрит заявку на новый ипотечный займ.

Если плохая кредитная история

Многие граждане задаются вопросом, можно ли взять ипотеку, если у заемщика плохая кредитная история.

Заемщик с плохой кредитной историей может подать заявку, но банк может пойти на компромисс и одобрить ее только в определенных случаях, например:

- если заемщик получает зарплату на пластиковую карту Сбербанка. В таком случае банку будет легче взимать необходимый ежемесячный платеж по ипотеке. Банк просто в автоматическом порядке сможет списывать денежные средства в определенный день месяца;

- если заемщик оформит ипотечный кредит с первоначальным взносом, составляющим как минимум 50 процентов от стоимости покупаемой недвижимости;

- в случае предоставления ипотечного займа небольшого размера. Если, например, покупается недорогая квартира в «хрущевке», то банк может выдать ипотеку. А если гражданин хочет приобрести большой жилой дом, то Сбербанк скорее всего отклонит заявку.

Поэтому нужно понимать на что можно рассчитывать при обращении в банк, имея плохую кредитную историю. Возможно после отказа, придется обратиться с заявкой в другой банк.

Виды

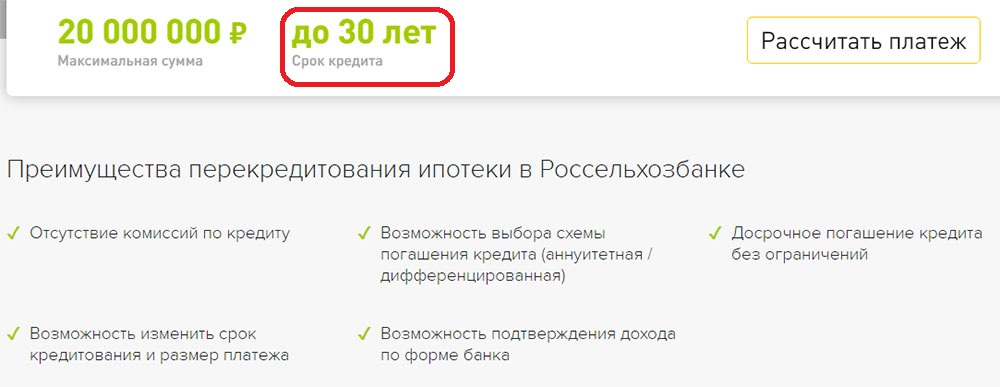

Основными отличиями ипотеки от других видов кредитования является:

- ее цель — приобретение недвижимости

- очень длительный срок (от 10 до 20, а иногда и до 30 лет)

- большая сумма кредита (как правило, несколько миллионов)

- привлечение членов семьи в качестве созаемщиков

- в качестве залога используется приобретаемая недвижимость

- страхование залога по рискам повреждения и у траты прав

- страхование жизни, здоровья, работоспособности заемщика

В целях поддержки отдельных категорий граждан государством разработаны специальные программы ипотечного кредитования. Если заемщик не относится ни к одной из социальных групп, он вправе пользоваться стандартными предложениями.

Стандартная

Стандартная ипотека — наиболее распространенная форма кредитования по тем условиям, которые предлагают банки на вторичное жилье, квартиры в новостройках, жилые дома с земельными участками. Заемщик использует только собственные средства для расчета с банком. Размер первоначального взноса от 10 до 20% стоимости квартиры, ставка от 9,1 до 13,75% на вторичное жилье, до 14,25% на квартиры в новостройках. Сумма кредита не больше 70–80% цены оформляемого в залог жилья. Требуемый возраст заемщика разный в различных банках в пределах от 18 до 75 лет. Верхний предел возраста определен на дату полного погашения ипотеки. Ставки ниже для зарплатных клиентов, заемщиков, имеющих счета в банке, положительную кредитную историю, и при личном страховании.

Социальная

Социальной называют ипотеку с господдержкой для малоимущих, нуждающихся в улучшении условий проживания, у которых нет достаточного объема собственных средств для расчета. Третьей стороной в договоре выступает государство. Такие программы реализуют на региональном уровне, поэтому они могут быть различными в разных регионах. Более подробную информацию дадут в органах местной власти и региональном отделении АИЖК.

Господдержка может быть в размере 10–50% стоимости жилья в форме:

Социальную ипотеку отличает:

- Минимальная ставка (не более 7,55%)

- Минимальный первый взнос (10–20%)

- Более длительные срок кредитования

- Субсидии государства на оплату первого взноса, процентов по ипотеке, досрочное погашение долга

- Отсрочками платежей или реструктуризация до 1,5–3 лет. Например, Сбербанк молодым семьям с детьми оформит ипотеку по ставке 6% на 3–5 лет и 9,25% далее.

- Уменьшение размера ежемесячных платежей при рефинансировании

- Единовременные субсидии (например, средства материнского капитала)

Государство помогает врачам, учителям, ученым, многодетным семьям, приобретающим новостройки по ставке до 12%. Установлены ограничения на площадь квартир: не больше 32 кв.м. на одного, 48 на двух, далее по 18 кв.м. на каждого члена семьи. Условиями помощи этой социальной группе является возраст не старше 35 лет (доктора наук до 40 лет), наличие нуждаемости. Им доступна ипотека под 8,5% и оплата до 30% при условии внесения собственных средств не меньше 10% стоимости жилья. Молодым семьям с детьми в отдельных регионах поддержку окажут в сумме до 40% цены новостроек. Есть региональные программы с оплатой 100% стоимости, заемщик гасит лишь проценты.

Ипотека в Альфа-Банке

Подробнее

Кредитный лимит:

от 60 000 до 50 000 000 руб.

Срок до:

30 лет

Ставка:

от

8,49%

Возраст:

от

21 до

70 лет

Рассмотрение:

30 минут

Оформить

Ипотека в банке Открытие

Подробнее

Кредитный лимит:

от 500 000 до 30 000 000 руб.

Срок до:

30 лет

Ставка:

от

7,95%

Возраст:

от

21 до

68 лет

Рассмотрение:

30 минут

Оформить

Кредит на большую сумму в Совкомбанке

Подробнее

Кредитный лимит:

от 150 000 до 30 000 000 руб.

Срок до:

10 лет

Ставка:

от

11,9%

Возраст:

от

20 до

85 лет

Рассмотрение:

30 минут

Оформить

Кредит наличными в Локо-Банке

Подробнее

Кредитный лимит:

от 100 000 до 5 000 000 руб.

Срок до:

7 лет

Ставка:

от

8,4%%

Возраст:

от

21 до

68 лет

Рассмотрение:

30 минут

Оформить

Для молодой семьи

Молодой считается семья, в которой возраст супругов не больше 35 лет. Если семья нуждается в жилье и стоит в очереди в местной администрации на улучшение условий проживания, она имеет право на получение субсидии:

- 35% от стоимости жилья при отсутствии детей

- 40% при их наличии

Деньги выделяют на первый взнос по ипотеке или в качестве дополнения к собственным средствам при покупке квартиры. При этом семья должна подтвердить свою финансовую состоятельность справками 2-НДФЛ или из банка о состоянии счета.

Военная

Военнослужащие по контракту и работники милиции по истечении трех и 10 лет, соответственно, вправе использовать средства, накопленные на их персональных счетах. Обеспечиваются субсидиями только те, кто нуждается в улучшении жилищных условий. Банки оформляют военным ипотеку с условиями ее погашения к возрасту 45 лет.

Сбор документов

Здесь заемщик должен собрать все требуемые банком документы. Нет смысла искать квартиру, пока кредитор не рассмотрит пакет документации.В общем случае необходимо предоставить:

- Паспорта заемщика и всех созаемщиков;

- Справки о доходах от всех участников процесса;

- Справки, подтверждающие трудовую занятость;

- Документацию по имуществу, находящемуся в собственности;

- Вторые документы с фотографией;

- Документацию по дополнительным доходам;

- Свидетельство о браке;

- Свидетельства о рождении детей;

- Справки о родстве;

- Дипломы об образовании;

- Выписка, подтверждающая наличие первоначального взноса;

- Другие документы по требованию кредитора.

Далее заполняются ипотечные анкеты как заемщиком, так и созаемщиками.

Отличия потребительского кредита от ипотеки

Как проходит обычная сделка по ипотеке? — очень важный вопрос, который стоит внимательно изучить перед оформлением данного кредита. Вообще, ипотека является лучшим решением жилищной проблемы. Количество российских граждан, оформивших ипотечный кредит, продолжает расти. Суть этой услуги в том, что клиент банка сразу оформляет право собственности на недвижимость, а вносить деньги за нее может постепенно. Потребительское кредитование зачастую оформляется с поручительством или без него. Обеспечением в случае с ипотекой является купленная недвижимость. То есть до полной выплаты будет действовать обременение – например, нельзя будет продавать или обменивать жилье без согласия кредитора. При этом можно в нем жить и делать ремонт.

Ипотечные кредиты связаны с более внушительными суммами – от 300 тысяч рублей до нескольких миллионов. Период кредитования является достаточно продолжительным (до 30 лет). Зачастую банки дают возможность выбирать вариант погашения – дифференцированный (суммы платежей уменьшаются) либо аннуитетный (одинаковые платежи с распределением процентов по всему сроку погашения).