Ипотечное страхование втб

Содержание:

- Регистрация в личном кабинете застрахованного лица в ВТБ

- Специальные предложения банка: главные условия

- Особенности договора ипотечного страхования в ВТБ

- Необходимые документы для покупки страховки в ВТБ

- Порядок оформления

- Комплексное страхование при ипотеке в ВТБ

- Какие компании работают с ВТБ 24?

- Общие условия страхования ипотечного кредита

- Где провести процедуру: список аккредитованных страховых компаний

- «ВСК» — Какие риски покрывает ипотечная страховка?

- ВТБ Страхование: общие сведения

Регистрация в личном кабинете застрахованного лица в ВТБ

Для создания профиля на платформе ВТБ страхование пользователю нужно пройти онлайн-регистрацию:

- На странице для авторизации вводит номер сертификата страхования (указан в договоре и начинается с приставки SCB-).

- Указывает электронную почту, на которую система пришлет уникальный код, который нужно указать в специальном окне. Данный код понадобится при последующих авторизациях.

- Вводит код регистрации указанный в сертификате страхования.

- Подтверждает email с помощью кода активации.

- Указывает личные данные (Ф.И.О., дата рождения).

- Генерирует пароль.

После проверки данных платформа создает личный кабинет, открывающий доступ к полному списку функций.

Обзор возможностей

Аккаунт на официальном сайте ВТБ страхование дает возможность владельцу полиса управлять своими услугами удаленно.

Среди функций, доступных владельцу профиля, значатся:

- Оплата полиса и продление срока его действия (раздел «Очередной платеж»);

- Получение новых страховых продуктов по упрощенной схеме (все персональные данные уже хранятся на сервере);

- Доступ к перечню подключенных услуг;

- Кнопка помощи, переключающая на консультанта – при возникновении вопросов.

Банк предусмотрел два варианта доступа к личному кабинету:

- через веб-версию;

- через мобильное приложение.

Владельцы полисов получают персональные скидки, промокоды и выгодные предложения от компании.

Специальные предложения банка: главные условия

Получить ипотеку в ВТБ банке может практически каждый желающий, полностью отвечающий требованиям финансовой организации. Коммерческое учреждение разработало несколько специальных программ, с помощью которых можно оформить жилищный кредит. На сегодняшний день популярностью пользуются 4 банковских продукта:

- Люди дела.

- Больше метров – ниже ставка.

- Ипотека с господдержкой.

- Победа над формальностями.

Специально разработанная для работников бюджетной сферы программа «Люди в деле» позволяет государственным служащим оформить ипотеку по льготным условиям. Получая жилищный кредит, заемщик может рассчитывать на снижение процентной ставки. В программе принимают участие:

- работники МЧС и таможни;

- сотрудники администрации;

- представители законодательной власти и их помощники;

- воспитатели детских садов;

- преподаватели высших учебных заведений;

- учителя;

- работники сферы здравоохранения (врачи, санитары, медицинские сестры);

- сотрудники правоохранительных органов.

Для получения льгот заемщик должен официально подтвердить трудоустройство.

Погасить ипотеку ВТБ можно досрочно. Многие клиенты интересуются, какие комиссии взимаются банком и за сколько дней нужно предупреждать банк о своем решении. Уведомить финансовую организацию необходимо за 3 дня до внесения всей суммы. Комиссия за досрочное погашение не взимается. Онлайн калькулятор от ВТБ банка позволяет выяснить, сколько можно сэкономить на процентах.

Больше метров — ниже ставка

Люди, желающие приобрести собственное жилье площадью более 65 кв. м., могут воспользоваться специальным предложением от банка ВТБ. Ипотека оформляется по сниженным ставкам. Взять кредит можно на покупку недвижимости вторичного или первичного фонда. Максимальная сумма – 60 млн руб., оформить заявку можно самостоятельно на официальном сайте.

Взять ипотеку в ВТБ по льготной программе можно на 30 лет. Внесение стартового взноса – обязательно, его размер составляет не менее 20% от общей стоимости дома или квартиры. Рассчитать ипотеку поможет калькулятор, программой рекомендуется пользоваться до момента подачи заявки.

Процентная ставка по программе фиксирована. Годовое вознаграждение банка составляет 8,6% (при условии, что площадь недвижимости больше 100 кв. м.). В конце срока будет осуществляться перерасчет. Если клиент планирует погасить кредит досрочно, то необходимо заранее воспользоваться калькулятором. В ВТБ досрочное погашение ипотеки происходит по стандартной схеме.

Ипотека с господдержкой

Ипотека с господдержкой от ВТБ подходит молодым семьям. По этой программе банк также снизил ставки в 2018 году. Обязательное условие – наличие двух или трех детей, рожденных в период с 2018 по 2020 год. Заявка на ипотеку ВТБ оформляется онлайн. Размер первоначального взноса – от 20% от общей стоимости недвижимости.

Основные условия:

- 500 тысяч – 6 млн – для недвижимости в регионах страны;

- 500 тысяч – 12 млн – для жилья ЛО;

- 1 млн – 12 млн – недвижимость в Московской области и Санкт-Петербурге;

- 2 млн – 12 млн – для квартир в Москве.

Банк снизил вознаграждение по программе. Процентная ставка по ипотеке с господдержкой от ВТБ составляет 5%.

Победа над формальностями

Калькулятор ипотеки от ВТБ упрощает процедуру расчета жилищного кредита. По программе «Победа над формальностями» можно приобрести квартиру в новостройке. Клиент не обязан предоставлять справки о доходах, ипотеку можно оформить по двум документам. Основные условия ВТБ банка:

- максимальная сумма -30 млн рублей;

- стартовый взнос – от 30%;

- срок кредитования – 20 лет.

Жилье, приобретенное по программе, подлежит обязательному страхованию. Процентная ставка плавающая, она может варьироваться в зависимости от ряда факторов:

- 8,4% — для клиентов, способных внести более 50% от общей стоимости недвижимости;

- 8,6% — для заемщиков, желающих приобрести жилье площадью более 100 кв. м.;

- 9,4% (до 11%) — для клиентов, приобретающих квартиры площадью менее 100%.

В качестве первоначального взноса можно использовать накопленный капитал. За досрочное погашение ипотеки штрафы не предусмотрены.

Особенности договора ипотечного страхования в ВТБ

Если клиента устраивают все условия страхования в банке, то он подписывает с компанией договор страхования, где обязательно должны значиться такие пункты, как:

- информация о страховщике и страхователе (наименование сторон);

- наименование имущества, которое нужно застраховать;

- информация о рисках, на которые оформляется страховка;

- сумма страховой выплаты;

- срок действия договора;

- размер страхового тарифа;

- права и обязанности сторон договора.

Сколько стоит страховка в «ВТБ»?

Размер страховки непостоянный. Окончательный размер страхового полиса зависит от нескольких факторов:

- стоимости недвижимости и ее расположения;

- общего состояния недвижимости, взятой в ипотеку;

- размера средств, предоставляемых банком клиенту (согласно ипотечного договора);

- условий и количества рисков согласно договору страхования;

- вносимой суммы при приобретении квартиры (дома).

Если вам нужна точная цифра по страховке, то вы всегда можете обратиться к специалисту компании «ВТБ-24» с просьбой произвести расчет страховки.

Можно ли отказаться от страховки по ипотеке в «ВТБ»?

Нет, отказаться от страхования залогового имущества нельзя. Однако некоторые банки ухитряются прописать в договоре еще и страховку жизни, а также здоровья страховщика. От таких видов страхования он имеет полное право отказаться.

Что будет, если не платить страховку в «ВТБ»?

Некоторые клиенты по своей забывчивости не оплачивают страховку вовремя, а некоторые по личным соображениям отказываются платить по страховке. Что в этом случае им грозит?

Если клиент страховой компании не платит страховку, тогда компания действует следующим образом:

- При приближении срока платежа сотрудник страховой компании уведомляет клиента о том, что ему нужно оплатить очередной взнос по страховке.

- Если клиент вовремя не внесет деньги, страховая компания передаст данные о неплательщике в банк «ВТБ».

- Банк, в свою очередь, имеет право применить по отношению к неплательщику штрафные санкции. К примеру, он может начислить пеню либо повысить процентную ставку по ипотечному договору.

- Если в течение какого-то определенного времени (например, в течение 1 месяца) клиент не оплатит страховой взнос, тогда менеджер страховой компании начнет обзванивать клиента или лиц, которые были указаны в договоре в качестве поручителей.

- Если клиент игнорирует все обращения, не оплачивает страховой взнос, тогда банк «ВТБ» может пойти на последний шаг – передать дело в суд с требованием полного погашения займа в досрочном порядке.

Можно ли вернуть страховку по ипотеке в «ВТБ»?

Возврат страховки возможен только в том случае, если заемщик досрочно выполнил свои обязательства – досрочно погасил ипотеку. Если в договоре страхования указано, что клиент может вернуть неиспользованную страховую сумму при досрочном погашении ипотеки, значит, он имеет на это право.

Однако если страховой случай был зафиксирован и страховая фирма помогла заемщику с проблемой ипотечной недвижимости, тогда заемщик не имеет права требовать возмещения страховки.

Как оплачивать страховку в «ВТБ»?

Компания предоставляет возможность оплаты страховки несколькими способами:

- Внести соответствующую сумму в кассу страховой компании.

- Совершить безналичный перевод по указанным в договоре реквизитам.

- При помощи сервера «ВТБ–онлайн» совершить электронный платеж.

Необходимые документы для покупки страховки в ВТБ

просит предъявить следующие документы:

- Документы для удостоверения личности заемщиков и их копии;

- Медицинскую справку, свидетельствующую об отсутствии тяжелых заболеваний хронического типа;

- Справочные бумаги, характеризующие остаток долга по обязательным платежам (налоги, алименты);

- Бумаги, характеризующие объект недвижимости (выписки, свидетельство);

- Кредитный договор.

Не исключен вариант предоставления иных бумаг, когда число заемщиков увеличивается или их возраста не находится в стандартных пределах.

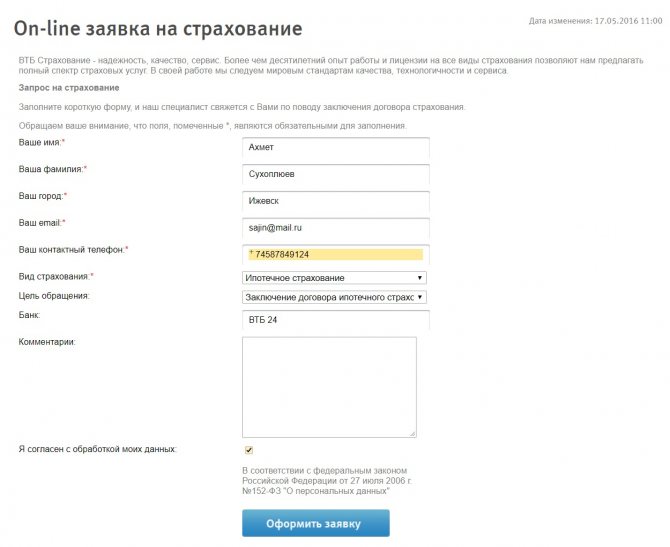

Онлайн заявка на ипотечное страхование

На официальном можно сайте оставить онлайн заявку для оформления ипотечной страховки в ВТБ, следуйте шагам:

2. В открывшемся окне нужно заполнить: имя, фамилию, город, электронную почту, номер телефона, вид и цель страхования, банк (ВТБ 24).

Оператор свяжется с вами в течении 30-90 минут (в зависимости от времени работы) и расскажет подробности оформления страхования ипотеки в ВТБ.

Поэтапный процесс приобретения страхового полиса

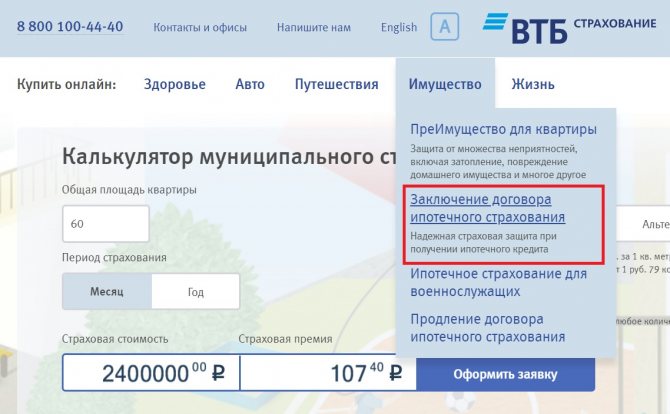

Первичным шагом на пути к покупке страхового документа является рассмотрения заявления, которое подается в электронном виде или при личном посещении отделения. Для отправки через интернет выполняются шаги:

1. На интернет-странице ВТБ страхование найти открыть раздел «Заключение договора ипотечного страхования» в блоке «Имущество»;

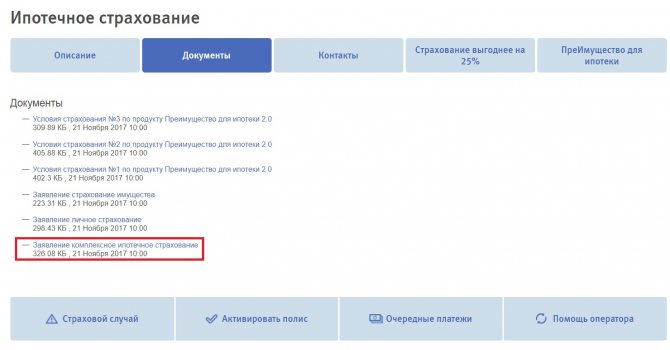

2. Кликнуть по пункту «Заявление» и скачать документ «Заявление комплексное ипотечное страхование»;

3. Загрузить бумаги на ПК (или распечатать) и вписать (напечатать) личные данные;

В процессе ознакомления сотрудник страховщика свяжется с клиентом и назначит встречу, оповестив о пакете необходимых документов. Прежде он запросит данные о собственности, чтобы осуществить процедуру подтверждения правдивости сделки при покупке недвижимости. Впоследствии производится оплата за полис.

Порядок оформления

Для вашего удобства рассмотрим, как происходит процедура ипотечного страхования, и какие документы следует подготовить.

Как оформить страхование ипотеки:

Обращение в офис ВТБ. Кредитные специалисты ВТБ 24 предлагают купить страховку сразу при подписании ипотечного соглашения. На практике кредитор активно сотрудничает с аккредитованными компаниями и предлагает их продукты по агентскому договору. Для экономии времени на встречу с кредитором следует записаться заранее.

Выбор условий и страховщика. В офисе ВТБ 24 потребуется изучить список аккредитованных фирм и условия предоставления полиса. Изучив условия, останется сделать выбор и приступить к процедуре страхование ипотеки.

Предоставление документов. Оформить страховку можно только при наличии полного пакета документов. Будьте готовы предъявить представителю страховой организации личный паспорт, договор купли-продажи на приобретаемую квартиру, счет продавца недвижимости, шаблон кредитного соглашения с номером, если процедура оформление происходит не через кредитного специалиста. Если сделка оформляется по квартире на вторичном рынке, то дополнительно потребуется предъявить свидетельство о праве собственности (выписку из ЕГРН) старого владельца, технический паспорт имущества, справку об отсутствии долга по коммунальным платежам и документ, подтверждающий, что на момент оформления сделки все жильцы из квартиры выписаны.

Заполнение заявления. Помимо документов каждому страхователю по ипотеке потребуется заполнить заявление. В документе следует указать личные и паспортные данные заемщика, характеристики приобретаемого имущества.

Подписание договора. Как только заявление будет заполнено, менеджер страховой компании подготовит бланк защиты

Подписывая его необходимо обратить особое внимание на пакет рисков и лимиты ответственности, в пределах которых страховщик будет нести ответственность в течение всего срока действия договора. Если все разделы страхового полиса устраивают, то можно ставить подпись.

Оплата

Внести оплату потребуется в день подписания страховки через кассу ВТБ 24 или по безналичному расчету путем списания денег с карты.

Получение комплекта клиента. После оплаты потребуется поставить подпись в договоре, заявление и чек об оплате. По итогам сделки у клиента на руках должен остаться оригинал полиса страхования имущества, чек об оплате и правила страхования. Дополнительно ВТБ 24 предоставляет памятку, в которой указаны действия застрахованного гражданина при наступлении страхового случая.

Комплексное страхование при ипотеке в ВТБ

Самый простой и выгодный вариант, который сразу же предлагают сотрудники ВТБ при оформлении ипотеки – приобрести полис комплексного страхования «ПреИмущество для квартиры».

Это исключительно выгодный продукт, который позволяет застрахованному лицу получить выплаты при наступлении следующих событий:

- лишение права собственности на жилой объект (например, было оспорено право собственности в суде);

- повреждение квартиры и находящегося в ней имущества (например, в результате пожара, потопа, грабежа и т.д.);

- наступление гражданской ответственности (например, если вы залили соседей);

- потеря плательщиком трудоспособности, в том числе, временной;

- получение инвалидности;

- смерть заемщика в результате болезни либо несчастного случая.

Комплексную программу ВТБ страхование жизни и здоровья при ипотеке можно приобрести как на основного заемщика, так и на поручителя.

Оформите комплексное страхование при получении ипотеки в ВТБ 24 с широким перечнем включенных в него страховых рисков

Способ оформления

Как видно, этим полисом покрываются все возможные риски, связанные как с личностью самого плательщика, так и приобретаемого им имущества. Купить его просто: достаточно заполнить соответствующее заявление.pdf и подписать договор у сотрудника компании.

Рассчитать стоимость на калькуляторе

Стоимость страхового полиса рассчитывается индивидуально в зависимости от многих факторов:

- площади квартиры;

- набора рисков повреждения имущества;

- возраста застрахованного лица;

- наличия / отсутствия у него заболеваний;

- образа жизни заемщика (например, при занятиях любительским спортом стоимость полиса повышается) и т.д.

Предварительный расчет можно произвести на калькуляторе ВТБ 24 страхование жизни при ипотеке, однако для более точного расчета рекомендуется:

- обратиться к сотруднику, которому оставляли заявку на получение ипотеки;

- позвонить по телефонам горячей линии 8-800-100-44-40 или 0544 (для мобильных телефонов);

- заполнить заявку на странице https://www.vtbins.ru/arrange/ и ожидать расчета;

- проконсультироваться у оператора в режиме онлайн прямо на сайте страховой компании.

Рассчитайте стоимость страховки на специальном калькуляторе, чтобы выбрать необходимый вам пакет в ВТБ 24

К примеру, при стоимости квартиры в 5 млн рублей и при взятии в кредит 3 млн рублей сумма страхового взноса составит около 1800 рублей в месяц (страховое покрытие – 2 млн рублей).

К примеру, при оформлении полиса на 3 млн рублей сумма платежа за 5 лет составил порядка 90 тыс. рублей, при участии в программе – всего 73 тыс. рублей.

Какие компании работают с ВТБ 24?

«ВТБ Страхование» представлено на рынке финансовых услуг с 2000 года. Страховщик предлагает своим клиентам полный перечень качественных страховых услуг. Продуктовая линейка компании насчитывает более 100 продуктов, на каждый из которых получена лицензия от Центрального банка.

Рейтинг, по оценке:

- «Эксперт РА» присвоен ruААА, что означает максимальный уровень надежности;

- международного рейтингового агентства Standard{amp}amp;Poor’s получен ВВВ-, это самый высокий рейтинг из возможных.

Страховая компания активно сотрудничает со многими крупными банками. Страховщик аккредитован в:

- Сбербанк;

- ВТБ банк;

- Промсвязьбанк;

- ТрансКредит банк;

- Райффайзен банк;

- Банк Союз;

- UniCredit Bank.

В перечисленных банках вы можете оформить страховку при ипотеке в ВТБ на выгодных условиях. При этом отправить заявку вы можете дистанционно, через наш портал. Как это сделать будет рассмотрено далее.

На момент написания данного материала ВТБ 24 работает с 22 страховыми компаниями, страховые продукты которых могут быть достаточно похожи, но всё же отличаются в нюансах и ставках. Нет смысла рассматривать все 22 организации (при желании вы можете обратиться к их списку по страхование ипотеки ВТБ. Рассмотрим, что предлагают три наиболее крупные фирмы, являющиеся официальными партнёрами банка.

- ВТБ Страхование. Один из наиболее выгодных вариантов – обратиться к дочерней компании банка, которая заодно является лидером страхового рынка. Привлекательной является возможность оплатить 3 или 5 лет наперёд и получить выгоду в размере 25% – и тогда разница исчисляется в десятках тысяч рублей.

- АО СК «Альянс». Суммарная ставка за комплексное страхование может начинаться, в зависимости от особенностей конкретного случая, от 0,34% от общей страховой суммы. Действуют льготные цены на дополнительные риски.

- ВСК. Компания имеет очень гибкий расчёт страховой ставки. Специальных предложений и льготных ставок, как правило, нет, но всё компенсируется быстротой оформления, качественным сервисом и быстрым оформлением компенсаций.

Хотя различия в ставках разных компаний и имеются, лучше всё же обращать внимание на репутацию компании. А у страхования квартиры по ипотеке ВТБ 24 стоимость всё равно зависит от огромного числа факторов – и экономия за счёт выбора компании будет хоть и большой, но не столь глобальной

Общие условия страхования ипотечного кредита

Зачем нужно страховать недвижимость и почему государство сделало эту процедуру обязательной для всех заёмщиков без исключения?

Да, многие люди, оформившие ипотеку, очень недовольны, что им приходится ежегодно страховать своё жильё, поскольку полис «влетает» им в копеечку. Хотя все прекрасно понимают, что страхование максимально снижает риски порчи залогового имущества. Кроме обязательного страхования недвижимости существует и несколько дополнительных видов страховок, гарантирующих защиту заёмщика и банка от невыплат по ипотеке.

Большинство считает, что страхование ипотеки учитывает исключительно интересы кредитора, но на самом деле заёмщик при наступлении страховых случаев полностью защищён от потери жилья, особенно если он кроме страхования стен оформил комплексную страховку – от потери жизни, здоровья, платёжеспособности.

Существует несколько видов страхования.

- Обязательное страхование недвижимости от порчи или полного уничтожения при чрезвычайных ситуациях. Под ЧС понимают стихийные бедствия, пожар, прорыв коммуникаций, техногенные катастрофы, а также хулиганство и вандализм третьих лиц. Возмещать убытки страховая компания не будет, если порча или гибель жилья наступили по вине заёмщика или при форс-мажорных ситуациях – военных действиях, уличных беспорядков, массовых погромах.

- Страхование жизни и здоровья. Этот вид страховки считается условно-добровольным. Поскольку ипотека является долгосрочным кредитом и рассчитана на несколько десятилетий, то ни один заёмщик не может гарантировать, что он доживёт в добром здравии до момента погашения и с ним ничего не случится. Страховым случаем считается смерть заёмщика, получение инвалидности, полная или частичная утрата трудоспособности. Отказаться от личного страхования можно, но банк увеличит процентную ставку как минимум на один процент, чтобы максимально снизить хотя бы свои риски.

- Титульное страхование. Актуально для тех, кто приобретает жильё на вторичном рынке. Б/у квартира может иметь богатое прошлое, сменить не одного хозяина. Нередки случаи, когда объявляются настоящие владельцы жилплощади или же квартира отсуживается, поскольку были нарушены права совладельцев. Если невозможно максимально точно проверить юридическую чистоту квартиры, то, чтобы не потерять право собственности, на купленную квартиру оформляется полис на титул (владение). Обычно срок страхования не превышает трёх лет.

Ипотеку не выдадут, если на руках у заёмщика не будет полиса обязательного страхования недвижимости. Остальные виды страховок представляют собой вспомогательные продукты, призванные снизить риски заёмщика и кредитора. Оформлять их необязательно, хотя и желательно, особенно учитывая факт, что банк может поднять процентную ставку, если заёмщик не приобретёт полис страхования жизни, здоровья и потери трудоспособности.

Где провести процедуру: список аккредитованных страховых компаний

На официальном сайте ВТБ24 в рубрике «Информация для заемщиков» есть статья «Страхование», где в PDF-формате находятся актуальные на момент обращения страховые компании-партнеры, договора и полисы которых прошли проверку на соответствие требованиям Банка ВТБ24 в части ипотечного страхования.

Сам список страховых партнеров содержит 26 компаний:

| 1 | ООО СК «ВТБ Страхование» |

| 2 | ОАО «АльфаСтрахование» |

| 3 | АО «СОГАЗ» |

| 4 | ЗАО «МАКС» |

| 5 | СПАО «РЕСО – Гарантия» |

| 6 | Страховое публичное акционерное общество «Ингосстрах» |

| 7 | Страховое акционерное общество «ВСК» |

| 8 | Закрытое акционерное общество «Страховая |

| 9 | Публичное акционерное общество «Страховая акционерная |

| 10 | АО «Страховая |

| 11 | ООО «Страховое общество «Сургутнефтегаз» |

| 12 | ООО «Зетта Страхование» |

| 13 | Общество с ограниченной ответственностью «Страховая компания КАРДИФ» / ООО «СК КАРДИФ» |

| 14 | Страховое Акционерное общество ЭРГО / САО ЭРГО |

| 15 | АО «Государственная страховая / АО «ГСК Югория» |

| 16 | Акционерное общество «Страховая / АО «СК ПАРИ» |

| 17 | ООО «Страховая / ООО «СФ «Адонис» |

| 18 | ООО «Группа Ренессанс Страхование» |

| 19 | Либерти Страхование (АО) |

| 20 | ООО «Абсолют Страхование» |

| 21 | АО СК «Чулпан» |

| 22 | АО «Тинькофф Страхование» |

| 23 | ПАО СК «Росгосстрах» |

| 24 | ООО «СК «Согласие» |

| 25 | ООО «СК Екатеринбург» |

| 26 | АО СГ «Спасские ворота» |

У всех предлагаемы страховых организаций цены различаются, поскольку каждый страховой случай уникален и рассчитывается по своему тарифу. Для выбора более выгодной организации требуется детально изучить перечень предпочтительных компаний на нужный момент времени.

Где дешевле?

Точный ответ на данный вопрос зависит от ситуации на страховом рынке, даты обращения, акций, которые могут регулярно проводится страховщиками, поэтому ситуацию будет необходимо изучить на момент фактического обращения. Рекомендации для более выгодного приобретения полиса:

- Откажитесь от оформления страховки в самом банке. Менеджеры постараются навязать вам собственную . Это делается достаточно навязчиво по отношению к клиенту. При этом ставки на страхование будут выше, чем у других аккредитованных страховых компаний.

- Сделайте основным заёмщиком женщину. Страхование для женщин стоит дешевле, чем для мужчин. Особенно это будет выгодно, если представитель сильного пола связал свою жизнь с профессией, предрасполагающей к риску.

- Скидки при наличии других полисов. Если у вас оформлено КАСКО, ОСАГО и другие виды страхования в каком-либо банке, обязательно обратитесь в этот банк для перерасчёта страховки ипотеки. Как правило, есть возможно получить скидку в качестве постоянного клиента.

- Особые условия для «Перехода». Если вы собираетесь сменить свою страховую компанию, другие предложат вам скидку 10-15%, если вы предпочтёте их. Также ваша страховая может предложить вам более выгодные условия.

- Скидки сотрудникам корпоративных компаний. Для больших предприятий страховая организация может пойти навстречу, предложив скидку на страхование сотрудников.

«ВСК» — Какие риски покрывает ипотечная страховка?

Ипотечный кредит предполагает длительный срок выплат, а величина займа зачастую измеряется миллионами рублей. Предугадать, как сложатся жизненные обстоятельства человека, взявшего такую ссуду, трудно. Никто не может гарантировать, что через 10 лет он будет все еще трудоспособен, а квартира не обрушится в результате взрыва бытового газа. Именно на такие непредвиденные случаи и оформляется ипотечная страховка.

«ВСК» работает в области финансовой защиты уже более 20 лет и на текущий момент является партнером многих банков. В частности, компания имеет действующую аккредитацию в Сбербанке, который много лет находится в лидерах по сумме выданных ипотечных кредитов.

Страховка ипотеки включает в себя следующие риски:

- Утрата права собственности на приобретенное недвижимое имущество.

- Смерть или инвалидность заемщиков по кредиту.

- Повреждение конструктивных частей объекта недвижимости или полная утрата его.

Актуальные условия полиса появились в результате многолетней работы с реальными страховыми случаями. Компания заявляет, что выплата будет произведена в течение 5 дней после поступления документов от заемщика без лишних бюрократических проволочек. Финансовая защита действует по всему миру.

ВТБ Страхование: общие сведения

Данная страховая компания группы ВТБ функционирует на российском рынке уже 17 лет. Безупречная репутация и выгодные страховые программы позволяют данному страховщику неуклонно расширять список своей клиентуры. ВТБ Страхование предлагает заемщикам оптимальные решения, касающиеся страхования ипотеки, а благодаря государственной защите интересов заемщикам дополнительно гарантируется страховая поддержка в непредвиденных ситуациях.

ВТБ Страхование предлагает людям, решившим приобрести квартиру в ипотеку, выгодные варианты страхования жизни и имущества с возможностью выбора наиболее актуальных рисков.

На своем сайте компания поместила калькулятор, с помощью которого клиент может быстро рассчитать стоимость выбранной им услуги. При необходимости страхования ипотеки пользователь получит четкое представление о предстоящих расходах и подсчитает примерную сумму страховых взносов.

Калькулятор прост в использовании. Но в случае затруднений при самостоятельном расчете расходов пользователь в любое время может обратиться в службу поддержки, которая предоставит всю интересующую его информацию.

Это интересно: Где смотреть номер карты ВТБ 24: расписываем по пунктам