Где дешевле ипотечное страхование в 2020 году?

Содержание:

- Как действовать, если соседи затопили застрахованное жилье?

- Сбербанк

- Как правильно оформить полис

- От чего можно застраховать жилище

- Что делать при наступлении страхового случая?

- Что такое страхование квартиры

- Как выбрать страховую компанию

- История с продолжением

- Действующие программы страхования квартиры

- Условия страхования

- Преимущества продукта

- Стоимость полиса и страховые суммы

- Страховые риски

- Как оформить продукт

- Вопросы и ответы

- Нужно ли страхование от залива или это пустая трата денег?

- Сколько стоит страховка

- Ответы на вопросы по теме

- Страхование жилых помещений от пожара и затопления

Как действовать, если соседи затопили застрахованное жилье?

Вот что следует делать в случае, если жилье застраховано, а его затопили соседи:

- Нужно установить и обесточить причину протечки. Может быть, проживающие сверху просто не закрутили кран и для минимизации последствий достаточно просто известить их об этом.

- После этого нужно сразу связаться со страховой компанией. Чем раньше СК узнает о произошедшем, тем быстрее будет урегулирована ситуация. Более того, в договоре обычно указывается обязанность клиента информировать страховщика, чтобы представитель компании пришел для оценки ущерба и подготовки соответствующих документов.

- Для оценки ущерба можно обратиться в ЖЭК или ТСЖ, которые фиксируют все обращения в специальном журнале. Если клиент СК сам затопил соседей или его имуществу был нанесен ущерб по их вине, то соседям необходимо присутствовать при оценке. Ее также можно провести независимо, если озвученная страховой компанией сумма не устраивает проживающего.

Очень важно понимать, что на компенсацию рассчитывать можно, только если порча имущества произошла от проникновения воды извне, а не по вине проживающих, то есть по причине плохой работы коммунальных служб, невнимательности соседей или плохих погодных условий. К документам на компенсацию, которые будут поданы в СК, прилагают фото- и видеодоказательства, которые увеличат вероятность получения компенсации.. Если в компенсации отказано или озвученная сумма недостаточна для покрытия ущерба и не устраивает пострадавшую сторону, сдаваться не стоит

Существует множество компаний, которые специализируются на проведении независимых экспертиз для оценки ущерба после затопления. Специалисты таких фирм выдают заключения, которые можно смело использовать в качестве доказательной базы в судебном иске к страховой компании

Если в компенсации отказано или озвученная сумма недостаточна для покрытия ущерба и не устраивает пострадавшую сторону, сдаваться не стоит. Существует множество компаний, которые специализируются на проведении независимых экспертиз для оценки ущерба после затопления. Специалисты таких фирм выдают заключения, которые можно смело использовать в качестве доказательной базы в судебном иске к страховой компании.

Хотите изучить больше информации, связанной с затоплением помещений? Читайте статьи наших экспертов о том, что делать, если соседи сверху залили квартиру или вы виноваты в «наводнении» у жильцов снизу, что предпринять, если авария произошла по вине управляющей компании, а также куда обращаться за возмещением ущерба. Узнайте, как составить акт осмотра недвижимости после затопления, в том числе нежилого помещения, в каких случаях может понадобиться досудебная претензия к соседям или ЖКХ и как подать исковое заявление в суд.

Страхование — это хороший способ обезопасить свое имущество. Если жителями квартиры в многоквартирном доме принято решение, что страховку оформить необходимо, нужно все взвесить: лимиты, включенные в пакет услуги, страховую компанию нужно выбирать очень тщательно. Но необходимо помнить, что страховка не панацея от всех бед, и при ущербе нужно быть готовыми как к длительному периоду ожидания, так и к судебным тяжбам.

Сбербанк

Сбербанк — это надежная компания, которая защитит квартиру или дом от залива, пожара, кражи, стихийных бедствий. Клиентам можно самостоятельно регулировать сумму страховой защиты, от которой будет зависеть стоимость полиса. Страховка частного дома с покрытием убытков по отделке, движимого имущества и гражданской ответственности стоит от 2250 рублей в год.

По полису страхуется не только отделка, мебель и вещи, но и гражданская ответственность перед соседями. Компания возместит потери третьим лицам, если по вине клиента нанесен вред имуществу. Наличие полиса будет гарантировать спокойствие и сохранение добрососедских отношений в случае непредвиденных обстоятельств.

Если хотите получить скидку, стоит подписаться на информационную рассылку компании и купить полис с выгодным промокодом. Сбербанк быстро рассматривает страховые случае и не затягивает с выплатами. Многие клиенты остались довольны общением с сотрудниками и небольшим перечнем документов, которые запросила компания для выплаты возмещения. Для консультации со специалистом можно позвонить на номер горячей линии или написать в чат.

Как правильно оформить полис

Оформить полис можно разными способами. Наиболее распространенный – посещение офиса страховой компании. Чтобы оформить полис страхования ипотеки, необходимо предоставить в АльфаСтрахование полный пакет документов:

- заполненное заявление установленной формы;

- паспорт заемщика;

- оригинал кредитного и залогового договора;

- документ, подтверждающий право собственности на квартиру;

- копия договора купли-продажи;

- отчет об оценке рыночной стоимости квартиры.

Важно! Необходимо предоставить оригиналы всех документов. Копии можно предъявить только при согласовании с персональным менеджером.. Выбрав программу ипотечного страхования, клиент должен оплатить полис, указав для этого наиболее удобный способ

Внести наличные можно в офисе компании или в кассе банка. Кроме того, клиентам доступна безналичная оплата по реквизитам платежной квитанции. Если последний способ предпочтительнее, то не забудьте указать в назначении платежа номер договора, срок его действия, а также дату оплаты

Выбрав программу ипотечного страхования, клиент должен оплатить полис, указав для этого наиболее удобный способ. Внести наличные можно в офисе компании или в кассе банка. Кроме того, клиентам доступна безналичная оплата по реквизитам платежной квитанции. Если последний способ предпочтительнее, то не забудьте указать в назначении платежа номер договора, срок его действия, а также дату оплаты.

Оформить полис страхования ипотеки можно по телефону. Клиент должен позвонить на горячую линию АльфаСтрахование и сообщить оператору свои личные данные. Сотрудник заполнит заявление в дистанционном режиме, после чего заемщик получит на электронную почту квитанцию для оплаты. Внести средства можно в банкоматах компаний-партнеров АльфаСтрахование. Также клиентам доступна безналичная оплата на официальном сайте компании.

Заявление можно направить и через один из банков-партнеров АльфаСтрахование.

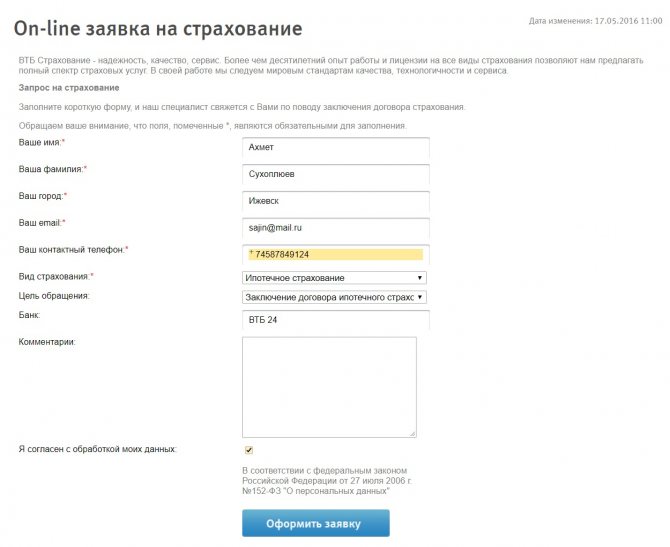

Если клиент не хочет тратить время на посещение офиса страховщика, отправить заявку можно в дистанционном режиме. Для этого потребуется только устройство с выходом в интернет. Эта процедура занимает буквально несколько минут. Узнать стоимость защиты можно, выполнив несложный расчет на калькуляторе, расположенном на сайте компании.

После того, как клиент АльфаСтрахование выбрал программу, необходимо внести основные сведения: ФИО заемщика, контактные данные и город, в котором оформляется страховка. Помимо этого, указывается банк-кредитор, сумма ипотеки и начисленных процентов, а также наличие созаемщика. Помимо этого, к заявке следует прикрепить заполненное заявление на ипотечное страхование. Бланк необходимо скачать, заполнить и подписать собственноручно. Заполненное заявление следует загрузить на сайт компании.

Важно! АльфаСтрахование использует индивидуальный подход к каждому клиенту и ценит его время. Поэтому можно выбрать тот способ связи, который наиболее удобен вам.. После совершения оплаты полис регистрируется и в электронном виде высылается на почту клиента

После совершения оплаты полис регистрируется и в электронном виде высылается на почту клиента.

У клиентов АльфаСтрахование есть возможность оплачивать полис по частям, при этом первоначальный взнос должен составлять как минимум половину стоимости. Это распространяется только на договоры, заключенные на срок более 12 месяцев.

От чего можно застраховать жилище

Опасностей для квартиры и домашнего имущества множество и компании предлагают разнообразные продукты по страхованию. В стандартный перечень рисков входит:

- возгорание;

- взрыв бытового газа;

- противоправные действия третьих лиц;

- стихийные бедствия;

- аварии систем отопления, водопровода и др.

Можно выбрать только страхование от пожара квартиры. Это удешевит страховку. Но рекомендуется всё же пользоваться полным пакетом рисков. Тот же пожар может быть вызван стихийным бедствием или противоправными действиями злоумышленников.

Страховать можно и само жилище (если оно не признано аварийным), и внутреннюю отделку, движимое имущество. Начиная с обоев на стенах и ламината на полу и заканчивая перечнем бытовой техники в доме. Можно заключить договор на квартиру, где планируются перепланировка.

Учитывая, что страхование — дело добровольное, чаще всего за получением страховки обращаются собственники ипотечного жилья. Это обязывает делать банк. В ипотечное страхование входят только конструктивные элементы самой квартиры — стены. Выгодоприобретателем в таких случаях выступает банк.

Что делать при наступлении страхового случая?

При обнаружении признаков затопления необходимо отключить в квартире электричество для предотвращения пожара, который может возникнуть вследствие короткого замыкания. После этого на место происшествия нужно вызвать пожарную или аварийную службу, а также уведомить страховую компанию о факте наступления страхового случая. До того, как сотрудники СК приедут на вызов, страхователь обязан зафиксировать ущерб от потопа на фото- или видеокамеру, пригласив в квартиру соседей и одного независимого свидетеля. Данные материалы помогут правильной оценке причиненного ущерба и станут уликой в случае судебного разбирательства.

Если виновниками затопления являются соседи, они могут предложить решить проблему мирным путем. Такого рода устные договоры воспринимаются страховыми компаниями как попытка мошенничества. Страхователю ни при каких условиях не следует брать компенсаций у виновников потопа, составлять с ними какие-либо мирные соглашения или договоры и, если этого требуют сотрудники полиции, нужно написать заявление по факту намеренного затопления. В противном случае, получить компенсацию от страховщика будет достаточно сложно.

После того, как сотрудники аварийных служб устранят причину затопления, будет составлен протокол, описывающий причины происшествия и степень причиненного ущерба. При желании страхователь имеет право дополнить документ комментариями и замечаниями. В течение установленного в договоре времени страхователь должен забрать справку о факте происшествия из отделения пожарной или аварийной службы и предоставить ее в страховую компанию, подкрепив заявлением о компенсации ущерба. В СК рекомендуется уточнить точную сумму компенсации и сроки ее выплаты.

Что такое страхование квартиры

Страхование жилья – это стандартная процедура, направленная на создание отношений между лицом, страхующим имущество, и компанией-страховщиком. Направлено оно на защиту имущества страхователя от возможной его потери, а также убытков, связанных различными чрезвычайными ситуациями.

Человек, страхующий свою квартиру, заключает с компанией добровольный страховой договор и регулярно оплачивает услуги страховщика. Компания, занимающаяся страховкой имущества, оформляет на страхователя полис, в котором тщательно прописаны все пункты подписанного сторонами договора. Когда приходит беда, соответствующая страховому случаю, прописанному в соглашении, человеку выделяется соразмерная понесенному ущербу сумма. При этом размер выплат ни в коем случае не может быть выше прописанной в соглашении суммы.

Каждый договор страхования пишется согласно определенным алгоритмам. Все они полностью соответствуют нескольким особенностям:

- Все договоры страхования имеют определенные сроки действия, которые могут составлять от 1 месяца до года. Краткосрочными договорами пользуются люди, которым необходимо оставить дом на длительный период времени. Таким способом они стараются защитить себя от рисков. Годовой полис можно продолжить, подписав соответствующий договор.

- Деньги не выплачивают по первому же сигналу: необходимо доказать соответствие происшествия страховому случаю. При этом страхователю приходится доказать, что он сделал все возможное для предупреждения развития подобной ситуации. К примеру, он должен показать запись звонка в службу спасения или предоставить данные экспертной комиссии, установившей, что возгорание произошло в помещении, не принадлежавшем пострадавшему. Это нужно для того, чтобы не позволить мошенникам получать немалые суммы за преднамеренную порчу собственного имущества.

- Есть определенная последовательность действий, которые производятся для получения выплат согласно полису. Для начала надо обратиться в компанию, где вы застраховали жилье, а затм в письменном виде подать заявление на возмещение ущерба. Тогда же надо предоставить сотрудникам страховщика все документы, которые подтвердят, что наступил страховой случай. Придется немного подождать, поскольку специалистам компании необходимо будет тщательно изучить бумаги и произвести оценку убытков. Срок получения выплат устанавливает компания, но обычно он составляет 30 дней. Если выплаченная страховщиком компенсация значительно ниже полученного ущерба, можно обратиться в суд для оспаривания решения.

- Не стоит думать, что срок начала действия полиса – это момент его получения. На самом деле, в договоре четко прописываются сроки начала и окончания действия страховки. Если с имуществом случилась неприятность до начала или после окончания сроков, то никаких выплат производиться не будет.

- Страхование квартиры может производиться не только человеком, на которого недвижимость оформлена. И все же, стоит помнить о том, что страховое возмещение может быть выплачено лишь тому, кто несет материальную ответственность за имущество согласно официальным документам. Если в квартире производились изменения планировки, то некоторые компании не возьмутся за ее страхование до момента, когда перепланировка будет узаконена.

- Стоимость страховки может варьироваться. Тарифы разных компаний имеют разные размеры. Кроме того, сколько стоит страхование квартиры от пожара в каждом конкретном случае, оценивают специалисты компании. Высчитывая стоимость страховки, страховщик учитывает такие параметры: общую площадь жилья, регион, в котором оно находится, список конструктивных элементов квартиры, уровень внутренней отделки и инженерных сетей, движимое имущество, расположенное в квартире, возраст постройки, материалы, из которых строили дом, а также дополнительный сервис, который тоже можно заказать при создании договора о страховании. Кроме того, чем выше вы поднимаете сумму взноса, тем больше будут страховые выплаты. Немалое значение при этом имеет количество рисков, от которых вы желаете застраховать свою квартиру.

- Существует ряд исключений, о которых необходимо помнить, когда вы решите подписать договор о страховании квартиры. Помните, что российским страховым компаниям не подвластна защита жилья, находящегося вне пределов страны. Кроме того, страховой полис не оформляют на жилье, которое уже находится в аварийном состоянии и находится в здании, предназначенном под снос. Если в квартире находится аппаратура и техника в нерабочем состоянии, то при подсчете убытков она не учитывается.

Как выбрать страховую компанию

При выборе страховой компании следует обращать внимание на множество факторов:

- Наличие лицензии на ведение страховой деятельности. С реестром страховщиков вы можете ознакомиться на сайте Банка России.

- Страну, где зарегистрирована компания. Не доверяйте тем страховщикам, которые зарегистрированы на территории другого государства.

- Срок работы компании. Большего доверия заслуживают компании, работающие на рынке более 10 лет.

- Рейтинг надёжности. Все компании в рейтинге могут попасть в одну из пяти категорий:

- класс А (высокий уровень надёжности),

- класс В (приемлемый или удовлетворительный уровень),

- класс С (низкий уровень),

- класс D (банкротство),

- класс Е (отзыв лицензии).

- Финансовую устойчивость — способность выполнить взятые на себя обязательства независимо от изменения экономической ситуации. Она включает:

- Уставной капитал. Он должен превышать минимум, установленный законом (не менее 240 миллионов рублей для страхования жизни и не менее 120 миллионов для страховщиков общего страхования).

- Активы. Это средства предприятия, куда могут входить: финансовые вложения, имущество, материальные ценности. Прирост активов может положительно характеризовать деятельность компании, особенно если он происходит за счёт собранной премии. Стоит также понимать, что чем больше в компании свободных активов, тем более она платёжеспособна и финансово устойчива.

- Страховой портфель организации. Это общее количество заключённых договоров, то есть принятых на себя финансовых обязательств. Оно должно быть адекватно финансовым возможностям компании.

- Страховые резервы. Обычно они не превышают инфляцию. Снижение страховых резервов — плохой показатель, поскольку именно эти средства идут на страховые выплаты.

- Сборы и выплаты. Некоторые компании стараются найти возможность, чтобы не выплачивать деньги клиентам, поэтому стоит заранее ознакомиться и с уровнем выплат. Правда, если он слишком высокий, то это также должно насторожить.

- Перестраховочную защиту. Стоит выяснить, кому, и в каком объёме компания передаёт крупные риски. Оптимальный вариант — доверять такие риски крупным западным фирмам в объёме 5–50% от валового показателя.

- Отзывы клиентов — довольно спорный показатель надёжности компании, но всё-таки ознакомиться с ними стоит. Учтите, что каждый страховой случай индивидуален, и нередко за негативным отзывом стоит недостаточная осведомлённость клиента об условиях выплат, а за положительным — скрытая реклама. Лучше доверять реальным людям — знакомым, друзьям, родным, которым приходилось пользоваться услугами страховой компании и требовать выплат.

- Тарифы, бонусы и программы лояльности. Слишком низкие цены должны насторожить: обычно этим занимаются новые или небольшие компании, старающиеся привлечь больше клиентов. На начальном этапе такая стратегия может себя оправдать, однако в перспективе компании, скорее всего, грозит банкротство. Но, безусловно, положительным критерием будет наличие бонусов и различных программ лояльности. Узнайте, предоставляются ли скидки постоянным клиентам или бонусы при приобретении дополнительных услуг. Крупные и надёжные фирмы могут себе позволить снижать цены для лояльных клиентов: для компании это дополнительная забота о клиенте и формирование положительного имиджа, для вас — возможность сэкономить.

История с продолжением

Прошёл год. Мне позвонил мой страховой агент и предложил продлить полис, но уже за мой счет. Немного поразмыслив, я решила всё-таки подстраховаться, к тому же ремонт был уже завершен. Получив полис, я сунула его в тот же ящик стола (решив, что не могут же меня опять затопить) и уехала в Германию, но в этот раз всего на 3 дня. Вернувшись, я обнаружила странную картину: мои новые подвесные потолки опустились почти до середины комнаты… заполненные водой!

Мокрые стены, частично разбухшая мебель… Зрелище не для слабонервных. Тут я уже знала, что делать. Залив горячей водой произошел накануне, и от глобального потопа меня как раз и спасли подвесные потолки, почти 100 литров воды из которых мы с будущим мужем вылили через отверстие для люстры, после чего они быстро восстановились. Страховая добросовестно выплатила компенсацию и в этот раз.

Особенность заливов сверху заключалась в том, что квартира надо мной сдавалась, и жильцы никак не оповестили её владельца об инцидентах, при этом письма страховой и суда ему не передавали. В результате у владельца квартиры сняли деньги со счета по решению суда единовременно за оба залива. Сумма сложилась немалая.

Естественно, разгневанный, он решил прийти ко мне и разобраться, однако в этой истории моим представителем являлась страховая компания, поэтому ему пришлось разбираться с ней. Стоит ли говорить, что с тех пор вопрос о страховании недвижимости у меня не стоит?

Действующие программы страхования квартиры

Компания предлагает около 15 разновидностей продуктов, направленных на защиту жилья от порчи или уничтожения. В список вошли 3 самые популярные программы.

«Хоть потоп»

Недвижимость может находиться в любой точке страны.

Недвижимость может находиться в любой точке страны.

Действие страховки распространяется как на квартиры, так и на частные дома. Страхователем может стать не только собственник, но и арендатор жилья. Полис обеспечивает защиту конструктивных элементов и отделки помещения, гражданской ответственности.

Программа имеет следующие преимущества:

- годовая стоимость страховки не превышает 10 тыс. руб.;

- предварительный осмотр и опись имущества необязательны;

- можно застраховать объект, расположенный в любом регионе России.

«Добрые соседи»

Программа защищает собственность проживающих рядом.

Программа защищает собственность проживающих рядом.

Продукту свойственны такие параметры:

- стоимость полиса: 850–4250 руб.;

- страховая сумма: 100–500 тыс. руб.;

- срок действия договора: 12 месяцев.

Компенсация выплачивается при повреждении соседних квартир, вызванном пожаром, коротким замыканием, авариями коммуникационных систем, возникшими на территории застрахованного лица. Программой могут пользоваться арендаторы.

Преимуществами продукта являются:

- страхование без франшизы;

- быстрое получение полиса;

- необязательность подачи письменного заявления;

- самостоятельный выбор страховой суммы;

- выгодные условия.

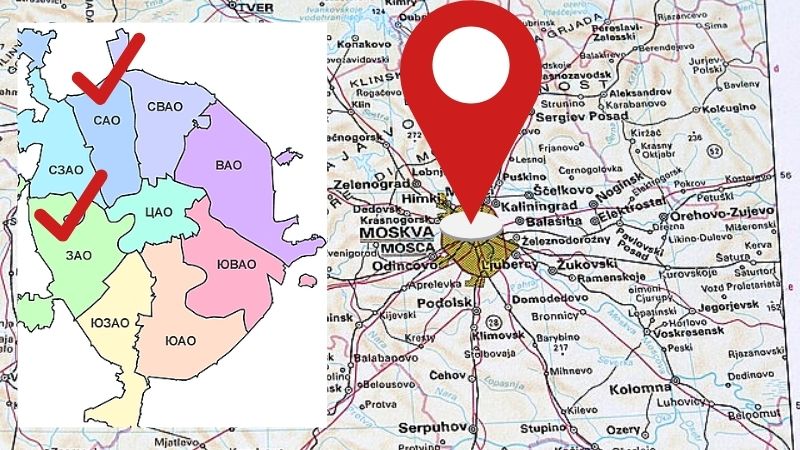

«Муниципальное страхование»

Предложение актуально для жителей некоторых районов столицы.

Предложение актуально для жителей некоторых районов столицы.

Преимуществами программы «Муниципальное страхование» считаются:

- простота оформления (достаточно оплатить пункт «Страхование» в квитанции ЖКХ);

- 100%-ная компенсация нанесенного ущерба (95% покрывает компания, 5% – государство);

- выделение новой недвижимости при полном уничтожении квартиры.

Условия страхования

- 3 варианта страховки — имущества и гражданской ответственности на случай причинения по вашей вине вреда третьим лицам.

- Страхователем может быть любое лицо, старше 18 лет.

- Возможный выгодоприобретатель — страхователь, соседи, которых вы можете затопить.

Преимущества продукта

- Простое оформление online-полиса и легкое решение страховых случаев;

- Широкий выбор вариантов защиты имущества и ответственности;

- Профессиональная помощь в выборе страхования квартиры;

- Страховая защита действует 24 часа в сутки в течение года;

- Оперативность в обслуживании владельцев страховки.

Территория и срок страхования:

- Территория страхования: Российская Федерация.

- Срок страхования: 1 год. Договор вступает в силу на 15-й календарный день после его оплаты.

Стоимость полиса и страховые суммы

Страховая сумма

300 000 ₽

Стоимость полиса

1 350 ₽

Конструктивные элементы квартиры

120 000 ₽

Внутренняя отделка, инженерно-техническое оборудование квартиры

60 000 ₽

Домашнее имущество

60 000 ₽

Гражданская ответственность при эксплуатации квартиры

60 000 ₽

Страховая сумма

500 000 ₽

Стоимость полиса

2 000 ₽

Конструктивные элементы квартиры

200 000 ₽

Внутренняя отделка, инженерно-техническое оборудование квартиры

100 000 ₽

Домашнее имущество

100 000 ₽

Гражданская ответственность при эксплуатации квартиры

100 000 ₽

Страховая сумма

1 000 000 ₽

Стоимость полиса

3 600 ₽

Конструктивные элементы квартиры

400 000 ₽

Внутренняя отделка, инженерно-техническое оборудование квартиры

200 000 ₽

Домашнее имущество

200 000 ₽

Гражданская ответственность при эксплуатации квартиры

200 000 ₽

Страховые риски

При страховании имущества:

- Пожар, удар молнии;

- Взрыв бытового газа;

- Повреждение водой, иными жидкостями из гидравлических систем и соседних помещений;

- Стихийные бедствия;

- Противоправные действия третьих лиц.

При страховании гражданской ответственности:

Причинение вреда жизни, здоровью и/или имуществу третьих лиц, произошедшее по вине страхователя при эксплуатации квартиры (или застрахованного имущества в ней).

Как оформить продукт

-

Рассчитываем страховку для квартиры онлайн:

- • Внесите в поля калькулятора данные о вашем жилье;

- • Выберите страховую сумму;

- • Укажите период страхования.

Через 5 минут после оплаты вы получите полис (подписанный с использованием квалифицированной электронной цифровой подписи).

Покупка страховки — ваша защита от финансовых расходов в случае залива или пожара. Выплаты производятся при наступлении страхового случая и рассмотрения всех необходимых документов Головным офисом ООО «СМП-Страхование» в Москве.

Паспорт гражданина РФ.

Вопросы и ответы

Дееспособное физическое лицо – Клиент Банка, приобретающий полис, старше 18 лет.

В отношении застрахованного имущества:

В отношении гражданской ответственности:

Застрахованными лицами считаются не только владельцы квартиры, но и все лица, законно проживающие в квартире (обычно – родственники или арендаторы).

Для досрочного прекращения (расторжения) договора страхования, отказа от договора страхования необходимо заполнить заявление, подготовить необходимые документы и направить в страховую компанию удобным для Вас способом:

- Письмом по адресу: 115035, г. Москва, ул. Садовническая, д. 71, стр. 3;

- Лично передать в страховую компанию.

Днем подачи заявления считается:

- День вручения заявления страховой компании (уполномоченному представителю страховой компании);

- При направлении по почте — дата, указанная на почтовом штемпеле организации почтовой связи по месту отправления данного заявления или дата передачи курьерской службе.

Обращаем внимание, что для ускорения процесса дополнительно рекомендуется представить следующие документы:

- Копия договора страхования;

- Копия платежного документа;

- Копия паспорта Страхователя / Лица, представляющего интересы;

- Копия документа, подтверждающий полномочия лица, представляющего интересы Страхователя;

- Копии документов, подтверждающих причины отказа и иные документы согласно договору страхования или применимым по договору страхования правилам страхования.

Все электронные полисы ООО «СМП-Страхование» подписаны с использованием квалифицированной электронной цифровой подписи, удостоверяющей подлинность этого документа.

Для проверки подлинности полиса Вы можете воспользоваться сервисом удостоверяющего центра Крипто-ПРО.

Правила страхования имущественных интересов физических лиц от 11.08.2016 в редакции от 26.12.2017, 08.02.2021

1156.5 KB

Нужно ли страхование от залива или это пустая трата денег?

Несмотря на то что страховку многие россияне не считают необходимой и оформляют ее только в случае появления лишних денег, страховая защита квартиры в многоквартирном доме часто окупает себя с лихвой. Сохранность имущества собственника зависит не столько от его усилий и желания, сколько от общего состояния дома и адекватности соседей. Вот лишь некоторые, самые распространенные причины, по которым могут произойти затопления:

Нарушение работоспособности систем водоснабжения;

Возникновение неисправностей в сантехническом оборудовании;

Возникновение неисправностей в бытовой технике;

Неосторожность соседей или собственников недвижимости.

Добровольное страхование квартиры от затопления и от залива покрывает ущерб независимо от того, кто стал виновником страхового случая. Таким образом, страхование избавляет не только от финансовых убытков, но и от необходимости судебных разбирательств с виновником происшествия. Да и защитить от порчи можно саму недвижимость и что угодно внутри нее.

Сколько стоит страховка

Без предварительного расчета однозначного ответа на этот вопрос дать нельзя, так как сумма страховки в каждом случае будет индивидуальной. В некоторых российских страховых компаниях для подсчета приблизительной стоимости страховки существуют специальные онлайн сервисы. В одних нужно отправлять предварительную заявку с контактными данными и ждать ответа, а в других можно сделать необходимые подсчеты сразу и в любое время получить бесплатную консультацию.

При заключении страхового договора учитывается все, в зависимости от выбранных рисков и предметов, на которые оформляется страховой полис. Если клиент выбрал риск пожара – учитывается общее состояние квартиры и техническое состояние электропроводки на предмет вероятности возгорания или короткого замыкания. При выбранном риске ограбления или взрыва ─ аналогично учитывается состояние входной двери или аварийность газопровода. Все эти подсчеты в совокупности и выдают ту сумму, которую необходимо уплатить клиенту.

Ответы на вопросы по теме

Что делать, если тебя затопили соседи и у них есть страховка на квартиру?

Если ваша квартира не застрахована от затопления, но вас затопил сосед сверху, который ранее оформил страховку ответственности на случай возникновения потопа, тогда обращаться за компенсацией понесенного ущерба нужно именно к соседу. Тот уже должен отправиться в свою страховую компанию, инициировать проведение процедуры оценки ущерба независимыми экспертами.

Что делать, если страховая компания неправильно оценила размер ущерба от залива?

Любая страховая фирма заинтересована в том, чтобы при наступлении страхового случая она могла заплатить как можно меньше денег клиенту. Поэтому задача страхователя при затоплении застрахованной от потопа квартиры – проследить, чтобы представитель страховой фирмы зафиксировал все повреждения.

Любая страховая фирма заинтересована в том, чтобы при наступлении страхового случая она могла заплатить как можно меньше денег клиенту. Поэтому задача страхователя при затоплении застрахованной от потопа квартиры – проследить, чтобы представитель страховой фирмы зафиксировал все повреждения.

Если в итоге окажется, что размер страховой суммы будет занижен, тогда потерпевший имеет право обратиться к независимому оценщику. И если итоговая оценочная стоимость ущерба у независимого оценщика будет сильно отличаться от той, что насчитал представитель страховой компании, тогда стоит подать письменную претензию на имя руководителя страховой фирмы с копиями оценок специалиста страховой и независимого оценщика.

Если клиент уже обратился напрямую к руководителю страховой фирмы и у него есть доказательства, то ему пойдут на уступки и выплатят сумму больше, чем она была изначально. Страховой фирме невыгодно, чтобы клиент обращался в суд и предавал дело широкой огласке.

В течение какого срока страховая должна выплатить компенсацию?

Срок выплаты при наступлении страхового случая составляет 20 календарных дней – при оформлении страховки по ОСАГО; 30 календарных дней – если причинен вред имуществу застрахованного.

Риски, связанные с имуществом, могут приводить к серьезным убыткам. По этой причине многие граждане оформляют страховку на случай затопления соседями.

При наступлении страхового случая страховая компания обязана будет выплатить клиенту денежную компенсацию, размер которой зависит от различных факторов.

С этим документом следует отправиться в страховую фирму, инициировать проведение оценочной экспертизы, после чего дождаться компенсационных выплат.

Страхование жилых помещений от пожара и затопления

Уберечь свое жилье, себя и своих близких как от беды, так и от материальных потерь можно, застраховав квартиру или дом от пожара или затопления. Страхователем может выступать как сам владелец жилья, так и арендатор, если на него по

договору найма возложена такая обязанность. Страхование жилья от пожара и затопления стало обычным делом в последние годы. Пожар уносит за собой практически все, а заливы в квартирах – тоже не редкость из-за износившихся инженерных сетей. Поэтому владельцы квартир, чтобы не чувствовать себя в страхе, ежегодно страхуют свои жилье от пожаров и затоплений, так как зачастую это становится единственным способом возместить потери.

Как уберечь себя от того, чтобы страхование квартиры от пожара и затопления не оказалось потраченными впустую деньгами? Для этого следует соблюдать определенные правила. Застраховав квартиру, не стоит надеяться на то, что ущерб будет возмещен только при одном лишь утверждении о наступлении страхового случая.

Если в возгорании или затоплении виноваты коммунальные службы, наверняка представители управляющей компании постараются не отражать в документе этот факт. В таком случае следует внести в документ соответствующую информацию при его подписании и обратиться к независимым экспертам. Не стоит также забывать и о том, что виновниками возгорания или затопления квартиры могут оказаться ее хозяева. Возможных причин множество: от сорванного вентиля и курения в постели до поломки стиральной машины и не спрятанных от детей спичек. В такой ситуации возместить ущерб поможет только полис гражданской ответственности для хозяев квартиры. При его оформлении можно обозначить материальный предел, в рамках которого страховая компания возместит причиненный вами ущерб.