Чем отличается накопительный счет от вклада и депозита

Содержание:

- Где хранить деньги?

- Гибкость

- Другие отличия от договора банковского вклада договора банковского счета

- Кому подойдет накопительный счет

- Условия по открытию накопительного счета

- Какие вклады есть в Сбербанке

- Условия накопительных счетов в Барнауле

- Сходства и различия

- Описание и особенности накопительного счета

- Сравнительный анализ

- Какие вклады в надежных банках России самые выгодные сегодня

- Кому и зачем нужен накопительный счет?

- Чем он хорош — обзор основных преимуществ

- Какие налоги нужно платить

Где хранить деньги?

Выбор между идеей спрятать деньги дома и отнести на хранение в банк дается нелегко. В каждом случае есть страх потерять накопления, сделать неверный выбор.

Опрос общественного мнения в России показал, что примерно 40 % граждан предпочитают держать сбережения дома. Преимущества такого выбора заключаются в возможности круглосуточно получать доступ к деньгам, менять место, выбранное под тайник. Недостатком способа становится обесценивание денег ввиду инфляции.

Тем, кто откладывает деньги на крупную покупку, придется столкнуться с эффектом бега на месте. Сумма будет собираться, но цена желаемой покупки будет почти всегда больше. Другая опасность — возможность под влиянием эмоций потратить всю наличность. Это лучший исход. Худший — все сбережения достанутся вору.

Где хранить деньги, чтобы они приумножались?

Один из самых доступных и понятных способов обезопасить сбережения — открыть счет в надежном банке. Годовая процентная ставка защитит капитал от инфляции. Дополнительно обладатель депозита получает прибыль, а начальная сумма не уменьшается. Если даже банк ограбят, система страхования позволит вернуть сбережения (есть ограничения по сумме возмещения — 1 400 000 рублей). Для размещения денег на депозите необходимо выбрать надежное финансовое учреждение с выгодной программой для вкладчиков.

Выбор способа сохранить и приумножить капитал сводится к одному из следующих:

- Банковская карта. Сравнительно небольшую сумму можно держать на карте. Кредитную карту выбирать не следует — тарифы на ее обслуживание не самые выгодные. Оптимально остановиться на зарплатной карте.

- Ячейка в банке. Это маленький сейф, арендованный в банке. Охранная система высокоуровневая, но за это нужно платить.

- Долгосрочные вклады. Самыми выгодными становятся вклады без снятия средств, но с пополнением. Открыть счет можно на конкретный срок, приурочив к дате планируемой крупной покупки. Регулярно пополняя депозит, можно быстро достичь цели.

- Текущие вклады. Позволяют пополнять счет и снимать деньги. Процент, начисленный на депозит, немного компенсирует инфляцию. Такой вклад рекомендуется выбирать в качестве финансовой подушки безопасности на случай временной потери дохода.

- Валютные вклады (евро, доллары). Рискованный вариант, если учитывать обещания чиновников запретить оборот долларов в РФ.

Гибкость

Победителем раунда стал накопительный счет. Это продукт с большей гибкостью, чем банковский депозит

Средства, хранящиеся на этом типе счета, могут свободно депонироваться и сниматься без риска потери заработанных процентов (единственное, следует обратить внимание на вторую и последующие операции снятия в течение определенного месяца). Нет проблем с получением части средств со счета, с балансом в 10 000, ничто не мешает вывести 5000, а остальные 5 тысяч продолжат работать

В случае срочных депозитов ситуация выглядит по-другому. Нет опции вносить дополнительные средства. Желая инвестировать дополнительные деньги, единственное, что можно предпринять — создать депозит (это затруднительно, потому что банки разрешают открывать один депозит определенного типа). Это негативно в плане снятия депонированных денег. Изъятие депозита повлечет потерю доходов.

Ограничения продукта

Ни один из анализируемых продуктов не набрал очков. Причина заключается в многочисленных ограничениях для владельцев.

Ограничение максимальной суммы инвестиций. Подавляющее большинство выгодных (ставок на 3% и более) краткосрочных депозитов, доступных на рынке, позволяют разместить не более 1 млн.

Легко найти депозитные предложения, с суммой инвестиций от 1 000 000, но выплаты будут ниже. Клиенты сталкиваются с аналогичными ограничениями в накопительных счетах, ставка в размере 3-6% доступна до определенной суммы, а после превышения сумма выплачиваемых процентов резко падает. Второе ограничение — это предложения, направленные на определенную группу (обычно людей, не пользовавшихся услугами банка) или охватывающие так называемые новые рынки. Правило применяется как к депозитам, так и к счетам.

Человек, не использовавший услуги Почта Банка, откроет некоммерческий депозит, а процентная ставка в размере 6% покрывает только новые средства.

Скрытые условия

Банковские вклады были фаворитами предыдущего тура «банковского поединка». Наши редакторы решили, что эти типы продуктов характеризуются большей прозрачностью, чем счета.

Что именно имеется в виду? В основном различные типы «условий мелким шрифтом» и «сносок», в договорах на обслуживание. Уловка может заключаться в том, что ставка для поощрения, применяется в течение четырех месяцев с открытия, по истечении периода — автоматически падает. Или чтобы получать доход в размере 5% годовых, следует хранить не менее 100 000. Если это условие не будет выполнено — выгода составит 1,00% годовых. Аналогичные уловки имеют множество примеров.

Предложения вкладов не свободны от такого типа ловушек, их количество ниже, чем у счетов.

Другие отличия от договора банковского вклада договора банковского счета

Оба рассматриваемых договора имеют собственные признаки, они являются не тождественными, а, наоборот, самостоятельными. Возникающие в связи с их заключением правоотношения между банком и клиентом также различаются.

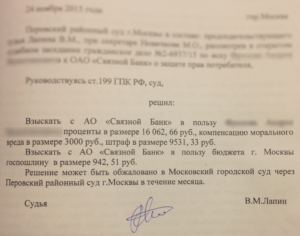

Именно такой вывод сделал суд в решении судебного участка № 23 Сафоновского района Смоленской области от 18.10.2016 по делу № 2-1067/2016. Судебный орган отметил, что различия между договорами, в частности, заключаются в обязательности соблюдения письменной формы ДБВ. К ДБС требований о необходимости совершения сделки на бумаге законодательство не содержит.

Принципиальное отличие ДБВ от ДБС:

- Вклад является доходным счетом, то есть он открывается для получения процентов на остаток на счете. После окончания оговоренного срока банк обязан вернуть вклад и проценты.

- ДБС не ограничивается только обязательством банка вернуть денежные средства. Помимо этого, в обязанности банка входят и другие действия (операции).

Кому подойдет накопительный счет

Итак, накопительный счёт станет лучшим решением, если клиент:

- хочет иметь возможность снимать деньги досрочно без ограничений по сумме и в любой момент пополнять счет без штрафов и комиссий;

- имеет небольшую сумму, которую он хочет разместить в банке, и, возможно, в будущем увеличивать дополнительными взносами;

- не планирует долгосрочных вложений, не готов открывать вклады сроком более 1–2 года;

- хочет сохранить счёт в банке, даже если снимет все сбережения (если нет требования о неснижаемом остатке).

Счета-копилки отличаются большей гибкостью, тем более, расходно-пополняемых депозитов не так много.

Условия по открытию накопительного счета

Открыть счет в банке — несложно, даже оффшорные счета в других странах. Ну а в России гражданам РФ это сделать еще проще. Практически любой банк, работающий на отечественном рынке, предлагает счета такого типа. Базовыми характеристиками для всех кредитно-финансовых учреждений является следующий минимум:

- Проведение текущих операций без изменения годового процента, определенного условиями договора;

- Внесение средств в произвольном объеме в пределах лимита (стандартные условия договора обычно указывают лимит, который рассчитывается как десятикратно увеличенная сумма первоначального взноса для открытия счета);

- Прозрачное начисление дивидендов, которые поступают на баланс в установленный договором срок (обычно — ежемесячно).

Порядок и правила открытия счета

Возможные способы открытия для физических лиц:

- Личное посещение отделения выбранного банка, при котором необходимо заполнить пакет документов по форме банка, предоставить удостоверяющие личность документы, заключить договор и внести деньги на сберегательный счет.

- Через интернет-банкинг на соответствующей вкладке программы (никаких подтверждений не требуется, договор можно получить в любом ближайшем отделении банка).

Суммой минимального остатка является сумма, кратная первоначальному взносу при открытии данного счета.

Как начисляются проценты

Условия у каждой кредитно-финансовой организации разные, дивиденды могут начисляться одним из способов (порядок начисления процентов указан в соответствующем пункте договора):

- Начисление на минимальную сумму остатка по счету. Самый невыгодный для инвестора вариант: предположим, весь месяц вы средства не расходовали, а в конце месяца практически обнулили счет: процент будет незначительным. Например, на начало месяца у Вас было 100 тысяч рублей, но Вы купили новую мебель, и у Вас осталось 10 тысяч. Даже если Вы пополните счет на израсходованные 90 тысяч, проценты начислят на 10 тысяч. Если, к примеру, ставка по договору составляет 4 процента, то Ваш доход за месяц составит 34 рубля.

- Начисление на ежедневный остаток — оптимальный для любого инвестора метод исчисления. В конце банковских суток пересчитывается сумма дивидендов на балансовую стоимость счета. При тех же условиях, пусть 100 тысяч в общей сложности были на счету 28 календарных дней, а 2 дня на счету находился остаток в 10 тысяч, тогда общий доход за месяц составит примерно 320 рублей.

Важную роль дли тех, кто делает инвестиции в России, при использовании данной группы банковских счетов играет годовая ставка: инвестировать в накопления по ставке ниже 4 % бессмысленно. Однако каждая кредитно-финансовая организация предлагает инвестору различные плюсы по накопительным счетам, процент в которых может расти пропорционально сумме инвестиций.

Здесь важно выбрать правильное предложение с выгодными условиями: при высоких процентных ставках банковские организации любят ограничивать возможность расходования денег или устанавливать высокий порог минимального остатка по вкладу. Кроме того, не последнюю роль играет сумма страхового возмещения для граждан: суммарное значение всех средств, размещенных на всех депозитах, открытых в одной банковской организации, и возмещаемых при утрате лицензии и приостановке деятельности учреждения, составляет до одного миллиона четырехсот тысяч в рублевом эквиваленте

Рискованно доверять финансы малоизвестным коммерческим структурам даже на выгодных условиях.

Прибыль по накопительному вкладу

Как мы уже выяснили на примере, самым прибыльным является накопительный счет, где процент начисляется ежедневно. Отсюда закономерность: чем больше остаток, тем больше доход. Так как мы рассматриваем НС, как инвестиционный инструмент, то в нашем приоритете будут банки, предлагающие банковские вклады, которые отличаются высоким рейтингом, финансовой стабильностью и высокими процентами.

На примере тех же размещаемых 100 тысяч — при ставке в 4% годовой доход составит 4074 рубля, при 6% доход будет уже 6168 рублей (при условии, что деньги мы не снимаем). Если у Вас нет финансовой подушки безопасности, но есть риск возникновения ситуации, когда могут потребоваться средства — выбираем банк, который предлагает лучшие условия по снятию наличности с накопительного счета.

Какие вклады есть в Сбербанке

На сегодняшний день Сбербанк предлагает 8 вкладов, все их возможно открыть не только в отделениях финансовой организации, но и сделать это онлайн:

| Название вклада | Валюта | Макс.ставка | Сумма | Срок | Выплата процентов | Капитализация | Частичное снятие | Пополнение |

|---|---|---|---|---|---|---|---|---|

| Подари жизнь | ₽ | 4,95% | 10000 | 1 год | раз в квартал | раз в квартал | — | — |

| Пополняй | ₽ | 4,50% | 700000 | 6 месяцев | раз в месяц | раз в месяц | — | + |

| Пополняй | $ | 0,95% | 20000 | 3 года | раз в месяц | раз в месяц | ||

| Пополняй Онлайн | ₽ | 5% | 700000 | 6 месяцев | раз в месяц | раз в месяц | — | + |

| Пополняй Онлайн | $ | 1,15% | 3000 | 3 года | раз в месяц | раз в месяц | ||

| Сохраняй | ₽ | 5% | 700000 | 6 месяцев | раз в месяц | раз в месяц | — | — |

| Сохраняй | $ | 11,50% | 20000 | 3 года | раз в месяц | раз в месяц | ||

| Сохраняй онлайн | ₽ | 5,50% | 700000 | 6 месяцев | раз в месяц | раз в месяц | — | — |

| Сохраняй онлайн | $ | 1,35% | 3000 | 3 года | раз в месяц | раз в месяц | — | — |

| Социальный | ₽ | 4% | 1 | 3 года | раз в квартал | раз в квартал | + | + |

| Управляй | ₽ | 4,20% | 700000 | 6 месяцев | раз в месяц | раз в квартал | + | + |

| Управляй | $ | 0,60% | 20000 | 3 года | раз в месяц | раз в квартал | + | + |

| Управляй онлайн | ₽ | 4,70% | 70000 | 6 месяцев | раз в месяц | раз в месяц | + | + |

| Управляй онлайн | $ | 0,80% | 3000 | 3 года | раз в месяц | раз в месяц | + | + |

Открыть счет можно в самых разных населенных пунктах России, даже, если они являются максимально удаленными от крупных населенных пунктов. Большинство продуктов позволяют снимать часть средств, если в этом возникает необходимость.

Условия накопительных счетов в Барнауле

Если у вас в настоящий момент есть свободная сумма денег, то, конечно же, вы рассматриваете самые разные варианты ее сохранения и приумножения: от простого «под подушку» до всевозможных банковских услуг. Если вы выберите второе направление и начнете изучать доступные депозитные программы, то столкнетесь с необходимость выбирать между большой ставкой срочных вкладов и возможностью снимать деньги и пополнять депозит с низкой ставкой для вкладов до востребования в Барнауле. К счастью, на рынке есть варианты, который представляет собой что-то среднее: открытие накопительного вклада в Барнауле. Таким нехитрым способом вы «убьете двух зайцев»: получите неплохой процент при относительной свободе в любое время распоряжаться своими деньгами.

Проценты по накопительным вкладам в банках Барнаула

Как только возникает необходимость найти свой депозит в Барнауле, все в первую очередь начинают искать высокие ставки по накопительным депозитам. При этом действительно большие проценты больше характерны для срочных вкладов. Но их выбирают далеко не все из-за некоторых существенных ограничений:

- нельзя так быстро, в любой момент и по первому вашему требованию закрыть вклад (снять все деньги) и получить все обещанные по программе проценты: банк надо предупредить заранее, а он, в свою очередь, накажет вас за нарушение сроков вклада и раннее закрытие снижением процентной ставки;

- если вам вдруг в какой-то момент понадобятся деньги, и вы захотите снять часть вклада, то ставка тоже будет снижена, т.к. и это для такого типа депозита запрещено;

- иногда существуют ограничения на пополнение вклада (нельзя вообще или можно в установленном размере).

В итоге, открывая срочный вклад, вам надо расстаться со своими деньгами на длительный срок и вообще их никак не использовать, но и полученный в итоге доход будет существенным. Не всем это подходит, и они выбирают альтернативу: вклад до востребования. Но и это устраивает не всех, потому что ставка по ним так невелика, что пропадает всякий смысл вообще как-то использовать банк.

В такой ситуации накопительный депозит в Барнауле является чем-то средним между срочным вкладом и вкладом до востребования, и помогает решить все сопутствующие проблемы:

- проценты по накопительным вкладам в банках Барнаула обычно намного выше вкладов до востребования, и только немного ниже, чем по срочным;

- закрытие вклада в любое время, частичное снятие, пополнение: все это разрешено условиями вклада.

Таким образом, вы не столкнетесь с жесткими условиями и штрафными санкциями, и при этом сможете получить хороший доход с вашего депозита за счет высоких процентов по накопительным вкладам.

Где лучше открыть накопительный счет в Барнауле?

В 2020 году на рынке существует очень много самых разнообразных депозитных программ: вклад накопительный ВТБ, другие программы ВТБ, Сбербанка и т.п.

К выбору, где лучше открыть накопительный счет, надо подходить очень тщательно, потому что:

- условия по вкладам всегда содержать огромное количество нюансов, да и ставки иногда различаются очень сильно: в результате неправильного выбора или поверхностного изучения вы можете недополучить доход;

- государство при закрытии банка гарантирует вкладчикам компенсацию, не превышающую 1 400 000 руб., поэтому при больших суммах лучше выбирать крупные и известные банки.

Следовательно, чтобы открыть накопительный счет в Барнауле, вам надо найти и изучить большое количество информации. Сделать это максимально быстро и комфортно вам поможет специальный калькулятор вкладов на этой странице:

- Введите ваши пожелания по условиям депозита.

- Нажмите на кнопку поиска.

- Получите полный список актуальных и подходящих вариантов с полной информацией по каждому.

После этого вы сможете сделать взвешенный и обоснованный выбор, а также сразу же отправить онлайн-заявку.

Дополнительная информация по накопительным вкладам в Барнауле

|

|

Сходства и различия

Главное, что объединяет счета и депозиты – они находятся под защитой системы страхования вкладов. Государство вернёт вам до 1,4 млн рублей с учётом процентов, если у банка отзовут лицензию. Это основная гарантия безопасности накоплений.

Сколько получится заработать с помощью вклада и накопительного счёта. Фото: ng72.ru.

Рассмотрим сильные и слабые стороны вклада и счёта. Так принципиальная разница будет видна наглядно.

|

Продукт |

Плюсы |

Минусы |

|

Счёт |

|

|

|

Вклад |

|

|

Описание и особенности накопительного счета

В ситуации, когда деньги могут неожиданно понадобиться, но и отказываться от гарантированной прибыли не хочется, можно открыть накопительный счет. Это услуга банка, при которой вкладчик получает процентный доход и может снимать средства в пределах, определенных договором. Оформить соглашение можно:

- в офисе финучреждения – клиент приходит с документами, подписывает договор и вносит средства;

- в мобильном приложении – большинство банков имеют специальную программу для смартфонов, которая доступна пользователям карт, через нее можно также подключить накопительный счет;

- в личном кабинете – с помощью интернет-банкинга клиент оформляет услугу и переводит денежные средства.

Преимущества накопительного счета:

- возможность снятия денег в любое время без потери накопленного дохода;

- счет можно пополнять;

- на остаток средств начисляются проценты.

В основном накопительный счет доступен для владельцев карт и идет в комплекте услуг, позволяя держать часть денег на карте, а излишек переводить в накопления под процент. Также это помогает защитить средства от мошенников в случае получения доступа к карточке. Из неочевидных плюсов – банки собирают аналитику по счетам клиента и формируют на их основе портрет пользователя, которому в будущем могут предложить доступ к более привилегированным банковским продуктам.

Основной риск подобного инструмента – одностороннее изменение ставки финансовой организацией. Из-за того, что счет является бессрочным, бывает, что банк обновляет величину процента, исходя из рыночной конъюнктуры. Также в условиях договора прописан неснижаемый остаток, ниже которого клиент не может снять деньги без потери дохода.

На что обратить внимание при открытии счета

Для открытия счета необходимо заключить с финансовой организацией договор, где будут прописаны все условия, и внести минимальную сумму. Обычно данный продукт недоступен без оформления карты

Стоит обратить внимание на такие параметры счета, как:

- доходность;

- способ начисления и выплаты дохода (ежедневно, в конце периода);

- наличие неснижаемого остатка;

- плата за обслуживание;

- условия проведения расчетных операций.

Чтобы понять реальную доходность, клиенту следует внимательно посмотреть, по какой сумме начисляются проценты. Многие банки рассчитывают их по минимальной сумме на счете, которая была на нем в этот период. Такие правила могут привести к недополучению средств, если проводились операции снятия, особенно крупных сумм.

Также финансовая организация может не выплатить доход за неполный месяц при закрытии счета. Чтобы избежать подобного, следует выбирать ежедневное начисление процентов (если такая программа предусмотрена)

В части условий по РКО важно обратить внимание на платные операции, в том числе:

- снятие наличных;

- комиссия за внешние платежи со счета.

Иногда финансовые организации могут накладывать искусственные ограничения на денежные операции:

- пополнение средств со счета только в этом же банке;

- перевод средств внутри этого же финучреждения.

Накопительный счет легко открыть в банке или онлайн, однако следует внимательно ознакомиться с условиями, чтобы избежать проблем в будущем.

Сравнительный анализ

Накопление денежных средств в банке является прибыльным и безопасным делом. Однако умные люди будут тщательно выбирать, куда именно им вложить свои средства. Полезен будет сравнительный анализ для того, чтобы были понятны особенности депозита и накопительного счета.

| Период действия | Ограничение на вывод и пополнение средств | Убытки от досрочного разрыва договора | Процентная ставка | |

| Вклад | Имеет ограничение, которое устанавливается при заключении договора с банком. Может существовать от месяца до нескольких лет. | Есть ограничение на снятие средств в том случае, если контракт был заключен на конкретный срок, а не до востребования. В большинстве случаев депозит нельзя пополнять. | Клиенту вернут сумму, которая была изначально положена. При этом проценты могут быть не начислены либо рассчитаны по низкой ставке. | Большая и выгодная. Исключение составляет ситуация, когда делается вклад до востребования. По нему начисляются низкие проценты. |

| Накопительный счет | Можно открыть бессрочно. Он будет существовать до тех пор, пока нужен человеку. | Человек может в любой момент класть деньги на счет и снимать. | Расторжение договора никак не влияет на размер вознаграждения. К человеку не станут применять штрафные меры. | Прибыль небольшого размера. |

Из таблицы должно быть понятно, что выгоднее депозит. Однако у него есть свой явный недостаток – отсутствие возможности снять деньги в любой момент без потерь. Человеку либо придется ждать, пока подойдет к концу срок действия договора, либо будет получена малая прибыль. Накопительных счетов данная проблема не касается, люди могут свободно распоряжаться деньгами на них.

Какие вклады в надежных банках России самые выгодные сегодня

Каждый банк имеет свою линейку выгодных вкладов для физических лиц с уникальными условиями.

Чтобы хоть как-то привести «к общему знаменателю» параметры вкладов в разных банках, мы попробовали выяснить, какие самые высокие процентные ставки в рублях предлагаются тому, кто намерен открыть депозит сегодня, в 2020 году.

Для чистоты эксперимента мы сравнили ставки в крупнейших банках России по вкладам сроком 12 месяцев, поскольку именно такой период вложений является самым популярным. В качестве расчетной суммы взяли 1 млн рублей. А еще постарались отмести так называемые инвестиционные или комплексные предложения с обязательным вложением денег страхование, ПИФы или акции. В итоге получился следующий список (точные условия и процентные ставки по вкладам уточняйте в банках).

Самые выгодные вклады в надежных банках России из топ-10

Московский кредитный Банк

Вклад «МЕГА Онлайн»

|

Процентная ставка |

Сумма |

Срок |

|

5,60% |

от 1 000 |

365 дн |

Пополнение / Без частичного снятия / Без капитализации / Проценты ежемесячно.

Подробнее >>

Совкомбанк

Вклад «Весенний процент с Халвой»

|

Процентная ставка |

Сумма |

Срок |

|

5,6% |

от 50 000 |

365 дней |

Пополнение / Без частичного снятия / Без капитализации /Проценты в конце срока

Подробнее >>

Банк ФК Открытие

Вклад «Надежный»

|

Процентная ставка |

Сумма |

Срок |

|

5,5% |

от 50 000 |

367 дн |

Без пополнения / Без частичного снятия / Капитализация / Проценты ежемесячно

Подробнее >>

Россельхозбанк

Вклад «Доходный»

|

Процентная ставка |

Сумма |

Срок |

|

5,3% |

от 3 000 |

395 дней |

Без пополнения / Без частичного снятия / Капитализация / Начисления процентов в конце срока.

Подробнее >>

Промсвязьбанк

Вклад «Мой доход»

|

Процентная ставка |

Сумма |

Срок |

|

5,05% |

от 10 000 |

397 дн |

Пополнение / Без частичного снятия / Без капитализации / Начисление процентов в конце срока.

Подробнее >>

Газпромбанк

Вклад «Для сбережения»

|

Процентная ставка |

Сумма |

Срок |

|

4,90% |

от 1 млн |

366 дн. |

Без пополнения / Без частичного снятия / Без капитализации/ Проценты в конце срока.

Подробнее >>

Банк ВТБ

Вклад «Накопительный счет»

|

Процентная ставка |

Сумма |

Срок |

|

4,07% |

от 1 |

365 дней |

Пополнение / Частичное снятие / Капитализация / Начисления процентов ежемесячно.

Подробнее >>

Вклад «Время роста»

|

Процентная ставка |

Сумма |

Срок |

|

4,90% |

от 30 000 |

380 дн. |

Без пополнения / Без частичного снятия / Капитализация / Начисления процентов ежемесячно.

Подробнее >>

Почта-банк

Вклад «Капитальный»

|

Процентная ставка |

Сумма |

Срок |

|

4,75% |

от 100 000 |

367 дн |

Без пополнения / Без частичного снятия / Начисления процентов в конце срока.

Подробнее >>

Альфа-Банк

Вклад «Победа+»

|

Процентная ставка |

Сумма |

Срок |

|

4,59% |

от 1 млн |

1 г. |

Без пополнения / Без частичного снятия / Капитализация / Проценты ежемесячно

Подробнее >>

Сбербанк России

Вклад «Сохраняй»

|

Процентная ставка |

Сумма |

Срок |

|

4,54% |

от 400 000 |

1-2 г. |

Без пополнения / Без частичного снятия / С капитализацией / Начисления процентов ежемесячно.

Подробнее >>

Райффайзенбанк

Вклад «Стабильный рост»

|

Процентная ставка |

Сумма |

Срок |

|

4,20% |

от 50 000 |

366 дн |

Без пополнения / Без частичного снятия / Капитализация / Проценты ежемесячно

Подробнее >>

Калькулятор вкладов: рассчитать доход

Рассчитать доход в зависимости от процентной ставки и срока поможет онлайн-калькулятор вкладов для физических лиц. Он позволяет узнать доходность с учетом капитализации, пополнения и снятия средств со счета.

Смотрите максимальные процентные ставки по вкладам в банках Москвы >>

Кому и зачем нужен накопительный счет?

Мы постепенно уходим от хранения наличной валюты. Самый распространенный инструмент сбережения средств у населения — банковский вклад. Еще можно открыть карту или текущий счет в кредитной организации. Это давно изученные и практически всем известные продукты. Накопительный счет — новинка, продиктованная временем. Такие счета становятся популярными, а ведь не так давно о них мало кто знал.

Из самого названия продукта следует, что на таком счете можно не просто хранить средства, но и получать некий доход. Чаще других с накопительными счетами встречаются держатели банковских карт. Большинству из них в момент оформления пластика предлагается сразу открыть такой счет. Что это за продукт, чем он отличается от вклада, кому будет удобно пользоваться, в каком банке открыть — разберемся ниже.

Зачем открывать накопительный счет?

Накопительный счет, как правило, открывается в рамках какого-либо пакета услуг или является частью договора комплексного банковского обслуживания.

Причины открыть такой счет могут быть разными. Держатели карт, например, пользуются счетом, если ставка начисления процентов по нему выше, чем по карточному счету. А также если по последнему начисление процентов вообще не предусмотрено.

Случается, что банк ограничивает максимальный размер лимита на пластике, и тогда излишки можно перекидывать на накопительный счет.

Кроме того, накопительный счет является островком безопасности для тех, кто опасается хранить крупные суммы на карточном счете из-за риска утраты карты или мошенничества.

Для действующих клиентов банка пользоваться счетом удобно, так как открыть его можно дистанционно с использованием интернет- или мобильного банка. Управлять счетом также предлагается в режиме онлайн. Используя интернет- или мобильный банк, клиент сможет переводить средства с карты на счет и обратно в любое удобное время.

Можно ли пользоваться накопительным счетом без карты?

Не все банки позволяют пользоваться накопительным счетом без карты. Этот продукт сложно назвать автономным. Как упоминалось выше, накопительный счет — скорее часть пакета услуг.

Для открытия и использования накопительного счета, например, в Райффайзенбанке наличие карты не требуется. Также пополнить счет или снять с него деньги можно как наличным, так и безналичным способом.

Некоторые банки могут устанавливать различные ограничения по внесению или снятию средств. Так, у ВТБ 24 пополнить накопительный счет можно только в безналичной форме, а у Альфа-Банка — снять только после перевода на банковскую карту (на карту банка — без комиссии).

Если вы все же планируете, пользуясь накопительным счетом, снимать средства наличными через кассу банка, лучше убедиться, что эта операция будет бесплатной. К указанным счетам могут применяться тарифы РКО, которые, как правило, предусматривают комиссию, особенно за снятие тех средств, которые были зачислены безналичным путем и пролежали непродолжительное время.

Накопительный счет — альтернатива вкладу?

Банки активно рекламируют накопительные счета, предлагая достаточно высокие ставки по ним. Их доходность иногда превышает доходность срочных вкладов.

Ставки по накопительным счетам могут зависеть от величины остатка, статуса пакета услуг, в рамках которого он был открыт, а иногда и от срока, в течение которого хранились средства, и достигают 10% годовых (ВТБ 24).

Главное отличие и преимущество накопительного счета от вклада — отсутствие срочности. Счет открывается на неопределенное время, и сроки хранения на нем средств не устанавливаются. Когда вносить и снимать средства, клиент решает сам. Правда, от срока хранения средств может зависеть величина процента.

Расходно-пополняемые депозиты встречаются все реже, к тому же они могут предусматривать ограничения по операциям: установление неснижаемого остатка, максимальной суммы расходных операций, минимального размера дополнительного взноса, а также сроков пополнения или снятия. Вклад без каких-либо ограничений — редкость, хотя бы одно из них всегда присутствует.

Однако по вкладу вам гарантируется неизменность ставки на весь срок договора (если она фиксированная). Существуют вклады и с плавающей ставкой, размер которой зависит, например, от ключевой ставки ЦБ РФ. Она может меняться во время размещения средств, но такое условие обязательно прописывается в договоре.

По накопительному счету вы точно будете знать ставку, актуальную только в день его открытия. Далее в любой момент ставка может измениться даже по действующему счету. С учетом общей тенденции к падению ставок вряд ли она возрастет.

Средства физических лиц, как на вкладах, так и на накопительных счетах, застрахованы АСВ.

Чем он хорош — обзор основных преимуществ

В отличие от стандартных банковских продуктов, накопительный вклад имеет ряд преимуществ:

- Требует меньшей стартовой суммы.

- Позволяет вносить средства, на которые также начисляются проценты.

- Предлагает ежедневную, еженедельную или ежемесячную капитализацию.

- Позволяет снимать часть накопленных средств по желанию клиента (если это указано в договоре).

- Допускает досрочное расторжение и снятие всех средств вместе с процентами.

- Не требует фиксированного размера пополнений.

Для сравнения, базовые условия для большинства финучреждений по стандартным депозитам требуют от клиента сразу внести определенную сумму (например, 1000 долларов), на которую начисляется фиксированная ставка (допустим, 0,01% годовых).

После подписания договора и внесения средств клиент получит обратно свои деньги минимум через месяц, максимум – через год-два.

Раньше этого срока деньги находятся в распоряжении финансового учреждения и забрать их обратно нельзя. И только по окончанию действия договора вкладчик получает обратно свои деньги плюс начисленные проценты. Есть возможность автоматического продления, если клиент не изъявит желание закрыть его за несколько дней до окончания срока действия.

Какие налоги нужно платить

На текущий момент на плечи банка ложится необходимость выплачивать налог как налогового агента клиента, то есть физическое лицо получает чистую прибыль, с которой выплачены все издержки. Рассчитывается налог так:

- В дату получения процентов банк сравнивает сумму полученной прибыли по депозиту с суммой, рассчитанной исходя из ключевой ставки ЦБ РФ, увеличенной на 5 процентов.

- База для налога — вся сумма, что превышает эти 5%, из которых нужно отдать государству 35%.

С 2021 года нужно будет платить дополнительный налог на депозиты, если их размер свыше 1 млн. рублей, при чем независимо от валюты. Платить это взыскание клиент будет самостоятельно. Необлагаемая сумма рассчитывается исходя из ключевой ставки ЦБ.