Накопительный вклад от втб: условия и отзывы, разница между счетом

Содержание:

- Порядок хранения денежных средств

- Можно ли пользоваться накопительным счетом без карты

- Условия по накопительным счетам в банках

- Кому и зачем нужен накопительный счет?

- Схема управления денежными средствами

- Режим получения дохода

- На какой банковский процент можно рассчитывать

- Лучшие предложения по размещению средств

- Условия накопительных счетов в Барнауле

- Способ начисления процентов

- Как пользоваться счетом

- Заключение

Порядок хранения денежных средств

Основное, чем отличается вклад от накопительного счета, это правила хранения денег на счете клиента. Срочный вклад имеет дополнительные условия, регламентирующие использование денежных средств в процессе хранения.

- Вклад без возможности пополнения и снятия. По такому депозиту обычно процент самый высокий. Бывают как с капитализацией, так и без.

- Вклад с возможностью пополнения. Используют для накопления денежных средств. Снимать деньги частично с такого депозита нельзя.

- Вклад с возможностью снятия и пополнения. Такой депозит используют для хранения крупных сумм, но, не подразумевая накопления. Процент по ним выше, чем если хранить деньги на дебетовой карте, но имеется неснижаемый остаток. Это сумма, которая должна оставаться на вкладе. Как правило, при открытии депозита клиент может выбрать сумму неснижаемого остатка.

- Специализированные. Ограниченные предложения для VIP-клиентов, сотрудников предприятий-партнеров. Банки создают для привлечения клиентов сезонные предложения, которые действуют один раз и больше не вводятся.

Можно ли пользоваться накопительным счетом без карты

По своему опыту знаю, что далеко не у всех банков есть программа, позволяющая пользоваться накопительным счетом, не используя карту. Все из-за того, что указанный продукт только с большой натяжкой можно назвать автономным.

Эта услуга чаще распространяется в качестве дополнения к целому пакету предложений. Тогда действительно для открытия и использования такого вклада наличие карты не обязательно. Ведь пополнить баланс или снять средства можно наличными, либо перевести безналичным способом.

Вместе с тем банк имеет право устанавливать самые разные ограничения на денежные операции.

Часто к накопительным счетам финансисты применяют тарифы на РКО (расчетно-кассовое обслуживание), а они предусматривают комиссию. Особенно велики бывают проценты за снятие тех денег, которые были зачислены путем перевода и не успели пролежать оговоренного в договоре времени.

Условия по накопительным счетам в банках

Чтобы открыть накопительный счет, то следующим этапом будет выбор банковской организации. Конечно, разные банки предлагают различные условия, и выбирать нужно индивидуально, в зависимости от личных потребностей. Поиску нужно уделить немало времени, для того, чтобы посетить все страницы и ознакомится с их условиями открытия, чтобы определить, какой вклад выгодный.

Накопительный счет Сбербанк

Накопительный счет может быть открыт как в отечественной, так и в иностранной валюте — долларах или евро. Для рублевых счетов ставки варьируются в диапазоне от полутора до двух с половиной годовых, для иностранных валют — 0,01 на минимальную сумму. Услуга предоставляется бессрочно с возможностью полного или частичного снятия и пополнения. Лимита по остатку не предусмотрено.

По остаточным средствам существует зависимость: чем выше балансовый остаток, тем больше прибыль. Пример расчетов: сумма меньше или равна 30 тысячам рублей, ставка составит 1,5%, средства в диапазоне от 30 до 100 тыс. рублей — исчисляются по 1,6% годовых. Диапазон сумм от 100 до 300 тыс. рублей принесет прибыль в 1,7% и так далее. Максимальная ставка обеспечивается владельцу счета с суммой от 700 тысяч и выше. Для валютных счетов ставка не меняется. Не очень высокие ставки компенсируются надежностью банковского учреждения.

Накопительный счет Альфа Банк

Накопительные вклады в этом банке меняются и обновляются периодически. Рассмотрим актуальные на сегодня:

- Тариф«Мой сейф» — минимальная сумма для открытия счета 50 тыс. рублей, начисляемый процент на остаток от 1% до 1,8%. Расчет процента на минимальный остаток. Действует ограничение — нельзя переводить со счета в пользу юридических и физических лиц.

- Тариф «Ценное время» — минимальная сумма для открытия счета 100 тыс. рублей, начисляемый процент на остаток от 3,7% до 6,5%. Расчет процента на минимальный остаток. При снижении суммы счета ниже минимальной, расчет процента производится по ставке 0,01%.

- Тариф «Накопилка» — минимальной суммы для открытия счета не существует, начисляемый процент на остаток — 7%. Расчет процента на минимальный остаток. Автоматический перевод зарплаты на счет.

Различные обновляемые варианты накопительных счетов могут содержать бонусы и высокие проценты, тарифы меняются регулярно, но мониторить этот момент необходимо самостоятельно.

Накопительный счет Тинькофф

Первый плюс — открытие через интернет-банкинг. К счету прилагается карта, доставляемая курьерской службой. Рублевые счета рассчитываются исходя из 6% годовых, валютные по ставке 0,1%. Начальная сумма не лимитирована, максимальный остаток ограничен 12 000 000 в рублях или 1 000 000 в евро.

Накопительный счет ВТБ 24

К накопительному счету предлагается «Мультикарта ВТБ24». Диапазон годовых процентов изменяется в диапазоне от 5,5 до 10% для рублевых счетов, для валютных до 0,8%. Прибыль растет пропорционально сроку действия счета, внесение средств происходит кешбеком или безналом. Деньги застрахованы, а обслуживание для граждан бесплатное. Лимиты минимума и максимума не установлены.

Мы рассмотрели возможные достоинства и недостатки счетов, создаваемых с целью накопления, особенности их открытия и важные моменты, на которые стоит обратить внимание при заключении документов. Каждая отдельная банковская организация предоставляет инвесторам различные условия – в чем-то выгодные, в чем-то — нет: плюсы уравновешиваются минусами, предоставляя в итоге клиенту эффективные инструменты для включения в свой инвестиционный портфель

Я считаю, что при открытии такого счета необходимо максимально тщательно изучать предлагаемые решения и условия договоров, чтобы не ошибиться в выборе учреждения и не потерять возможные доходы.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Кому и зачем нужен накопительный счет?

Мы постепенно уходим от хранения наличной валюты. Самый распространенный инструмент сбережения средств у населения — банковский вклад. Еще можно открыть карту или текущий счет в кредитной организации. Это давно изученные и практически всем известные продукты. Накопительный счет — новинка, продиктованная временем. Такие счета становятся популярными, а ведь не так давно о них мало кто знал.

Из самого названия продукта следует, что на таком счете можно не просто хранить средства, но и получать некий доход. Чаще других с накопительными счетами встречаются держатели банковских карт. Большинству из них в момент оформления пластика предлагается сразу открыть такой счет. Что это за продукт, чем он отличается от вклада, кому будет удобно пользоваться, в каком банке открыть — разберемся ниже.

Зачем открывать накопительный счет?

Накопительный счет, как правило, открывается в рамках какого-либо пакета услуг или является частью договора комплексного банковского обслуживания.

Причины открыть такой счет могут быть разными. Держатели карт, например, пользуются счетом, если ставка начисления процентов по нему выше, чем по карточному счету. А также если по последнему начисление процентов вообще не предусмотрено.

Случается, что банк ограничивает максимальный размер лимита на пластике, и тогда излишки можно перекидывать на накопительный счет.

Кроме того, накопительный счет является островком безопасности для тех, кто опасается хранить крупные суммы на карточном счете из-за риска утраты карты или мошенничества.

Для действующих клиентов банка пользоваться счетом удобно, так как открыть его можно дистанционно с использованием интернет- или мобильного банка. Управлять счетом также предлагается в режиме онлайн. Используя интернет- или мобильный банк, клиент сможет переводить средства с карты на счет и обратно в любое удобное время.

Можно ли пользоваться накопительным счетом без карты?

Не все банки позволяют пользоваться накопительным счетом без карты. Этот продукт сложно назвать автономным. Как упоминалось выше, накопительный счет — скорее часть пакета услуг.

Для открытия и использования накопительного счета, например, в Райффайзенбанке наличие карты не требуется. Также пополнить счет или снять с него деньги можно как наличным, так и безналичным способом.

Некоторые банки могут устанавливать различные ограничения по внесению или снятию средств. Так, у ВТБ 24 пополнить накопительный счет можно только в безналичной форме, а у Альфа-Банка — снять только после перевода на банковскую карту (на карту банка — без комиссии).

Если вы все же планируете, пользуясь накопительным счетом, снимать средства наличными через кассу банка, лучше убедиться, что эта операция будет бесплатной. К указанным счетам могут применяться тарифы РКО, которые, как правило, предусматривают комиссию, особенно за снятие тех средств, которые были зачислены безналичным путем и пролежали непродолжительное время.

Накопительный счет — альтернатива вкладу?

Банки активно рекламируют накопительные счета, предлагая достаточно высокие ставки по ним. Их доходность иногда превышает доходность срочных вкладов.

Ставки по накопительным счетам могут зависеть от величины остатка, статуса пакета услуг, в рамках которого он был открыт, а иногда и от срока, в течение которого хранились средства, и достигают 10% годовых (ВТБ 24).

Главное отличие и преимущество накопительного счета от вклада — отсутствие срочности. Счет открывается на неопределенное время, и сроки хранения на нем средств не устанавливаются. Когда вносить и снимать средства, клиент решает сам. Правда, от срока хранения средств может зависеть величина процента.

Расходно-пополняемые депозиты встречаются все реже, к тому же они могут предусматривать ограничения по операциям: установление неснижаемого остатка, максимальной суммы расходных операций, минимального размера дополнительного взноса, а также сроков пополнения или снятия. Вклад без каких-либо ограничений — редкость, хотя бы одно из них всегда присутствует.

Однако по вкладу вам гарантируется неизменность ставки на весь срок договора (если она фиксированная). Существуют вклады и с плавающей ставкой, размер которой зависит, например, от ключевой ставки ЦБ РФ. Она может меняться во время размещения средств, но такое условие обязательно прописывается в договоре.

По накопительному счету вы точно будете знать ставку, актуальную только в день его открытия. Далее в любой момент ставка может измениться даже по действующему счету. С учетом общей тенденции к падению ставок вряд ли она возрастет.

Средства физических лиц, как на вкладах, так и на накопительных счетах, застрахованы АСВ.

Схема управления денежными средствами

Срочность вкладов накладывает на их обладателя определенные ограничения по управлению размещенными на них денежными средствами. Наиболее частые из них:

- невозможность снять часть суммы (или всю сумму) до окончания срока действия;

- обязанность по сохранению неснижаемого остатка на вкладе;

- ограничения по пополнению.

Ряд банков прямо ограничивает возможность досрочного снятия денежных средств, прописывая это в договоре. Как правило, это касается краткосрочных продуктов, которые оформляются на несколько месяцев (максимум – полгода). Другие финансовые организации дают клиентам право снимать накопленные средства раньше срока, но при этом удерживают с них накопленные проценты. Кроме того, если вклад открывается на длительное время, его владелец обычно обязан поддерживать на нем определенный остаток средств, снятие которого равносильно отказу от использования продукта.

Пополнить вклад тоже оказывается не так-то просто. У некоторых продуктов в договоре на обслуживание прямо прописывается невозможность дополнительных взносов. У других действуют ограничения на срок пополнения (например, только в первые пару месяцев действия вклада) либо на его сумму (к примеру, не менее 10 000 рублей).

Важно! Чаще всего, чтобы пополнить вклад, приходится лично навещать кассу банка либо производить операции через его банкоматы. С накопительными счетами все намного проще

Их обладатели могут снимать нужные суммы в любой момент, без всяких ограничений. Как правило, снятие производится на карту банка, в котором открыт счет. В этом случае операция является бесплатной для клиента. При получении средств в РКО, может быть удержана комиссия за обналичивание, но этим способом мало кто пользуется

С накопительными счетами все намного проще. Их обладатели могут снимать нужные суммы в любой момент, без всяких ограничений. Как правило, снятие производится на карту банка, в котором открыт счет. В этом случае операция является бесплатной для клиента. При получении средств в РКО, может быть удержана комиссия за обналичивание, но этим способом мало кто пользуется.

Важно! В случае снятия средств с накопительного счета, ранее начисленные по нему проценты сохраняются. Пополнение «счетов-копилок» также производится без всяких ограничений

У клиента есть возможность:

Пополнение «счетов-копилок» также производится без всяких ограничений. У клиента есть возможность:

- зачислять деньги на счет в ручном режиме – через интернет-кабинет банка;

- создать автоматический шаблон для перевода определенной суммы (или процента) с каждого поступления средств на карту.

В большинстве банков нижний предел приходной операции по накопительным счетам составляет 1 копейку. Верхний предел, как правило, не ограничивается ничем, кроме финансовых возможностей клиента.

Режим получения дохода

Оба рассматриваемых нами банковских продукта обычно открывают не только для сохранения денежных средств, но и для их приумножения, поэтому многих интересует вопрос «Что лучше: накопительный счет или вклад, с точки зрения получения дохода?» Однозначно ответить на него довольно сложно – все зависит от конкретной ситуации.

Процентные ставки по счетам и вкладам на сегодняшний день, в среднем, одинаковы. Но, если в случае с вкладом, ставка, обозначенная в договоре, не может быть изменена ни в коем случае, то проценты по накопительным счетам банк может менять по своему усмотрению. Клиента, конечно, уведомят об изменениях, но оспорить их он не сможет.

Далее, начисление процентов на сумму вклада производится, исходя из его условий. Возможны следующие варианты:

- ежемесячная капитализация процентов;

- начисление дохода за все месяцы действия однократно, в момент закрытия продукта;

- ежемесячный перевод процентов на банковские счета или карты, указанные пользователем.

У накопительных счетов механизм, с одной стороны, проще: начисленные проценты капитализируются каждый месяц. Но, с другой стороны, многие банки начисляют их не на общую сумму счета, а на минимальный остаток по нему в течение месяца. Для примера – если у вас на счете было 30 000 рублей, вы сняли 20 000, а на следующий день вернули их обратно, процент в конце месяца будет начислен только на 10 000 рублей.

Зато многие банки применяют практику увеличения процентных ставок по накопительным счетам:

- с увеличением срока их использования;

- с ростом суммы на счете.

Словом, однозначно сказать, что один из продуктов будет более выгодным, чем другой, довольно сложно.

На какой банковский процент можно рассчитывать

1. Поскольку для расчета нам все же необходимо оперировать конкретной суммой, возьмем 1,4 млн руб. В вашем случае это может быть несколько 1,4 млн руб, поэтому рассчитанные нами суммы вам предстоит умножить на их количество.

2. Для расчета будем использовать топ банков входящих в ССВ АСВ по тем финансовым продуктам, которые представлены в данный момент (январь 2019 года).

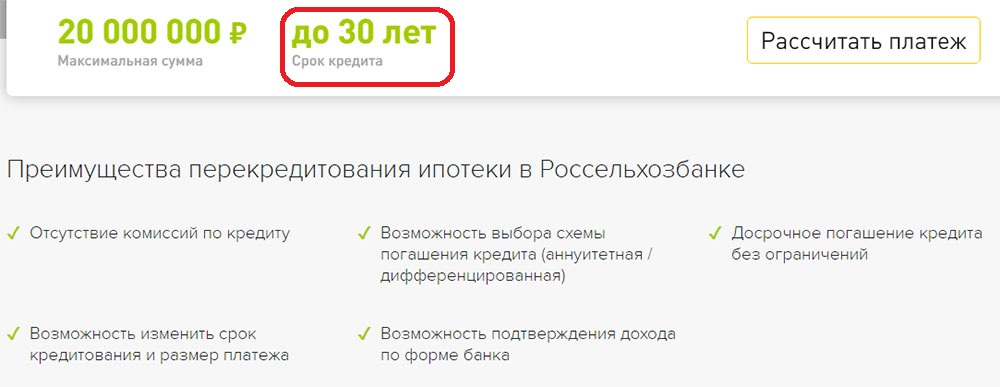

Список банков взятых для примера: Сбербанк России, ВТБ, Газпромбанк, Альфа-Банк, Россельхозбанк (бывший «Российский Сельскохозяйственный банк»).

Предложения банков при вкладе в 1,4 млн руб

| Банк | Максимальный % | Максимальная сумма дохода за 12 месяцев, руб | Ежемесячная сумма дохода (снятия), руб |

|

Сбербанк России |

7% | 98 000 | 5 031 |

|

ВТБ |

7,5% | 109 315 | 8 793 |

|

Газпромбанк |

7,0% | 101 206 | 7 319 |

|

Альфа-Банк |

6,91% | 96 740 | 7 816 |

|

Россельхозбанк |

7,15% | 75 075 | 6 040 |

Лучшие предложения по размещению средств

Определить, где лучше открыть вклад накопительный сложно, так как оценка качества услуги проводится на основании многих параметров, и зависит в том числе и от надежности финансового учреждения. Но если учесть, что основная масса клиентов желает получить максимальный доход от услуги, то выборку самых выгодных вкладов можно сделать по величине процентной ставки.

Итак, выгодные накопительные вклады в банках из ТОП-50:

Московский Индустриальный Банк, вклад «Праздничный набор»

Предлагает разместить деньги в пределах от 5 млн. до 100 млн. рублей на срок от 100 до 150 дней под 9% годовых. Выплата процентов осуществляется ежемесячно, также в распоряжении клиента есть функция капитализации процентов и возможность пополнения.

Последнее не ограничивается по сумме, однако право вносить деньги прекращается за 90 дней до окончания срока действия договора.

В депозитной линейке банка есть еще два вклада «Осенние традиции» и «Накопительный» с высокой процентной ставкой – 8% годовых.

Уральский банк реконструкции и развития, вклад «Максимальный он-лайн»

Условия этого вклада более доступные для среднестатистического человека. Минимальный размер взноса от 1 тысячи рублей, которые можно разместить на срок 180 дней под 8,4% годовых.

Но воспользоваться услугой могут только новые вкладчики банка, которые открывают депозит через систему интернет-банк. Выплата процентов ежемесячно, при желании клиент может воспользоваться капитализацией процентов. Пополнение вклада не ограничивается по срокам и суммам.

Хоум Кредит Банк, вклад «Кабинет»

Условия этого вклада следующие: минимальная сумма взноса от 1 млн. рублей, срок действия 365 дней, процентная ставка 7,9% годовых. Клиент может, как получать проценты ежемесячно, так и воспользоваться капитализацией. Этот вклад пополняемый, вносить на счет можно не менее чем 1 000 рублей и не дольше чем 30 дней после заключения договора.

За счет пополнения и капитализации процентов вкладчик может существенно ускорить процесс сбора денег. Но перед тем, как заключить договор необходимо убедиться о наличии таких возможностей, а также есть ли ограничения и какие именно в части пополнения.

Александр Бабин

Условия накопительных счетов в Барнауле

Если у вас в настоящий момент есть свободная сумма денег, то, конечно же, вы рассматриваете самые разные варианты ее сохранения и приумножения: от простого «под подушку» до всевозможных банковских услуг. Если вы выберите второе направление и начнете изучать доступные депозитные программы, то столкнетесь с необходимость выбирать между большой ставкой срочных вкладов и возможностью снимать деньги и пополнять депозит с низкой ставкой для вкладов до востребования в Барнауле. К счастью, на рынке есть варианты, который представляет собой что-то среднее: открытие накопительного вклада в Барнауле. Таким нехитрым способом вы «убьете двух зайцев»: получите неплохой процент при относительной свободе в любое время распоряжаться своими деньгами.

Проценты по накопительным вкладам в банках Барнаула

Как только возникает необходимость найти свой депозит в Барнауле, все в первую очередь начинают искать высокие ставки по накопительным депозитам. При этом действительно большие проценты больше характерны для срочных вкладов. Но их выбирают далеко не все из-за некоторых существенных ограничений:

- нельзя так быстро, в любой момент и по первому вашему требованию закрыть вклад (снять все деньги) и получить все обещанные по программе проценты: банк надо предупредить заранее, а он, в свою очередь, накажет вас за нарушение сроков вклада и раннее закрытие снижением процентной ставки;

- если вам вдруг в какой-то момент понадобятся деньги, и вы захотите снять часть вклада, то ставка тоже будет снижена, т.к. и это для такого типа депозита запрещено;

- иногда существуют ограничения на пополнение вклада (нельзя вообще или можно в установленном размере).

В итоге, открывая срочный вклад, вам надо расстаться со своими деньгами на длительный срок и вообще их никак не использовать, но и полученный в итоге доход будет существенным. Не всем это подходит, и они выбирают альтернативу: вклад до востребования. Но и это устраивает не всех, потому что ставка по ним так невелика, что пропадает всякий смысл вообще как-то использовать банк.

В такой ситуации накопительный депозит в Барнауле является чем-то средним между срочным вкладом и вкладом до востребования, и помогает решить все сопутствующие проблемы:

- проценты по накопительным вкладам в банках Барнаула обычно намного выше вкладов до востребования, и только немного ниже, чем по срочным;

- закрытие вклада в любое время, частичное снятие, пополнение: все это разрешено условиями вклада.

Таким образом, вы не столкнетесь с жесткими условиями и штрафными санкциями, и при этом сможете получить хороший доход с вашего депозита за счет высоких процентов по накопительным вкладам.

Где лучше открыть накопительный счет в Барнауле?

В 2020 году на рынке существует очень много самых разнообразных депозитных программ: вклад накопительный ВТБ, другие программы ВТБ, Сбербанка и т.п.

К выбору, где лучше открыть накопительный счет, надо подходить очень тщательно, потому что:

- условия по вкладам всегда содержать огромное количество нюансов, да и ставки иногда различаются очень сильно: в результате неправильного выбора или поверхностного изучения вы можете недополучить доход;

- государство при закрытии банка гарантирует вкладчикам компенсацию, не превышающую 1 400 000 руб., поэтому при больших суммах лучше выбирать крупные и известные банки.

Следовательно, чтобы открыть накопительный счет в Барнауле, вам надо найти и изучить большое количество информации. Сделать это максимально быстро и комфортно вам поможет специальный калькулятор вкладов на этой странице:

- Введите ваши пожелания по условиям депозита.

- Нажмите на кнопку поиска.

- Получите полный список актуальных и подходящих вариантов с полной информацией по каждому.

После этого вы сможете сделать взвешенный и обоснованный выбор, а также сразу же отправить онлайн-заявку.

Дополнительная информация по накопительным вкладам в Барнауле

|

|

Способ начисления процентов

- В конце срока. Этот способ используется чаще остальных. В договоре фигурирует ставка по депозиту, в ходе срока размещения она не меняется. Выплата процентов происходит по истечении срока.

- Капитализация. Подразумевает начисление процентов каждый месяц или квартал. Сумма начисленных процентов суммируется с денежными средствами имеющегося вклада. Процент вновь начисляется уже на повышенную сумму. Так происходит каждый месяц (или квартал). При одинаковом проценте по депозитам, с капитализацией или без нее, сумма начисленных процентов больше по вкладам с капитализацией. Банку это не выгодно, поэтому процент по депозитам с капитализацией выставляется меньше. Разница в итоге отсутствует совсем или несущественная. При пролонгации депозита на новый срок в автоматическом режиме капитализация также происходит автоматически.

Как пользоваться счетом

Пользоваться Сберегательным счетом не сложно. При наличии подключенной услуги Сбербанк Онлайн большинство операций можно совершать удаленно, через ПК или приложение для мобильных устройств

Но важно помнить, что использовать открытый счет для ведения предпринимательской деятельности запрещается

Пополнение и снятие денег

Как уже упоминалось выше, зачислять и снимать со сберсчета можно любые, так как никаких ограничений Сбербанк в этой части не установил. Пополнение вклада возможно осуществить как наличными в кассе учреждения или платежном терминале, так и путем безналичного перевода с дебетовой карты Сбербанка через банкомат или интернет-банк.

С картсчета другого банковского учреждения переслать деньги на Сберегательный счет нельзя. Деньги сначала переводят на карточку Сбербанка, а затем – на счет.

Снять денежные средства можно в одном из ближайших отделений Сбербанка, предъявив кассиру свой гражданский паспорт. Также остаток можно вывести на дебетовую карточку. Для этого можно воспользоваться банкоматом, платежным терминалом или сервисом Сбербанк Онлайн.

Вывод денег через онлайн-банкинг производится следующим образом:

- Зайти в личный кабинет, перейти в раздел платежей и переводов.

- Кликнуть по кнопке перевода между своими счетами и картами.

- Выбрать счет-списания и счет-получателя (карту).

- Ввести сумму, подтвердить операцию СМС-кодом.

Перевод может занять до одного рабочего дня. В ряде случаев операции требуют подтверждения сотрудниками, которые могут сделать это только в рабочее время, что следует учитывать, планируя свои действия.

Проведение иных операций

Операции по Сберегательному счету доступны следующие:

- Перевод с вклада на карточку Сбербанка.

- Поступление от третьих лиц.

- Пополнение со своих карт и счетов.

Если вкладчику нужно отправить деньги на счет или пластик третьего лица или получит от него платеж, то в этих случаях потребуется платежное поручение. Без него провести операцию не получится.

Так как валюта сберсчета может быть не только рубль, но и доллар США, евро, фунты стерлингов Соединенного королевства, китайские юани, гонконгские, канадские и сингапурские доллары, то и приходные и расходные операции могут в них проводиться. При необходимости банк самостоятельно конвертирует валюту по своему курсу.

Безналичные операции выполняются в любой из поддерживаемых валют, а наличные – во всех, кроме канадского, сингапурского и гонконгского доллара.

Заключение

Обе программы, предоставляемые банком, имеют ряд недостатков и преимуществ.

Поэтому необходимо ответить для себя на ряд вопросов, чтобы принять правильное решение:

- Что важнее — сохранить свои собственные средства или приумножить их при помощи получения процентов.

- Нужна ли будет оставленная сумма раньше указанного срока. Если такая ситуация возможна, стоит воспользоваться сберегательным счетом или же вторым продуктом на более лояльных условиях.

Изучая имеющиеся на рынке варианты и программы, стоит также ознакомиться с рейтингом и отзывами клиентов о банке, если они имеются. В такой ситуации можно быть уверенным, что деньги будут в сохранности весь срок действия программы.