Функции, полномочия и организационная структура фнс россии

Содержание:

- Обязанности налоговых органов

- История

- Основные ведомости о ФНС

- Какие госорганы входят

- Налоги: федеральные, региональные, местные

- Фискальные службы в других странах

- Что делать, если налоговые органы превышают свои полномочия

- Функции ФНС

- Структура налоговых органов

- Налоговое администрирование

- Обязанности должностных лиц налоговых органов

- Грузоперевозки

- Функциональные обязанности

- Реализация Концепции открытости ФОИВов

- Деятельность налоговых органов — ключевые направления

- Какие полномочия возлагаются на ФНС?

Обязанности налоговых органов

Правовой режим любого ведомства является комплексным

Если брать во внимание конкретно ФНС, то помимо представленных полномочий орган владеет определенными обязанностями. Согласно положениям специальных нормативных актов налоговые органы обязаны:

- производить свою деятельность в рамках законодательства России;

- контролировать исполнение законодательства, принятого в сфере налогов и сборов;

- вести специальный учет лиц физических и юридических;

- подчиняться в некоторых вопросах своей деятельности Министерству Финансов России;

- соблюдать в своей деятельность принцип налоговой тайны и т. д.

Следует отметить, что законодательством на органы налоговой службы могут возлагаться иные обязательства. Их исполнение является необходимой частью работы ФНС. Игнорирование ведомством своих обязательств влечет ответственность налоговых органов.

История

В 1990 году в соответствии с Постановлением Совета Министров СССР от 24 января 1990 года № 76, приказами Министерства финансов РСФСР от 6 марта 1990 года № 50л. с. и от 25 апреля 1990 года № 03/117 «О функциях государственных налоговых инспекций и их примерной структуре» в составе Министерства финансов РСФСР создана Государственная налоговая инспекция при Министерстве финансов РСФСР

В 1991 — 1998 гг. Государственная налоговая служба Российской Федерации;

В 1998 — 2004 гг. Министерство по налогам и сборам Российской Федерации (МНС России);

В 2004 — н.в Федеральная налоговая служба (ФНС России).

Основные ведомости о ФНС

На сегодняшний день Федеральная налоговая служба — это уполномоченный орган исполнительной власти в РФ, занимающийся сбором обязательных платежей. Он структурно подчиняется Министерству финансов России. Для реализации основных задач ФНС разделяется на целую систему органов, которые функционируют по всей территории РФ. Следует также отметить, что в своей работе тесно взаимодействует с иными органами исполнительной власти. Деятельность ФНС осуществляется в определенных рамках, которые устанавливаются законодательными и иными нормативными актами, регулирующих налоговые органы. Это позволяет соблюсти принцип законности и демократизма в процессе осуществления государственных задач.

Какие госорганы входят

Система налоговых органов РФ включает в себя, согласно :

- федеральный госорган исполнительной власти, уполномоченный, в соответствии с законодательством, осуществлять контроль в сфере налогообложения и уплаты страховых взносов;

- территориальные подразделения и отделы.

На основании этого Положения и практики его применения можно выделить следующие уровни иерархии в структуре налоговых органов:

- федеральный — непосредственно ФНС РФ;

- региональный — управления ФНС по субъектам РФ, межрегиональные инспекции по крупнейшим налогоплательщикам, федеральным округам, централизованной обработке данных, ценообразованию для целей налогообложения, камеральному контролю;

- местный — инспекции по районам в городах, районам, городам без районного деления, ИФНС межрайонного уровня.

В самой ФНС выделяют руководство, центральный аппарат и его структурные подразделения. Как на местах, так и в центральном аппарате также существует деление на отделы. Персонал состоит из:

- должностных лиц (начальники, инспекторы, специалисты);

- оперативного состава (сотрудники бухгалтерии, юридического отдела, кадровой службы и т. д.);

- вспомогательного состава (делопроизводители, водители, секретари и т. д.).

Налоги: федеральные, региональные, местные

В России есть три вида налогов в зависимости от уровня власти: федеральные, региональные, а также местные. Сборы первого типа установлены НК РФ, они обязательны к уплате во всех населенных пунктах, расположенных на территории страны (если законом не допускаются те или иные исключения).

К федеральным относятся следующие налоги: НДФЛ, НДС, на прибыль, на добычу полезных ископаемых, на воду, а также различного рода государственные пошлины, акцизы, сборы.

Региональные налоги, в свою очередь, устанавливаются не только НК, но также и правовыми актами, принимаемыми органами власти в субъектах РФ. Уплата таких сборов обязательна только в тех республиках, краях и областях, где соответствующие нормы приняты. Компетенции, которыми обладают органы налогового контроля одного субъекта, не распространяются на другие регионы.

При установлении сборов такого типа органы власти имеют право регулировать величину ставок, процедуры исчисления и внесения сумм долга плательщиков перед казной (в случае если в НК РФ не содержится необходимых норм). Также на уровне субъектов федерации могут определяться правила, по которым оформляются льготы и определяется величина баз для исчисления платежей.

К региональным относятся следующие налоги: транспортный, на имущество организаций, а также на игорный бизнес.

Компетенциями по работе с местными сборами, в свою очередь, обладают налоговые органы, функционирующие на уровне отдельных муниципальных образований. Сборы такого типа обязательны к уплате физлицами и юрлицами, зарегистрированных в конкретном городе, районе, поселении и т. д. Налоговые органы, работающие в отдельном населенном пункте (или МО) не имеют полномочий контролировать процесс исчисления и уплаты сборов в других муниципалитетах. Ввод в действие отдельных видов отчислений в казну может осуществляться как на уровне НК РФ, так и в ходе законодательных процессов, осуществляемых локально.

Местных налогов в России сравнительно немного. Их всего два. Это налог на имущество физлиц, а также на землю.

Стоит отменить важнейшую особенность российской налоговой системы. Многие юристы называют ее основным признаком жесткую централизацию. Все дело в том, что вне зависимости от уровня, на котором функционируют налоговые органы, все типы сборов устанавливаются (равно как и отменяются) исключительно посредством внесения поправок в НК РФ. Ни один субъект федерации, равно как и муниципалитет, не наделен правом устанавливать свои, не имеющие соответствия в НК, налоги.

Фискальные службы в других странах

В настоящее время в мире существует несколько моделей налогообложения. Условной их можно разделить на четыре группы:

- Англосаксонская. Она ориентирована на прямое налогообложение и основное бремя несут граждане. Подобная система работает в Англии, Канаде, Австралии.

- Континентальная. Она основана на косвенных налогах. Главным из них обычно является НДС. Подобная система работает во Франции, Бельгии, Голландии, странах Скандинавии.

- Латиноамериканская. Она характерна для экономик со значительным уровнем инфляции. Им приходится постоянно маневрировать, чтобы уменьшить этот процесс. Подобная система действует в странах Южной и Латинской Америки.

- Смешанная. Бюджет в ней формируется за счет налоговых и неналоговых поступлений, причем их соотношение может колебаться. К странам с такой системой относится США, Россия, Италия.

В США сбором налогов занимается Налоговое управление, которое является специальным органом при правительстве. Ведомство считается одной из наиболее эффективных фискальных служб в мире. Поэтому в США очень хорошо платят налоги. Нарушителей ожидают огромные штрафы или тюремное заключение. В 2019 году расходы Налогового управления США составляли 19 центов на каждые 100 собранных долларов.

Налоговая служба США считается одной из самых эффективных в мире.

В Германии очень сложная система налогообложения. В стране есть как федеральные, так и местные налоги. Их сбором занимается Фискальное управление.

В Великобритании наполнением бюджета занимается Налоговая служба, образованная в 2005 году. Она взимает не только сборы и акцизы, но и таможенные пошлины. Налогами облагается любая прибыль, полученная на территории страны, независимо от места проживания лица или юрисдикции компании.

В Китае налоги собирает Главное налоговое управление, которое имеет многочисленные местные подразделения. Оно подчиняется Министерству финансов страны.

Что делать, если налоговые органы превышают свои полномочия

Если при проведении проверки и иной профессиональной деятельности инспектор нарушает границы закона, то предприниматель или представители компании могут защитить свои права. С нарушениями закона необходимо бороться – помочь в этом сможет грамотная юридическая консультация.

Действия и решения, выходящие за рамки закона, могут быть обжалованы в вышестоящей инстанции или в суде. Шансы выиграть дело намного выше, если воспользоваться юридической помощью. Своевременное обращение к юристу – основной фактор успешного завершения дела.

Незаконные действия фиксируются в процессе проверки, поэтому рекомендуется вызывать юриста перед ее началом. Налоговые инспекторы, работающие под контролем адвоката, будут вести себя осмотрительнее.

Приступить к проверке инспекторы могут только после предъявления постановления и служебных удостоверений (ст. 91 НК РФ). Предъявление только удостоверений не является основанием для проведения проверки.

В постановлении о проведении проверки должна быть указана ее цель и обозначен круг вопросов, подлежащих контролю. Если проверка назначена по НДС, то проверяющие не имеют права требовать доступа к документам, не связанным с этим налогом.

Инспекторы не могут проводить осмотр помещений, которые не имеют отношения к хозяйственной деятельности налогоплательщика. А выемка документов производится только в присутствии незаинтересованных понятых.

Инструкция “Как вести себя при обыске” от наших адвокатов

Доказательства, которые инспекторы в ходе проверки получили с нарушением норм, не могут быть представлены в суде. Чем больше процедурных ошибок допустит инспектор во время проверки, тем выше будут шансы опровергнуть ее результаты. Присутствие юриста во время работы инспекторов поможет грамотно зафиксировать допущенные нарушения.

Если проверка уже прошла, но налогоплательщик считает, что были допущены нарушения, то ему следует:

- записать должности и фамилии инспекторов, проводивших проверку;

- потребовать предоставить копию постановления;

- требовать письменных пояснений по всем проводимым мероприятиям.

Далее предпринимателю потребуются услуги адвоката. Необходимо составить жалобу с подробным перечислением всех нарушений и требованием пересмотра решения. Жалоба направляется в вышестоящий налоговый орган. Если будет получен отказ, то составляется исковое заявление в суд.

Главным аргументом в противодействии превышению служебных полномочий налоговыми органами является подготовленность и осведомленность. Необходимо знать правила проведения проверок и ознакомить с ними своих сотрудников. Желательно иметь под рукой номер адвоката, к которому можно обратиться за юридической помощью.

Функции ФНС

Внимание! В широком смысле главная задача

федеральной налоговой службы – контроль за исполнением физическими и юридическими лицами статей

налогового кодекса – уплатой всех необходимых налогов, сборов, страховых взносов.

Конкретные функции:

- Надзор за своевременной, полноразмерной,

верной оплаты всех налогов. - Проверки (внеплановые и плановые) частных и государственных корпораций, физических лиц с

целью контроля выполнения трудового и налогового законодательства. - Консультирование населения по вопросам уплаты налогов.

- Контроль использование электронных налоговых устройств, касс.

- Контроль исполнения законодательства в табачной промышленности.

- Изучение в пределах своей компетенции валютных операций.

- Предоставление необходимой информации в процедурах оформления банкротства.

- Выдача разрешений и надзор иностранных юридических лиц, осуществляющих свою деятельность на

территории Российской Федерации. Регистрация граждан России в статусе индивидуальных

предпринимателей. - Выдача свидетельств о присвоении ИНН. Ведение работы по предупреждению и пресечению случаев

коррупции. - Сотрудничество с иностранными налоговыми ведомствами, другими зарубежными организациями.

- Ведение статистики, подготовка аналитических отчётов для органов государственной власти.

- Контроль за проведением лотерей, уплаты налога с выигрыша.

- Надзорные функции в пределах своих полномочий за организаторами азартных игр в специальных

игорных зонах РФ.

Структура налоговых органов

Учитывая тот факт, что налоговые органы — это ведомства исполнительной власти, их система основывается на принципах иерархичного подчинения. Основной всей структуры является Министерство Финансов. Оно есть основным органом в сфере контроля и координации хода финансовых средств внутри государства. В структуре министерства существует множество различных ведомств, каждое из которых занимается собственными функциональными направлениями. В свою очередь, налоговая сфера является компетенцией Федеральной налоговой службы и подразделений, непосредственно относящихся к ней. В своей работе ФНС является самостоятельным ведомством, частичная координация работы которого производится Минфином.

Налоговое администрирование

Налоговое администрирование – это процесс управления налоговым производством, реализуемый налоговыми и иными органами (налоговыми администрациями), обладающими определенными властными полномочиями в отношении налогоплательщиков и плательщиков сборов.

Предмет налогового администрирования — налоговое производство.

Объект налогового администрирования — процесс управления налоговым производством.

Субъекты налогового администрирования — налоговые и иные органы (налоговые администрации).

Налоговые администрации — это государственные налоговые и иные органы, которым на законодательной основе предоставлены определенные властные (административные) полномочия в отношении налогоплательщиков и плательщиков сборов.

-

- с органами местного самоуправления;

- с государственными внебюджетными фондами

Обязанности должностных лиц налоговых органов

Полномочия налоговых органов конкретизированы по кругу их должностных лиц.

В ст. 8 Закона РФ «О налоговых органах РФ» перечислены следующие права, реализация которых возможна только начальниками налоговых органов и их заместителями:

- взыскивать недоимки по налогам и пени;

- возбуждать ходатайства о запрещении в установленном порядке занятий индивидуальной трудовой деятельностью;

- предъявлять иски в суде общей юрисдикции и арбитражном суде;

- налагать административные штрафы;

- создавать налоговые посты.

Остальные полномочия налоговых органов могут реализовываться их должностными лицами, т.е. сотрудниками налоговых органов, которым в соответствии с квалификацией, стажем работы и занимаемой должностью присваиваются классные чины. Должностные лица налоговых органов имеют специальные звания и занимают должности не ниже должности налогового инспектора.

Реализация некоторых полномочий должностных лиц налоговых органов возможна только при наличии согласия (санкции) начальника налогового органа или его заместителя. Например, налоговым законодательством устанавливаются особые процедуры доступа должностных лиц налоговых органов на территорию или в помещение налогоплательщика для проведения налоговой проверки. Согласно п. 1 ст. 91 НК РФ основанием доступа должностных лиц является постановление (решение) налогового органа о проведении выездной налоговой проверки, следовательно, право на вхождение в помещение налогоплательщика имеют те должностные лица налоговых органов, которые указаны в постановлении о проведении налоговой проверки.

Обязанности налоговых органов, так же как и права, конкретизированы по кругу их должностных лиц. В соответствии с принципом разделения полномочий должностные лица налоговых органов обязаны:

- действовать в строгом соответствии с Налоговым кодексом РФ и иными федеральными законами;

- реализовывать в пределах своей компетенции права и обязанности налоговых органов;

- корректно и внимательно относиться к налогоплательщикам, их представителям и иным участникам налоговых правоотношений, не унижать их честь и достоинство.

Обязанности налоговых органов имеют два аспекта:

- корреспонденция (соотношение) с правами налогоплательщиков и налоговых агентов;

- обеспечение фискальных интересов государства.

Поскольку перечень прав налогоплательщиков и налоговых агентов не является исчерпывающим, на налоговые органы могут быть возложены другие обязанности, предусмотренные Налоговым кодексом РФ и иными федеральными законами.

Налоговым кодексом РФ дан общий перечень обязанностей должностных лиц налоговых органов как государственных служащих. Конкретизируются обязанности должностных лиц налоговых органов некоторыми статьями Налогового кодекса РФ, а также иными федеральными законами. Например, ст. 92 и 94 НК РФ устанавливают обязанность должностного лица налогового органа при производстве осмотра или выемки документов составлять протокол; согласно ст. 104 НК РФ до обращения в суд налоговый орган обязан предложить налогоплательщику добровольно уплатить соответствующую сумму налоговой санкции. На основании Федерального закона «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт» от 22 мая 2003 г. № 54-ФЗ налоговые органы обязаны:

- осуществляют контроль за соблюдением организациями и индивидуальными предпринимателями требований настоящего Федерального закона;

- осуществляют контроль за полнотой учета выручки в организациях и у индивидуальных предпринимателей;

- проверяют документы, связанные с применением организациями и индивидуальными предпринимателями контрольно-кассовой техники, получают необходимые объяснения, справки и сведения по вопросам, возникающим при проведении проверок;

- проводят проверки выдачи организациями и индивидуальными предпринимателями кассовых чеков;

Налоговым кодексом РФ установлена презумпция правомерности действий и актов (как нормативного, так и индивидуального содержания) налоговых органов, вытекающая из положения о том, что подача жалобы в вышестоящий налоговый орган (вышестоящему должностному лицу) не приостанавливает исполнения обжалуемого акта или действия.

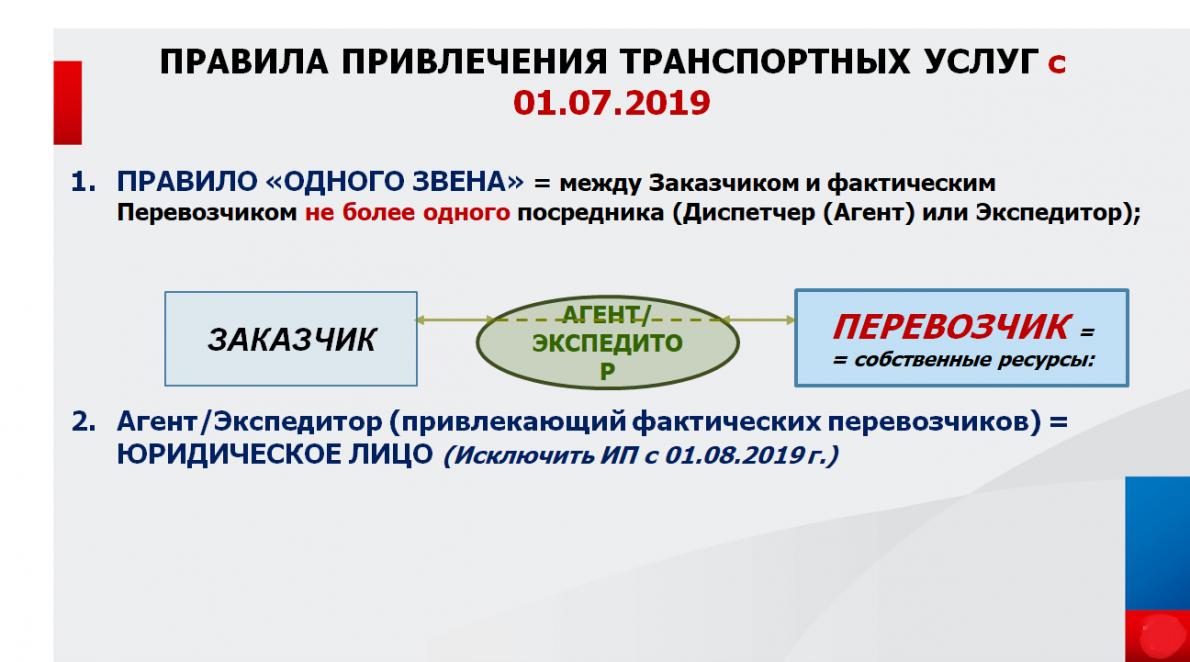

Грузоперевозки

Обеление отрасли АПК невозможно без обеления рынка грузоперевозок. Можно сказать, что практически все участники рынка АПК прибегают к услугам перевозчиков. Рынок АПК перестраивается, а перевозчики до сих пор несут налоговые риски для других участников рынка, сетуют налоговики.

В связи с этим, разработана Хартия участников рынка перевозок грузовым автомобильным транспортом — совместная политика по противодействию незаконным действиям на рынке транспортных услуг.

Компании, подписавшие Хартию, принимают для себя следующие правила ведения бизнеса:

- не получают конкурентное преимущество за счет неуплаты налоговых платежей;

- не получают конкурентное преимущество и не извлекают необоснованную налоговую выгоду за счет использования схем дробления бизнеса;

- не получают конкурентное преимущество за счет привлечения персонала/сотрудников без оформления трудовых или гражданско-правовых отношений;

- не получают конкурентное преимущество за счет нарушений требований устава автомобильного транспорта и правил перевозок грузовым автомобильным транспортом;

- являясь владельцами транспортных средств, имеющих разрешённую максимальную массу свыше 12 тонн, зарегистрированы в СВП «ПЛАТОН» и вносят плату в счет возмещения вреда, причиняемого автомобильным дорогам общего пользования федерального значения;

- не допускают искажений сведений в товаросопроводительных (транспортных) документах и строго соблюдают требования к заполнению достоверных сведений о фактическом грузоотправителе и перевозчике.

При этом должны соблюдаться определенные правила:

1. Перевозку осуществляют собственными силами (силами водителей, находящихся в трудовых или гражданско-правовых отношениях с перевозчиком) и средствами (транспортными средствами, находящимися в законном владении перевозчика).

2. При организации перевозок через агентов/экспедиторов (организаторов перевозки):

— организатор перевозки стремится привлекать к исполнению перевозки третьих лиц, являющихся фактическими исполнителями работ/услуг, для чего обладающими всеми необходимыми ресурсами;

— организаторы перевозки, при осуществлении деятельности в интересах другого лица на основе договоров транспортной экспедиции, определяют свой доход в виде вознаграждения при исполнении данных договоров, отражая операции по привлечению третьих лиц — фактических перевозчиков и иных фактических исполнителей работ/услуг, в отчетности, бухгалтерском и налоговом учете как посредническую (агентскую) деятельность.

Функциональные обязанности

В ведение органа входят следующие компетенции по контролю/надзору за:

- выполнением законодательства;

- внесением в бюджеты разных уровней налогов и сборов, иных платежей в установленные сроки;

- оборотами этилового спирта, табака и прочей подобной продукции;

- выполнением валютного законодательства.

Федеральная служба производит регистрацию юридических и физ. лиц, фермерских хозяйств в едином государственном реестре.

Рис. 2. Расширенная коллегия

Миссия ФНС – квалифицированное выполнение заданных функций. Цели:

- создание условий для эффективного ведения бизнеса;

- защита прав налогоплательщиков;

- образование финансовой базы для поддержания деятельности государства.

Интересно. 1998 год стал началом кампании по прикреплению идентификационных номеров налогоплательщиков (ИНН) физическим лицам.

Реализация Концепции открытости ФОИВов

^

Ведомственный план ФНС России по реализации Концепции открытости федеральных органов исполнительной власти на 2021 годdoc (218 КБ)

Загрузить

Приложение к Ведомственному плану ФНС России по реализации Концепции открытости федеральных органов исполнительной власти на 2021 годpptx (1 834 КБ)

Загрузить

Проект Ведомственного плана ФНС России по реализации Концепции открытости федеральных органов исполнительной власти на 2021 год

ФНС России в соответствии с Методикой мониторинга и оценки открытости федеральных органов исполнительной власти, утвержденной протоколом заочного голосования Правительственной комиссии по координации деятельности открытого правительства от 26.12.2013 № АМ-П36-89пр, подготовила проект Ведомственного плана ФНС России по реализации Концепции открытости федеральных органов исполнительной власти на 2021 год и размещает проект Ведомственного плана для сбора замечаний и предложений по его доработке.

Просьба направлять замечания и предложения в срок до 19.02.2021 на адрес электронной почты o.i.rodina@nalog.rudoc (228 КБ)

Загрузить

Отчет об итогах реализации ведомственного плана Федеральной налоговой службы по реализации Концепции открытости федеральных органов исполнительной власти в 2020 годуdocx (42 КБ)

Загрузить

Отчет об итогах реализации ведомственного плана Федеральной налоговой службы по реализации Концепции открытости федеральных органов исполнительной власти в 2019 годуdocx (41 КБ)

Загрузить

Ведомственный план ФНС России по реализации Концепции открытости федеральных органов исполнительной власти на 2020 годdoc (216 КБ)

Загрузить

Проект Ведомственного плана ФНС России по реализации Концепции открытости федеральных органов исполнительной власти на 2020 год

ФНС России в соответствии с Методикой мониторинга и оценки открытости федеральных органов исполнительной власти, утвержденной протоколом заочного голосования Правительственной комиссии по координации деятельности открытого правительства от 26.12.2013 № АМ-П36-89пр, подготовила проект Ведомственного плана ФНС России по реализации Концепции открытости федеральных органов исполнительной власти на 2020 год и размещает проект Ведомственного плана для сбора замечаний и предложений по его доработке.

Просьба направлять замечания и предложения в срок до 15.11.2019 на адрес электронной почты o.i.rodina@nalog.ru

pdf (212 КБ)

Загрузить

Ведомственный план мероприятий ФНС России в области открытых данных в 2019 — 2020 годахdoc (64 КБ кб)

Загрузить

График раскрытия приоритетных социально-значимых наборов данных ФНС России по реализации мероприятий в области открытых данных на 2019-2020 годыdoc (64 КБ кб)

Загрузить

Ведомственный план ФНС России по реализации Концепции открытости федеральных органов исполнительной власти на 2019 год (Приложение к Плану)

doc (217 КБ кб)

Загрузить

Деятельность налоговых органов — ключевые направления

Любой государственный орган создается для достижения каких-либо целей. Это впоследствии становится ключевым фактором, на основе которого происходит формирование направлений деятельности всех без исключения ведомств. Федеральная налоговая служба в данном случае не является исключением из правил. Она имеет ряд взаимосвязанных задач, осуществление которых есть первостепенной целью. На сегодняшний день выделяют несколько основных направлений деятельности ФНС.

- Прежде всего, налоговая служба осуществляет контроль исполнения законодательства в сфере взыскания налогов и сборов. По сути, орган является ключевым исполнителем принудительного сбора обязательных платежей.

- Еще одним важным направлением деятельности ФНС является разработка и приведение в действие политики, обеспечивающей оперативное и эффективное поступление средств в бюджет государства.

- Третьей главной целью органа можно назвать финансовый контроль, осуществляемый в пределах его компетенции.

Таким образом, деятельность органов налоговой службы является целенаправленной и нормативно обусловленной. Функции ФНС актуальные и, что самое главное, вполне реальны при учете нынешнего положения дел в Российской Федерации. Для их реализации орган наделяется рядом исключительных полномочий, аналогов которым нет в других государственных ведомствах.

Какие полномочия возлагаются на ФНС?

Представленные ранее нормативные акты дают возможность проанализировать не только но также исключительные возможности, которыми владеют налоговые органы. Это позволяет максимально полно разобраться во всех без исключения аспектах работы государственного ведомства. Следует отметить тот факт, что ФНС осуществляются следующие полномочия, а именно:

- надзор и контроль в сфере обязательных налогов и сборов;

- регистрация в налоговом органе лиц физических, как индивидуальных предпринимателей;

- регистрация юридических лиц;

- учет всех без исключения налогоплательщиков;

- создание специальные информационных систем для автоматизации и облегчения учета;

- информирование налогоплательщиков о существующих и нововведенных налогах и сборах;

- взыскание обязательных официальных платежей;

- периодические проверки деятельности лиц юридических, физических и субъектов хозяйственной деятельности;

- создание специальных расчетных форм по налогам и сборам и т. д.

Органы ФНС также могут требовать необходимые для проведения каких-либо надзорных мероприятий документы, сведения, а также производить разъяснение субъектам своей деятельности их прав, обязанностей и т. п.