Структурные подразделения уфнс россии

Содержание:

- Попытки реформирования структуры

- Из чего состоит ФНС

- Как лучше выбрать систему налогообложения

- Полномочия налоговой инспекции

- Какие госорганы входят

- Налоговая администрация: цели и задачи деятельности

- Что делать, если налоговые органы превышают свои полномочия

- Налоговое администрирование

- Основные ведомости о ФНС

- Структура налоговых органов

- Начальник управления – Засько Валерий Николаевич

- Общая информация

- Структура

- Деятельность налоговых органов — ключевые направления

- Сайт ФНС

- Какие госорганы входят

- Информация о среднемесячной заработной плате руководителей, их заместителей и главных бухгалтеров учреждений, находящихся в ведении ФНС России

- Межрегиональные инспекции

- Структура налоговых органов

- Фискальные службы в других странах

Попытки реформирования структуры

У реформирования структуры ФНС РФ есть интересная особенность. Речь идет о создании межрайонных и межрегиональных формирований. В отличие от инспекций традиционного плана, реализующих контроль исключительно по территориальной принадлежности каждого из налогоплательщиков, они организуют собственную деятельность, исходя из отраслевой принадлежности и категории налогоплательщика.

Стоит заметить, что межрегиональные инспекции по округам федерального значения занимают промежуточную позицию между Федеральной налоговой службой, а также ее территориальными управлениями.

Из чего состоит ФНС

В структуру налоговой системы РФ входят несколько компонентов:

- руководство службы;

- подразделения центрального аппарата ведомства;

- региональные отделения ФНС.

К региональным подразделениям службы относятся управления ФНС по субъектам РФ, в состав которых входят инспекции Федеральной налоговой службы районного или городского уровня.

Кроме того, в структуру ведомства входят многочисленные межрегиональные инспекции, которые работают с крупнейшими налогоплательщиками в разных регионах и областях. Так, например, отдельные налоговые инспекции действуют по нефтедобывающим предприятиям, газовщикам, банкам, металлургическим компаниям.

Российская налоговая служба имеет свою форму и знаки отличия.

Центральный аппарат службы состоит из отдельных управлений, каждое из которых занимается тем или иным направлением работы.

Персонал ФНС можно разделить на несколько категорий:

- Должностные лица (инспекторы, специалисты, начальники отделов).

- Оперативный состав (сотрудники юридических отделов, бухгалтера, кадровики).

- Вспомогательный состав (охранники, водители, делопроизводители).

Сотрудникам ФНС присваивают классные чины 1, 2 и 3 класса. У службы есть собственная форменная одежда, знаки отличия и погоны. Также существует несколько ведомственных наград ФНС. Чаще всего отличившимся сотрудникам вручают медали «За безупречную службу» и «За заслуги».

Как лучше выбрать систему налогообложения

- ОСНО.

Данный режим имеет самую высокую налоговую нагрузку:

|

Налог |

ООО |

ИП |

|

Налог на прибыль |

20% |

– |

|

НДФЛ |

– |

13% |

|

НДС |

10 или 20% от суммы наценки в зависимости от вида товаров |

|

|

Акцизы |

Ставка зависит от вида продукции |

|

|

Налог на имущество |

Ставка устанавливается региональными властями |

|

|

НДПИ |

Ставка зависит от вида ископаемых |

|

|

Транспортный налог |

Ставка устанавливается региональными властями и зависит от мощности ТС |

|

|

Водный налог |

Ставка зависит от вида водного объекта |

Если ваш бизнес только начинает развиваться, советуем обратить внимание на спецрежимы. Рассмотрим основные УСНО и ЕНВД:

- УСНО

Налогоплательщику прежде всего следует определиться с видом объекта налогообложения. При УСНО их 2:

- Доходы, с которых в бюджет уплачивается 6%.

- Разница между доходами и расходами, с которой следует перечислить государству 15%.

|

Плюсы |

Минусы |

||

|

Доходы (6%) |

Доходы минус расходы (15%) |

Доходы (6%) |

Доходы минус расходы (15%) |

|

Единый налог заменяет налог на прибыль (НДФЛ для ИП), НДС, налог на имущество (за исключением налога, исчисляемого с кадастровой стоимости недвижимости) |

Закрытый перечень расходов, на которые можно уменьшить полученные за год доходы |

||

|

В ФНС подается одна декларация по итогам года |

При убытке уплачивается минимальный налог в размере 1% от величины доходов |

||

|

Бухучет ведется в упрощенном варианте |

|||

|

Сумму налога можно уменьшить на сумму перечисленных страхвзносов |

Недоступно открытие филиалов |

Чтобы решить какой вид УСН выбрать, нужно изучить величину документально подтвержденных расходов. Если она составляет не менее 60% от суммы доходов, то выгоднее УСН 15%, если менее, то лучше выбрать УСН 6%.

Нюансы применения УСН см. в разделе «УСН».

- ЕНВД (с 01.01.2021 данный режим отменен).

Для применения ЕНВД величину предполагаемого дохода устанавливает государство. При ЕНВД не платится налог на прибыль, НДС, налог на имущество, за исключением установленных законом случаев.

О плюсах и минусах применения ЕНВД читайте здесь.

Практические рекомендации по выбору оптимальной системы налогообложения для организаций и индивидуальных предпринимателей дают эксперты КонсультантПлюс. Получите бесплатный доступ и переходите в Готовые решения по указанным ссылкам.

Полномочия налоговой инспекции

Налоговая инспекция осуществляет следующие полномочия:

-

государственная регистрация юридических лиц, физических лиц в качестве индивидуальных предпринимателей и крестьянских (фермерских) хозяйств;

-

контроль и надзор за соблюдением законодательства Российской Федерации о налогах и сборах, а также принятых в соответствии с ним нормативных правовых актов, правильностью исчисления, полнотой и своевременностью внесения налогов и сборов;

-

контроль и надзор в случаях, предусмотренных законодательством Российской Федерации, за правильностью исчисления, полнотой и своевременностью внесения в соответствующий бюджет иных обязательных платежей, представлением деклараций, осуществлением валютных операций резидентами и нерезидентами;

-

проверка деятельности юридических лиц, физических лиц, крестьянских (фермерских) хозяйств в установленной сфере деятельности.

-

бесплатное информирование (в том числе в письменной форме) налогоплательщиков о:

— о действующих налогах и сборах, законодательстве о налогах и сборах и принятых в соответствии с ним нормативных правовых актов;

— порядке исчисления и уплаты налогов и сборов;

— правах и обязанностях налогоплательщиков;

— полномочиях налоговых органов и их должностных лиц;

-

предоставление формы налоговой отчетности и разъяснений по порядку их заполнения;

-

учет всех налогоплательщиков, ведение Единого государственного реестра юридических лиц, Единого государственного реестра индивидуальных предпринимателей и Единого государственного реестра налогоплательщиков;

-

принятие в установленном законодательством Российской Федерации порядке решения об изменении сроков уплаты налогов, сборов и пеней;

-

возврат или зачет излишне уплаченных или излишне взысканных сумм налогов и сборов, а также разрабатывает формы и порядок заполнения расчетов по налогам, формы налоговых деклараций и иные документы в случаях, установленных законодательством России, и направляет их для утверждения в Министерство финансов;

-

утверждение формы налогового уведомления, форму требования об уплате налога, формы заявления, уведомления и свидетельства о постановке на учет в налоговом органе.

Какие госорганы входят

Система налоговых органов РФ включает в себя, согласно :

- федеральный госорган исполнительной власти, уполномоченный, в соответствии с законодательством, осуществлять контроль в сфере налогообложения и уплаты страховых взносов;

- территориальные подразделения и отделы.

На основании этого Положения и практики его применения можно выделить следующие уровни иерархии в структуре налоговых органов:

- федеральный — непосредственно ФНС РФ;

- региональный — управления ФНС по субъектам РФ, межрегиональные инспекции по крупнейшим налогоплательщикам, федеральным округам, централизованной обработке данных, ценообразованию для целей налогообложения, камеральному контролю;

- местный — инспекции по районам в городах, районам, городам без районного деления, ИФНС межрайонного уровня.

В самой ФНС выделяют руководство, центральный аппарат и его структурные подразделения. Как на местах, так и в центральном аппарате также существует деление на отделы. Персонал состоит из:

- должностных лиц (начальники, инспекторы, специалисты);

- оперативного состава (сотрудники бухгалтерии, юридического отдела, кадровой службы и т. д.);

- вспомогательного состава (делопроизводители, водители, секретари и т. д.).

Налоговая администрация: цели и задачи деятельности

Налоговое администрирование заключается в реализации комплекса мер по непосредственному управлению созданной налоговой системой. Налоговое администрирование включает решение задач по обеспечению состояния правопорядка в налоговой сфере, контролю за соблюдением налогового законодательства налогоплательщиками, а также по профилактике, выявлению, раскрытию, расследованию фактов противоправного поведения налогоплательщика и осуществлению мер по возмещению ущерба, нанесенного государству в подобных случаях. Решение каждой из поставленных задач делегируется соответствующим специализированным организационным звеньям налоговой администрации.

Государственная (национальная) налоговая администрация – это совокупность государственных структур исполнительной власти, созданных или соответствующим образом специализированных для обеспечения налоговой безопасности государства и поддержания правопорядка в налоговой сфере путем осуществления мероприятий государственного налогового администрирования, реализуемых с целью защиты механизма налогообложения.

Налоговая администрация – это институт государственного управления в сфере налоговых правоотношений, целью деятельности которого является реализация государственной функции по достижению и поддержанию состояния налоговой безопасности и правопорядка в налоговой сфере.

Понятие «государственная налоговая администрация» может быть тождественно понятию «налоговая администрация» в том случае, если речь не идет о системе негосударственного управления в сфере налогообложения или системе налогового администрирования на международном уровне.

Функционирование системы государственной налоговой администрации предполагает решение задач по контролю за соблюдением налогового законодательства налогоплательщиками, а также профилактики, выявления, раскрытия, расследования фактов противоправного поведения налогоплательщика и осуществления мер по возмещению ущерба государству в подобных случаях. Решение каждой из поставленных задач делегируется соответствующим специализированным организационным звеньям налоговой администрации.

На систему государственной налоговой администрации возлагается выполнение двух генеральных функций в налоговой сфере: контрольной и правоохранной.

В результате контрольной деятельности системы налоговой администрации происходит выявление фактов нестандартного, отклоняющегося поведения налоговых субъектов

Следует обратить внимание, что результаты носят сугубо констатационный характер. С содержательной точки зрения по ее результатам контрольной деятельности можно лишь сделать вывод о том, были ли выявлены факты нестандартного поведения налогового субъекта

Оценка характера, установление причин и последствий такого поведения в задачи контрольной деятельности не входят. Ответы на эти вопросы получают в ходе следственной деятельности системы налоговой администрации.

Правоохранная деятельность системы налоговой администрации заключается во всестороннем анализе имеющейся в ее распоряжении информации, указывающей на возможное проблемное поведение налогового субъекта, и принятии адекватных мер по пресечению противоправного поведения.

Что делать, если налоговые органы превышают свои полномочия

Если при проведении проверки и иной профессиональной деятельности инспектор нарушает границы закона, то предприниматель или представители компании могут защитить свои права. С нарушениями закона необходимо бороться – помочь в этом сможет грамотная юридическая консультация.

Действия и решения, выходящие за рамки закона, могут быть обжалованы в вышестоящей инстанции или в суде. Шансы выиграть дело намного выше, если воспользоваться юридической помощью. Своевременное обращение к юристу – основной фактор успешного завершения дела.

Незаконные действия фиксируются в процессе проверки, поэтому рекомендуется вызывать юриста перед ее началом. Налоговые инспекторы, работающие под контролем адвоката, будут вести себя осмотрительнее.

Приступить к проверке инспекторы могут только после предъявления постановления и служебных удостоверений (ст. 91 НК РФ). Предъявление только удостоверений не является основанием для проведения проверки.

В постановлении о проведении проверки должна быть указана ее цель и обозначен круг вопросов, подлежащих контролю. Если проверка назначена по НДС, то проверяющие не имеют права требовать доступа к документам, не связанным с этим налогом.

Инспекторы не могут проводить осмотр помещений, которые не имеют отношения к хозяйственной деятельности налогоплательщика. А выемка документов производится только в присутствии незаинтересованных понятых.

Инструкция “Как вести себя при обыске” от наших адвокатов

Доказательства, которые инспекторы в ходе проверки получили с нарушением норм, не могут быть представлены в суде. Чем больше процедурных ошибок допустит инспектор во время проверки, тем выше будут шансы опровергнуть ее результаты. Присутствие юриста во время работы инспекторов поможет грамотно зафиксировать допущенные нарушения.

Если проверка уже прошла, но налогоплательщик считает, что были допущены нарушения, то ему следует:

- записать должности и фамилии инспекторов, проводивших проверку;

- потребовать предоставить копию постановления;

- требовать письменных пояснений по всем проводимым мероприятиям.

Далее предпринимателю потребуются услуги адвоката. Необходимо составить жалобу с подробным перечислением всех нарушений и требованием пересмотра решения. Жалоба направляется в вышестоящий налоговый орган. Если будет получен отказ, то составляется исковое заявление в суд.

Главным аргументом в противодействии превышению служебных полномочий налоговыми органами является подготовленность и осведомленность. Необходимо знать правила проведения проверок и ознакомить с ними своих сотрудников. Желательно иметь под рукой номер адвоката, к которому можно обратиться за юридической помощью.

Налоговое администрирование

Налоговое администрирование – это процесс управления налоговым производством, реализуемый налоговыми и иными органами (налоговыми администрациями), обладающими определенными властными полномочиями в отношении налогоплательщиков и плательщиков сборов.

Предмет налогового администрирования — налоговое производство.

Объект налогового администрирования — процесс управления налоговым производством.

Субъекты налогового администрирования — налоговые и иные органы (налоговые администрации).

Налоговые администрации — это государственные налоговые и иные органы, которым на законодательной основе предоставлены определенные властные (административные) полномочия в отношении налогоплательщиков и плательщиков сборов.

-

- с органами местного самоуправления;

- с государственными внебюджетными фондами

Основные ведомости о ФНС

На сегодняшний день Федеральная налоговая служба — это уполномоченный орган исполнительной власти в РФ, занимающийся сбором обязательных платежей. Он структурно подчиняется Министерству финансов России. Для реализации основных задач ФНС разделяется на целую систему органов, которые функционируют по всей территории РФ. Следует также отметить, что в своей работе тесно взаимодействует с иными органами исполнительной власти. Деятельность ФНС осуществляется в определенных рамках, которые устанавливаются законодательными и иными нормативными актами, регулирующих налоговые органы. Это позволяет соблюсти принцип законности и демократизма в процессе осуществления государственных задач.

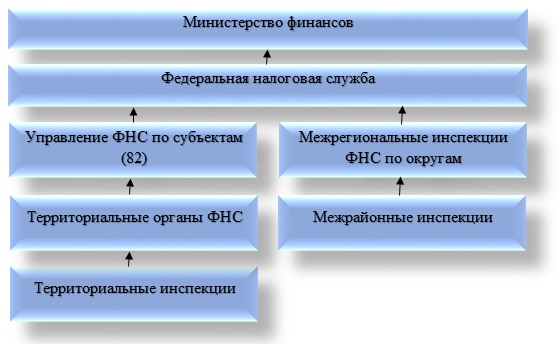

Структура налоговых органов

Учитывая тот факт, что налоговые органы — это ведомства исполнительной власти, их система основывается на принципах иерархичного подчинения. Основной всей структуры является Министерство Финансов. Оно есть основным органом в сфере контроля и координации хода финансовых средств внутри государства. В структуре министерства существует множество различных ведомств, каждое из которых занимается собственными функциональными направлениями. В свою очередь, налоговая сфера является компетенцией Федеральной налоговой службы и подразделений, непосредственно относящихся к ней. В своей работе ФНС является самостоятельным ведомством, частичная координация работы которого производится Минфином.

Начальник управления – Засько Валерий Николаевич

Образование: Высшее. Кандидат экономических наук.

Окончил:

Донской государственный университет по специальности «Экономика и управление в отраслях агропромышленного комплекса».

Основные задачи Управления

- Мониторинг, анализ и прогнозирование администрируемых Службой доходов бюджетной системы Российской Федерации.

- Разработка и утверждение Методики прогнозирования поступлений доходов, администрируемых ФНС России, и страховых взносов на обязательное социальное страхование, администрируемых ФНС России, зачисляемых в государственные внебюджетные фонды.

- Организация взаимодействия территориальных налоговых органов с региональными органами государственной власти и органами местного самоуправления в части предоставления информации о налоговой базе и структуре начислений по налогам и сборам, формирующим доходы региональных и местных бюджетов.

- Системный анализ поступлений администрируемых Службой доходов, изменения налоговой базы и их соответствия основным показателям социально-экономического развития Российской Федерации и ее субъектов. Координация работ по оценке резервов и выработке мер по мобилизации дополнительных доходов в бюджетную систему Российской Федерации.

- Координация деятельности Службы по формированию и выпуску форм статистической налоговой отчетности.

- Координация работы Службы по реализации государственной программы Российской Федерации «Управление государственными финансами и регулирование финансовых рынков».

- Организация работы с программными документами Президента Российской Федерации, Правительства Российской Федерации, нормативными правовыми актами Министерства финансов Российской Федерации по реализации поставленных в них задач, осуществляемых Службой.

- Разработка и мониторинг ключевых показателей эффективности деятельности и анализ результатов деятельности ФНС России и территориальных налоговых органов по основным направлениям налогового администрирования.

- Автоматизация аналитических процессов и внедрение технологий математического анализа и моделирования для прогнозирования и оценки поступления налогов и сборов.

- Создание автоматизированных систем анализа данных и внедрение инструментов структурного анализа для оперативной интерпретации результатов на основе анализа больших данных и моделирования множественных выборок.

- Ведение государственного информационного ресурса бухгалтерской (финансовой) отчетности.

Общая информация

ФНС России – это орган федеральной исполнительной власти, осуществляющий контроль государства за сбором платежей в бюджеты различных уровней.

Юридической основой работы ФНС является специальное Положение, утвержденное постановлением правительства в 2004 году. В нем прописана структура, а также функции и полномочия службы.

Центральный офис ФНС находится в Москве, по адресу: ул. Неглинная, д. 23.

В 2010 году в составе службы находилось 170 тыс. сотрудников. К 2016 году их число уменьшилось до 149 тыс. человек.

Одно из управлений ФНС РФ.

Нынешним руководителем ФНС России является Даниил Егоров. Он занял этот пост в январе 2020 года.

Официальный праздник сотрудников налоговых органов отмечается 21 ноября.

Структура

Современная система органов по налогам и сборам в России выстроена в соответствии с национально-территориальным и административным делением, которое было принято законодателем. Она слагается из четырех уровней. У каждого звена системы и его элементов есть своя специфика и функции.

Центральной структурой управления налогообложением на территории страны считается ФНС России. Немаловажную роль играет и Министерство финансов РФ. У Федеральной налоговой службы есть подчиненные организации в субъектах, находящиеся в ведении ФНС России, а также территориальные отделы и инспекции межрегионального уровня. Не стоит также забывать о межрайонных образованиях.

Структура ФНС РФ достаточно лаконичная. Рассмотрим каждую из ее составляющих подробнее. Под федеральной службой в данном случае следует понимать орган исполнительной власти, который занимается регистрацией ИП и юридических лиц, а также делами касательно банкротства

Важно отметить, что именно ФНС устанавливает налоговые ставки. Руководство службы может назначать и увольнять Правительство РФ по представлению главенствующего лица Минфина

Межрегиональные инспекции, входящие в структуру ФНС России, формируются для осуществления контроля над наиболее крупными налогоплательщиками. Интересно знать, что каждая инспекция занимается контролем над представителями лишь одной отрасли. Управления Федеральной службы по субъектам (сокращенно — УФНС) являются составляющими структуры ФНС регионального уровня. В их обязанности включается обеспечение контроля в методическом плане, а также координация деятельности нижестоящих инстанций.

Еще одним немаловажным элементом структуры органов ФНС считаются межрайонные инспекции. Они занимаются контролем налогового учета налогоплательщиков на уровне регионов. Следует иметь в виду, что такие инспекции находятся в подчинении не только ФНС, но и УФНС в соответствии с субъектом. Территориальная инспекция по некоторым классификациям также включается в структуру ФНС России. Данный орган осуществляет налоговый контроль в муниципальных образованиях. Речь идет о городах, районах или мелких населенных пунктах, не разделенных более детально.

Как выяснилось, структура инспекции ФНС России подразумевает существование четырех уровней. Среди них федеральный, федерально-окружной, региональный, а также местный уровни. Представленная иерархия в полной мере соответствует государственному административно-территориальному делению.

Деятельность налоговых органов — ключевые направления

Любой государственный орган создается для достижения каких-либо целей. Это впоследствии становится ключевым фактором, на основе которого происходит формирование направлений деятельности всех без исключения ведомств. Федеральная налоговая служба в данном случае не является исключением из правил. Она имеет ряд взаимосвязанных задач, осуществление которых есть первостепенной целью. На сегодняшний день выделяют несколько основных направлений деятельности ФНС.

- Прежде всего, налоговая служба осуществляет контроль исполнения законодательства в сфере взыскания налогов и сборов. По сути, орган является ключевым исполнителем принудительного сбора обязательных платежей.

- Еще одним важным направлением деятельности ФНС является разработка и приведение в действие политики, обеспечивающей оперативное и эффективное поступление средств в бюджет государства.

- Третьей главной целью органа можно назвать финансовый контроль, осуществляемый в пределах его компетенции.

Таким образом, деятельность органов налоговой службы является целенаправленной и нормативно обусловленной. Функции ФНС актуальные и, что самое главное, вполне реальны при учете нынешнего положения дел в Российской Федерации. Для их реализации орган наделяется рядом исключительных полномочий, аналогов которым нет в других государственных ведомствах.

Сайт ФНС

Обычные граждане с помощью личного кабинета могут узнать свою задолженность по налогам, заполнить декларацию, получить информацию о суммах платежей, рассчитать транспортный и земельный налог.

Граждане, желающие заниматься бизнесом, могут зарегистрироваться в качестве индивидуального предпринимателя в онлайн-режиме, а затем проверять свои расчеты с бюджетом в личном кабинете. С помощью электронного калькулятора любой желающий сам способен рассчитать стоимость патента.

Весьма полезен сайт и для юридических лиц. Через личный кабинет они могут получать информацию о задолженностях перед бюджетом, налоговых платежах, получать акты о состоянии расчетов, акты сверки. Через данный сервис компании могут уведомить ФНС о своих иностранных клиентах.

Какие госорганы входят

Система налоговых органов РФ включает в себя, согласно ст. 30 НК РФ:

- федеральный госорган исполнительной власти, уполномоченный, в соответствии с законодательством, осуществлять контроль в сфере налогообложения и уплаты страховых взносов;

- территориальные подразделения и отделы.

Систему фискальных органов Российской Федерации в настоящий момент возглавляет Федеральная налоговая служба, находящаяся в ведении Минфина РФ. Деятельность ее урегулирована в соответствующем Положении, утвержденном Постановлением РФ 30.09.2004 № 506.

На основании этого Положения и практики его применения можно выделить следующие уровни иерархии в структуре налоговых органов:

- федеральный — непосредственно ФНС РФ;

- региональный — управления ФНС по субъектам РФ, межрегиональные инспекции по крупнейшим налогоплательщикам, федеральным округам, централизованной обработке данных, ценообразованию для целей налогообложения, камеральному контролю;

- местный — инспекции по районам в городах, районам, городам без районного деления, ИФНС межрайонного уровня.

В самой ФНС выделяют руководство, центральный аппарат и его структурные подразделения. Как на местах, так и в центральном аппарате также существует деление на отделы. Персонал состоит из:

- должностных лиц (начальники, инспекторы, специалисты);

- оперативного состава (сотрудники бухгалтерии, юридического отдела, кадровой службы и т. д.);

- вспомогательного состава (делопроизводители, водители, секретари и т. д.).

Информация о среднемесячной заработной плате руководителей, их заместителей и главных бухгалтеров учреждений, находящихся в ведении ФНС России

^

О среднемесячной заработной плате руководителей, их заместителей и главных бухгалтеров учреждений, находящихся в ведении ФНС России, рассчитанной за 2020 годxsl (17 кб)

Загрузить

О среднемесячной заработной плате руководителей, их заместителей и главных бухгалтеров учреждений, находящихся в ведении ФНС России, рассчитанной за 2019 годxsl (17 кб)

Загрузить

О среднемесячной заработной плате руководителей, их заместителей и главных бухгалтеров учреждений, находящихся в ведении ФНС России, рассчитанной за 2018 годxsl (17 кб)

Загрузить

О среднемесячной заработной плате руководителей, их заместителей и главных бухгалтеров учреждений, находящихся в ведении ФНС России, рассчитанной за 2017 годdoc (22 кб)

Загрузить

Межрегиональные инспекции

Данного рода структуры призваны решать следующие основные задачи:

- контролировать соблюдение законов, регулирующих налоги и сборы на терриитории определенного федерального округа;

- эффективное взаимодействие с полпредами Президента РФ (касательно вопросов, находящихся в общей с ним компетенции);

- контроль над работой региональных структур ФНС посредством проверок.

Налоговые органы РФ данного типа классифицируются, как мы уже сказали выше, в зависимости от отрасли, которую они регулируют. Так, в сегодняшней структуре есть следующие основные типы межрегиональных налоговых инспекций:

ведущие контроль над субъектами сферы добычи и переработки нефти;

обеспечивающие корректное выполнение налоговых законов фирмами, занятыми в газовой промышленности;

контролирующие дисциплину в аспекте выплат сборов в казну предприятий, занимающихся выпуском алкогольной и табачной продукции;

взаимодействующие по вопросам перечисления налогов с компаниями энергетической сферы;

обеспечивающие соответствие деятельности металлургических предприятий налоговому законодательству;

взаимодействующие по вопросам уплаты сборов в казну с компаниями, которые оказывают услуги связи;

осуществляющие контроль за корректным выполнением налогового законодательства со стороны транспортных предприятий.

Структура налоговых органов

Структура и понятие о ФНС РФ определены Постановлением Правительства «Об утверждении положения о ФНС». Подробная схема размещена на веб-странице ФНС.

Кратко она выглядит следующим образом:

- Высший налоговый орган в РФ – ФНС, подчиняется Министерству финансов.

- Пять межрегиональных инспекций.

- Управления налоговой службы по субъектам.

Во главе ФНС стоит руководитель. Предложение о назначении на пост исходит от Минфина РФ. Утверждение на пост и освобождение от должности выполняет Правительство страны. На начальника возлагается персональная ответственность по выполнению порученных ФНС задач и функций.

Управление налоговой службы страны по субъектам включает территориальные инспекции.

Обратиться в госналогслужбу можно различными способами:

- по телефону;

- письмом по почте России;

- с помощью онлайн-сервисов;

- через отделения по месту жительства.

Вся справочная информация содержится на официальной странице службы в интернете. Для консультаций по общим вопросам открыта единая горячая телефонная линия. Центральный аппарат круглосуточно доступен по телефону доверия +74959130070.

Форма одежды всех налоговых сотрудников содержит отличительный нарукавный знак с гербом. В качестве герба используется эмблема Министерства налогов и сборов. Внешне она схожа с гербом России. Отличие состоит в том, что правой лапой орел держит ключ, а левой – керикион Гермеса.

Фискальные службы в других странах

В настоящее время в мире существует несколько моделей налогообложения. Условной их можно разделить на четыре группы:

- Англосаксонская. Она ориентирована на прямое налогообложение и основное бремя несут граждане. Подобная система работает в Англии, Канаде, Австралии.

- Континентальная. Она основана на косвенных налогах. Главным из них обычно является НДС. Подобная система работает во Франции, Бельгии, Голландии, странах Скандинавии.

- Латиноамериканская. Она характерна для экономик со значительным уровнем инфляции. Им приходится постоянно маневрировать, чтобы уменьшить этот процесс. Подобная система действует в странах Южной и Латинской Америки.

- Смешанная. Бюджет в ней формируется за счет налоговых и неналоговых поступлений, причем их соотношение может колебаться. К странам с такой системой относится США, Россия, Италия.

В США сбором налогов занимается Налоговое управление, которое является специальным органом при правительстве. Ведомство считается одной из наиболее эффективных фискальных служб в мире. Поэтому в США очень хорошо платят налоги. Нарушителей ожидают огромные штрафы или тюремное заключение. В 2019 году расходы Налогового управления США составляли 19 центов на каждые 100 собранных долларов.

Налоговая служба США считается одной из самых эффективных в мире.

В Германии очень сложная система налогообложения. В стране есть как федеральные, так и местные налоги. Их сбором занимается Фискальное управление.

В Великобритании наполнением бюджета занимается Налоговая служба, образованная в 2005 году. Она взимает не только сборы и акцизы, но и таможенные пошлины. Налогами облагается любая прибыль, полученная на территории страны, независимо от места проживания лица или юрисдикции компании.

В Китае налоги собирает Главное налоговое управление, которое имеет многочисленные местные подразделения. Оно подчиняется Министерству финансов страны.