Земельный налог в московской области — как рассчитать по ставке, правила и порядок начисления

Содержание:

- Порядок уплаты

- Какие есть льготы и кому они положены?

- Расчет земельного налога по кадастровой стоимости с помощью онлайн-калькулятора на сайте налоговой

- Налог на землю для юридических лиц

- Что такое земельный налог – основные понятия и термины

- Кадастровая стоимость участков

- Комментарий

- Изменения с 2016 года

- Налоги в СНТ: полный гид для дачников

- Кадастровый учет земли и дома

- Детали налога на земельный участок ИЖС

Порядок уплаты

Налог на земельный участок для физических лиц подлежит выплате 1 раз в год. Оплата происходит в налоговых отделениях по адресу нахождения земли. Расчет суммы производит налоговая компания, она же присылает уведомление. Обязанность выплачивать налоговые денежные суммы наступает не раньше, чем будет получено налоговое уведомление.

Следует помнить, что оплатить денежные взносы владелец участка обязан в течение месяца. Такие сроки уплаты действуют в том случае, если иные не прописаны в полученном уведомлении.

По установленным правилам, лицо становится налогоплательщиком со дня регистрации земельного участка. Исключением считается только наследование. Эта дата исчисляется с момента смерти наследодателя.

Штрафы

Штрафы являются одинаковыми для всех и не зависят, за какое нарушение они применяются. Исчисление происходит за каждый день просрочки и рассчитывается как умножение численности этих дней, объем налогового обязательства 1/300 от ставки рефинансирования.

Штрафные санкции исчисляются в зависимости от следующих факторов:

- 20% от объема долга, такая выплата предусматривается, если факт неуплаты произошел неумышленно;

- 40% — насчитывается в том случае, если неуплата произошла по умыслу.

В случае нарушения сдачи отчетности предусматривается следующее:

- 5% от стоимости долга рассчитывается каждый месяц (меньшая сумма – 1 тыс. руб. и максимальная – 30% от стоимости);

- 30% берется с компании-нарушителя (ст. № 119 НК РФ);

- от 300 до 500 руб. установленный штраф для должностного лица.

Налоговые организации рассылают должникам письма, где предложено оплатить задолженность в срок 8 рабочих дней со дня получения уведомления. В противном случае, налоговые органы имеют право обращаться в судебные органы для удержания долга в принудительном порядке.

В случае образования крупной задолженности может наступить уголовная ответственность.

Как узнать о задолженности?

Получить информацию о сумме долга можно следующим образом:

- Получить уведомление с указанной суммой задолженности.

- Обратиться в налоговые органы самостоятельно. Для этого следует предъявить ИНН и получить требуемую информацию.

- Узнать на сайте Госуслуг. Для этого потребуется пройти регистрацию.

- Зайти в личный кабинет налогоплательщика. Здесь будет собрана вся интересующая информация.

Для получения информации в личном кабинете на сайте ИФНС, потребуется первоначально посетить ближайшую инспекцию и получить разовый пароль и логин. После чего лучше сменить его для личной безопасности.

Здесь будет вся интересующая информация: стоимость зависит от расценки участков, которые установили местные власти.

Какие есть льготы и кому они положены?

В прошлом году законодательство претерпело существенные изменения в части формата предоставления налоговых преференций на землю. Ранее нуждающиеся в помощи государства граждане могли рассчитывать на уменьшение базы в фиксированном выражении.

Теперь преференции применяются по индивидуальному принципу и зависят от статуса налогоплательщика. Кроме того, Федеральным законом от 28.12.17 №436-ФЗ введены 6 соток, необлагаемые уполномоченной структурой.

При исчислении суммы взиманий с человека льготники могут рассчитывать на вычет из базы 600 м 2 . То есть за такой или меньший участок платить не придется вообще.

Указанный выше вычет используется в отношении тех лиц, кто и раньше не уплачивал налог полностью. В соответствии с п. 5 ст. 391 НК преференции утверждены для:

- Лиц, имеющих госнаграды.

- Инвалидов 1-2 групп (согласно результатам МСЭ).

- Инвалидов детства.

- Участников БД.

- Лиц, пострадавших от радиационного облучения.

- Россиян, участвовавших в ядерных испытаниях.

Имеют ли право на привилегии пожилые граждане, вышедшие на пенсию?

После принятия упомянутого ранее закона перечень льготников дополнился пожилыми гражданами. Они также уплачивают сбор с льготой.

Для пенсионеров вычет применяется только по одному из объектов собственности. При наличии нескольких земельных наделов хозяину стоит направить в ведомство уведомление о том, по какому участку он будет получать преференцию.

Иначе ФНС самостоятельно определит объект с наибольшей площадью. Уведомление направляется в срок до 1 ноября.

Полное освобождение от налогового бремени для организаций и физических лиц

Ст. 395 НК России предусмотрено полное освобождение от взимания налога за землю в отношении физлиц, проживающих на Дальнем Севере, Дальнем Востоке или в Сибири. При этом привилегия касается представителей коренных народностей. Сбор не уплачивается за участки, используемые для традиционных промыслов.

Чаще всего преференция предоставляется для организаций в отношении земельных участков, используемых для:

- постоянного пребывания лиц, осужденных по уголовным статьям с мерой пресечения в виде отбывания заключения в МЛС;

- транспортного сообщения;

- религиозной деятельности;

- организации досуга инвалидов;

- созданием и реализации художественных изделий;

- деятельности, осуществляемой в особых экономических зонах;

- судостроения;

- деятельности, осуществляемой в свободных экономических зонах.

Помимо указанных льготных категорий налогоплательщиков, сбор не удерживается с арендаторов и лиц, получивших землю в безвозмездное пользование. Помимо этого, не облагаются территории, относящиеся к особым категориям, например, лесному фонду (исчерпывающий список представлен в ст. 389 НК).

Примеры местной правоприменительной практики

Муниципальные образования наделяются рядом полномочий по исчислению налога и применению льготного режима. Сюда же относится и установление перечней льготников, которые имеют право на получение послаблений.

Например, в Москве и в Московской области лица, получившие государственные знаки отличия получают полное освобождение от бремени, вместо вычетов. Инвалиды, получившие 1-2 группу согласно МСЭ, чернобыльцы, ВБД и многодетные семьи могут рассчитывать на уменьшение налогооблагаемой базы в размере 1 млн рублей.

В СПб, в свою очередь, применяется механизм освобождения от взимания средств с инвалидов детства, лиц, получивших 1 группу инвалидности, родителям ребенка-инвалида, многодетных родителей, ветеранов Великой Отечественной и чернобыльцев. Пенсионеры могут не вносит плату, если площадь их участков не превышает 2500 м 2 .

Важно! В Краснодарском крае некоторые муниципалитеты устанавливают в качестве льготной категории граждан сироты и опекунов малолетних. Они также освобождаются от уплаты налога. Узнать о своих правах можно обратившись в территориальное подразделение ФНС или посетив сайт структуры

Гражданин может также связаться с работниками ведомства по телефону или прибегнуть к бесплатной юридической помощи

Узнать о своих правах можно обратившись в территориальное подразделение ФНС или посетив сайт структуры. Гражданин может также связаться с работниками ведомства по телефону или прибегнуть к бесплатной юридической помощи.

Расчет земельного налога по кадастровой стоимости с помощью онлайн-калькулятора на сайте налоговой

Определено, что граждане и организации обязаны вносить платежи в бюджет в форме налогов за имеющиеся у них земельные участки. При этом фискальная нагрузка ложится только в том случае, если земля находится в собственности или на иных бессрочных основаниях, к примеру, на праве пожизненного наследуемого владения. Если участок находится в аренде, в том числе и долгосрочной, то платить за него в бюджет не нужно.

Расчет земельного налога в настоящее время упрощен. Так, производить его самостоятельно, основываясь на актуальных данных ЕГРН, обязаны только юридические лица. Граждане же осуществляют платежи, руководствуясь при этом суммами, которые содержатся в уведомлениях, рассылаемых налоговой службой. Иными словами, физическим лицам, как правило, нет необходимости самостоятельно его рассчитывать.

Однако все же могут возникнуть ситуации, когда произвести расчет все же следует. Приведем наиболее распространенные из них.

- Отсутствие уведомления об уплате налога. Из-за технических ошибок в базе ФНС или сбоев в работе почтовых отделений уведомление может не дойти до адресата. Однако в данном случае рассматриваемая обязанность за налогоплательщиком сохраняется, а неуплата сбора своевременно может стать причиной начисления пеней и судебного разбирательства. Таким образом, если гражданин, владеющий землей, не получил своевременно уведомление, то расчет необходимо произвести самостоятельно.

- Ошибка в уведомлении. Сумма налога в самом уведомлении может быть указана неверно. Причиной тому служат как опечатки или арифметические неточности, так и расчет по завышенной кадастровой стоимости.

Важно! Специалисты рекомендуют всегда перепроверять сумму налога к уплате, указанную в уведомлении.

Чтобы самостоятельно рассчитать сумму, которую нужно внести в бюджет, или проверить уже рассчитанную в уведомлении, можно воспользоваться специальным сервисом на сайте ФНС.

Бесплатная консультация Юриста

+7 800 350-51-81

Он представляет собой калькулятор, который определяют сумму к оплате в бюджет на основе введенных пользователем данных.

Разберем подробнее то, как правильно пользоваться данным сервисом:

- Шаг 1. Зайти на сайт ФНС. Он расположен по веб-адресу: www.nalog.ru.

- Шаг 2. Выбор необходимого сервиса. Для этого на сайте следует выбрать раздел «Физические лица» – «Все сервисы для физических лиц», затем перейти «Налоговые калькуляторы» – «Калькулятор земельного налога».

- Шаг 3. Ввод основных параметров. В возникшем окне необходимо выбрать вида налога (земельный или имущественный). Затем следует определиться с налоговым периодом, то есть годом, за который уплачивается взнос в бюджет. После этого вводится кадастровый номер объекта. Для каждого участка он индивидуален. Как правило, система сама рассчитает кадастровую стоимость, основываясь на данных Росреестра, однако в некоторых случаях необходимо ввести его самостоятельно в специальном поле. Кроме стоимости, необходимо также ввести площадь участка, измеряемую в квадратных метрах.

- Шаг 4. Ввод сведений для расчета платежа. После ввода основных параметров необходимо вбить в систему данные о принадлежности участка конкретному налогоплательщику. Если собственником объекта является только он, то в соответствующем поле проставляется «1». Однако если налогоплательщик владеет долей, то необходимо отразить это отношение. К примеру, если принадлежит половина, то в строке указывается «1/2». После этого указывается время владения в течение конкретного налогового периода. Если оно составляет более года, то указывается число «12». Если менее, то количество месяцев, прошедшее с тех пор, как земля перешла в собственность налогоплательщику. Затем следует указать на наличие налоговых вычетов.

- Шаг 5. Ввод сведений о ставке. Ставка земельного налога определяется местными властями, поэтому ее значение необходимо уточнять в ФНС по месту проживания или на сайте ведомства в соответствующем разделе. После этого указывается размер льготы, если таковая имеет место быть.

После ввода всех данных калькулятор в течение нескольких секунд отразит на экране сумму налога, подлежащего уплате.

Налог на землю для юридических лиц

Индивидуальные предприниматели – такие же налогоплательщики и обязаны вовремя вносить взимаемую за землевладение сумму.

В 2021 году пользуются такими методами расчета с Налоговой службой:

- Когда деятельность по разработке земельного участка направлена на извлечение прибыли, действия по расчету и подачи декларации в ФНС придется выполнять самому.

- Если участок принадлежит бизнесмену лично, он расценивается как физическое лицо. В таком случае все сделает налоговая служба. Гражданину останется только своевременно заплатить согласно присланному уведомлению.

По закону юридические лица покрывают налоговую задолженность авансовыми платежами по схеме:

- продолжительность отчетного периода – 1 год;

- он разбит на мелкие отрезки авансами, которые вносятся по истечении квартала;

- подобную отчетность могут отменить органы местного самоуправления.

Налогоплательщики со статусом юридических лиц обязаны в конце отчетного года полностью выплатить начисленный за землю налог. Расчеты с ФНС ведутся по самостоятельно составленной и сданной в указанные законом сроки налоговой декларации. Здесь прописывается не только взыскиваемая с предпринимателя сумма, но и данные налогоплательщика, а также положенные ему льготы.

Что такое земельный налог – основные понятия и термины

Земельный кодекс РФ отмечает, что пользование земельными участками в России платное. Согласно этому для вас, как гражданина РФ, налог является обязательным условием владения землей, если:

- вы являетесь владельцем участка земли (документально подтвержденное право собственности);

- вы имеете право бессрочно пользоваться землей (конкретным участком);

- определенная территория земли находится в вашем пожизненном владении.

Другие формы владения землей, например, аренда или временное владение участком, не подлежат налогообложению. В этих случаях уплачивают налоги непосредственные владельцы участков земли.

Все аспекты, касающиеся установления, расчета, льгот и сроков уплаты земельного налога утверждаются органами местных властей, поэтому его еще называют «местным налогом». Выплаты осуществляются также в местные бюджеты.

Еще важно уяснить, что начисление и уплата налогов на земельные участки проводится отдельно от других налогов и взысканий, установленных законами РФ. Это интересно: За что можно вернуть 13 процентов — это познавательно

Это интересно: За что можно вернуть 13 процентов — это познавательно

Кадастровая стоимость участков

Начиная с 2017 года, расчет ЗН производится по новой налоговой базе, в качестве которой используется кадастровая стоимость (КС) участка. Иногда для оценки КС земли в кадастровом секторе используют средний удельный показатель кадастровой стоимости 1 м² земли (УПКС).

В Москве Постановлением Правительства №791-ПП в конце 2016 года были утверждены результаты оценки КС земель города.

При этом КС для каждого кадастрового квартала зависит от его расположения и разрешенного применения ЗУ. При этом в столице показатель УПКС может достигать 100000 руб/м².

В 2013 году производились переоценка КС земли в Подмосковье. При этом стоимость ЗУ значительно выросла. Результаты кадастровой оценки земель с/х назначения, дачного (садоводческого) использования, земель населенных пунктов были утверждены распоряжениями Минэкологии МО (№№ 563-РМ, 564-РМ и 566-РМ соответственно).

При этом результаты были разделены по районам МО и кадастровым секторам. Кроме того, кадастровая стоимость земли в каждом секторе делилась в зависимости от типа использования ЗУ.

При этом для использования земли в населенных пунктах для дач и садоводческих хозяйств разброс УПКС лежит в пределах от 133 руб/м² (Серебряные Пруды) до 2580 руб/м² (в Подольске). В Клину эта УПКС составляет 512 руб/м², а в Зарайске – 597 руб/м².

При этом разрешение на использование земли для строительства многоэтажных домов поднимает УПКС в Подольске почти до 7600 руб/м², а в Серебряных Прудах – до 2700 руб/м².

В городах ближайшего Подмосковья такой УПКС достигает 10000 руб/м².

Комментарий

Земельный налог — это местный налог, которым облагаются земельные участки. Земельный налог регулируется главой 31 «Земельный налог» Налогового кодекса Российской Федерации (НК РФ).

Земельный налог вводится в действие и прекращает действовать в соответствии с НК РФ и нормативными правовыми актами местных органов власти и обязателен к уплате на территориях соответствующих муниципальных образований (п. 1 ст. 387 НК РФ).

Устанавливая налог, местные органы власти определяют налоговые ставки в пределах, установленных главой 31 НК РФ. В отношении налогоплательщиков-организаций местные органы власти устанавливая налог, определяют также порядок и сроки уплаты налога. При установлении налога местные органы власти могут также устанавливать налоговые льготы, основания и порядок их применения, включая установление размера не облагаемой налогом суммы для отдельных категорий налогоплательщиков (п. 2 ст. 387 НК РФ).

Налогоплательщики

Налогоплательщиками земельного налога признаются организации и физические лица, обладающие земельными участками на праве собственности, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения.

В отношении земельных участков, входящих в имущество, составляющее паевой инвестиционный фонд, налогоплательщиками признаются управляющие компании. При этом налог уплачивается за счет имущества, составляющего этот паевой инвестиционный фонд (п. 1 ст. 388 НК РФ).

Не признаются налогоплательщиками организации и физические лица в отношении земельных участков, находящихся у них на праве безвозмездного пользования, в том числе праве безвозмездного срочного пользования, или переданных им по договору аренды (п. 2 ст. 388 НК РФ).

Объект налогообложения

Объектом налогообложения признаются земельные участки, расположенные в пределах муниципального образования (городов федерального значения Москвы, Санкт-Петербурга и Севастополя), на территории которого введен налог

(п. 1 ст. 389 НК РФ):

Не признаются объектом налогообложения (п. 2 ст. 389 НК РФ):

1) земельные участки, изъятые из оборота в соответствии с законодательством Российской Федерации;

2) земельные участки, ограниченные в обороте в соответствии с законодательством Российской Федерации, которые заняты особо ценными объектами культурного наследия народов Российской Федерации, объектами, включенными в Список всемирного наследия, историко-культурными заповедниками, объектами археологического наследия, музеями-заповедниками;

4) земельные участки из состава земель лесного фонда

5) земельные участки, ограниченные в обороте в соответствии с законодательством Российской Федерации, занятые находящимися в государственной собственности водными объектами в составе водного фонда;

6) земельные участки, входящие в состав общего имущества многоквартирного дома.

Налоговая база

Налоговая база определяется как кадастровая стоимость земельных участков

(ст. 390 НК РФ).

Налоговый период

Налоговым периодом признается календарный год.

Отчетными периодами для налогоплательщиков-организаций признаются первый квартал, второй квартал и третий квартал календарного года.

(ст. 393 НК РФ).

Порядок исчисления налога

Порядок исчисления налога и авансовых платежей по налогу

регулируется статьей 396 НК РФ.

Порядок и сроки уплаты налога

Порядок и сроки уплаты налога и авансовых платежей по налогу регулируется статьей 397 НК РФ.

Налог подлежит уплате налогоплательщиками-организациями в срок не позднее 1 марта года, следующего за истекшим налоговым периодом.

В течение налогового периода налогоплательщики-организации уплачивают авансовые платежи по налогу, если нормативным правовым актом представительного органа муниципального образования (законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя) не предусмотрено иное. По истечении налогового периода налогоплательщики-организации уплачивают сумму налога, исчисленную в порядке, предусмотренном пунктом 5 статьи 396 настоящего Кодекса.

Авансовые платежи по налогу подлежат уплате налогоплательщиками-организациями в срок не позднее последнего числа месяца, следующего за истекшим отчетным периодом.

Налог подлежит уплате налогоплательщиками — физическими лицами в срок не позднее 1 декабря года, следующего за истекшим налоговым периодом.

Изменения с 2016 года

В главе НК РФ «Земельный налог» с 01 января 2015 г. вступили в силу поправки. Теперь, согласно п.2 ст.387, для всех налогоплательщиков, перечисленных в данной главе, ставка может устанавливаться представительными органами муниципальных образований и городов федерального значения. Также ими определяется срок и порядок уплаты для организаций-плательщиков.

Объектом налогообложения, как и раньше, являются участки, за исключением:

- ограниченных в пользовании или изъятых;

- занятых под ценными объектами;

- тех, которые являются частью лесного фонда;

- находящиеся под водными объектами государственной собственности.

Самый важный момент – это то, что сумму налога теперь рассчитывают по рыночной стоимости, то есть он вырастет.

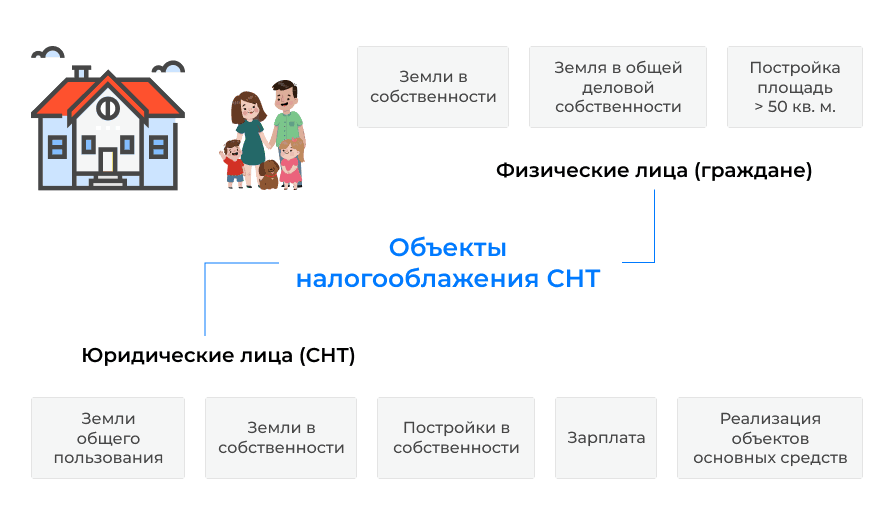

Налоги в СНТ: полный гид для дачников

При расчете земельного налога для дачников в 2021 году учитываются несколько факторов:

- кадастровая стоимость участка;

- налоговая ставка, установленная в регионе;

- наличие льгот для налогоплательщика.

Самым главным показателем при расчете является налоговая база, равная кадастровой стоимости участка. Информация по ней вносится в Росреестр ежегодно до 1 февраля.

Уменьшить налоговую базу в 2021 году могут:

- ветераны ВОВ;

- инвалиды боевых действий;

- лица, пострадавшие при атомных авариях или ликвидации их последствий;

- герои СССР или РФ;

- ветераны труда;

- военные пенсионеры;

- инвалиды I и II групп;

- многодетные семьи;

- пенсионеры и люди предпенсионного возраст (с 55 лет – для женщин, с 60 лет – для мужчин).

Полный список категорий граждан, имеющих право на льготы, представлен в п. 1 ст. 407 Налогового кодекса РФ. Для всех этих лиц налог рассчитывается за вычетом 6 соток. Например, размер земельного участка, принадлежащего льготнику, – 14 соток. Тогда из общей кадастровой стоимости земли вычитается стоимость 6 соток, а полученная разница умножается на налоговую ставку.

Зная кадастровую стоимость участка и налоговую ставку, установленную в регионе, можно рассчитать сумму налога. Для этого потребуется умножить размер налоговой базы на процентную ставку. Если для владельца участка предусмотрена сниженная стоимость земельного налога, то сумма льгот предварительно вычитается из налоговой базы, а только потом разница умножается на налоговую ставку.

Льготы на земельный налог имеют заявительный характер. Для уменьшения суммы выплат в государственный бюджет, налогоплательщику нужно:

- лично обратиться в налоговый орган;

- предоставить заявление и документы, подтверждающие право на получение льготы.

Согласно п.6 ст. 408 НК РФ, перерасчет налогов будет произведен не более чем за три периода, предшествующих календарному году обращения, но не ранее даты возникновения права на налоговую льготу.

Кадастровый учет земли и дома

Ст. 7 Федерального закона РФ (далее – ФЗ РФ) «Земельный кодекс РФ» от 25.10.2001 г. №136-ФЗ выделяет 7 категорий земель по целевому назначению:

- населенные пункты;

- сельское хозяйство;

- специального назначения – земли, занятые:

- объектами промышленной инфраструктуры;

- коммуникациями;

- объектами обеспечения безопасности страны;

- особо охраняемые природные территории;

- фонды:

- лесной;

- водный;

- государственные запасы.

Величина налога на землю в Московской области в 2021 году для физических лиц зависит:

- от категории земель;

- разрешенного вида использования;

- от наличия права на льготы.

Так Решением Ульянинского сельского совета установлены следующие размеры:

- 0,3 % — для участков, предназначенных под производство сельскохозяйственной продукции; дачное хозяйство, сады и огороды, в том числе в кооперативах, объединениях и товариществах;

- 0,17% — для земель, выделенных или приобретенных под строительство индивидуального жилого дома, или ведение личного подсобного хозяйства;

- 1,5% — для строительства гаражей, а также для сельхоз/земель, не используемых по установленному целевому назначению.

5 000 000 × 0,003 = 15 000 рублей в год.

Нужно помнить о том, что земельный участок и построенный на нем дом — это разные объекты недвижимости. Каждый из них должен быть поставлен на кадастровый учет, и стоимость их определяется отдельно. Также на каждый объект оформляется отдельная выписка о правах собственника. Налогообложение недвижимых объектов тоже различается.

Так, например, налог на землю в 2021 году для пенсионеров не предусматривает никаких льгот, кроме тех, которые установлены местными властями. Как было указано, в Раменском муниципальном районе он снижен на 20%. С 2015 года такая льгота предоставляется только по одному недвижимому объекту, на выбор владельца.

Многие собственники обеспокоены информацией в СМИ о грядущем повышении земельного налога. В феврале 2021 года будут рассмотрены поправки в закон, предусматривающий увеличение налоговой ставки в 3 раза для участков, на которых расположены незарегистрированные постройки. На начало этого года в Московской области выявлено более 182 тысяч таких неучтенных объектов. Все они внесены в специальный реестр, данные которого получит налоговая инспекция.

Что же касается жилых строений, то граждане обязаны поставить их на кадастровый учет, и получить выписку о праве собственности. Соответственно, с таких объектов должен уплачиваться налог на имущество. Отметим, что участки и дома в дачных поселках, которые реализует ОблЗемСтрой по Новорязанскому шоссе в Раменском районе, полностью оформлены в соответствии с законом. На каждый объект получен кадастровый паспорт, и для каждого их них определена стоимость.

Чтобы выяснить, каков налог на землю в Подмосковье по конкретному району, нужно действовать так:

- Узнать стоимость участка согласно кадастровым сведениям. Для этого придется зайти на официальную страницу Росреестра. На вкладке участков набрать номер территории. Откроется таблица, где указана площадь ЗУ и его цена.

- Выяснить ставку за использование ЗУ. Для этого открыть сайт налоговой инспекции, ввести наименование района МО, указать вид платежа и дату отчисления взносов.

- Открыть раздел, где указано конкретное поселение, ознакомиться с величиной платежей для нужного участка. Во вкладке есть сведения о льготах для отдельных категорий россиян. Эти сведения нужно учитывать, рассчитывая размер выплат.

Размер суммы для уплаты земельного налога зависит от следующих факторов:

- кадастровой стоимости территории;

- налоговой ставки на землю для конкретного региона;

- наличия или отсутствия льгот у владельца;

- других факторов – доли владения участком, времени его использования.

Налоговым кодексом РФ установлена ставка налогов на землю, точнее говоря, ее верхняя грань. Местные власти имеют право изменять ставки, но только не выше от указанных НК.

Ставок есть две, они зависят от типа используемого участка:

- 0,3% от величины кадастровой стоимости – т. н. пониженная ставка. Применяется только к конкретно обозначенным законодательством типам земель – с/х участки, подсобные хозяйства, садовые товарищества, а также территории, предназначенные для строительства жилых домов, коммунальных комплексов (п.3 ст.394);

- 1,5% от общего размера кадастровой стоимости – ставка, применяемая для всех других типов земель.

Детали налога на земельный участок ИЖС

Участок, который предназначен для индивидуального жилищного строительства (ИЖС), должен быть расположен в соответствующем месте. Это требование является основным из тех, которые выдвигает законодательство в подобных случаях. Такие участки должны быть расположены максимально близко к населенному пункту или быть его частью.

От чего зависит

Законодательство (статья 49 Градостроительного кодекса) относит к ИЖС малоэтажные дома, стоящие отдельно. По стандарту это могут быть двух- или трехэтажные дома, предназначенные для проживания в нем одной или нескольких семей.

Налоговая ставка в этом случае будет иметь размер 0,1-0,2 процента. И если в некоторых регионах такой налог нужно будет обязательно уплачивать, то в некоторых граждан от него освобождают.

В 2020 году сумма налога будет зависеть и от кадастровой стоимости участка, на котором находится постройка. Сегодня его размер максимально приближен к рыночным ценам на недвижимость.

В следующем году налоговая ставка будет выше на 20 процентов. Повышение будет продолжаться до 2020 и составит уже 100 процентов от сегодняшнего размера. Новые правила были введены для практически всех регионов страны, в том числе и для Московской области. Перед тем, как рассчитать налог на земельный участок, нужно будет учитывать кадастровую стоимость постройки на нем (в том числе и жилого дома).

Для тех земельных участков, которые расположены в самом населенном пункте, налог будет немного выше, чем тех, которые находятся за его пределами. Ведь в таком доме можно оформить прописку, а значит, получить адрес проживания.

Расчёт и оплата

Статья 396 НК говорит о том, что налог рассчитывается по окончании налогового периода. Его рассчитывает то отделение налоговой службы, которое работает по месту расположения участка.

Для этого существует определенная формула:

Где:

| Нс | Сумма налога. |

| Пз | Площадь земли. |

| Кс | Стоимость земли в кадастре, исходя от 1 квадратного метра (исчисляется в рублях). |

| Нс | Налоговая ставка. |

| К | Коэффициент, который присваивается владельцу участка. |

Также для подсчета налога можно использовать специальный калькулятор, который можно найти на сайте ФНС.

Для уплаты можно использовать любой способ, который доступен гражданину:

- в банковском учреждении;

- через интернет-банкинг;

- на сайте ФНС;

- на сервисе «Заплати налоги».

Для уплаты гражданину нужно будет ввести свои личные данные, ИНН и адрес проживания. Также указывается вид уплачиваемого налога.

Налог следует уплачивать после того, как гражданину придет уведомление от налоговой службы. Иногда случается так, что оно может вовремя не прийти.

Для того чтобы из-за этого не получить штраф за просрочку уплаты налога, следует обратиться в ближайшее отделение налоговой и выяснить, почему не приходит уведомление. Там должны дать все объяснения и выслать его еще раз.

Пени и штрафы

В случае просрочки уплаты налога, физлицу будет начислена пеня. Ее размер составляет 1/300 от ставки рефинансирования Центробанка. Этого требует статья 75 Налогового кодекса. Начисление пени начинается с того дня, когда началась просрочка по уплате налога и продолжается за каждый просроченный день. Если не уплачивать пошлину на землю длительное время, то она может вырасти до больших размеров.

Если гражданин, который имеет дачный или другой участок, возражает против суммы налога, то производство может быть приостановлено до выяснения обстоятельств.

Если должник не хочет уплачивать налог добровольно, то судебные приставы могут по исполнительному листу взыскать с него все средства.

Законодательство обязывает всех граждан РФ к уплате налогов. Об этом сказано в статье 3 Налогового кодекса. Это значит, что нарушение этой нормы ведет к ответственности разных ступеней (вплоть до уголовной).

Если же судом будет доказана умышленность неуплаты налога, то стоимость штрафа существенно возрастет – до 40 процентов. Такая норма прописана в статье 122 Налогового кодекса. Для этого налоговый орган будет обязан представить суду существенные доказательства вины налогоплательщика. Для этого может служить копия уведомления с указанной датой получения его гражданином.