Порядок расчета ндс в 2020-2021 годах (кбк, формула и др.)

Содержание:

- Выполнение строительно-монтажных работ для собственного потребления

- Коды при ЕНВД

- Нововведения

- Как работает калькулятор

- Другой комментарий к Ст. 167 Налогового кодекса Российской Федерации

- Передача товаров работникам, а также своим обособленным подразделениям

- Как начисляется НДС при импорте товаров?

- Реализация товаров (работ, услуг) по налоговой ставке 0 процентов

- Налоговые нововведения

Выполнение строительно-монтажных работ для собственного потребления

Стоит отметить, что понятие “строительно-монтажные работы для собственных нужд” в законодательстве отсутствует.Данное понятие упоминается лишь в Порядке заполнения формы N П-1 “Сведения о производстве и отгрузке товаров и услуг”, утвержденном Приказом Росстата от 12 ноября 2008 г. N 278 (далее – Порядок). В п. 19 раздела Порядка сказано, что к строительно-монтажным работам, выполненным хозяйственным способом, относятся работы, осуществляемые для своих нужд собственными силами организации. К ним также относятся работы, для выполнения которых организация выделяет на стройку рабочих основной деятельности с выплатой им заработной платы по нарядам строительства, а также работы, выполненные строительными организациями по собственному строительству.Таким образом, к строительно-монтажным работам относится стоимость таких работ, выполненных для собственного потребления хозяйственным способом. Исключением в данном случаю являются:– стоимость работ, выполняемых подрядными организациями;– стоимость работ, учитываемых в составе затрат на производство.Стоимость строительно-монтажных работ отражается в строке 07 формы N П-1. Если стоимость таких работ подпадает под вышеперечисленные ограничения, то, соответственно, они в строку 07 не вносятся.

Коды при ЕНВД

Заполняя декларацию по ЕНВД, плательщики должны использовать следующие коды:

21 (51) — I квартал (I квартал при ликвидации);

22 (54) — II квартал (II квартал при ликвидации);

23 (55) — III квартал (III квартал при ликвидации);

24 (56) — IV квартал (IV квартал при ликвидации).

Код всегда можно проверить, открыв соответствующее приложение к порядку по заполнению декларации. Обычно все коды сведены в таблицу.

Налогоплательщики НДС

Налогоплательщиками по налогу на добавленную стоимость являются:

- Организации (юридические лица, в том числе и некоммерческие)

- Индивидуальные предприниматели

Также налогоплательщиков НДС можно условно разделить на две группы:

- Организации и предприниматели, которые являются плательщиками внутреннего НДС , т.е. уплачивающие налог при реализации на территории РФ

- Организации и предприниматели, которые являются плательщиками ввозного НДС , т.е. уплачивающие налог при ввозе товаров на территорию РФ

Организации и предприниматели признаются налогоплательщицами НДС, если они не получили освобождение от уплаты налога на добавленную стоимость.

Налоговая база

Налоговая база по НДС включает в себя все полученные доходы от реализации товаров, работ, услуг. Также в налоговую базу включаются суммы:

- Полученных авансов

- Полученной финансовой помощи

- Полученных процентов по облигациям, векселям, товарным кредитам

- Полученным выплатам по договорам страхования риска неисполнения обязательств

- Состоящие из таможенной стоимости ввозимого товара, ввозной таможенной пошлины и акциза

Налоговая база по НДС определяется на наиболее раннюю из двух нижеуказанных дат:

- на день оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг)

- на день отгрузки (передачи) товаров (работ, услуг)

Пример расчета НДС к уплате в бюджет:

Реализовано строительных материалов на сумму 118 рублей (в т.ч. НДС), ставка налога для этой категории товара равна 18%. Приобретено товаров на сумму 59 рублей (в т.ч. НДС 18%).

Налоговая база = 118 рублей.

НДС, исчисленный при реализации = 118 * 18 / 118 = 18 рублей

«Входной» НДС к вычету = 59 * 18 / 118 = 9 рублей

НДС к уплате в бюджет = 18 – 9 = 9 рублей.

Повторим основы

Декларацию по НДС подают плательщики этого налога, а иногда и лица, которые его не платят. Например, если неплательщик НДС выставил счет-фактуру с выделенной суммой налога или в силу закона приобрел обязанность налогового агента.

Отчет подается в электронной форме всеми налогоплательщиками. На бумаге декларацию по НДС примут только у налоговых агентов, которые собственный НДС не уплачивают.

Таблица 2. Разделы декларации по НДС

| Раздел | Кто заполняет / Что отражается |

| Титульный лист | Все |

| Раздел 1 | Все |

| Раздел 2 | Налоговые агенты |

| Раздел 3 | Все, кто производил облагаемые операции. Отражается расчет суммы налога к уплате / возврату |

| Раздел 4 | Если велась деятельность по ставке НДС 0%, и есть документы для подтверждения ее правомерности |

| Раздел 5 | Если велась деятельность по ставке НДС 0%, но документов на подтверждение нет |

| Раздел 6 | Если ранее было заявлено о применении ставки 0%, но право на льготу получено только в текущем периоде |

| Раздел 7 | Если есть операции, освобожденные от НДС |

| Раздел 8 | Все, кто производил облагаемые операции. Отражаются данные книги покупок |

| Раздел 9 | Все, кто производил облагаемые операции. Отражаются данные книги продаж |

| Раздел 10 | Посредники отражают данные о выставленных счетах-фактурах |

| Раздел 11 | Посредники отражают данные о полученных счетах-фактурах |

| Раздел 12 | Неплательщики НДС при выставлении ими счетов-фактур |

Из таблицы выше видно, что в большинстве случаев организации и ИП заполняют такие разделы декларации:

- Титульный лист.

- Раздела 1, в котором указывается сумма НДС к уплате.

- Раздел 3, в котором это сумма рассчитывается.

- Разделы 8-9, содержащие данные книг покупок и продаж.

Заполнение остальных разделов зависит от специфики деятельности.

Титульный лист

На первом листе в декларации по НДС указываются основные сведения о субъекте:

- наименование юридического лица или ФИО предпринимателя;

- ИНН и КПП (для организаций);

- код вида деятельности по ОКВЭД;

- номер телефона для связи.

Также здесь указываются данные о подаваемом отчете:

- номер корректировки — для первичной сдачи ставится «000»;

- налоговый период — код из приложения № 3 к порядку заполнения декларации (из Приказа);

- отчетный год;

- код налогового органа — первые две цифры обозначают регион, последние — номер налоговой инспекции;

- код места представления декларации в налоговый орган (значения — в таблице ниже);

- количество страниц отчета.

Нововведения

В п. 3 рассматриваемой статьи предусматривается, что, если продукция не отгружается и не перевозится, но при этом она переходит в собственность покупателя, данное событие приравнивается к поставке. Исключением является случай реализации недвижимого объекта. В соответствии с пунктом 16 рассматриваемой нормы, дата передачи такого имущества приобретателю выступает, как день отгрузки. Данный пункт был введен в норму ФЗ №81. Следует сказать, что ранее Минфин указывал, что в случае продажи недвижимости моментом установления базы по НДС выступает дата перехода объекта в собственность, указанная в соответствующем документе либо календарное число, в которое было осуществлено перечисление средств за него. Выбирается наиболее ранняя из них. В соответствии с п. 14 рассматриваемой нормы, если контрольной является дата, в которую было осуществлено зачисление средств от покупателя, на календарное число, в которое объект перешел в собственность другого субъекта, также возникает момент установления базы по НДС. Разъяснения по этому вопросу приводятся в Письме Минфина от 28.04. 2014.

Как работает калькулятор

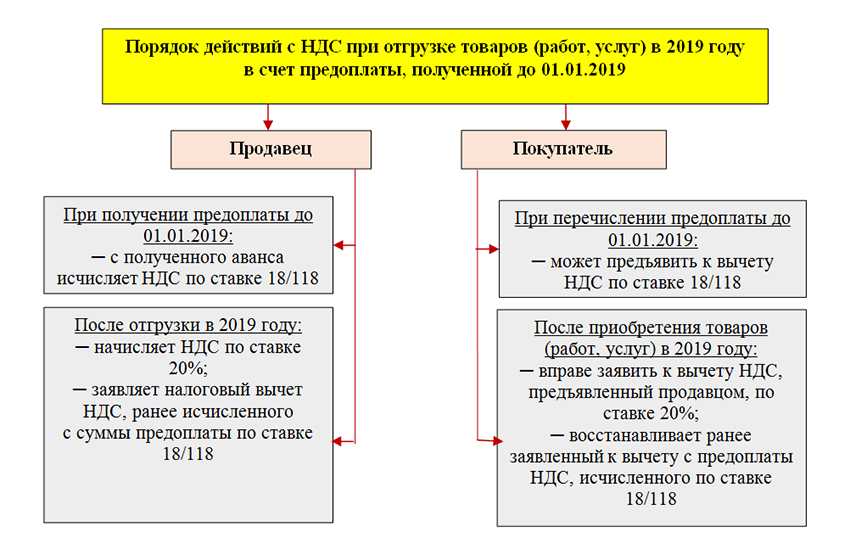

Для начала расчета следует установить, какая ставка НДС вам потребуется. До 1 января 2019 года стандартная ставка НДС равна 18%. Если требуется рассчитать прогнозируемый НДС, начиная с 2019 года, то следует выбрать ставку 20%.

Также в зависимости от того, что именно вам нужно рассчитать, после ввода цифр для получения результата следует нажать на одну из двух кнопок-опций, а именно «Выделить НДС» или «Начислить НДС». Можно обойтись и без этого выбора, нажав на любую из опций, так как в любом случае калькулятор покажет конечные результаты по обеим опциям, но выделенным как результат будет та цифра, которая будет соответствовать нажатой вами кнопке.

Пониженная ставка НДС

Калькулятор производит расчеты и исходя из пониженной ставки НДС, равной 10%.

Пониженная ставка налога на добавленную стоимость применяется в отношении товаров, исчерпывающий список которых приводится ст. 164 НК РФ. Так, группирование товаров с возможностью применения 10%-ной ставки, производится законодателем в следующем порядке:

- Продовольственные продукты за исключением деликатесов, фруктов, кулинарных и кондитерских изделий, соков и бутилированных напитков, алкоголя, сыро-молочных изделий, дорогих сортов рыбы.

- Санитарно-гигиенические предметы, необходимые школьные принадлежности, одежда и обувь для детей, за исключением спортивной обуви и изделий из меха (кроме кроличьего).

- Медпрепараты и медизделия.

- Газеты, книги, журналы и другая печатная продукция, кроме эротической и рекламной.

Другой комментарий к Ст. 167 Налогового кодекса Российской Федерации

Постановлением Правительства РФ от 28.07.2006 N 468 утвержден Перечень товаров (работ, услуг), длительность производственного цикла изготовления (выполнения, оказания) которых составляет свыше 6 месяцев.

ФНС России в письме от 28.02.2006 N ММ-6-03/202@ указала, что датой отгрузки (передачи) товаров (работ, услуг), имущественных прав признается дата первого по времени составления первичного документа, оформленного на их покупателя (заказчика), перевозчика (организацию связи).

Налоговые органы также разъяснили, что в целях определения даты оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав считаем целесообразным учитывать следующее.

Как следует из статьи 307 ГК обязательства возникают из договора, из иных оснований, указанных в ГК.

Согласно пункту 1 статьи 423 ГК договор, по которому сторона должна получить плату или иное встречное предоставление за исполнение своих обязанностей, является возмездным.

На основании положений статьи 861 ГК расчеты между юридическими лицами, а также расчеты с участием граждан, связанные с осуществлением ими предпринимательской деятельности, производятся в безналичном порядке. Расчеты между этими лицами могут производиться также наличными деньгами, если иное не установлено законом.

При осуществлении безналичных расчетов согласно пункту 1 статьи 862 ГК допускаются расчеты платежными поручениями, по аккредитиву, чеками, расчеты по инкассо, а также расчеты в иных формах, предусмотренных законом, установленными в соответствии с ним банковскими правилами и применяемыми в банковской практике обычаями делового оборота.

Кроме того, стороны по договору вправе избрать и установить в договоре любую из форм расчетов, указанных в пункте 1 статьи 862 ГК.

Таким образом, положения ГК предоставляют право юридическим и физическим лицам определять любую форму расчетов, предусмотренную в договоре между продавцом и покупателем.

Вместе с тем в соответствии с пунктом 1 статьи 486 ГК покупатель обязан оплатить товар непосредственно до или после передачи ему продавцом товара, если иное не предусмотрено ГК, другим законом, иными правовыми актами или договором купли-продажи и не вытекает из существа обязательства.

Следовательно, исходя из положений ГК, оплатой является любая предусмотренная договором форма, осуществляемая как до момента исполнения обязанности продавца перед покупателем, так и после исполнения этой обязанности.

Учитывая изложенное, оплатой, частичной оплатой в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав в целях применения подпункта 2 пункта 1 статьи 167 НК признается получение денежных средств продавцом или прекращение обязательств иным способом, не противоречащим законодательству.

В отношении оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав, осуществляемых по договору комиссии, следует учитывать, что на основании статьи 999 ГК по исполнении поручения комиссионер обязан представить комитенту отчет и передать ему все полученное по договору комиссии.

Таким образом, по смыслу договора комиссии, все полученное комиссионером по договору комиссии является собственностью комитента. Аналогичные правила на основании статей 974 и 1011 ГК применяются к договорам поручения и агентским договорам.

Следовательно, оплатой, частичной оплатой в счет предстоящих поставок комитентом (доверителем, принципалом) товаров (выполнения работ, оказания услуг), передачи имущественных прав признается оплата, частичная оплата, полученная от покупателя комитентом (доверителем принципалом) либо его комиссионером (поверенным, агентом) как в денежной, так и в иной форме.

Передача товаров работникам, а также своим обособленным подразделениям

Арбитражная практика по поводу обложения НДС передачи товаров работникам и собственным обособленным подразделениям неоднозначна.

Решения, принятые в пользу налогоплательщиков

Постановление ФАС Западно-Сибирского округа от 15.09.2008 N Ф04-5056/2008(10064-А75-25)

По мнению ИФНС, организация необоснованно не включила в налоговую базу по НДС стоимость услуг по организации бесплатного горячего питания работников, так как имеет место реализация товаров (горячего питания) работодателя работникам.

Как установил суд, в соответствии с коллективным договором налогоплательщик организовал для работников горячее питание в столовых со 100%-ной компенсацией стоимости питания в пределах сумм, установленных бизнес-планом.

Организация горячего питания работников осуществлялась путем заключения договора на оказание услуг со сторонней фирмой, согласно условиям которого организация оплачивала этой фирме названные услуги.

Поскольку горячее питание работников оплачивалось за счет прибыли, остающейся в распоряжении предприятия, и услуги по обеспечению питанием предоставлялись третьими лицами за счет средств работодателя, оснований для доначисления налогоплательщику НДС со стоимости услуг по обеспечению горячим питанием работников нет. Поэтому суд признал позицию инспекции неправомерной.

Постановление ФАС Поволжского округа от 13.09.2006 N А12-31539/05-С42

Суд отклонил довод налогового органа о том, что выдача молока и соков работникам, занятым на работах с вредными условиями труда, есть передача права собственности на товары на безвозмездной основе, которая в силу пп. 1 п. 1 ст. 146 НК РФ является объектом обложения НДС.

По мнению судей, в данном случае применению подлежит пп. 2 п. 1 ст. 146 НК РФ, согласно которому объектом налогообложения признается передача на территории Российской Федерации товаров для собственных нужд, расходы на которые не принимаются к вычету при исчислении налога на прибыль организаций.

Поскольку п. 4 ст. 255 НК РФ предусмотрено, что к расходам на оплату труда относится стоимость бесплатно предоставляемых работникам в соответствии с законодательством РФ коммунальных услуг, питания и продуктов, объекта обложения НДС в данном случае не возникает.

Постановление ФАС Уральского округа от 20.02.2008 N Ф09-514/08-С2

Поскольку новогодние подарки не использовались для нужд общества как хозяйствующего субъекта и налогоплательщика, а согласно положениям коллективного договора были безвозмездно переданы детям работников общества, у общества объекта обложения НДС не возникает.

Рассматривая налоговые споры, касающиеся передачи товаров работникам и обособленным подразделениям, судьи в некоторых случаях принимают сторону налогового органа.

Решения, принятые в пользу налогового органа

Постановление ФАС Волго-Вятского округа от 23.01.2006 N А17-2341/5/2005

Общество приобретало подарки для своих сотрудников (конфеты, цветы, продукты) к праздникам: 8 Марта, Новому году, 23 февраля, Дню Победы. По мнению ИФНС, данные товары использовались не для производственных целей, поэтому их передача должна облагаться НДС.

Суд признал, что непроизводственный характер затрат с точки зрения налога на прибыль ИФНС доказан. При таких обстоятельствах и в соответствии с пп. 2 п. 1 ст. 146 НК РФ операция по безвозмездной передаче спорных товаров (подарков) подлежит обложению НДС.

Постановление ФАС Московского округа от 31.08.2005 N КА-А40/8218-05

Суд пришел к выводу, что налогоплательщик при передаче товаров (выполнении работ, оказании услуг) собственным обособленным подразделениям был обязан начислить НДС.

Согласно пп. 2 п. 1 ст. 146 НК РФ передача товаров (работ, услуг) для собственных нужд, не уменьшающая налогооблагаемую прибыль, облагается НДС.

В данном случае судом установлено:

а) налогоплательщиком получен убыток за два налоговых периода по объектам обслуживающих производств и хозяйств, включая объекты ЖКХ;

б) условия, установленные ст. 275.1 НК РФ, налогоплательщиком не соблюдены;

в) налогоплательщик не воспользовался правом на перенос убытков на срок, не превышающий десяти лет, с направлением на их погашение только прибыли, полученной при осуществлении указанных видов деятельности, поскольку не получал прибыли от деятельности обслуживающих производств и хозяйств.

Таким образом, на основании ст. ст. 146, 270 и 275.1 НК РФ судом сделан вывод: налогоплательщик понес расходы, не учитываемые при определении прибыли, и передача обособленным подразделениям товаров (выполнение для них работ, оказание услуг) является объектом обложения НДС.

Аналогичный вывод содержится в Определении ВАС РФ от 06.03.2008 N 2351/08.

Как начисляется НДС при импорте товаров?

Ввоз практически любого товара на таможенную территорию РФ обязывает налогоплательщиков платить НДС, как часть таможенных платежей. Список товаров, которые при импорте не облагаются налогом на добавленную стоимость, прописан в статье 150 НК РФ. Учитывая, что в нем отсутствуют товары и оборудование, которые ввозятся в страну РФ в качестве паевых взносов, при их импорте налогоплательщики обязаны платить НДС (письмо Минфина РФ от 12.01.2012 N 03-07-08/03). В указанный перечень не включены и премии-награды, ввозимые в страну для награждения победителей различных конкурсов (письмо Минфина РФ от 02.08.2011 N 03-07-08/246).

От налога не спастись и индивидуальным предпринимателем, применяющим упрощенную систему налогообложения (УСН). Несмотря на то, что они не признаются налогоплательщиками НДС, они обязаны платить налог в случае импорта товаров на территорию РФ (письмо Минфина РФ от 29.12.2011 N 03-07-14/132).

Реализация товаров (работ, услуг) по налоговой ставке 0 процентов

Налоговая ставка в 0% допускается в соответствии с положениями ст.164 НК РФ. Однако в нормативах указано, что использование подобной ставки допустимо лишь в тех ситуациях, когда имеется конкретное обоснование.

В соответствии с ключевыми законодательными положениями, ставка в 0% может быть установлена для следующих операций:

- продажа товаров и услуг, которые вывозятся из страны при процедуре экспорта;

- оказание услуг по вывозу и ввозу в РФ конкретных товаров;

- оказание транспортных услуг по перевозке грузов по территории РФ при помощи авиатранспорта;

- содействие в перевозке пассажиров и их багажа, но при условии, что они отправляются (направляются) в те места, которые неподконтрольны России.

Это интересно: Налоговый паспорт субъекта рф

Исходя из данного перечня можно сделать вывод, что от НДС будет освобожден тот доход, который идет на накопление или инвестирование, что в свою очередь является положительным моментом для развития экономики.

Кроме того, ставка может быть отменена в тех ситуациях, когда государство осуществляет социальную и экономическую защиту своих граждан, и в рамках данных мероприятий устанавливает размер ставки в 0% для тех товаров и услуг, которые можно отнести к категории социально-значимых (ст.149 НК РФ). Однако и тут имеются свои нюансы.

Кроме того, стоит обратить внимание на тот факт, что ставка в 0% используется для того, чтобы создать более благоприятные условия для экономических правоотношений между разными странами мира, тем самым не способствуя ослаблению конкретности на рынках. Стоит отметить, что несмотря на законодательное регулирование налоговых вычетов для экспортеров, в арбитражных судах все чаще можно столкнуться с делами, которые касаются установления ставки на отметке в 0%. Аналитики объясняют данное явление тем фактом, что нулевое налогообложение способствует развитию злоупотреблений, которые затрагивают возмещение налога, суммы которого бюджет так и не получил

Аналитики объясняют данное явление тем фактом, что нулевое налогообложение способствует развитию злоупотреблений, которые затрагивают возмещение налога, суммы которого бюджет так и не получил

Стоит отметить, что несмотря на законодательное регулирование налоговых вычетов для экспортеров, в арбитражных судах все чаще можно столкнуться с делами, которые касаются установления ставки на отметке в 0%. Аналитики объясняют данное явление тем фактом, что нулевое налогообложение способствует развитию злоупотреблений, которые затрагивают возмещение налога, суммы которого бюджет так и не получил.

Налоговые нововведения

1. С 2021 г. все операции по реализации товаров (работ, услуг), совершенные организациями, признанными банкротами, будут освобождаться от налога. Потому налогоплательщик после признания его банкротом будет обязан единовременно восстановить ранее принятый к вычету в рамках обычной деятельности НДС, связанный с пока не реализованными товарами (работами, услугами)1.

2. Перестанут облагаться НДС некоторые операции по реализации передачи на территории РФ:

- исключительных прав на программы для ЭВМ и базы данных, включенные в единый реестр российских программ для ЭВМ и баз данных, прав на использование таких программ и баз данных. Исключение – случаи, когда эти права состоят в возможности распространять рекламу в интернете, получать доступ к ней, размещать предложения в интернете о покупке или продаже товаров, работ, услуг, имущественных прав, осуществлять поиск информации о потенциальных клиентах, заключать сделки;

- исключительных прав на изобретения, полезные модели, промышленные образцы, топологии интегральных микросхем, секреты производства (ноу-хау), а также прав на использование указанных результатов интеллектуальной деятельности;

- неисключительных прав иностранному лицензиату, при этом место реализации таких услуг не территория России2.

3. Будет ограничен круг лиц, которые могут воспользоваться налоговыми преференциями. Это связано с тем, что станут облагаться НДС оказываемые после 1 января 2021 г. услуги по передаче прав на использование иностранного программного обеспечения, не включенного в единый реестр российских программ для ЭВМ и баз данных3.

4. Ужесточаются правила налогового администрирования НДС. С 1 июля 2021 г., в случае выявления налоговым органом нарушения установленных контрольных соотношений при заполнении декларации по НДС и неустранения их в 5-дневный срок после получения уведомления налогового органа, такая декларация считается непредставленной, и налогоплательщик может быть привлечен к ответственности, предусмотренной ст. 119 НК РФ.

Также с 1 января возмещение НДС будет возможно только при отсутствии недоимок по всем налогам, включая региональные и местные (ст. 176 НК РФ). Ранее условием возмещения НДС являлось отсутствие недоимок только по федеральным налогам.

С 1 января розничные магазины при продаже товаров иностранным гражданам смогут оформлять чеки для компенсации сумм НДС в электронной форме4.

5. С 1 июля 2021 г. в НК РФ вводится механизм прослеживаемости товаров:

- при реализации прослеживаемого товара налогоплательщики обязаны включать в счета-фактуры (в том числе корректировочные), составляемые исключительно в электронной форме, регистрационный номер декларации, номер партии прослеживаемого товара, единицы измерения и количество прослеживаемых товаров;

- налогоплательщики обязаны представлять в налоговый орган отчеты об операциях с прослеживаемыми товарами и документы, содержащие реквизиты прослеживаемости, в случаях и порядке, которые установит Правительство РФ;

- у налоговых органов появилось право на истребование документов при обнаружении противоречий между данными деклараций и сведениями по прослеживаемости товаров5.

6. С 2021 г. сокращается перечень операций, облагаемых НДС по ставке 10%. Внутренние воздушные перевозки пассажиров и багажа облагают НДС по ставке 20%6. Исключением будут авиаперевозки:

- в Крым, Севастополь и обратно;

- Калининградскую область, Дальневосточный федеральный округ и обратно;

- маршрут которых не предусматривает вылетов и посадок в Москве и Московской области.

Такие перевозки будут по-прежнему облагаться НДС по нулевой ставке.