Последствия банкротства физ лиц в 2020

Содержание:

- Банкротство физических лиц: последствия для должника

- Кому полезна статья?

- Если объявить себя банкротом какие последствия

- Что ожидает после признания

- Процедура реализации имущества гражданина

- Имущество помимо единственного жилья

- Что собой представляет федеральный закон о банкротстве физических лиц в 2020 году

- О реструктуризации

- Что подготовить для подачи заявления о банкротстве физического лица

- Последствия банкротства физического лица при прохождении процедуры

- Финансовые последствия банкротства физлиц

- Негативные последствия

- Плюсы и минусы при банкротстве в последствии

- Объявить себя банкротом – что это значит

Банкротство физических лиц: последствия для должника

- обязательное предупреждение кредитора о факте финансовой несостоятельности при получении нового займа или кредита (5 лет);

- невозможность повторного проведения процедуры (5 лет);

- запрет на занятие должностей в руководстве страховых компаний, инвестиционных, паевых инвестиционных и негосударственных пенсионных фондов, микрофинансовых организаций или влияние на решения по их управлению (5 лет);

- запрет на управление юридическими лицами или влияние на решения по ух управлению (3 года);

- запрет на занятие руководящих должностей в учреждениях кредитно-финансовой сферы.

Перечисленные меры вводятся только после завершения процедуры, когда человек официально признан банкротом. Но в ходе реализации мероприятия применяется большое количество дополнительных ограничений – текущих – которые носят намного более жесткую форму и заслуживают более детального рассмотрения.

Кому полезна статья?

Мы ценим твое время, читатель. Пару слов о том, для кого статья. Ну, во-первых, для тех, кто осознал, что в ближайшие несколько месяцев, не сможет платить по своим финансовым обязательствам. По разным причинам, у кого-то кредиты с сумасшедшими процентами, у других людей бизнес прогорел, кто-то решил перекредитоваться в МФО и заткнуть финансовые дыры, а кого-то вообще обманули и сделали поручителем. Вариантов много. Этот материал для тех, кто рассматривает списание долгов через суд и собирает информацию о реальных последствиях процедуры банкротства, чтобы принять верное и взвешенное решение.

Если объявить себя банкротом какие последствия

Многие не верят, что можно просто взять и списать долги, а если и можно, то наверно с какими-то серьёзными последствиями («клеймо на всю жизнь» или «потом все равно придется платить»), ну или это так сложно, что просто невозможно. Но это еще одно расхожее заблуждение, которое требует разъяснения.

Сначала про серьезность последствий – после прохождения процедуры для вас ничего не измениться, ни государство, ни частные лица, ни какие-либо другие организации отношения к вам не изменят.

Единственное ограничение – нельзя занимать руководящую должность в течение трех лет, а также в случае нового займа необходимо указывать факт своего банкротства.

Никаких ограничений на выезд за границу нет, так же нет никаких ограничений на владение имуществом по завершению процедуры.

Что касается сложности, на сегодняшней день это не сложнее чем взять тот же кредит в банке, но об этом подробнее ниже.

Что ожидает после признания

Признав себя банкротом, вы получите полное освобождение от всех долговых обязательств. Все существующие долги списываются в полном объеме независимо от размера оставшихся обязательств.

При этом неважно, участвовал кредитор в процессе или нет. Долги списываются целиком и полностью, если суд вынес правовое решение о признании физического лица неплатежеспособным

Это единственное положительное последствие процедуры банкротства.

Негативные последствия:

- Испорченная кредитная история. Факт банкротства наверняка затруднит получение займов в дальнейшем;

- Необходимость информировать другие лица о своем банкротстве. Должник, признанный банкротом должен сообщать об этом при заключении финансовых договоренностей в будущем;

- Повторность процедуры. Очередное заявление о признании себя банкротом можно подать через 5 лет после завершения первого дела. Если же утверждался план реструктуризации, то повторно её могут проводить только через 8 лет после первого решения;

- Физическое лицо, получившее статус банкрота, не имеет права занимать руководящие должности в течении 3 лет. А должникам, которые находились в статусе – индивидуального предпринимателя запрет продлевают на 5 лет.

Обратите внимание: статус предпринимателя физическому лицу также можно получить только спустя 5 лет после решения суда о признании банкротства.

Для физического лица, которое находится в долговой яме, оформить банкротство может быть наиболее выгодным решением.

Необходимо также помнить о том, что у заемщика не имеют права изъять:

- земельный участок или недвижимое имущество, которое является единственным возможным вариантом проживания;

- денежные средства, что составляют минимальный прожиточный уровень для семьи и лиц, что находятся на иждивении должника;

- одежду, обувь, продукты питания, мебель;

- инструменты и оборудование для работы, прочую бытовую технику.

Теперь Вы сможете серьезно подумать, стоит ли проводить процедуру объявления банкротства. А изучив все плюсы и минусы, обязательно сделаете правильный выбор.

Смотрите видео, в котором специалист разъясняет последствия для должника после проведения процедуры банкротства:

Процедура реализации имущества гражданина

^

Процедура реализации имущества гражданина – это реабилитационная процедура банкротства, которая вводится определением арбитражного суда сроком на 6 месяцев и направлена на реализацию имущества гражданина-банкрота с целью пропорционального удовлетворения требований его кредиторов ().

- не представлен план реструктуризации долгов; не одобрен план реструктуризации долгов собранием кредиторов, за исключением случая, когда судом вынесено определение об отложении вопроса об утверждении плана;

- план реструктуризации долгов отменен судом;

- возобновлено производство по делу в случае нарушения условий мирового соглашения и в других случаях возобновления производства по делу о банкротстве.

Срок процедуры реализации имущества гражданина составляет не более шести месяцев, но может быть продлен арбитражным судом.

После признания гражданина банкротом наступают следующие правовые последствия:

- все права в отношении имущества, составляющего конкурсную массу, в том числе на распоряжение им, осуществляются только финансовым управляющим от имени гражданина и не могут осуществляться гражданином лично;

- сделки, совершенные гражданином лично (без участия финансового управляющего) в отношении имущества, составляющего конкурсную массу, ничтожны. Требования кредиторов по сделкам гражданина, совершенным им лично (без участия финансового управляющего), не подлежат удовлетворению за счет конкурсной массы;

- регистрация перехода или обременения прав гражданина на имущество, в том числе на недвижимое имущество и бездокументарные ценные бумаги, осуществляется только на основании заявления финансового управляющего. Поданные до этой даты заявления гражданина не подлежат исполнению;

- исполнение третьими лицами обязательств перед гражданином по передаче ему имущества, в том числе по уплате денежных средств, возможно только в отношении финансового управляющего и запрещается в отношении гражданина лично;

- должник не вправе лично открывать банковские счета и вклады в кредитных организациях и получать по ним денежные средства.

После того, как суд признает гражданина банкротом, все его имущество должно быть продано в установленном Законом о банкротстве порядке, а полученные денежные средства распределены между кредиторами.

По общему правилу все имущество гражданина, имеющееся на дату принятия решения арбитражного суда о признании гражданина банкротом и введении реализации имущества гражданина и выявленное или приобретенное после даты принятия указанного решения, составляет конкурсную массу. Имущество гражданина, принадлежащее ему на праве общей собственности с супругом (бывшим супругом), также подлежит реализации в деле о банкротстве гражданина по общим правилам. Исключение составляет перечень имущества, установленный пунктом 3 и .

Порядок продажи имущества гражданина устанавливается определением арбитражного суда. Положение о порядке реализации имущества должно соответствовать правилам продажи имущества должника, установленным статьями , , , Закона о банкротстве.

Драгоценности и другие предметы роскоши, стоимость которых превышает сто тысяч рублей, и вне зависимости от стоимости недвижимое имущество подлежат реализации на открытых торгах.

После завершения торгов, финансовый управляющий приступает к погашению требований конкурсных кредиторов. Если имущества гражданина не хватило, чтобы рассчитаться по всем долгам, то неоплаченная задолженность считается погашенной.

По итогам рассмотрения отчета о результатах реализации имущества гражданина арбитражный суд выносит определение о завершении реализации имущества гражданина.

Имущество помимо единственного жилья

Многие граждане знают о том, что единственное жилье нельзя взыскать в рамках процедуры банкротства. Стоит отметить, что помимо квартиры или дома за банкротом сохраняется и другое имущество, необходимое для нормальной жизни.

В распоряжении должника и членов его семьи остаются предметы личного использования и предметы быта: детские игрушки, одежда, обувь, кухонные принадлежности, стол, печка, холодильник. Если банкрот в своей профессиональной деятельности использует дорогое оборудование и инструменты, то оно тоже не подлежит изъятию. Кроме того, кредиторы не вправе настаивать на реализации личных государственных наград и знаков отличия. Подробный список имущества, который даже в случае банкротства остается у должника, указан в статье 446 Гражданского кодекса.

Иное движимое имущество, стоимость которого не превышает 100 тысяч рублей, будет продано на открытых площадках (например, на Авито). Дорогостоящее имущество и вся недвижимость реализуется на электронных торгах.

Что собой представляет федеральный закон о банкротстве физических лиц в 2020 году

Глава о несостоятельности (банкротстве) физических лиц вступила в силу с 1 октября 2021 года.

Предлагаем ознакомиться: Срок исковой давности по долгам физических лиц

С этого момента гражданин может быть признан банкротом. Для того, чтобы получить официальное подтверждение финансовой несостоятельности и «узаконить» ее, необходимо обратиться в Арбитражный суд.

Кто вправе обратиться в суд для «запуска» процедуры признания физического лица банкротом? Этим правом наделены:

- Гражданин, решивший объявить себя банкротом.

- Налоговые органы (по итогам отчетного периода).

- Кредиторы, перед которыми у лица имеется задолженность.

В качестве оснований для заявления о несостоятельности выступают:

- данные о личных задолженностях физического лица (например, налоги, алименты, невозврат долга и т.д.);

- долги перед кредитными организациями — банками и МФО.

Законом «Об урегулировании особенностей несостоятельности (банкротства) на территориях Республики Крым и города федерального значения Севастополя и о внесении изменений в отдельные законодательные акты Российской Федерации» от 29.06.2015 № 154-ФЗ в Федеральный закон от 26 октября 2002 года № 127-ФЗ «О несостоятельности (банкротстве)» внесены следующие изменения:

Дела о банкротстве рассматриваются арбитражным судом.

Если иное не предусмотрено настоящим Федеральным законом, производство по делу о банкротстве может быть возбуждено арбитражным судом при условии, что требования к должнику – юридическому лицу в совокупности составляют не менее чем триста тысяч рублей, а в отношении должника – физического лица – не менее размера, установленного пунктом 2 статьи 2133 настоящего Федерального закона. (в ред

Федерального закона от 29.06.2015 № 154-ФЗ)

Требования уполномоченных органов об уплате обязательных платежей принимаются во внимание для возбуждения производства по делу о банкротстве, если такие требования подтверждены решениями налогового органа, таможенного органа о взыскании задолженности за счет денежных средств или иного имущества должника либо вступившим в законную силу решением суда или арбитражного суда.

Должник вправе подать в суд или арбитражный суд заявление должника в случае предвидения банкротства при наличии обстоятельств, очевидно свидетельствующих о том, что он не в состоянии исполнить денежные обязательства и (или) обязанность по уплате обязательных платежей в установленный срок.

- Дела о банкротстве юридических лиц и граждан, в том числе индивидуальных предпринимателей, рассматривает арбитражный суд по месту нахождения должника — юридического лица или по месту жительства гражданина.

- Заявление о признании должника банкротом принимается арбитражным судом, если требования к должнику — юридическому лицу в совокупности составляют не менее чем триста тысяч рублей, к должнику — гражданину — не менее чем пятьсот тысяч рублей и указанные требования не исполнены в течение трех месяцев с даты, когда они должны были быть исполнены, если иное не предусмотрено настоящим Федеральным законом. (в ред. Федеральных законов от 29.12.2014 № 482-ФЗ, от 29.06.2015 № 154-ФЗ))

- Дело о банкротстве не может быть передано на рассмотрение в третейский суд.

О реструктуризации

Финансовый управляющий совместно с кредиторами предварительно составляет план реструктуризации. Это новый график выплаты долга, адаптированный под финансовые возможности гражданина.

Статья 213.12 пункт 7 Закона о банкротстве физических лиц

Не позднее чем за пять дней до даты заседания суда по рассмотрению дела о банкротстве гражданина финансовый управляющий обязан представить в суд отчет о своей деятельности, сведения о финансовом состоянии гражданина, протокол собрания кредиторов, на котором рассматривался проект плана реструктуризации долгов гражданина, с приложением документов, определенных пунктом 7 статьи 12 настоящего Федерального закона.

Но реструктуризация применяется только к тем гражданам, которые могут соблюдать назначенный план. Гражданин, которому назначается реструктуризация, должен соответствовать следующим требованиям:

- у него есть источник дохода на данный момент;

- у него нет неснятой или непогашенной судимости за экономические преступления;

- гражданин не признавался банкротом в течение прошедших пяти лет;

- в течение восьми лет не было составления плана реструктуризации в отношении этой задолженности.

Закон не говорит о конкретных размерах дохода заявителя, который может обеспечить выплату кредитов по новому реструктурированному графику. Но стоит понимать, что если доход гражданина низкий, и будет понятно, что с выплатой он все равно не справится, реструктуризация не будет к нему применяться. Получаемый доход и ежемесячные платежи должны быть соразмерными, и у человек должны оставаться средства к существованию.

Составленный план реструктуризации финансовый управляющий подкрепляет пакетом документов, в который входят справки о доходах гражданина и сведения обо всех кредиторских задолженностях. По итогу рассмотрения суд может принять план, отложить дело при необходимости доработки плана или отказать в проведении реструктуризации и инициировать следующий этап на пути банкротства — реализацию имущества должника.

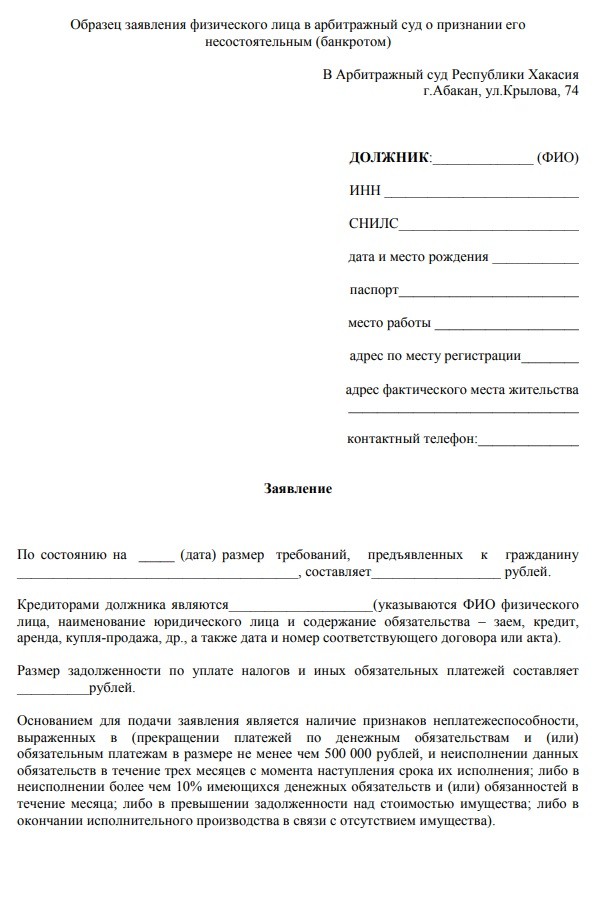

Что подготовить для подачи заявления о банкротстве физического лица

Судебная система устроена сложным образом и требует соблюдения формальностей. Это вызывает затруднения у тех, кто обращается за признанием банкротства.

Особенности банкротства физических лиц предусматривают, что должнику потребуется не только составить заявление о банкротстве, но и провести до суда много дополнительной работы:

Найти управляющего. Об этом следует позаботиться заранее, выбрав подходящую СРО, которую нужно будет указать в заявлении. Выбрать надежного финансового управляющего можно, ориентируясь на официальные реестры и базы данных. Вы должны быть уверены, что финуправляющий возьмется за дело. Как договориться с финуправляющим мы написали здесь.

Подготовиться к тратам. Это один из основных вопросов — деньги на процедуру. Вознаграждение для финансового управляющего составляет 25 000, госпошлина — 300 рублей, расходы на обязательные публикации не менее 16 000 рублей. Также почта, дополнительные справки — обычно около 5 000 рублей.

Если банкротиться самостоятельно, то минимальные судебные расходы без стадии продажи имущества и дополнительных споров составят около 60 000 рублей. Банкротство через юридическую фирму стоит от 80 до 100 000 рублей.

По опыту наших клиентов, дешевле выходит отдать дело в работу юриста, чем пытаться бороться с банками самостоятельно. Более подробно о расходах мы рассказали здесь.

Чем больше документальных доказательств своего положения вы соберете для суда, тем меньше будет задержек в деле, и вы быстрее получите статус банкрота.

Оповестить всех кредиторов о банкротстве

Важно сделать это письменно, чтобы остались доказательства: квитанция с почты или печать банка о приеме документов от курьера.

Таким образом, банкротство признают, чтобы объявить долги неисполнимыми и списать. Основных условий два — это невозможность расплатиться и отсутствие мошеннических схем при получении кредита. Судебная процедура не ограничена по сумме долга, но от 500 тыс. становится обязательной. Для нее нет ограничений по количеству имущества, доходам и делам у приставов.

С 01 сентября 2020 введено бесплатное внесудебное банкротство. В МФЦ на упрощенное списание подают с долгом до 500 тысяч, когда приставы окончили исполпроизводство за невозможностью взыскания. Имущества и доходов сверх МРОТ быть не должно, иначе кредиторы могут перевести дело в Арбитраж.

Последствия банкротства физического лица при прохождении процедуры

Первые неприятные последствия будут чувствоваться уже на стадии прохождения процедуры. Гражданин самостоятельно или через представителя направляет заявление в арбитраж, с просьбой признать его несостоятельным. Прошение принимают, рассматривают и выносят решение.

Дальше процедура идет по одному из трех направлений:

- Мирное урегулирование вопроса между должником и взыскателями;

- Реструктуризация финансовых обязанностей;

- Продажа ценного имущества.

Каждый из представленных вариантов имеет свои положительные и негативные последствия для физика. Однако имеются общие отрицательные моменты, возникающие в двух из трех представленных случаев. Исключением является мировое соглашение.

Последствия банкротства физического лица:

- Оплата работы финансового управляющего. Стоимость от 50 до 70 тысяч рублей.

- С момента введения реализации или реструктуризации, все финансовое положение гражданина переходит под наблюдение управляющего.

- Человек передает ФУ кредитные карты, сведения о счетах. Получает часть заработной платы, установленную судебной инстанцией. Обычно эта часть равняется прожиточному минимуму, при наличии на содержании несовершеннолетнего ребенка, выплата также назначается и на него.

- Вся деятельность, связанная с имуществом также переходит под контроль управляющего. Гражданин не имеет права самостоятельно покупать и продавать ценности.

- Нельзя выступать поручителем.

- Нельзя приобретать ценные бумаги.

- Нельзя самостоятельно открывать и закрывать счета в финансовых организациях.

- Наложение запрета судом на выезд с территории России. Данная мера применяется в исключительных случаях, на усмотрения судью.

Негативные последствия банкротства физического лица при реструктуризации долга

Что такое реструктуризация – это постепенное погашение долговых обязательств перед взыскателями. У процедуры есть несомненные положительные стороны, но и не менее неприятные результаты для физика.

- Формально считается, что срок исполнения финансовых обязанностей наступил. Совокупность всех долговых расчетов фиксируется и больше не растет, не накладываются штрафные взыскания, пени и прочее.

- Направленные ранее заявления взыскателей по финансовым обязанностям остаются без рассмотрения.

- Снимаются ограничительные меры, наложенные судебным приставом-исполнителем. В частности: аресты наложенные на банковские счета, движимое или недвижимое имущество.

- Прекращаются возбужденные исполнительные производства. Исключение составляют дела о взыскании алиментов, по ущербу причиненному здоровью.

- Запрет на проведение сделок с ценностями безвозмездного характера.

Последствия при введении реализации имущества

Реализация – продажа ценностей физ. лица на открытых торгах. Полученные финансовые средства переходят в конкурсную массу, которая предназначена для удовлетворения выставленных требований. Основным плюсом реализации является то, что после ее завершения оставшиеся долги физика будут списаны. К негативным же относится следующее:

- Продажа ценного имущества, находящегося в собственности должника.

- Продаже залогового имущества, даже если это единственное жилье.

- Если банкротом становится один из супругов, то реализуется все совместно нажитое ценное имущество. Половина от полученных с продажи денежных средств переходит в конкурсную массу, другая передается супругу.

- Не все долги могут быть списаны после завершения процедуры реализации.

Мировое соглашение

Под данным вариантом развития банкротства подразумевается нахождение взаимовыгодного решения между должником и кредиторами. Это может быть снижение процентов, увеличение срока возврата долга, списание неустойки, пени.

Положительным моментом является то, что при заключении соглашения процедура банкротства прекращается. С должника снимаются обеспечительные меры, возвращается возможность распоряжаться счетами, ценностями. Услуги управляющего больше не требуются.

Негативные последствия банкротства физического лица на данном этапе следующие:

- Финансовые обязательства не списываются. Гражданин будет обязан выплачивать задолженности по новому установленному порядку. В случае не исполнения обязательств, кредиторы направляют заявление о принудительном взыскании.

- После заключения соглашения физ. лицо в течение 5 лет не может повторно направлять прошение о введении процедуры несостоятельности.

Финансовые последствия банкротства физлиц

В случае принятия арбитражным судом по заявлению самого должника, по заявлениям конкурсного кредитора или уполномоченного органа решения о признании гражданина банкротом суд принимает также и решение о реализации имущества физического лица.

Реализация имущества применяется если суд приходит к выводу о невозможности введения процедуры реструктуризации долгов.

Реализация имущества вводится на срок не более чем шесть месяцев. При этом срок реализации может продлеваться арбитражным судом по ходатайству лиц, участвующих в деле о банкротстве.

При принятии решения о признании гражданина банкротом суд утверждает в качестве финансового управляющего для участия в процедуре реализации имущества гражданина лицо, участвовавшее в процедуре реструктуризации долгов гражданина в качестве финансового управляющего, если иная кандидатура к моменту признания гражданина банкротом не будет предложена собранием кредиторов.

Все имущество гражданина, имеющееся на дату принятия решения арбитражного суда о признании гражданина банкротом и введении реализации имущества гражданина и выявленное или приобретенное после даты принятия указанного решения, составляет конкурсную массу, за исключением имущества, которое не подлежит реализации (единственная квартира, предметы обычной домашней обстановки и обихода, вещи индивидуального пользования (одежда, обувь и пр.), продукты питания).

После реализации имущества арбитражный суд выносит определение о завершении реализации имущества гражданина.

После завершения расчетов с кредиторами гражданин, признанный банкротом, освобождается от дальнейшего исполнения требований кредиторов, в том числе требований кредиторов, не заявленных при введении реструктуризации долгов гражданина или реализации имущества гражданина. То есть гражданин освобождается от обязанности по дальнейшей уплате, а его долг списывается даже в том случае, если после реализации имущества денежных средств не достаточно для полного расчета с кредиторами.

С даты признания гражданина банкротом и назначения процесса реализации имущества предусмотрены следующие ограничения в правах:

- регистрация перехода или обременения прав гражданина на имущество, в том числе на недвижимое имущество и бездокументарные ценные бумаги, осуществляется только на основании заявления финансового управляющего. Поданные до этой даты заявления гражданина не подлежат исполнению;

- исполнение третьими лицами обязательств перед гражданином по передаче ему имущества, в том числе по уплате денежных средств, возможно только в отношении финансового управляющего и запрещается в отношении гражданина лично;

- должник не вправе лично открывать банковские счета и вклады в кредитных организациях и получать по ним денежные средства.

Обязанности физического лица

Гражданин обязан не позднее одного рабочего дня, следующего за днем принятия решения о признании его банкротом, передать финансовому управляющему все имеющиеся у него банковские карты для проведения реализации имущества. В свою очередь финансовый управляющий обязан в срок не позднее одного рабочего дня, следующего за днем их получения, принять меры по блокированию операций с полученными банковскими картами по перечислению денежных средств с использованием банковских карт на основной счет должника.

Негативные последствия

К негативным последствиям получения этого статуса стоит отнести следующие:

- Кредитная история безвозвратно испорчена;

- В течение пяти лет невозможно повторно пройти процедуру банкротства с применением процедуры реализации имущества;

- В течение восьми лет невозможно повторно пройти процедуру банкротства с применением процедуры реструктуризации задолженности;

- В течение пяти лет нельзя открыть статус индивидуального предпринимателя;

- В течение трех лет с момента проведения процедуры запрещено занимать руководящие должности в органах управления юридических лиц;

- Руководящие должности в кредитной организации запрещено занимать в течение 10 лет;

- Запрещено работать в руководстве пенсионного фонда, инвестиционных фондов;

- Факт банкротства нужно указывать при формировании документов на получение нового кредитования;

Для должника может быть ограничено право покидать границы Российской Федерации. Такое решение может быть принято Арбитражным судом в зависимости от обстоятельств дела по запросу финансового управляющего или кредиторов.

Плюсы и минусы при банкротстве в последствии

К несомненным плюсам прохождения процедуры стоит отнести:

Списания верхнего предела долга в независимости от его размера. То есть, по завершению процедуры реализации имущества или реструктуризации долга то, что осталось будет списано. Перед кредиторами должник будет финансово чист.

Долг перед кредиторами замораживается на момент начала процедуры. Таким образом устанавливается окончательная сумма требования к должнику без дополнительных взысканий и начислений штрафов, процентов и пени.

В период прохождения процедуры банкротства физ лица прекращается производство по исполнительным листам, которые были открыты в отношении должника на основании решений судов общей юрисдикции.

Прекращение непосредственного общения между должником и кредиторами, а также их представителями. К таковым можно отнести и коллекторские службы, которые выкупили право требования (заключили цессию с кредиторами) или работают с ними на основании агентского договора.

От должника не требуется наличие специальных знаний, так как всю процедуру осуществляет посредник. Для получения статуса финансового управляющего нужно иметь соответствующий уровень знаний и умений, пройти специализированный курс обучения, иметь членство в саморегулируемой организации арбитражных управляющих.

К минусам процедуры относятся:

Должник, после признания его банкротом несет ряд последствий для собственного финансового положения. К таким последствиям можно отнести:

- обязанность в течение пяти лет с момента признания себя банкротом сообщать о данном факте своей биографии при запросе нового кредита или займа;

- в течение трех лет с момента окончания процедуры нельзя занимать посты в совете директоров, быть учредителем или владельцем доли в бизнесе.

Ограничения присутствуют и при прохождении самой процедуры. Их значительно больше:

- запрещено без согласия финансового управляющего проводить сделки на сумму свыше 50 000 рублей;

- запрещено реализовывать самостоятельно собственность;

- счета и вклады заморожены до окончания процедуры;

- запрещено становится поручителем при принятии обязательств по кредиту иного лица;

- вероятен запрет на покидание пределов Российской Федерации;

- вероятность оспаривания сделок, совершенных за последние три года;

- регистрация новой собственности осуществляется только при наличии одобрения финансового управляющего.

Должник идет на признание его банкротом. У него есть заграничная недвижимость или счета в офшорах. Этот факт будет установлен финансовым управляющим. Он подает соответствующие сведения в арбитражный суд. Вне зависимости от административного или уголовного характера правонарушения гражданину будет отказано в признании его финансовой несостоятельности. Не рекомендуется вступать в процесс, зная о наличии иностранных счетов, недвижимости и сокрытого имущества.

Есть категория долгов, на состоянии которых процедура не отразится. К таким долгам относятся:

- задолженность по услугам ЖКХ;

- долги по исполнительным листам, выданным в отношении должника в связи с причинением им вреда здоровью;

- задолженность по алиментным обязательствам;

- зарплаты, премии и другие положенные выплаты перед сотрудниками, работающими на индивидуальных предпринимателей;

- долги, полученные в результате участия в бизнесе в качестве учредителя, если долги компании возникли по вине конкретного учредителя, который и проходит процедуру банкротства.

Несмотря на то, что последствия в большей степени затрагивают только самого банкрота, его близкие и родственники также страдают от последствий прохождения процедуры. Особенно, это касается тех, с кем должник разделяет общее имущество.

Объявить себя банкротом – что это значит

Большинство граждан считает, что статус банкрота предполагает полное освобождение субъекта от обязанностей по уплате кредитов. Но это не так. С юридической точки зрения, объявить себя банкротом – это признать свою неплатежеспособность. То есть невозможность исполнения долговых обязательств перед кредитными организациями и третьими лицами.

Объявляя о своем банкротстве, физическому лицу нужно понимать, что:

- списания всех долгов не произойдет;

- имущество будет конфисковано в счет погашения задолженности перед кредиторами и приставами;

- впоследствии могут быть проблемы с получением заемных средств ввиду наложения ряда ограничений.

Часто должники задаются вопросом, как объявить себя банкротом и не платить кредит. Объявление банкротства не означает избавления от всех долгов, их все равно нужно будет выплатить кредитору. Однако после разбирательства в суде по результатам принятого решения составляют определенную схему погашения задолженности, и стороны процесса заключают между собой соглашение. Физическое лицо при этом освобождается от уплаты части долга в виде начисленной пени, штрафа и т. д. Также возможно погашение долга за счет конфискации имущества. Это всё, чего можно добиться, если объявить себя банкротом.