Процедура реализация имущества физического лица

Содержание:

- Как физическому лицу при проведении процедуры банкротства сохранить единственное жилье?

- Сколько стоит стать банкротом в 2021 году?

- Оценка стоимости оружия

- Срок процедуры реализации имущества гражданина

- Когда применяется процедура реализации имущества

- На что нужно обратить внимание

- Порядок расчета с кредиторами

- Как проходит процедура внесудебного банкротства: пошаговая инструкция

- Стадии реализации имущества

- Какое имущество нельзя реализовать при банкротстве физического лица (должника)

- Запрет на реализацию

- Какое имущество могут отобрать

Как физическому лицу при проведении процедуры банкротства сохранить единственное жилье?

Один из способов – продажа недвижимости непосредственно перед началом процедуры банкротства. Однако, как было указано ранее, суд при принятии решения будет исследовать все тонкости процесса продажи, в том числе: взаимоотношения, в которых находится должник с лицом, которое приобрело имущество; проживает ли должник и члены семьи после продажи в указанной недвижимости; цена продажи.

Следующим способом, который представляется наиболее разумным, являются переговоры с кредиторами. Физическому лицу необходимо договориться с кредиторами о возможности реструктуризации накопившейся задолженности на более приемлемых для него условиях, которые обеспечат выплату долга кредитору. При таких условиях, арбитражный суд с большей долей вероятности не примет решение об изъятии единственного жилья.

Кроме того, на практике часто встречаются случаи, когда квартира, находящаяся в долевой собственности супругов и детей (которая также является единственным жильем для всех членов семьи) не изымается по решению суда.

Также, в соответствии со ст. 446 ГПК РФ единственное жилье не подлежит изъятию, если оно не находится в залоге. Речь идет о том, что при подписании кредитного договора указанное единственное жилье не было указано в качестве предмета залога. При таких условиях, единственное жилье будет сохранено.

Однако, на практике встречаются случаи, когда единственное жилье все-таки подлежит изъятию в целях дальнейшей реализации. Например, в деле № А60-56649/2017 жилое помещение было изъято у физического лица и реализовано в целях погашения задолженностей. При этом, была возвращена сумма, позволяющая приобрести новое жилое помещения с учетом норм жилищного законодательства.

Сколько стоит стать банкротом в 2021 году?

Опишем все стадии прохождения дела о банкротстве и разберем, какие затраты у физлица возникают на каждом этапе.

Этап обращения в суд

В момент подачи заявления о признании финансовой несостоятельности человеку необходимо заплатить:

- госпошлину в размере 300 рублей. Стоимость госпошлины установлена ст. 332.21 Налогового кодекса;

- внести на счет суда стоимость услуг финансового управляющего — 25 000 рублей.

Следует учесть, что услуги финуправляющего можно оплатить позднее. Но для этого сразу же нужно подать ходатайство об отсрочке

Важно, чтобы 25 000 рублей были внесены до начала первого судебного заседания. Далее в течение пяти дней суд принимает решение о дате первого заседания по делу о банкротстве

Стоимость услуг арбитражного управляющего указана в ст. 20.6 закона о банкротстве. С 2017 года вознаграждение составляет 25 000 рублей. Плюс 7% управляющий получит от той стоимости, за которую будет реализовано имущество должника на торгах.

Но проценты платятся только в том случае, если у должника есть имущество, которое можно будет по суду реализовать. Проценты выплачиваются управляющему после завершения расчетов с кредиторами.

Подходите ли вы под критерии банкротства?

Реструктуризация долгов

На банкротство должник идет, ожидая списания своих долгов. Но на практике до этапа списания надо еще дойти. Ведь суд может ввести процедуру реструктуризации долгов, если сочтет, что доходов должника хватит, чтобы вернуть долг хотя бы на 80% в течение трех лет.

В деле о банкротстве физлица согласно закону сначала должна быть назначена реструктуризация долга, и только потом — реализация имущества. Именно в этом случае истцу придется оплатить услуги финуправляющего повторно, включая все сопутствующие расходы.

Поэтому важно дать понять суду практически на первом заседании, а лучше еще до начала процесса, что даже при введении процедуры реструктуризации долг будет оставаться для вас неподъемным, что продление срока кредитов не решит, а лишь усугубит ваши проблемы. Поэтому в заявлении, подаваемом на банкротство, надо указать, что вы просите судью сразу перейти к этапу реализации имущества

Это позволит сэкономить время и деньги.

Реализация имущества

Реализация имущества — это продажа вашей собственности с торгов для того, чтобы финуправляющий смог провести выплаты в адрес кредиторов. В рамках этого этапа появляются расходы — например, на публикации о вашем банкротстве в печатном издании «КоммерсантЪ» и на специализированном портале «Федресурс». Этот этап всегда присутствует в деле о банкротстве.

В среднем одна публикации в «Коммерсанте» будет стоить 11 000 рублей. Цена одной публикации на «Федресурсе» составляет 430 рублей.

При распродаже имущества должника во время признания его банкротом финуправляющий делает 7-8 публикаций на ЕФРСБ. Соответственно, расходы составят порядка 3 000 – 3 500 рублей. Поэтому на публикации придется потратить минимум 14 000 рублей.

Реструктуризация или реализация? Что подходит именно в вашем случае

Оценка стоимости оружия

Для подтверждения стоимости предметов из категории «оружие» должник может предоставить следующую документацию:

- Квитанции из оружейного магазина, в которых оно приобреталось.

- Заключение эксперта-оценщика, включая также заключенный с ним договор на проведение оценки.

Экспертное заключение представляет собой наиболее компетентное подтверждение, особенно в отношении эксклюзивного, коллекционного, раритетного образца. Эту экспертизу заказывает сам банкрот (должен предъявить разрешение на хранение, паспорт), либо финансовый управляющий (при наличии у него разрешения).

Срок процедуры реализации имущества гражданина

Закон устанавливает, что процедура должна быть реализована за 6 месяцев. Но у финансового управляющего есть право ходатайствовать перед судом о продлении этого срока. Если требование будет обосновано, то орган правосудия может растянуть продолжительность процедуры продажи вещей должника во времени.

После того, как порядок реализации имущества гражданина исполнен — все имущество продано, а долги розданы, финансовый управляющий подает в суд отчет о том, как проходила процедура, прилагает к нему все необходимые документы. Суд, изучив данный отчет, выносит определение о завершении процедуры продажи имущества и объявлении должника банкротом.

Если какое-то имущество не смогли продать на торгах, а кредитор не желает забирать его себе, то оно возвращается должнику.

Реализация имущества должника при банкротстве проводится не всегда. Это довольно длительная процедура, которая позволяет признать должника банкротом и погасить задолженность или её часть перед кредиторами.

В ходе корректировки состав конкурсной массы может меняться как в меньшую, так и большую сторону. По закону финансовый управляющий обязан провести анализ всех сделок, совершаемых гражданином за последние три года. Если среди них он выявит подозрительные и совершенные со взаимозависимыми лицами (супругой, детьми, родителями, подчиненными и пр.), то такие договора могут быть аннулированы, а отчужденное по ним имущество – возвращено в конкурсную массу

Особое внимание уделяется безвозмездным сделкам в пользу ближайших родственников (дарственным)

3. Оценка имущества

При необходимости к данному этапу привлекают независимого оценщика, который представит отчет о рыночной стоимости имущества должника.

4. Ходатайство управляющего о реализации имущества должника на торгах в суде

5. Объявление о торгах

Собственность банкрота должна продаваться в ходе открытых торгов в формате аукциона. Теперь все торги проводятся исключительно в электронной форме (согласно поправкам в законодательство от 2011 года).

Информация о них (месте проведении и дате) должна быть опубликована в свободном доступе.

К сведению

Стоит отметить, что все расходы, связанные с проведением торгов и публикацией сообщений в СМИ, ложатся на плечи должника.

6. Проведение торгов

В качестве организатора торгов реализации имущества физического лица при банкротстве может выступать как сам арбитражный управляющий, так и специализированная независимая компания (тогда имущество по описи должно быть передано в ее пользу). Торги должны быть проведены не позднее, чем через два месяца после наполнения конкурсной массы и передачи ее организаторы.

Торги проводятся в три этапа. На первом идет аукцион «на повышение». Организатор устанавливает определенный шаг аукциона в размере 5-10% от начальной стоимости, а стартовой становится рыночная цена имущества. Победителем становится участник, сумевший предложить наиболее высокую цену.

К сведению

Если заявки на участие в торгах не были получены или же допустили одного участника, организатор торгов может принять решение о их признании несостоявшимися. В такой ситуации стартовая цена имущества устанавливается уже с дисконтом 10-30% по отношению к рыночной. О признании торгов несостоявшимися обязательно нужно опубликовать сообщения в СМИ.

Имущество, которое не удалось реализовать в установленные сроки возвращается банкроту.

7. Расчеты с кредиторами

Когда конкурсная масса сформирована, начинаются расчеты с кредиторами, пропорционально предъявленным требованиям и в соответствии с утвержденной законодательством очередностью. Из вырученных средств также погашаются судебные издержки, выплачивается вознаграждение финансовому управляющему и независимому организатору.

8. Отчет управляющего перед кредиторами и судом

К отчету о реализации собственности гражданина должны быть предложены все документы, подтверждающие факт продажи и расчеты с кредиторами. Составляется реестр кредиторских требований с указанием размера погашенных обязательств должника.

Даже если вырученных средств для осуществления полных взаиморасчетов оказалось недостаточно, должника объявляют банкротом и остаток долгов подлежит списанию.

Суд в завершении выносит вердикт о прекращении процедуры банкротства в отношении физического лица.

Когда применяется процедура реализации имущества

Во время осуществления процедуры банкротства суд постановляет организовать реструктуризацию долгов гражданина и подготовить план по оплате задолженности. Если должник не имеет возможности погасить свои долги либо нарушает условия реструктуризации, начинается следующий этап в деле о банкротстве – реализация имущества.

Реализацию имущества присуждают в случаях, если гражданин:

- не имеет официального дохода для погашения долга в срок до 36 месяцев;

- преднамеренно нарушил условия реструктуризации;

- самостоятельно подал ходатайство о начале процедуры.

- единственное жилье (за исключением ипотечного);

- вещи личного пользования (белье, одежда, обувь);

- предметы повседневного домашнего обихода;

- профессиональные инструменты работника;

- награды, медали, почетные знаки отличия;

- домашние животные;

- денежные средства в размере одного МРОТ должника и людей на его иждивении.

- погашение основной задолженности;

- оплата 7% от суммы за ведение дел финансовым управляющим;

- оплата расходов на процедуру продажи.

Оплата долгов при помощи реализации имущества имеет свои преимущества: она не затрагивает родственников, оставляет возможности выезда за границу, прекращаются звонки от коллекторов, а все заботы по продаже описанных предметов берет на себя финансовый управляющий.

На что нужно обратить внимание

В первую очередь при проведении продажи собственности гражданина отчуждается имущество, принадлежащее ему полностью, например:

- бытовая техника;

- дорогостоящая одежда;

- предметы роскоши;

- ценные бумаги;

- автотранспорт;

- недвижимость.

Чтобы удовлетворить требования максимального числа кредиторов, при проведении процедуры несостоятельности граждан сначала подлежит реализации самое дорогостоящее, что есть у должника. Обычно это квартира или личный транспорт.

Если жильё или авто находятся в долевой собственности, они всё равно изымаются. После реализации остальным совладельцам выплачивается денежная компенсация с учётом доли, которой они владели.

Порядок расчета с кредиторами

Об этом речь идет в ст. 213.27 ФЗ. Сначала, удовлетворяются требования по текущим платежам. Здесь установлена определенная очередность. В первую очередь гасятся долги по алиментам, уплачиваются все платежи, связанные с производством дела о банкротстве: вознаграждение управляющему, судебные издержки и так далее. Во вторую очередь – выплачиваются пособия и заработная плата. Далее – коммунальные платежи. Наконец – иные текущие.

Особый статус имеют кредиторы, в пользу которых было заложено имущество Им сразу же передается 80% от суммы, вырученной от продажи предмета залога.

Если денег на все не хватило, то оставшаяся задолженность, за редким исключением, считается погашенной.

Как проходит процедура внесудебного банкротства: пошаговая инструкция

-

Определяем признаки банкротства:

- размеры задолженности составляют 50 000-500 000 рублей (по всем обязательствам вместе);

- ранее судебный пристав возвратил исполнительный лист взыскателю ввиду отсутствия имущества. То есть приставы подтвердили, что брать с вас нечего.

В какой МФЦ обращаться за банкротством?

В любой удобный многофункциональный центр по месту прописки или временной регистрации (нужно будет показать штамп в паспорте или бланк с регистрацией).

-

Составляем список кредиторов самостоятельно. В перечне указываем юридические адреса кредиторов, наименования (банка, МФО, коллекторов, ЖКХ, налоговой и т.д.) либо ФИО граждан (долги по алиментам, по распискам), сумму долга на текущий момент, дату заключения кредитного договора и другие данные по каждому кредитору.

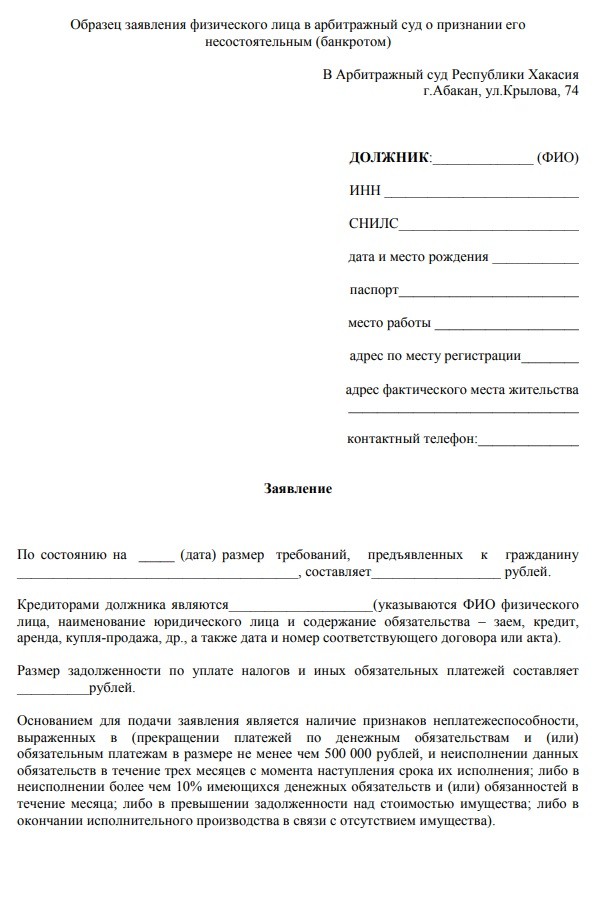

Бланк заявления на банкротство в МФЦ

(27.4 КБ)

- В назначенное время приходим на прием, составляем заявление. Сотрудник МФЦ обязан помочь с составлением документа, подсказать, с чего начать заполнение, какие сведения указать в заявлении.

МФЦ принимает заявление, должник получает расписку и ждет полгода. Ничего предпринимать не нужно, если не поступают возражения и жалобы от кредиторов.

- Что происходит вовремя внесудебного банкротства?

В течение 1 рабочего дня МФЦ проводит проверку по базе ФССП на предмет закрытых или открытых исполнительных производств и уточняет, не подал ли гражданин на банкротство в другое МФЦ или в Арбитражный суд.

Если должник соответствует критериям бесплатной процедуры банкротства — его заявление передается в ЕФРСБ для публикации сообщения.

Из ЕФРСБ кредиторы узнают о намерении человека списать долги через МФЦ. В течение 6 месяцев с даты публикации они вправе проверить имущество должника — подать запросы в Росреестр о недвижимости и в МВД об автотранспорте, который зарегистрирован на физлицо.

Также кредиторы указывают, что на момент получения кредита должник указывал в заявлении, что определенное имущество есть у него в собственности. Они вправе задать вопрос о том, куда человек его девал и оспорить сделки по продаже (дарению) этой собственности. Конечно, если эта собственность — не единственное жилье должника. Тогда банкротство переведут из МФЦ в арбитраж.

Если обнаружится имущество — кредиторы вправе подать жалобу в Арбитражный суд и перевести все дело в суд.

- Если жалоб нет, через 6 месяцев задолженности списывают.

Существует много мифов о банкротстве физ лиц. Помните, что их придумывают и распространяют те люди и структуры, которым не выгодно, чтобы вы не вернули им заемные средства — это ваши кредиторы. Конечно, им хотелось бы, чтобы вы до конца своих дней «работали на возврат долга». Да, брать деньги в долг и не возвращать их — по-человечески очень плохой поступок.

Не будем рассматривать моральный аспект долгов перед физическими лицами, которые, как и вы, трудились, чтобы заработать деньги, которые вы сейчас не можете отдать. Но что делать вам, если вы на самом деле не в силах вернуть эти деньги?

Для банков и МФО кредитовать людей — это профессия и бизнес. Есть такая функция в капиталистической экономике — торговать деньгами. А где бизнес — там должна быть выстроена и система риск-менеджмента. Банки и МФО закладывают в свои процентные ставки риск невозврата кредита нерадивыми заемщиками. То есть — вами.

Стадии реализации имущества

Данный процесс осуществляется в несколько этапов:

-

Составление реестра кредиторов. Обычно взыскателям дается 2 месяца, в течение которых они должны заявить о своих требованиях. Кредиторы могут узнать о банкротстве конкретного гражданина в ЕФРСБ (публикации делаются финансовым управляющим, которого назначил суд).

Интересные казусы возникают при реализации залогового имущества. Если срок пропущен, кредитор в реестр не вносится. Так произошло и в деле № А05-3506/2016, где залоговый кредитор не включился в реестр своевременно. В связи с этим банкрот потребовал исключить ипотечное жилье из конкурсной массы на основании того, что оно является для него единственным.

Суды нижестоящих инстанций сочли, что отсутствие залогового кредитора не предоставляет такой возможности, и квартира должна быть реализована в пользу остальных кредиторов. Однако ВС РФ в своем определении от 13.06.2019 № 307-ЭС19-358 не согласился с ними и вернул дело на новый пересмотр.

-

Формирование конкурсной массы. Сюда входят следующие процессы:

- опись;

- изъятие;

- оценка имущества.

В большинстве случаев оценка осуществляется самим финуправляющим, однако в спорных ситуациях приглашаются сторонние эксперты. Их труды оплачиваются стороной, которая пригласила их к участию.

На этом же этапе должник может ходатайствовать об исключении из конкурсной массы имущества, которое:

- защищено законодательным иммунитетом;

- стоит не дороже 10 000 рублей.

-

Организация торгов по банкротству. Можно разделить данный процесс на 2 этапа:

-

реализация движимого имущества, которое стоит до 100 000 рублей.

Оно может распродаваться посредством подачи объявлений на тематических площадках;

-

продажа дорогостоящей недвижимости и другой собственности.

Осуществляется через привлечение организатора по проведению электронных торгов на аукционах. Может проводиться в несколько этапов, по окончании которых оставшееся имущество:

- будет предложено кредиторам в качестве оплаты долга;

- или будет передано банкроту обратно в собственность.

-

реализация движимого имущества, которое стоит до 100 000 рублей.

-

Прекращение процедуры реализации. На данном этапе финуправляющий должен:

- провести расчеты с кредиторами;

- оплатить судебные расходы в счет вырученных средств, включая 7% вознаграждения для себя (право на 7% от суммы проданного имущества гарантировано ему законодательством — в этом одна из особенностей реализации);

- провести расчеты с супругом банкрота, если реализовывалось совместное имущество;

- составить отчет для суда.

Статья 20.6. Вознаграждение арбитражного управляющего в деле о банкротстве

- Арбитражный управляющий имеет право на вознаграждение в деле о банкротстве, а также на возмещение в полном объеме расходов, фактически понесенных им при исполнении возложенных на него обязанностей в деле о банкротстве.

- Вознаграждение в деле о банкротстве выплачивается арбитражному управляющему за счет средств должника, если иное не предусмотрено настоящим Федеральным законом.

- Вознаграждение, выплачиваемое арбитражному управляющему в деле о банкротстве, состоит из фиксированной суммы и суммы процентов.

Размер фиксированной суммы такого вознаграждения составляет для: финансового управляющего — двадцать пять тысяч рублей единовременно за проведение процедуры, применяемой в деле о банкротстве.

- Сумма процентов по вознаграждению финансового управляющего в случае введения процедуры реализации имущества гражданина составляет семь процентов размера выручки от реализации имущества гражданина и денежных средств, поступивших в результате взыскания дебиторской задолженности, а также в результате применения последствий недействительности сделок. Данные проценты уплачиваются финансовому управляющему после завершения расчетов с кредиторами.

Федеральный закон от 26.10.2002 N 127-ФЗ (ред. от 30.12.2020) «О несостоятельности (банкротстве)» (с изм. и доп., вступ. в силу с 02.01.2021)

Читать полностью

На финальном заседании суд просматривает отчет и закрывает дело, списывая оставшиеся долги и освобождая гражданина от обязательств перед кредиторами.

Подобрать проверенного финансового управляющего

Какое имущество нельзя реализовать при банкротстве физического лица (должника)

Список имущества, которое не может быть реализовано по закону, следующий:

- если у гражданина имеется только одно жилье (квартира, дом на земельном участке и т.д.), исключением будет являться ипотечная недвижимость;

- имущество, предназначенное для профессиональной деятельности банкрота (например, у программиста не смогут забрать компьютер);

- домашние питомцы и продукты питания;

- предметы обихода, личные вещи (одежда, обувь и т.д.), кроме драгоценных вещей и предметов роскоши, которые подлежат реализации.

С полным перечнем имущества можно ознакомиться в статье 446 ГК РФ. Одним из спорных пунктов является, пункт связанный с предметами роскоши. Например, автомобиль суд сочтет за предмет роскоши и с ним придется расстаться, а такие вещи как холодильник, телевизор, варочная печь, будут являться достаточно спорными моментами.

Только с 2015 года, начал действовать закон о банкротстве физических лиц, и до этого времени реализацией имущества должников входила в обязанности судебных приставов, при наличии исполнительного производства. Они особо не задавались вопросом «Что можно отнести к роскоши, а что нет?», и под опись попадало практически все включая: гладильные доски, микроволновые печи, компьютерные столы, стиральные машинки и т.д. Но и тогда были должники, успешно оспаривающие «лишнее» из описанного приставом. К сожалению, и по сей день нет единого мнения по этому вопросу, поэтому суд может решить, что ходить вы сможете и в мятой одежде и ваш утюг изымут. Все зависит от правильно выстроенной защиты вами или вашим юристом.

Статистика банкротства физ.лиц

Статистика банкротства физ.лиц

Поэтому рассматривая один из этапов банкротства, а именно реализацию имущества, в которой важную роль играет финансовый управляющий, в обязанности которого входит оценка имущества. И во много от него зависит – внесет ли он в список описи, например, ваш телевизор. Его выгода от реализации, равняется 7% от стоимости всего проданного. И если у вас есть жилье или транспортное средство, подлежащее реализации, то управляющий в этом очень заинтересован. А если у вас только ламповый телевизор и холодильник «бирюса», он не будет с ним заморачиваться и постарается в кратчайшие сроки завершить и задать отчет по инициированной судом процедуре реализации.

С каждым годом увеличивается число банкротов, в связи с этим увеличивается и число реализуемых единиц имущества, и может получиться так что вашу стиральную машинку никто и не купит, и она останется у вас.

Запрет на реализацию

ГК РФ предусмотрено имущество, которое невозможно продать в счет погашения долга. К нему относится:

- единственное пригодное для проживания жилье ― квартира или земельный участок с домом;

- предметы, входящие в состав потребительской корзины;

- косметические и гигиенические средства;

- сельскохозяйственные животные, если они используются для ведения частного хозяйства, а также корма для них;

- устройства и приспособления на сумму до 100 минимальных заработных плат, которые нужны банкроту для работы.

Полный перечень указан в ст. 446 ГПК РФ. Следует отметить, что новая редакция закона была расширена понятием предметов роскоши. Теперь под эту категорию может попасть обыкновенный утюг, холодильник или стиральная машина. Все зависит от субъективного мнения судьи, который будет выносить решение.

С одной стороны, это ограничивает права банкрота, с другой ― у него есть все шансы доказать, что «автомобиль ― это не роскошь, а средство передвижения». Подключив к процессу юриста, шансы на удачный исход значительно увеличиваются.

Особенно это актуально для тех дел, где у должника нет имущества. В этом случае суд будет нацелен конфисковать максимальное количество предметов, чтобы хоть как-то покрыть долг перед кредиторами.

Какое имущество могут отобрать

Ответ на данный вопрос содержит ст. 213.25 ФЗ. Закон говорит о том, что реализовать на торгах можно все имущество должника за исключением того, на которое нельзя обратить взыскание. О нем речь пойдет несколько позже.

Должник имеет право ходатайствовать об исключения их перечня вещей, подлежащих реализации, определенного имущества на сумму, не более 10 тыс. рублей.

Например, у банкрота имеется сотовый телефон, стоимостью 5000 рублей. Долг перед кредиторами составляет 800000 рублей. Очевидно, что выплата этих самых 5000, как говорят, «погоду не сделает». Если грамотно обосновать позицию о том, что без телефона должнику придется тяжело, по тем или иным причинам, то есть вероятность, что суд удовлетворит ходатайство и исключит названное имущество из конкурсной массы.

Взыскание может быть обращено и на вещи, находящиеся в долевой собственности. К примеру, если должник владеет 1/3 долей в праве на нежилое здание, то могут быть разработаны мероприятия, позволяющие каким-то образом погасить задолженность перед кредитором, используя данное имущество.

Таким образом, наиболее выгодной процедура продажи вещей должника будет для тех банкротов, кто не имеет в собственности большого количества материальных ценностей.