Сколько стоит страхование жизни при ипотеке

Содержание:

- Можно ли отказаться от части страхования?

- Порядок приобретения через интернет

- Зачем нужна страховка при ипотеке

- Что стоит знать о рисках

- Ипотека в Сбербанке: условия страхования жизни заёмщика

- Оформление страховки при ипотечном кредите в Сбербанке

- В какой компании дешево застраховать ипотеку ВТБ

- Обзор компаний, которые страхуют ипотеку

- Страхование жизни для ипотеки в Сбербанке — где дешевле?

- Из чего складывается стоимость страхового полиса для ипотеки?

- Обзор программ страхования

- От чего зависит стоимость страховки

- Обязательно ли страховать жизнь и здоровье при оформлении ипотеки

Можно ли отказаться от части страхования?

Если оформлять страховку по всем пунктам, может выйти приличная сумма, которую готов заплатить далеко не каждый заемщик. Поэтому многие стараются отказаться хотя бы от части страховок.

В действительности обязательным является только страховка собственности. Но без двух дополнительных полисов некоторые банки ипотечное кредитование могут не оформить. Поэтому ничего не остается, кроме как страховать и свое здоровье, и вероятность потери прав на имущество.

Если заемщик столкнулся именно с такой ситуацией, когда невозможно отказаться от трех типов страхования, ему стоит подыскать компанию, которая выдает комплексные полисы. Эта услуга обходится дешевле, при этом, банковские организации охотно принимают подобные страховки. Что касается суммы оплаты, то она не превышает 1% от размера кредита. Это существенно меньше, чем хотят некоторые страховые компании при оформлении трех различных полисов.

Порядок приобретения через интернет

Полис страхования жизни оформлять обязательно, но если заемщик все же решил сделать себе такую защиту, то ему нужно следовать порядку оформления:

- сделать расчет на онлайн калькуляторе;

- оплатить страховую премию банковской картой;

- распечатать электронный полис, который придет на почту после оплаты;

- подписать его собственоручно;

- предоставить в банк на сделку или для ежегодного продления договора.

Какую страховую выбрать

По умолчанию страхование должно оформляться у того страховщика, который входит в установленный банком список одобренных (аккредитованных) СК.

Однако возможен и вариант приобретения страхования и в неаккредитованной СК. В таком случае, этой СК нужно подать в банк заявление и документы, подтверждающие соответствие требованиям. Кредитор рассмотрит их и сообщит заемщику свое решение – примет ли он защиту от этого страховщика или все же нет.

Главным критерием стоит определять надежность и стабильность компании. Бесспорными лидерами страхового рынка в России являются такие компании как:

- Ингосстрах;

- ВСК;

- РЕСО;

- Альфа-страхование;

- СОГАЗ.

На практике чаще всего оформляют полис в компании Ингосстрах, т.к. она аккредитована почти во всех банках, очень давно на рынке, имеет высокий уровень надежности и позволяет оформить полис через интернет.

Список необходимых документов

В случае оформления страхования недвижимости при ипотеке, по недвижимому имуществу нужно собрать пакет правоустанавливающих и технических документов.

Если страховка жизни оформляется не в рамках комплексного продукта (жизнь, титул, имущество), тогда документы по недвижимости предоставлять не потребуется. Все, что нужно будет подать, это:

- общегражданский паспорт;

- заявление на заключение договора ();

- анкета с основными сведениями о трудовой деятельности, о наличии хронических заболеваний и др.;

- копия ипотечного договора и, при наличии, закладная;

- справка из банка об остатке кредитной задолженности;

- выписка из амбулаторной карты;

- прочая документация, предоставляемая по требованию страховщика.

Инструкция

Получить бланк заявления можно:

- в офисе банка / страховщика;

- на официальном сайте банка / страховщика;

- на нашем сайте (см. выше).

Также возможно оформление полиса онлайн (например, по программе “Защищенный заемщик” от Сбербанк-страхование). Но указанная возможность реализована не всеми СК.

Оплата страховой премии в 2021 году может быть произведена:

- путем внесения наличных в кассу страховщика;

- безналичным переводом денежных средств на расчетный счет СК;

- с банковской карты (при онлайн-оформлении).

Зачем нужна страховка при ипотеке

Виды страховых программ по ипотечному кредитованию разные. Каждый банк самостоятельно определяет, какие риски он будет страховать. Как правило, заемщик должен застраховаться от:

- Финансовых потерь. В случае утраты работы и неплатежеспособности страховая компания должна выплачивать кредит вместо заемщика.

- Стихийные бедствия. Например, жилье было затоплено или повреждено в результате пожара. И виной этому – природные катаклизмы.

- Непредвиденных ситуаций. Недвижимость сгорела или ее затопил сосед сверху.

Страховку выплачивают банку в пользу кредита. То есть, заемщик за утраченное жилье не должен платить взносы.

Также страховые компании предлагают страховать клиентов на случай потери титула собственника. Такая ситуация возникает, когда бывший собственник недвижимости вернул себе право собственности. В результате банк потерял предмет залога. Страховая компания выплачивает банку стоимость недвижимости. Заемщик освобождается от платежей.

В страховом договоре по программе ипотечного кредитования предусмотрены не все страховые случаи. Их можно дополнительно внести в него, чтобы быть застрахованным от всех случаев. Такая страховка стоит дороже.

Можно застраховать гражданскую ответственность заемщика. Например, он залил квартиру соседей. Страховая компания оплатит ущерб, нанесенный заемщиком. Страховые случаи, по которым будет выплачена страховка, указаны в договоре. Нужно внимательно с ними ознакомиться.

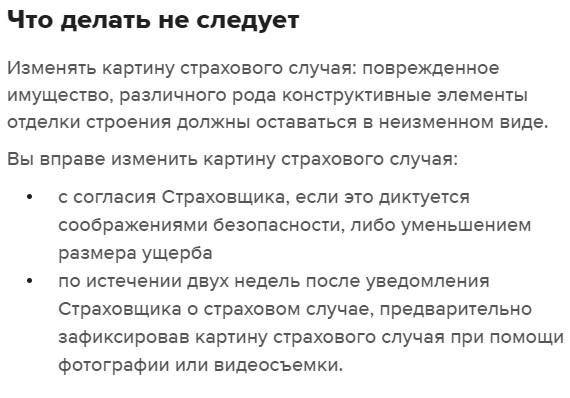

Что стоит знать о рисках

Оформление полиса титульного страхования не даёт стопроцентной гарантии, что в случае, если клиент действительно потеряет собственность, ему помогут и выплатят компенсацию. Цена вопроса очень велика и, естественно, иногда страховщики уходят в отказ. Например, заявляя, что произошедшее событие не является страховым случаем или подпадает под исключения из договора. Тогда человеку, попавшему в и без того неприятную ситуацию, остаётся только судиться со страховщиком.

Оформляя любой контракт, нужно читать его предельно внимательно. И буквально под микроскопом вдумчиво изучать каждый пункт, если речь идёт о серьёзных суммах. Стоит вникать в каждую деталь, а если что-то непонятно, лучше проконсультироваться с юристом. Затраты на специалиста тут несопоставимо ниже пользы, которую он может принести, объяснив, что означают условия договора, которые для вас звучат примерно как китайский язык.

Именно за непонятными для простого человека формулировками и может скрываться подвох. К примеру, исключением из страховых случаев может быть пункт о «ретроспективном покрытии». Звучит совершенно непонятно и большинство людей даже не станет задумываться о том, что же означает это словосочетание. А оно означает, что если событие, в результате которого возник страховой случай, возникло до подписания контракта, обязательства выплачивать компенсацию нет. Этот маленький нюанс исключает из числа страховых случаев буквально половину рисков, которые важны для того, кто оформляет титульное страхование.

Также стоит понимать, что в выплате по титульному страхованию откажут, если:

- человек продал или подарил кому-либо квартиру, ведь тут идёт речь о том, что права собственности владелец лишился по собственной инициативе, а не из-за судебных споров по сделке;

- кто-либо отстоял свои права на часть в этом жилье и признан совладельцем. Считается, что первый владелец не утратил свои права на собственность, несмотря на то, что число собственников внезапно увеличилось;

- жильё уничтожено. Для таких ситуаций существует совсем другое страхование — имущественное;

- произошла потеря или прекращение права собственности в результате войн и военных действий, манёвров, забастовок и народных волнений;

- застрахованное жильё использовалось не по назначению;

- произошло изменение технических характеристик квартиры;

- квартиру изъяли на законных основаниях (например, за долги);

- сам покупатель оказался недобросовестным приобретателем, например, если суд решит, что он заранее знал, что покупает квартиру у того, кто не вправе её продавать.

Максимальный срок исковой давности для неприятных ситуаций, с которыми может столкнуться покупатель, составляет 10 лет со дня заключения сделки. Поэтому оптимальный срок страхования — 3 года (по истечении трёх лет риски оспаривания постепенно снижаются), но самый надёжный — 10 лет.

Лучше выбирать вариант, где страховые взносы оплачиваются раз в год или сразу за длительный период (последнее может быть даже выгодным — страховщики в таких случаях зачастую рассчитывают стоимость полиса с понижающим коэффициентом). При договоре на год с пролонгацией можно столкнуться с тем, что страховщик узнает о подаче иска и просто откажет в продлении срока страховки.

Не стоит забывать, что страхуется именно утеря права собственности, но не ограничение или обременение. И если, например, кто-то из ущемлённых в правах родственников продавца через суд восстановит своё право проживания в квартире, то страховая компания ничем не поможет, ведь к праву собственности это никакого отношения не имеет.

Также страховая компания не несёт ответственности за моральный ущерб и, скорее всего, не станет покрывать затраты на возможные судебные разбирательства.

Тем не менее при правильно выбранном полисе, условия которого действительно позволяют защитить своё право собственности, такая страховка служит хорошей поддержкой в случае возможных проблем.

Ипотека в Сбербанке: условия страхования жизни заёмщика

ПАО Сбербанк является владельцем и бенефициаром ООО «Сбербанк страхование жизни», которое получило оценку А++ (ruAAA). Эта государственная структура имеет высший уровень надёжности и занимает первое место в РФ по объёму страхового портфеля. Фирма является участником Всероссийского союза страховщиков (ВСС). Страховой тариф составляет 0,3%.

«ВТБ Страхование»

Данная СК принадлежит Группе ВТБ. Фирма работает на отечественном рынке более 15 лет и постоянно расширяет географию своего присутствия (в данный момент компания открыла офисы в 114 городах Российской Федерации). Оценка государственной организации находится на уровне А++. Собственные средства юридического лица оцениваются аналитиками в 12 млрд рублей. Значение тарифа находится в диапазоне от 0,2 до 5%.

«ВСК»

Коммерческая структура была учреждена в 1992 году. Сегодня она занимает одну из лидерских позиций на финансовом рынке РФ. Руководство ВСК получило персональные благодарности от Владимира Путина за значительный вклад в развитие страхового дела. «ВСК» несколько раз становилась победителем конкурса «Прорыв года». СК получила оценку А++. Американское агентство Fitch присвоило российскому страховщику рейтинг «BB-«.

«ВСК» имеет более четырёхсот структурных подразделений на территории СНГ. Уставный капитал организации составляет 4 миллиарда рублей. Активы «Военно-страховой компании» превышают 60 миллиардов. Средние тарифные ставки по договорам страхования жизни составляют 0,2% от объёма страхового возмещения.

САО «Энергогарант»

На начальном этапе своей деятельности фирма работала с российским энергетическим сектором и занималась страхованием крупных объектов. СК открыла порядка 300 подразделений по всей России. УК организации равен 2 млрд рублей, а размер собственного капитала составляет 3 миллиарда. Юрлицо имеет высокую надёжность согласно мнению оценщиков из агентства «Эксперт РА». Специалистами «Энергогаранта» разработано 200 страховых продуктов для физлиц и коммерческих структур. Базовая тарифная ставка не может быть дешевле 0,3%.

ООО «Абсолют Страхование»

Структура, появившаяся в 1992 году, входит в состав холдинга «Абсолют». СК обладает диверсифицированной клиентской базой, в состав которой включены сотни организаций и частных лиц. Активы фирмы оцениваются в три миллиарда рублей. Уставный капитал структуры равен 1 миллиарду рублей. Значение рейтинга А+ свидетельствует о положительной динамике развития бизнеса и доверии со стороны клиентов. Страховой тариф — 0,35%.

ООО «Адонис»

Компания начинала свою коммерческую деятельность в сфере медицины и здравоохранения. В середине девяностых годов 20 века СК стала оказывать гражданам широкий спектр услуг. Собственный капитал ООО «Адонис» равен 590 миллионам рублей. Фирма имеет 25 филиалов, расположенных в Кирове, Екатеринбурге и Перми. Оценка компании находится на уровне ruBB+, что говорит о стабильном экономическом положении организации. Минимальная тарифная ставка не может быть дешевле 0,7%.

ПАО «АльфаСтрахование»

СК принадлежит консорциуму «Альфа-Групп». Продуктовая линейка акционерного общества насчитывает более 100 финансовых продуктов. ПАО «АльфаСтрахование» создало 270 точек продаж во всех регионах РФ. УК организации составляет 7,5 млрд. Контрагентами акционерного общества являются известные международные корпорации и торговые сети (Coca-Cola, Danone, Аэрофлот и др.). В 2018 г. СК получила оценку ruAA+, свидетельствующую о самом высоком уровне надёжности бизнеса. Менеджмент является обладателем значительного числа наград, кубков и регалий. Значение тарифа находится в диапазоне от 0,16 до 0,3%.

Оформление страховки при ипотечном кредите в Сбербанке

g class=»wp-image-32 alignright» src=»https://v-ipoteke.ru/wp-content/uploads/2019/11/novostroi-ka11.jpg» alt=»» width=»279″ height=»259″ srcset=»https://v-ipoteke.ru/wp-content/uploads/2019/11/novostroi-ka11.jpg 551w, https://v-ipoteke.ru/wp-content/uploads/2019/11/novostroi-ka11-300×279.jpg 300w» sizes=»(max-width: 279px) 100vw, 279px»>Одним из наиболее комфортных и простых способов приобрести необходимый страховой полис станет его оформление через Сбербанк. Стоимость составляет 0,12 — 0,25%. Оформлением занимается дочерняя компания, благодаря чему весь процесс занимает минимум времени и наиболее удобен для заемщика.

Чтобы приобрести полис страхования при ипотеке необходимо заранее подготовить пакет документов. При оформлении через приложение Сбербанк онлайн потребуется предоставить сканы документов:

- Паспорт гражданина РФ, выступающего в роли заемщика.

- Официальное заявление о заключении договора.

- Заполненная анкета. В нее следует внести данные о заемщике.

- Документ, подтверждающий право собственности на объект недвижимости.

- Расчет, выполненный экспертом. В нем отражена стоимость квартиры или дома на момент заключения сделки.

- Ксерокопию технического паспорта объекта недвижимости.

После того, как все документы подготовлены и у заемщика есть необходимые сканы, можно приступать к оформлению полиса:

- Оформление полиса осуществляется на официальном сайте Сбербанка На первом этапе необходимо перейти по вкладке «Частным клиентам».

- Затем потребуется перейти во вкладку «Застраховать себя и имущество».

- Затем следует выбрать «Страхование ипотеки оформить Онлайн».

- В открывшемся окне представлена информация о преимуществах данного типа страхования при ипотеке. Внизу располагается оранжевая активная кнопка «Оформить полис»

- Перед пользователем открывается окно, в котором следует выбрать подходящий объект недвижимости дом/квартира.

- В новой вкладке клиента ждет информация о том, какие риски покрывают выплаты в случае возникновения страхового случая.

- Клиенту потребуется самостоятельно заполнить необходимые данные. Их можно уточнить в техническом паспорте, а также в остальных документах, заранее подготовленных для оформления.

- Следующим этапом необходимо ввести промокод. При его отсутствии или в случае, когда система не реагирует, специалисты рекомендуют незамедлительно прозвонить на горячую линию Сбербанка. Телефон для связи с оператором 8 800 555 555 7. После этого система в автоматическом режиме рассчитает стоимость полиса страхования при ипотеке.

- Следующим этапом нужно ввести данные прежнего договора страхования.

- Потребуется ввести личные данные. Допущенная ошибка при вводе данных приведет к невозможности оформления страховки.

- Введение информации о месте регистрации страхователя.

- Следующим этапом станет введение контактной информации телефона и электронного адреса. Если адрес регистрации совпадает с адресом недвижимости, то достаточно поставить галочку в нужной графе

- Если же адрес регистрации не совпадает с адресом недвижимости, то потребуется снять галочку и дополнительно внести информацию об адресе объекта недвижимости.

- После того, как система предложит еще раз проверить правильность введенных данных, переходим к заключительному этапу.

- В нижней части страницы следует указать, что все данные проверены и активировать кнопку «Продолжить».

- Далее система в автоматическом режиме формирует страховой полис и отправляет его на электронную почту. Одновременно с этим, на бумажном носителе полис отправляется в отделение Сбербанка, где заверяется официальной печатью и уже заказным письмом будет выслан страхователю.

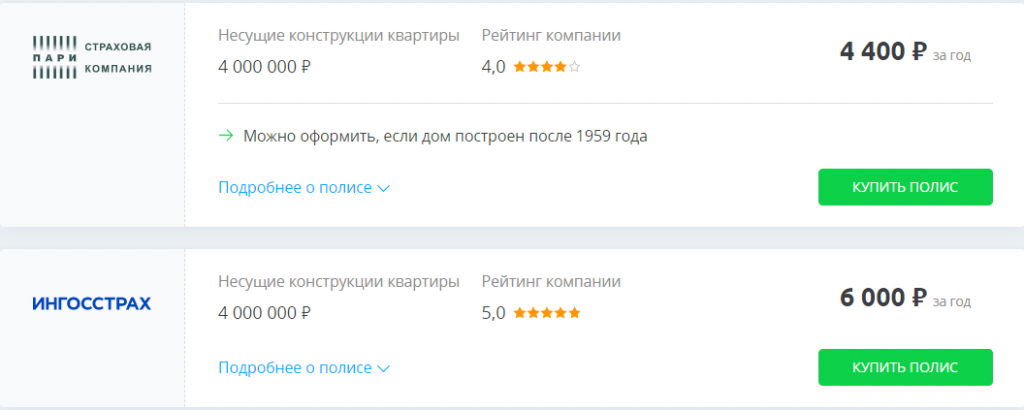

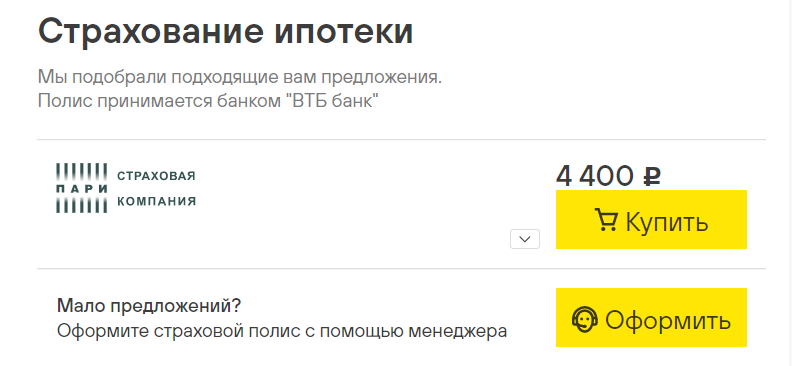

В какой компании дешево застраховать ипотеку ВТБ

Клиент ВТБ имеет право приобрести страховой продукт в любой выбранной им СК. Это возможно сделать даже при оформлении займа и первой страховки. Оптимальный вариант для выбора страховой – сравнение предложений от разных СК на сайте-агрегаторе.

Мы изучили варианты страховок на разных интернет-ресурсах и готовы поделиться с вами их условиями и ценами.

В качестве образца для тестирования агрегаторов мы взяли следующие параметры: заёмщик – мужчина, родился в 1988 году, планирует взять в ипотеку 4 млн рублей и собирается застраховать только квартиру.

Страховщики: СК «Пари», «Ингосстрах»

Наиболее доступное предложение: 5 500 рублей.

Никаких акций и льгот сайт не предлагает.

Страховщики: СК «Пари», «Ингосстрах»

Наиболее доступное предложение: 5 500 рублей.

Никаких акций и льгот сайт не предлагает.

Страховщики: СК «Пари», «Ингосстрах»

Наиболее доступное предложение: 5 500 рублей.

Только агрегатор Полис812 предлагает оформление комплексной страховки для ВТБ банка квартира+жизнь. На оформление страховых продуктов действует скидка 5%.

Все агрегаторы предлагают одинаковый набор страховых компаний, условия СК идентичны. При этом наиболее выгодные условия, скидку, предоставляет Полис812.

Обзор компаний, которые страхуют ипотеку

Каждая организация предлагает свои условия и тарифы предоставления услуг.

«Сбербанк Страхование»

Финансовое учреждение предоставляет своим клиентам возможность оформлять полисы на имущество стоимостью не более 15 млн руб. При этом цена страховки составляет 0,25% от суммы займа.

«Сбербанк Страхование» предоставляет возможность оформлять полисы на имущество.

Стоимость полиса на жизнь и здоровье составляет до 1% в зависимости от выбранных рисков. При отказе от этого вида страхования процентная ставка по ипотеке увеличивается на 1%.

«ВТБ Страхование»

Банк предлагает заемщикам комплексное соглашение при оформлении жилищных займов. Тариф — 1% от суммы кредитования. При оплате услуг за несколько лет вперед компания предоставляет скидки.

ВСК

Страховая компания ВСК имеет высокий рейтинг.

Тарифы страхования:

- залоговой недвижимости — 0,43%;

- жизни и здоровья — 0,55%.

При получении займа более 4 млн руб. и оформлении добровольного полиса клиент предоставляет медицинскую декларацию.

Есть возможность смены страховой организации с возвратом неиспользованных взносов.

«РЕСО-Гарантия»

Компания предлагает разные тарифы в зависимости от того, в каком банке оформлена ипотека.

Например:

- для клиентов Сбербанка страхование залогового имущества обойдется в 0,18%, а жизни — 0,26%;

- для физических лиц, оформивших жилищную ссуду в других банках, полис на имущество будет стоить 0,1%.

При смене компании клиенту возвращают деньги за неиспользуемый период.

Альянс (РОСНО)

Тарификация услуг:

- имущественное страхование — 0,16%;

- страхование жизни заемщика — 0,66%.

Альянс (РОСНО) — российская страховая компания.

Организация не заключает сделки с клиентами Сбербанка, т.к. не аккредитована этим финучреждением.

«Росгосстрах»

Стоимость услуг:

| Вид страхования | Для клиентов Сбербанка | Для клиентов других банков |

| Залогового имущества | 0,2% | 0,17% |

Жизни и здоровья:

|

|

|

По мере погашения ипотечной задолженности взносы становятся меньше. При досрочном закрытии кредитного договора есть возможность расторгнуть страховое соглашение и вернуть средства за неиспользованный период. В компании предусмотрены скидки.

«Зетта»

Организация имеет высокий рейтинг и много положительных отзывов от клиентов.

Преимущества компании:

- аккредитована большинством российских банков;

- оказывает услуги дешевле, чем у других страховщиков;

- предоставляет на своем сайте специальный калькулятор для предварительного расчета стоимости сделки.

«Зетта» имеет много положительных отзывов от клиентов.

«Ренессанс»

Учреждение предлагает разные виды страхования. Стоимость услуг для каждого клиента устанавливается персонально.

Условия:

| Программа страхования ипотеки | Требования |

| Базовая | Без ограничения по году жилой недвижимости и возрасту заемщика. |

| Экспресс |

|

| Военная | Для военнослужащих. |

«Ингосстрах»

Организация предлагает клиентам отдельное и комплексное страхование. Стоимость договора в каждом случае рассчитывается индивидуально. При досрочном расторжении сделки остаток средств не возвращается.

«Ингосстрах» предлагает клиентам комплексное страхование.

При оформлении полиса дистанционно на сайте компании предоставляется скидка 15%. Готовый документ предоставляется клиенту на электронный адрес. Его останется только распечатать, подписать и представить банку-кредитору.

Клиентам, решившим поменять действующую страховку на полис «Ингосстраха», также предоставляется скидка в размере 5-15%. Решение о бонусных суммах принимается в региональных подразделениях, если задолженность по кредиту меньше 3 млн руб., в остальных случаях — только в центральном офисе.

«Альфа Страхование»

Компания предлагает индивидуальное и комплексное оформление соглашений. Стоимость страхования залогового имущества и титула — 0,15%. При расторжении договора клиенту возвращают часть взносов за неиспользованный период.

СОГАЗ

Тарифы на страховки:

- недвижимость — 0,1%;

- жизнь — 0,17%;

- невозврат ссуды — 1,17%.

«СОГАЗ» — крупная российская страховая компания.

При досрочном погашении ипотеки заемщики имеют возможность вернуть часть взносов за неиспользуемый срок кредитования.

Страхование жизни для ипотеки в Сбербанке — где дешевле?

защищает и заемщика

Риски, покрываемые при страховании жизни и здоровья следующие:

— Смерть в результате несчастного случая или заболевания, которое впервые диагностировано в период действия страховки.

— Инвалидность 1-й и 2-й группы.

— Временная нетрудоспособность из-за болезни (впервые диагностированной) или несчастного случая. Утрата трудоспособности должна длиться более 90 дней.

Нужно иметь в виду, что в правилах каждой компании имеется длинный перечень обстоятельств, при которых случай признается не страховым и в выплате отказывается.

Как правило, страховка жизни и здоровья не поможет, если проблемы со здоровьем возникли вследствие следующих причин:

— употребление алкоголя или наркотиков;

— совершение преступления;

— управление транспортным средством без водительских прав;

— осложнение беременности;

— попытка самоубийства;

— профессиональное занятие спортом;

— опасные хобби (альпинизм, дайвинг, горные лыжи и т.п.);

— нахождение в местах лишения свободы и ИВС;

— психическое заболевание;

— опасные специальности (охранники, инкассаторы, водолазы, сотрудники спецслужб и т.д.).

Поскольку правила страхования жизни и здоровья для ипотеки в Сбербанке у разных компаний очень схожи, то имеет смысл оформлять полис там, где дешевле.

Однако невозможно однозначно назвать компанию, где страхование жизни для ипотеки будет дешевле. В одних условиях стоимость полиса страховщика будет минимальна, в других — менее выгодна.

Для примера мы воспользовались калькулятором и произвели расчет для остатка по ипотеке в 1 млн. руб. для 30-летней женщины и 30-летнего мужчины.

Получилось, что женщинам этого возраста дешевле всего страховаться в ВСК.

Для мужчин стоимость, понятно, оказалась выше, а самое дешевое предложение — у Ингосстраха.

Для того, чтобы найти минимальные цены с учетом вашего возраста, пола и других факторов, рекомендуем воспользоваться калькулятором ипотечного страхования .

Эти цены будут ещё ниже, если вы воспользуетесь нашей скидкой.

От чего зависит стоимость страхования жизни?

Главных факторов, влияющих на стоимость страхования жизни при ипотеке, всего два:

Возраст.

Пол.

Вышеназванные факторы актуальны для всех. Однако есть ещё ряд факторов, которые могут привести к увеличению цены страхования жизни для отдельных категорий заемщиков.

— Профессия.

Если ваша профессия связана с повышенными рисками (например, полицейский или охранник), то цена полиса будет выше.

— Состояние здоровья.

При наличии хронических болезней цена поднимется. При некоторых заболеваниях страховку вовсе не получить.

— Избыточный вес.

Если у вас слишком много лишних килограммов, страховая компания расценит их, как возможную причину для ухудшения здоровья и поднимет стоимость полиса.

— Экстремальный спорт.

Если вы любитель экстрима, то риски получить травму растут, а вместе с ними растет стоимость полиса.

Обратите внимание

Из чего складывается стоимость страхового полиса для ипотеки?

НµÃÂüþÃÂÃÂàýð ÃÂþ, ÃÂÃÂþ þñÃÂ÷ðÃÂõûÃÂýÃÂü ÃÂòûÃÂõÃÂÃÂàÃÂþûÃÂúþ ÃÂÃÂÃÂðÃÂþòðýøõ ýõôòøöøüþÃÂÃÂø, ÃÂøýðýÃÂþòðàþÃÂóðýø÷ðÃÂøàÿÃÂþÃÂøàúûøõýÃÂþò ÿÃÂøþñÃÂõÃÂðÃÂàÿþûøÃÂ, òúûÃÂÃÂðÃÂÃÂøù ò ÃÂõñà÷ðÃÂøÃÂàöø÷ýø ø ÷ôþÃÂþòÃÂÃÂ. ÃÂð øÃÂþóþòÃÂàÃÂõýàþúð÷ÃÂòðõàòûøÃÂýøõ ñþûÃÂÃÂþõ úþûøÃÂõÃÂÃÂòþ ÃÂðúÃÂþÃÂþò, ò ÿõÃÂõÃÂõýàúþÃÂþÃÂÃÂàòÃÂþôÃÂÃÂ:

- ÃÂð÷üõàÿÃÂõôþÃÂÃÂðòûÃÂõüþóþ úÃÂõôøÃÂð;

- ÃÂÃÂþøüþÃÂÃÂàöøûÃÂÃÂ;

- üõÃÂÃÂþÿþûþöõýøõ ýõôòøöøüþÃÂÃÂø;

- ÃÂÿøÃÂþú ÃÂøÃÂúþò, úþÃÂþÃÂÃÂõ òÃÂþôÃÂàò ôþóþòþàÃÂÃÂÃÂðÃÂþòðýøÃÂ;

- ÃÂþÃÂÃÂþÃÂýøõ ÿþüõÃÂõýøÃÂ;

- ÃÂÃÂþú úÃÂõôøÃÂþòðýøÃÂ;

- ÃÂð÷üõàÿõÃÂòþýðÃÂðûÃÂýþóþ ò÷ýþÃÂð.

Обзор программ страхования

Проведу небольшой обзор программ, которые предлагают по ипотеке страховые компании из топ-5.

Ингосстрах

Компания аккредитована в большинстве кредитных организациях. Предлагает 2 программы.

Полис можно оформить онлайн. Посмотрим стоимость комплексной защиты, которая включает все 3 вида страховки.

Исходные данные:

- банк ВТБ, г. Москва;

- страхую квартиру с оформленным правом собственности;

- остаток по кредиту – 2 500 000 руб.;

- заемщик – женщина 1976 г. рождения со 100 % долей в кредите.

Воспользуемся калькулятором:

- Стоимость полиса по защите имущества – 4 312,5 руб.

- Стоимость защиты титула – 7 187,5 руб.

- Стоимость защиты жизни и здоровья – 9 772,13 руб.

Итого общая стоимость – 21 272,13 руб.

По Сбербанку картину иная. Банк не требует страхования титула. По соглашению с ним при онлайн-оформлении доступна 15 % скидка. Стоимость комплексного полиса без скидки – 19 408,82 руб., со скидкой – 16 497,5 руб.

Ингосстрах предлагает подключить дополнительные опции к полису.

Согаз

Страхует от всех видов риска по ипотеке. В качестве преимуществ:

- возможность оплаты страховой премии в рассрочку;

- возврат части страховки при досрочном погашении кредита;

- возможность бесплатного медицинского обследования, если оно потребуется.

Сбербанк страхование

Компания страхует только от 2 видов рисков:

- порчи или утраты имущества в залоге,

- смерти и потери трудоспособности.

Титульное страхование не предусмотрено. На сайте отсутствует калькулятор. Тарифы удалось обнаружить в объемном документе на нескольких листах. Они сведены по разным видам рисков в единую таблицу плюс поправочные коэффициенты в зависимости от факторов, которые влияют на степень риска.

Объектами страхования в квартире являются конструктивные элементы:

- стены,

- перегородки,

- полы, перекрытия,

- окна и двери.

В доме к перечисленным элементам добавляются крыша и фундамент. Сбербанк не страхует квартиры в домах старше 1955 года. Базовая ставка стартует от 0,25 % от остатка по ипотечному кредиту. При оформлении онлайн компания дает скидку 10 %.

РЕСО-Гарантия

Компания оформляет страховку от 3 видов риска. На сайте есть калькулятор, но расчеты не действуют для клиентов Сбербанка и банка Российский капитал.

Стоимость комплексного полиса у меня вышла 15 675 руб. при остатке по кредиту в 2 500 000 руб., т. е. тариф составляет 0,627 %.

По отдельным видам картина следующая:

- Недвижимость – 4 000 руб. (0,16 %).

- Здоровье – 8 175 руб. (0,327 %).

- Титул + недвижимость – 12 750 руб. (0,51 %).

ВТБ-страхование

Кроме стандартного полиса, который покроет убытки банка при наступлении страхового случая в размере остатка задолженности по кредиту, ВТБ предлагает оформить страховку на полную стоимость квартиры.

Например, вы купили жилье за 3 000 000 руб., заплатив за счет ипотеки 1 500 000 руб. и 1 500 000 руб., вложив собственных средств. При порче имущества по обычному договору страхования компания заплатит банку 1 500 000 руб., но свои деньги вы потеряете. При приобретении дополнительной страховки оставшиеся 1 500 000 руб. компания возместит лично вам.

Компания разработала 9 пакетов программ по разной цене. Покажу лишь фрагмент таблицы.

Для военнослужащих, покупающих жилье по программе “Военная ипотека”, предусмотрены особые условия, позволяющие оформить полис онлайн и со скидкой до 30 %.

От чего зависит стоимость страховки

При обращении за ипотекой клиенту Сберегательного банка обязательно предложат оформить личный полис в компании, входящей в общую структуру Сбербанка, оставляя право окончательного выбора между несколькими страховщиками, входящими в список организаций, с которыми сотрудничает кредитор.

Прежде чем принимать решение, рекомендуется проанализировать стоимость страхования при ипотеке во всех организациях из списка, сравнить их спектр услуг, надежность и другие параметры

Следует обращать внимание и на такой вариант защиты заемщика, как комплексное страхование, обеспечивающее максимально полную защиту по многим рискам ипотечного заемщика. Выбор полного страхового пакета дает максимум защиты от любых негативных событий на период выплаты ипотеки с экономией средств, если сравнивать суммарные расходы на приобретение каждого из видов полиса по отдельности

Выбирая страховщика с учетом стоимости услуг, не следует забывать не менее важные факторы: надежность компании, ее рейтинг по отзывам страхователей, качество предоставляемых услуг, полноту финансовой защиты.

Анализ стоимости лучше выполнять сразу по трем видам защиты, напрямую связанным с ипотечным кредитованием:

- страхование конструктива (или имущественное). Обеспечивает выплаты на случай порчи объекта залога в период действия ипотеки;

- личная защита. Страхует риски, связанные с утратой трудоспособности, снижением доходов в результате утраты здоровья или в случае смерти должника;

- защита титула. Особенно важна в первые три года после сделки, так как защищает от потери права на собственность и признания купли-продажи недействительной.

Несмотря на сложившееся мнение о высоких ценах на страховку, более тщательный анализ предложений убеждает в возможности снижения расходов: расценки различных компаний могут серьезно расходиться. Например, обязательное имущественное страхование рассчитывается по ставке от 0,09% до 2% от общей величины взятых кредитных обязательств.

Такая же ситуация складывается и при добровольном страховании:

- Личная страховка. Может применяться тариф со ставкой от 0,1 до 5%. Помимо выбора СК, на конечную применяемую ставку окажут влияние несколько факторов, связанных с оценкой реальных рисков наступления страхового случая (возраст, пол, особенности профессиональной деятельности, образа жизни, состояния здоровья человека и т. д.).

- Защита титула. В разных организациях процент составляет 0,2-0,4%. На применяемую ставку также оказывает влияние конкретная ситуация с недвижимостью: частая смена владельцев, наличие в истории несовершеннолетних собственников, наследование и т. д.

Рассматривая личное страхование как дополнительное, не стоит недооценивать важность данного полиса, ведь в случае невозможности дальнейшего обслуживания долга по независящим от заемщика причинам компания возьмет на себя обязательства по погашению ипотеки, сохранив право собственности. Со своей стороны, страховщик, принимая решение по условиям личной страховки, будет оценивать все возможные факторы, которые могут прямо или косвенно определять степень риска

Большинство СК, определяя итоговую стоимость услуг, исходит из анализа следующих параметров:

Со своей стороны, страховщик, принимая решение по условиям личной страховки, будет оценивать все возможные факторы, которые могут прямо или косвенно определять степень риска. Большинство СК, определяя итоговую стоимость услуг, исходит из анализа следующих параметров:

- Пол страхователя (для женщин применяется пониженный тариф).

- Состояние здоровья, вес (при лишнем весе можно столкнуться с отказом в страховке либо будет применен повышенный тариф).

- Возраст. С годами возрастают риски, а значит, растет и применяемая ставка.

- Особенности профессиональной деятельности и присутствие риска при выполнении своих ежедневных обязанностей на работе.

Дополнительно СК рассмотрит историю взаимоотношений со страхователем, применяя скидки для постоянных клиентов или бонусы при смене СК.

Обязательно ли страховать жизнь и здоровье при оформлении ипотеки

Вы имеете полное право на отказ от страховки. Ни один банк не сможет «навязать» ее без вашего полного согласия.

Обеспечение безопасности недвижимого имущества и «финансовая» защита клиента в случае наступления несчастного случая по здоровью или угрозы жизни. Страховая компания покроет убытки перед банком, и квартира или дом останется в пользовании заемщика.

Сбербанк представляет более выгодные условия в случае согласия заемщика на страховку жизни и здоровья. Ставка по ипотечному кредиту в 2017 году составит от 10,4 % (за исключением определенных субъектов Российской Федерации, где действует льготное снижение процентной ставки на 0,5 % и специальных акций и программ, проводимых Сбербанком). В случае отказа от страховки стоимость данного кредита вырастет на 1 %.

Ежегодная уплата взносов на страховке. Сумма переплаты по ипотеке значительно вырастает. Увеличивается финансовая нагрузка клиента.