Страхование жизни для ипотеки сбербанка: где дешевле?

Содержание:

- Из чего складывается стоимость страхового полиса для ипотеки?

- Обязательно ли страховать жизнь при ипотеке в «Сбербанке»?

- Стоимость страхования жизни при ипотеке в сбербанке

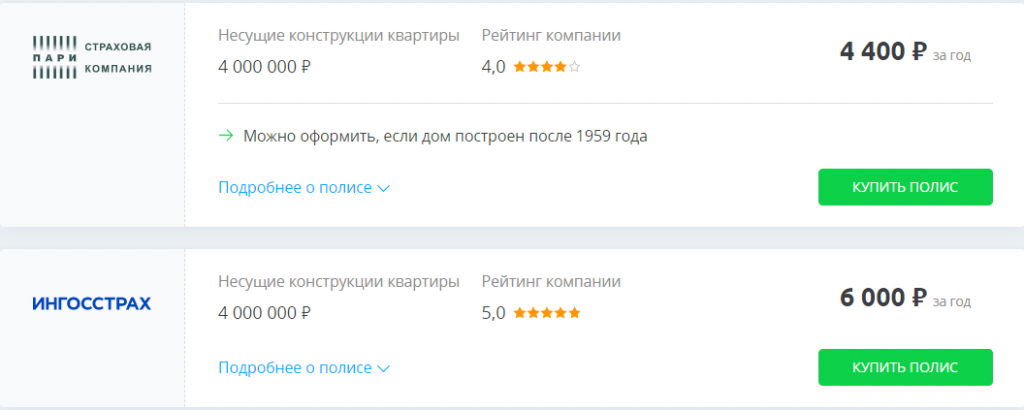

- «Ингосстрах» — страхование квартиры при ипотеки, калькулятор стоимости

- Условия полиса

- Алгоритм оформления полиса

- Как оформить страховку

- Оформление страховки при получении ипотеки

- Пошаговая инструкция по страхованию жизни для ипотеки

- Обязательно ли страховать квартиру

Из чего складывается стоимость страхового полиса для ипотеки?

НµÃÂüþÃÂÃÂàýð ÃÂþ, ÃÂÃÂþ þñÃÂ÷ðÃÂõûÃÂýÃÂü ÃÂòûÃÂõÃÂÃÂàÃÂþûÃÂúþ ÃÂÃÂÃÂðÃÂþòðýøõ ýõôòøöøüþÃÂÃÂø, ÃÂøýðýÃÂþòðàþÃÂóðýø÷ðÃÂøàÿÃÂþÃÂøàúûøõýÃÂþò ÿÃÂøþñÃÂõÃÂðÃÂàÿþûøÃÂ, òúûÃÂÃÂðÃÂÃÂøù ò ÃÂõñà÷ðÃÂøÃÂàöø÷ýø ø ÷ôþÃÂþòÃÂÃÂ. ÃÂð øÃÂþóþòÃÂàÃÂõýàþúð÷ÃÂòðõàòûøÃÂýøõ ñþûÃÂÃÂþõ úþûøÃÂõÃÂÃÂòþ ÃÂðúÃÂþÃÂþò, ò ÿõÃÂõÃÂõýàúþÃÂþÃÂÃÂàòÃÂþôÃÂÃÂ:

- ÃÂð÷üõàÿÃÂõôþÃÂÃÂðòûÃÂõüþóþ úÃÂõôøÃÂð;

- ÃÂÃÂþøüþÃÂÃÂàöøûÃÂÃÂ;

- üõÃÂÃÂþÿþûþöõýøõ ýõôòøöøüþÃÂÃÂø;

- ÃÂÿøÃÂþú ÃÂøÃÂúþò, úþÃÂþÃÂÃÂõ òÃÂþôÃÂàò ôþóþòþàÃÂÃÂÃÂðÃÂþòðýøÃÂ;

- ÃÂþÃÂÃÂþÃÂýøõ ÿþüõÃÂõýøÃÂ;

- ÃÂÃÂþú úÃÂõôøÃÂþòðýøÃÂ;

- ÃÂð÷üõàÿõÃÂòþýðÃÂðûÃÂýþóþ ò÷ýþÃÂð.

Обязательно ли страховать жизнь при ипотеке в «Сбербанке»?

Полис страхования заемщика (созаемщика, поручителя) предполагает выплату при следующих обстоятельствах:

- Смерть.

- Нетрудоспособная группа инвалидности.

Страховка оформляется каждый год, ее стоимость зависит от размера задолженности перед банком. Соответственно цена полиса постепенно уменьшается.

Если в первый год вы купили финансовую защиту, но потом отказались от нее, процентная ставка поднимется. Банк пересчитает график выплат, а ежемесячный платеж станет больше.

Финансовая защита клиента при получении жилищного кредита в Сбербанке оформляется исключительно на добровольной основе. Те же правила действуют и в других банках. Часто клиенты путают страхование жизни со страховкой кредитуемого имущества. Конструктивные элементы помещений нужно обязательно страховать, потому как недвижимость является единственной гарантией возврата долга. Это существенное условие договора займа.

Решая, оформить или нет страховку, заемщик должен помнить, что полис имеет множество ограничений. К примеру, страховая выплата не будет одобрена, если человек знал о тяжелом заболевании при подписании договора или в момент гибели был пьян.

Страховой полис для ипотеки: когда он нужен?

Можно с уверенностью сказать, что полис финансовой защиты жизни и здоровья при ипотеке нужен всегда, особенно если речь идет о больших суммах. Исключением могут стать случаи, когда клиент не подходит под условия страховки (например, является пенсионером) или планирует в ближайшие месяцы выплатить кредит.

К примеру, заемщик по ипотеке погиб в результате аварии. У него осталась жена с двумя несовершеннолетними детьми…

По закону долг по жилищному займу теперь переходит супруге погибшего, однако она его не может оплачивать по причине нахождения в декрете. Банк инициирует процедуру отчуждения имущества, и квартира идет с молотка для погашения ипотеки.

Если бы заемщик оформил полис страхования своей жизни, ситуация обернулась бы сосем по-другому. Страховая компания после проверки всех подтверждающих бумаг погасила бы жилищный кредит. Вдова с двумя маленькими детьми осталась бы проживать в той же самой квартире, но уже без ипотечного долга.

Несмотря на очевидную необходимость страховки, стоит отнестись к этому вопросу со всей серьезностью, внимательно прочитать условия полиса. Дело в том, что в правилах страховой компании содержится множество ограничений по выплате. Если вы не подходите под требования «Абсолют Страхование», лучше отказаться от финансовой защиты или рассмотреть вариант страхования в другой компании, к примеру «Ингосстрах».

К сожалению, в России практика страховать ипотеку пока еще не очень популярна. Банки стараются обезопасить себя и увеличивают процентные ставки при отказе от страховки. В Сбербанке тариф повышается на 1%, что в пересчете на 20-30 лет дает немалую сумму переплаты. В итоге стоимость страховки оказывается гораздо ниже дополнительных выплат по процентам.

Стоимость страхования жизни при ипотеке в сбербанке

Страхование при ипотеке в Сбербанке иногда навязывается менеджерами при оформлении ипотечного кредита на месте, т.е. в офисе банка. Стоимость услуги составляет 1% от суммы займа. Сотрудник банка может настаивать на заключении страхового договора в своей компании, но следует знать, что заемщик вправе выбрать страховщика по своему усмотрению, например, в организации, где эта услуга будет более выгодной или более дешевой, но только в компаниях, имеющих аккредитацию от данного банка.

Различные страховые организации устанавливают собственные тарифы на страховую защиту заемщиков. Средняя стоимость платежа при страховании здоровья и жизни в Сбербанке – от 0,5 до 1,5% от долговой суммы. Рассчитать тариф помогут в офисе компании, либо это можно сделать, воспользовавшись онлайн калькулятором. Сумма индивидуальна для каждого кредитополучателя. Все зависит от:

- профессии человека;

- возраста;

- состояния здоровья;

- присутствия вредных привычек;

- других факторов.

После оплаты взносов происходит выдача полиса на руки. Его действие составляет один год, по окончанию которого заемщик должен уплатить новую сумму, после чего полис будет продлен еще на год. Это действие нужно будет выполнять до полного возврата кредитных средств. Расчет страховых выплат происходит из оставшейся части задолженности, поэтому, продлевая страховку, нужно интересоваться графиком и суммой задолженности, особенно при досрочном погашении.

Порядок и правила оформления

Страхование жизни при ипотеке в Сбербанке состоит из следующих шагов:

- Выбор страховой компании.

- Сбор необходимой документации.

- Обращение в выбранную организацию.

- Написание и подача заявления.

- Просмотр и подписание договора.

Перечень страховых компаний следует уточнить непосредственно в финансовом учреждении, где происходит оформление кредита. Процесс заключения договора не занимает много времени. После того как соглашение будет подписано, нужно сделать годовой взнос и предоставить банку копию полиса.

Перечень необходимых документов

Полный список требуемой документации можно узнать у страховщика. В стандартный список входят такие бумаги:

- паспорт с копиями;

- заявление, написанное на бланке компании;

- анкета, содержащая информацию о заемщике и дополнительно характеристика кредита;

- свидетельство собственности на покупаемое имущество (квартиру, дом);

- оценочный отчет объекта залога;

- копии техпаспорта.

«Ингосстрах» — страхование квартиры при ипотеки, калькулятор стоимости

Прежде чем принять решение о выборе страховой компании, необходимо уточнить цену полиса для конкретно вашего случая. На сайте «Ингосстрах» есть калькулятор стоимости, который поможет определиться с выбором. Для расчета стоимости:

2. В середине страницы есть синее поле, где посетителю сайта предлагается выбрать желаемую операцию (купить, продлить, оплатить полис и т.д.), выберите в выпадающем списке «Ипотека». В поле справа укажите название города, где куплен объект недвижимости. Далее нажмите «Продолжить».

- название банка;

- сумму задолженности;

- вид страхования (в нашем случае — риск порчи залогового имущества);

- год рождения заемщика;

- пол и срок действия полиса.

4. Нажмите кнопку «Рассчитать».

5. Калькулятор рассчитывает стоимость полиса страхования залогового имущества, жизни и здоровья заемщика. Дополнительные опции – страхование отделки квартиры и имущества, ответственности перед соседями.

На данный момент при оформлении электронной страховки по кредитному договору со Сбербанком применяется скидка 15%. Совершить покупку можно на сайте «Ингосстраха» сразу же после расчета стоимости.

На электронную почту придет полис и правила страхования. Эти документы действуют на тех же правах, что и обычные бланки с печатями и подписями. При необходимости их можно распечатать или сохранить в электронном виде.

Можно узнать стоимость страхования и обычным способом – обратиться в представительство в своем городе и попросить рассчитать тариф. Получить эту информацию можно и по телефону колл-центра страховой компании или заполнить заявку на сайте.

Покупка полиса ипотеки онлайн в «Ингосстрах»

Когда вы рассчитали цену полиса, нужно нажать на кнопку «Далее», так вы попадете в оформление заявки на страхование. Заполните анкету, включающую вопросы относительно состояния здоровья.

Отвечать на них нужно правдиво. Дело в том, что если при покупке полиса страхователь утаил информацию о заболеваниях, ему откажут в выплате.

Далее нужно указать:

- Номер кредитного договора и дату его заключения.

- Фамилию, имя, отчество страхователя, дату рождения и пол.

- Паспортные данные.

- Адрес регистрации.

- Контактные сведения (мобильный телефон, электронный адрес).

Ознакомьтесь с правилами и условиями страхования. Нажмите кнопку «Оформить онлайн».

Если во время заполнения анкеты у вас возникли вопросы, можно их сразу задать консультанту на сайте. То же стоит сделать, если занимаетесь опасными видами спорта или текущая профессия предполагает повышенный риск (полиция, пожарные, МЧС и пр.). Не нужно покупать страховку, когда у вас есть заболевания, описанные в правилах как недопустимые. Обязательно посоветуйтесь с представителем страховой компании и получите от него подробные разъяснения.

Клиентам доступно оформление комплексного договора, который включает в себя не только финансовую защиту жизни и здоровья, но и недвижимости от разрушения, титула (права собственности). Доступны и другие дополнительные опции, которые лучше обсудить с агентом страховой компании «Ингосстрах».

Необходимые документы для ипотеки в «Ингосстрах»

Для оформления финансовой защиты ипотечного заемщика необходимы следующие документы:

- Паспорт.

- Кредитный договор.

- Заявление на страхование.

- Если вы желаете продлить действующий полис, справка о состоянии ссудной задолженности на данный момент.

- Заполненная анкета о состоянии здоровья, в электронном или бумажном виде.

Если потребуется, компания «Ингосстрах» имеет право запросить любые документы, касающиеся здоровья заемщика. Это может амбулаторная карта, выписка из нее, результаты обследований, анализов, справки из нарко- и психдиспансера. Также страховщик может потребовать пройти врачебную комиссию, на основании которой и будет рассчитываться тариф.

Что влияет на стоимость страхования по ипотеке?

Стоимость страхового полиса по ипотеке всегда рассчитывается индивидуально, на окончательную величину влияют:

- Размер задолженности на данный момент. Если ссуда новая, то сумма кредитного договора.

- Возраст страхователя, его профессия и состояние здоровья.

- Учитываемые риски. Если клиент желает расширить действие полиса, ему придется заплатить сумму больше (например, человек увлекается пилотированием или экстремальными видами спорта, эти условия можно включить в договор). К представителям опасных профессий также применяется повышенный коэффициент, потому как они больше остальных подвержены страховым рискам.

Условия полиса

В свои 30 с хвостиком лет я особо не задумываюсь о том, что наступит страховой случай и оформляю полис исключительно ради скидки на процентную ставку. Но не надо забывать, что «люди внезапно смертны». Рекомендую прочитать условия полиса. Всё-таки разница в цене между Сбербанком и другими компаниями огромная — надо выяснить, чем они отличаются друг от друга.

Я не поленилась и изучила условия полисов у всех трёх компаний, чтобы выяснить, какие риски покрывает страхование.

| «Альфа-страхование» | «Энергогарант» | Сбербанк |

|

Смерть застрахованного лица в случае несчастного случая или болезни, установление инвалидности I или II группы. Страховая компания откажет в выплатах:

|

Смерть застрахованного лица в результате несчастного случая или болезни, постоянная утрата трудоспособности (инвалидность I или II группы). Исключения:

|

Смерть застрахованного или наступление инвалидности I Или II группы из-за несчастного случая, болезни. Страховая компания не откажет в выплатах даже если страховой случай наступил, когда застрахованный находился в состоянии алкогольного и наркотического опьянения, во время совершения противоправных действий, управления транспортным средством без прав или в пьяном виде, болезни связанной с ВИЧ, в результате заболевания, которое было диагностировано до заключения полиса. |

Получается, что высокая цена полиса Сбербанка оправдана тем, что перечень страховых случаев, подлежащих возмещению, расширен по сравнению с другими компаниями.

Стоит или нет за это переплачивать — пусть каждый решает сам. Я же предпочла сэкономить, потому что вероятность того, что я под воздействием веществ сяду без прав за руль или уйду на войну стремятся к нулю.

Отношение к банковским страховкам в обществе негативное, поскольку сотрудники финорганизаций часто слишком навязчивые и не всегда люди покупают полис по доброй воле. В случае с ипотекой лучше не отказываться от страховки. Во-первых, это поможет сэкономить на процентах. Во-вторых, ипотека — кредит на большую сумму, которую в случае смерти заёмщика придётся выплачивать наследникам, а страховка их избавит от этой обязанности.

Алгоритм оформления полиса

Здесь возможны 2 варианта :

- обратиться в офис банка;

- продлить полис на сайте компании «Сбербанк Страхование».

В первом случае заемщику потребуется собрать документы и записаться на прием к специалисту по ипотечному кредитованию.

В первом случае заемщику потребуется собрать документы и записаться на прием к специалисту по ипотечному кредитованию.

Сотрудник банка подготовит заявление. После оплаты квитанции клиенту выдается распечатанный полис со сроком действия 1 год .

Во втором случае нужно перейти на сайт www.sberbankins.ru. Вход в систему осуществляется по номеру телефона, который клиент указывает в заявлении при первичном оформлении залогового страхования, и проверочному коду (приходит на телефон в течение 300 секунд).

Интерфейс сайта прост и интуитивно понятен даже новичку. Клиенту следует выбрать объект недвижимости, который подлежит страхованию: квартира или частный дом, год постройки и указать страховую сумму (остаток ссудной задолженности по ипотеке). Также следует уточнить, содержит ли объект недвижимости дерево в перекрытии (эта информация есть в техническом паспорте жилья).

Важно. Оплата полиса осуществляется по промокоду, поэтому указанный номер телефона должен быть подключен к мобильному банку

Электронная версия документа будет сформирована на сайте страховщика. Оригинал полиса, условия страхования и памятка при наступлении страхового события направляется клиенту через Почту России по адресу расположения объекта недвижимости. Срок доставки документов — до 3-х недель.

Информация о пролонгации страхового продукта передается в Сбербанк автоматически. Это значит, что самостоятельно уведомлять кредитора не требуется.

Полезно знать. В случае изменения персональных данных заемщик должен уведомить страховую компанию. Это можно сделать через специалиста кредитной организации, написав соответствующее заявление, и прикрепив к нему копии документов, подтверждающие смену информации по клиенту.

При этом составление дополнительного соглашения не требуется.

Отказаться от продления страхового полиса при страховании квартиры в ипотеке нельзя, иначе кредитная организация заставит вернуть оставшуюся сумму задолженности.

Как правило, это условие прописывается в каждом ипотечном договоре.

Как оформить страховку

Для покупки полиса, необходимо обратиться в страховую компанию с пакетом соответствующих документов. Для каждого вида услуг, список требуемых документов будет немного разным. Страховка для ипотеки в Сбербанке оформляется по следующим документам:

- паспорт;

- заявление соответствующего образца;

- заполненная анкета (требуется для оценки степени рисков);

- документы, подтверждающие право собственности;

- свидетельство о регистрации права на собственность;

- документы об экспертной оценке квартиры;

- выписка из технического (кадастрового) паспорта жилья;

- медицинское заключение о состоянии здоровья;

- справка из психиатрического и наркологического диспансера (о том, что вы не состоите у них на учете).

Процедура оформления несложная. После рассмотрения документов, вам нужно будет подписать договор. Как только внесете страховой взнос, полис будет выдан вам на руки.

Таким образом, общая стоимость ипотечного продукта складывается не только из суммы заемных денег и процентов, начисляемых за пользование кредитом, но и из страховых взносов, которые заемщик должен будет уплачивать на протяжении всего периода действия ипотеки, покупая полис каждый год. Оформив страховку на первый год и отказавшись его продлевать, клиент Сбербанка рискует получить проблемы в виде повышения процентной ставки по кредиту или требования о досрочном погашении ссуды в связи с невыполнением договоренностей. Если из соображений безопасности, клиент решит купить все три вида страхования (квартиры, жизни и титула), общая плата в год составит дополнительные 2,5 – 3% от суммы кредита.

Оформление страховки при получении ипотеки

Сбербанк едва ли не самая крупная кредитная организация России, поэтому многие потенциальные заемщики могут задаваться вопросом: «Обязательна ли страховка при получении кредита в Сбербанке в 2017 году?». В законодательстве четко прописан этот пункт – обязательным является страховое обеспечение самой недвижимости. Остальные виды: титул, здоровье, имущество и пр. — добровольные. В содержании полиса прописываются все условия по страховым случаям, выплатам и пр.

Необходимые документы

В каком бы банке не оформлялась ипотека: Сбербанк, АльфаБанк, Русский Стандарт, ВТБ, Хоум Кредит и пр. оформление страховки подразумевает наличие определенного банками и страховыми компаниями перечня бумаг.

Список документов для оформления полиса:

- заявление и анкета (выдают страховщики);

- паспорт гражданина РФ;

- ипотечный договор.

Страховка жизни при оформлении ипотеки часто требует мед. заключения о состоянии здоровья человека. Стоимость зависит от: выбранной компании, суммы займа, количество видов страховки.

Заемщик может выбрать компанию по своему усмотрению аккредитованную, выбранной кредитной организацией. Однако при оформлении ипотеки для страхования жизни и имущества Сбербанк рекомендует страховщика «Сбербанк Страхование».

Пошаговая инструкция по страхованию жизни для ипотеки

У банка нет возможности принудить заёмщика страховаться в той или иной организации. Каждый банк, предлагающий ипотечные займы, сотрудничает с рядом аккредитованных страховщиков. Но это не значит, что, будучи клиентом этого банка, вы обязаны иметь дело исключительно с ними. Вы вправе сравнивать цены и выбирать компанию, предлагающую услуги страхования жизни максимально дёшево.

Шаг 1. Выбираем страховщика.

Это первое, что вы должны сделать, если банк обязал вас застраховать жизнь и здоровье. Выбирайте из тех компаний, которые аккредитованы вашим банком: в этом случае вы можете не сомневаться в их надёжности (хотя это сужает круг ваших поисков).

Чтобы получить аккредитацию, страховщик подвергается тщательной проверке кредитной фирмой. Только те страховщики, у которых имеется большой опыт работы и чья репутация и финансовое положение не вызывают сомнений, могут получить такой статус. И, конечно, банк оценивает платёжеспособность каждой компании-претендента.

Критерии отбора компаний-страховщиков:

- Стаж работы на страховом рынке.

- Величина тарифа.

- Место в рейтинге, составляемом независимыми экспертами (например, агентством «Эксперт РА»).

- Спецпредложения и акции для клиентов.

Перечень проверенных страховых компаний банк предоставляет клиенту, желающему оформить ипотеку. Какую из них выбрать – это его решение. Как правило, люди ориентируются на цену услуг.

Шаг 2. Определяемся с типом страховки.

Банк обязует вас страховать только недвижимость, а по поводу страхования собственной жизни и здоровья решение остаётся за вами. Внимательно изучите условия по обоим полисам, стоимость страхования жизни и т. п., возможно, найдёте дешевле.

Если вы подписываете два страховых договора одновременно, вам могут дать скидку. Но вы не обязаны это делать и вполне можете застраховать имущество в одной фирме, а собственное здоровье и жизнь – в другой, и никто не имеет права мешать вам в этом.

Есть страховщики, с которыми можно заключить договор комплексного страхования, покрывающий несколько видов рисков одновременно. В подобных случаях многие кредиторы идут на уменьшение процентной ставки по ипотечному кредиту.

Шаг 3. Собираем пакет необходимых документов.

Не существует универсального комплекта документов, который устроит любого страховщика. Узнайте, какие документы требует ваша страховая (для разных типов страхования и разных категорий клиентов они могут сильно различаться).

В базовый комплект документов входят:

- паспорт РФ заёмщика;

- заявление на оформления договора на страхование жизни;

- договор купли-продажи квартиры;

- документы, удостоверяющие право собственности на приобретаемое жильё.

Если вы хотите застраховать своё здоровье и жизнь, придётся собрать медицинские справки о вашем текущем состоянии.

Шаг 4. Подаем пакет документов на проверку.

Собрав все необходимые справки и прочие документы, вам предстоит отправить их на проверку в вашу страховую. Она будет принимать решение о том, подписать ли с вами договор или отклонить вашу заявку, и по какому тарифу с вами работать.

Шаг 5. Оплачиваем услугу страхования, забираем свой полис.

Когда страховая одобрит вашу заявку с пакетом документов и договором, вам остаётся только внести деньги и получить полис. Перед тем как подписывать его, внимательно ознакомьтесь со всеми пунктами договора, уточните всё, что непонятно и вызывает сомнения.

Договор страхования охватывает все условия, учитываемые страховщиком. Ваша задача – досконально разобраться, под чем вы подписываетесь, какие обстоятельства приведут к выплате компенсации, а какие окажутся несущественными. Если у вас есть сомнения в договоре страхования, проконсультируйтесь с юристом по каждому пункту, чтобы понять все обязанности и права сторон.

Обязательно ли страховать квартиру

Не все клиенты знают, обязательно ли приобретать страхование квартиры по ипотеки или можно сэкономить. Страхование ипотечной квартиры – это обязательное требование, которое утверждено законом

Однако важно учитывать, что клиент должен оформить только обязательный договор

Далее рассмотрим, какие продукты и риски готовы предложить страховщики для ипотеки и что оформляется обязательно и добровольно.

Титульное

Титульное страхование – это добровольный договор, который защищает от потери прав собственности на приобретаемое имущество.

Страховые риски:

Личное

В рамках законодательства оформление личного страхования не является обязательным условием. В то же время банки заинтересованы в этой защите, поскольку по договору может быть предусмотрена выплата долга.

Риски:

- временная утрата трудоспособности по причине серьезного заболевания;

- получение одной из группы инвалидности;

- потеря источника дохода по вине работодателя (банкротство);

- смерть.

Бланк защиты можно оформлять ежегодно или сразу на весь срок кредитования. В последнем случае можно вернуть часть денег при досрочном погашении кредита.

Конструктив

Страховка квартиры для ипотеки по конструктиву – это обязательный продукт. Страховая сумма по полису равна рыночной цене приобретаемой квартиры.

Страховые риски:

Военная ипотека

Военные могут рассчитывать на приобретение квартиры в рамках специальной программы. Главное преимущество военной ипотеки заключается в том, что оплата кредита происходит за счет средств государства.

Для получения ипотеки военный должен открыть счет (НИС), на который каждый месяц со стороны государства будет поступать субсидия. Забрать деньги с данного счета военный не может. Максимально доступная сумма для получения – 3 000 000 рублей.

В рамках программы можно купить как имущество в новом доме, так и на вторичном рынке. Единственное, что потребуется делать военному, это оформлять страховку на ипотечную квартиру каждый год. По договору следует страховать только конструктивные элементы.

Выгодно ли комплексное страхование

Поскольку многие заемщики интересуются, выгодно ли покупать договор комплексного страхования, рассмотрим его плюсы и минусы.

Что касается плюсов – это, конечно, максимальная защита. Оформив договор, заемщик может быть уверен в том, что страховая компания погасит кредит и выплатит деньги клиенту при наступлении страхового события. Особенно актуально это по той причине, что ипотека оформляется на несколько лет.

Говоря про минусы, стоит отметить цену договора. Поскольку страховая компания несет ответственность сразу по нескольким рискам, то и стоимость будет завышенной. Не каждый может позволить себе переплату при наличии большого долга.

Получается, каждый должен сам решить, выгодно или нет приобретать защиту, исходя из собственных возможностей и потребностей.

Стоит учитывать, что при оформлении кредита на покупку квартиры не получится отказаться от страхования конструктивных элементов. При отсутствии договора специалист банка просто не выдаст кредит. Что касается продления, то в этом случае банк может запросить погашение долга или начислить пени за невыполнение условий. Данное право прописано в кредитном договоре.

Что касается добровольных видов, таких как личное и титульное страхование, то при их оформлении можно получить скидку на 0,5-1,5%.