Страховка по кредиту альфа-банка

Содержание:

- Как отключить страховку в Альфа-Банке

- «АльфаСтрахование» – Заявление в Суд на Возврат Страховки: Претензия и Иск

- Главные особенности

- Образец заявления и бланк 2021 года

- Комиссия за организацию страхования

- Когда вернуть деньги невозможно

- Как расторгнуть страховку СК «АльфаСтрахование Жизнь» – особенности

- По каким страховкам разрешён возврат средств?

- «АльфаСтрахование» – расторжение при досрочное погашение кредита

- Популярные вопросы и нюансы возврата страховки.

- Судебная практика

- Как расторгнуть договор страхования и вернуть комиссию

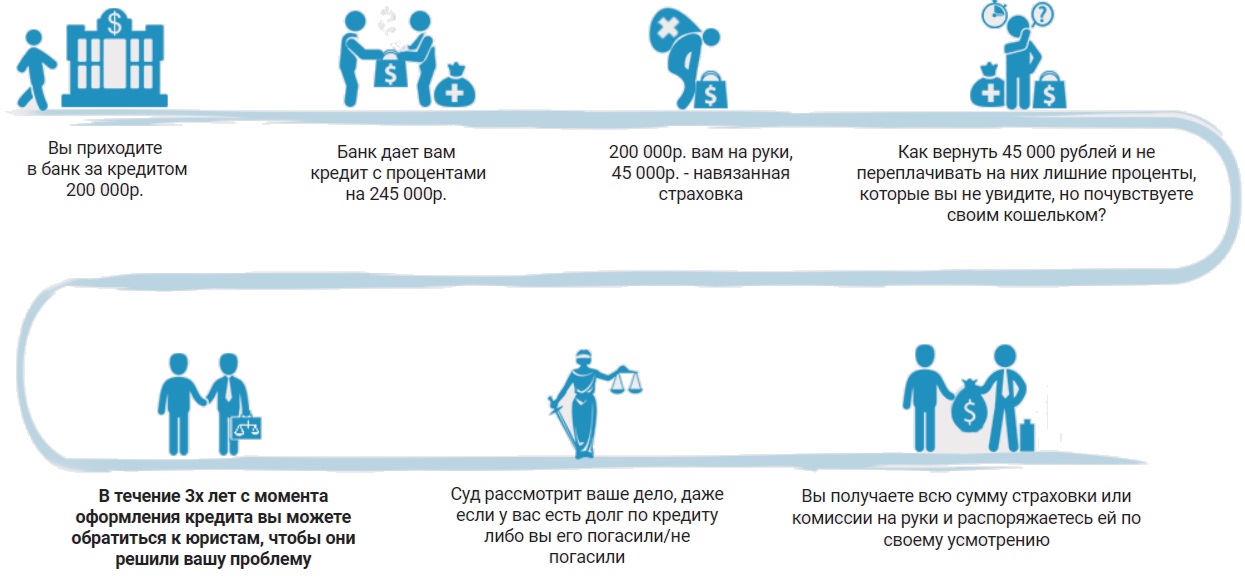

- Возврат страховки в альфа-банке после получения и при его погашении

Как отключить страховку в Альфа-Банке

Отключить страховку после подписания договора вы можете в так называемый период охлаждения. Это понятие означает промежуток времени, в течение которого вы имеете право расторгнуть договор без объяснения причины. Это правило работает для всех банков, в том числе и для Альфа-Банка.

С 2018 года период охлаждения для покупателей страховых полисов составляет 2 недели, если иное не прописано в договоре. То есть, чтобы отключить страховку в Альфа-Банке, вы должны подать заявление об отказе в течение этого времени. Датой заключения договора является дата, в которую вы оплатили страховую премию. Перед оформлением заявления проверьте, не истек ли срок его подачи.

Отключить страховку вы имеете право, если она не была обязательным условием договора кредитования. То есть ее действие должно распространяться не на имущество заемщика, а только на него самого.

Таким образом, вы сможете отключить навязанную вам страховку в Альфа-Банке по любому из видов добровольного страхования в течение 14 дней. Но не допустите возникновения страхового случая в этот период. Это послужит причиной для отказа отключить ее и вернуть вам страховую премию.

Расчет возврата страховой премии будет производиться с учетом тех дней, в течение которых действовал договор. Например, если договор был подписан 10 дней назад, то из общей суммы, оплаченной за полис, будет удержана стоимость этих 10 дней. Соответственно, чем раньше вы решите отключить страховку, тем больше средств вам вернут.

Итак, для того чтобы отключить страховку в Альфа-Банке, нужно собрать следующий пакет документов:

- заявление об отказе. Оно может быть заполнено как вручную, так и на компьютере;

- копия паспорта;

- копия договора страхования;

- квитанция, подтверждающая оплату премии.

Заявление обязательно должно включать:

- реквизиты страхового соглашения, то есть адрес офиса, куда вы направляете заявление;

- сумму страховой премии;

- банковские реквизиты счета, на которые должны вернуть средства;

- данные страхователя. Кроме паспортных реквизитов, укажите свой телефон и фактический адрес проживания;

- дату подписания договора;

- список приложений;

- дату составления заявления и подпись заявителя.

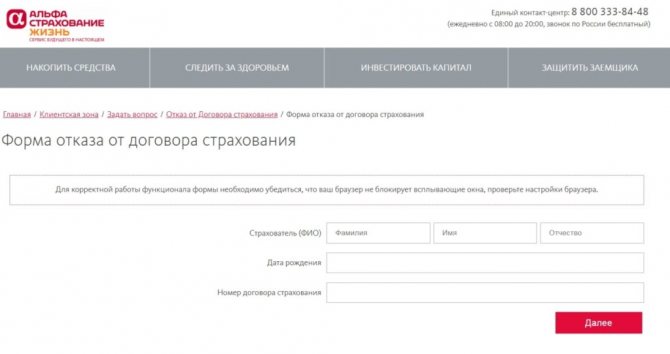

На сайте компании «АльфаСтрахование» есть образец заявления, который можно заполнить и распечатать. Это значительно упростит задачу и сэкономит вам время.

Как отключить страховку в Альфа-банке по кредитке или по любой другой программе добровольного страхования? У вас три варианта действий:

- обратиться напрямую в офис компании «АльфаСтрахование». Возвратами денег занимается сам страховщик, а не Альфа-Банк;

- отправить заказное письмо с уведомлением по почте на адрес компании. К заявлению приложите опись документов, которые вы предоставляете. Сохраните уведомление до возврата вам средств;

- оформить отказ на официальном сайте страховщика.

Для обращения в офис к специалисту вам следует сделать два экземпляра заявления. На каждом из них специалист должен поставить отметку о принятии. Один экземпляр хранится у вас, другой – в офисе компании. Также сотрудник страховой компании должен проверить подлинность ксерокопий ваших документов, сравнив их с оригиналом. Копии он прилагает к заявлению, оригиналы всегда хранятся у вас. Официальный ответ на ваше заявление должен прийти в течение 5 дней. Это может быть как возврат средств, так и отказ.

Зная, как отключить страховку по карте, можно сохранить денежные средства. Чаще всего Альфа-Банк включает сумму страховки в сумму кредита, поэтому отключить ее – значит существенно сэкономить.

Как правило, страховые компании, неохотно делают возврат средств. Если этого не произошло в течение 5 дней, то вам нужно обратиться к страховому агенту и добиться официального ответа. Отрицательный ответ можно попробовать опротестовать потом в суде. Затем отправьте жалобу в Роспотребнадзор и уведомите «АльфаСтрахование» о том, что вы это сделали. Этого порой достаточно для того, чтобы отключить страховку.

Если же компания продолжает игнорировать ваше заявление, то остается только оформлять иск в суд с требованием отключить страховку по кредиту. К иску нужно приложить все документы, которые имеются у вас, в том числе уведомление о вручении, если вы отправляли документы по почте, либо заявление с отметкой компании о его приеме.

«АльфаСтрахование» – Заявление в Суд на Возврат Страховки: Претензия и Иск

Оспаривание отказа в выдаче премии выполняется в рамках гражданского производства. Как следует поступить заемщику:

- Составить исковое заявление, собрать документы и подать в районный суд по местонахождению страховщика. Если главный офис находится в другом городе, иск подается по адресу регистрации ближайшего дочернего предприятия. При наличии уважительных причин невозможности выезда допускается обращение в судебный орган по месту жительства истца.

- Дождаться вынесения определения о принятии материалов к делопроизводству. На рассмотрение документации судье отводится 5 дней, после чего назначается подготовка дела к разбирательству, дата предварительного или основного судебного заседания, и пр.

- На заседаниях от СК, а в случае с коллективной страховкой – от банка, – присутствуют представители организаций. Они выступают ответчиками.

- На рассмотрение дела отводится 2 месяца. Срок может быть продлен судьей при наличии веских оснований.

Бланк досудебной претензии.

По результатам разбирательств оформляется судебное решение. После вступления в законную силу СК должна руководствоваться им и выплатить все назначенные суммы, если оно принято в пользу истца.

Оспаривание решения суда допускается в апелляционном порядке до вступления в силу. После этого подается кассационная жалоба. Документы следует направлять в суд, принявший оспариваемое решение. Впоследствии они перенаправляются в вышестоящую инстанцию.

СК «АльфаСтрахование» – Как Составить Исковое Заявление для Отказа от Страховки?

Иск должен соответствовать требованиям, указанным в ст. 131 ГПК РФ. Унифицированной формы документа нет. Внесению подлежит следующая информация:

- наименование судебного органа;

- наименование и адреса СК и банка;

- Ф.И.О., адрес регистрации, паспортные данные истца;

- дата заключения договоров страхования и кредитования;

- размер кредита и страховой премии;

- дата обращения за возвратом страховки, дата получения письменного отказа;

- исковые требования: признать отказ СК недействительным, обязать страховщика выплатить страховую премию на основании указа ЦБ РФ при обращении в «период охлаждения», либо на основании ГК РФ при досрочном прекращении долговых обязательств;

- опись прилагающихся документов;

- дата и подпись.

Важно! Иск составляется в двух экземплярах. Один передается в суд, с него снимается копия и направляется ответчику, оригинал приобщается к материалам дела

Второй экземпляр остается у истца с отметкой о принятии.

Для судебных разбирательств понадобятся те же документы, что и для обращения в Роспотребнадзор. Обязанность по доказыванию правоты возлагается на истца, поэтому ему необходимо представить всю документацию, имеющую отношение к делу.

СК «АльфаСтрахование» – Судебная Практика по Возврату Страховки по Кредиту

В большинстве случаев суды принимают сторону ответчиков, и всему виной распространенные ошибки, допускаемые истцами в момент заключения договоров:

- Подписание документов «не глядя». Эта ошибка занимает первое место. Между тем, именно договоры содержат основные условия возврата и составляются юристами таким образом, чтобы заемщикам было трудно вернуть деньги, при этом не были нарушены нормы ГК РФ и ФЗ «О защите прав потребителей».

- Пропуск «периода охлаждения». При наличии рисков возникновения страхового случая СК вправе отказать в удовлетворении заявления, если кредит еще не погашен, но гражданин обратился после 14 дней.

- Невозможность выплаты премии при досрочном погашении по договору. Если договор содержит условие, согласно которому страховка в такой ситуации может быть аннулирована, но выплаты не производятся, оспорить документ будет проблематично.

Чтобы избежать длительных судебных разбирательств, рекомендуется тщательно знакомиться со всеми документами в момент совершения сделки и задавать вопросы сотруднику банка.

Главные особенности

Датой расторжения договора считается день подачи заявления. Если оно выслано почтой — дата отправки. При этом обращение должно быть датировано тем же числом.

Размер возвратной суммы

Если договор прекратил действие в «период охлаждения», страховую премию возвращают в полном объеме.

Если договор прекратил действие, страховую премию возвращают.

Если позже, из этой суммы вычитают:

- оплату услуг страховщика за время действия полиса;

- комиссию в размере 23%.

Длительность осуществления выплаты

По закону срок рассмотрения заявления страховщиком не может превышать 2 недель.

За это время тот должен выплатить деньги либо предоставить мотивированный отказ. Доступны 2 формы расчета:

- в кассе компании (требуется предъявить квитанцию об уплате страховой премии);

- безналичным переводом на банковскую карту клиента.

В какой срок нужно успеть обратиться в страховую компанию

Если страхователь хочет выйти из сделки в «период охлаждения», он должен подать заявление в течение 2 недель с момента подписания договора. Даже если обращение будет сделано на 15-й день, т.е. с опозданием всего на сутки, взнос в полном размере не вернут.

В остальных случаях рекомендуют подавать бумагу не позже чем за 2 месяца до окончания действия полиса. При досрочном расторжении соглашения водитель не получит скидку за безаварийное вождение на следующий полис.

На основании чего произошло удержание

Комиссию взимают на основании положений закона №40-ФЗ. Средства направляются:

- 20% — страховщику в качестве компенсации за досрочное расторжение сделки;

- 3% — В Российский союз автостраховщиков.

Комиссию взимают на основании закона.

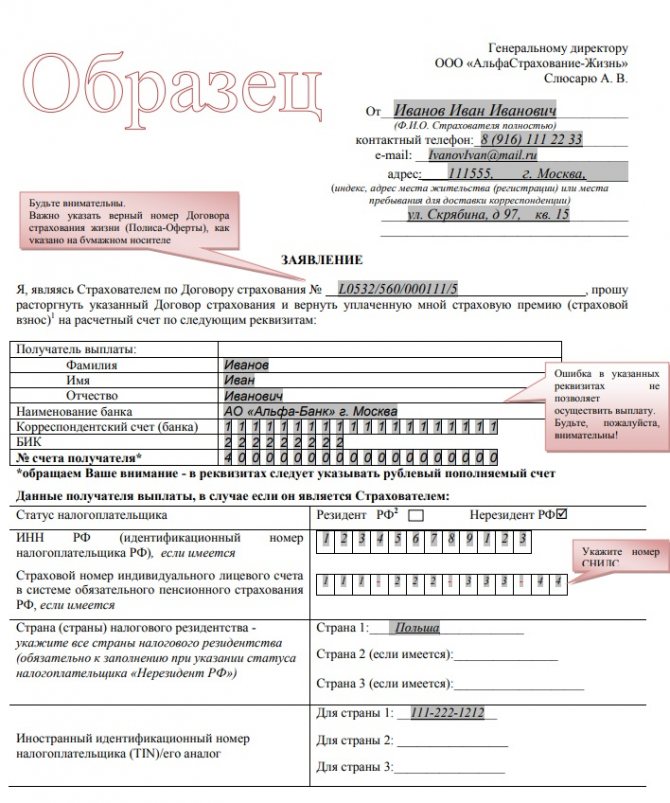

Образец заявления и бланк 2021 года

При обращении каждый клиент обязан заполнить заявление. Для экономии времени подготовить бланк можно заранее.

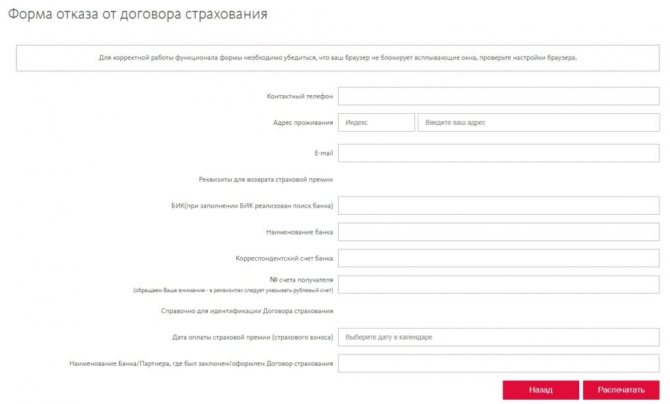

Онлайн на сайте «Альфастрахование»

- ФИО;

- дата рождения;

- номер договора, по которому оформляется возврат;

- адрес проживания;

- номер телефона;

- электронная почта, при наличии;

- дата, когда страховая премия или взнос был оплачен;

- наименование банка или партнера, где был куплен бланк защиты;

- реквизиты счета.

После внесения всей информации кликнуть «Распечатать», подписать документ и обратиться с ним в офис финансовой организации.

Распечатать шаблон и заполнить его от руки

Для того чтобы вернуть договор страхования по кредиту в «Альфа банке» следует заполнить заявление утвержденной формы. Помимо сведений, которые вносятся в электронный шаблон, следует указать:

- статус налогоплательщика;

- ИНН;

- СНИЛС;

- TIN для иностранных граждан;

- данные паспорта;

- сведения получателя выплаты (если иное лицо);

- список прилагаемых документов.

Комиссия за организацию страхования

Плата (или премия) за полис зависит от 2 факторов: кредитного учреждения, в котором берется ссуда, и перечня страховых событий. В первом случае процент определяется банками-партнерами и составляет 0,15-0,65% от суммы долга. Эту комиссию страховщики устанавливают по соглашению сторон.

Во втором случае стоимость свидетельства клиент выбирает самостоятельно.

При этом, если клиент попадает в категорию рисковых заемщиков (проблемы со здоровьем, опасная работа, занятия спортом, вредные привычки), общая комиссия за организацию страхования «Альфа Банком» может составить даже не 1%, а все 3-6%.

Комиссия за полис зависит от перечня страховых событий.

Комиссия за полис зависит от перечня страховых событий.

При ипотеке или долгосрочном потребительском кредите такая сумма окажется обременительной, т.к. единовременную покупку полиса по умолчанию не предлагают и включают стоимость в общую задолженность с последующим начислением на нее процентов.

Когда вернуть деньги невозможно

Отказ от страховки возможен, за исключением ситуаций:

- При получении ипотечного, автомобильного займа или кредитования, когда предметом залога выступает имущество и страховке подлежит сам залог.

- Избран коллективная форма страхования жизни, когда выгодоприобретатель – не заёмщик, а банковское учреждение.

- Получатель ипотеки избрал комплексную систему страхования, включающую утрату имущества, здоровья и жизни.

- Выплат по полису при страховом случае.

Прочие услуги основаны на добровольной основе и не должны навязываться. К примеру, Альфа банк требует оформления договора страхования по кредиту, тогда заёмщику лучше обратиться за кредитной услугой другого банковского учреждения.

Как расторгнуть страховку СК «АльфаСтрахование Жизнь» – особенности

Банковские организации могут устанавливать обязательное условие оформления займа – заключение договора со страховой компанией. При наличии такого положения, аннулировать двусторонние обязательства с СК «АльфаСтрахование» без каких-либо санкций со стороны банка практически невозможно.

Страхование кредита может осуществляться несколькими способами:

- Заключение договора между физическим лицом (заемщиком средств) и страховщиком;

- Заключение соглашения между кредитором и страховщиком, при котором заемщик присоединяется к действующей программе коллективного страхования.

Аннулирование страхового полиса при заключении отдельного договора не повлечет за собой негативных последствий. При наличии обязательного положения о страховании, отказ от которого может расцениваться как нарушение условий кредитования, может серьезно изменить отношение к заемщику.

Займодавец может инициировать аннулирование кредитного договора и обязать заемщика вернуть заемные средства раньше указанного срока, а также изменить условия оформления кредита, например, поднять ставку.

Заемщик имеет возможность аннулировать договоренности с СК в добровольном или судебном порядке, поэтому сначала необходимо написать заявление в банк, с которым установлены кредитные обязательства, и в страховую.

Обратиться необходимо в течение двух недель. Обычно банки идут навстречу клиентам, и сумма кредита уменьшается на сумму навязанных страховых обязательств, однако если этого не произошло, то заемщику нужно идти в суд и решать спор там.

Когда договор страхования считается расторгнутым?

При добровольном согласии сторон на аннулирование страхового полиса, договор на оказание услуг считается расторгнутым с момента подачи заявления гражданином. При отказе учреждений на расторжение, точку в рассмотрении спора поставит суд.

Если суд принимает сторону заемщика, то договор признается расторгнутым или с момента подачи соответствующего заявления на имя страховой компании, или с даты подачи искового заявления. Все зависит от наличия обращения гражданина с заявлением к страховщику.

Что делать, если пришел отказ в возврате страхования жизни?

Как мы уже указали выше, в течение 14 суток можно спокойно отказаться от договора страхования жизни – и вернуть себе всю сумму уплаченной премии.

В случае, если заявление было подано страхователем или его представителем по доверенности по всем правилам, был приложен весь комплект документов, страховой случай за эти 14 дней не произошел, а все-таки пришел отказ, то необходимо:

- составить досудебную претензию с требованием об устранении нарушений законодательства;

написать отрицательный отзыв на сайте banki.ru: banki.ru/insurance/alfastrahovaniezhizn (обычно СК следит за свое репутацией и быстро вернет средства).

После соблюдения досудебного порядка обжалования и при отсутствии решения о выплате со стороны страховой компании, путь один – в суд.

При отказе возврата страховой премии АльфаСтрахованием, спор необходимо рассматривать в судебном порядке. Иных способов решения конфликта по поводу уплаченных денежных средств законодательством не предусматривается.

Для обращения в суд нужно собрать необходимый пакет документов и уплатить государственную пошлину, которая рассчитывается исходя из суммы возвращаемых средств. Размер госпошлины по делам о возврате страховки варьируется от 400 до нескольких десятков тысяч рублей.

Расчет производится на основании положений пп. 1 п. 1 ст. 333.19 НК РФ.

Действительно ли соблюдает АльфаСтрахование законодательные требования?

В п. 8.3. Правил сказано, что в течение 14 суток с даты начала действия страхового контракта страхователь имеет правомочие отказаться от его исполнения – и вернуть себе денежные средства.

Обязательное условие – отсутствие страховых случаев, произошедших с даты заключения соглашения и по дату предоставления заявки об отказе.

Возврат осуществляется в течение 10 рабочих дней способом, выбранным самим страхователем:

- наличными в офисе страховщика;

- безналичным путем на банковские реквизиты.

Как видим, Альфа полностью соблюдает законодательные предписания (судя по Правилам), но бывает нарушает срок порядка возврата средств.

По каким страховкам разрешён возврат средств?

Получателю кредита предлагается несколько программ страхования. Грамотный выбор одной из них позволит при необходимости вернуть страховку после досрочного погашения займа или в иных обстоятельствах.

Лишь небольшой процент банковских продуктов оформляется с возможным возвратом страховки.

На практике всё не так просто, отсутствие страховки может стать негласной причиной отказа в кредитовании.

Оформить страховку придётся в обязательном порядке в таких ситуациях:

- если получен долгосрочный ипотечный займ, потребуется застраховать здоровье, жизнь и имущество;

- присоединение заёмщика к коллективной страховке жизни, когда в роли выгодоприобретателя выступает финансовое учреждение;

- получение автозайма;

- оформление кредита под залог имущества.

«АльфаСтрахование» – расторжение при досрочное погашение кредита

В соответствии со ст. 958 ГК РФ, клиент может вернуть страховой взнос при досрочном погашении своих кредитных обязательств только в одном случае – если подобное право закреплено в соглашении.

«Альфастрахование» не включает в свои контракты подобный пункт, поэтому вернуть деньг, досрочно закрыв долг, не получится.

Возврат страховой суммы при заключении соглашения с СК «АльфаСтрахование» возможен только первые 14 календарных дней с момента начала действия договора. Моментом начала действия считается 00 часов того дня, когда была произведена полная уплата страховой премии.

В соответствии с положениями п. 7.4 Раздела 7 Условий № 2 АльфаСтрахования жизни и здоровья гражданина, при досрочном погашении кредитных обязательств страховая премия не подлежит возврату, а п. 5.5 Раздела 5 устанавливает обязательства страховщика исполненными в полном объеме.

Данные положения содержат дополнения «если иное не предусмотрено в договоре страхования», однако состав типового соглашения не имеет исключений и дополнительных положений, Полис-оферта действуют на общих основаниях без возврата страховой премии.

Данные положения содержат дополнения «если иное не предусмотрено в договоре страхования», однако состав типового соглашения не имеет исключений и дополнительных положений, Полис-оферта действуют на общих основаниях без возврата страховой премии.

Гражданским законодательством закреплено право страховщика не возвращать сумму премии гражданину, если он обратился с заявлением после «периода охлаждения». За страхователем остается право расторжения соглашения до окончания срока его действия без получения компенсаций.

Также за страхователем остается право на обращение в судебную инстанцию. Основанием служит любое несоответствие положений договора действующему законодательству, а также ущемление прав и законных интересов физического лица со стороны СК.

Особенно занимательным выглядит Определение Судебной Коллегии по гражданским делам ВС РФ от 22 мая 2018 года № 78-КГ18-18 по делу одной гражданки, досрочно погасившей кредит.

Суть в следующем – страховщик не вернул ей премию пропорционально “неиспользованным” дням. Гражданка обратилась в суд первой инстанции – он ей отказал в удовлетворении требований, далее – в апелляционный суд, он тоже отказал.

И лишь ВС РФ не согласился с вынесенными решениями и обязал страховщика выплатить премию за “неиспользованные” дни.

При постановлении вердикта Верховный Суд отметил, что, согласно условиям страхового контракта, страховая сумма равна 100 % от размера долга по кредитному договору.

Поскольку на момент досрочного гашения этот долг стал равен нулю, то и страховая сумма стала нулевой. Значит, смысла в страховании, при котором невозможна выплата страховой компенсации, нет.

Интересно и то, что ВС РФ отметил, что норма ч. 1 ст. 958 Кодекса все-таки диспозитивная, а не императивная. То есть не только гибель имущества или прекращение предпринимательской деятельности – основание для пропорциональной компенсации страховой премии.

По отношению к данному делу эту норму следует трактовать “отпадение страховых рисков” (так как страховщик уже не имеет обязанности осуществлять страховое возмещение).

Популярные вопросы и нюансы возврата страховки.

Каждый случай оформления полиса – уникален, поэтому и

возврат средств по страховке будет зависеть от ряда условий, на которых был

выдан кредит.

В течение 14 дней.

Две недели с момента подписания договора считаются «периодом охлаждения».

Деньги за полис можно вернуть 100%, если клиент Альфа-банка решил, что полис ему не нужен, страховка была навязана или он не знал о ней (не указано в договоре, плохо ознакомился или кредитный менеджер скрыл этот факт).

Досрочное погашение.

Если досрочно погасить кредит, можно вернуть страховку, обратившись к специалисту Альфа-банка.

Остаток по страховке рассчитывается на основании:

- Определения одного дня страхования.

- Устанавливают, сколько дней осталось до конца

срока действия полиса. - Перемножают эти данные между собой.

- Вычитают сумму за труд сотрудника по кредитам.

Завершение кредита.

Погасив кредит, можно ли вернуть страховку? Когда клиент платит строго по графику, проблем при подсчете страховой суммы не возникает.

Судебная практика

Судебная практика описывает различные противоречивые дела, которые разрешаются как в пользу ответчика, так и в пользу истца. Суд полностью руководствуется законодательной базой и информацией из договоров.

Решение № 1

Ярким примером нарушения законодательства является судебное разбирательство Автозаводского районного суда г. Тольятти.

Решение № 2-3444/2017 ►►

Договор с ОАО “Альфа-Страхование” расторг вовремя, но не получил причитающуюся ему премию (порядка 115 тыс.руб.).

Суд постановил удовлетворить иск страхователя полностью по части финансовой претензии. Ответчик оплатил сумму долга, моральный ущерб, неустойку и затраты на юриста.

Решение № 2

Что касается возврата страховки при досрочном погашении кредита, то суд, чаще всего, занимает сторону истца. Пример тому заседание Железнодорожного районного суда г. Рязани.

Решение № 2-1106/2017 ►►

Гражданка застраховала жизнь при получении кредита на сумму более 60 тыс. руб. Исправно оплатила весь долг и потребовала от ОАО “Альфа-Страхование” возврат страховой премии за оставшийся период через суд, так как ответчик отказал ей в этом на законных основаниях.

Однако, суд счел доводы истицы основательными и соответствующим условиям договора. И обязал страховую компанию выплатить премию в полном объеме (а не пропорционально) с учётом открывшихся в зале судебного заседания фактов.

Решение № 3

Трактовка судом норм закона всегда исходит из фактических обстоятельств дела. Которые всегда уникальны.

В этом примере судебной практики решающим явилось обстоятельство нахождения заемщика в статусе пенсионера.

Что позволило оспорить условия договора в части страхования от потери работы.

Гражданин взял кредит, оформил комплексное страхование жизни в Альфа Страховании.

Комплексное страхование включало в том числе и защиту от потери работы. Однако, на момент оформления займа, заемщик являлся пенсионером.

В совокупности с толкованием условий договора, суд пришел к выводу удовлетворить требования истца, расторгнуть договор комплексного страхования, вернуть пенсионеру плату за полис, неустойку, равную стоимости полиса и штраф за отказ в добровольном порядке удовлетворить требования истца.

Решение № 4

Другой пример иллюстрирует недостаточность оснований для выполнения требований иска. В Центральном районном суде г. Прокопьевска Кемеровской области рассматривались встречные иски “Альфа-Банка” и заёмщицы.

Решение № 2-681/2015 ►►

Гражданка взяла кредит, дополненный страхованием жизни и здоровья и прочими платными услугами в “Альфа-Страхование”.

Гражданка перестала выплачивать долг после обнаружения завышенной ставки (37,55 % вместо 12,99 %).

По части ее требования в отмене процентов и аннулирования условий договора было отказано ввиду акцептованного соглашения, которое она прочитала прежде чем подписать договор.

Также ей пришлось выплатить сумму задолженности по кредиту.

Как расторгнуть договор страхования и вернуть комиссию

Перед тем как аннулировать полис, клиент должен помнить об одном нюансе. Если страховка куплена заранее с покрытием на весь срок кредитования, то расторжение оферты производят в офисе страховщика.

В случае когда свидетельство приобреталось на 1 год с последующим обязательным продлением, вернуть комиссию не получится. Банк-партнер потребует выплатить полную стоимость кредита либо расторгнуть договор. При этом процент по ссуде увеличат до базовой ставки. Единственной возможностью разрешения спора станет обращение в суд с требованием зачислить на счет деньги за навязанную услугу.

Если же цена полиса включена в сумму кредита и на нее начисляют проценты, то заявление на возврат страховки следует все равно подавать в страховую. Компания сошлется на кредитный договор-оферту с датой, подписью клиента и откажет в выдаче бланка только при наличии оснований. Аннулирование сделки возможно и после согласования с банком в течение срока свыше 14 дней.

Заполнение заявления

Расторжение договора страхования производят по особому регламенту. Клиенту требуется получить от компании бланк отказа от полиса. Для этого нужно связаться с сервисом «АльфаСтрахование-Жизнь» через кнопку обратной связи «Задать вопрос» либо получить образец для заполнения на месте при обращении в офис.

Помимо заявления, в отделении попросят предъявить паспорт РФ, договор на потребительский кредит, если полис выдавали в рамках соглашения сторон.

Данные для заполнения бланков:

- Ф.И.О. гендиректора «АльфаСтрахования-Жизни».

- Номер договора.

- Банковские реквизиты для выплаты.

- Ф.И.О. страхователя, дата рождения, телефон и адрес для связи.

- Дата обращения.

Бланк заявления предоставляют клиенту по требованию. Документ заполняют онлайн через специальную форму на сайте, где его потом можно распечатать. Перед отправкой копию подписывают собственноручно. Заполненный образец отсылают на электронную почту alfastrah@alfastrah.ru либо передают секретарю офиса для визирования.

Заполненный образец

Заявление представляет собой двусторонний бланк, где клиент указывает личные данные по страховому полису. Пример заполнения выглядит следующим образом.

|

ЗАЯВЛЕНИЕ Я, являясь Страхователем по Договору страхования № L37588364926484047 (далее — Договор страхования), прошу расторгнуть указанный Договор страхования и вернуть уплаченную мной страховую премию (страховой взнос) на расчетный счет по следующим реквизитам: Получатель выплаты (Страхователь): |

На обороте заявления указывают дополнительную информацию о предоставленных документах, дате обращения.

| Справочно для идентификации Договора страхования (заполняется при наличии информации):

Дата оплаты страховой премии (страхового взноса): 3.09.2021 г. Приложения: |

В случае возникновения вопросов при заполнении документа можно обратиться за консультацией в сервис техподдержки, работающий ежедневно с 08:00 до 20:00. Телефон горячей линии «АльфаСтрахования-Жизни»: 8-800-333-84-48. Звонок из России бесплатный.

Когда договор признается расторгнутым

Полис прекращает действие со дня подписания сторонами соответствующего решения. Рассмотрение заявления производят в течение 10 дней с момента его регистрации. По истечении указанного срока страховщик направляет клиенту письменное уведомление о своем решении. Премию к возврату перечисляют в установленные договором сроки.

Рассмотрение заявления происходит в течение 10 дней.

Рассмотрение заявления происходит в течение 10 дней.

Возврат страховки в альфа-банке после получения и при его погашении

Досрочный возврат заемных средств – это самостоятельное основание для прекращения личной страховки, связанной непосредственно с кредитом. Для корпоративных страховок жизни эта схема возврата не подходит.

Кредитные договоры, если предусматривают защиту жизни заемщика, то на весь период действия кредита. При этом страховщики имеют определенные возрастные требования к клиентам по страхованию жизни, а именно:

- не моложе 18 лет;

- не старше 75.

Все средства, выплаченные заемщиком в пользу страховщика до момента закрытия кредита, возврату не подлежат, за исключением, если заявитель будет ставить вопрос о недействительности договора страхования в целом на основании:

- необоснованного навязывания или принуждения к заключению со стороны банка;

- грубого нарушения действующего законодательства.

В этом случае ответчиками по делу будут являться и кредитное учреждение, и компания-страховщик. Если договор в суде будет признан недействительным, все выплаченные по нему средства будут истцу возвращены.

Подав заявление, к которому прикладывается письмо банка о закрытии кредитного договора, заемщик может рассчитывать на возврат суммы, внесенной на счет страховщика и покрывающей период после полного расчета с банком с момента закрытия соглашения о займе.

Прежде чем обращаться в суд, желательно представлять, на какую сумму денежного возврата можно рассчитывать, стоит ли вообще затевать дорогостоящую и длительную судебную процедуру. Госпошлина оплачивается истцом до обращения в суд. Ее размер будет зависеть от суммы претензии. При проигрыше дела истцом она возврату не подлежит.

- Если просрочил оплату кредита в банке Просрочка в банке При оформлении кредитного договора каждый клиент уверен, …

- Что будет, если не платить кредит банку после решения суда? На сегодняшний день многие кредитные споры между банком и заёмщиком …

Если хватит терпения бадаться, попробуйте )) Вам надо в Альфа-страхование, раз от них страховка.

И в Гелиос этот, это что вобще? Вот в эти два пункта и надо идти заяву писать.

советую прочитать тему https://www.u-mama.ru/forum/gossip/everything/694673/index.html По закону о ипотеке обязательным является только страхование недвижимости

02 ноября 2017 г. почтой России направила комплект документов для расторжения договора.

07 ноября документы были получены сотрудником «АльфаСтрахование-Жизнь».

Сообщите, пожалуйста, когда будут возвращены деньги на мой счет

Интересует информация о расторжении договора номер № L0302/596/427715/7 от 09/10/2017 .

Прошу уточнить, на какой стадии сейчас заявление? И когда будут возвращены денежные средств

- Медицинской страховки гражданами РФ, пребывающими на территории иностранного государства;

- Медицинской страховки иностранными гражданами и лицами без гражданства, которые прибыли в Россию для трудовой деятельности;

- Договора страхования лицами, которые только при его наличии допускаются к работе в силу своих профессиональных обязанностей;

- Договора страхования гражданской ответственности в рамках международных систем владельцами транспортных средств.

Как мы видим, в случае заключения страхового договора в процессе кредитования отказ возможен. Более того, заемщик изначально не обязан заключать такое соглашение, ведь законом закреплен добровольный порядок. С другой стороны, отказ от личного страхования обычно ведет к повышению процентной ставки, поэтому лучше заранее просчитать переплату в обоих случаях и выбрать наиболее выгодный для себя вариант. Ниже рассмотрим особенности расторжения договора со страховой компанией на разных этапах получения займа.