Как происходит банкротство физического лица

Содержание:

- Альтернативные варианты решения проблемы

- полезные материалы

- Мировое соглашение.

- Признаки банкротства физического лица

- Ответственность за фиктивное банкротство

- Признаки преднамеренного банкротства гражданина

- Банкротство юридических лиц

- Чем грозит банкротство для должника

- Особенности подачи заявления

- Можно ли обанкротить иностранного гражданина через МФЦ?

- Иные действия, которые могут быть уголовно наказуемыми

- Документы

- Тонкости

- Последствия банкротства физических лиц

- Финансовый управляющий: кто он и что делает

- Плюсы и минусы при банкротстве в последствии

Альтернативные варианты решения проблемы

Спешить с обращением в суд не стоит. Иногда можно выбрать альтернативные методы решения ситуации.

Например, как только появилась задолженность, обращайтесь в банк, объясняя временные финансовые трудности. Кредиторы обычно тоже не хотят судиться со своими клиентами, поэтому есть велика вероятность того, что они на уступки пойдут.

Когда долг законен, и его размер относительно невелик, можно разменять квартиру или продать гараж, к примеру, чтобы вернуть задолженность, поскольку в конечном итоге платить придется.

Несостоятельность гражданина, признаваемая в суде, должна расцениваться, как крайний случай решить свои проблемы, но не как приоритетный вариант.

полезные материалы

9 ноября 2016

Признаки банкротства физического лица. Когда можно подать иск о своём банкротстве и когда необходимо это сделать?

Когда гражданин обязан подать иск о банкротстве? При каких условиях гражданин имеет право подать иск о своём банкротстве…

19 февраля 2019

Банкротство пенсионера, в том числе без имущества

Как обанкротиться, если есть одна пенсия и что происходит с ней при банкротстве пенсионера? Есть ли способ увеличить сум…

25 января 2019

Причины отказа в банкротстве физического лица

Ошибка №1: не указать в иске СРО арбитражных управляющих Ошибка №2: предоставить неполный перечень документов Ошибка №3:…

Мировое соглашение.

Представляет собой достижение согласия между должником и кредиторами и прекращает процесс банкротства физического лица. На практике мировое соглашение предполагает изменение обязательств физического лица.

Несколько важных моментов, которые необходимо понимать в процедуре банкротства физического лица.

1. Право на подачу заявления о признании банкротом есть у самого гражданина, уполномоченного органа и конкурсного кредитора. Условия прописаны в законе о банкротстве.

2. Такие дела рассматриваются только в арбитражном суде.

3. Сумма долга должна быть не менее 500 тыс. рублей.

4. Должно пройти 3 месяца с момента необходимости погашения долгов.

5. Стоит отметить, что такой вариант, как продать все имущество или переписать его на другое лицо, перед подачей заявления в суд на признание физического лица банкротом, вряд ли поможет.

6. Будут «списаны» не все долги. А именно, статья 213.28 закона о банкротстве гласит, что долги, связанные:

— с возмещением вреда жизни или здоровью;

— c выплатой заработной платы работникам;

— c алиментами и др. могут быть предъявлены и после процедуры банкротства и должны будут выплачены в непогашенной части.

Сама процедура банкротства должна проводиться в чётком порядке, установленном в законе. Например, недобросовестность должника может стать поводом вынесения решения о не освобождении от долгов. Даже при фактическом признании банкротом.

Признаки банкротства физического лица

Порядок приобретения гражданином статуса финансово несостоятельного лица судом избирается в зависимости от того, кто выступил инициатором процедуры: сам неплательщик, либо его кредиторы (уполномоченные органы).

Гражданин сам подает заявление, но в обязательном порядке

Цель подачи заявления — инициировать процедуру банкротства, после чего в отношении заявителя прекращается начисление пеней, штрафов и других санкций за просрочку текущих платежей по кредитам. Суд вынесет положительное решение, если будут выполнены требования:

- Выплата задолженности одному из кредиторов сделает невозможным погашение остальных долгов.

- Сумма всех долгов выше 500 тысяч руб. (п. 1 ст. 213.4 ФЗ № 127).

Ключевые признаки банкротства содержатся в ФЗ № 127

Ключевые признаки банкротства содержатся в ФЗ № 127

Гражданин по собственной инициативе подает заявление

Суд признает обязательным выполнение следующих условий:

- Есть доказательства отсутствия возможности погасить долги в установленные сроки.

- Имеют место признаки неплатежеспособности, перечисленные в п. 3 ст. 213.6 ФЗ № 127.

Выполнение любого из этих условий указывает на неплатежеспособность:

- прекращены расчеты с кредиторами, хотя срок оплаты уже наступил;

- прошел месяц с момента наступления срока оплаты по обязательствам, но погашено менее 90 % от суммы всего долга перед кредиторами;

- сумма долгов больше цены имущества должника, включая права требования;

- имеется постановление о прекращении исполнительного производства в связи с отсутствием у неплательщика имущества, которое можно изъять и продать.

Заявление подает не гражданин

По закону, уполномоченные органы, банки, прочие кредиторы оценивают финансовую несостоятельность неплательщика иначе. Заявление от них о признании за гражданином гражданско-правового статуса банкрота принимается судом к рассмотрению, если выполнены условия (п. 2 ст. 213.3 ФЗ № 127):

- Сумма долгов выше 500 тыс. руб.

- Просрочка оплаты составляет более 3 месяцев.

Общее правило требует подтвердить законность требований к неплательщику решением суда, но п. 2 ст. 213.5. ФЗ № 127 содержит перечень исключений из этого правила:

- обязательные платежи (налоги, сборы, штрафы и т.п.);

- нотариальный протест векселя в неплатеже, неакцепте или недатировании акцепта;

- нотариально подтвержденные платежные обязательства;

- документ подтверждает согласие субъекта с финансовым обязательством, но им не исполняется;

- платеж должен совершаться по нотариально удостоверенной сделке;

- кредит оформлен надлежащим образом в банке (иной кредитной организации);

- решение суда о взыскании алиментов на несовершеннолетнего ребенка.

Долги по алиментам — одно из оснований признания факта несостоятельности физ. лица

Долги по алиментам — одно из оснований признания факта несостоятельности физ. лица

Ответственность за фиктивное банкротство

Если признаки мнимого банкротства все-таки будут установлены, то за это неплательщика могут подвергнуть административному и уголовному наказанию. Все решает количество и состав обнаруженных фальсификаций. Если оснований для административного или уголовного взыскания нет, то сомнения будут истолкованы в пользу отказа от рассмотрения заявления потенциального банкрота.

Административная ответственность

Решающее значение в выборы меры пресечения имеет точная сумма причиненного гражданином ущерба.

Согласно ч. 2 ст. 14.12 КоАП РФ, при незначительном размере причиненного ущерба (менее 2,25 млн. руб.) состава уголовного преступления нет, поэтому в отношении гражданина будет действовать только административная ответственность: штраф в размере 1-3 тыс. руб.

Административный штраф за ущерб до 2,25 млн руб.

Уголовная ответственность

При величине причиненного ущерба, выявленного в ходе процедуры преднамеренного банкротства, в размере более 2,25 млн. руб. физлицу грозит уголовное наказание по ст. 196 УК РФ:

- зарплата осужденного за 1-3 года или штраф в сумме 200-500 тыс. руб.;

- принудительные работы сроком до 5 лет;

- штраф до 200 тыс. или в размере заработка до 18 мес., а также лишение свободы на срок до 6 лет.

Успешное прохождение процедуры банкротства для гражданина означает возможность со временем рассчитаться с долгами. Злоупотребления в этой сфере, фальсификация документов и совершение противозаконных сделок — все это является основанием для привлечения физлиц к административной или уголовной ответственности.

Последнее обновление — 26 августа 2020 в 15:45

1-й шаг к успеху!

Прекращаем творить себе бедность. Бизнес. Интернет. Финансы

ПЕРЕЙТИ канал Твой 1-й>миллион в телеграмм

Признаки преднамеренного банкротства гражданина

В статистике подобных правонарушений наиболее часто имеют место следующие типовые схемы преднамеренного банкротства:

- Неплательщик берет максимальный кредит у одного или сразу у нескольких кредиторов.

- Деньги тратятся без определенной цели («на ветер»).

- Имущество распродается очень быстро, по большей части родственникам.

- Заявление в арбитраж от гражданина поступает, как только наступит для этого благоприятный с финансовой точки зрения момент.

Чтобы обнаружить преднамеренное банкротство, финансовые управляющие пользуются определенными алгоритмами. Для этого:

- анализируют платежеспособность физлица, проверяя законность совершенных им сделок и их объективную целесообразность;

- составляют статистическую сводку динамики финансового состояния за какое-то время (обычно до 3 лет).

Не всегда банкротство свидетельствует о финансовой несостоятельности

Не всегда банкротство свидетельствует о финансовой несостоятельности

Банкротство юридических лиц

Российское законодательство о несостоятельности предусматривает «сбалансированную модель» процедур банкротства, направленную на равное отношение к интересам кредиторов и должников. Заявленное банкротство является основанием для того, чтобы провести все процедуры, принять необходимые меры для предотвращения от появления у гражданина, ИП или юрлица статуса банкрота, поскольку это не просто статус, а определённые правовые последствия. Существует пять процедур, которые могут применяться к должнику, чтобы иметь основания получить официальное признание банкротства юридического лица. А именно:

- Наблюдение – процедура длительностью до 7 месяцев, направленная на обеспечение сохранности имущества должника, анализ финансового состояния всей потенциальной конкурсной массы (количества денежных средств и активов), составление реестра требований заимодавцев, в соответствии с первоочерёдностью выполнения требований кредиторов и проведение первого собрания кредиторов. На этом этапе осуществляется важная работа арбитражного управляющего при банкротстве предприятия или компании, поскольку представленный им отчёт будет весомым при принятии решения арбитражного суда решения в процессе банкротства. Именно от этого отчета зависит, будет ли проведено финансовое оздоровление или назначено внешнее управление.

- Финансовое оздоровление должника – процедура, направленная на восстановление платежеспособности заёмщика путём уплаты долгов в соответствии с графиком погашения задолженности. При процедуре финансового оздоровления открывается конкурсное производство, так называемая санация, которая проводится, если наряду с признаками банкротства есть основания полагать, что существует вероятность восстановление платёжеспособности несостоятельного лица. Максимальный срок, который отведён на эту процедуру – до 2 лет. Обычно завершение процедуры финансового оздоровления зависит от восстановления платёжеспособности должника. В случае успеха проведённых мер, прекращение делопроизводства, согласно статье № 57 Закона о банкротстве, станет реальностью. Если финансовое восстановление фактически не улучшило платежеспособность должника, суд по заявлению комитета кредиторов может начать ликвидационное производство.

- Внешнее управление – процедура, направленная на восстановление платежеспособности заёмщика в соответствии с планом внешнего управления, который включает различные экономические меры, такие как продажа активов должника, уступка требований, увеличение уставного капитала и т. д.

- Ликвидация – процедура, направленная на реализацию имущества и активов должника, удовлетворение требований кредиторов и последующую ликвидацию должника. Если платежеспособная компания ликвидируется, требования кредиторов удовлетворяются в определённом порядке. Процедура ликвидации может длиться не более 12 месяцев.

Довольно часто процедуры финансового оздоровления и ликвидации завершаются соответствующим решением суда после удовлетворения требований кредиторов или на основании мирового соглашения. Мировое соглашение – процедура, направленная на реструктуризацию и погашение задолженности с целью окончания производства, если появились основания прекращения банкротства. Это происходит путём заключения и соблюдения соглашения между должником и его конкурсными кредиторами. Мировые соглашения должны быть сначала одобрены обеспеченными кредиторами, а потом арбитражным судом. Постановлением об утверждении мирового соглашения арбитражный суд одновременно подтверждает (см. ст. Федерального Закона № 57).

Чем грозит банкротство для должника

Обычно должника интересует только одно последствие банкротства — возможность списания задолженностей. Такое решение может принять арбитраж, если имущества банкрота оказалось недостаточно для полного расчета с кредиторами, а действия должника признаны добросовестными. Через МФЦ списать долги можно вообще без реализации активов, так как проверка идет только по документам, которые представит сам должник. И по запросам от имени МФЦ.

Что значит «списать долги»?Закажите звонок юриста

Отметим, что процедуры банкротства не всегда гарантируют освобождение от обязательств. Почему? Все объясняется довольно обычно:

- некоторые виды долгов прямо запрещено списывать законом, поэтому они останутся за банкротом после окончания дела (например, это алименты, возмещение вреда здоровью и т.д.);

- не будут списаны долги по обязательствам, возникшим уже после возбуждения дела. Речь идет о текущих платежах. Например, за услуги ЖКХ;

- арбитраж может отказать в освобождении от обязательств, если должник умышленно уклонялся от выплат кредиторам, совершал противоправные действия при получении кредитов или в процессе банкротства. Грубо говоря, мы говорим о мошенничестве, которое должник допускал при получении кредитов.

- на протяжении 5 лет придется указывать о пройденном банкротстве при оформлении новых кредитов и займов;

- вводится временный запрет на участие в руководящих органах юр. лиц. (точный срок запрета зависит от вида юридического лица. Например, банком нельзя руководить 7 лет);

- в течение 5 лет будет запрещено регистрировать ИП, если заявление на банкротство подавал предприниматель;

- на протяжении 5 лет будет запрещено вновь подавать на банкротство (при прохождении процедуры через МФЦ этот срок составит 10 лет).

Точно у банкрота не будет других ограничений? Закажите звонок юриста

Насколько важны эти ограничения? Получить новые кредиты и займы банкроту будет и без того проблематично. Даже без указания о статусе банкрота. Эти сведения будут отражены в кредитной истории, которую сразу при обращении за кредитом проверят банки и МФО.

В управлении юридическими лицами участвует очень незначительное количество рядовых граждан, поэтому такой запрет не вызовет проблем для большинства банкротов. Запрет на регистрацию ИП тоже затрагивает достаточно небольшой круг граждан.

Например, вам не могут отказать в приеме на работу из-за факта банкротства, в выплате различных пособий и компенсаций, в предоставлении льгот, которые вам как человеку положены по закону. Например, вам не откажут в начислении пенсии, если вы ранее прошли процедуру банкротства.Поэтому бояться банкротства не нужно, особенно если вы проходите его при поддержке юристов.

Когда стоит бояться банкротства

Есть несколько случаев, когда вам не только откажут в списании долгов, но и могут привлечь к ответственности:

- если вы фиктивно подали на банкротство, хотя не соответствовали признакам неплатежеспособности;

- если в ваших действиях установлена преднамеренность банкротства (например, когда вы набрали много новых кредитов, хотя уже не могли платить по действующим обязательствам);

- если вы совершили противоправные действия при возникновении обязательств (например, получили кредит по подложным документам или недостоверным сведениям);

- если вас признали виновным в злостном уклонении от погашения задолженности в особо крупном или крупном размере;

- если вы совершили незаконные действия в отношении имущества, в том числе после возбуждения банкротства.

Завысили размер доходов при обращении за кредитом? Закажите звонок юриста

Банкротство может оказаться невыгодным, если у вас есть дорогостоящие активы. Закон их даже перечисляет: это недвижимость, транспорт, ценные бумаги, ювелирка и т.д. Такое имущество продадут на торгах, чтобы рассчитаться с кредиторами.

Если стоимость ваших активов сопоставима с размером долгов, вы получите нулевой результат от банкротства.

Также отметим, что управляющий и кредиторы смогут оспорить ваши сделки с активами, совершенные до подачи на банкротство. Это может только усугубить ситуацию.

Рекомендуем обратиться к юристам, которые проверят вашу ситуацию, изучат основания и признаки неплатежеспособности, оценят возможные риски. Наши специалисты всегда тщательно проверяют все нюансы дела, прежде чем рекомендовать инициировать процедуру банкротства. В некоторых случаях лучше использовать другие варианты защиты, чем рисковать привлечением к ответственности или другими последствиями.

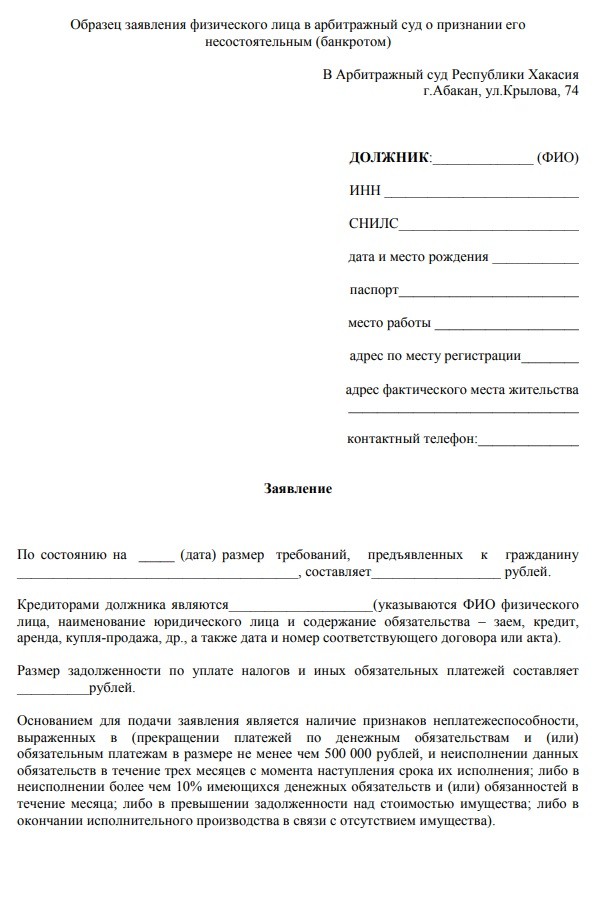

Особенности подачи заявления

Согласно изменениям к закону «О несостоятельности» любое физическое лицо может обращаться в суд, если его долг превышает 500 тысяч рублей, а срок последнего действия по кредиту или другому  финансовому обязательству более 90 дней. Формально, обратиться в суд имеют возможность практически все, но вот очень часто заявления отклоняются.

финансовому обязательству более 90 дней. Формально, обратиться в суд имеют возможность практически все, но вот очень часто заявления отклоняются.

В интернете не всегда сказано, что к самому прошению должен прилагаться пакет документов, собрать которые не так просто. Если речь идет о документах, находящихся у должника (паспорт, код, свидетельство о браке и т.д.), то с ними проблем не будет. Но помимо этого требуется предъявить справки из различных инстанций, и они имеют непродолжительный срок действия.

Очень часто заемщики жалуются, что к моменту получения последней справки, первая уже оказывается недействительной, и ходатайство отклоняется. Чтобы не тратить свое время, этот процесс лучше доверить специалистам – придется, конечно, немного потратиться, но зато все будет оформлено по правилам, в кратчайшие сроки.

Можно ли обанкротить иностранного гражданина через МФЦ?

С 2020 года появилась возможность бесплатного банкротства в упрощенном порядке. Это альтернатива судебной процедуре. Она была введена с целью снизить нагрузку на Арбитражные суды и сделать процедуру доступнее для бедных должников. Но и работает пока что эта система из рук вон плохо.

Однако, по сравнению с классическим признанием несостоятельности, банкротство через МФЦ имеет преимущества:

- скорость: судебная процедура рассматривается за минимум 7-9 месяцев в лучшем случае; по МФЦ вы «отстреляетесь» за полгода;

- минимум документов: потребуется подготовить лишь список кредиторов, паспорт и другие личные документы. В назначенное время вы являетесь на прием и пишете заявление;

- оплата: за внесудебную процедуру вы ничего не платите, тогда как в обычном банкротстве придется оплатить услуги финансового управляющего и другие расходы.

Но инициировать внесудебную процедуру можно только при условии, если:

- Размер задолженности составляет меньше 500 тыс. рублей (и не меньше 50 тыс. рублей).

- У человека есть закрытые исполнительные производства, по которым кредиторы пытались взыскать задолженность.

Отметим, что внесудебное банкротство применяется реже, чем судебная процедура, которая проходит через реализацию имущества. Основная проблема скрывается в требованиях к должникам — им соответствует узкий круг людей.

Хотите пройти внесудебное банкротство? Свяжитесь с нами, мы поможем!

Иные действия, которые могут быть уголовно наказуемыми

Не только фиктивное и преднамеренное банкротство могут быть уголовно наказуемыми деяниями в данной сфере. Граждане могут совершать иные действия, которые не подпадают под указанные нормы, но считаются противоправными. К ним относят:

Неправомерные действия при банкротстве.

Понятие широкое и может включать различные моменты, в том числе и сокрытие какого-либо имущества при реализации процедуры несостоятельности, передача собственности во владение иных лиц и так далее.

Действия наказываются уголовно, если ущерб от них расценивается в крупном размере. В таком случае деяние попадает под статью 195 УК РФ. В остальных случаях применяется административная ответственность на основании статьи 14.13 КоАП РФ.

Удовлетворение требований одних кредиторов преимущественно перед другими.

Ответственность наступает по пункту 2 статьи 195 УК РФ. Такое развитие событий не допускается.

В некоторых случаях допускается применение и иных норм, как в совокупности, так и в отдельности. Например, подделка документов наказывается по статье 327 УК РФ, а препятствование действиям арбитражного управляющего – по части 7 статьи 14.13 КоАП РФ.

Скачать для просмотра и печати:

• Статья 327 УК РФ «Подделка, изготовление или оборот поддельных документов, государственных наград, штампов, печатей или бланков»

• Статья 14.13 КоАП РФ «Неправомерные действия при банкротстве»

Документы

Вместе с исковым заявлением в суд подаются следующие документы:

- Договоры и иные материалы, свидетельствующие о задолженности и подписанные должником и кредиторами.

- Выписка из ЕГРИП (касается ИП).

- Отдельные списки кредиторов. В них указываются сведения: наименование организации или физ. лица, сумма долга, адреса регистрации.

- Правоустанавливающие документы на имущество.

- Справка о заработной плате, для ИП — налоговые декларации.

- СНИЛС.

- Справка из банка о наличии остатков по депозитам.

- Справка из ПФР о состоянии лицевого счета.

- Брачный договор, решение суда о разделе имущества, свидетельство о рождении ребенка – если есть.

- Квитанция об оплате госпошлины.

Также понадобится уведомления от отправленных ранее заказных писем кредиторам, если должник информировал их таким способом о невозможности погашения задолженностей.

Тонкости

Должнику желательно знать особенности банкротства гражданина. Закон несовершенен и имеет множество спорных деталей.

Оспариванию может подлежать минимальный размер задолженности перед кредиторами. В момент анализа платежеспособности и благосостояния должника последний может передавать права на пользование имуществом. Для предпринимателей невозможность займа денежных средств может являться своеобразным запретом для осуществления своей деятельности. Однако ситуация поправима, поскольку сейчас функционируют предприятия, предоставляющие финансы и после данных процедур.

Получение статуса банкрота дает мало преимуществ для граждан, хотя и дает дополнительные возможности. Сама процедура занимает много времени. Закон может улучшить положение тех лиц, которые задолжали крупные суммы денег и не имеют возможности погасить долги. Банкротство не всегда становится спасением для должника.

Банкротство умершего гражданина

Подобное исключено по определению. С умершего автоматически списываются все финансовые обязательства. Если у умершего физического лица имелось имущество для наследственной массы, то налагать на него взыскание можно только в том случае, если оно перейдет по наследству. В этом случае уже наследники будут отвечать по обязательствам умершего должника, но только в части и в размерах полученного ранее имущества.

Ответственность за фиктивное банкротство

Законодательством предусмотрена административная ответственность в отношении лиц, которые намеренно (фиктивно) признают себя банкротами, то есть объявляют себя несостоятельными, заведомо обманывая судебные органы – часть 1 статьи 14.12 КоАП РФ. Подобное правонарушение влечет за собой штраф от 1 до 3 тысяч рублей.

Аналогичное наказание предусмотрено ч. 2 ст. 14.12 КоАП РФ и за ряд намеренных действий, которые привели к преднамеренному банкротству, то есть к невозможности выполнения требований кредиторов.

Уголовная ответственность

Уголовная ответственность предусмотрено в случаях сокрытие имущества, имущественных прав или имущественных обязанностей, сведений об имуществе, о его размере, местонахождении либо иной информации об имуществе, имущественных правах или имущественных обязанностях, передача имущества во владение иным лицам, отчуждение или уничтожение имущества должника — юридического лица, гражданина, в том числе индивидуального предпринимателя, если эти действия совершены при наличии признаков банкротства и причинили ущерб в сумме более 1,5 миллиона рублей (статья 195 УК РФ). Данное деяние наказывается штрафом в размере от ста тысяч до пятисот тысяч рублей или в размере заработной платы или иного дохода осужденного за период от одного года до трех лет, либо ограничением свободы на срок до двух лет, либо принудительными работами на срок до трех лет, либо арестом на срок до шести месяцев, либо лишением свободы на срок до трех лет со штрафом в размере до двухсот тысяч рублей или в размере заработной платы или иного дохода осужденного за период до восемнадцати месяцев либо без такового.

За совершение гражданином, в том числе индивидуальным предпринимателем, действий (бездействия), заведомо влекущих неспособность гражданин (индивидуального предпринимателя) в полном объеме удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей, если эти действия (бездействие) причинили ущерб более 1,5 миллиона рублей наступает ответственность по ст. 196 УК РФ (преднамеренное банкротство) и наказывается штрафом в размере от 200 до 500 тысяч рублей или в размере заработной платы или иного дохода осужденного за период от одного года до трех лет, либо принудительными работами на срок до пяти лет, либо лишением свободы на срок до шести лет со штрафом в размере до двухсот тысяч рублей или в размере заработной платы или иного дохода осужденного за период до восемнадцати месяцев либо без такового.

За объявление гражданина заведомо ложное публичное объявление гражданином, в том числе индивидуальным предпринимателем, о своей несостоятельности, если это деяние причинило ущерб более 1,5 миллиона рублей наступает ответственность по ст. 197 УК РФ (фиктивное банкротство), наказывается вплоть до лишения лишением свободы на срок до шести лет со штрафом в размере до восьмидесяти тысяч рублей или в размере заработной платы или иного дохода осужденного за период до шести месяцев либо без такового.

Последствия банкротства физических лиц

Процедура банкротства физ. лица или организации предусматривается и регулируется Федеральным законом “О несостоятельности (банкротстве)” Российской Федерации. Для того чтобы должник был признан банкротом в официальном порядке, подача заявления в суд должна осуществляться строго в соответствии с этим Законом, а также Гражданско-процессуальным кодексом РФ.

Перед обращением в уполномоченный орган необходимо внимательно ознакомиться как с достоинствами, так и с недостатками процедуры банкротства гражданина. Каждый потенциальный банкрот имеет право заранее знать о последствиях оформления финансовой несостоятельности.

Многие ошибочно полагают, что оформление процедуры банкротства через судебный орган для компании или физического лица означает полное списание образовавшихся задолженностей по кредитам и иным обязательствам. На деле же это не совсем так.

Процедура банкротства — это не самая приятная перспектива. Она в действительности позволяет избавить должника от долгов. Однако это будет иметь определенные негативные последствия.

Какие последствия может иметь оформление процедуры банкротства:

- Проведение реструктуризации.

- Проведение реализации имущества.

Суть реструктуризации заключается в том, что люди могут исполнить свои обязательства перед банками и иными кредитными организациями. На это будет отведено 3 года.

Важно помнить, что в данном случае переплата составит 7 процентов. В соответствии с установленными нормами российского законодательства, данные денежные средства перейдут на счет финансового управляющего за осуществление соответствующих услуг при оформлении процедуры банкротства

Реструктуризация осуществляется далеко не во всех случаях. Главным требованием является наличие достаточного размера «белой» заработной платы, чтобы покрыть долги в ближайшие три года.

Также у должника после осуществления обязательных ежемесячных платежей в обязательном порядке должны оставаться деньги на проживание. Данная сумма должна быть более прожиточного минимума. План проведения выплат утверждается один раз в течение восьми лет.

К минусам банкротства физических лиц также можно отнести проведение процедуры реализации имущества. После осуществления данного процесса можно полностью списать задолженность.

Однако Федеральный закон “О несостоятельности (банкротстве)” Российской Федерации предусматривает определенный ряд той собственности, которая не подлежит реализации, а значит ее продать нельзя. В соответствующий перечень входят бытовые вещи, единственное жилье и т.д.

Какое имущество может подлежать реализации:

- Дома.

- Квартиры.

- Автомобили.

- Техника.

- Предметы роскоши.

- Драгоценности.

После того как начнется оформление процедуры банкротства, физическое лицо в обязательном порядке должно предоставить свои банковские карточки и счета финансовому управляющему. Уполномоченный сотрудник также проведет опись того имущества, которое принадлежит по праву собственности должнику.

Будет осуществлена проверка на то, какие сделки с имуществом были проведены в последнее время. После того как документ с описью будет утвержден, собственность должника будет подлежать продаже на соответствующих торгах. Все вырученные денежные средства на аукционе будут переведены в счет исполнения кредиторских требований.

Финансовый управляющий осуществляет процедуру реализации собственности на торгах не бесплатно. Поэтому его работа также должна быть вознаграждена за счет соответствующих полученных средств.

Даже в том случае, если доходов должника не хватает для осуществления реструктуризации задолженности, а собственности у него нет, это не будет достаточным поводом для отказа в принятии решения о начале проведения процедуры банкротства. Признание задолжавшего лица банкротом будет осуществлено в установленном законом порядке.

Рассматривая последствия банкротства физических лиц, плюсы и минусы можно найти как у процесса реструктуризации задолженности, так и у реализации собственности. К первой процедуре обычно прибегают для того, чтобы передохнуть от накопившихся проблем и сохранить большую часть своей собственности.

Заключение мирового соглашения с кредиторами также может оказаться достаточно выгодной возможностью непосредственно для самого должника. Так, часть долга по обязательной оплате кредита может списаться на основании соответствующей процедуры банкротства.

Пройдя процедуру банкротства, гражданин не сможет еще раз объявить себя финансово несостоятельным в ближайшие 5 лет. Также на протяжении этого времени он будет обязан сообщать о своем статусе банкрота всем финансовым организациям.

Финансовый управляющий: кто он и что делает

Данный специалист назначается судом и должен в равной степени представлять интересы должника и кредитора. Однако в жизни бывает, когда финансовый управляющий предоставляет консультацию в одностороннем порядке. В таком случае вам лучше связаться с ним и обсудить с ним условия реализации имущества, а также получить пошаговую инструкцию управления оставшейся собственностью.

Финансовый управляющий имеет полномочия, касающиеся владений должника. Он может бесплатно получить любые сведения в отношении активов гражданина из частных, кредитных, государственных учреждений. Данный специалист также занимается оценкой арестованного имущества и его реализацией.

Плюсы и минусы при банкротстве в последствии

К несомненным плюсам прохождения процедуры стоит отнести:

Списания верхнего предела долга в независимости от его размера. То есть, по завершению процедуры реализации имущества или реструктуризации долга то, что осталось будет списано. Перед кредиторами должник будет финансово чист.

Долг перед кредиторами замораживается на момент начала процедуры. Таким образом устанавливается окончательная сумма требования к должнику без дополнительных взысканий и начислений штрафов, процентов и пени.

В период прохождения процедуры банкротства физ лица прекращается производство по исполнительным листам, которые были открыты в отношении должника на основании решений судов общей юрисдикции.

Прекращение непосредственного общения между должником и кредиторами, а также их представителями. К таковым можно отнести и коллекторские службы, которые выкупили право требования (заключили цессию с кредиторами) или работают с ними на основании агентского договора.

От должника не требуется наличие специальных знаний, так как всю процедуру осуществляет посредник. Для получения статуса финансового управляющего нужно иметь соответствующий уровень знаний и умений, пройти специализированный курс обучения, иметь членство в саморегулируемой организации арбитражных управляющих.

К минусам процедуры относятся:

Должник, после признания его банкротом несет ряд последствий для собственного финансового положения. К таким последствиям можно отнести:

- обязанность в течение пяти лет с момента признания себя банкротом сообщать о данном факте своей биографии при запросе нового кредита или займа;

- в течение трех лет с момента окончания процедуры нельзя занимать посты в совете директоров, быть учредителем или владельцем доли в бизнесе.

Ограничения присутствуют и при прохождении самой процедуры. Их значительно больше:

- запрещено без согласия финансового управляющего проводить сделки на сумму свыше 50 000 рублей;

- запрещено реализовывать самостоятельно собственность;

- счета и вклады заморожены до окончания процедуры;

- запрещено становится поручителем при принятии обязательств по кредиту иного лица;

- вероятен запрет на покидание пределов Российской Федерации;

- вероятность оспаривания сделок, совершенных за последние три года;

- регистрация новой собственности осуществляется только при наличии одобрения финансового управляющего.

Должник идет на признание его банкротом. У него есть заграничная недвижимость или счета в офшорах. Этот факт будет установлен финансовым управляющим. Он подает соответствующие сведения в арбитражный суд. Вне зависимости от административного или уголовного характера правонарушения гражданину будет отказано в признании его финансовой несостоятельности. Не рекомендуется вступать в процесс, зная о наличии иностранных счетов, недвижимости и сокрытого имущества.

Есть категория долгов, на состоянии которых процедура не отразится. К таким долгам относятся:

- задолженность по услугам ЖКХ;

- долги по исполнительным листам, выданным в отношении должника в связи с причинением им вреда здоровью;

- задолженность по алиментным обязательствам;

- зарплаты, премии и другие положенные выплаты перед сотрудниками, работающими на индивидуальных предпринимателей;

- долги, полученные в результате участия в бизнесе в качестве учредителя, если долги компании возникли по вине конкретного учредителя, который и проходит процедуру банкротства.

Несмотря на то, что последствия в большей степени затрагивают только самого банкрота, его близкие и родственники также страдают от последствий прохождения процедуры. Особенно, это касается тех, с кем должник разделяет общее имущество.