Что такое фьючерсы и почему они интересны инвесторам

Содержание:

Как купить фьючерс

Торговать фьючерсами можно на Срочном рынке Московской биржи. Доступ к данному рынку должен оговариваться вами с брокером при выборе тарифа. Например, в моем проекте «Разгоняем счет с 50 000 до 100 000 рублей» используется тариф «Единый Дневной» брокера Финам. Вы можете выбрать любого брокера: Финам, Тинькофф,Сбербанк, ВТБ, БКС, но прежде нужно открыть брокерский счет.

Выписка из личного моего кабинета, как инвестора через брокера Финам

И он вполне меня устраивает по всем характеристикам, плюс дает возможность торговать и на Срочном рынке фьючерсами, и акциями на Фондовом рынке и иностранными бумагами, и на Валютном рынке.

Условия тарифа «Единый Дневной» для торговли фьючерсами на Срочном рынке

Далеко не все тарифы имеют доступ для торгов к Срочному рынку, а многие тарифы дают возможность брокеру торговать и на фондовом, и на срочном и даже на валютном рынках.

Сами тарифы могут объединять все три площадки, но торговать можете как хотите, можно хоть на одной площадке. Даже брокерский счет будет один и денежные средства вы можете спокойно использовать на всех площадках.

Настройка торгов для работы с фьючерсами собственно ничем не отличается от настройки при торговле акциями. Но обязательно ознакомьтесь с спецификацией выбранных контрактов либо на сайте Московской биржи, либо в терминале Quik.

Некоторые параметры из специфики фьючерсного контракта в терминале для торговли Quik

В эту спецификацию входит достаточно специфичная информация, свойственная только фьючерсным контрактам:

- Тип контракта

- начало обращения

- Последний день обращения

- Дата исполнения

- Гарантийное обеспечение

Для покупки фьючерсного контракта-один из способов будет выставление простой заявки на покупку. В этой заявке мы указываем цену по которой хотим приобрести контракты и количество лотов.

Через простую заявку можно как купить, так и продать фьючерсы

Подать заявку на покупку, указав количество лотов и цену. Конечно писать какое вздумается значение цены и кол-ва лотов нельзя. Это все нужно высчитывать. Я обычно это делаю через свой журнал сделок. Данный журнал позволяет быстро рассчитать то кол-во контрактов, которое вы можете себе позволить по рискам.

Мой журнал сделок для торговли фьючерсами. Без него у вас не будет прибыли

Еще хотела сделать акцент на явном преимуществе фьючерсов перед акциями в гарантийном обеспечении. Этот параметр у каждого фьючерса свой и он позволяет не оплачивать при приобретении фьючерсов всю его стоимость а только ту, которая заложена в цифре гарантийного обеспечения.

Как пример, ГО у фьючерса на акции Сбербанка

Всегда можно посмотреть какой процент составляет это ГО от полной стоимости одного контракта любого фьючерса.

Например, у фьючерса на акции Сбербанка ГО составляет 17% от стоимости контракта

Вернемся к нашему примеру, когда мы приобрели с помощью простой заявки контракт. После ее исполнения в терминале Quik можно будет смотреть цифру в виде вариационной маржи. Эта цифра показывает нам нашу промежуточную прибыль или убыток по нашей сделке.

Выписка из торгового терминала Quik по состоянию вариационной маржи

Хотя мне кажется это не совсем удобно, и я обсчитываю потенциальную прибыль или убыток в журнале сделок.

Часто новичков пугают тем, что у фьючерсов есть дата погашения и им опасно торговать. Так вот, покупать и продавать его можно сколько угодно, лишь бы выдерживал ваш брокерский счет и торговая стратегия. Главное посматривать на дату погашения контракта. И в эти дни не открывать никаких сделок, а те, что открыты, просто стараемся закрыть.

Выписка из программы Quik по данным, касающимся погашения контрактов, которыми я торгую

Давайте дальше разбираться. У каждого фьючерса имеется . И у базового инструмента может быть несколько фьючерсов. Они все имеют разную ликвидность и разную дату исполнения. Помимо этого, все эти фьючерсы отличаются от рыночной стоимости базового.

Сокращенный список базового актива для фьючерсов с расшифровкой

Давайте разберем на примере акций Сбербанка. На данный момент стоимость одной акции на рынке 230 рублей за акцию. Ближайший к погашению контракт имеет стоимость 25265 рублей, но вносить в качестве гарантийного обеспечения всю сумму не надо.

Сейчас цена на графике фьючерса позади цены базового инструмента, но по мере приближения даты погашения, ценовая разница будет уменьшаться

Расчеты цены фьючерса здесь не берем во внимание

Сравнение цены акции Сбербанка и фьючерса на акции Сбербанка

Чем обусловлена такая ценовая разница? Просто в ценах акций цена уже реально заложена внешними факторами, спросом и т.п. А в фьючерсном контракте цена заложена будущими ожиданиями. На данный момент она явно завышена.

Фьючерсы на Московской бирже

Прежде чем начать торговать тем или иным фьючерсом, необходимо подробно ознакомиться, с чем в данном случае приходится иметь дело. Для этого на сайтах бирж представлены спецификации и параметры фьючерсов. Российскому трейдеру проще всего начать торговать на Московской бирже, которая предлагает довольно ликвидные контракты на индекс РТС и ряд акций, а также на нефть, доллары и золото. Торговля фьючерсами ведется в разделе срочного рынка.

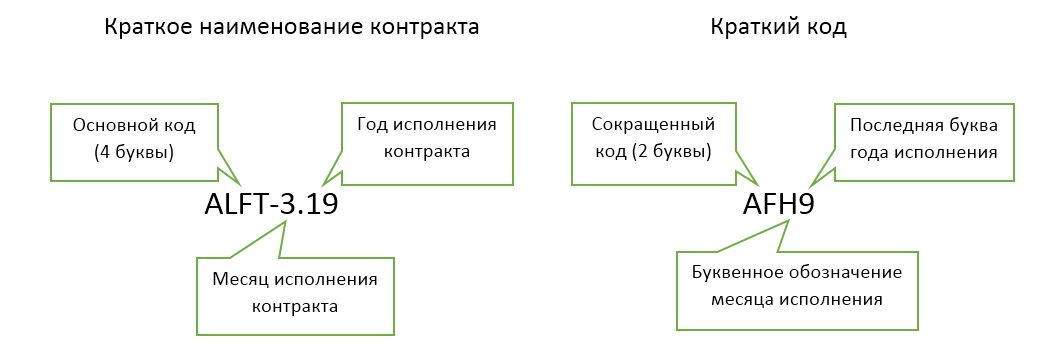

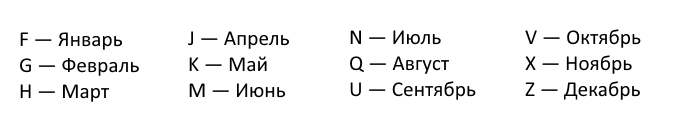

Рассмотрим данный раздел, взяв фьючерс на акции Аэрофлота. Фьючерсные контракты на акции российских эмитентов имеют общую спецификацию, куда входят основной и дополнительный коды. В основной код входят 4 буквы, обозначающие код базового актива (AFLT), месяц и год исполнения контракта (3.19). В дополнительный код входит сокращенный код актива из двух букв (AF), буквенное обозначение месяца исполнения (H), и последняя буква года исполнения (9). Увидеть все фьючерсы Московской биржи можно здесь: .

Тип контракта, как мы уже выяснили, бывает поставочный или расчётный. В данном случае – поставочный. Лот показывает, сколько единиц базового актива будет поставлено при приобретении одного контракта. Графа «котировка» отображает валюту, в которой котируется фьючерс, и единицу, за которую указывается котировка. У Аэрофлота это рубли за лот. День начала обращения 11.09.2018, окончания – 21.03.2019.

Дата исполнения контракта – 22.03.2019, на следующий день после окончания торгов. Это можно считать общим правилом для Московской биржи: торги всегда заканчиваются на день раньше, чем заканчивается срок действия поставочных контрактов. Минимальное изменение цены, или шаг цены данного фьючерса, составляет 1 пункт, а цена 1 пункта = 1 рубль, что сильно упрощает расчёт прибыли по нему. Кроме того, в параметрах инструмента указывается ценовой коридор, при выходе за который торги будут приостановлены, и размеры комиссий за проведение сделок с данным контрактом.

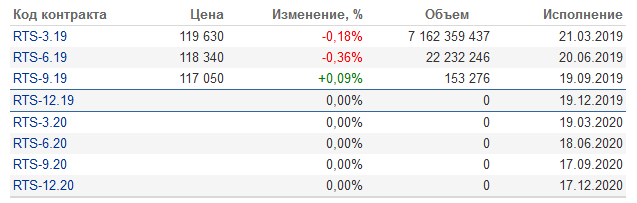

Еще одно замечание. По ликвидным активам в обращении может одновременно находиться несколько контрактов, дата экспирации которых различается на три месяца. При этом наибольшим спросом будет пользоваться фьючерс с ближайшей датой исполнения, что хорошо видно на примере индекса РТС:

Легко заметить, как торгуемый объем резко падает при переносе даты экспирации фьючерса с марта на июнь и далее на сентябрь. На Чикагской бирже можно встретить похожие обозначения: например, сейчас там торгуется фьючерс на зерно ZCH9, контракт на сырую нефть CLJ9 с экспирацией в апреле и т.д.

Что представляет из себя этот термин?

На современном финансовом рынке существует много полезных инструментов, освоив которые даже начинающий инвестор может начать извлекать прибыль из экономической ситуации. Одним из таких инструментов является фьючерс, давайте подробнее поговорим об истории его возникновения, разберем какие выгоды он несет и как с ним работать.

Как работает фьючерсный контракт?

Фьючерс или фьючерсный контракт представляет из себя обязательство заключить сделку по согласованным заранее цене и другим важным условиям. Предполагается что, подписав такой договор покупатель будет обязан в будущем приобрести активы у продавца по предварительно согласованной цене.

Это нужно для того, чтобы в случае если одна сторона предполагает падение курса акций в будущем она могла бы обезопасить себя от убытков заключив такой фьючерсный контракт.

Проигравший же понесет убыток, который высчитывается согласно разнице между ценой продажи и актуальной на тот момент стоимостью акций на рынке. Как правило, разница списывается автоматически при участии биржевой системы.

Самым очевидным примером работы ‹фьючерсной сделки› поставка выращенного урожая с гарантированной выкупной ценной. Землевладельцу, который занимается выращиванием сельскохозяйственных культур нужны гарантии того, что его продукцию после того как урожай созреет возьмут на реализацию в торговые сети.

Страховка в этом случае спасет фермера от банкротства, так как товар может быть скоропортящимся и если быстро не найти покупателя, продукция будет испорчена. Также существует риск переизбытка или наоборот дефицита этого товара на рынке, вследствие неурожая.

В таком случае «фьючерсный контракт» даст возможность покупателю купить товар по той цене, которую он согласовал с производителем в начале сезона.

История возникновения

История «Ф» берет свое начало в Северной Америке. Это стало удобным средством для ведения торговли продуктами сельского хозяйства и драгоценными металлами. А фьючерсные контракты непосредственно на покупку акций, облигаций и других ценных бумаг появились в 70-х годах XX века.

В 80-х к торговле фьючерсами присоединились нефтяные компании, а со всем недавно заключить фьючерсную сделку стало возможным и на покупку криптовалюты.

Из чего состоит фьючерсный контракт

Поскольку фьючерсные контракты в наши дни заключаются на бирже, каждый из них имеет определенный перечень требований, чтобы фьючерс признавался действительным. Итак, в типовом договоре должны быть указаны:

-

- Название (например, «Фьючерсный контракт на приобретение 10 акций Газпрома»).

- Тип (Зависит от того что планируется по нему сделать — приобрести/продать акции, значит расчетный, поставить продукцию — поставочный).

- Размер (сколько единиц товара, активов участвует в сделке).

- Срок (Когда должна быть совершенна сделка и осуществлена доставка товара).

- Минимальное изменение цены (возможные пределы изменения цены товара).

Небольшое видео на нашу тему:

Плюсы фьючерсной торговли

- Повсеместная распространенность. «Ф» торгуются на финансовых биржах по всему миру. Набравшись опыта в работе с этим инструментом, вы получаете доступ к ведущим мировым рынкам.

- Высокая доходность. Правильно прогнозируя движение котировок на месяцы вперед можно получить доходы, серьезно превосходящие заработок тех, кто торгует на срочном рынке или инвестирует в другие активы.

- Низкая комиссия за сделку.

- Возможность инвестировать лишь небольшую часть своего бюджета. При заключении сделки от вас потребуется уплатить лишь некоторое гарантийное обеспечение. Обычно оно составляет не более 10% суммы контракта. Таким образом, нет необходимости вкладывать все деньги до момента исполнения сделки.

Минусы

- Рискованность. Как и любой финансовый инструмент, фьючерсные контракты не могут дать гарантии, что при их использовании вы обязательно получите прибыль. Все полностью зависит от вашего умения прогнозировать ситуацию.

- Также нельзя забывать о высоком кредитном плече — это некий займ, который биржа предоставляет вам в ходе торгов. Суля достаточно высокие дивиденды в случае удачного исхода сделки, оно также быстро обнуляет средства на вашем счете в случае если доходность по фьючерсу приобрела отрицательное значение.

Итак, он на сегодняшний день является одним из основных инструментов игры на фондовой бирже. Ежедневно в мире заключаются сотни тысяч фьючерсных контрактов, такая востребованность служит подтверждением высокой эффективности его использования.

Как торговать фьючерсами

В России торговля фьючерсами возможна на Московской бирже. Для приобретения одного контракта необходимо, чтобы на собственном счете было минимум 10 – 20% от его стоимости. Для пополнения счета используется банковский перевод. Таким путем создается гарантийное обеспечение. Для зарубежных торговых площадок характерны меньшие суммы, от одной сотой до одной пятитысячной.

Самым покупаемым российским инструментом является индекс РТС. Приобрести его можно, воспользовавшись услугами брокеров, имеющих лицензию. В таком случае покупатель получает кредит (плечо). Он обеспечивает возможность для совершения крупных фьючерсных сделок даже в случае, когда средств на счете мало. Следует помнить, что при такой торговле существует большой риск.

Для начала фьючерсной сделки нужно выполнить ряд условий:

Активов на счете должно быть столько, чтобы покрывался ГО. Сумма для таких инструментов может быть различной. Стоимость актива в течение торговой сессии изменяется. Размер ГО также меняется после промежуточного вечернего клиринга и перед началом утренних торгов. На балансе должна находиться сумма, достаточная для продолжения торговли при условии появления убытков.

Во время сделок происходит взимание брокерских и биржевых комиссий. Их размеры существенно (в разы) меньше, чем в случае торговли акциями.

Трейдеры, торгующие внутри дня, часто используют фьючерсные контракты.

Трейдеры могут играть как на повышение, так и на понижение. Если прибыль получается с роста цен, то такую сделку называют лонг (длинная позиция). Шортом или короткой позицией называют получение дохода от падений цены. В этом случае трейдер берет актив в долг.

Большее число трейдеров предпочитает совершать расчетные сделки. Их цель – не получение товара, а только заработок за счет изменения цен.

Фьючерсный рынок в наибольшей степени годится спекулянтам.

Ждать, когда окончится срок действия контракта — необязательное условие. Активы можно продать тогда, когда это принесет выгоду.

Когда совершается сделка, в качестве третьей стороны выступает биржа. Ее задача – контроль за соблюдением правил. За оказанные услуги биржа взимает комиссию.

Особенности торговли фьючерсами на Московской Бирже

Кредитное плечо

Ключевым отличием (и, пожалуй, одним из главных преимуществ) работы с фьючерсом от работы с любым из базовых активов является то обстоятельство, что частному инвестору не обязательно располагать всей суммой на покупку фьючерса на момент заключения контракта.

Биржа как гарант выполнения сделки предоставляет бесплатное кредитное плечо и требует от инвестора внести только часть суммы в качестве гарантии выполнения фьючерсного контракта, и называется «гарантийное обеспечение».

Таблица из терминала Quik с данными о ГО торгуемых мной фьючерсов

В зависимости от того, что за базовый актив является основой для фьючерса, диапазон гарантийного обеспечения варьируется на Московской бирже от 8 до 13% от основной стоимости контракта.

Экономия на комиссиях

Другим важным преимуществом работы с фьючерсами являются более низкие комиссии по сравнению с фондовым рынком.

При работе с акциями ключевой и самой существенной комиссией является плата депозитарию за электронное хранение и учет ценных бумаг. В случае с фьючерсами требований по депозитарному хранению и учету нет, и комиссия платится только бирже как гаранту выполнения сделки и брокеру за посредничество и оказание услуг по торговле на бирже.

Возможность работы с короткой продажей

При работе с фьючерсными контрактами не возникает ограничений по короткой продаже – возможности у покупателя продать базовый актив, на который заключен контракт, не владея самим активом.

Фьючерсы – это производные инструменты, поэтому их продажа или покупка определяет лишь действие, без необходимости брать «взаймы» у брокера необходимые базовые активы (например, акции или облигации) с обязательной необходимостью их обязательного последующего возврата, чаще всего с процентами.

При организации торговли производными финансовыми инструментами на Московской бирже значения базового актива (количество, качественные характеристики, упаковка, нанесение специальной маркировки, если речь идет, к примеру, о сырьевых товарах) прописываются в спецификации к основному договору и являются стандартизированными параметрами для торговой площадки, поскольку биржа проводит их трейдинг.

Ключевым моментом является обязательство как продавца, так и покупателя исполнить фьючерсный контракт по обговоренным в договоре сроку выкупа и цене. При этом МБ выступает гарантом совершения сделки.

Типы фьючерсных контрактов

Фьючерсные контракты могут быть поставочными или расчетными.

При поставочном фьючерсном контракте покупатель обязуется купить у продавца заранее обговоренное в спецификации значение (количество) базового актива непосредственно по той цене, которая по утвержденной методике фиксируется на дату последних торгов.

Пример поставочного фьючерсного контракта на примере фьючерса на акции Сбербанк

Если срок фьючерсного контракта закончился, а продавец не в состоянии поставить базовый актив покупателю, Московская биржа как гарант сделки накладывает на продавца штраф, компенсируя покупателю его потери.

При беспоставочном (расчетном) фьючерсе денежные расчеты между продавцом и покупателем по договору проводятся только на разницу суммы между ценой фьючерса и рыночной ценой базового актива в момент, когда контракт исполняется. Физической поставки базового актива не происходит.

Пример беспоставочного контракта на примере фьючерса на индекс РТС

Это удобный способ расчетов в том случае, когда есть цели хеджирования (страхования) рисков от изменения цены базового актива или в случае проведения спекулятивных операций.

Что такое фьючерс, или фьючерсный контракт

Определение произошло от английского future, что значит «будущее». Это производная ценная бумага, контракт на покупку или продажу базового актива. Продавец и покупатель изначально согласовывают его цену и дату поставки. Но при этом присутствует отсрочка платежа. Простыми словами, стороны заключают контракт по сделке с активом в будущем.

Главная задача – минимизировать риски, закрепить доход и получить гарантии поставки.

Краткая история появления

По одной из легенд, фьючерсы возникли в Японии, когда люди активно торговали рисом. Как его покупать, чтобы застраховать себя от изменений цены, например, из-за неурожая? Тогда предприимчивые торговцы и придумали отложенные контракты.

Когда люди покупали зерно, им было необходимо его хранить до тех пор, пока не появится возможность перевозки, вплоть до нескольких месяцев. Соответственно, покупатели боялись сильных изменений цен и не хотели рисковать. Они стали заключать контракты заранее. Позже подобные сделки получили широкую популярность.

Зачем они нужны и кто их выпускает

Если с акциями все очевидно: их выпускает само предприятие, то с фьючерсами надо разобраться. Откуда они берутся? Фьючерс – это договор между двумя сторонами. Через оговоренное время покупатель обязуется приобрести у продавца определенный продукт. А это значит, что игроки на рынке и есть эмитенты.

Как работает фьючерс

Игроки на бирже зарабатывают на спекуляциях. К моменту, когда договор заканчивается, фьючерс может вырасти. Это становится выгодно покупателю, т. к. он приобрел продукт по изначально оговоренной более низкой цене. В обратной ситуации, когда стоимость актива падает, выигрывает продавец.

Технические моменты

В обязательном порядке в договоре прописываются все условия, установленные биржей. А именно сроки доставки, тип контракта, наименование, период обращения, характеристики продукта. Документ, содержащий все необходимые сведения, называется спецификацией фьючерса.

Если говорить о расчетных фьючерсах, то зарабатывают на них с помощью спекуляций, они доступны всем частным инвесторам.

Стоимость соглашения основывается на цене базового инструмента, однако они не равны. Такое различие называется базис. К моменту завершения срочного контракта неравенство уходит.

Разница между ценой фьючерсного соглашения и базового актива имеет разные обозначения.

Контанго – когда цена до окончания действия договора выше, чем стоимость инструмента.

Бэквордация – ситуация обратная, когда базовый актив дороже фьючерсного соглашения.

Как происходит торговля фьючерсами

Выгода рынка также заключается в его ликвидности. А при торговле трейдер приобретает не сам инструмент, а только договор на него, причем цена устанавливается ниже базового актива, что выступает некой гарантией для инвестора.

Чем лучше торговать: акциями или фьючерсами

Как выбрать между акциями и фьючерсами? Честно говоря, нельзя однозначно сказать, какой из этих двух активов лучше. Каждый трейдер сам выбирает для себя оптимальный инструмент в зависимости от собственной стратегии. Можно выделить лишь отличительные особенности каждого из них.

Акции хороши как для долгосрочного инвестирования, так и для спекуляций. Чтобы не прогореть на них, нужно анализировать новости и уметь применять фундаментальный метод. Чтобы собрать сбалансированный портфель, требуется хороший капитал.

Длительность фьючерсов не больше 3 месяцев. Подходят для активных трейдеров и не годятся для инвестирования. Большой капитал не обязателен, поэтому с них хорошо начинать вести деятельность на бирже.

Резюме

Подводя итоги

всему вышесказанному, давайте вкратце

перечислим те основные достоинства,

которыми обладают фьючерсные контракты:

- Благодаря огромному выбору доступных для торговли фьючерсных контрактов (в том числе, предоставляющих доступ к сырьевым рынкам) открываются широкие возможности для диверсификации;

- Комиссии по фьючерсным контрактам, как правило, на порядок ниже комиссий по тем финансовым инструментам, которые выступают в качестве их базовых активов;

- Высокая степень ликвидности. Фьючерсные контракты можно всегда легко купить и также легко продать;

- Доступность. Для приобретения фьючерсного контракта нет необходимости оплачивать полную стоимость базового актива в него входящего, достаточно внести лишь относительно небольшую сумму гарантийного обеспечения.

Вместе с тем,

необходимо полностью отдавать себе

отчёт в том, что торговля на срочном

рынке это весьма рискованное предприятие.

Та сумма гарантийного обеспечения,

которая требуется для открытия позиции,

может как легко приумножиться, так и

полностью сойти на нет. Такая торговля

рискованнее обычной торговли на фондовом

рынке ровно во столько раз, во сколько

фьючерсный контракт доступнее того

количества базового актива, которое в

нём указано.

Возможно,

после прочтения данной статьи, перед

вами встанет вопрос о том где и как можно

купить фьючерсы. Операции с фьючерсными

контрактами можно проводить практически

на любой фондовой бирже. В нашей стране

они торгуются на Московской и

Санкт-Петербургской фондовых биржах.

А вот список наиболее популярных торговых

площадок за рубежом:

Для того

чтобы получить доступ к любой из указанных

биржевых площадок, вам потребуются

услуги брокера. Брокер должен иметь

соответствующую лицензию на ведение

брокерской деятельности выданную ЦБ

РФ, а кроме этого он должен быть

аккредитован на выбранной бирже (список

аккредитованных брокеров обычно можно

найти на её официальном сайте). Так,

например, для Московской биржи этот

список выглядит следующим образом:

https://www.moex.com/ru/members.aspx

Никогда не

торгуйте фьючерсами через, так называемых,

Форекс-брокеров. Во-первых, потому, что

никакие они не брокеры, а во-вторых

потому, что фьючерсы у них не настоящие.

Поясняю, все Форекс-конторы в нашей

стране, в лучшем случае имеют статус

дилера (дилинговые центры), а брокерами

они себя называют по двум причинам:

- Это звучит

более солидно; - По

действующему законодательству их

невозможно за это наказать.

Ну а то, что

они называют фьючерсами не имеет никакого

отношения к тому, о чём велась речь выше.

Их «фьючерсы» не имеют никакой гарантии

исполнения и сделки по ним далеко не

так прозрачны и не контролируются

государственными регулирующими органами,

как все операции осуществляемые на

биржевом рынке.

О том, что такое фьючерсы вы уже знаете, теперь самое время узнать о том, как ими правильно торговать. Читайте об этом в материале: «Руководство для начинающих по торговле фьючерсами».

Вы можете поделиться этой статьёй на своей странице в соцсетях:

Словарь трейдера , Фьючерсы

olegas ›

Торгую га финансовых рынках с 2008 года. Сначала это был FOREX, затем фондовая биржа. Сначала занимался преимущественно трейдингом (краткосрочными спекуляциями на валютных рынках), но сейчас все больше склоняюсь к долгосрочным инвестициям на фондовом рынке. Хотя иногда, дабы не терять форму и держать себя в тонусе, балуюсь спекуляциями на срочном рынке (фьючерсы, опционы). Пишу статьи на сайт ради удовольствия.

История фьючерсов

Фьючерс происходит от слова «будущее» и таким образом уже дает первое представление о своей сути. Фьючерсный контракт напрямую связан с будущей ценой какого-то актива, хотя сама эта цена неизвестна. Только сегодняшняя. Фьючерсы могут быть на самые разные активы: зерно, нефть, акции, облигации или даже на валюту.

Почему появился этот инструмент? Потому что люди нуждаются в определенности, хотя мнение о будущем у каждого может быть свое. Например, о стоимости пшеницы через несколько месяцев. При этом один хочет быть уверен, что через полгода сможет продать пшеницу по текущей цене — он боится понижения стоимости. Может быть, будет хороший урожай. Другой напротив ждет повышения цены и поэтому не против заплатить за товар в будущем его текущую стоимость.

Таким образом, мы имеем две стороны, которые готовы заплатить текущую цену за актив, приняв на себя обязательства на дату в будущем. Это может быть полгода, год или даже два — в зависимости от фьючерсного контракта. На сегодня они заключаются на бирже, которая является гарантом исполнения обязательств по сделке. В прошлом было иначе, но похоже.

Первые контакты подобного типа заключались еще в Японии в 17 веке. Есть такой город Додзима, про него мало кто слышал — но в нем в свое время находилось несколько десятков рисовых складов. Японцы приезжали и заказывали будущие поставки, в том числе оговаривая цену. Впрочем, такие контракты правильнее называть форвардными. В чем разница? В стандартизации товара — рис на складах мог быть разного качества. Тогда как современный фьючерсный контракт гарантирует одинаковый продукт.

Позднее в Додзиме появилась и торговая площадка — аналог современной биржи. Ведь при наступлении срока исполнения контракта одна из сторон неизбежно оказываться в убытке и выполнять договоренности не торопится. Например, пусть какая-то мера риса стоила 50 иен со сроком поставки через полгода. Полгода прошло, мера риса стоит 60. Что это значит?

Значит, покупатель контракта оказывается в прибыли — он должен получить товар, за которую заплатил более низкую (относительно сегодняшней) цену. А вот продавец не очень рад — может, у него сегодня есть желающие заплатить за его рис 60 иен, но поставить он обязывался за 50. А если откажется? Кто-то должен принудить к исполнению. Сегодня это происходит путем резервирования биржей цены за товар.

Со второй половины 19 века рынок фьючерсов постепенно смещается на биржу в Чикаго и начинает приобретать современный вид. Сегодня уже нет необходимости выкрикивать цены — торговля идет в электронном виде, а настроения толпы учитываются в графике котировок. Кстати, в случае фьючерса на акции нет необходимости оплачивать услуги хранения ценных бумаг в депозитарии, что может снизить расходы трейдера при ведении торгов, а также не нужно платить за кредитное плечо.

Если акции или облигации выпускают компании, то фьючерсы — по сути сами трейдеры, хотя и по условиям биржи. Какие контракты самые торгуемые в мире на сегодняшний день? В тройку мировых лидеров входят фьючерсы на индекс S&P 500, 10-летние казначейские облигации США и на нефть.