Особенности продажи квартиры в рассрочку: как учесть все нюансы сделки?

Содержание:

- Необходимые бумаги для осуществления сделки

- Отсрочка от застройщика – это не совсем рассрочка

- Список необходимых документов

- Продажа загородного объекта недвижимости без посредников

- Загородные дома под ключ в поселках

- Минусы для покупателей

- Как составить договор купли-продажи квартиры в рассрочку

- Законодательная база

- Что это такое?

- Минусы для продавца

- Можно ли продать садовый участок и сооружение, расположенное на нем, в рассрочку?

- Подводные камни при определении стоимости

- Как правильно оформить сделку купли-продажи квартиры в рассрочку

- Рассрочка от застройщика

- Подводные камни при покупке квартиры в ипотеку

- Особенности соглашения

- Порядок платежей

Необходимые бумаги для осуществления сделки

Чтобы продажа дачи была осуществлена в соответствии с действующим законодательством и без проволочек у продавца должны быть следующие документы:

- подтверждающие право владения;

- свидетельство о государственной регистрации;

- выписка из кадастрового паспорта;

- кадастровая схема;

- выписка на объект недвижимости из ЕГРП;

- согласие от супруги/супруга, если продавец состоит в законном браке;

- технические планы на надел и сооружения;

- схема межевания;

- документы, подтверждающие отсутствие долгов.

В документе предусмотрено 3 части. Бумаги следует подготовить заранее и в полном объеме, чтобы сделка прошла без проволочек.

У продавца должно быть свидетельство о государственной регистрации.

Договор: сущность и содержание

- Вступительная часть. Прописывается суть соглашения. Обозначается дата и место. Указываются участники сделки.

- Основная часть – условия заключаемой сделки. Если стороны не смогли договориться об определенных условиях, то сделка будет считаться недействительной.

- Дополнительно к соглашению могут быть включены следующие пункты:

- права и, соответственно, обязанности участников сделки;

- время исполнения договоренностей, указанных в документе;

- стоимость данного участка и, каким образом будет осуществляться расчет; способ расчета;

- если имеет место рассрочка платежа – размер ежемесячных выплат и дата их внесения;

- в каких случаях договоренность может быть признана недействительной;

- гарантии выполнения обязательства;

- по необходимости – другие пункты и конкретные условия.

- Заключительная часть – реквизиты и данные участников сделки.

В конце проставляются печати и подписи.

Как изменить разрешенный вид земельного участка?

Отсрочка от застройщика – это не совсем рассрочка

Рассрочка – это один из инструментов привлечения покупателей для застройщика. Помимо рассрочки как таковой, сегодня ряд девелоперов предлагают еще и отсрочку, которая, несмотря на схожее название, имеет иной подход.

Суть отсрочки заключается в отсутствии ежемесячных платежей, объясняет на примере своего проекта генеральный директор IKON Development (девелопер ЖК «Новый Зеленоград») Евгения Акимова: «Общий долг делится на три части, которые необходимо выплатить в течение полутора-двух лет, в зависимости от даты выдачи отсрочки. Например, в готовом корпусе IV клиент должен внести 50% от стоимости выбранного объекта. Еще 20% – в течение трех месяцев. Остаток суммы в 30% нужно заплатить до конца лета 2018 года равными долями ежемесячно или ежеквартально, на выбор покупателя. Никакие проценты за весь период отсрочки не начисляются».

По словам эксперта, компания старается идти навстречу клиенту и утверждает отсрочку с учетом его пожеланий.

«Например, у нас был дольщик, который в качестве первоначального взноса внес всего 10% стоимости квартиры, зато второй платеж составил уже 80%, а третий – снова 10%. Кто-то, наоборот, стремится разбить взносы на три равные части. Поскольку отсрочка подразумевает немалые платежи, каждый покупатель привязывает свой индивидуальный график к поступлению средств, будь то продажа вторичной квартиры или премия на работе», — говорит эксперт.

Список необходимых документов

Каждая юридически значимая процедура требует полной отчетности и объемной документации. Так, и в случае купли-продажи недвижимой собственности. Для того чтобы официально зарегистрировать сделку, нужно собрать целый пакет документов, как со стороны продавца, так и покупателя. Необходимо тщательно проверять, чтобы все документы были оформлены правильно, а также, чтобы все сведения о покупателе были достоверными.

Технический паспорт квартиры. Если у вас его нет в наличии, то этот документ обязательно придется оформить. План действий следующий: вы приходите в БТИ вашего района (бюро технической инвентаризации), подаете заявку и оплачиваете пошлину (около 1 500 – 2 000 рублей). Оформляется данный документ в течение месяца, срок действия – 1 год

Поэтому данный пункт важно учитывать, если продажу квартиры вы планируете начать и (или) завершить в определенный период времени. Образец заявление представлен ниже:

- Выписка из домовой книги. Её можно получить в ЖКХ по месту регистрации недвижимости. Содержит все данные о жильцах и собственнике.

- Справка об отсутствии долгов за квартплату. В расчетно-информационном центре вашего района (ЕИРЦ) вам выдадут копию счета. При наличии долгов при продаже квартиры могут возникнуть сложности.

- Заявление о государственной регистрации от обеих сторон сделки: покупателя и продавца. Этот документ является одним из обязательных. Данные передаются в Росреестр, чтобы официально провести процедуру передачи права собственности на недвижимость.

- Паспорта обеих сторон, а также их копии.

- Справка об уплате пошлины. Стоимость составляет 1 000 рублей.

- Документ, который подтверждает право собственности на имущество.

- Договор купли-продажи.

- Копия документа, который подтверждает право представительства (заранее заверенный у нотариуса). Данный документ необязательный. Он необходим только в том случае, когда непосредственный собственник квартиры не в состоянии самостоятельно участвовать в процессе купли-продажи недвижимости. Например, по состоянию здоровья. За него все этапы проходит его законный представитель.

Продажа загородного объекта недвижимости без посредников

- Оценка загородной недвижимости. Необходимо осознавать, что покупателя интересует внешнее состояние сооружений, наличие коммуникаций и ухоженность земли. Поэтому к данному вопросу стоит подходить объективно и реальную стоимость завышать не стоит.

- Выберите выгодные ракурсы и сделайте пару фотографий, которые поместите в интернете и на досках объявлений. При этом опишите все достоинства объекта.

- Продавать дачу выгодно в теплое время года.

- Как только вы убедитесь, что загородный дом готов к продаже, переходите к подготовке всех необходимых документов.

Как быстро продать дачу: подготовка внешнего вида

- Приведите все в порядок. Подготовьте свое загородное домовладение к продаже: вымойте окна, освежите двери, рамы и пол, уберите долой с глаз старые и никому не нужные вещи.

- Создайте привлекательный внешний вид дачного участка. Земля с сухими деревьями и мусором только оттолкнет потенциального покупателя или же он попросит о значительной скидке.

Приведите участок и дом в порядок, тогда у вас будет больше шансов заинтересовать покупателя.

Загородные дома под ключ в поселках

Приобрести готовый или строящийся дом на территории комплексной застройки гораздо проще: застройщики поселков таунхаусов или коттеджей практикуют эту схему чаще, чем подрядчики индивидуальных проектов на отдельных участках. Большинство застройщиков предлагают коттеджи или загородные дома под ключ в беспроцентную рассрочку. Таким способом можно приобрести жилье в поселках «Рощинская сказка» (Выборгский район ЛО, компания «Еврострой»), «Ропшинская усадьба» (Ломоносовский район, застройщик «Торговый Дом „Гонг“»), поселках таунхаусов компании «Кивеннапа» и других населенных пунктах.

Беспроцентная рассрочка на длительный срок возможна в «Альпийской деревне» (Всеволожский район, застройщик IMD Group), где можно купить таунхаус по двухлетней программе выплат. Годовая программа рассрочки работает при покупке коттеджей в поселке «Калитино» (Ломоносовский район, застройщик «Калитино ДНП»).

Как и при строительстве частных домов, крупные застройщики часто устанавливают объем первого взноса. Его минимальная доля составляет 10% от стоимости дома – например, в поселке «Близкое» от застройщика «ПетроСтиль» (Всеволожский район); самый большой первый взнос достигает 50% – таковы условия рассрочки в поселке «Вартемяги парк» от «БизнесСтройГрупп» (там же). Некоторые компании предлагают клиенту составить индивидуальный план рассрочки. Такая опция работает при покупке недвижимости в коттеджном поселке «Юкковское Парк» от «БизнесСтройГрупп» (Всеволожский район).

Купить в рассрочку можно не только загородный дом под ключ, но и участок – например, в поселках «Золотая сотка» от LandBerry (Выборгский район), «Новая Аврора» от Landinstock (Ломоносовский район), «Александрийский парк» от R5 Group и других.

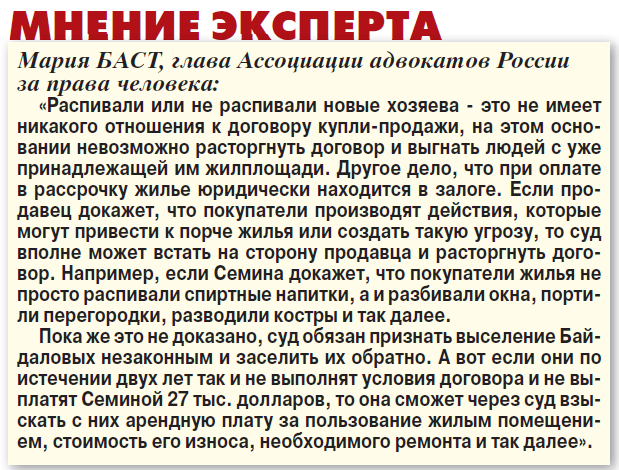

Минусы для покупателей

- Как показывает практика, покупателям квартир в рассрочку редко удается вернуть те деньги, которые они уже заплатили. Продавцы квартир обычно предъявляют иски о том, что покупатели, пока жили в квартире, успели испортить имущество, а цена необходимого ремонта составляет 1 млн рублей, требуют деньги за аренду и так далее. Поэтому если вы заплатили за год 1 млн, а дальше платить вам нечем, приготовьтесь к тому, что обратно вы денег не получите.

- Если вы не платили несколько месяцев, то продавец квартиры может взыскать с вас неустойку за «упущенную выгоду». Поэтому оставаться жить в квартире, надеясь на то, что вы сможете найти новую работу и оплатить все долги, может в итоге оказаться себе дороже.

Подготовила

Аделаида Сигида.

Как составить договор купли-продажи квартиры в рассрочку

Начнём с того, что его можно написать как в стандартном виде, так и заверить с помощью нотариуса. В последнем случае на стороны лягут дополнительные расходы по нотариальному оформлению сделки.

Теперь остановимся по пунктам на том, что же должно быть прописано в самом договоре. Само собой, это преамбула, где содержатся сведения относительно продавца и покупателя с указанием их паспортов, ИНН.

Затем следует предмет договора, где подробно описывается предмет продажи (адрес, этаж, число комнат, размер жилой и общей площади). Необходимо указать и реквизиты тех документов, в силу которых жилье является объектом собственности продавца.

Следует также отразить порядок передачи недвижимости в собственность с учётом того, что она будет предоставлена с рассрочкой платежа. В частности, в соглашении разрешается прописать, что жилье передаётся одновременно с заключением договора.

Нелишним будет прописать условие о том, что до момента полной оплаты, объект недвижимости находится в залоге у продавца в силу п.5 ст. 488 ГК РФ. Данная норма права дисциплинирует покупателя, ведь продавец может инициировать процедуру реализации проданной квартиры через суд в целях обеспечения обязательств покупателе по полной оплате.

Законодательная база

Любые юридические операции, связанные с покупкой или продажей имущества, базируются на Гражданском Кодексе РФ. Именно исходя из его статей, регламентирующих права и обязанности сторон, строится вся правовая основа этих операций.

Полагаясь на ГК РФ, в частности, на статьи 454, 488 и статьи Семейного Кодекса, 34 и 35, суд выносит то или иное решение.

Статья 454. Договор купли-продажи

- По договору купли-продажи одна сторона (продавец) обязуется передать вещь (товар) в собственность другой стороне (покупателю), а покупатель обязуется принять этот товар и уплатить за него определенную денежную сумму (цену).

- К купле-продаже ценных бумаг и валютных ценностей положения, предусмотренные настоящим параграфом, применяются, если законом не установлены специальные правила их купли-продажи.

- В случаях, предусмотренных настоящим Кодексом или иным законом, особенности купли и продажи товаров отдельных видов определяются законами и иными правовыми актами.

- Положения, предусмотренные настоящим параграфом, применяются к продаже имущественных прав, если иное не вытекает из содержания или характера этих прав.

- К отдельным видам договора купли-продажи (розничная купля-продажа, поставка товаров, поставка товаров для государственных нужд, контрактация, энергоснабжение, продажа недвижимости, продажа предприятия) положения, предусмотренные настоящим параграфом, применяются, если иное не предусмотрено правилами настоящего Кодекса об этих видах договоров.

Статья 488 ГК РФ. Оплата товара, проданного в кредит

- В случае, когда договором купли-продажи предусмотрена оплата товара через определенное время после его передачи покупателю (продажа товара в кредит), покупатель должен произвести оплату в срок, предусмотренный договором, а если такой срок договором не предусмотрен, в срок, определенный в соответствии со статьей 314 настоящего Кодекса.

- В случае неисполнения продавцом обязанности по передаче товара применяются правила, предусмотренные статьей 328 настоящего Кодекса.

- В случае, когда покупатель, получивший товар, не исполняет обязанность по его оплате в установленный договором купли-продажи срок, продавец вправе потребовать оплаты переданного товара или возврата неоплаченных товаров.

- В случае, когда покупатель не исполняет обязанность по оплате переданного товара в установленный договором срок и иное не предусмотрено настоящим Кодексом или договором купли-продажи, на просроченную сумму подлежат уплате проценты в соответствии со статьей 395 настоящего Кодекса со дня, когда по договору товар должен был быть оплачен, до дня оплаты товара покупателем. Договором может быть предусмотрена обязанность покупателя уплачивать проценты на сумму, соответствующую цене товара, начиная со дня передачи товара продавцом.

- Если иное не предусмотрено договором купли-продажи, с момента передачи товара покупателю и до его оплаты товар, проданный в кредит, признается находящимся в залоге у продавца для обеспечения исполнения покупателем его обязанности по оплате товара.

И, наконец, третий, не менее важный документ, регулирующий отношения продавца и покупателя – это договор купли-продажи квартиры в рассрочку.

От того, насколько мудро и грамотно вам удастся составить этот документ, во многом зависит успех дальнейшей продажи.

Что это такое?

Принято считать, что при покупке квартиры без участия банка, покупатель сразу должен перечислить в пользу продавца всю сумму сделки. Однако на практике допускается и другой вариант, когда новый владелец выплачивает деньги за купленную недвижимость постепенно, то есть в рассрочку.

Так, под продажей объекта недвижимости в рассрочку подразумевается отчуждение имущества на условиях, подразумевающих поэтапное поступление оплаты, то есть в ипотеку.

Многие люди ошибочно считают, что ипотека и ипотечное кредитование это одно и то же. Однако между этими понятиями есть принципиальное различие. Ипотека является формой залога, при котором заложенное имущество передается во владение должника. Ипотечное кредитование лишь одна из форм ипотеки, при которой обязательно присутствует третья сторона – банк, который предоставляет средства для заключения такой сделки.

Таким образом, покупка жилья в рассрочку это ипотека, оформляемая между физическими лицами. Стоит отметить, что такого рода сделки достаточно редко встречаются на рынке недвижимости. При этом можно обозначить три наиболее распространённые схемы продажи квартир в рассрочку:

- Выплата первоначального взноса в размере 50-80% и погашение оставшейся задолженности в течение следующих 3-6 месяцев – преимуществом такого варианта является отсутствие процентов или их незначительный размер.

- Внесение задатка в размере от 20 до 50% с погашением долга в течение нескольких лет. В этом случае ежемесячные платежи будут ниже, однако продавец назначит определенный процент. По итогу такая квартира будет стоить дороже, чем в первом случае.

- Постепенное погашение долга без первоначального взноса, а иногда и без процентов – такая схема используется достаточно редко и исключительно между близким родственниками или друзьями.

Стоит понимать, что вышеприведенные числовые значения носят лишь условный характер. Конкретные суммы и проценты устанавливаются по договоренности между продавцом и покупателем.

Возможно Вам будут интересны следующие статьи:

Особенности и нюансы сделок по купле-продаже квартир в рассрочку между физическими лицами

Образец договора

Какие документы нужно самостоятельно собрать для продажи квартиры? Особенности подготовки бумаг в разных случаях

Самостоятельно составить договор купли-продажи квартиры — как это сделать юридически грамотно?

Что важно знать владельцу о том, через сколько можно продавать квартиру после покупки, и о порядке налогообложения?

Минусы для продавца

- Самое сложное — найти платежеспособных покупателей. Очень часто бывает так, что покупатель вносит первоначальный взнос, а потом перестает платить. Причем добровольно расторгать договор и выселяться покупатели чаще всего отказываются, продолжая месяцами кормить продавца квартиры обещаниями.

Будьте готовы к тому, что вам придется потратить около 100 тыс. рублей на адвокатов и судебные издержки, а выселение по суду может занять год и более. Все эти издержки суд может взыскать с покупателя, включая износ жилья и арендную плату, но у покупателя может не оказаться активов, на которые приставы смогут наложить арест. Так что ждать своих денег вам придется не один год.

Главное — прописать в договоре график платежей, чтобы у вас была возможность как можно раньше обратиться в суд о расторжении договора, чтобы новые хозяева не успели накопить значительных долгов.

- За то время, пока вы будете выселять неплатежеспособного покупателя, квартира может упасть в цене. Был случай, когда квартиру в регионе продали в рассрочку на два года за 2 млн, покупатель заплатил 1 млн за первый год, после чего деньги «кончились». Продавец начал выселять его через суд. В итоге выселить покупателя удалось лишь через три года, за это время квартира подешевела до 1 млн рублей.

По решению суда продавец вернул 1 млн покупателю, то есть потерял половину стоимости квартиры. Если бы квартира была изначально продана сразу по рыночной цене, то получить за нее можно было бы 2 миллиона.

- К сожалению, физические лица плохо защищаются полицией. Должник не может запугать банк, но он может запугать продавца квартиры. Поэтому люди боятся давать в долг крупные суммы денег и тем более продавать квартиру в рассрочку.

Можно ли продать садовый участок и сооружение, расположенное на нем, в рассрочку?

Загородный дом можно реализовать как за наличный полный расчет, так и в рассрочку. Сама процедура составления соглашения при этом не меняется, но в договор следует внести следующие сведения:

- стоимость недвижимого имущества;

- размер суммы, которую покупатель обязан вносить ежемесячно;

- способ оплаты долга – на карту или наличным расчетом;

- период рассрочки;

- каким образом будет использоваться дача во время рассрочки.

Если вы решили продать дачу в рассрочку, обязательно внесите сроки рассрочки в договор.

Договор после его составления должен пройти соответствующую регистрацию в юстиции, где он проверяется на юридическую чистоту сделки. Покупатель получает на руки свидетельство с обременением на данный объект недвижимого имущества.

Пошаговая инструкция по оформлению сделки в рассрочку

Для того, чтобы быстро и самостоятельно продать загородный дом, вам понадобится:

- собрать полный пакет документов;

- подготовить договор купли-продажи, составленный у нотариуса или в юридической конторе;

- далее обращаемся в регистрационную палату для оформления свидетельства с обременением;

- после полного расчета, согласно договору купли-продажи, осуществляется передача загородного дома и участка земли новому владельцу.

Подводные камни при определении стоимости

Когда дом продаётся без участия банка, его стоимость продавец определяет исходя из собственных амбиций и рыночной конъюнктуры. Если привлекаются ипотечные деньги, техническое состояние залогового имущества обязательно проверяют профессиональные эксперты, они же устанавливают его фактическую стоимость.

Банк интересует ликвидность дома, чтобы в случае невозврата кредита, его можно было продать. Учитываются все аспекты, включая престижность месторасположения и уровень развития инфраструктуры. Износ дома не должен быть больше 50%.

Если продавец желает избавиться от ветхой избы в заброшенной деревне – он рискует потерять время, потому что банк таким объектом не заинтересуется. Если продавец надеется, что покупатель не заметит каких-либо изъянов и купит дом по завышенной цене, то это тоже риск, так как надежды не оправдаются.

Как правильно оформить сделку купли-продажи квартиры в рассрочку

Приобретение в собственность квартиры для себя и своей семьи позволяет людям достичь стабильности и избежать проблем в виде временного съема жилья в аренду. Ведь владелец ( наймодатель) может изменить свое решение о целесообразности проживания посторонних людей в его квартире в любую минуту.

Процесс оформления договора купли-продажи квартиры требует от собственника (продавца) наличия определенного перечня документов и совершения, установленных Российским законодательством действий.

Итак, необходим паспорт жилого помещения. В паспорте указываются:

- Общая площадь квартиры, жилая площадь и площадь кухни, если она обустроена в качестве обособленной комнаты

- Этажность и количество комнат в квартире

- Подключённые коммунальные услуги

- Оценивается состояние самого жилого помещения и дома, в котором оно расположено

- Описываются прочие особенности, знание которых необходимо

Если паспорт жилого помещения отсутствует, в целях его изготовления можно обратиться в государственное Бюро по технической инвентаризации (БТИ).

Изготовление паспорта для квартиры – услуга платная, осуществляется специалистами бюро после рассмотрения заявления о её проведении и предъявлении квитанции об оплате.

Технический паспорт необходим для того, чтобы понять, была ли выполнена перепланировка помещения или нет. Если выполнена перепланировка, то было ли получено разрешение на перепланировку? Ведь после приобретения такой квартиры, бремя ответственности за самовольную перепланировку ложится, на нового собственника.

Выписка из ЕГРП о зарегистрированных правах. В указанном документе можно увидеть информацию о том, есть ли обременения на квартиру или нет. А так же с какого времени квартира находится в собственности у продавца, и на каком основании.

Справку о составе семьи. В ней указано количество зарегистрированных лиц в квартире. Как правило, на момент регистрации сделки купли-продажи, в квартире никто не должен быть зарегистрирован.

Квитанции об оплате коммунальных услуг. В них не должно фигурировать суммы долга. В настоящее время, актуален вопрос по оплате капитального ремонта жилого помещения. В случае если есть долг, то он переходит к новому собственнику (п.3 ст.158 ЖК РФ).

После того как, проверены все документы, можно приступить к утверждению условий договора купли-продажи квартиры в рассрочку между продавцом и покупателем.

Рассрочка от застройщика

По сути, рассрочка от застройщика – своеобразная альтернатива ипотеке. Потому активность строительных компаний в ее продвижении носит волнообразный характер.

В годы экономических кризисов, когда банки со скрипом дают жилищные кредиты, строительные компании вынуждены поддерживать покупательскую активность – они придумывают и запускают новые, более лояльные программы рассрочки. С повышением доступности банковской ипотеки данный способ приобретения жилья отходит на второй план.

Разберемся в преимуществах и недостатках рассрочки от застройщика. Начнем с плюсов.

Доступность

Первое и главное позитивное отличие рассрочки от ипотеки – ее абсолютная, стопроцентная доступность для всех покупателей. Банки могут отказать клиенту в займе, если у него подпорчена кредитная история, нет возможности подтвердить доход справкой 2-НДФЛ или размер зарплаты не удовлетворяет кредитора.

Застройщики, напротив, готовы продавать квартиры всем желающим, особо не интересуясь их платежеспособностью и аккуратностью в погашении прошлых долгов.

Простота оформления

Второе преимущество рассрочки – простота ее оформления. Для подписания договора достаточно паспорта. Рассрочку от застройщика можно оформить за один день, тогда как с банковским ипотечным кредитом процесс затягивается в среднем на месяц.

Стоимость обслуживания

В большинстве случаев квартира, купленная в рассрочку, оказывается дешевле ипотечной. Как известно, за годы обслуживания банковского кредита стоимость приобретенного объекта за счет уплаты процентов может вырасти в два раза и более.

Застройщики в большинстве случаев предлагают либо беспроцентную рассрочку, либо, если речь идет о длительных сроках, – под годовой процент на остаток, причем процент заметно ниже банковского.

На этом перечень позитивных сторон рассрочки исчерпан – переходим к минусам.

Первоначальный взнос

«Порог входа» в рассрочку, как правило, более высок, чем в ипотеку. Банки предоставляют ипотечный кредит при минимальном первоначальном взносе 15-20%.

Застройщики более осторожны. В большинстве случаев, чтобы купить квартиру в рассрочку, надо единовременно заплатить не менее 30% ее стоимости. А самые лучшие условия по обслуживанию долга предоставляются покупателям, которые осилили первоначальный взнос в размере 50-70% от стоимости объекта.

Цена объекта

Обратной стороной доступности рассрочки является более высокая цена на квартиру – на 10-20% выше, чем при единовременной оплате или ипотеке. На петербургском рынке недвижимости известны случаи, когда строительная компания, предлагая рассрочку на длительный период, повышала стоимость объекта на 50%.

Сроки

Банковский кредит можно взять на 10, 20 и даже 50 лет (при условии что позволяют возраст и здоровье заемщика). Длительность рассрочки куда скромнее. Чаще всего она предоставляется до окончания строительства – то есть на два-три года. Однако некоторые застройщики на свой страх и риск удлиняют сроки выплат до четырех-пяти лет. Таким образом, квартира полностью оплачивается уже после ввода дома в эксплуатацию.

Право собственности

Приобретенная в ипотеку достроенная квартира передается в собственность покупателя (хотя и остается в залоге у банка). С рассрочкой – совсем иная история. Строительная компания, предоставляющая возможность оплачивать объект после окончания строительства, предпочитает оставлять его за собой до завершения расчетов с покупателем. Более того, некоторые застройщики отказываются подписывать акт приема-передачи квартиры, пока покупатель не внесет как минимум половину ее стоимости.

Отсрочка вступления в права собственности порождает ряд юридических вопросов. Как зарегистрироваться в квартире? Как выстраивать отношения с жилищно-коммунальными службами? Как продать данный объект, если жизненные обстоятельства изменились?

Риски

Наконец, о самом неприятном аспекте – о рисках, связанных с покупкой жилья в рассрочку. Представим самую плохую ситуацию: застройщик не смог выполнить свои обязательства и покинул рынок (во время экономических кризисов такое случается). Как правило, судьбой недостроя занимаются городские власти: они находят инвестора, готового выполнить обязательства предшественника перед дольщиками. У покупателей, которые приобретали жилье в рассрочку, новый застройщик может попросить за неоплаченные метры уже другую, более высокую цену. Такие случаи в Санкт-Петербурге были.

Подводные камни при покупке квартиры в ипотеку

Банк выдает вам немаленькую сумму денег в долг, при этом его задача – заработать как можно больше. Поэтому всегда читайте договор, прежде чем подписать его. Уточните, какие дополнительные расходы, помимо первоначального взноса, вам придется понести (к примеру, пошлина за регистрацию, комиссия банка), есть ли запрет или пеня на досрочное погашение кредита. Некоторые банки берут деньги практически за все: за оформление бумаг, рассмотрение заявки, выдачу кредитных средств, перевод денег с вашего счета на счет застройщика и т.д.

Дополнительно вам придется заплатить за страховку жизни и имущества. Иногда банки могут настаивать на страховании риска нарушения условий договора или потери платежеспособности. Ряд необязательных услуг по страхованию вам могут слишком активно навязывать, причем как мелкие, так и крупные компании. Менеджерам, занимающимся выдачей кредита, за то, чем больше он вам «продаст», нередко выдают неплохие премии. Вы имеете право отказаться от допуслуг, иначе, суммировав все, вы с удивлением обнаружите, что кредитная ставка выросла на один-два процента.

Подводные камни могут содержаться в пункте, именуемом «Ограничение прав заемщика». Чтобы защитить себя и заемщика, может быть запрещено продавать, сдавать или делать перепланировку без разрешения кредитора. Это делается для того, чтобы исключить возможность махинаций или порчи имущества.

«Однако если в договоре указано, что нельзя досрочно погасить кредит или банк может «играть» с процентными ставками в одностороннем порядке, знайте – вам навязывают кабальные условия. Порой банки действуют вразрез гражданскому законодательству, в таком случае можно будет обратиться в суд. К сожалению, лишь единицы решаются отстаивать свои права» – делится мнением Алексей Шмонов, генеральный директор портала о недвижимости Move.Ru.

Несмотря на то, что многие уже обожглись на валютных кредитах, некоторые россияне продолжают их брать из-за низких процентных ставок. Но в нынешней ситуации, когда курс валют нестабилен, рубль обесценивается, это не просто не выгодно, а очень опасно. Ведь ипотека берется на 5-15 лет. За три последних года курс доллара вырос в два раза. А некоторое время за доллар давали 80 и даже 90 рублей. Таким образом, ежемесячный платеж в валюте оставался тем же, а на деле в перерасчете на рубли приходилось тратить в 2-3 раза больше. Именно поэтому специалисты рекомендуют не испытывать судьбу и брать рублевые кредиты.

Также не имеет смысла соглашаться на «плавающие» ставки. Если сейчас вам предлагают взять ипотеку под 7 процентов годовых, ставку могут повысить как через пять лет, так и через пару месяцев. В один прекрасный день вы придете вносить ежемесячный платеж и обнаружите, что теперь придется платить 12 % годовых.

Прежде чем одобрить или отклонить заявку, в банке изучают ежемесячный доход на всех членов вашей семьи. Если у вас заработная плата высокая, но из всех работаете только вы, вам могут отказать. Высчитывается минимум, который необходим на содержание вашей семьи. Немаловажную роль имеет наличие/отсутствие собственного жилья.

Особенности соглашения

Важным моментом в период продажи жилой недвижимости в рассрочку является правильное составление договора купли-продажи. Документ имеет значимые отличия от стандартного договора:

- В первую очередь, он содержит подробное уточнение периода рассрочки.

- Затем продавец прописывает отдельным пунктом вид транзакции, ее ежемесячный размер, сумму первого платежа и последующих.

- Покупатель самостоятельно не сможет изменить сумму подобных транзакций, поэтому в его обязанности входит их своевременная уплата.

Виды договоров купли-продажи квартиры с рассрочкой могут быть разными. К таковым относятся:

- Рассрочка на краткосрочный период;

- Рассрочка на долгосрочный период;

- Личная рассрочка;

- Беспроцентная рассрочка;

- Рассрочка с добавлением процентной ставки.

На практике подобные квартиры приобретаются с рассрочкой на один год. Но иногда в подобный договор включают и другие не менее важные пункты. Они состоят из положений, которые начинают действовать на законных основаниях после того, как покупатель отказывается выплатить полную сумму. В этом случае, покупатель обязуется предоставить из своей собственности продавцу имущество, равное стоимости невыплаты. К примеру, техника, автомобиль или же земельный участок.

Рассрочка по договору купли-продажи может предоставляться совершеннолетнему покупателю сроком от 3-х месяцев до двух лет. Но в большинстве случаев она предоставляется на период не более 8 месяцев, и поэтому ежемесячные платежи будут достаточно высокими.

Порядок и способы внесения платежей

Если квартира покупается в рассрочку, в договоре купли-продажи необходимо указать порядок внесения денежных средств. Как правило, определенная сумма предоставляется на первоначальном этапе. В среднем — это около 20-50 процентов от итоговой сделки. Тем не менее, некоторые застройщики предлагают приобрести квартиру и вовсе без первоначального взноса. Остаток невыплаченных денежных средств продавец разбивает на определенный промежуток времени в одинаковых долях.

- Если период сделки краткосрочный (до полугода), то покупатель ежемесячно обязан предоставлять продавцу прописанную в договоре сумму.

- Если период сделки долгосрочный, то процедура оплаты ежемесячных платежей растягивается на более длительный период. Следовательно, размер ежемесячных платежей намного меньше.

Способ внесения платежей может быть совершенно разным:

- Передача денежных средств наличными средствами;

- Передача денежных средств на банковскую карту;

- Перевод денежных средств на расчетный счет (предварительно прописываются реквизиты счета в конкретной банковской организации);

- Передача денежных средств посредством банковской ячейки.

Кроме того, возможна передача денежных средств с участием свидетелей. В этом случае составляется расписка о том, что между сторонами была осуществлена передача денежных средств.

Не менее важным моментом при оформлении договора купли-продажи считается указание валюты, в которой будут делаться платежи. Оптимальный вариант — российские рубли. Ведь иностранная валюта может вырасти в цене или упасть. Гарантий никаких нет.

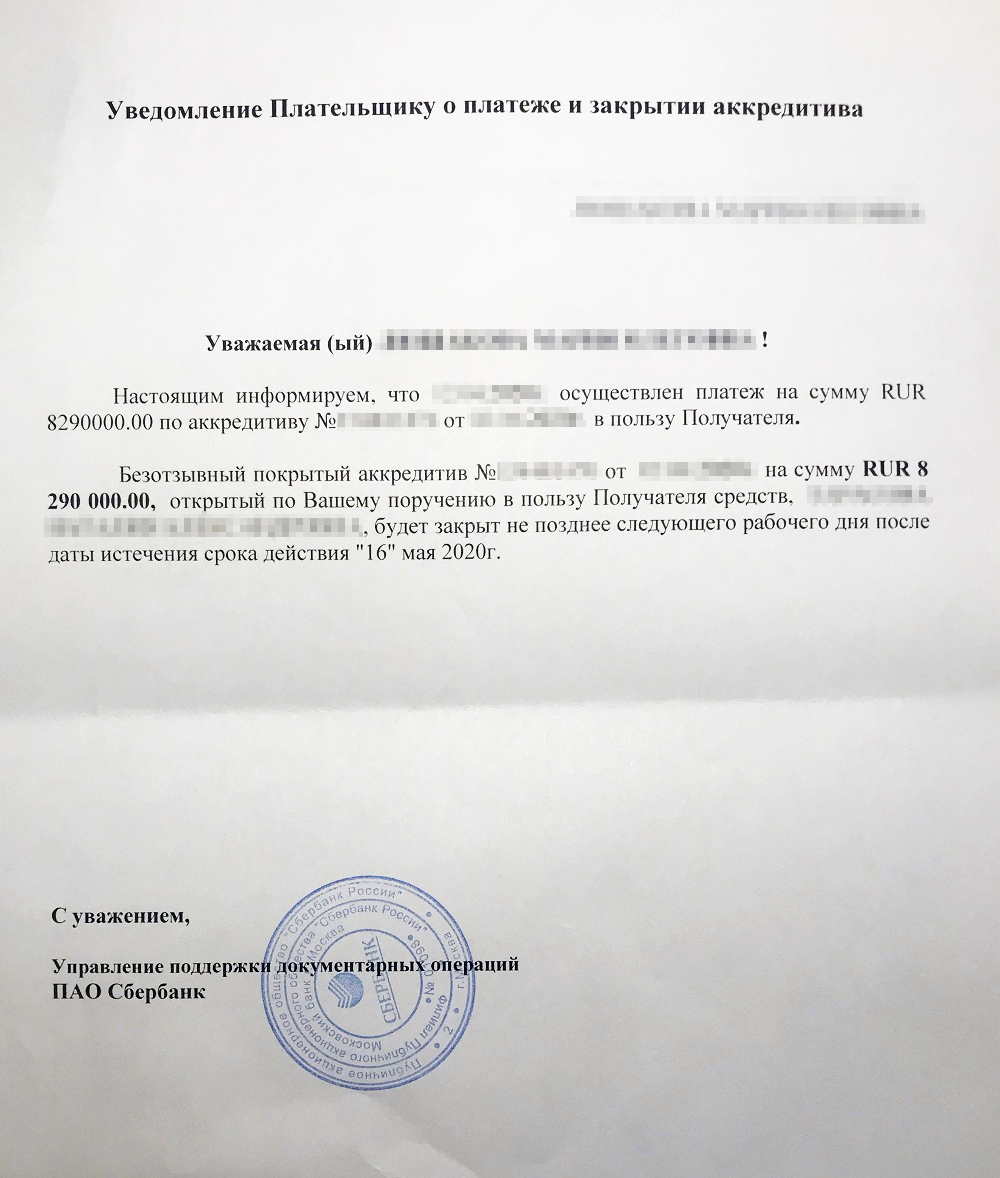

Порядок платежей

Сначала подписывается договор между покупателем и застройщиком. В нем есть дополнительное соглашение с прописанным графиком платежей. Затем оплачивается первоначальный взнос. Следующие платежи покупатель осуществляет согласно графика по договору.

Оплачивать рассрочку можно:

- наличными денежными средствами в кассу застройщика;

- по безналу;

- используя государственные субсидии и материнский капитал;

- через аккредитив (то есть, автоматическое бесспорное списание денег со счета плательщика и зачисление их на счет продавца в срок платежа).

Следует заранее проговорить с продавцом все нюансы, касающиеся просрочки платежей. В этом случае возможны следующие санкции от застройщика:

- пени и штрафы за каждый день просрочки;

- расторжение контракта купли-продажи и частичный возврат уплаченных взносов покупателю;

- переоформление рассрочки в ипотечный договор с банком;

- перезаключение контракта на выбранный дом с другим лицом.

В последнем случае продавец обязан вернуть уже уплаченную часть денежных средств, и только после этого заключать новый контракт.